Горлач А.Ю., Дуплякин В.М.

Управление риском возможной потери прибыльности инвестиционных проектов

При планировании инвестиционных проектов важную роль играет оценка чистой приведённой стоимости проекта, поскольку этот показатель является ключевым при обосновании решения о реализации проекта. Рассчитать плановое (детерминированное) значение чистой приведённой стоимости достаточно просто, однако на практике при реализации проекта возможны статистические отклонения всех его показателей, поэтому встаёт задача оценки риска потери прибыльности проекта, или формально – получения отрицательных значений чистой приведённой стоимости инвестиционного проекта, а также разработки эффективных методов снижения рассматриваемого риска. Отметим, что в качестве численной меры риска в данном случае принимается статистическая вероятность появления отрицательной приведенной стоимости проекта.В данной статье будет рассмотрено применение статистического имитационного моделирования в управлении рисками реализации инвестиционных проектов, в частности, риском получения отрицательной чистой приведённой стоимости проекта.

Первый этап - моделирование формирования реальных финансовых потоков, включающее учёт влияния внешних случайных факторов, а также отражающее результат применения различных механизмов управления инвестициями в сочетании с использованием ограничений максимально допустимых значений, перераспределения инвестиций в группе проектов и коррекции плановых производственных результатов.

Второй этап - статистическое имитационное моделирование, при котором последовательно осуществляется большое количество имитаций процесса формирования реальных финансовых потоков согласно построенной модели с накоплением статистических данных по рассматриваемому параметру (в данном случае это значение чистой приведённой стоимости). После накопления достаточного объёма статистической информации определяются параметры этой выборки (математическое ожидание и среднеквадратическое отклонение) и с помощью выравнивания полученной статистической функции распределения нормальным законом оценивается вероятность как мера соответствующего риска.

При моделировании реализаций инвестиционного процесса используются математические модели механизмов, которые обеспечивают управление, ограничение и коррекцию финансовых потоков инвестиционного проекта.

Математические модели механизмов управления текущим инвестированием:

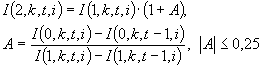

1. Инвестирование с учётом зарегистрированного отклонения инфляции предыдущего периода от принятого планового значения:

![]() (1.1)

(1.1)

2. Обратное взаимодействие с уровнем инвестирования предыдущего периода:

3. Обратное динамическое взаимодействие с уровнем инвестирования, отражающим случайное внешнее воздействие:

(1.3)

(1.3)

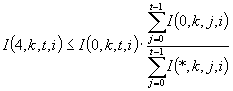

4. Обратное влияние накопленного объёма инвестирования:

(1.4)

Кроме того, допускается вариант отсутствия управления.

В приведенных моделях 1.1 – 1.4 используются обозначения: * - окончательный результат формирования инвестиций в отмеченный момент времени, 0 – плановое задание по инвестированию, 1 – уровень инвестирования, отражающий случайное внешнее воздействие, 2 – инвестирование с учётом механизмов управления.

1. Жёсткое абсолютное ограничение непревышения плановых заданий по инвестированию:

![]() (2.1)

(2.1)

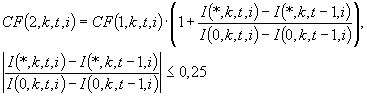

2. Коррекция планового уровня с учётом отклонения фактического уровня инфляции в предыдущем периоде от планового значения:

(2.2)

3. Фиксированное максимальное относительное перевыполнение планового задания:

![]() (2.3)

(2.3)

4. Обратное влияние текущей реализации инвестирования в предыдущий период:

(2.4)

5. Обратное влияние накопленного инвестирования в предшествующий период:

(2.5)

(2.5)

6. Обратное влияние динамики инвестирования в предыдущий период:

(2.6)

Математические модели коррекции плановых производственных результатов:

1. Непосредственное влияние текущего уровня инвестирования:

![]() (3.1)

(3.1)

2. Влияние накопленного объёма инвестирования:

(3.2)

3. Динамическое взаимодействие с уровнем инвестирования:

(3.3)

(3.3)

4. Последействие предшествующего результата:

(3.4)

5. Последействие динамики предшествующего результата:

![]() (3.5)

(3.5)

Управление риском получения отрицательных значений чистой приведённой стоимости проекта заключается в выборе таких сочетаний механизмов управления и ограничения инвестиций, а также коррекции производственных результатов, при которых рассматриваемая статистическая оценка риска будет минимальной. Чтобы определить, какое сочетание механизмов будет оптимальным для проекта, необходимо рассчитать значения статистической вероятности для всех возможных сочетаний механизмов, из всех полученных значений выбрать наименьшее и определить, какое сочетание механизмов управления соответствует этому значению. Алгоритм выбора оптимальных механизмов управления инвестиционным проектом представлен графически на рисунке 1:

Рис. 1 – Алгоритм выбора оптимальных механизмов управления,

ограничения и коррекции финансовых потоков инвестиционного проекта

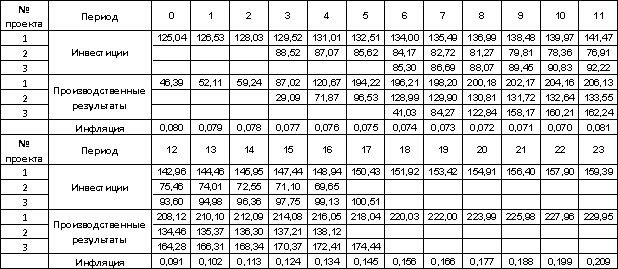

Проиллюстрируем применение предложенных методов управления рисками на примере, в котором одновременно реализуются три инвестиционных проекта, связанные так, что текущие инвестиции между ними могут передаваться в любых направлениях. Необходимо для каждого проекта определить сочетание механизмов управления и ограничения инвестиций и коррекции производственных результатов, при котором риск получения отрицательных значений чистой приведённой стоимости проекта будет минимальным. Плановые значения инвестиций, производственных результатов и инфляции представлены в таблице 1:

Табл. 1 – Исходные данные

В результате численного эксперимента, проведённого в среде Microsoft Excel, получены следующие результаты: оптимальным для первого проекта является сочетание механизмов (1.3), (2.3) и (3.3), для второго проекта – механизмов (2.4) и (3.5) при отсутствии управления, а для третьего проекта – (1.5), (2.4) и (3.5). Применение именно этих механизмов позволяет минимизировать риск получения отрицательных значений чистой приведённой стоимости: для первого проекта риск составляет 0,36, а для второго и третьего проектов близок к нулю.

При самом неблагоприятном сочетании механизмов управления инвестициями в данных проектах вероятности получения отрицательных значений чистой приведённой стоимости: для первого проекта 1 (при сочетании механизмов (1.4), (2.5) и (3.2)), для второго проекта 0,25 (сочетание механизмов (1.3), (2.3) и (3.4)), и для третьего проекта 0,5 (механизмы (2.6) и (3.1) при отсутствии управления инвестированием).

Полученные результаты убедительно демонстрируют эффективность предлагаемых методов управления рисками реализации инвестиционных проектов.