Налоговый процесс, его содержание и элементы

Государственный налоговый менеджмент как система управления налоговыми потоками функционирует в рамках установленных процедур и элементов налогового процесса. Учитывая что налоговые потоки не могут возникать и совершать свое движение вне налогового процесса, последний одновременно является и условием и объектом управления.

Содержание налогового процесса на макроуровне следует рассматривать с двух позиций: узкой (бюджетно-процессуальной) и широкой (экономической).

В узком (бюджетно-процессуальном) понимании налоговый процесс представляет собой деятельность органов государственной власти и местного самоуправления по составлению, рассмотрению и исполнению налоговых бюджетов.

С широкой (экономической) точки зрения налоговый процесс включает в себя процедуры составления, рассмотрения и исполнения налоговых бюджетов, а также налоговое право, систему налогообложения, систему налогов, налоговую систему, налоговый механизм и налоговую политику, то есть представляет собой сложную систему, синтезирующую весь комплекс отношений управления налогами в стране. Таким образом, содержание налогового процесса в его широком, экономическом понимании составляют закрепленные нормами налогового права отношения управления государственного налогового менеджмента налоговыми бюджетами на основе установленных системы налогообложения, налоговой системы и налогового механизма в рамках принятой концепции государственной налоговой политики.

Налоговые бюджеты составляют часть общих бюджетов всех уровней государственной власти, связанную с формированием и использованием налоговых доходов и налоговых расходов. Расходная часть налоговых бюджетов, в отличие от обычных бюджетов, включает в себя расходы по администрированию налоговых платежей (расходы по содержанию органов налогового управления и налогового контроля), потери бюджета в результате налогового льготирования и изменения действующего налогового законодательства и другие расходы. Разница между налоговыми доходами и налоговыми расходами составляет налоговую прибыль.

Налоговые бюджеты, в отличие от общих бюджетов, не проходят стадию утверждения законодательными (представительными) органами власти. Это – скорее, рабочий документ соответствующих исполнительных органов власти и управления, но на котором строится доходная часть общих бюджетов. Поскольку налоговые доходы формируют 80–90 % всех доходов последних, постольку особые требования предъявляются к реалистичности составленных налоговых бюджетов. С этой целью составляются оптимистичные и пессимистичные налоговые бюджеты, по-разному учитывающие базовые показатели.

Исполнение налоговых бюджетов нацелено на обеспечение полного и своевременного поступления налоговых доходов, на выявление резервов дополнительной их мобилизации, а также на минимизацию налоговых расходов с учетом целесообразности. Кассовое исполнение налогового бюджета по доходам осуществляется органами Федерального казначейства Минфина РФ и его территориальными подразделениями.

Налоговое право, налогообложение, система налогов, налоговая система и налоговая политика являются элементами налогового процесса. Каждая из них занимает в структуре налогового процесса соответствующую нишу, и именно на их основе осуществляется непосредственное управление налоговыми бюджетами всех уровней власти.

Налоговое право пронизывает весь комплекс налоговых отношений, формируя правовое обеспечение налогового процесса. Налоговое право представляет собой совокупность законодательных и других нормативных актов, регламентирующих основы и организацию налогового процесса, налоговой системы, взимания установленных налогов и сборов по элементам налогообложения и налогового контроля. В налоговом праве непосредственно реализуется специфическая законодательно-правовая, принудительная форма налоговых отношений.

Налоговое право обеспечивает юридическое оформление и правовую организацию налоговых отношений в части методологических и практических положений о сущности, принципах организации налогов и налогообложения, о составе налоговой системы и элементах налогообложения, о порядке взимания установленных видов налогов и об отношениях, связанных с возникновением, изменением и прекращением налоговых обязательств. Положения налогового права закрепляются в действующем налоговом законодательстве:

- Законодательство РФ о налогах и сборах;

- законодательство субъектов РФ о налогах и сборах;

- нормативных правовых актов представительных органов местного самоуправления о налогах и сборах.

Законодательство РФ о налогах и сборах состоит из Налогового кодекса РФ и принятых в соответствии с ним федеральных законов о налогах и сборах. Налоговый кодекс (НК) занимает главенствующее место в российском налоговом законодательстве, устанавливая систему налогов, взимаемых в федеральный бюджет, а также общие принципы налогообложения в Российской Федерации, в том числе (статья 1 НК):

- определяет виды налогов и сборов, взимаемых в РФ;

- устанавливает основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

- определяет основные начала установления налогов и сборов субъектов РФ и местных налогов и сборов;

- устанавливает права и обязанности налогоплательщиков, налоговых агентов, других участников налоговых отношений;

- определяет формы и методы налогового контроля;

- устанавливает ответственность за совершение налоговых правонарушений;

- устанавливает порядок обжалования действий (бездействий) налоговых органов и их должностных лиц.

Налоговый кодекс является законом прямого действия в части названных выше общих принципов налогообложения, установления, ведения и взимания налогов и сборов. Это значит, что положения других законодательных и нормативных актов, регулирующие налоговые отношения, не должны дополнять и изменять, а могут лишь уточнять положения, непосредственно регулируемые НК РФ. К таким нормативным правовым актам относятся, например, методические рекомендации, пояснения к расчету налоговой базы, расшифровка перечней видов деятельности и т. д. Они касаются отдельных видов налогов и выпускаются в форме постановлений, приказов, инструкций и подобных правовых актов, издаваемых Правительством РФ, Минфином РФ, Федеральной налоговой службой, Федеральной таможенной службой, другими уполномоченными органами.

Налоговое законодательство субъектов РФ состоит из законов и иных нормативно-правовых актов о налогах и сборах, принятых законодательными (представительными) органами власти субъектов РФ в соответствии с Налоговым кодексом. Налоговое законодательство субъектов РФ вводит на своих территориях установленные НК РФ региональные налоги и сборы в части конкретных ставок (но не выше предельных ставок, установленных НК), налоговых льгот (в рамках перечня, установленного НК), порядка и сроков уплаты, форм отчетности по налогам.

Нормативные правовые акты о налогах и сборах представительных органов местного самоуправления вводят на территории соответствующего муниципального образования установленные НК РФ местные налоги и сборы по элементам налогообложения в пределах налоговых полномочий органов местного самоуправления: размеры налоговых ставок (не выше предельных), конкретные налоговые льготы (по рекомендуемому перечню), порядок и сроки уплаты, формы отчетности по этим налогам.

Таким образом, налоговое законодательство регулирует весь круг публично-правовых отношений по установлению, ведению, изменению, и взиманию налогов и боров в Российской Федерации, а также отношения, возникающие в процессе осуществления налогового контроля и привлечения к ответственности за совершение налоговых правонарушений.

В современной России налоговое право находится пока еще на стадии становления. Не в полной мере отрегулированы между собой права и обязанности налогоплательщиков и налоговых органов, не соответствуют международным нормам правила применения штрафных налоговых санкций. Однако главным недостатком российского налогового права остается его крайняя нестабильность, связанная с принятием слабо проработанных законов о налогах и их соблюдением субъектами правоотношений, с отсутствием долговременной научно-обоснованной стратегии политики налогового реформирования.

Под налогообложением следует понимать законодательно установленный процесс организации порядка взимания налогов: исчисления, уплаты и контроля со стороны налоговых органов. Через налогообложение реализуется деятельность субъектов налоговых отношений по организации функционирования на практике разнообразных налоговых форм и видов налогов на принципах и в порядке, закрепленных в законах и нормах налогового права.

Т.Ф. Юткина рассматривает налогообложение в широком и в узком смысле. В первом случае – это экономическое (финансовое) понятие, включающее все многообразие налоговых отношений от теоретического обоснования концепции налоговых отношений до законодательного утверждения налогового механизма и его реализации на практике. В узком смысле, налогообложение представляет собой чисто практический механизм управления различными видами налогов, платежей и сборов, а также взаимоотношениями, правами и обязанностями субъектов налогообложения. Конкретные элементы налогообложения (плательщики, объект, база, ставки, сроки, льготы), а также условия, нормы и правила взаимоотношений налогоплательщиков и налоговых органов, закрепленные в рамках закона, по каждому виду налога составляют технику налогообложения.

Налогообложение и его система должны строиться на определенных экономически обоснованных принципах (основополагающих требованиях),

отражающих как

общие содержательные стороны рассматриваемой категории, так и наиболее важные организационные аспекты функционирования системы налогообложения в условиях

современной российской действительности.

В основе общих принципов налогообложения лежат известные классические принципы А. Смита: равенства налогообложения, определенности и простоты исчисления налога, определенности сроков и удобства уплаты налога для налогоплательщика, дешевизны сбора налогов.

Принципы налогообложения конкретизированы и в ст. 3 Налогового кодекса РФ, из содержания которой можно вывести следующие принципы:

- обязательности уплаты законно установленных налогов и сборов;

- всеобщности и равенства налогообложения;

- фактической способности налогоплательщика уплачивать налоги с учетом справедливости;

- недопущения дискриминации при установлении налогов, исходя из политических, идеологических, этнических, конфессиональных и иных различий между налогоплательщиками;

- недопустимости установления дифференцированных ставок налогов и сборов, налоговых льгот в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала (за исключением таможенных пошлин);

- экономической и правовой обоснованности (налоги не должны быть произвольными и препятствовать реализации гражданами своих конституционных прав);

- недопустимости нарушения единого экономического пространства страны, ограничения свободного перемещения товаров, работ, услуг, денежных средств или законной деятельности налогоплательщика.

Несмотря на практическую значимость перечисленных выше принципов, в Кодексе не нашли отражение некоторые важные основополагающие требования, игнорирование которых лишает систему налогообложения рациональности. Поэтому, учитывая и развивая мнение современных российских экономистов, следует дополнить их следующими принципами:

- однократности налогообложения (исключения практики двойного обложения одного объекта и обложения одного налога другим налогом);

- стабильности элементов налогообложения (их неизменности в течение периода не менее 3-х лет);

- непревышения совокупного предельного уровня налоговых изъятий на каждый конкретный стратегический период времени.

Соблюдение названных основополагающих требований позволит построить в стране рациональную систему налогообложения и создать базу для эффективного функционирования российской налоговой системы в целом.

К понятию системы налогообложения близко по своей сути стоят система налогов и налоговая система. Зачастую между ними вообще не делают различий, что неправильно с управленческих позиций.

Налоговая система представляет собой закрепленную в налоговом законодательстве комбинацию налоговых форм и видов налоговых платежей, элементов, принципов и методов налогообложения, а также прав, обязанностей и ответственности субъектов налоговых отношений (налогоплательщиков, налоговых агентов, органов, осуществляющих налоговый контроль и управление налоговым процессом). Налоговая система включает в себя и систему налогов, и систему налогообложения, и совокупность налоговых полномочий субъектов налоговых отношений, включая органы, осуществляющие налоговый контроль и управление налоговым процессом. Таким образом, система налогов входит в налоговую систему лишь как один из составляющих элементов последней.

Система налогов – это основанная на налоговых отношениях, установленная налоговым законодательством страны совокупность налоговых платежей в определенной их комбинации по классификационным группам и видам.

Поскольку понятия налоговой системы включает в себя систему налогообложения, постольку все принципы построения последней в равной мере применены и к налоговой системе. Однако налоговой системе присущи и свои собственные основополагающие требования, которые вместе с принципами налогообложения должны быть положены в основу построения рациональной налоговой системы:

- равномерности распределения налоговой нагрузки по уровням и объектам налогообложения, категориям налогоплательщиков, бухгалтерским источникам уплаты налогов, сферам и отраслям экономики;

- рационального распределения системы налогов по уровням власти и управления, деления налоговых платежей на прямые и косвенные, общие и целевые;

- оптимальности совокупного налогового бремени на основе установления оптимального уровня ставок основных налогов, определяющих структуру системы налогов;

- результативности и эффективности функционирования субъектов управления налоговым процессом и налоговыми отношениями.

Права, обязанности, и полномочия субъектов налоговых отношений и управления налоговым процессом регламентируются соответствующими статьями Налогового кодекса РФ.

Рациональное соотношение между собой различных групп и видов налогов по уровням и способам налогообложения является важным условием эффективного функционирования налоговой системы. Структура системы налогов и налоговой системы различна в разных странах, отражая национальные экономические, социальные и иные особенности. Однако существуют и некие общепринятые структурные налоговые пропорции, характерные для большинства развитых стран.

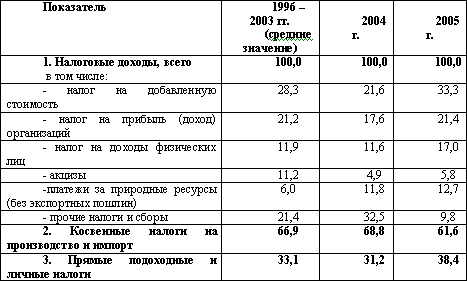

Российская налоговая система по своему составу содержит в себе все элементы, присущие налоговым системам рыночно развитых стран, однако структурно система налогов существенно отличается от последних (табл. 3).

Таблица 3

Структура налоговых доходов консолидированного бюджета Российской Федерации, %

Наиболее характерной особенностью российской налоговой системы является чрезмерно высокая доля в налоговых доходах косвенных налогов на производство и импорт – свыше 60 %. В большинстве развитых стран такой удельный вес приходится на прямые налоги подоходного типа и личные налоги. Высокий уровень косвенного налогообложения бизнеса усиливает инфляционные процессы в стране, сдерживает рост потребления, платежеспособный спрос населения, а значит, и реальный экономический рост.

Несмотря на огромный природный потенциал России и долю сырьевых отраслей в ВВП – более 50 %, удельный вес налоговых платежей за природные ресурсы хотя и имеет тенденцию к росту, составляет незначительную величину. Это говорит о том, что значительная часть природной ренты остается в руках частного бизнеса, а не используется для целей удовлетворения общественных потребностей.

Непосредственное государственное управление налоговой системой и налоговыми потоками страны осуществляется через налоговый механизм, еще один важный элемент налогового процесса. Налоговый механизм приводит в действие законодательно оформленную систему налогов и налогообложения в соответствии с приоритетами государственной налоговой политики. Отсюда, налоговый механизм представляет собой совокупность закрепленных нормами налогового права форм, методов и инструментов государственного налогового планирования, организации исполнения налоговых бюджетов, государственного налогового регулирования и налогового контроля, реализуемую в рамках принятой концепции, стратегии и тактики государственной налоговой политики.

Как категория государственного налогового менеджмента налоговый механизм включает в себя следующие элементы, наполняющие его конкретным практическим содержанием:

- государственное налоговое планирование (прогнозирование, бюджетирование);

- организация исполнения налоговых бюджетов;

- государственное налоговое регулирование;

- государственный налоговый контроль.

Через названные элементы налогового механизма приводится в действие налоговая система и реализуется налоговая политика государства по ее фискальному, регулирующему и контрольному направлениям.

Налоговая политика государства составляет концептуальную основу государственного налогового менеджмента. В ее составе определяются приоритеты, стратегия и тактика развития налоговых отношений в стране с учетом объективных рыночных и налоговых законов и закономерностей развития экономики. Государственная налоговая политика представляет собой комплекс стратегических направлений, тактических мер и действий в области повышения эффективности управления налоговым процессом, развития налоговой системы и налогового механизма с целью достижения максимально возможного на данном этапе развития экономики значимого фискального, регулирующего и иного результата.

Взаимодействие государственного налогового менеджмента и государственной налоговой политики двоякое. С одной стороны, последняя структурно составляет элемент менеджменте, его концептуальную основу, ориентир управленческой деятельности; с другой стороны, налоговый менеджмент представляет собой систему управления, которая направлена на реализацию стратегии и тактики налоговой политики путем принятия эффективных решений по управлению входящими и исходящими налоговыми потоками.

Эффективная налоговая политика государства должна строиться на определенных принципах. К таким принципам государственной налоговой политики с учетом специфики России можно отнести следующие основополагающие требования:

- содействия

реальному экономическому росту (росту ВВП, доходов субъектов экономики);

- обеспечения стабильных темпов роста государственных доходов не за счет усиления налогового бремени, а на базе роста экономических показателей;

- создания благоприятных условий для развития частной инициативы и инвестирования в товаропроизводящую сферу, для внедрения новых технологий, техники и поддержки прикладных научно-исследовательских работ;

- стимулирования экспорта продукции обрабатывающих отраслей промышленности;

- защиты отечественных товаропроизводителей и национального рынка от неблагоприятных внешних условий;

- стимулирования накопления капитала в приоритетных отраслях реального сектора экономики;

- единства налоговой стратегии и тактики, федеральной и территориальной налоговой политики в едином налоговом пространстве всей страны;

- интеграции в мировое экономическое и налоговое пространство.