Принципы учета и состав финансовой отчетности

Представление финансовой отчетности

Международный стандарт финансовой отчетности «Первое применение МСФО (IFRS 1)» (МСФО-1) раскрывает структуру и содержание каждой из форм отчетности. Он был пересмотрен в 2003 г. и вступил в силу в 2004 г.

Целью данного стандарта является раскрытие основных требований к содержанию финансовой отчетности. Эти требования направлены в первую очередь на обеспечение сравнимости информации, содержащейся в финансовых отчетах.

Финансовая отчетность – это структурированное представление данных о хозяйственной деятельности и финансовой позиции компании. Главной задачей отчетности является удовлетворение потребностей широкого круга пользователей в финансовой информации, необходимой для принятия экономических решений. Для выполнения этой задачи финансовая отчетность должна включать данные об активах, обязательствах, собственном капитале, доходах и расходах (включая прибыли и убытки), движении денежных средств. Эти материалы, содержащиеся в приложениях к финансовым отчетам, помогают пользователям в прогнозировании способностей предприятия аккумулировать экономические выгоды.

Требования и условия составления финансовой отчетности

Финансовая отчетность должна достоверно отражать финансовое положение, финансовые результаты за отчетный период и движение денежных средств отчитывающейся компании. Ее достоверность обеспечивается неукоснительным применением всех положений МСФО, правильным выбором и применением учетной политики, позволяющей представлять уместную, надежную, сопоставимую и понятную информацию, которая вместе с правильно проводимым дополнительным ее раскрытием в пояснительных примечаниях позволяет пользователям понять сущность проведенных компанией операций, событий, происшедших в ходе ее деятельности, и их влияние на финансовые результаты и финансовое положение компании.

Учетная политика обобщает совокупность конкретных принципов, основополагающих условий и практических правил, принятых данной компанией для составления и представления финансовой отчетности, обеспечивающих:

- уместность отчетной информации для пользователей при принятии ими необходимых решений;

- достоверное отражение результатов деятельности и финансового положения компании;

- нейтральность и осмотрительность;

- полное включение в отчетность всех существенных показателей, событий и сделок.

Учетная политика должна обеспечить надежность отчетной информации, представление информации исходя из экономического содержания операций независимо от оформления их в конкретной юридической форме.

Действующая организация. Финансовая отчетность по МСФО должна составляться исходя из принципа о непрерывности деятельности организации в обозримом будущем, но не менее 12 месяцев после отчетной даты. Если администрация не имеет причин для прекращения деятельности, она должна объявить об этом в примечаниях. Если есть веские основания считать, что у пользователей отчетности могут возникнуть сомнения в устойчивости деятельности организации в ближайшем будущем, в примечаниях к финансовой отчетности следует привести обоснованные фактами и расчетами доводы, опровергающие все возможные сомнения.

Последовательность содержания отчетности необходимо сохранять от одного отчетного периода к другому. Не следует без нужды и серьезных оснований изменять классификацию и содержание отдельных статей отчетных форм, методику учета и оценки различных показателей отчетности.

Стандарт предусматривает всего три основания для изменений в последовательности содержания финансовой отчетности:

- значительные изменения в характере операций компании, крупные приобретения в отчетный период или значительное выбытие имущества, изменения в обязательствах по заимствованию;

- вывод на основе аналитических исследований о возможности лучше и всесторонне представить информацию о результатах деятельности и финансовом положении в измененной отчетности;

- изменения, предписываемые вновь вводимыми МСФО.

Во всех случаях нарушения последовательности содержания отчетности необходимо помнить об обеспечении сопоставимости информации с тем, чтобы сравнение показателей отчетности можно было выполнять без больших затруднений.

В стандарте подчеркивается, что «сравнительная информация должна раскрываться в отношении предшествующего периода для всей числовой информации в финансовой отчетности», за исключением случаев, специально указанных в МСФО. В финансовой отчетности необходимо по каждой статье и каждому показателю отражать числовые значения в сопоставимом виде, по крайней мере за отчетный и предшествующий ему аналогичный период.

Метод начисления должен обязательно применяться при составлении и представлении финансовой отчетности. Исключение из этого правила относится только к отчету о движении денежных средств.

Как известно, суть метода начислений состоит в том, что хозяйственные операции и совершившиеся события отражаются в бухгалтерском учете и финансовой отчетности в том отчетном периоде, в котором они действительно произошли, независимо от выплаты или поступления денежных средств в оплату этих операций и событий.

Расходы отражаются тогда, когда возникают и отражаются в учете соответствующие доходы. В отсутствии доходов понесенные расходы отражаются на бюджетно-регулирующих статьях как расходы будущих периодов или переходящие на следующий период расходы на незавершенное производство или создание товарных запасов. Так действует принцип соотнесения расходов с доходами.

В стандарте сказано, что «каждая существенная статья должна представляться в финансовой отчетности отдельно. Несущественные суммы должны объединяться с суммами аналогичного характера или назначения и не должны представляться отдельно». При составлении отчетности следует исходить из того, что нельзя засорять отчетность несущественными статьями, затрудняя тем самым ее восприятие и понимание пользователями.

Как отделить существенную информацию от несущественной? Точных количественных критериев не существует, хотя в отдельных положениях говорится, что статьи, превышающие общего итога по данному отчету, следует признавать существенными. В качественном отношении информация признается существенной, если ее отсутствие или недостаточное раскрытие может оказать влияние на те решения, которые пользователи принимают на основе финансовой отчетности.

Статьи активов и обязательств, доходов и расходов не подлежат зачету и отражаются в отчетности отдельными статьями в случаях, когда они являются существенными. Взаимозачет возможен только тогда, когда:

- МСФО требуют или разрешают зачет;

- статьи активов, обязательств, прибылей, убытков, сопутствующих им расходов определяются как несущественные.

Важно понять, что взаимозачеты статей в финансовой отчетности снижают понимание пользователями проведенных организацией операций; уменьшают их возможности по прогнозированию будущих денежных потоков, результатов деятельности и финансового состояния организации.

Стандарт содержит некоторые подсказки и разъяснения, ограничивающие применение указаний стандарта относительно взаимозачетов отдельных статей. Статьи баланса отражаются по нетто-стоимости. В примечаниях к отчетности следует раскрывать суммы начисленных резервов и не подвергать взаимозачету статьи баланса, представляемые в нем по остаточной стоимости.

Отчетный период и сроки представления. Отчетным периодом для финансовой отчетности признается календарный год. Начало отчетного периода может быть определено с 1-го числа любого месяца года. Внутригодовая отчетность по кварталам или месяцам считается промежуточной и представляется пользователям по решению руководства организации.

Важным условием полезности информации является своевременность представления финансовой отчетности пользователям. Стандарт устанавливает предельный срок составления и предоставления отчетности в соответствии с законодательством или обычаями делового оборота на рынках отдельных стран.

Каждый отчет, входящий в финансовую отчетность, должен иметь наименование, выделяющее его из других форм отчетности. Кроме того, финансовая отчетность – а если это необходимо, то и каждый отдельный отчет – включает общую справочную информацию, характеризующую:

- название и фирменное обозначение организации;

- указание на охват представляемой отчетности только одной организации или нескольких организаций, входящих в консолидированную группу;

- сведения об отчетной дате, на которую составлен бухгалтерский баланс, об отчетном периоде по итогам операций которого составлены другие финансовые отчеты;

- отчетная валюта с указанием единицы ее измерения, примененная для составления финансовой отчетности, (следует обязательно сообщить пользователям уровень точности, примененный при представлении цифровых данных в отчетности).

Полный комплект финансовой отчетности включает:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- отчет о движении капитала;

- отчет о движении денежных средств;

- учетная политика и пояснительный материал.

Бухгалтерский баланс должен включать такие показатели, как основные средства, нематериальные активы, денежные средства и их эквиваленты, товарно-материальные средства, дебиторская и кредиторская задолженность, финансовые активы, инвестиции, налоговые обязательства, капитал и резервы. Дополнительные материалы, раскрывающие содержание перечисленных статей, приводятся в бухгалтерском балансе или в приложениях к финансовой отчетности в соответствии с требованиями МСФО.

Основная идея составления бухгалтерского баланса, как известно, заключается в раскрытии средств компании и их источников в разрезе основных статей активов и обязательств, а также в сопоставлении данных за отчетный период с данными за предшествующий период.

Отчет о прибылях и убытках должен включать в себя следующую информацию: финансовый результат от операционной деятельности, расходы, часть доходов и расходов зависимых и совместных предприятий, расходы по налогам, прибыль или убыток от основной деятельности, непредвиденные доходы и расходы, долю меньшинства (для консолидирующихся компаний) и прибыли или убытка за отчетный период. Дополнительная информация, раскрывающая содержание перечисленных статей, приводится в бухгалтерском балансе или в приложениях к финансовой отчетности в соответствии с требованиями МСФО.

В трактовке до октября 2004 г. в МСФО -1 имелись такие понятия как: прибыль по обычной деятельности, чистая прибыль. В настоящий момент в МСФО-1 (IFRS) убрано слово «чистая». По всей видимости, это переходный момент к понятию «полный доход» (в 2005 г. КМСФО планирует выпустить дискуссионный документ «Полный доход»).

Для отчета о прибылях и убытках МСФО -1 предусматривает две альтернативные формы, одна из которых классифицирует расходы в соответствии с их происхождением, другая – в соответствии с их функциями.

Классификация расходов по происхождению означает, что такие статьи, как заработная плата, амортизация и т. д., отражаемые в отчете о прибылях и убытках, представляют собой просто суммы однородных издержек. Классификация расходов по функциям подразумевает их анализ по трем основным статьям: себестоимости реализации, коммерческих и управленческих расходов. Такой подход считается наиболее распространенным.

Основная идея отчета о прибылях и убытках состоит в корректировке полученной в отчетном периоде выручки путем прибавления суммы полученных расходов и вычитания произведенных расходов, что в итоге дает величину прибыли за отчетный период.

Отчет о движении капитала также является неотъемлемой частью финансовой отчетности. Форма представления данного отчета содержит отдельную информацию по каждому элементу акционерного капитала и резервов и строки с перечнем их возможных изменений. Отдельной строкой показываются данные о чистой прибыли за отчетный период, которая является составной частью собственного капитала и формирует итоговые данные о капитале компании.

Основная идея отчета о движении капитала состоит в последовательной корректировке остатка капитала за предыдущий отчетный период путем вычитания начисленных дивидендов и результата переоценки инвестиций и прибавления результата переоценки основных средств, чистой прибыли за отчетный период и дополнительной эмиссии, что дает в итоге величину капитала компании на конец отчетного периода.

Содержание отчета о движении денежных средств будет раскрыто при рассмотрении соответствующего стандарта МСФО 7.

Учетная политика и пояснительный материал отражают основные методологические принципы составления финансовой отчетности, принятые в данной организации.

В стандарте дан перечень существенной информации, которую необходимо включать в Бухгалтерский баланс и Отчет о прибылях и убытках.

Требования международных стандартов финансовой отчетности стали основой разработки национального стандарта – Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного приказом Минфина РФ № 43н от 6 июля 1999 г.

В ПБУ 4/99 определены состав, содержание и методологические основы формирования бухгалтерской отчетности организаций, являющихся по законодательству, РФ юридическими лицами (кроме кредитных и бюджетных организаций).

Бухгалтерская отчетность должна давать достоверное и полное представление о финансовом положении организации, а при недостаточности данных могут быть использованы дополнительные показатели и пояснения, что соответствует требованиям МСФО.

В соответствии с ПБУ 4/99 бухгалтерский баланс должен характеризовать финансовое положение организации по состоянию на отчетную дату, т.е. последний календарный день отчетного периода.

Как и в мировой практике, в бухгалтерском балансе активы и обязательства представлены – в зависимости от срока обращения (погашения) – как краткосрочные и долгосрочные.

По форме бухгалтерский баланс содержит по активу и пассиву наименования разделов, групп статей и отдельные статьи.

По содержанию бухгалтерский баланс включает внеоборотные активы, оборотные активы, капитал и резервы, долгосрочные и краткосрочные обязательства, что соответствует требованиям МСФО.

Разработанная форма бухгалтерского баланса организаций, безусловно, является отражением новых подходов к формированию показателей баланса с учетом перехода на новую методологию учета, заложенную в Плане счетов.

Бухгалтерский баланс составляется в рублях (тыс. руб., млн руб.), в оценке нетто, т. е. за вычетом регулирующих величин, которые раскрываются в пояснениях к балансу (например, амортизация основных средств, нематериальных активов, непокрытый убыток и т. п.).

Результатом структуризации статей стало более точное построение разделов баланса, отвечающее рекомендациям МСФО. Уточнен понятийный аппарат: например, в пассиве показываются долгосрочные и краткосрочные обязательства, что более точно отражает суть задолженности перед банками, юридическими и физическими лицами.

Вместе с тем, структуризация разделов и укрупнение статей на базе ПБУ 4/99 вызывает необходимость увеличения объемов информации, раскрываемой в пояснениях и дополнениях к отчетности.

Пояснения к бухгалтерскому балансу и отчету о прибылях и убытках взаимосвязаны с раскрытием учетной политики организации. Они должны раскрывать следующие дополнительные данные:

- о наличии на начало и конец отчетного периода и о движении в течение этого периода отдельных видов основных средств, в том числе арендованных и нематериальных активов;

- о наличии и движении основных средств, переведенных в эту категорию из состава инвентаря и принадлежностей и наоборот;

- о наличии и движении отдельных видов финансовых вложений;

- о наличии и движении за отчетный период отдельных видов дебиторской и кредиторской задолженности, включая авансы полученные и выданные;

- о состоянии и изменении капитала организации;

- о наличии и движении акций, выпущенных акционерным обществом;

- о наличии и движении резервов предстоящих расходов и резервов по сомнительным долгам;

- об объемах продаж продукции (работ, услуг) по видам деятельности и географическим рынкам сбыта;

- о составе затрат на производство (издержек обращения);

- о составе внереализационных доходов и расходов;

- о чрезвычайных фактах хозяйственной деятельности и их последствиях;

- о событиях после отчетной даты и условных фактах хозяйственной деятельности;

- о прекращенных операциях;

- об аффилированных лицах, т. е. лицах, владеющих более чем капитала компании (учредителях, акционерах, управляющих компанией и др.);

- о прибыли, приходящейся на одну акцию.

Дополнения к бухгалтерскому балансу выступают в виде отдельных отчетных форм (например, отчет об изменениях капитала; отчет о движении денежных средств; отчет о целевом использовании полученных средств) и в виде пояснительной записки. При этом пояснения к балансу должны раскрывать основные виды деятельности, среднегодовую численность работающих за отчетный период, а также состав членов исполнительных и контрольных органов организации.

К бухгалтерскому балансу прилагаются также расчеты, справки, декларации – в частности, по налогам на прибыль, на добавленную стоимость, по земельному налогу, акцизам на подакцизные товары и др.

Таким образом, бухгалтерский баланс является открытой для пользователей формой отчетности, обеспечивающей возможность ознакомления с финансовым положением организации, в том числе с показателями деятельности ее филиалов, представительств и иных подразделений, включая выделенные на отдельные балансы. Баланс по итогам работы на отчетный период представляется каждому учредителю в установленные сроки.

Баланс подписывается руководителем и главным бухгалтером организации.

Основным положением МСФО (IFRS) – 1 является требование полного ретроспективного применения всех действующих на отчетную дату МСФО при подготовке первой финансовой отчетности. Из этого требования возможны шесть исключений, позволяющих упростить ретроспективное применение в случаях, когда затраты на подготовку отчетности могут превысить эффект для ее пользователей. Компании должны будут следовать требованиям, касающимся как правила ретроспективного применения, так и исключений из него. Данное руководство призвано помочь в этом.

Переход на МСФО связан с определенными трудностями. Компании должны будут изменить существующую учетную политику с тем, чтобы она соответствовала достаточно сложным требованиям, имеющих отношение к финансовым инструментам, пенсиям, отложенным налогам, резервам и опционам на акции. Возможно, что некоторым компаниям придется собирать дополнительную информацию в целях соблюдения постоянно ужесточающихся требований МСФО по раскрытию информации.

Когда нужно начинать применение МСФО (IFRS) 1. Любая компания, впервые составляющая финансовую отчетность в соответствии с МСФО за период, начинающийся с 1 января 2004 г., или за любые последующие периоды, должна принять МСФО (IFRS) 1. Раннее применение стандарта приветствуется – компания может впервые подготовить финансовую отчетность в соответствии с МСФО уже 2003 г.

Под первой финансовой отчетностью, подготовленной в соответствии с МСФО, понимают первую годовую отчетность, которая «четко и безусловно соответствует требованиям МСФО».

Вступительный баланс, подготовленный в соответствии с МСФО. Компании, впервые применяющие новые стандарты, подготавливают вступительный бухгалтерский баланс в соответствии с МСФО по состоянию на дату перехода на МСФО, т. е. на дату окончания самого раннего периода, за который подготавливается полная сравнительная информация в соответствии с МСФО.

Многие компании будут представлять такую информацию согласно МСФО (IFRS) 1 по состоянию на 1 января 2004 г. Их финансовая отчетность должна включать сравнительную информацию, по крайней мере, за один полный финансовый год. Публикация вступительного бухгалтерского баланса не требуется. Во вступительном бухгалтерском балансе, составленном в соответствии с МСФО:

- отражаются все активы и обязательства, которые должны отражаться в соответствии с МСФО;

- не отражаются активы и обязательства, запрещенные к признанию на МСФО;

- все статьи активов, обязательств и капитала классифицируются в соответствии с МСФО;

- все статьи баланса оцениваются в соответствии с МСФО.

Корректировки к финансовой отчетности, возникающие в результате первого применения МСФО, отражаются в составе нераспределенной прибыли или по другой статье капитала.

Учетная политика. Первая финансовая отчетность по МСФО составляется на основе учетной политики, отвечающей требованиям МСФО, действовавшим на конец отчетного периода. Таким образом, многие компании должны будут разрабатывать учетную политику, соответствующую требованиям МСФО, действующим на 31 декабря 2005 г. Данная политика применяется ретроспективно при подготовке вступительного баланса в соответствии с МСФО и представлении информации за все остальные периоды, охваченные первой финансовой отчетностью по МСФО.

Переходные положения отдельных стандартов и руководство по изменению учетной политики, содержащиеся в МСФО, должны применяться компаниями, уже составляющими отчетность по МСФО. Они неприменимы для компаний, впервые составляющих отчетность по МСФО.

МСФО (IFRS) 1 разъясняет учетную политику, используемую при подготовке первой отчетности в соответствии с МСФО. Планирование процесса перехода на МСФО может осложняться в связи с разработкой новых и пересмотром существующих МСФО, которые еще не опубликованы, но вступят в силу в 2005 г. Это относится к пересмотру правил отражения финансовых инструментов, новым стандартам, относящимся к выплатам, основанным на акциях, и объединению бизнесов.

Исключения

Объединение бизнесов

Пересчет данных, относящихся к объединению бизнесов, признанному до даты перехода на новые стандарты отчетности, не требуется. Однако компания может по своему усмотрению переоценить ранее произошедшее объедение бизнесов. В этом случае последующее объедение бизнесов также необходимо будет переоценивать. Применение данного исключения достаточно сложно, поэтому необходимо тщательно изучить соответствующее руководство. Даже в случае, если компания прибегнет к данному исключению, ей может потребоваться внести в отчетность некоторые корректировки.

Таким образом, при отражении в отчетности объединения бизнесов:

Активы и обязательства, которые не признавались после объединения бизнесов, признаются во вступительном балансе, составленном по МСФО, только в том случае, если они должны были быть признаны в бухгалтерском балансе приобретенной компании, подготовленном в соответствии с МСФО. Величина гудвила (деловой репутации фирмы) корректируется только в особых случаях и тестируется на обеспечение на дату перехода на новые стандарты. При переходе на МСФО гудвил, списанный непосредственно на капитал, не восстанавливается.

Отчетность всех дочерних компаний должна быть консолидирована во вступительном балансе, составленном по МСФО. При этом дочерние компании применяют новые стандарты одновременно с материнской.

Справедливая стоимость в качестве первоначальной оценки

Справедливая стоимость может стать первоначальной стоимостью любого объекта основных средств. Аналогичное правило может быть применимо к инвестициям в недвижимость, когда компания решает перейти от справедливой стоимости к первоначальным оценкам, а также к нематериальным активам, которые должны переоцениваться согласно МСФО (IAS) 38.

Выплаты сотрудникам

Согласно МСФО (IAS) 19 компании могут выбирать учетную политику для признания актуальных резервов в отчете о прибылях и убытках в течение определенного периода. Компании, применяющие МСФО, впервые, могут, признать все актуарные прибыли и убытки во вступительном балансе, составленном по требованиям МСФО и не относить их на счет прибылей и убытков. Это правило должно применяться последовательно ко всем пенсионным планам.

Разницы при пересчете валютных курсов иностранных дочерних компаний.

При первом составлении баланса по МСФО разницы от пересчета валют, образующиеся при составлении консолидированной отчетности дочерних иностранных компаний, не определяются.

Составные финансовые инструменты.

При погашении части составного финансового инструмента, представляющей собой обязательство, по статьям капитала компании показывается первоначально учтенная в нем стоимость долгового инструмента. Данный элемент капитала можно не раскрывать, если обязательственная часть составного финансового инструмента погашена на дату перехода на МСФО.

Активы и обязательства дочерних компаний.

Если дочерняя компания переходит к составлению отчетности по МСФО позже материнской компании, она может оценивать свои активы и обязательства либо по балансовой стоимости, указанной в консолидированной отчетности материнской компании, либо путем применения МСФО (IFRS) 1 на дату перехода на новые стандарты. В консолидированной отчетности материнской компании соответствующие статьи должны корректироваться.

Если материнская компания начинает применять МСФО позже, чем ее дочерняя компания, она должна использовать балансовую стоимость активов и обязательств дочерней компании.

Обязательные исключения

Прекращение признания

МСФО (IAS) 39 применяется ретроспективно в случае прекращения признания финансовых активов и обязательств. Финансовые активы и обязательства, выбывшие до 1 января 2001 года, не признаются во вступительном бухгалтерском балансе, составленном по МСФО. Деривативы и проценты, начисляемые в результате прекращения признания финансовых активов, признаются в отчетности, и все специализированные компании консолидируются в первой отчетности компании, переходящей на МСФО.

Учет операций хеджирования

Операции хеджирования не учитываются во вступительном балансе, а также в финансовой отчетности, впервые составленной по МСФО, за исключением случаев соблюдения критериев учета операций хеджирования, изложенных в МСФО (IAS) 39. Хеджирование должно учитываться только в том случае, когда операции совершены и оформлены необходимыми документами

Расчетные значения

Расчетные значения по состоянию на дату перехода на МСФО, сделанные в соответствии с ранее применявшимися национальными стандартами, включаются во вступительный баланс, составленный по МСФО, за исключением случаев, когда имеется объективная информация об их ошибочности. При необходимости расчетные данные могут пересматриваться. Однако они должны отражать условия, существовавшие на дату перехода на МСФО. Расчетные значения, которые не отражались в отчетности в соответствии с применявшимися ранее национальными стандартами, должны быть показаны в отчетности по МСФО.

Раскрытие информации.

Раскрытие информации включает объяснение различий между величиной следующих показателей, рассчитанных по ранее действовавшим национальным стандартам и МСФО:

- капитал на дату перехода и на конец последнего периода, отчетность за который была представлена в соответствии с национальными стандартами;

- чистая прибыль за последний отчетный период, отчетность за который была подготовлена в соответствии с национальными стандартами.

Данные раскрытия позволяют пользователям проанализировать различия в показателях, рассчитанных по национальным стандартам и МСФО, и получить достаточно информации для понимания, какие существенные корректировки нужно внести в бухгалтерский баланс и отчет о прибылях и убытках. Если во вступительном балансе, подготовленном по МСФО, признаются убытки в результате обесценения, то они должны быть раскрыты в соответствии и с МСФО (IAS) – 36. Если справедливая стоимость принимается в качестве первоначальной оценки, оцененные таким образом статьи расшифровываются по объектам.

В промежуточной финансовой отчетности должна раскрываться та же информация по капиталу и чистой прибыли, что и в годовой финансовой отчетности за сравниваемый промежуточный период и на его конец.

Промежуточная финансовая отчетность

Промежуточная финансовая отчетность в соответствии с МСФО 34 содержит набор финансовых отчетов за период более короткий, чем полный отчетный год данной организации. Промежуточная отчетность может состоять из сокращенных форм финансовых отчетов, хотя не запрещается составлять ее в полном объеме, предусмотренном международными стандартами финансовой отчетности.

Каждый рассматривающий промежуточную финансовую отчетность имел в своем распоряжении годовую финансовую отчетность за предшествующий год, поэтому примечания к годовой финансовой отчетности не повторяются и не обновляются, в промежуточной отчетности. Последняя должна содержать примечания по тем событиям и изменениям, которые произошли после отчетной даты последнего годового отчета и раскрывают результаты деятельности компании в новом отчетном году.

Стандарт не настаивает на обязательном составлении промежуточной финансовой отчетности, но поощряет к ее составлению те компании, ценные бумаги которых свободно обращаются на фондовом рынке. Стандарт рекомендует составлять такую отчетность не позднее, чем через 60 дней по завершении промежуточного отчетного года. Специально подчеркивается, что отчетность таких компаний должна составляться в соответствии с требованиями МСФО – 34.

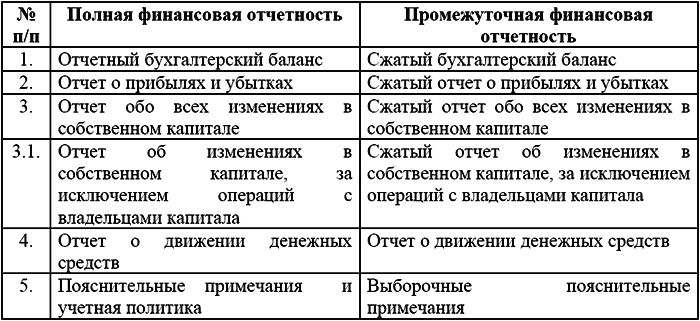

Состав промежуточной финансовой отчетности может быть меньшего объема, чем годовая отчетность. Стандарт предусматривает возможность сокращения промежуточной финансовой отчетности (См. табл. 1)

Таблица 1. Сравнительная характеристика полной и промежуточной финансовой отчетности

Сжатый формат отчетности предполагает, что в отчет включаются каждый из заголовков и промежуточных статей, которые входили в последнюю годовую финансовую отчетность. Дополнительные статьи вносятся в случаях, когда их отсутствие может привести к заблуждениям в оценке финансового положения и финансовых результатов компании.

Если последняя годовая отчетность представлялась как сводная (консолидированная) отчетность, то и промежуточная финансовая отчетность представляется в сводном варианте.

Поскольку отчет об изменениях в капитале можно представлять в двух формах, в промежуточной отчетности необходимо использовать тот же формат, что применялся при составлении последней годовой финансовой отчетности.

Базисная и разводненная прибыль на акцию должна обязательно раскрываться в промежуточной финансовой отчетности.

Выборочные пояснительные примечания не должны повторять примечаний, которые приводились в годовой финансовой отчетности. Информация в примечаниях должна представляться в качестве характеристики всего отчетного года, но необходимо также раскрывать события и операции, имеющие значение для понимания отчетности за данный промежуточный период.

К промежуточной финансовой отчетности, представляемой в полном комплекте, предусмотренном МСФО-1 и МСФО-7, нужно показать все раскрытия и пояснения в полном объеме, предусмотренном всеми международными стандартами финансовой отчетности. Факт составления промежуточной финансовой отчетности в соответствии с МСФО-34 должен быть специально объявлен в примечаниях.

Периодичность промежуточной финансовой отчетности может быть полугодовой и квартальной. Бухгалтерский баланс представляется по состоянию на конец текущего промежуточного периода, и сравнительный бухгалтерский баланс – по состоянию на конец предшествовавшего отчетного года.

Отчеты о прибылях и убытках представляются за текущий промежуточный период и нарастающим итогом с начала года; сравнительные отчетные показатели – за сопоставимый промежуточный период прошлого года и нарастающим итогом с начала прошлого года до даты окончания сопоставимого промежуточного периода; отчет о движении денежных средств и отчет об изменениях собственного капитала – нарастающим итогом с начала отчетного периода по дату окончания промежуточного периода; сравнительные отчетные данные – за сопоставимый промежуточный период, нарастающим итогом с начала прошлого года.

Учетная политика для промежуточной отчетности применяется та же, что и для годовой финансовой отчетности, за исключением изменений, внесенных в учетную политику после годовой отчетной даты. Оценки для промежуточной отчетности должны производиться – исходя из периода, прошедшего с начала года до даты составления промежуточной отчетности. Но принципы признания активов и обязательств, доходов и расходов в промежуточной отчетности такие же, что применяются при составлении годовой финансовой отчетности.

Промежуточная финансовая отчетность в течение всего года должна составляться на основе единой учетной политики. Поэтому, если в течение года учетная политика меняется, вся ранее представленная промежуточная финансовая отчетность должна быть представлена повторно с изменениями, вытекающими из новой учетной политики.

В МСФО – 8 (IFRS) (который вступает в силу в 2005 г. и который теперь имеет название «Учетная политика. Ошибки и изменения в расчетах») это положение дополняется. Если организация меняет учетную политику, то пересчитываются все статьи и прибыль за предыдущие годы. Если оценить эффект от смены учетной политики, то подбирается тот период, с которого можно начать данный переучет.

Активы и обязательства в промежуточной отчетности признаются и оцениваются по тем же правилам и критериям, которые применяются в стандартах для годовой финансовой отчетности.

Доходы и расходы признаются, если они возникли с начала отчетного года в течение периода до промежуточной отчетной даты. Как правило, доходы признаются тогда, когда они возникают.

МСФО 7 «Отчеты о движении денежных средств»

Цель данного стандарта – отражение в финансовой отчетности информации об имевших место изменениях в денежных средствах и их эквивалентах, которая была бы представлена в Отчете о движении денежных средств.

Денежными средствами, согласно МСФО 7, являются касса и банковские счета, а денежными эквивалентами – все краткосрочные высоко ликвидные вложения денежных средств, легко конвертируемые в денежные средства и не подверженные значительному риску изменения стоимости.

Общая идея составления Отчета о движении денежных средств заключается в определении входящих и исходящих денежных потоков, возникающих в отчетном периоде в результате операционной, инвестиционной и финансовой деятельности.

Операционная деятельность приносит организации основную выручку и основные потоки денежных средств. К операционной относится также любая прочая деятельность организации, не относящаяся к инвестиционной или финансовой. Потоки денежных средств от операционной деятельности, как правило, являются результатом операций и событий, входящих в определение чистой прибыли (убытка). В качестве примера можно привести такие денежные потоки, как:

- получение денежных средств от продажи товаров и оказания услуг;

- получение причитающихся комиссионных, штрафов и пеней;

- платежи поставщикам за товары и услуги;

- платежи работникам компании;

- налоговые платежи, относящиеся к операционной деятельности.

Инвестиционная деятельность – это приобретение и реализация долгосрочных активов (основного капитала) и финансовых вложений, не относящихся к эквивалентам денежных средств. Информация о денежных потоках, возникающих в результате инвестиционной деятельности, нужна для оценки настоящих и будущих доходов, полученных в результате вложения ресурсов. Примерами могут служить денежные потоки, возникающие:

- при приобретении и реализации основных средств, нематериальных активов и других внеоборотных активов;

- при приобретении и реализация долей в уставном капитале других компаний, если они не были приобретены с целью перепродажи;

- при авансовых расчетах и долгосрочных займах;

- при фьючерсных и форвардных контрактах, опционах, если они не были предназначены для перепродажи.

Финансовая деятельность (деятельность по привлечению средств) представляет собой совокупность операций, приводящих к изменениям в размерах и структуре собственного и заемного капитала, за исключением текущей кредиторской задолженности. Информация о денежных потоках, появляющихся в результате финансовой деятельности, нужна для прогнозирования претензий на будущие денежные потоки со стороны лиц, ссудивших компании капитал. Примером таких денежных потоков являются:

- поступления от эмиссии ценных бумаг;

- дивидендные выплаты владельцам акций;

- погашение краткосрочных займов;

- лизинговые платежи при финансовом лизинге.

МСФО-7 предусматривает два альтернативных метода составления Отчета о движении денежных средств – прямой и косвенный. Для каждого из этих методов предусмотрена соответствующая форма отчета.

На основе прямого метода раскрываются основные составляющие общего поступления и общего оттока денежных средств компании, а на основе косвенного метода величина чистой прибыли или убытка за отчетный период корректируется на суммы неденежных операций, начислений прошлых и будущих операционных поступлений или платежей, а также на суммы доходов или расходов, относящихся к инвестиционной и финансовой деятельности компании.

Первый метод рекомендуется для компаний производственного сектора, второй – для финансово-кредитных институтов.

Потоки денежных средств в отчетах представляются в развернутом виде, т. е. отдельно – притоки и отдельно – оттоки денежных средств. Взаимозачет в отчетности притоков и оттоков денежных средств (нетто-метод) допускается только в случаях, предусмотренных стандартом:

- когда потоки денежных средств отражают деятельность клиентов, а не самой организации: принятие и погашение вкладов до востребования; арендная плата, собираемая от имени владельцев и передаваемая им; средства клиентов инвестиционных компаний; авансовые платежи и кредиты; размещение и снятие вкладов в других финансовых институтах;

- когда денежные поступления и платежи отличаются быстрым оборотом, краткими сроками погашения и крупными суммами: приобретение и продажа инвестиций, операций с кредитными картами и т.п.

Курсовые валютные разницы, возникающие в результате пересчета балансовых статей, не являются денежными потоками, но их нужно показывать в отчете о движении денежных средств, чтобы сбалансировать показатели наличия денежных средств и их эквивалентов на конец и начало отчетного периода.

Инвестиции в дочерние и ассоциированные компании представляются в отчете о движении денежных средств только по суммам, выплаченным в виде инвестиций и полученным в виде дивидендов. Приобретение или продажа предприятий и организаций отражается по сумме выплаченных или полученных денежных средств за вычетом денежных сумм, полученных или переданных с имуществом проданного (купленного) предприятия или организации.

В соответствии с МСФО-7 в отчете о движении денежных средств отражаются изменения не только в наличных денежных средствах, но и в денежных эквивалентах. Движение между статьями денежных средств и денежных эквивалентов не отражаются в составе операционной, инвестиционной и финансовой деятельности, так как в силу высокой ликвидности, незначительного риска изменения ценности и других характеристик является частью процесса управления денежными средствами компании в целом.

В российской практике понятия денежных эквивалентов нет. В правилах составления отчета о движении денежных средств говорится о денежных средствах, учитываемых в кассе организации, на расчетных, валютных и специальных счетах. Краткосрочные депозиты в банках включаются в состав краткосрочных финансовых вложений. Отсутствует требование о раскрытии ограничений на использование отраженных в отчетности денежных средств, а также состава денежных средств.

В целом в российских правилах и МСФО сходный подход к составлению отчета о движении денежных средств, но существуют значительные расхождения в методах подготовки информации (например, российские правила предусматривают только прямой метод, а МСФО – прямой и косвенный), порядке классификации данных (по-разному трактуются составляющие денежных потоков в отдельных видах деятельности), правилах оценки и представлении операций или статей (например, валютных операций), требованиях к раскрытию.

МСФО-14 «Сегментная отчетность»

Многие крупные акционерные общества производят всевозможные товары, оказывают разнообразные услуги, осуществляют торговую, посредническую финансовую деятельность на предприятиях с различным техническим уровнем, разной рентабельностью, имеющих различные перспективы дальнейшего развития. Производство и продажа товаров совершаются в различных географических зонах, государствах, территориальных районах, что также накладывает свой отпечаток и сказывается на результатах деятельности. Информация об этих особенностях представляет весьма значительный интерес для многих пользователей финансовой отчетности.

Цель МСФО-14 «Сегментная отчетность» – регламентировать представление компаниями отчетности о сегментах деятельности с тем, чтобы помочь пользователям финансовой отчетности лучше понять показатели работы компании, оценить существующие риски и выгоды в ее деятельности, найти наиболее обоснованные решения относительно данной компании.

Стандарт предусматривает два вида отчетных сегментов: сегменты деятельности (хозяйственные сегменты) и географические сегменты. Для определения этих сегментов предлагается использовать внутреннюю организационную структуру компании и систему ее внутренней отчетности. При выборе отчетных сегментов компания самостоятельно классифицирует основания для отнесения сегментов к первичной и вторичной группам. Для вторичной группы отчетных сегментов требуется раскрывать значительно меньше информации, чем для первичных отчетных сегментов.

Сегментная отчетность должна представляться в полных комплектах публикуемой финансовой отчетности, которые состоят из отчетного бухгалтерского баланса, отчета о прибылях и убытках, отчета о движении денежных средств, отчета об изменениях в капитале и примечаний к отчетности.

Отчетный сегмент – это хозяйственный или географический сегмент, информация о котором включается в финансовую отчетность. Отчетным сегментом может быть как сегмент деятельности, так и географический сегмент в зависимости от того, насколько они отвечают требованиям данного стандарта относительно степени раскрытия отчетной информации.

Сегмент деятельности (хозяйственный сегмент) – это структурный элемент компании, который производит однородную продукцию и отличается от других тем, что подвержен другим рискам и имеет другой уровень прибыльности. Критериями выделения таких сегментов служат:

- вид продукции или услуг;

- характер производственного процесса;

- тип покупателя продукции или услуг;

- методы реализации продукции или оказания услуг.

Географический сегмент – это часть компании, которая производит продукцию или оказывает услуги в экономических условиях, сложившихся в конкретном географическом районе, и отличается от других сегментов тем, что подвержен иным рискам и имеет другой уровень прибыльности. Географическим сегментом может быть одна страна, группа стран или регион внутри страны. Определение географического сегмента осуществляется по следующим критериям:

- подобие экономических и политических условий;

- взаимосвязь между хозяйственными операциями и различными географическими районами;

- сходство хозяйственных операций;

- специальные риски, связанные с хозяйственными операциями;

- наличие валютного контроля и валютных рисков.

Немаловажным для составителей финансовой отчетности является определение таких понятий, как доходы и расходы по сегменту.

Доходы по сегменту – это отраженные в отчете о прибылях и убытках доходы компании, которые прямо относятся к определенному сегменту, включая доходы от продажи продукции или услуг как другим сегментам, так и сторонним организациям. Доходы по сегменту не включают в себя результат непредвиденных обстоятельств, а также процентный или дивидендный доход.

Расходы по сегменту – это расходы, возникшие в результате его основной (операционной) деятельности, которые прямо относятся к сегменту, включая расходы по продаже продукции или услуг, как другим сегментам, так и сторонним организациям. Расходы по сегменту не включают результат непредвиденных обстоятельств, проценты по уплате, потери от продажи инвестиций, расходы по налогам и административные и общехозяйственные расходы.

Из этих определений видно, что МСФО-14 формирует информацию о прибыли на уровне сегмента, не учитывая административных и других расходов на уровне компании.

Компаниям предстоит самостоятельно определить отчетные сегменты, т. е. те, которые будут включены в финансовую отчетность в соответствии с требованиями данного стандарта.

Как правило, желательно включить в отчетность сегмент, основная часть реализации которого связана со сторонними организациями и имеющего не менее 10 %:

- от общей реализации, включая реализацию другим сегментам;

- от общей прибыли всех прибыльных сегментов;

- от общего убытка всех неприбыльных сегментов;

- от общих активов всех сегментов.

Если сегмент однажды был признан отчетным, то он должен быть отчетным в последующие периоды, даже если он не будет иметь 10 % от перечисленных показателей. Если доля сегмента в общей выручке от реализации сторонним организациям составляет не менее 75 %, то он должен включаться в финансовую отчетность, даже если не набирает 10 % от вышеуказанных показателей.

В настоящее время в отечественной практике намечен возврат к регулированию составления бухгалтерской отчетности по видам деятельности, т. е. к стандарту по сегментам. Ранее составление такой отчетности было обязательным (расшифровывалось до 20 видов деятельности).

В основе МСФО-14 «Сегментная отчетность» и Положения по бухгалтерскому учету «Информация по сегментам» (ПБУ 12/2000) – одинаковые принципы, которые в некоторых случаях имеют различную практическую реализацию или недостаточно детализированы. Например, МСФО-14 применяется прежде всего, при подготовке отчетности компаний, долевые или долговые ценные бумаги которых свободно обращаются, и компаний, которые находятся в процессе выпуска таких бумаг. ПБУ 12/2000 применяется всеми коммерческими организациями.

В ПБУ 12/2000 установлены правила формирования и представления информации, прежде всего, в отчетности юридического лица, а не сводной отчетности, поэтому не требуется объяснять ряд важных для пользователей расхождений между данными отчетности и сегментной информацией. Кроме того, в данном ПБУ говорится о доходах и расходах, активах и обязательствах сегмента абстрактно, без указаний на показатели бухгалтерского баланса и отчета о прибылях и убытках, с которыми должна выверяться информация по сегментам.