Управление оборотными активами организации

Понятие, структура, классификация оборотного капитала организации

Оборотный капитал играет важную роль в обеспечении финансовой устойчивости, ликвидности и платежеспособности организации, при этом оптимальная его структура служит фактором эффективности ее функционирования и развития.

Ряд ученых-экономистов отождествляет оборотный капитал с оборотными средствами организации, однако это не вполне корректно.

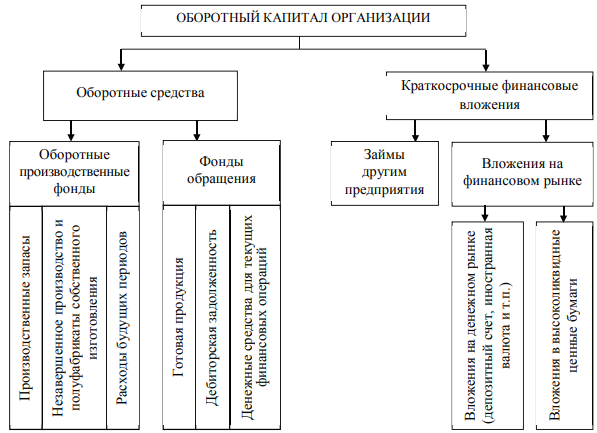

Понятие «оборотный капитал» шире, чем понятие «оборотные средства». В частности, оборотный капитал состоит из оборотных средств и краткосрочных вложений на денежном рынке (рис. 6).

Оборотный капитал (оборотные активы) — это денежное выражение всей совокупности текущих активов, представляющих собой часть имущества организации и используемых для обеспечения процесса производства и реализации продукции (оказания услуг) и приращения доходов путем вложения в краткосрочные инструменты рынка денежного капитала.

Оборотные средства — это денежное выражение части текущих активов, используемых для текущих операций во время каждого операционного цикла.

Основная функция оборотных средств заключается в обеспечении процесса производства. Этот процесс должен быть ритмичным, в связи с чем необходимо заранее определить потребность в оборотных средствах во избежание остановки производства из-за нехватки сырья, материалов, денежных средств.

Рис. 6. Структура оборотного капитала организации

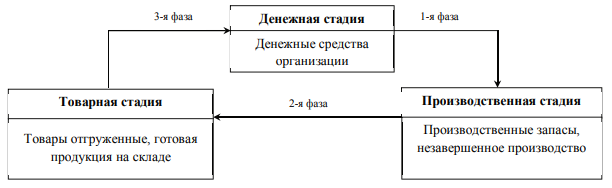

Оборотный капитал непосредственно участвует в создании новой стоимости, трансформируясь из одних элементов оборотных активов в другие, в процессе своего кругооборота (рис. 7).

Движение оборотного капитала организации и овеществление его в оборотных активах включает три фазы. На первой фазе цикла кругооборота денежные средства, краткосрочные финансовые вложения организации используются для приобретения производственных запасов.

На второй фазе — входящие запасы материальных оборотных средств, в результате непосредственной производственной деятельности, трансформируются в запасы готовой продукции. На третьей фазе — запасы готовой продукции реализуются потребителям и до наступления факта их оплаты преобразуются в дебиторскую задолженность. Затем инкассированная, то есть оплаченная, дебиторская задолженность вновь преобразуется в денежные средства, часть которых может храниться в форме краткосрочных финансовых вложений.

Рис. 7. Стадии трансформации оборотного капитала организации

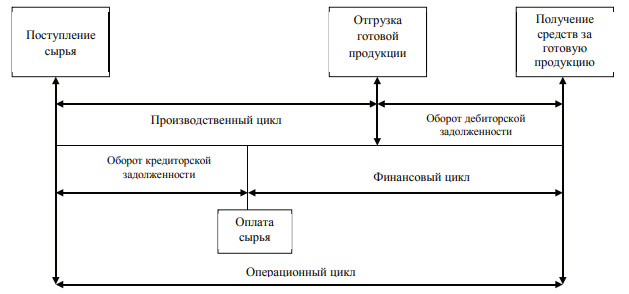

Для оценки уровня оборачиваемости оборотных активов организации используется система абсолютных и относительных показателей. Как правило, анализируется оборачиваемость как отдельных видов оборотных активов, так и общей их величины. Соответствующий анализ проводится с использованием коэффициентов оборачиваемости и периодов оборота оборотных активов и их отдельных элементов (запасов, дебиторской задолженности, денежных активов). В процессе анализа также устанавливается общая продолжительность и структура операционного, производственного и финансового циклов оборачиваемости (рис. 8); исследуются основные факторы, определяющие продолжительность этих циклов.

Операционный цикл представляет собой период полного оборота всей суммы оборотных активов, в процессе которого происходит смена отдельных их видов.

Стадии операционного цикла:

- приобретение входящих запасов оборотных активов;

- создание запасов готовой продукции;

- реализация готовой продукции;

- инкассация дебиторской задолженности.

Рис. 8. Взаимосвязь производственного, финансового и операционного циклов оборачиваемости оборотных активов

Часть операционного цикла является финансовым циклом. В нем участвуют только собственные оборотные средства. Именно от длительности финансового цикла зависит потребность организации в источниках финансирования. Чем короче продолжительность финансового цикла, тем эффективнее функционирует организация.

Сокращение периода финансового цикла можно достичь:

- за счет сокращения длительности производственного цикла путем оптимизации объемов запасов товарно-материальных ценностей и запасов готовой продукции на складе, что будет способствовать сокращению периода их оборота. Сокращение периода оборота незавершенного производства возможно лишь путем изменения технологии производства;

- сокращения периода оборота дебиторской задолженности;

- увеличения периода оборота кредиторской задолженности.

| Классификационный признак | Классификационная единица |

|---|---|

| По объектам (структурным элементам) | Запасы |

| Денежные средства | |

| Дебиторская задолженность | |

| Краткосрочные финансовые вложения | |

| По охвату планированием | Нормируемый |

| Ненормируемый | |

| По обслуживанию сфер кругооборота | Капитал в производительной форме |

| Капитал в товарной форме | |

| Капитал в денежной форме | |

| По источникам формирования | Собственный |

| Заемный | |

| Привлеченный | |

| По уровню ликвидности | Немедленно реализуемый |

| Быстрореализуемый | |

| Медленнореализуемый | |

| Труднореализуемый | |

| Неликвидный | |

| По уровню риска | Со средним риском |

| С низким риском | |

| Безрисковый | |

| В зависимости от сезонных и циклических колебаний продаж | Постоянный (независимый от сезонности и циклических колебаний продаж) |

| Переменный (дополнительный, вызванный сезонностью и циклическими колебаниями продаж) | |

| По участию в процессе производства и реализации продукции | Участвующий |

| Неучаствующий |

В зависимости от объектов, оборотный капитал представляет собой совокупность запасов, денежных средств для текущих финансовых операций, дебиторской задолженности и краткосрочных финансовых вложений.

По охвату планированием, статьи оборотного капитала делятся на нормируемые и ненормируемые. Норматив — это минимальный плановый размер оборотных средств, необходимый для обеспечения непрерывности процесса производства и реализации продукции и управления размерами запасов, формируемый за счет собственных источников. Поскольку оборотные производственные фонды и готовая продукция определяют условия снабжения, производства и сбыта в организации, то нормируются именно эти статьи оборотных средств.

Все остальные составляющие оборотного капитала не нормируются.

Однако для целей управления определяется минимальная потребность в денежных средствах, требующихся для текущих финансовых операций, исходя из прогноза платежного оборота в предстоящем периоде и оборачиваемости денежных активов. Эти расчеты производятся в целях определения возможностей отвлечения денежных средств из финансового цикла и осуществления краткосрочных финансовых вложений.

По обслуживанию сфер кругооборота, оборотный капитал делится на капитал, выступающий в денежной, производительной и товарной формах (см. рис. 7).

В зависимости от источников формирования можно выделить оборотный капитал, сформированный за счет собственных, заемных и привлеченных средств. К собственным источникам относится часть чистой прибыли организации, к заемным — краткосрочные кредиты банков, к привлеченным — устойчивые пассивы, авансы покупателей и тому подобное.

Элементы оборотного капитала различаются по уровню ликвидности. Так, немедленно реализуемыми считаются денежные средства, находящиеся на расчетном, валютном счетах и в кассе организации, а также вложения на денежном рынке. К быстрореализуемым относятся, например, вложения в высоколиквидные ценные бумаги, дебиторская задолженность, обеспеченная залогом, поручительством или банковской гарантией и по которой не истек срок исковой давности. Медленнореализуемыми являются производственные запасы.

К труднореализуемым статьям оборотного капитала относятся залежалые запасы сырья и готовой продукции, а неликвидными являются безнадежные долги, т. е. дебиторская задолженность, по которой истек срок исковой давности или обязательство прекращено в связи с банкротством покупателя и его ликвидацией.

Если рассматривать вложения в оборотный капитал с точки зрения риска, то безрисковыми можно признать, например, вложения на денежном рынке при условии его стабильности.

Величина оборотного капитала определяется не только потребностями производственного процесса, но и случайными факторами, поэтому в оборотных активах выделяют постоянную и переменную части.

Постоянные оборотные активы — это та их часть, потребность в которых относительно стабильна и не зависит от сезонных, технологических и других особенностей деятельности организации.

Переменные (временные) оборотные активы отражают дополнительную потребность в оборотных активах, которая проявляется в пиковые периоды (при проявлении сезонного спроса) или в качестве страхового запаса. Как правило, к переменным оборотным активам относят суммы дебиторской задолженности, денежных средств и их эквивалентов.

Соотношение постоянной и переменной частей оборотных активов является основой управления их оборачиваемостью и выбора конкретных источников их финансирования.

Рассмотрев понятие, структуру, классификацию оборотного капитала организации, далее перейдем к изучению методов и моделей управления им в аспекте трех основных структурных элементов: запасов, дебиторской задолженности и денежных активов.

Управление запасами

Запасы являются одним из наиболее значимых элементов оборотных активов организации. Они включает в себя:

- сырье и основные материалы (предметы труда, которые являются материальной основой производственной продукции);

- вспомогательные материалы (предметы труда, используемые для воздействия на основные материалы, придания продукту определенных потребительских свойств или обслуживания средств труда);

- полуфабрикаты, незавершенное производство (предметы труда, прошедшие не все стадии обработки, предназначенные либо для реализации, либо для дальнейшей обработки в ходе производства);

- готовая продукция, изготовленная на предприятии и предназначенная для реализации;

- товары для перепродажи;

- инструменты, инвентарь, запасные части для ремонта средств производства.

Формирование запасов обеспечивает возможность предприятию ритмично организовывать производственный процесс в условиях неритмичных поставок или их непредвиденных задержек, то есть осуществлять производство и поставку продукции потребителям в соответствии с графиком поставок.

Наличие на предприятии больших объемов запасов, с одной стороны, дает возможность для маневра (можно быстро наладить дополнительное производство продукции, быстро выполнить заказы), однако в этом есть свои недостатки:

- появляются дополнительные затраты, связанные с хранением избыточных запасов;

- появляется упущенная выгода от средств, вложенных в излишки запасов;

- существует угроза старения и порчи запасов при длительном хранении.

С другой стороны, недостаток запасов в значительной мере увеличивает риск срыва производства со всеми последствиями. Вследствие этого управление производственными запасами всегда связано с необходимостью нахождения оптимального соотношения между двумя крайними стратегиями:

- минимизации запасов в надежде на ритмичную их поставку;

- формирования больших резервов запасов, нацеленного на то, чтобы застраховаться от различных форс-мажорных обстоятельств и обеспечить ритмичность производственного процесса.

Управление запасами представляет собой оптимизацию общего размера и структуры запасов, минимизацию затрат по их обслуживанию и обеспечение эффективного контроля за их движением.

К основным методам управления запасами в рамках финансового менеджмента относятся:

- определение потребности в запасах путем их нормирования;

- определение оптимального размера заказа (EOQ-модель);

- контроль за состоянием запасов (метод АВС-анализа);

- выбор метода списания запасов на себестоимость продукции.

Рассмотрим каждый из методов в отдельности.

Нормирование запасов

Нормирование запасов представляет собой процесс определения минимальной, но достаточной для протекания производственного процесса величины запасов в стоимостном выражении.

Нормирование осуществляется в зависимости от различных категорий запасов.

1. Нормирование производственных запасов (сырья, основных материалов и полуфабрикатов)

Нпз = Мсут (Т1 + Т2 + Т3 + Т4 + Т5),

где Нпз — норматив производственных запасов, тыс. руб.;

Мсут — среднесуточное потребление производственных запасов, тыс. руб/день;

Т1 — норма текущего запаса, дни. Текущий запас представляет собой постоянный запас сырья, материалов, полностью подготовленных к запуску в производство. Основное его назначение — в том, чтобы обеспечить бесперебойную деятельность организации;

Т2 — норма страхового запаса, дни (страховой резерв, который необходимо закладывать для того, чтобы удовлетворить потребность организации в сырье и материалах в период возможных перебоев в снабжении, работе транспорта, при нарушении сроков поставки. Как правило, страховой запас определяется в размере 50% от текущего запаса);

Т3 — норма транспортного запаса, дни (время разрыва между оплатой счета и поступлением сырья, материалов на склад предприятия);

Т4 — норма подготовительного запаса, дни (время, которое требуется для приемки, выгрузки, сортировки, складирования и лабораторного анализа сырья и материалов. Норма подготовительного запаса определяется из фактической продолжительности соответствующих видов работ);

Т5 — норма технологического запаса, дни (определяется в том случае, когда материалы, полученные от поставщиков, не могут быть сразу запущены в производство, а требуют предварительной подготовки).

2. Нормирование незавершенного производства

Ннп = Зср × Тц × Кнз,

где Ннп — норматив незавершенного производства, тыс. руб.;

Зср — среднесуточные затраты на производство продукции, тыс. руб/день;

Тц — продолжительность производственного цикла, дней;

Кнз — коэффициент нарастания затрат в незавершенном производстве,

Кнз = (М + 0,5 Р)/Сбед.

Здесь М — материальные затраты, тыс. руб.;

Р — прочие элементы затрат, тыс. руб.;

Сбед — себестоимость единицы продукции, тыс. руб.

3. Нормирование готовой продукции

Нгп = Всут × Тхр,

где Нгп — норматив готовой продукции, тыс. руб.;

Всут — среднесуточный выпуск готовой продукции, тыс. руб/день;

Тхр — время хранения готовой продукции на складе, дней.

Определение оптимального размера заказа (EOQ-модель)

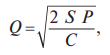

Для оптимизации размера запасов товарно-материальных ценностей используется ряд моделей, среди которых наибольшее распространение получила модель Уилсона — модель экономически обоснованного размера заказа EOQ-model (Economic ordering quantity).

Модель основана на минимизации совокупных затрат по закупке и хранению запасов на предприятии. Эти затраты подразделяются на две группы:

– затраты на хранение товаров на складе. Чем больше размер партии поставки, тем выше величина;

– затраты на размещение заказов. Включают расходы по транспортировке и приемке товаров. Предприятию выгодно завозить сырье и материалы как можно более высокими партиями. Чем выше размер партии поставки, тем ниже затраты на размещение заказов в определенный период (по оформлению заказов, доставке заказанных товаров на склад и их приемке на складе).

С ростом среднего размера одной партии поставки товаров снижаются затраты на размещение заказа и возрастают затраты на хранение запасов на складе предприятия (и наоборот). Модель EOQ позволяет оптимизировать пропорции между этими двумя группами операционных затрат таким образом, чтобы совокупная их сумма была минимальной:

где Q — объем (размер) одного заказа;

S — объем расхода какого-либо материала за год;

P — затраты на размещение одного заказа;

C — затраты на хранение единицы запаса.

Контроль за состоянием запасов (метод АВС-анализа)

Суть метода АВС состоит в том, что запасы сырья и материалов делятся на три категории по степени важности отдельных видов, в зависимости от их удельной стоимости.

Категория А включает в себя ограниченное количество наиболее ценных видов ресурсов, которые требуют еженедельного учета и контроля. В этой группе сосредоточено до 50–60% общей стоимости производственных запасов. Для данных ресурсов обязателен расчет оптимального размера заказа.

Категория В состоит из тех видов производственных запасов, которые проверяются при ежемесячной инвентаризации. В данной группе сосредоточено до 30% общей стоимости производственных запасов.

Для них также желательно определять оптимальную величину заказа.

Категория Свключает в себя широкий ассортимент малоценных видов производственных запасов, которые закупаются в большом количестве. В этой группе сосредоточено до 10–20% общей стоимости производственных запасов. Объем закупок таких ценностей может быть довольно большим, поэтому контроль за их движением осуществляется с периодичностью один раз в квартал.

Выбор метода списания запасов на себестоимость продукции

Для учета списания сырья и материалов в производство, организация вправе самостоятельно выбрать один из методов, предлагаемых ПБУ 5/01, а также Методическими указаниями Минфина от 28.12.2001 № 119 н. Разрешены к применению следующие методы списания:

- по единичной оценке;

- методу ФИФО;

- средней себестоимости.

Списание по методу единичной оценки основано на том, что каждая единица товарно-материальных ценностей списывается со склада по своей индивидуальной стоимости. Обычно метод используется там, где специфика запасов предусматривает особый штучный порядок оценки, например для драгметаллов и камней в ювелирном производстве. Возможно также применение на предприятиях с небольшой фиксированной номенклатурой запасов. Однако, в связи с довольно большой трудоемкостью для учета, без необходимости метод применяется редко.

ФИФО — это аббревиатура от английского first in — first out (первый пришел — первый ушел). Первыми списываются в производство более ранние партии поступивших запасов.

Списание по средней себестоимости предполагает определять среднюю стоимость единицы по виду или группе запасов методом среднего арифметического.

Управление дебиторской задолженностью

Современный этап экономического развития страны характеризуется значительным замедлением платежного оборота, вызывающим рост дебиторской задолженности на предприятиях. Поэтому важной задачей финансового менеджмента является эффективное управление дебиторской задолженностью, направленное на оптимизацию общего ее размера и обеспечение своевременной инкассации долга.

Для разработки эффективной системы управления дебиторской задолженностью в организации важно определиться с понятийным аппаратом. Для этого необходимо рассмотреть разные подходы к толкованию термина «дебиторская задолженность».

1. Юридический подход.

В рамках данного подхода дебиторская задолженность рассматривается как сумма долгов третьих лиц перед организацией. В частности, можно привести следующее определение: дебиторская задолженность — это обязательства других предприятий, организаций, являющихся юридическими лицами, или отдельных граждан (физических лиц) перед данной организацией. Эти обязательства возникают в связи с предоставлением им продукции или денежных средств (в виде займов, подотчетных сумм), выполнением работ, оказанием услуг. Таких участников по обязательствам принято называть дебиторами.

Данное толкование дебиторской задолженности все же не раскрывает в полной мере ее сущности, поскольку, во-первых, перечень оснований для возникновения задолженности намного шире и включает в себя даже, например, ущерб, причиненный предприятию третьим лицом. Во-вторых, возможными дебиторами могут быть не только отдельные физические и юридические лица, но и, например, налоговые органы, которые согласно ст. 78 и 79 НК РФ несут обязательства по возврату налогоплательщикам излишне уплаченных или излишне взысканных сумм налогов, сборов и пени. Также Гражданский кодекс в ст. 16 устанавливает, что убытки, причиненные организации в результате незаконных действий (бездействия) государственных органов, органов местного самоуправления, подлежат возмещению Российской

Федерацией, соответствующим субъектом Российской Федерации или муниципальным образованием.

2. Экономико-правовой подход.

Согласно данному подходу дебиторская задолженность рассматривается как часть имущества, активов организации.

Дебиторская задолженность — это право (требование), принадлежащее кредитору по неисполненным денежным обязательствам контрагентов по оплате фактически поставленной продукции (товаров, работ услуг).

Со стороны предприятия-кредитора дебиторская задолженность является одновременно и имущественным правом, и экономической категорией, к которой применяемо понятие «собственность».

Таким образом, можно сделать вывод, что дебиторская задолженность является имуществом организации-кредитора и объектом гражданских прав. Данная информация может сыграть существенную роль в ситуации, когда, например, организация вступает в процедуру банкротства и, как это зачастую бывает, в процессе исполнительного производства выясняется, что денежных средств для погашения своих долгов у нее нет. В таком случае имеет смысл рассмотреть возможность использования непогашенной перед этой организацией дебиторской задолженности других экономических субъектов.

Данный подход обусловливает и другой аспект: если дебиторская задолженность — это имущество, то у организации-кредитора возникает право собственности на это имущество, и она может это право реализовать.

Гражданский кодекс РФ, статья 382, указывает на то, что право (требование), принадлежащее кредитору на основании обязательства, может быть передано им другому лицу по сделке (уступка требования)

или перейти к другому лицу на основании закона. Для перехода к другому лицу прав кредитора, не требуется согласие должника, если иное не предусмотрено законом или договором. По сути это означает, что у кредитора есть право передачи своей дебиторской задолженности третьим лицам.

3. Экономический подход.

В рамках экономического подхода дебиторская задолженность рассматривается как кредит, предоставляемый организацией своим дебиторам.

Данный подход отражает суть основного вида дебиторской задолженности, возникающей при хозяйственной деятельности между покупателем и продавцом. Так, продавец, реализуя товары на условиях их последующей оплаты с момента продажи товаров до момента оплаты их покупателем, с одной стороны, утрачивает право собственности на товары, а с другой — не располагает деньгами, составляющими цену реализуемого имущества. В этом случае отраженная в учете величина дебиторской задолженности показывает объем средств, изъятых (отвлеченных) из оборота организации. И в этом же объеме данные средства участвуют в обороте организации-контрагента. Таким образом, экономическое содержание дебиторской задолженности тождественно кредиту, «выданному» контрагенту-должнику.

4. Бухгалтерский подход.

Данный подход базируется на том положении, что с позиций бухгалтерского учета обязательство представляет собой факт хозяйственной жизни, информация о котором должна быть определенным образом отражена в регистрах бухгалтерского учета.

В бухгалтерском учете дебиторская задолженность возникает в связи с разрывом по времени факта отгрузки продукции (работ, услуг), товаров с получением за эти материальные ценности денежных средств.

В таком случае у поставщика товаров возникает дебиторская задолженность, а у покупателя — кредиторская задолженность.

В бухгалтерском балансе организации дебиторская задолженность отражается в составе активов в разделе II «Оборотные активы»,в статье «Дебиторская задолженность». Следовательно, дебиторская задолженность в составе активов относится к имуществу предприятия.

Вышеприведенные подходы к определению дебиторской задолженности являются не взаимоисключающими, а дополняющими друг друга. Это связано с тем, что понятие «дебиторская задолженность» емкое и комплексное, а законодательство и практика управления ею постоянно совершенствуются.

Далее рассмотрим классификацию дебиторской задолженности, которая может быть произведена по ряду признаков.

1. По продолжительности выделяют долгосрочную задолженность, срок погашения которой превышает 12 мес. от отчетной даты, и краткосрочную — со сроком погашения менее 12 мес.

Необходимость деления дебиторской задолженности на краткосрочную и долгосрочную определяется двумя основными причинами:

– во-первых, данная классификация дает возможность определить специфику источников финансирования дебиторской задолженности. Для краткосрочной дебиторской задолженности источником финансирования являются преимущественно краткосрочные пассивы, для долгосрочной — собственные средства (уставный капитал, прибыль) и долгосрочные пассивы;

– во-вторых, с увеличением срока дебиторской задолженности увеличивается риск ее невозврата, и это требует проведения более жесткой политики по отношению к ее погашению.

2. С точки зрения своевременности исполнения обязательств по договору дебиторскую задолженность можно подразделить:

- на срочную (непросроченную);

- просроченную;

- отсроченную.

Эта классификация служит для обеспечения контроля за погашением и возвратом дебиторской задолженности, анализа уровня ликвидности и платежеспособности организации-кредитора.

Просроченная задолженность подразделяется в свою очередь на истребованную и неистребованную. Истребованной является задолженность, по возврату которой организация-кредитор предприняла все предусмотренные законодательством меры (направление претензионных писем, подача искового заявления в суд). Неистребованной является задолженность, для возврата которой организация-кредитор не предприняла всех необходимых действий.

3. С точки зрения отражения в бухгалтерском балансе.

В соответствии с положениями ПБУ 4/99 в составе дебиторской задолженности выделяются следующие группы:

- покупатели и заказчики;

- векселя к получению;

- задолженность дочерних и зависимых обществ;

- задолженность участников (учредителей) по взносам в уставный капитал;

- авансы выданные;

- прочие дебиторы.

Приведенная группировка дебиторской задолженности по экономическому содержанию позволяет классифицировать долги дебиторов на источники их образования, виды обязательств, характер задолженности, отношение к кредитору. Специфика политики управления дебиторской задолженностью определяется в первую очередь экономическим содержанием дебиторской задолженности.

4. По степени обеспечения необходимо различать долговые обязательства, обеспеченные и необеспеченные залогом, поручительством, банковской гарантией и другими способами, предусмотренными законом или договором. Данная группировка необходима для анализа дебиторской задолженности с точки зрения риска ее непогашения.

Критериями оценки уровня риска могут при этом выступать ликвидность и стоимость предоставленного залога, финансовое состояние поручителя или гаранта.

5. По возможности взыскания дебиторская задолженность подразделяется на надежную, сомнительную, безнадежную.

К надежной дебиторской задолженности относят дебиторскую задолженность в пределах срока, установленного договором, а также задолженность дебиторов, обеспеченную залогом, поручительством или банковской гарантией.

Сомнительной является непогашенная в срок и необеспеченная задолженность, по которой тем не менее сохраняется вероятность возможного погашения.

Пункт 2 статьи 266 НК РФ указывает, что безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

Классификация дебиторской задолженности по возможности ее взыскания необходима с точки зрения рассмотрения влияния дебиторской задолженности на финансовый результат деятельности предприятия, которое выражается в следующем:

- расходы организации увеличиваются на сумму списания безнадежной дебиторской задолженности;

- в бухгалтерском учете по долгам, возникающим в связи с неоплатой в срок реализованной продукции, выполненных работ и оказанных услуг, может создаваться резерв по сомнительным долгам, что уменьшает прибыль организации на сумму просроченной дебиторской задолженности до ее списания;

- в налоговом учете налогоплательщики также имеют право создавать резерв по сомнительным долгам, при этом данный резерв уменьшает налогооблагаемую базу по налогу на прибыль;

- доходы организации увеличиваются на сумму процентов, начисляемых на сумму дебиторской задолженности.

Рассмотрев понятийный аппарат и классификацию дебиторской задолженности, перейдем к непосредственному процессу управления ею.

Процесс управления дебиторской задолженностью организации включает в себя следующие основные этапы.

Этап 1 — анализ дебиторской задолженности организации. Определение фактического периода оборота дебиторской задолженности и оценка реальной ее величины.

Этап 2 — разработка кредитной политики организации, включающей в себя:

- систему кредитных условий;

- стандарты оценки покупателей и дифференциацию условий предоставления кредита;

- процедуры инкассации дебиторской задолженности.

Этап 3 — обеспечение использования в организации современных форм рефинансирования дебиторской задолженности (факторинг; форфейтинг; учет векселей).

Рассмотрим каждый из этапов в отдельности.

Этап 1. Анализ дебиторской задолженности организации. Определение фактического периода оборота дебиторской задолженности и оценка реальной ее величины

В рамках реализации данного этапа производится горизонтальный (динамический) и вертикальный (структурный) анализ дебиторской задолженности организации; рассчитываются основные показатели, характеризующие эффективность управления дебиторской задолженностью в организации:

- коэффициент отвлечения оборотных активов в дебиторскую задолженность (рассчитывается как отношение дебиторской задолженности к оборотным активам);

- коэффициент оборачиваемости дебиторской задолженности (рассчитывается как отношение выручки к среднегодовой величине дебиторской задолженности);

- период оборота дебиторской задолженности (рассчитывается как отношение продолжительности анализируемого периода в днях к коэффициенту оборачиваемости);

- коэффициент закрепления средств в дебиторской задолженности (показатель, обратный коэффициенту оборачиваемости);

- коэффициент соотношения дебиторской и кредиторской задолженности.

Как правило, комплексный анализ дебиторской задолженности организации включает в себя:

- установление удельного веса дебиторской задолженности в общей сумме оборотных активов;

- определение состава и структуры дебиторской задолженности;

- оценку оборачиваемости дебиторской задолженности и расчет периода ее погашения;

- распределение дебиторской задолженности по срокам ее возникновения;

- изучение факторов, оказывающих влияние на дебиторскую задолженность;

- осуществление АВС-анализа дебиторской задолженности;

- фиксирование доли сомнительной и безнадежной задолженности в общем ее объеме;

- определение соотношения объемов дебиторской и кредиторской задолженностей.

Рассмотрим такой инструмент, как АВС-анализ дебиторской задолженности, более подробно.

АВС-анализ — это классический метод ранжирования дебиторской задолженности по заданным факторам. Наиболее часто в качестве расчетных критериев используются возраст или объем задолженности.

Методика основана на эмпирическом правиле 80/20, открытом итальянским экономистом Парето. При анализе изменения оборачиваемости дебиторской задолженности, 80% долгов приходится на 20% ключевых клиентов.

Наиболее важен закон ABC для тех компаний, у которых имеется большое число покупателей. Для минимизации объема сомнительных и безнадежных долгов нужно разработать оптимальную кредитную политику, направленную на выбор условий кредитования клиентов. Одним из элементов кредитования покупателей является формирование кредитного рейтинга путем распределения контрагента по группам. При классификации дебиторов за основу можно взять результаты правила Парето 80/20 по одному из следующих параметров (по выбору):

- объемам просроченных долгов;

- средним срокам просрочки продаж.

Все покупатели при этом делятся на три основные группы. Если говорить о первом параметре, то есть об объемах просроченных долгов, то первая группа А включает незначительное число покупателей, на которых приходится самый высокий удельный вес долгов в общем объеме дебиторской задолженности — около 80%. Вторая группа В состоит из среднего числа покупателей со средним удельным весом долгов — около 15%. В третью группу С входит значительное число клиентов с наименьшей долей долгов в общем объеме дебиторской задолженности — примерно 5%.

С позиции финансового менеджмента наиболее важное значение для организации имеют клиенты группы А. Этих покупателей нужно контролировать регулярно, лучше ежемесячно. Группа В также требует регулярного мониторинга, но не настолько частого, к примеру ежеквартального. Многочисленные покупатели из группы С могут контролироваться ежегодно, поскольку имеют незначительные долги перед организацией.

Если проводить анализ по срокам просрочки продаж, то первая группа А включает 80% самых надежных клиентов, которые соблюдают предусмотренный договорными условиями порядок расчетов. Вторая группа В отличается незначительными нарушениями при погашении оплаты и требует мягких приемов взыскания долгов. Это, к примеру, телефонные звонки, рассылка писем-напоминаний, проведение сверок и другое. В третью группу С входят клиенты с существенными сроками просрочки, требующие жестких способов взыскания и усиления кредитной политики в дальнейшем.

В отдельных ситуациях, для более детального анализа, может образовываться и четвертая группа D, к которой относятся разовые клиенты.

Такие покупатели имеют несущественное значение для организации.

Помимо АВС-анализа важным элементом первого этапа процесса управления дебиторской задолженностью является определение фактического периода оборота дебиторской задолженности и оценка реальной ее стоимости.

Оценка реальной стоимости дебиторской задолженности включает в себя:

- расчет взвешенного старения счетов дебиторов;

- оценку вероятности безнадежных долгов;

- определение суммы безнадежных долгов;

- определение реальной стоимости дебиторской задолженности как разницы между фактической суммой дебиторской задолженности и суммой безнадежных долгов.

Представление о реальном сроке оплаты дебиторской задолженности дает определение взвешенного старения счетов дебиторов. Средний реальный срок погашения счетов дебиторами превышает установленный срок на величину периода взвешенного старения счетов.

Взвешенное старение счетов в днях определяется по каждой группе путем умножения дней, превышающих принятую в организации отсрочку платежей, на удельный вес этой группы в общем объеме дебиторской задолженности.

Пример. Предприятие АО ХХХ реализует свою продукцию, предоставляя отсрочку платежей своим покупателям не более 30 дней. Состояние дебиторской задолженности и расчет взвешенного ее старения представим в виде табл. 3.

Таблица 3

| Классификация дебиторов по срокам возникновения задолженности, дней | Сумма дебиторской задолженности, тыс. долл. | Удельный вес, доли единиц | Взвешенное старение счетов, дней |

|---|---|---|---|

| 0–30 | 1332 | 0,44 | – |

| 31–60 | 514 | 0,17 | 5 [0,17 × 30] |

| 61–90 | 819 | 0,27 | 16 [0,27 × 60] |

| 91–120 | 122 | 0,04 | 4 [0,04 × 90] |

| 121–150 | 99 | 0,033 | 4 [0,033 × 120] |

| 151–180 | 74 | 0,024 | 4 [0,024 × 150] |

| 81–360 | 45 | 0,015 | 3 [0,015 × 180] |

| 361–720 | 22 | 0,007 | 3 [0,007 × 360] |

| Свыше 720 | 3 | 0,001 | 1 [0,001 × 720] |

| Всего | 3030 | 1,00 | 40 |

| Средний реальный срок погашения счетов дебиторами | 70 [40 + 30] | ||

Помимо определения реального срока погашения счетов дебиторами важно также оценить величину безнадежной дебиторской задолженности. Это позволяет рассчитать реальную величину дебиторской задолженности и создать резерв для погашения безнадежных долгов.

Для решения этой задачи необходимо оценить вероятность безнадежных долгов в группах, выделенных по срокам возникновения дебиторской задолженности. Оценка такой вероятности осуществляется либо на основе экспертных оценок, либо на основе статистики прошлых периодов.

Пример. Предприятие АО ХХХ реализует свою продукцию, предоставляя отсрочку платежей своим покупателям не более 30 дней. Состояние дебиторской задолженности и вероятность безнадежных долгов по группам представлены в табл. 4.

Таблица 4

| Классификация дебиторов по срокам возникновения задолженности, дней | Сумма дебиторской задолженности, тыс. долл. | Вероятность безнадежных долгов, доли единиц | Сумма безнадежных долгов, тыс. долл. | Реальная величина дебиторской задолженности, тыс. долл. |

|---|---|---|---|---|

| 0–30 | 1332 | 0,025 | 33,3 | 1298,7 |

| 31–60 | 514 | 0,05 | 25,7 | 488,3 |

| 61–90 | 819 | 0,075 | 61,4 | 757,6 |

| 91–120 | 122 | 0,1 | 12,2 | 109,8 |

| 121–150 | 99 | 0,15 | 14,85 | 84,15 |

| 151–180 | 74 | 0,3 | 22,2 | 51,8 |

| 181–360 | 45 | 0,5 | 22,5 | 22,5 |

| 361–720 | 22 | 0,75 | 16,5 | 5,5 |

| Свыше 720 | 3 | 0,95 | 2,85 | 0,15 |

| Всего | 3030 | – | 211,5 | 2818,5 |

Вывод: АО ХХХ недополучит 211,5 тыс. долл. На эту сумму должен быть сформирован резерв по сомнительным долгам.

Таким образом, в целях обеспечения платежеспособности организации на сумму безнадежных долгов должен быть сформирован резерв по сомнительным долгам.

На этом анализ дебиторской задолженности в предшествующем периоде завершается, и по его результатам разрабатывается кредитная политика организации (этап 2).

Этап 2. Разработка кредитной политики организации

Кредитная политика организации включает в себя следующие составные элементы:

– систему кредитных условий (срок предоставления товарного кредита; размер предоставляемого товарного кредита (кредитный лимит); система ценовых скидок при условии полной или частичной предоплаты; система штрафов за просроченные платежи; требования к формам обеспечения товарного кредита и другое);

– стандарты оценки платежеспособности покупателей и дифференциацию условий предоставления кредита (чем выше уровень платежеспособности покупателя, тем более лояльны условия предоставления ему товарного кредита);

– процедуры инкассации дебиторской задолженности (сроки и формы предварительного и последующего напоминаний покупателям о дате платежей; возможности и условия пролонгирования долга по предоставленному кредиту; условия возбуждения дела о банкротстве несостоятельных дебиторов).

В финансовом менеджменте выделяется три типа кредитной политики организации:

- консервативная (жесткая) кредитная политика;

- умеренная кредитная политика;

- агрессивная (мягкая) кредитная политика.

Консервативный тип кредитной политики направлен на минимизацию кредитного риска и обеспечение высокой надежности (гарантий) его возврата. Данный тип кредитной политики характеризуется следующими аспектами:

- существенным сокращением круга покупателей в кредит из группы повышенного риска;

- ужесточением условий представления товарного кредита;

- минимизацией сроков предоставления товарного кредита и его размера;

- применением жесткого режима инкассации дебиторской задолженности.

При агрессивном типе кредитной политики, максимизация прибыли достигается за счет расширения числа покупателей при увеличении реализации продукции в кредит, несмотря на высокий уровень риска. При таком типе кредитной политики отсутствуют обеспечение и гарантии возврата долга; устанавливаются низкие размеры штрафов за просрочку исполнения обязательств по договору; увеличивается период предоставления кредита и его размер; представляется возможность пролонгирования товарного кредита.

Умеренный тип кредитной политики характеризуется средним уровнем кредитного риска и сравнительно малым периодом отсрочки оплаты; он определяется типичными условиями ее осуществления в соответствии со сложившейся на данном рынке финансовой и коммерческой практикой.

При выборе того или иного типа кредитной политики должны учитываться следующие основные факторы:

- темп инфляции (чем он выше, тем выгоднее придерживаться консервативной кредитной политики);

- современная коммерческая и финансовая практика осуществления торговых операций;

- общее состояние экономики, определяющее финансовые возможности покупателей, уровень их платежеспособности;

- сложившаяся конъюнктура товарного рынка, уровень спроса на продукцию (услуги) организации;

- потенциальная способность организации наращивать объем производства продукции при расширении возможностей ее реализации за счет предоставления товарного кредита;

- правовые условия обеспечения взыскания дебиторской задолженности;

- текущие финансовые возможности организации в части отвлечения средств в дебиторскую задолженность;

- финансовый менталитет собственников и менеджеров организации, их отношение к уровню допустимого риска в процессе осуществления хозяйственной деятельности.

При выборе типа кредитной политики, необходимо в целом иметь в виду, что консервативный тип негативно влияет на рост объема операционной деятельности организации и на формирование устойчивых коммерческих связей, а агрессивный тип может спровоцировать чрезмерное отвлечение финансовых средств, увеличить затраты по взысканию долгов, снизить уровень рентабельности оборотного капитала и платежеспособности организации.

В рамках применения умеренной или консервативной кредитной политики зачастую осуществляются предварительные аналитические мероприятия по сбору и обобщению информации о потенциальном покупателе до момента заключения с ним контракта на поставку продукции на условиях отсрочки платежа.

Оценка надежности потенциальных покупателей осуществляется, как правило, по следующим критериям:

- деловой репутации;

- уровню платежеспособности и финансовой устойчивости;

- деловой активности и рентабельности финансово-хозяйственной деятельности;

- объему и составу активов, которые могут выступать в качестве обеспечения кредита при возникновении неплатежеспособности.

Источниками данных для проведения проверок кредитоспособности потенциальных покупателей могут служить:

- информация, получаемая от клиента (например, бухгалтерская отчетность за последние 2–3 г., прогноз закупок на определенный период времени);

- собственная база данных, сформированная по результатам уже состоявшихся сделок с покупателем (объемы продаж, платежная дисциплина покупателей);

- информация из внешних источников (интернет-сервисы проверки контрагентов).

Далее рассмотрим более подробно отдельные составные элементы кредитной политики.

1. Процедуры инкассации дебиторской задолженности.

Под инкассационной политикой организации следует понимать комбинацию методов, используемых для своевременного возврата причитающихся ей платежей.

В составе процедур инкассации должны быть предусмотрены: своевременное выставление счетов покупателям; сроки и формы предварительного и последующего напоминаний покупателям о дате платежей; возможности и условия пролонгирования долга по предоставленному кредиту; условия возбуждения дела о банкротстве несостоятельных дебиторов.

Для работы по просроченным обязательствам необходимо проведение грамотной претензионной политики, которая включает: обзвон и проведение телефонных переговоров с должниками организации для ускорения сроков погашения задолженности; занесение покупателя, нарушившего сроки оплаты, в черный список, введение ограничений в поставке товаров либо полное их прекращение до момента погашения им образовавшейся задолженности; применение к должнику штрафных санкций; направление уведомительных писем и претензий с требованием выполнения финансовых обязательств; подготовка и подача исков в суд. При этом необходимо сопоставлять затраты, связанные с принятием любых мер в отношении должника, с вероятным объемом возвращенных средств для оценки их целесообразности и экономической эффективности.

2. Система скидок и штрафных санкций.

Одним из эффективных инструментов по снижению дебиторской задолженности и риска возникновения просроченной задолженности является разработка системы скидок и штрафных санкций.

Предложение скидок оправдано в трех основных ситуациях:

- когда снижение цены приводит к увеличению объема продаж, а структура затрат такова, что это отражается на увеличении общей прибыли от реализации данной продукции (в том случае, когда реализуемый товар является высокоэластичным и имеет высокую долю постоянных затрат);

- система скидок ускоряет приток денежных средств в условиях их дефицита в организации;

- система скидок за ускорение оплаты более эффективна, чем система штрафных санкций за просроченную оплату.

Порядок начисления пеней и штрафов за нарушение сроков оплаты за товар должен быть обозначен в договоре с покупателем. Размер предоставляемых скидок целесообразно дифференцировать в зависимости от сроков оплаты товара покупателем.

При определении максимально допустимого размера скидки за скорость погашения необходимо соблюдать следующее требование: ставка кредитования клиентов должна превышать процент, под который организация привлекает кредитные ресурсы. Ставкой по кредитным ресурсам в данном случае является как ставка по банковским кредитам, так и условия предоставления отсрочки платежа поставщиками; кроме того, ставка кредитования должна быть выше ставки по безрисковым вложениям (депозиты, государственные краткосрочные облигации).

3. Страхование от непоступления или от несвоевременного поступления платежей от дебиторов.

Представляет собой особый вид страхования коммерческого риска.

В качестве контрагента предприятия-поставщика выступает страховая компания, которая берет на себя обязательство перечислить страхователю оговоренную сумму платежей при наступлении страховых случаев, перечень и описание которых также приводятся в договоре страхования. Существует также вариант, когда страховая компания по договору со страхователем берет на себя обязательство по компенсации только убытков, понесенных предприятием-поставщиком от несвоевременных платежей дебиторов, не возмещая при этом саму сумму платежей.

4. Требование наличия форм обеспечения товарного кредита.

К основным формам обеспечения товарного кредита относятся:

- банковская гарантия:

- поручительство;

- залог.

Банковская гарантия является способом обеспечения исполнения обязательств, при котором банк или иное кредитное учреждение или страховая организация (гарант) дает по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате.

В том случае, если основное обязательство не будет исполнено принципалом и гаранту придется выплатить бенефициару оговоренную в банковской гарантии денежную сумму, последний будет вправе в дальнейшем взыскать выплаченную сумму с принципала. Право такого взыскания определяется по соглашению гаранта с принципалом, во исполнение которого была выдана гарантия.

По своей сути банковская гарантия схожа с поручительством, однако, в силу определенных особенностей, она является самостоятельным способом обеспечения исполнения обязательств, отличным от собственно поручительства. Во-первых, банковскую гарантию может выдать не любое лицо, а лишь банк, иное кредитное учреждение или страховая организация. Во-вторых, за выдачу банковской гарантии принципал уплачивает гаранту вознаграждение. В-третьих, принадлежащее бенефициару по банковской гарантии право требования к гаранту не может быть передано другому лицу, если в гарантии не предусмотрено иное.

В-четвертых, предусмотренное банковской гарантией обязательство гаранта перед бенефициаром не зависит в отношениях между ними от того основного обязательства, в обеспечение исполнения которого она выдана, даже если в гарантии содержится ссылка на это обязательство.

Кроме указанных моментов, есть и иные отличия от поручительства.

Банковская гарантия вступает в силу со дня ее выдачи, если в гарантии не предусмотрено иное. При этом важно, чтобы в тексте банковской гарантии был четко обозначен срок, на который она выдана.

Отсутствие в документах, содержащих гарантийное обязательство, указаний о сроке, на который оно выдано, ведет к тому, что гарантийное обязательство не возникает.

Залог представляет собой способ обеспечения исполнения обязательств, при котором залогодержателю (кредитору) предоставляется право по обеспеченному залогом обязательству, в случае неисполнения должником своих обязанностей, получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами залогодателя (лица, предоставившего предмет залога).

Рассмотрим заключительный этап процесса управления дебиторской задолженностью в организации.

Этап 3. Обеспечение использования в организации современных форм рефинансирования дебиторской задолженности

Рефинансирование дебиторской задолженности — это система финансовых операций, обеспечивающих ускоренную конверсию дебиторской задолженности в денежные активы.

К современным формам рефинансирования дебиторской задолженности относятся:

- цессия;

- факторинг;

- учет векселей, выданных покупателями продукции;

- форфейтинг (учет векселей по крупным экспортно-импортным товарным операциям);

- секьюритизация.

Цессия — это уступка права требования дебиторской задолженности третьему лицу, по стоимости несколько ниже, чем ее величина. Уступка оформляется в виде соглашения о замене первоначального кредитора, который выбывает из обязательства, на другой субъект, к которому переходят все права прежнего кредитора, в том числе переходит право требования неуплаченных должником пеней и штрафов за просрочку оплаты за товар или услуги. Существуют специальные организации, покупающие такие долги, например коллекторские агентства.

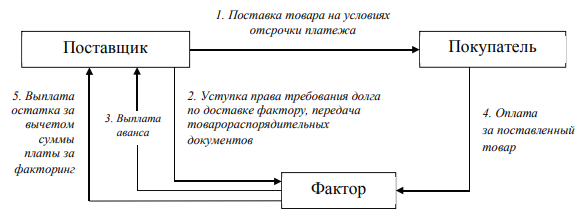

Факторингом, согласно статье 824 ГК РФ, является договор финансирования под уступку денежного требования. Факторинг представляет собой финансовую операцию, заключающуюся в уступке предприятием-продавцом права получения денежных средств по платежным документам за поставленную продукцию в пользу банка или факторинговой компании. За осуществление такой операции банк (факторинговая компания) взимает спредприятия-продавца определенную плату впроцентах от суммы платежа (дебиторской задолженности). При этом банк (факторинговая компания) в срок дотрех дней осуществляет кредитование предприятия-продавца в форме предварительной оплаты долговых требований по платежным документам (обычно в размере 70–90% суммы долга, в зависимости от уровня риска). Остаток суммы долга за минусом платы зафакторинг банк (факторинговая компания) выплачивает предприятиюпродавцу после полного погашения суммы долга покупателем (рис. 9).

Отличие факторинга от цессии заключается в следующем: фактор может купить не только задолженность по текущим сделкам, но и по планируемым, однако фактически не заключенным; при цессии можно передавать иденежные, ииные имущественные права, при факторинге — только денежные; по договору цессии покупку дебиторской задолженности может проводить любая организация, факторинговые операции осуществляют только лицензированные или кредитные организации.

В современной практике применяются следующие виды факторингового обслуживания:

- покупка счетов со скидкой и оплатой фактора (дисконтирование счетов);

- принятие на себя организацией-фактором (или банком) всех операций по учету продаж компании с ведением счетов ее дебиторов, подготовкой регулярных отчетов о состоянии счетов и инкассации долга;

- предоставление гарантий полной оплаты товара даже в случае, если покупатель просрочит или не погасит задолженность.

Рис. 9. Механизм факторингового обслуживания

Учет векселей — финансовая операция по продаже поставщиком банку векселей, выданных покупателями, в целях получения по ним денежных средств до наступления срока оплаты за вычетом дисконта, который является платой за услуги банка и зависит от номинала векселя, срока, оставшегося до его погашения, и величины учетной ставки, применяемой банком. Чем выше номинальная стоимость векселя, тем большая сумма будет удержана банком в виде дисконта; чем меньшее количество дней осталось до срока платежа по векселю, тем меньший дисконт причитается банку 3. Данная операция применима в том случае, если коммерческий кредит сопровождается вексельной формой расчетов с применением переводного векселя (тратты).

Форфейтинг соединяет в себе элементы факторинга и учета векселей и, как правило, используется при осуществлении долгосрочных экспортных поставок, позволяя экспортеру немедленно получать денежные средства путем учета векселей. Механизм форфейтинга состоит в приобретении финансовым агентом (форфейтором) коммерческого обязательства покупателя (импортера) перед поставщиком (экспортером) путем покупки у поставщика векселей, авалированных покупателем.

Секьюритизация достаточно новое понятие для российской экономики. Секьюритизация активов представляет собой схему финансирования путем трансформации активов (например дебиторской задолженности) в высоколиквидные ценные бумаги. Механизм секьюритизации дебиторской задолженности выглядит следующим образом.

Предприятие-поставщик осуществляет поставку товаров покупателям на условиях отсрочки платежа, формируя дебиторскую задолженность. Для ускорения ее инкассации, предприятие-поставщик создает новую компанию специального назначения и передает на ее баланс свои активы в виде дебиторской задолженности. Компания специального назначения в свою очередь выпускает ценные бумаги, обеспеченные дебиторской задолженностью, и основную часть дохода от их выпуска перечисляет предприятию-поставщику. При этом покупатели-дебиторы производят оплату компании специального назначения в сроки, установленные договором. Таким образом, предприятие-поставщик получает возможность вернуть свои средства раньше, чем это предусмотрено в договоре с покупателями. Однако данная операция довольно затратна и применима лишь при довольно крупных объемах секьюритизируемых активов.

Таким образом, существует множество эффективных методов и инструментов управления дебиторской задолженностью. При выборе того или иного метода или инструмента важно учитывать соотношение прогнозируемого эффекта от его внедрения и затрат на его реализацию.

Управление денежными активами

Денежные активы наиболее ликвидная часть оборотных активов организации. К денежным активам относятся все денежные средства организации, выраженные в национальной и иностранной валюте (находящиеся в кассе и на расчетном, валютной счетах), а также краткосрочные финансовые вложения.

Политика управления денежными активами, представляющая собой часть общей политики управления оборотными активами организации, заключается в оптимизации совокупного размера остатка денежных активов для обеспечения постоянной платежеспособности и эффективного их использования.

Политика управления денежными активами должна удовлетворять двум взаимоисключающим друг друга требованиям:

- максимизации денежного остатка для постоянного поддержания платежеспособности организации;

- минимизации остатка денежных средств, так как при хранении денежные средства подвержены потере реальной стоимости изза инфляции и сопровождаются упущенной выгодой, если не находятся в обороте.

Эти противоречивые требования обусловливают оптимизационный характер политики управления денежными активами.

Политика управления денежными активами включает следующие основные этапы.

Этап 1. Анализ денежных активов организации в предшествующем периоде.

Этап 2. Определение оптимального остатка денежных средств на расчетном счете.

Этап 3. Эффективное планирование и регулирование денежного потока и рентабельное использование временно свободного остатка денежных активов.

Рассмотрим каждый этап.

Этап 1. Анализ денежных активов организации в предшествующем периоде

В рамках реализации данного этапа производится горизонтальный (динамический) и вертикальный (структурный) анализ денежных активов организации; рассчитывается ряд относительных показателей, представленных в табл. 5, и оценивается их динамика.

Таблица 5

| Показатель | Формула расчета | |

|---|---|---|

| Числитель | Знаменатель | |

| 1. Коэффициент участия денежных активов в оборотных активах организации | Средний остаток совокупных денежных активов в рассматриваемом периоде | Средняя величина оборотных активов в рассматриваемом периоде |

| 2. Средний период оборота денежных активов, дни | Средний остаток совокупных денежных активов в рассматриваемом периоде | Средний однодневный объем расходования денежных средств в рассматриваемом периоде |

| 3. Количество оборотов денежных активов в рассматриваемом периоде | Общий объем расходования денежных средств в рассматриваемом периоде | Средний остаток совокупных денежных активов в рассматриваемом периоде |

| 4. Коэффициент абсолютной ликвидности | Совокупные денежные активы | Краткосрочные обязательства |

| 5. Уровень отвлечения свободного остатка денежных активов в краткосрочные финансовые инвестиции (вложения) | Средний остаток денежных эквивалентов в форме краткосрочных финансовых инвестиций в рассматриваемом периоде | Средний остаток совокупных денежных активов в рассматриваемом периоде |

| 6. Коэффициент рентабельности краткосрочных финансовых инвестиций (вложений) | Сумма прибыли, полученная организацией от краткосрочного инвестирования свободных денежных активов в рассматриваемом периоде | Средний остаток денежных эквивалентов в форме краткосрочных финансовых инвестиций в рассматриваемом периоде |

Результаты проведенного анализа используются в процессе последующей разработки отдельных параметров управления денежными активами организации.

Этап 2. Определение оптимального остатка денежных средств на расчетном счете

В теории финансового менеджмента можно выделить разные модели для расчета оптимального остатка денежных средств организации, среди которых наибольшее распространение получила модель Баумоля и модель Миллера — Орра.

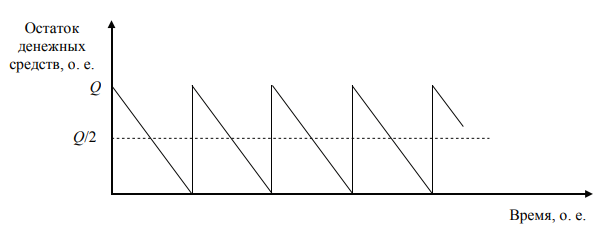

Исходными положениями модели Баумоля являются постоянство потока расходования денежных средств, хранение всех резервов денежных активов в форме краткосрочных финансовых вложений и изменение остатка денежных активов от их максимума до минимума, равного нулю. Другими словами, в модели Баумоля предполагается, что организация начинает работать, имея максимальный и целесообразный для нее уровень денежных средств, и затем постоянно расходует их в течение некоторого периода времени.

Все поступающие средства от реализации товаров и услуг организация вкладывает в краткосрочные ценные бумаги. Как только запас денежных средств истощается, то есть становится равным нулю или достигает некоторого заданного уровня безопасности, организация продает часть ценных бумаг и тем самым пополняет запас денежных средств до первоначальной величины (рис. 10).

Рис. 10. Графическая интерпретация модели Баумоля (график изменения остатка денежных средств на расчетном счете)

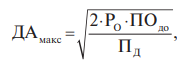

Согласно модели Баумоля, оптимальный размер максимального остатка денежных активов организации рассчитывается по формуле

где ДАмакс — оптимальный размер максимального остатка денежных активов организации;

PО — расходы по обслуживанию одной операции пополнения денежных средств;

ПОдо — планируемый объем отрицательного денежного потока по операционной деятельности (объем расходования денежных средств);

ПД — уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым инвестициям), выраженный десятичной дробью.

Оптимальный размер среднего остатка денежных активов организации (ДАср) рассчитывается по формуле

ДАср = ДАмакс / 2.

Пример. Необходимо определить на основе модели Баумоля средний имаксимальный размер остатков денежных средств в соответствии со следующими данными. Планируемый годовой объем отрицательного денежного потока по операционной деятельности организации составляет 225 000 у. ден. е. Расходы на обслуживание одной операции пополнения денежных средств составляют 100 у. ден. е. Среднегодовая ставка процента по краткосрочным финансовым инвестициям составляет 20%.

Оптимальный размер максимального остатка денежных средств составит

ДАмакс = 15 000 у. ден. е.

Оптимальный размер среднего остатка денежных средств составит

ДАср = 7500 у. ден. е.

Модель Баумоля предполагает регулярность как поступлений, так и расходования денежных средств. В действительности такое случается редко.

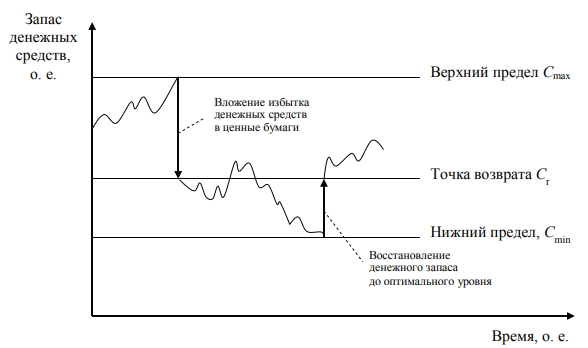

Ситуацию, когда поступление и расходование денежных средств на расчетном счете осуществляется хаотично как по величине сумм, так и по направленности денежных потоков (приток, отток), лучше отражает модель, разработанная учеными-экономистами М. Миллером и Д. Орром.

Модель Миллера — Орра помогает ответить на вопрос, как организации следует управлять своим денежным запасом, если невозможно с точностью предсказать каждодневный отток или приток денежных средств. М. Миллер и Д. Орр использовали при построении модели процесс Бернулли — стохастический процесс, в котором поступление и расходование денег от периода к периоду являются независимыми случайными событиями.

Логика действий по управлению остатком средств на расчетном счете по модели Миллера — Орра представлена на рис. 11.

Рис. 11. Графическая интерпретация модели Миллера — Орра (график изменения остатка денежных средств на расчетном счете)

Остаток средств на счете хаотически меняется до тех пор, пока не достигает верхнего предела. Как только это происходит, организация начинает скупать высоколиквидные ценные бумаги с целью вернуть запас денежных средств к некоторому уровню (точке возврата). Если запас денежных средств достигает нижнего предела, то организация продает накопленные ранее ценные бумаги, пополняя запас денежных средств до нормального уровня (точки возврата).

При решении вопроса о размахе вариации (разность верхнего и нижнего пределов) рекомендуется придерживаться правила: если ежедневная изменчивость денежных потоков велика или постоянные затраты, связанные с покупкой и продажей ценных бумаг, высоки, то организации следует увеличить размах вариации, и наоборот. Также рекомендуется уменьшить размах вариации, если есть возможность получения дохода благодаря высокой процентной ставке по ценным бумагам.

Реализация модели Миллера — Орра осуществляется в несколько этапов:

– устанавливают минимальную величину денежных средств (Сmin), которую целесообразно постоянно иметь на расчетном счете.

Она определяется экспертным путем исходя из средней потребности организации в оплате счетов, возможных требований банка, кредиторов и другого;

– по статистическим данным определяют вариацию (дисперсию) ежедневного объема денежного потока (Var);

– определяют расходы (Zх) на хранение средств на расчетном счете (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке) и расходы (Zт) на взаимную трансформацию денежных средств и ценных бумаг;

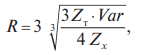

– рассчитывают размах вариации остатка денежных средств на расчетном счете (R) по формуле

где R — размах вариации остатка денежных средств на расчетном счете;

Zт — расходы на взаимную трансформацию денежных средств и ценных бумаг;

Var — вариация (дисперсия) ежедневного объема денежного потока организации;

Zx — расходы на хранение средств на расчетном счете;

– рассчитывают верхнюю границу денежных средств на расчетном счете (Сmax), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги,

Cmax = Cmin + R;

– определяют точку возврата (Сr) — величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Cmin; Cmax),

Cr = Cmin + R/3.

В рамках применения данной модели необходимо придерживаться следующих рекомендаций:

- если ежедневные денежные потоки достаточно велики или затраты на конвертацию высоки, то следует увеличивать размах вариации, и наоборот;

- следует уменьшать размах вариации при существующей возможности получения дополнительного дохода благодаря высокой процентной ставке по ценным бумагам.

Пример. Необходимо определить на основе модели Миллера—Орра диапазон колебаний остатка денежных активов, а также максимальную и среднюю сумму этого остатка на основе следующих данных:

- минимальный остаток денежных активов установлен по предприятию на плановый год в сумме 5000 у. ден. е.;

- среднеквадратическое (стандартное) отклонение ежедневного объема денежного потока по операционной деятельности по данным анализа за предшествующий год составило 2000 у. ден. е.;

- расходы на обслуживание одной операции пополнения денежных средств (путем продажи краткосрочных ценных бумаг) составляют 80 у. ден. е.;

- среднедневная ставка процента по краткосрочным финансовым инвестициям составляет 0,08%.

При том что в условиях задачи указано значение среднеквадратического отклонения (это квадратный корень из дисперсии), диапазон колебаний (размах вариации) остатка денежных средств на расчетном счете составит

R = 21633 у. ден. е.

Соответственно размеры максимального и среднего остатков денежных средств на расчетном счете составят:

Cmax = 5000 + 21 633 = 26633 у. ден. е.

Cr= 5000 + 21633/3 = 5000 + 7211 = 12 211 у. ден. е.

Опыт применения рассмотренных моделей продемонстрировал их преимущества перед чисто интуитивным управлением денежными средствами. Однако если организация имеет несколько альтернативных вариантов вложения временно свободных денежных средств, то рассмотренные модели нельзя использовать. В любом случае организации могут сократить необходимые остатки денежных средств путем вложения их в ликвидные ценные бумаги, которые, в случае необходимости, могут быть легко реализованы по рыночной стоимости.

Ценные бумаги в этом случае приобретаются как заменитель денежных средств, а также они являются объектом инвестирования капитала, который может понадобиться в ближайшем будущем.

Этап 3. Эффективное планирование и регулирование денежного потока и рентабельное использование временно свободного остатка денежных активов

Эффективное планирование и регулирование денежного потока достигается посредством составления и ведения платежного календаря.

Платежный календарь организации — это инструмент ежедневного управления денежными потоками, с помощью которого оптимизируется движение денег и минимизируются риски неплатежеспособности организации.

Горизонт планирования платежного календаря, как правило, составляет один месяц в разбивке по дням (календарным датам) (табл. 6).

Использование платежного календаря позволяет:

- систематизировать информацию о поступлениях и выплатах денежных средств на краткосрочный период для каждой статьи движения денег и контрагентов организации;

- мониторить риски кассовых разрывов в ближайшей перспективе, чтобы своевременно можно было привлечь дополнительное финансирование или договориться об отсрочке оплат;

- в случае невозможности полного погашения текущих обязательств, перераспределить свободные денежные средства организации в пользу наиболее приоритетных платежей;

- рационально и эффективно использовать денежные ресурсы.

Таблица 6

| Наименование статьи | 20 мая | 21 мая | 22 мая | 23 мая | 24 мая |

|---|---|---|---|---|---|

| Входящий остаток | 250000,00 | 1470000,00 | 1520000,00 | 20000,00 | 520000,00 |

| Банк 1 | 230000,00 | 1450000,00 | 1500000,00 | 0,00 | 500000,00 |

| Банк 2 | 20000,00 | 20000,00 | 20000,00 | 20000,00 | 20000,00 |

| Поступления | 2000000,00 | 50000,00 | 0,00 | 780000,00 | 0,00 |

| Продажа товаров | 2000000,00 | 50000,00 | 0,00 | 780000,00 | 0,00 |

| Поступление 1 | 2000000,00 | – | – | – | – |

| Поступление 2 | – | 50000,00 | – | – | – |

| Поступление 3 | – | – | – | 780000,00 | – |

| Платежи | 780000,00 | 0,00 | 1500000,00 | 280000,00 | 500000,00 |

| Приобретение материалов | 780000,00 | 0,00 | 0,00 | 280000,00 | 500000,00 |

| Платеж 1 | 780000,00 | – | – | – | – |

| Платеж 2 | – | – | – | – | 500000,00 |

| Платеж 3 | – | – | – | 280000,00 | – |

| Заработная плата и отчисления | 0,00 | 0,00 | 1500000,00 | 0,00 | 0,00 |

| Исходящий остаток | 1470000,00 | 1520000,00 | 20000,00 | 520000,00 | 20000,00 |

| Банк 1 | 1450000,00 | 1500000,00 | 0,00 | 500000,00 | 0,00 |

| Банк 2 | 20000,00 | 20000,00 | 20000,00 | 20000,00 | 20000,00 |

Процесс составления платежного календаря включает следующие этапы:

- выбор периода планирования. Как правило, это месяц (реже — квартал);

- расчет объемов возможных денежных поступлений, их фиксацию по календарным датам;

- расчет объемов денежных расходов, их фиксацию по календарным датам;

- определение денежного сальдо (величина остатка денежных средств на расчетном счете) для каждой календарной даты;

- подведение итогов, показывающее, ожидается ли у организации на какую-либо календарную дату недостаток денежных средств или их излишек.

Информационной базой для составления платежного календаря служат: план реализации продукции (оказания услуг); смета затрат на производство; план капитальных вложений; выписки по счетам организации и приложения к ним; нормативно установленные сроки платежей для финансовых обязательств; договоры; счета-фактуры; график выплаты заработной платы; внутренние приказы.

Если в результате составления платежного календаря прогнозируется недостаток денежных средств по состоянию на какую-либо календарную дату, то основные методы регулирования остатка денежных активов включают в себя:

- перенос срока отдельных платежей по заблаговременному согласованию с контрагентами;

- открытие в банке, осуществляющем расчетное обслуживание организации, овердрафтного кредита;

- ускорение инкассации дебиторской задолженности, в первую очередь за счет использования современных форм ее рефинансирования;

- открытие «кредитной линии» в банке, обеспечивающей оперативное поступление средств краткосрочного кредита при необходимости срочного пополнения остатка денежных активов;

- использование в отдельные периоды практики частичной предоплаты поставляемой продукции, если это не приводит к снижению объема ее реализации (такая практика используется обычно при реализации продукции, имеющей высокий спрос на рынке).

В результате составления платежного календаря может быть выявлена и противоположная ситуация — прогнозный излишек денежных средств на расчетном счете по состоянию на определенную календарную дату. Вцелях обеспечения рентабельного использования временно свободного остатка (излишка) денежных активов должна быть разработана система мероприятий по минимизации уровня потерь альтернативного дохода в процессе их хранения и противоинфляционной защиты. К числу основных из таких мероприятий относятся:

- согласование с банком, осуществляющим расчетное обслуживание организации, условий текущего хранения остатка денежных активов с выплатой депозитного процента по средней сумме этого остатка;

- использование краткосрочных денежных инструментов инвестирования (в первую очередь депозитных вкладов в банках) для временного хранения страхового и инвестиционного остатков денежных активов;

- использование ликвидных инструментов денежного и фондового рынка для инвестирования временно свободного остатка денежных активов (государственные или корпоративные краткосрочные облигации; краткосрочные депозитные сертификаты банков и другое).

Рациональное инвестирование временно свободного остатка денежных средств будет способствовать росту доходов организации и повышению эффективности ее функционирования.