Управление дебиторской задолженностью

Дебиторская задолженность является наиболее динамичным элементом оборотных активов предприятия, на объем и изменение которой можно воздействовать с помощью различных инструментов финансовой и кредитной политики. В зависимости от вида деятельности предприятия на долю дебиторской задолженности приходится от 30 до 65 % всех оборотных активов.

Определение и классификация дебиторской задолженности

Дебиторская задолженность — это элемент оборотного капитала (оборотных активов), представляющий сумму текущих долгов предприятия от юридических и (или) физических лиц.

Существование и величина дебиторской задолженности определяются многими факторами. В табл. 8.1 отдельно выделим внешние и внутренние факторы, влияющие на дебиторскую задолженность.

Таблица 8.1

| Внешние факторы | Внутренние факторы |

|---|---|

| Состояние экономики | Кредитная политика предприятия |

| Денежно-кредитная политика ЦБ РФ | Эффективность контроля за дебиторской задолженностью |

| Уровень инфляции | Профессионализм менеджеров |

| Степень насыщенности и емкость рынка | |

| Уровень конкуренции в отрасли |

Управление дебиторской задолженностью — одна из важнейших задач управления финансами предприятия в области текущей деятельности.

Под управлением дебиторской задолженностью понимают комплекс управленческих решений по оптимизации денежных потоков компании, направленных в дебиторскую задолженность, основной целью которых является расширение объема производства продукции.

Управление дебиторской задолженностью во многих российских компаниях является низкоэффективным, так как часто бывают ситуации, когда предприятие имеет высокую прибыль, но не обладает денежными средствами. Поскольку большинство компаний работает по методу начисления, то при отгрузке товара прибыль лишь формируется и отражается в финансовой отчетности, но не существует в реальном выражении до того момента, пока соответствующая денежная сумма не поступит на расчетный счет в банке.

Основные подходы к определению дебиторской задолженности представлены в табл. 8.2.

Таблица 8.2

| Подход | Определение дебиторской задолженности |

|---|---|

| Экономический | Сумма долгов, которые должны быть выплачены корпорации юридическими и физическими лицами в результате хозяйственных взаимоотношений с ними |

| Бухгалтерский | Статья активов в бухгалтерском балансе (в разделе «Оборотные активы») |

| Юридический | Имущественные права, принадлежащие корпорации как кредитору по неисполненным денежным обязательствам третьих лиц |

| Финансовый | Совокупность финансовых отношений по поводу способов и сроков расчетов между поставщиками и покупателями |

В современной практике дебиторская задолженность классифицируется по различным критериям. Основным критерием является «причина возникновения», именно он заложен в нормативно-правовые акты РФ, регулирующие порядок ведения учета и составления бухгалтерской отчетности. Классификация дебиторской задолженности по этому критерию представлена в табл. 8.3.

Таблица 8.3

| Вид дебиторской задолженности | Причина возникновения дебиторской задолженности |

|---|---|

| 1. Задолженность покупателей и заказчиков | Предоставление покупателям (заказчикам) отсрочки платежа за товары, работы, услуги (коммерческий кредит) |

| 2. Прочая дебиторская задолженность, в том числе: | |

| 2.1. Векселя к получению | Получение обеспечения в счет предоставленного коммерческого кредита |

| 2.2. Задолженность дочерних и зависимых обществ | Совершение хозяйственных операций с аффилированными лицами |

| 2.3. Задолженность учредителей по взносам в Уставный капитал | Формирование собственного капитала предприятия |

| 2.4. Авансы выданные | Предоплата за товары, работы, услуги, поставляемые поставщиками |

| 2.5. Прочие дебиторы | Совершение хозяйственных операций с физическими лицами Переплата (суммы к возмещению по налогам и сборам) Прочие расчеты с юридическими лицами |

Наибольший объем дебиторской задолженности приходится на задолженность покупателей и заказчиков по отгруженной продукции (около 80–90 %),

поэтому основные мероприятия по оптимизации дебиторской задолженности в основном направлены на покупателей продукции предприятия.

В последнее десятилетие в финансовой практике появилось понятие «качество дебиторской задолженности», под которым понимают:

- финансовое состояние дебитора;

- полноту, правильность составления пакета документов, подтверждающих факт образования дебиторской задолженности.

По качеству дебиторская задолженность делится на текущую и просроченную.

Текущая дебиторская задолженность — это такая задолженность, сроки погашения которой в соответствии с условиями договора еще не наступили. Просроченная дебиторская задолженность характеризуется тем, что долг дебитора остается неоплаченным после наступления срока, указанного в договоре.

В то же время просроченная дебиторская задолженность делится на сомнительную и безнадежную. Согласно ст. 266 Налогового кодекса, сомнительная дебиторская задолженность — это задолженность, не обеспеченная залогом, поручительством, банковской гарантией.

Безнадежная дебиторская задолженность (безнадежные долги) — нереальная к взысканию задолженность в связи с истечением срока исковой давности (три года) или наступлением какого-нибудь другого события (невозможно установить место нахождения должника, его имущества или у должника отсутствует имущество, на которое может быть обращено взыскание).

Сумма резерва по сомнительным долгам определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности и определяется следующим образом:

- по сомнительной задолженности со сроком возникновения свыше 90 календарных дней — в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности;

- по сомнительной задолженности со сроком возникновения от 45 до 90 календарных дней — в сумму резерва включается 50 % от суммы, выявленной на основании инвентаризации задолженности;

- по сомнительной задолженности со сроком возникновения до 45 дней — сумма создаваемого резерва не увеличивается.

Суммы отчислений в резерв по сомнительным долгам включаются в состав внереализационных расходов на последнее число отчетного (налогового) периода.

Основные этапы управления дебиторской задолженностью

Эффективное управление дебиторской задолженностью предприятия осуществляется по следующим основным этапам:

1. Анализ дебиторской задолженности в предшествующем периоде.

Основной задачей этого этапа является анализ качества дебиторской задолженности предприятия, а также оценка влияния дебиторской задолженности на финансовые показатели в целом.

При данной оценке целесообразно определять следующие индикаторы:

— доля дебиторской задолженности в общей сумме оборотных активов (коэффициент отвлечения оборотных активов в дебиторскую задолженность):

| Ддз = | ДЗ | , (8.1) |

| OА |

где ДЗ — средняя сумма дебиторской задолженности в периоде, ден. ед.;

ОА — общая сумма оборотных активов, ден. ед.;

— количество оборотов или скорость обращения дебиторской задолженности (коэффициент оборачиваемости ДЗ):

| КО = | В | , (8.2) |

| ДЗ |

где В — общая выручка от реализации в рассматриваемом периоде, ден. ед.;

ДЗ — средний остаток дебиторской задолженности (в целом или отдельных ее видов) в рассматриваемом периоде, ден. ед.;

— период оборота дебиторской задолженности (в днях):

| ПОдз = | 360 | , (8.3) |

| КO |

где 360 — количество дней в году (если анализ проводится за год).

Следует отметить, что если анализ дебиторской задолженности проводится за период меньше года, то в числитель формулы (8.3) необходимо подставлять соответствующее количество дней (180, 90, 30 и т. д.).

В процессе анализа состава дебиторской задолженности по отдельным ее «возрастным группам» определяется:

— коэффициент просроченной дебиторской задолженности:

| Кп = | ДЗпр | , (8.4) |

| ДЗ |

где ДЗпр — сумма дебиторской задолженности, неоплаченной в предусмотренные сроки (сумма сомнительной дебиторской задолженности и безнадежных долгов), ден. ед.;

ДЗ — общая сумма дебиторской задолженности, ден. ед.

Часто также определяют сумму эффекта, полученного от инвестирования капитала в дебиторскую задолженность:

ЭДЗ = ΔП – ΔТЗ – БД, (8.5)

где ΔП — дополнительная прибыль корпорации, полученная от увеличения объема реализации продукции за счет предоставления коммерческого кредита, ден. ед.;

ΔТЗ — дополнительные текущие затраты, связанные с организацией кредитования покупателей и инкассацией долга, ден. ед.;

БД — средняя величина безнадежных долгов в данном периоде, ден. ед.

Наряду с абсолютной суммой эффекта может быть определен и относительный показатель:

— коэффициент эффективности инвестирования капитала в дебиторскую задолженность:

| Кэ = | Эдз | , (8.6) |

| ДЗ |

где ДЗ — средний остаток дебиторской задолженности по расчетам с покупателями в рассматриваемом периоде, ден. ед.

Рассмотренная система показателей позволяет оценить качество дебиторской задолженности в целом, но для эффективной текущей деятельности важно знать, с какими дебиторами необходимо работать в первую очередь, кто из них является наиболее добросовестным плательщиком и заслуживает определенных льгот (скидок), а также тех, кто регулярно нарушает сроки договоров.

В связи с этим составляется реестр старения дебиторской задолженности и проводится анализ дебиторской задолженности по основным дебиторам.

Пример 1. В табл. 8.4 рассмотрим составление реестра старения дебиторской задолженности на конкретном предприятии. Срок отсрочки платежа за отгруженную продукцию по условиям кредитной политики составляет 45 дней.

Таблица 8.4

| Дебитор | Срок возникновения задолженности (дней) | Итого сумма долга | Доля задолженности дебитора в общей сумме | |||||

|---|---|---|---|---|---|---|---|---|

| 0–15 | 16–30 | 31–45 | 46–60 | Свыше 60 | Свыше 90 | |||

| Дебитор 1 | – | – | 650 | 190 | – | – | 840 | 0,08 |

| Дебитор 2 | – | – | 550 | 1200 | – | – | 1750 | 0,17 |

| Дебитор 3 | – | – | – | – | 370 | 250 | 620 | 0,06 |

| Дебитор 4 | – | 2900 | 1700 | – | – | – | 4600 | 0,44 |

| Дебитор 5 | 960 | 890 | 750 | – | – | – | 2600 | 0,25 |

| Итого | 960 | 3790 | 3650 | 1390 | 370 | 250 | 10410 | 1,0 |

| Доля ДЗ по сроку возникновения | 0,09 | 0,37 | 0,35 | 0,13 | 0,04 | 0,02 | 1,0 | |

Решение

Согласно данным табл. 8.4 видно, что предприятие имеет просроченную задолженность (свыше 45 дней и более) по дебиторам 1, 2 и 3 в сумме 2010 тыс. руб. По формуле (8.4) рассчитаем коэффициент просроченной дебиторской задолженности:

| Кп = | 2 010 | = 0,193. |

| 10 410 |

То есть, просроченная дебиторская задолженность составляет 19,3 % от общей ее суммы.

Согласно ст. 266 НК предприятию рекомендуется сформировать резерв по сомнительным долгам на сумму (1 390 + 370) × 50 % + 250 = 1 130 тыс. руб.

Желательно проводить аналогичный анализ дебиторской задолженности за ряд последовательных периодов (например, кварталов) и для более точных расчетов определять средний коэффициент просроченной дебиторской задолженности.

Форма реестра старения дебиторской задолженности в том или ином виде часто применяется в современных пакетах прикладных программ для организации учета на предприятии. Очень часто такие пакеты помещают клиентов «в режим ожидания», если они достигают своего уровня кредитного лимита.

Важным этапом анализа дебиторской задолженности является ее сопоставление с кредиторской задолженностью. Значительное превышение дебиторской задолженности создает угрозу для финансовой устойчивости компании, делает необходимым для погашения возникающей кредиторской задолженности привлекать дополнительные источники финансирования.

Многие специалисты считают, что если кредиторская задолженность больше дебиторской, то предприятие работает рационально, вовлекая в оборот средств больше, чем изымая из него. С другой стороны, предприятие обязано выплачивать кредиторскую задолженность, несмотря на величину дебиторской. Также увеличение кредиторской задолженности влияет на снижение показателей ликвидности и платежеспособности.

На данном этапе анализа рассчитывают показатели:

— количество оборотов или скорость обращения кредиторской задолженности (коэффициент оборачиваемости кредиторской задолженности):

| КО = | C | , (8.7) |

| КЗ |

где С — себестоимость продукции (услуг) корпорации в рассматриваемом периоде, ден. ед.;

КЗ — средний остаток кредиторской задолженности (в целом или отдельных ее видов) в рассматриваемом периоде, ден. ед.;

— период оборота кредиторской задолженности (в днях):

| ПОкз = | 360 | , (8.8) |

| КО |

Необходимо регулярно сопоставлять темпы роста дебиторской и кредиторской задолженности, а также показатели оборачиваемости, не допуская значительных отклонений между ними.

2. Формирование кредитной политики предприятия по отношению к дебиторам.

Кредитная политика предприятия — это комплекс решений, включающий срок действия кредита компании, стандарты кредитоспособности, порядок погашения покупательской задолженности и предлагаемые скидки.

Кредитная политика является частью финансовой политики предприятия.

Формирование кредитной политики не регулируется нормативно-правовыми актами, но в то же время в ней принято отражать следующие параметры:

- срок предоставления коммерческого кредита и величину скидок за своевременную оплату;

- лимиты предоставления коммерческого кредита;

- требования к обеспечению коммерческого кредита;

- критерии оценки финансового состояния дебиторов;

- принципы работы с дебиторами.

Следует отметить, что в практике управления финансами нет единых значений указанных параметров кредитной политики, т. е. каждое конкретное предприятие в зависимости от индивидуальных условий ведения бизнеса, политических и экономических факторов может устанавливать свои критерии по ним. Наряду с этим можно выделить два типа кредитных политик, чаще всего применимых на практике, — жесткие и льготные. Характеристика этих политик приведена в табл. 8.5.

Таблица 8.5

| Тип кредитной политики | Описание политики | Возможные недостатки |

|---|---|---|

| Жесткая (консервативная) кредитная политика | Минимизация сроков предоставления отсрочки платежей (вплоть до 100 %-й предоплаты) Минимизация величины коммерческого кредита Повышение стоимости коммерческого кредита Сокращение покупателей продукции в кредит за счет исключения групп повышенного риска |

Усложнение формирования устойчивых контактов с покупателями продукции Возможное снижение объема реализации в условиях низкого спроса на продукцию |

| Льготная (агрессивная) кредитная политика | Увеличение сроков предоставления отсрочки платежей Увеличение величины предоставляемого кредита Уменьшение стоимости предоставления кредита Расширение круга дебиторов |

Увеличение объема ресурсов, инвестируемых в дебиторскую задолженность Повышение риска возникновения просроченной задолженности |

Некоторые авторы выделяют дополнительно умеренную (взвешенную) кредитную политику, которая устраняет недостатки жесткой и льготной политик, поддерживает средний уровень риска при формировании кредитных условий.

Но такой оптимальной политики на практике бывает сложнее всего добиться.

Какое же решение следует принимать финансовому менеджеру, какова должна быть оптимальная величина дебиторской задолженности? На самом деле какой-то конкретной формулы здесь не существует, так как при изменении дебиторской задолженности должны выполняться следующие условия:

- рост прибыли должен превышать рост расходов, связанных с изменением объемов производства (выручки) и управлением дебиторской задолженностью;

- предприятие должно всегда оставаться ликвидным и платежеспособным, не допуская кассовых разрывов.

При формировании кредитной политики одним из ключевых вопросов для предприятия является определение размеров скидок за ранний платеж. Чтобы стимулировать покупателей к досрочной оплате товара, необходимо предлагать такую скидку, которая была бы «экономически выгодной» клиенту. По-другому, процент скидки в годовом выражении должен превышать уровень доходности по другим альтернативным вложениям предприятия-дебитора (например, банковским депозитам).

Кроме размера скидки, предприятие-продавец, как правило, устанавливает льготный период, в течение которого эта скидка будет действовать для покупателя. В практике зарубежных корпоративных финансов часто используют такое обозначение, как d/n, net T, где d обозначает скидку с цены товара в %; n — период времени в днях, в течение которого действует скидка (с момента отгрузки); T — период времени в днях, в течение которого товар должен быть полностью оплачен.

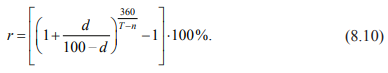

Для пересчета размера скидки в годовую процентную ставку воспользуемся формулами (8.9)–(8.11):

| r = | d | × | 360 | × 100%, (8.9) |

| 100 - d | T - n |

где r — размер скидки, представленный в форме годовой процентной ставки, %.

Данная формула соответствует схеме простых процентов, она наиболее часто используется в практике управления финансами предприятия. Покупатели-дебиторы, имея в распоряжении денежные средства, воспользуются скидкой в том случае, если размер этой скидки в годовом выражении будет выше доходности по другим альтернативным вложениям (например, банковским депозитам). В случае же отсутствия наличных средств покупатели могут рассматривать вариант краткосрочного кредитования, если процентная ставка по кредиту будет ниже, чем скорректированный размер скидки.

Формула (8.10) базируется на методе сложных процентов, т. е. учитывает временную стоимость денег.

| r = | d × 360 | , (8.11) |

| T |

Формула (8.11) является наиболее простой и понятной для пересчета размера скидки в годовую процентную ставку, но вместе с тем она не учитывает льготный период, в течение которого предоставляется скидка, а также не учитывает стоимость денег во времени.

Пример 2. Предприятие предоставляет своим покупателям скидку на следующих условиях: 3/6, net 60. Определите, выгодно ли воспользоваться данной скидкой.

Решение

Пересчитаем данное предложение в годовую процентную ставку. В соответствии с формулой простых процентов:

r = 20,6 %.

По формуле сложных процентов:

r = 22,7%.

По формуле (8.11):

| r = | 3 × 360 | = 18,0%. |

| 60 |

Таким образом, предприятия-дебиторы, обладающие в текущий момент денежными средствами, воспользуются скидкой, если их средства приносят по вкладам с простыми процентами менее 20 %, а по вкладам со сложными процентами — менее 22 %. Покупатели, не имеющие наличности в полном объеме, могут обратиться в банк за кредитом, если простая ставка процента будет не более 18 % годовых.

Кроме того, отметим, что скидки, переведенные в годовые процентные ставки, могут рассматриваться как величина расходов (упущенная выгода) при управлении дебиторской задолженностью либо как стоимость предоставляемого коммерческого (товарного) кредита.

Подводя итог по использованию скидок, отметим, что для продавца товара применение скидок оправдано в следующих ситуациях:

- снижение цены товара приводит к увеличению продаж, а структура затрат позволяет повысить общую прибыль (товар имеет высокую эластичность и высокий уровень операционного рычага);

- система скидок за быструю оплату более эффективна, чем система штрафных санкций за просроченную оплату.

3. Определение допустимой суммы финансовых ресурсов, инвестируемых в дебиторскую задолженность.

Какова должна быть оптимальная сумма денежных средств, которую предприятию необходимо направить наформирование дебиторской задолженности? Существует несколько методов для определения величины инвестиций в дебиторскую задолженность. При этом следует отметить, что объем вложений в дебиторскую задолженность всегда меньше величины дебиторской задолженности, отраженной в бухгалтерском балансе предприятия. Дебиторская задолженность— это выручка предприятия, которая зависит от количества продукции и цены на нее, а цена, в свою очередь, формируется как сумма себестоимости и прибыли. Очевидно, что необходимо инвестировать финансовые ресурсы только в ту часть дебиторской задолженности, которая приходится на себестоимость.

Рассмотрим основные методы определения объема финансовых вложений в дебиторскую задолженность.

Метод прямого счета предполагает, что сумма инвестиций в дебиторскую задолженность зависит от доли себестоимости в цене товара, среднедневной выручки от реализации и периода отсрочки платежа, предоставляемого покупателям:

| Идз = | Сед | × | В | ×Т, (8.12) |

| Ц | 360 |

где Идз — сумма инвестиций в дебиторскую задолженность, ден. ед.;

Сед — себестоимость единицы товара, ден. ед.;

Ц — цена единицы товара, ден. ед.;

В — годовая выручка от реализации, предоставляемая на условиях отсрочки платежа, ден. ед.;

Т — период отсрочки платежа по товарам (услугам), дней.

В зависимости от целей планирования можно определять объем финансовых вложений в дебиторскую задолженность и на период меньше года. Для этого необходимо в знаменатель формулы (8.12) подставлять количество дней, соответствующее данному периоду (180 дней, 90 дней и т. д.), и выручку, предоставленную на условиях отсрочки платежа за данный период.

Пример 3. Планируемая выручка предприятия от реализации продукции с предоставлением отсрочки платежа — 5 500 тыс. руб. за год. Доля себестоимости продукции в цене составляет 27 %. Планируемый период предоставления отсрочки (товарного кредита) покупателям — 30 дней. Определите необходимую сумму финансовых вложений, инвестируемых в дебиторскую задолженность.

Решение

Используем метод прямого счета и по формуле (8.12) определим сумму инвестиций, которую данное предприятие планирует инвестировать в дебиторскую задолженность:

Идз = 0,27 × 5500/365 × 30 = 122 тыс. руб.

Если финансовые возможности предприятия не позволяют инвестировать данную сумму средств в полном объеме, то при неизменности условий кредитования должна быть соответственно скорректирована планируемая выручка от реализации в кредит.

Аналитический метод предполагает использование предприятием как собственной информации по дебиторской задолженности, так и среднеотраслевые значения, либо данные конкурентов. Сумма инвестиций в дебиторскую задолженность аналитическим методом определяется по формуле:

| Идз = И0×(1+ | В1 - В0 | )×(1+ΔI) (8.13) |

| В0 |

где И0 — сумма инвестиций в дебиторскую задолженность в отчетном периоде, ден. ед.;

В0 — выручка от реализации на условиях отсрочки платежа в отчетном периоде, ден. ед.;

В1 — выручка от реализации на условиях отсрочки платежа в плановом периоде, ден. ед.;

ΔI — ожидаемое изменение уровня инфляции в плановом периоде.

Пример 4. Планируемая выручка предприятия от реализации продукции с предоставлением отсрочки платежа — 5800 тыс. руб. за год. В базовом периоде выручка от реализации продукции с предоставлением отсрочки платежа составляла 5500 тыс. руб. Сумма инвестиций в дебиторскую задолженность в базовом периоде составила 122 тыс. руб. Уровень инфляции в базовом периоде – 7 %, в плановом периоде — 8 %. Определите необходимую сумму финансовых вложений, инвестируемых в дебиторскую задолженность.

Решение

| Идз = 122×(1+ | 5800 - 5 500 | )×(1+0,01) = 129,94 тыс. руб. |

| 5800 |

То есть, предприятие должно предусмотреть около 130 тыс. руб. для инвестиций в такой оборотный актив, как дебиторская задолженность.

Для управления дебиторской задолженностью в рыночных условиях применяют также ряд методов рефинансирования, эффективность которых зависит от состояния экономики, конкурентной ситуации в отрасли, а также от состояния отечественного финансового рынка. К таким методам можно отнести:

- факторинг;

- форфейтинг;

- учет векселей, выданных покупателями продукции;

- секьюритизация.

Факторинг представляет собой финансовую операцию, заключающуюся в уступке предприятием-продавцом права получения денежных средств за отгруженную продукцию в пользу банка или специализированной компании, которые принимают на себя все кредитные риски по инкассации долга. За осуществление данной операции факторинговая компания взимает с предприятия-продавца комиссионную плату в процентах от суммы дебиторской задолженности. В п. 7.2 факторинг был рассмотрен как один из методов, позволяющих снизить текущие (операционные) финансовые потребности корпорации.

Форфейтинг (экспортный факторинг) аналогичен договору факторинга, но в данном случае уступаемая дебиторская задолженность обязательно связана с экспортной операцией. Иногда форфейтинг рассматривают как операцию по кредитованию экспортера путем учета (покупки) векселей, акцептованных импортером, без права их регресса (т. е. покупатель векселя принимает на себя весь риск неплатежа импортера).

Учет векселей, выданных покупателями продукции, представляет собой финансовую операцию по их продаже банку (другому финансовому институту, предприятию) по определенной (дисконтной) цене, которая устанавливается в зависимости от их номинала, срока погашения и учетной вексельной ставки.

Секьюритизация активов — достаточно новое понятие для нашей экономики, это финансирование путем превращения активов (например, дебиторской задолженности) в высоколиквидные ценные бумаги. Предприятие-поставщик осуществляет поставку товаров покупателям на условиях отсрочки платежа, формируя дебиторскую задолженность. Для ускорения ее инкассации предприятиепоставщик создает новую компанию специального назначения и передает на ее баланс свои активы в виде дебиторской задолженности. Компания специального назначения, в свою очередь, выпускает ценные бумаги, обеспеченные дебиторской задолженностью, и основную часть дохода от их выпуска перечисляет предприятию-поставщику. При этом покупатели-дебиторы производят оплату компании специального назначения в сроки, установленные договором. То есть, предприятие-поставщик получает возможность вернуть средства (за дебиторскую задолженность) раньше, чем это предусмотрено в договоре с покупателями. С другой стороны, данная операция затратна и применима лишь при довольно крупных объемах секьюритизируемых активов.