Страхование как финансовая категория

Экономическая сущность страхования

Страхование играет важную роль в экономической системе общества. Посредством страхования создается система защиты от рисков, возникающих в жизнедеятельности человека и бизнеса. Деятельность каждого экономического субъекта (государство, человек, организация) на каждом этапе общественного воспроизводства подвергается воздействию рисков.

Классификация рисков: природно-климатические; технологические; болезни, несчастные случаи; экономические (финансовые); противоправные; политические и др. Страховой фонд, формируемый страховой организацией, возмещает ущерб и потери, возникающие в результате реализации рисков.

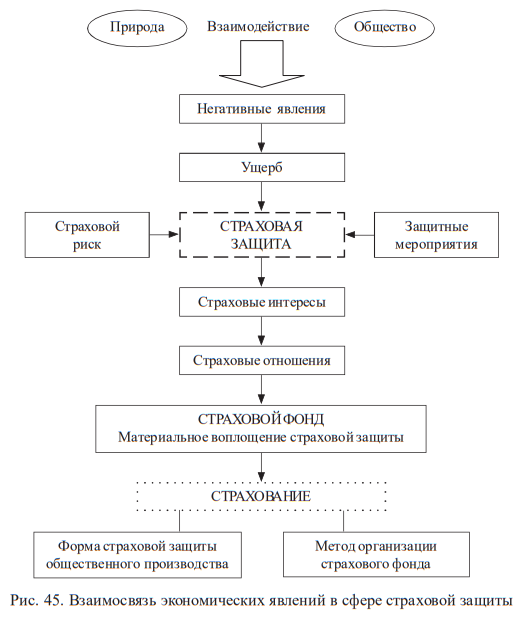

Обществом формируется система страховой защиты. Взаимосвязь экономических явлений в сфере страховой защиты представлена на рис. 45.

Экономическая сущность страхования – это совокупность экономических и финансовых отношений по обеспечению интересов человека, бизнеса и публичноправовых образований при наступлении определенных событий за счет страхового фонда, аккумулируемого страховой организацией посредством объединения денежных средств, поступающих от заинтересованных лиц в виде страховых платежей.

Страхование как финансовая категория представляет собой совокупность перераспределительных отношений по защите интересов физических и юридических лиц за счет страхового (целевого) денежного фонда, формируемого из денежных взносов участников и используемого для возмещения ущерба при наступлении определенных событий. Категориальная взаимосвязь и взаимодействие финансов и страхования представлены на рис. 46.

Финансовая наука и практика выделяют понятие страховое дело. Это область деятельности страховых организаций по страхованию, взаимному страхованию, перестрахованию. Также к страховому делу относится практика страхового брокера по оказанию услуг в сфере страхования или перестрахования.

В ходе изучения основных положений финансовой науки понятие «страхование» представляется приближенным к интересам граждан и бизнеса как потребителей страховых услуг. В свою очередь, страховое дело рассматривается как непосредственное функционирование страховой организации. Консолидация этих понятий формирует единство экономической сущности страхования. В каждой стране страхование обеспечивается законодательной и нормативной базой.

В Российской Федерации построение страховых отношений базируется на объектах страхования. Объекты страхования – это имущественные интересы физических и юридических лиц. Совокупность объектов страхования служит основой классификации страховых операций.

Объекты страхования жизни – имущественные интересы, связанные с дожитием граждан до определенных возраста или срока либо наступлением иных событий в жизни граждан, а также с их смертью (страхование жизни).

Объекты страхования от несчастных случаев и болезней – имущественные интересы, связанные с причинением вреда здоровью граждан, а также с их смертью в результате несчастного случая или болезни (страхование от несчастных случаев и болезней).

Объекты медицинского страхования – имущественные интересы, связанные с оплатой организации и оказания медицинской и лекарственной помощи (медицинских услуг) вследствие расстройства здоровья физического лица, а также проведения профилактических мероприятий, снижающих степень опасных для жизни или здоровья физического лица угроз и (или) устраняющих их (медицинское страхование).

Совокупность этих объектов согласно законодательных требований объединена в личное страхование.

Объекты страхования имущества – имущественные интересы, связанные с риском утраты (гибели), недостачи или повреждения имущества (страхование имущества).

Объекты страхования финансовых рисков – имущественные интересы страхователя (застрахованного лица), связанные с риском неполучения доходов, возникновения непредвиденных расходов физических лиц, юридических лиц (страхование финансовых рисков).

Объекты страхования предпринимательских рисков – имущественные интересы, связанные с риском возникновения убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по независящим от предпринимателя обстоятельствам, в т. ч. с риском неполучения ожидаемых доходов (страхование предпринимательских рисков).

Объекты страхования гражданской ответственности – имущественные интересы, связанные:

- с риском наступления ответственности за причинение вреда жизни, здоровью или имуществу граждан, имуществу юридических лиц, муниципальных образований, субъектов РФ или Российской Федерации;

- риском наступления ответственности за нарушение договора.

Эта совокупность объектов страхования объединена в имущественное страхование.

В практике страхования регламентируются участники страховых отношений:

- страхователи, застрахованные лица, выгодоприобретатели;

- страховые, перестраховочные организации;

- общества взаимного страхования;

- страховые агенты;

- страховые брокеры;

- актуарии;

- Банк России (регулирование, контроль и надзор в сфере страховой деятельности) (орган страхового надзора);

- объединения субъектов страхового дела (саморегулируемые организации);

- специализированные депозитарии.

Каждый из участников выполняет свою роль и функции в организации и ведении страховых операций.

Российским страховым законодательством выделяются субъекты страхового дела. В их число включены: страховые, перестраховочные организации, общества взаимного страхования, страховые брокеры.

К субъектам страхового дела предъявляются особые требования. Деятельность субъектов страхового дела подлежит лицензированию. Сведения о субъектах страхового дела размещаются в Едином государственном реестре субъектов страхового дела. Каждый потребитель страховых услуг может ознакомиться с информацией по конкретному субъекту страхового дела.

В Едином государственном реестре субъектов страхового дела размещены:

- сведения о субъекте страхового дела, наименование, место нахождения, руководитель, участники (акционеры);

- номер, дата выдачи, срок действия лицензии, вид страховой деятельности, на осуществление которого выдана лицензия, виды страхования, которые осуществляются в рамках соответствующего вида страховой деятельности;

- официальный сайт субъекта страхового дела в сети «Интернет», филиалах и представительствах, месте нахождения;

- информация о принятии решения о приостановлении, возобновлении действия лицензии либо об отзыве лицензии;

- причины и дата исключения из единого государственного реестра субъектов страхового дела.

Страховая терминология очень обширна. Представим основные формулировки.

Страхователи – это юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона.

Застрахованное лицо – это физическое лицо, риски которого предусмотрены в договоре страхования.

Выгодоприобретатель (beneficiary) – это лицо, указанное в договоре страхования, в пользу которого заключен договор.

Страховщики выступают как организаторы страховых отношений – это страховые организации и общества взаимного страхования. Страховщики – это юридические лица, ведущие деятельность по страхованию, перестрахованию, взаимному страхованию, получившие лицензии. Законодательно действует требование по специализации и универсальности деятельности страховщика. К примеру, страховая организация может осуществлять страховые операции «по жизни», «медицинскому страхованию», «не-жизни».

Активно на страховом рынке действуют страховые агенты и страховые брокеры. Их деятельность осуществляется в интересах страховщиков или страхователей. Они оказывают услуги по подбору:

- Страхователя и (или) страховщика (перестраховщика);

- Условий страхования (перестрахования);

- Оформлению, заключению и сопровождению договора страхования (перестрахования);

- Оформлению документов при урегулировании требований о страховой выплате;

- Взаимодействию со страховщиком (перестраховщиком);

- Осуществлению консультационной деятельности.

Страховые агенты – это физические лица, индивидуальные предприниматели, юридические лица, осуществляющие деятельность на основании гражданско-правового договора от имени и за счет страховщика по предоставленным полномочиям.

Страховые агенты должны обладать информацией о деятельности страховщика и подробно знакомить с этой информацией страхователей.

Страховые брокеры – это юридические лица, индивидуальные предприниматели, физические лица, которые действуют на основании договора об оказании услуг страхового брокера по заключению, изменению, расторжению и исполнению договоров страхования по поручению физических лиц или юридических лиц (страхователей) от своего имени, но за счет этих лиц / страховщиков (перестраховщиков).

Актуарий – участник экономических отношений в области страхования. Это специалист, имеющий компетенции по прикладной математике, статистике и учету. В функционал актуария входит расчет страховых тарифов, страховых резервов, инвестиционного дохода по договорам страхования и другие статистические и прогнозные страховые расчеты. Ежегодно деятельность страховщика подлежит актуарному оцениванию актуарием. Его заключение представляется страховщиком в Банк России в составе годовой бухгалтерской (финансовой) отчетности.

Центральный банк Российской Федерации как участник организации страхования осуществляет регулирование, контроль и надзор в сфере страховых отношений.

В страховании создаются объединения субъектов страхового дела (страховщиков, страхователей, страховых агентов, брокеров и др.) и саморегулируемые организации в сфере финансового рынка. Информация о каждом объединении содержится в Реестре объединений субъектов страхового дела, размещенном на сайте Банка России. Крупнейшими объединениями являются: Всероссийский союз страховщиков, Российский союз автостраховщиков, Национальный союз страховщиков ответственности, Ассоциация страховщиков жизни.

Участником отношений в сфере страхования являются специализированные депозитарии. Это юридическое лицо с лицензиями на проведение депозитарной деятельности и спецдепозитария для инвестиционных фондов, паевых инвестиционных фондов, негосударственных пенсионных фондов. В спецдепозитарии должны учитываться или храниться ценные бумаги, принимаемые для покрытия собственных средств (капитала) страховщика и формируемых страховых резервов.

Теперь рассмотрим содержание страховых терминов, на основе которых строятся страховые операции.

Страховой риск – предполагаемое событие, на случай наступления которого проводится страхование, должно обладать признаками вероятности и случайности его наступления.

Страховой случай – совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Страховая сумма – денежная сумма, которая определена в порядке, установленном федеральным законом, договором страхования при его заключении, на основе которой устанавливаются: страховая премия (страховые взносы), страховая выплата при наступлении страхового случая. При осуществлении страхования имущества страховая сумма не может превышать его действительную стоимость (страховую стоимость) на момент заключения договора страхования.

Страховая выплата – денежная сумма, которая определена в порядке, установленном федеральным законом, договором страхования, выплачивается страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая.

Франшиза – часть убытков, определенная федеральным законом, договором страхования, не подлежит возмещению страховщиком страхователю или иному лицу и устанавливается в виде определенного процента от страховой суммы или в фиксированном размере.

Условная франшиза – страховщик освобождается от возмещения убытка, если его размер не превышает размер франшизы, однако возмещает его полностью в случае, если размер убытка превышает размер франшизы.

Безусловная франшиза – размер страховой выплаты определяется как разница между размером убытка и размером франшизы.

Страховая премия (страховые взносы) уплачивается страхователем в валюте Российской Федерации, за исключением случаев, предусмотренных валютным законодательством.

Страховой тариф – ставка страховой премии с единицы страховой суммы с учетом объекта страхования и характера страхового риска, условий страхования, наличия франшизы.

Отношения между страховщиком и страхователем подтверждаются договором страхования. В законодательном порядке устанавливаются форма и существенные условия договора страхования. Отмечается важность установления условий договора в Правилах страхования по видам страхования. Регламентируется перечень информации, которую страхователь должен сообщить при заключении страхового договора.

Каждому страхователю рекомендуется внимательно знакомиться с содержанием договора страхования, задавать вопросы представителю страховщика в случае, если формулировки договора непонятны. Только потом ставить свою подпись в договоре.

Классификация форм и видов страхования

Классификация страховых операций – это научно-практическая система деления страхования на сферы деятельности, основные направления и виды страхования. Звенья классификации – каждое последующее звено является частью предыдущего. Критерии классификации страхования представлены на следующей схеме:

страховщики и сферы их деятельности

Классификация страхования – критерии объект страхования форма страхования формат страхователей объем страховой ответственности

Страхование осуществляется в форме добровольного и обязательного страхования.

Условия и порядок осуществления обязательного страхования определяются федеральными законами о конкретных видах обязательного страхования. Федеральный закон должен содержать положения, определяющие:

- субъекты страхования;

- объекты, подлежащие страхованию;

- перечень страховых случаев;

- минимальный размер страховой суммы или порядок ее определения;

- размер, структуру или порядок определения страхового тарифа;

- срок и порядок уплаты страховой премии (страховых взносов);

- срок действия договора страхования;

- порядок определения размера страховой выплаты;

- контроль за осуществлением страхования;

- последствия неисполнения или ненадлежащего исполнения обязательств субъектами страхования.

Федеральным законом на определенных лиц может быть возложена обязанность страховать:

- жизнь, здоровье или имущество отдельных лиц на случай причинения вреда их жизни, здоровью или имуществу;

- риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц или нарушения договоров с другими лицами;

- имущество, являющееся государственной или муниципальной собственностью.

Обязательное страхование осуществляется путем заключения договора страхования лицом, на которое возложена обязанность такого страхования (страхователем), со страховщиком. Обязательное страхование осуществляется за счет страхователя.

Таблица 17

| Объект страхования | Нормативный акт |

|---|---|

| Имущественные интересы, связанные с риском гражданской ответственности владельца транспортного средства по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу потерпевших при использовании транспортного средства на территории РФ | ФЗ от 25.04.2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» |

| Риск наступления неблагоприятных последствий для вкладчиков в случае неисполнения банками своих обязательств | ФЗ от 23.12.2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках РФ» |

| Имущественные интересы застрахованных лиц, связанные с причинением вреда их жизни или здоровью в результате проведения клинических исследований | ФЗ от 12.04.2010 г. № 61-ФЗ «Об обращении лекарственных средств» |

| Имущественные интересы перевозчика (за исключением перевозок пассажиров метрополитеном и легковым такси), связанные с риском его гражданской ответственности по обязательствам, возникающим вследствие причинения при перевозках вреда жизни, здоровью, имуществу пассажиров | ФЗ от 14.06.2012 г. № 67-ФЗ «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном» |

| Неисполнение или ненадлежащее исполнение обязательств по договору о реализации туристского продукта либо банковской гарантии исполнения обязательств по договору о реализации туристского продукта | ФЗ от 24.11.1996 г. № 132-ФЗ «Об основах туристской деятельности в РФ» |

| Имущественные интересы владельца опасного объекта, связанные с его обязанностью возместить вред, причиненный потерпевшим | ФЗ от 27.07.2010 г. № 225-ФЗ «Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте» |

| Имущественные интересы, связанные с риском ответственности оценщика (страхователя) по обязательствам, возникающим вследствие причинения ущерба заказчику, заключившему договор на проведение оценки, и (или) третьим лицам | ФЗ от 29.07.1998 г. № 135-ФЗ «Об оценочной деятельности в РФ» |

| Ответственность арбитражного управляющего за причинение убытков лицам, участвующим в деле о банкротстве, и иным лицам в связи с неисполнением или ненадлежащим исполнением возложенных на арбитражного управляющего обязанностей в деле о банкротстве | ФЗ от 26.10.2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» |

Федеральным законом могут быть предусмотрены случаи обязательного страхования жизни, здоровья и имущества граждан за счет средств, предоставленных из соответствующего бюджета. В данном случае будет осуществляться обязательное государственное страхование.

Добровольное страхование осуществляется на основании договора страхования и правил страхования.

Правила страхования определяют общие условия и порядок страхования, принимаются и утверждаются страховщиком или объединением страховщиков самостоятельно в соответствии с Гражданским кодексом Российской Федерации и федеральными законами. Правила страхования должны содержать положения:

- о субъектах страхования, об объектах страхования;

- о страховых случаях, страховых рисках;

- о порядке определения страховой суммы, страхового тарифа;

- страховой премии (страховых взносов);

- о порядке заключения, исполнения и прекращения договоров страхования, о правах и об обязанностях сторон;

- об определении размера убытков или ущерба;

- о порядке расчета страховой выплаты и сроке;

- перечень оснований отказа в страховой выплате;

- перечень сведений и документов, необходимых для заключения договоров страхования, оценки страховых рисков, определения размера убытков или ущерба;

- для договоров страхования жизни – порядок расчета выкупной суммы и начисления инвестиционного дохода.

В страховом деле действуют особые формы страхования. Раскроем их экономическое содержание и дадим характеристику функционала участников.

Взаимное страхование – граждане и юридические лица могут страховать свое имущество и имущественные интересы на взаимной основе путем объединения необходимых для этого средств в обществах взаимного страхования. Они осуществляют страхование имущества и иных имущественных интересов своих членов и являются некоммерческими организациями. Особенности правового положения общества взаимного страхования и условия их деятельности определяются в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом о взаимном страховании.

Сострахование – деятельность по страхованию, предусматривающая в отношении объекта страхования заключение несколькими страховщиками и страхователем договора страхования, на основании которого страховые риски, размер страховой суммы, страховая премия (страховой взнос) распределяются между страховщиками в установленной договором доле.

При наступлении страхового случая по договору страхования страхователи, застрахованные лица, выгодоприобретатели вправе обратиться с требованием о страховой выплате к любому страховщику, указанному в таком договоре. Если в договоре страхования не определены права и обязанности каждого из страховщиков, они солидарно отвечают перед страхователями, застрахованными лицами, выгодоприобретателями за осуществление страховой выплаты.

Перестрахование – деятельность по страхованию одним страховщиком (перестраховщиком) имущественных интересов другого страховщика (перестрахователя), связанных с принятым последним по договору страхования (основному договору) обязательством по страховой выплате.

Перестрахование осуществляется на основании договора перестрахования, заключаемого между перестрахователем и перестраховщиком в соответствии с требованиями законодательства России. К договору перестрахования применяются правила страхования предпринимательского риска.

Наряду с договором перестрахования в качестве подтверждения достижения между перестрахователем и перестраховщиком соглашения о перестраховании и об условиях его осуществления могут использоваться иные оформленные в соответствии с обычаями делового оборота в сфере перестрахования документы.

При перестраховании ответственным перед страхователем по основному договору страхования за выплату страхового возмещения или страховой суммы остается страховщик.

Допускается последовательное заключение двух или нескольких договоров перестрахования. Перестраховщик (ретроцедент) вправе передать обязательство (или часть) по страховой выплате, принятое им по договору перестрахования, другому перестраховщику (или перестраховщикам (ретроцессионерам) по последующим договорам (ретроцессии).

Не подлежащий передаче в перестрахование и остающийся на собственном удержании перестрахователя риск (часть риска) страховой выплаты либо величина убытка или уровень убыточности по договору страхования определяются им в порядке и (или) в размере, которые установлены в учетной политике перестрахователя.

Вид страхования – группировка страховых операций по однородным объектам с характерными именно для них рисками; выражает конкретные интересы страхователей, связанные со страховой защитой данных объектов. Каждый вид страхования (табл. 18) требует расчета страховых тарифов, в которых закладывается математическая вероятность ущерба.

Таблица 18

| Личное | Имущественное |

|---|---|

| Страхование жизни | Страхование имущества |

| Страхование от несчастных случаев и болезней | Страхование предпринимательских рисков |

| Страхование финансовых рисков | |

| Медицинское страхование | Страхование гражданской ответственности |

Виды страхования, действующие в Российской Федерации, устанавливаются законодательно:

- страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

- пенсионное страхование:

- страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика;

- страхование от несчастных случаев и болезней;

- медицинское страхование;

- страхование средств наземного транспорта (за исключением средств железнодорожного транспорта);

- страхование средств железнодорожного транспорта;

- страхование средств воздушного транспорта;

- страхование средств водного транспорта;

- страхование грузов;

- сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных);

- страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования;

- страхование имущества граждан, за исключением транспортных средств;

- страхование гражданской ответственности владельцев автотранспортных средств;

- страхование гражданской ответственности владельцев средств воздушного транспорта;

- страхование гражданской ответственности владельцев средств водного транспорта;

- страхование гражданской ответственности владельцев средств железнодорожного транспорта;

- страхование гражданской ответственности организаций, эксплуатирующих опасные объекты;

- страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг;

- страхование гражданской ответственности за причинение вреда третьим лицам;

- страхование гражданской ответственности за неисполнение или ненадлежащее исполнение обязательств по договору;

- страхование предпринимательских рисков;

- страхование финансовых рисков;

- иные виды страхования, предусмотренные федеральными законами о конкретных видах обязательного страхования.

Страховой рынок: определение и текущее состояние

Страховой рынок – совокупность экономических (денежных) отношений между страхователями (спрос) и страховщиками (предложение) по удовлетворению общественной потребности в страховой защите (страховая услуга).

Страховой рынок – это сегмент финансового рынка со сложной интегрированной системой, имеющей структурированную конфигурацию с динамикой абсолютных и относительных показателей, с необходимостью аналитики главных индикаторов (табл. 19).

Таблица 19

| Страховой рынок | |||

| Организационно-правовой | Отраслевой | Территориальный | |

| Публичные, государственные, частные, взаимные страховые компании | Страхование жизни | Страхование иное, чем страхование жизни | Мировой, национальные, местные |

| Федеральные, региональные | Прямое | Перестрахование | |

Современное состояние страхового рынка, положение страховщиков, условия проведения страховых операций требуют рассмотрения перспектив развития. Представим «точки роста» страхового рынка:

- Развитие инфраструктуры страхового рынка.

- Повышение качества страховых услуг.

- Популяризация страхования среди физических и юридических лиц, повышение доверия к страхованию, лояльность клиентов к страховым организациям.

- Расширение практики заключения договоров страхования в электронной форме.

- Электронное взаимодействие между страховщиками и страхователями – отказ от бумажных полисов, электронное урегулирование убытков.

- Автоматизация обновления баз практических данных (к примеру, справочник стоимости запчастей – ОСАГО).

- Бюро страховых историй страхователя, учет аварийности.

- Установление экономически обоснованных страховых тарифов, прозрачность и понятность для страхователей.

- Стандартизация страховых продуктов.

- Формирование механизма саморегулирования на страховом рынке.

- Борьба с мошенниками.

Представим перспективы развития страхового рынка России:

1. Долгосрочное накопительное страхование жизни (источник внутренних инвестиций для экономики, инструмент защиты интересов граждан):

– стимулирование развития страхования жизни (Банк России) –

а) расширение перечня активов для инвестирования;

б) увеличение лимитов – вложения в ипотечные ценные бумаги;

в) вложение в инфраструктурные облигации;

– продажа страховых продуктов – Интернет.

2. Страхование жилья – создание механизма:

а) восстановления имущества граждан после пожаров, наводнений, стихийных бедствий;

б) экономии бюджетных средств бюджетов различных уровней;

в) принятия законодательных решений по созданию условий экономической заинтересованности страховщиков и физических лиц.

Популярности страхования и обеспечения доверия страхователей послужит целая совокупность факторов:

- Добросовестное поведение страховщиков и страхователей.

- Четкие и понятные правила страхования – разъяснение страхователям, соблюдение правил страховщиками.

- Неотвратимость наказания за нарушения.

- Оперативное реагирование Банка России на проблемы.

- Установление min-стандартов страховых услуг.

- Достижение баланса интересов участников страхования.

- Развитие института финансового страхового омбудсмена.

- Процедура внесудебного разрешения споров.

- Сокращение судебных разбирательств.

- Очистка рынка от недобросовестных страховщиков.

- Обеспечение устойчивости страхового рынка.

Воздействие каждого фактора и всей факторной совокупности способствует совершенствованию страхового рынка. При этом четко прослеживается их стимулирующая роль в развитии национального страхового рынка России.