Цифровые финансы

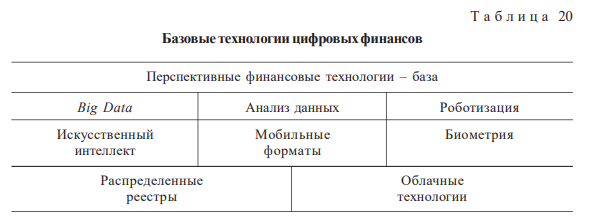

Базовые технологии цифровых финансов

Цифровые финансы отражают главные направления развития финансовых технологий. Посредством цифровых финансов устанавливаются основные цели и задачи внедрения инноваций на финансовом рынке России.

Целями активного внедрения цифровых финансов выступают:

- разработка и реализация финансовых инноваций;

- расширение доступности финансовых услуг для человека и бизнеса;

- устойчивое и поступательное развитие рынка финансовых услуг;

- повышение конкурентоспособности национальной финансовой индустрии.

Цифровые финансы служат базовым элементом мероприятий, которые указаны в программе «Цифровая экономика Российской Федерации», действующей с 2017 г. Также цифровые финансы отражены в многочисленных концепциях, государственных программах и стратегиях развития различных секторов национальной экономики.

На российском финансовом рынке сформировались стимулы развития цифровых финансов. Финансовые услуги расширяют проникновение в социальные и экономические процессы за счет цифровизации. Участники финансового рынка активно преобразуют свои бизнес-модели, повсеместно внедряя формат экосистем. Банки утратили свое монопольное положение в секторе традиционных банковских операций. Интенсивно развиваются нефинансовые организации. Снижение банковской маржи заставляет банки активно внедрять финансовые технологии и участвовать в партнерстве по информационным стартапам.

Цифровые финансы кардинально изменяют традиционный порядок предоставления финансовых услуг. Они всесторонне содействуют появлению финансовых инноваций и актуальных сервисов для потребителей. Широкое распространение цифровые финансы демонстрируют в сфере онлайн-платежей и переводов, обмене валют, функционирования сервисов массовых выплат. Активно эти технологии применяются в потребительском и бизнес-кредитовании, краудфандинге. Идет продвижение сервисов управления капиталом, финансового планирования, биржевой торговли и долгосрочных накоплений.

Мировые тенденции подтверждают значительный потенциал развития цифровых финансов. В короткий период времени половина клиентов банков будут использовать мобильный банк. Банки выстраивают взаимодействие с финтехорганизациями. Цифровые финансы активно включаются в цифровую перестройку действующих бизнес-структур. Примерно за 3–5 лет удваивается объем вложений в инфраструктуру цифровых финансов.

Государство участвует в развитии и регулировании цифровых финансов. Это считается одним из ведущих стимулов развития цифровой экономики. С развитием финансовых технологий все большую вероятность приобретают киберугрозы.

Необходима организация оперативного мониторинга, анализа и разработка противодействующих мер по их предотвращению или минимизации потерь.

Цифровые финансы способствуют привлечению инвестиций в высокотехнологические отрасли национальной экономики, что поддерживает повсеместный экономический рост. Эффективное и безопасное развитие цифровых финансов требует скоординированного взаимодействия всех экономических субъектов, применяющих финансовые технологии. Все эти меры должны поддерживать сбалансированное состояние национальной финансовой системы России и обеспечивать защиту прав граждан – потребителей финансовых услуг.

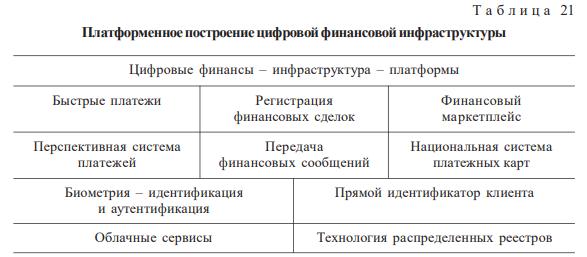

Новая цифровая финансовая инфраструктура

Создание и совершенствование финансовой инфраструктуры цифровых финансов служит базой для формирования структурированных платформ и актуальных решений для всех участников и потребителей финансовой индустрии (табл. 21).

Участники (банки, нефинансовые организации, финтехкомпании, юридические и физические лица) взаимодействуют в разнообразных экосистемах цифровых финансов.

Рассмотрим функционал каждого из элементов новой цифровой финансовой инфраструктуры. Платформа быстрых платежей гарантирует проведение онлайн-переводов в режиме реального времени при использовании современных гаджетов. Перспективная платежная система даст возможность управлять ликвидностью, проводить платежи с применением расчетных сервисов.

Регистрация финансовых сделок как платформа обеспечивает фиксацию сделки в едином реестре, который доступен всем участникам. Система передачи финансовых сообщений гарантированно и безопасно обеспечит транспортировку информации по финансовым сделкам.

Так, маркетплейс финансовых услуг расширяет удобство для клиентов в режиме «единого окна». Одновременно повышаются прозрачность и оперативность получения финансовых услуг, преодолеваются барьеры для потребителей. Национальная система платежных карт бесперебойно проводит трансакции по банковским картам «Мир» и картам международных платежных систем.

Биометрическая платформа позволяет идентифицировать клиента в многофакторном режиме. Тем самым предполагается возможность дистанционного оказания финансовых услуг. Сквозной идентификатор клиента, напрямую используя совокупность данных из различных баз, содействует предоставлению информации о конкретном клиенте заинтересованным лицам, включая удаленное предоставление финансовых услуг.

Облачные сервисы для участников финансового рынка позволяют создавать и эксплуатировать самостоятельные сервисы (сети, системы хранения, приложения и др.) с соблюдением условий информационной безопасности. Платформа распределенных реестров применяется для хранения и обмена финансовой информации с использованием элементов криптографии.

Создание новой финансовой инфраструктуры в целом обеспечивает эффективное развитие финансовых услуг, содействуя повышению их повсеместной доступности на территории всей страны.