Роль денег в условиях кругооборота доходов и товаров

Необходимость денег в экономической системе

Если вести речь об объективной необходимости и сущности денег в экономической системе, следует научиться выделять и изучать их совокупную роль, которую они выполняют на макроэкономическом, общегосударственном уровне и на уровне непосредственной практической деятельности юридических и физических лиц, т. е. на уровне микроэкономики.

В первом случае с помощью денег изучаются и решаются такие масштабные задачи, как инфляция, безработица и т. п., и в целом регулируется экономическое «самочувствие» государства. Основным предметом изучения на этом уровне является Центральный банк государства и проводимая им денежно-кредитная политика.

Во втором случае деньги участвуют в хозяйственной практике непосредственно. Все мы ежедневно встречаемся с деньгами в процессе осуществления жизненных потребностей. Каждая фирма, каждый предприниматель и т. п. ежедневно производят или получают различного рода платежи, подписывают различного рода финансовые обязательства, осуществляют процесс внутреннего финансового планирования.

Наряду с этим необходимо иметь в виду, что деньги выполняют весьма важную роль в международных расчетах, подводя основу под многие политические договоры, определяя финансовые взаимоотношения в мировом масштабе.

Итак, наделив деньги свойством всеобщего эквивалента, мы должны попытаться ответить на вопрос, а что, собственно, приводит их в движение? Каков механизм движения денег? Собственность? Это лишь необходимое условие их существования. Государство? Но, как известно, деньги возникли задолго до появления государства.

Необходимость использования денег, их роль в современной экономике можно проследить, рассмотрев кругооборот денег и товаров в экономической системе.

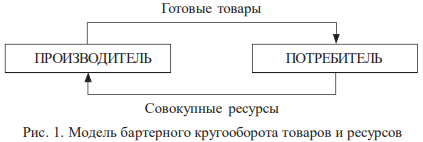

Представим себе систему, в которой еще нет развитых экономических взаимоотношений, отсутствует государство, правительство, финансовые рынки, рынки вообще, а также экспорт и импорт (рис. 1).

Как мы уже определили, деньги представляют собой объективную экономическую категорию, существующую независимо от воли отдельного индивидуума.

В то же время деньги представляют собой такую экономическую категорию, рассмотрение которой в статике малопродуктивно. Целесообразнее изучать направления и основные закономерности движения денежных потоков.

Для осознания необходимости использования денег, их роли в современной экономике предлагаем рассмотреть кругооборот денег и товаров в экономической системе. При этом начнем изучение с бартерной схемы, существовавшей до появления денег и денежных носителей (см. рис. 1).

На рис. 1 отражены две основные части любой экономической системы: производитель и потребитель. Это две неразрывные части единого процесса.

Под потребителем мы будем понимать все население рассматриваемой экономической системы, которое, кроме потребления, является еще и владельцем всех ресурсов, используемых в производстве товаров.

Термином «ресурсы» мы обозначаем всю совокупность условий и ресурсов, необходимых для производства (как материальных, так и трудовых).

Производителем может выступать как крупное юридическое лицо (предприятие, фирма, компания и т. д.), так и конкретный индивидуум, взявший на себя функции производителя. Но при этом данный индивидуум не перестает оставаться потребителем готовой продукции.

Готовые товары представляют собой готовые к потреблению товары, продукты и услуги, предлагаемые потребителю.

Рассматриваемая схема проста, но она показывает основу любого товарноденежного кругооборота. Потребитель обменивает ресурсы на готовые товары у производителя, потребляет их, и процесс начинается вновь. Так как между предоставлением ресурсов и получаемым товаром нет посредника в виде денег, а имеет место прямой товарный обмен, мы называем данную схему бартером. Подобный способ проведения хозяйственных операций присущ самым древним стадиям формирования человеческой цивилизации, когда только начинались процессы разделения труда в первобытной общине. Однако данная экономическая схема, по принципу «матрешки», является составной частью любого товарно-денежного процесса современности.

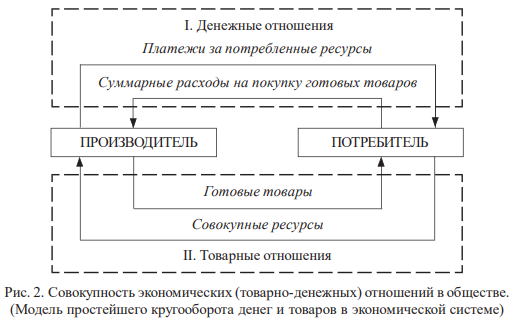

Перейдем к рассмотрению модели, отражающей экономические (товарноденежные) отношения (рис. 2).

Экономические отношения складываются из двух частей: товарные (натуральные) отношения и отношения с участием денег.

Данная модель начала функционировать в далекие времена на первых стадиях появления денежных носителей. Прежде всего, необходимо учесть, что первоначально поток движется по часовой стрелке. Это – поток ресурсов, готовых товаров и продуктов (товарный поток). Весь этот экономический процесс начинался с простого натурального обмена – бартера, который исключает использование денег в качестве посредника при обмене.

Но простой натуральный обмен – весьма сложен и громоздок. Поэтому совершенно необходим посредник (на определенной стадии), помогающий обеим сторонам произвести торговые операции по сбыту и приобретению товаров не только быстрее, но и эффективнее. Этот поток направлен против часовой стрелке (денежный поток).

Деньги, как известно, представляют собой посредника, универсальный товар, способный обмениваться на все остальные товары и разводящий во времени процессы продажи ресурсов и покупки готовых товаров. На рис. 2 появляются два новых потока, отражающих движение денег – платежи за потребленные ресурсы и суммарные расходы на покупку готовых товаров. Как видно из рис. 2, товарные отношения уравновешиваются денежными. Данное равновесие определяет стабильность любой экономической системы. При нарушении равновесия неизбежно возникают сложности в денежном обращении.

В данной модели проявляются определенные закономерности денежного обращения. Понятие равенства товарного и денежного потоков – достаточно расплывчатое определение. Товары, для целей соизмерения с деньгами, необходимо перевести из натуральных в стоимостные показатели. Для этого следует каждый из этих товаров определенным образом оценить. А эта оценка, в свою очередь, зависит от величины денежной массы. Понятие равновесия данной системы – всего лишь привычка населения к определенному масштабу цен, сложившемуся исторически. Так, например, поездка в трамвае в 1990 г. стоила 3 коп., в 1997 г. – 1 000 руб., в 2006 г. – 7 руб., в 2018 г. – 28 руб. Все эти суммы примерно равны по экономическому содержанию. Главное для стабильности экономического развития страны – неизменность денежной массы, что, в свою очередь, обеспечит стабильность денежной системы.

Избыточное количество денег (по сравнению с количеством товаров) приведет к переполнению каналов денежного обращения, обесценению денег и инфляции. Поэтому основная задача Центрального банка любого государства – держать в обращении такое количество денег, которое необходимо для обращения, полностью сбалансировано с товарной массой и приемлемо для населения.

Деньги по своей сути – статическая экономическая величина, так как их количество в обращении постоянно контролируется Центральным банком государства.

Количество это, конечно же, может измениться, но, если речь идет о цивилизованной экономике, только под контролем главного банка страны. В то же время скорость движения денег (количество оборотов в год одноименной денежной единицы) может быть различной. Чем больше оборотов в год делает денежная единица, тем меньше денег необходимо для обращения. Если же количество денег в экономике постоянно, а скорость обращения возрастает, тогда возрастает и национальный доход, а национальный продукт становится оценкой скорости обращения денег.

В общем виде зависимость между количеством денег и национальным продуктом можно выразить через известное уравнение обмена, называемое также уравнением Фишера:

MV = PQ,

где М – количество денег в экономической системе, денежная масса в обращении;

V – скорость обращения денег (количество оборотов в год одноименной денежной единицы);

Р – средневзвешенный уровень цен готовых товаров и услуг, выраженный относительно базового показателя, равного 1;

Q – объем национального продукта, взятый в реальном исчислении.

Национальный доход – это совокупный доход, полученный всем населением страны, включая все источники доходов за определенный период времени, тоже, как правило, за год.

Эти два потока равны, уравновешивают друг друга, так как один из них представляет поток товаров, а другой – встречный поток денег. Регуляторами этих потоков выступают рынки ресурсов и продуктов.

Оба потока могут быть измерены двумя видами сравнительных оценок: номинально и реально. Номинальная оценка выражается без учета инфляции в ценах, по которым реализуется продукция в данный конкретный момент. Реальная оценка – та оценка, которая учитывает эффект инфляции и, соответственно, корректируется.

Таким образом, согласно уравнению обмена, масса денег в обращении прямо пропорциональна уровню цен и объему производства (продаж) товаров и обратно пропорциональна скорости обращения денег. При этом левая часть уравнения МV представляет собой совокупную денежную массу, обращающуюся в экономической системе в течение определенного промежутка времени. В наших схемах совокупная денежная масса равна национальному доходу. Правая часть уравнения РQ представляет собой номинальное выражение национального продукта, выработанного в данной экономической системе.

Приведенное выше уравнение Фишера позволяет сделать некоторые базовые выводы, на которых строится построение стабильного, экономически сильного общества. В случае экономического кризиса, вызывающего падение национального производства, а следовательно, и величины готового продукта, выравнивание экономических пропорций путем изменения величины денежной массы бесперспективно. Такой выход возможен только на бумаге. В жизни же, добившись равновесия между товарной и существующей денежной массой без роста цен за счет пропорционального сокращения денежной массы, можно добиться лишь еще большего дисбаланса в национальной экономике.

Уравнение Фишера показывает сочетание товарной и денежной масс в национальной экономике.

Это пока примитивная система. Тем не менее, на ее основе уже можно сделать целый ряд выводов, выделив определенные закономерности, характеризующие роль денег и денежного обращения.

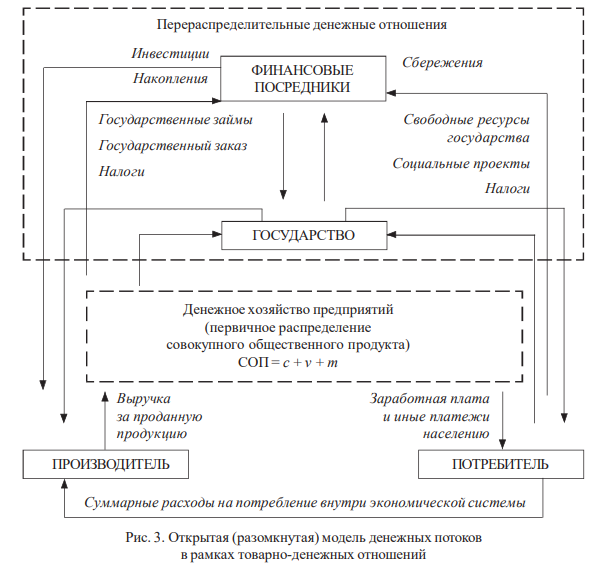

Определив базисную закономерность движения денег, оценим основные денежные потоки, функционирующие в процессе реализации товарно-денежных отношений. В представленной на рис. 3 схеме отражается модель замкнутой национальной экономической системы. Замкнутость предполагает, что прибыль, наработанная производителем в течение производственного цикла, распределялась среди владельцев данного бизнеса (т. е. среди потребителей), и никаких внешних влияний на процесс товарно-денежного оборота не допускался. На данном этапе анализа рассмотрим следующий круг денежных потоков: сбережения, инвестиции, накопления, свободные ресурсы государства, государственные заимствования и заказы, налоги. Добавлены новые участники экономических отношений: государство и финансовые посредники, работающие на финансовых рынках. Для упрощения схемы не будем рассматривать кругооборот ресурсов и готовых товаров, уделив все внимание непосредственно денежному обращению.

Сбережения – это такие денежные средства, которые направляются населением на цели накопления, а не потребления. Форма образования сбережений может быть самой разной: от накопления денежных средств на банковских счетах или наличности в кошельках до формирования пакета финансовых инструментов, обращающихся на фондовых рынках. Под накоплениями, совершаемыми производителями, понимаются временно свободные денежные ресурсы, изымаемые из производственного цикла и размещаемые в различные инструменты на финансовых рынках при помощи профессиональных посредников.

Инвестициями принято называть такие вложения, которые направлены как на наращивание новых основных фондов, так и на пополнение запасов товароматериальных ценностей, используемых в процессе производства. Как сбережения, так и инвестиции являются совершенно необходимым элементом в экономическом развитии любого общества, так как создают базу для прогресса. Отсутствие накоплений свидетельствует о серьезных нарушениях в национальной экономике.

Для цивилизованной реализации сбережений и инвестиций появляется специальный механизм – финансовый рынок.

Финансовый рынок – это совокупность специальных институтов, реализующих и направляющих денежные потоки от кредиторов (собственников средств) к заемщикам. Однако в нашей схеме мы не будем рассматривать весь финансовый рынок, так как он многолик и разнообразен как по числу участников, так и по обращающимся инструментам. Рассмотрим лишь финансовых посредников, которые представлены совокупностью специализированных институтов, направляющих средства от их владельцев (кредиторов) к тем, кто в данный момент нуждается в привлечении дополнительных финансовых ресурсов (заемщикам).

Временно свободные денежные ресурсы в рамках товарно-денежных отношений (представленные в виде сбережений населения и накоплений у некоторых представителей производственного сектора экономики) направляются для удовлетворения временной потребности в финансовых ресурсах у ряда товаропроизводителей. Данный перераспределительный процесс может происходить прямыми и косвенными путями.

Прямым финансированием производителя мы называем случаи прямого вложения средств кредитора в бизнес заемщика. Например, покупка акций или облигаций какой-либо корпорации. Денежные средства в данном случае напрямую вкладываются в субъект бизнеса. При косвенном финансировании имеет место размещение средств на финансовых рынках через посредников. В качестве финансовых посредников выступают специализированные компании, в задачу которых входит аккумуляция временно свободных денежных средств у массы кредиторов и перераспределение их заемщикам. При этом посредники во многом способствуют снижению рискованности процесса финансирования чужого бизнеса непрофессионалом. На данном рынке работают банки, страховые компании, пенсионные фонды, паевые инвестиционные фонды и компании, специальные финансово-кредитные институты и целый ряд других организаций.

Важна и значительна роль государства в процессе оборота денег в рамках единой экономической системы. Для простоты изложения мы не будем разделять государственный сектор на федеральный и местный уровни, имея в виду, что функции, выполняемые на различных ступенях государственного управления, схожи между собой. Отмечая роль государства в денежном обороте, мы подразумеваем прежде всего те основные экономические инструменты, с помощью которых оно оперирует на рынке: налоги, государственные займы, государственный заказ и финансирование мероприятий в рамках социальной политики.

Налоги представляют собой обязательные платежи, взимаемые органами государственной власти с физических и юридических лиц и поступающие затем в государственный или местный бюджеты. Налоги – не только основной источник средств, пополняющих государственную казну, но и способ регулирования экономических процессов в экономике.

В противовес налогам движутся два денежных потока: государственный заказ и финансирование социальных проектов. В первом случае отражаются финансовые взаимоотношения государства и реального сектора экономики. Государственный заказ2 отражает потребности государства в материально-вещественных ресурсах.

В его составе можно выделить две существенные группы затрат. Первая представляет собой заказ промышленным корпорациям на изготовление необходимой для государственных нужд техники (военная техника, аэрокосмические проекты, оборудование для традиционно бюджетных сфер хозяйствования). Во вторую группу включаются инвестиционные затраты, т. е. заказ подрядным строительным организациям на проведение строительных работ для нужд страны (муниципальное жилищное строительство, социально-культурные объекты и т. п.).

В совокупности государственный заказ является серьезным орудием влияния на национальную экономику. В периоды кризисов только государство в состоянии размещать заказы у производителя, обеспечивая тем самым загрузку промышленным предприятиям и занятость населению. Кроме того, государственный заказ в наукоемкие отрасли экономики позволяет успешно продвигать технический прогресс и обеспечивает преимущественные позиции национальному бизнесу на мировых товарных и финансовых рынках. Недооценка этих факторов может вывести даже развитое государство в разряд второстепенных и ухудшит социальную ситуацию внутри общества.

Другая группа затрат, финансируемых государством, – социальные проекты.

Проводя социальную политику, государство выплачивает пенсии, стипендии, пособия, заработную плату государственным служащим, осуществляет прочие социальные расходы в пользу населения. В данную группу можно включить и государственные ассигнования ряду промышленных, сельскохозяйственных, коммунальных и иных предприятий, направленные на снижение цен на их товары и услуги.

Совокупность данных платежей принято называть дотациями.

Государство и экономическое пространство, на котором работают финансовые посредники, связаны денежными потоками, называемыми «государственные займы» и «свободные ресурсы государства».

Значение государственных займов для всей экономической системы весьма велико и неоднозначно. С одной стороны, с помощью займов государство покрывает бюджетный дефицит, который возникает в случаях недостаточности налоговых поступлений для нормального финансирования государственных расходов. Такой способ покрытия дефицита можно считать цивилизованным, так как альтернативой ему может быть только дополнительная денежная эмиссия, проводимая Центральным банком и ведущая к ускорению инфляционных процессов в экономике.

В то же время, как видно из нашей схемы, государственные займы конкурируют с финансовыми посредниками за инвестиционные ресурсы. Количество временно свободных денежных средств, обращающихся на финансовых рынках, ограничено, поэтому рост государственных заимствований может сказаться на темпах роста национальной экономики. Привлечение иностранных инвестиций при этом весьма своевременно и помогает снять остроту проблемы на некоторое время.

Для населения как главного владельца временно свободных ресурсов (сбережений) своеобразная конкуренция государства и производителя весьма выгодна, так как позволяет разместить денежные средства с максимально выгодным сочетанием доходности и надежности.

Денежный поток, обозначенный как свободные ресурсы государства, отражает размещение государством временно свободных денежных ресурсов на финансовых рынках. С одной стороны, наличие финансового резерва повышает стабильность функционирования государства как института управления. Но с другой ослабляет социальную поддержку населения и сокращает государственное регулирование реального сектора экономики, так как наличие профицита указывает на недостаточность бюджетных расходов. В некоторых случаях формирование профицита бюджета государства является инструментом проводимой денежнокредитной политики.

Государственное влияние на общую модель кругооборота доходов и продуктов достаточно велико. Особенно это ощущается в тех странах, где идеи демократического развития еще не имеют глубоких корней, где сильны идеи тоталитаризма.

Но и в странах с давней историей свободного рыночного развития роль государства в регулировании экономических (денежных) процессов невозможно переоценить. Проявляется она прежде всего посредством проведения цивилизованной фискальной (бюджетно-налоговой) и денежно-кредитной политики. Правильно расставляя акценты и приоритеты, можно добиться гораздо большего экономического эффекта, нежели посредством пресловутой системы государственных административных разрешений и ограничений.

Одной из главных мировых тенденций развития, проявившейся еще в середине ХХ в., является глобализация мирового экономического пространства. Ни одна национальная экономика не может существовать в замкнутом пространстве, не испытывая колебаний мировой конъюнктуры цен на энергоносители, цветные и черные металлы, сельскохозяйственную продукцию и т. д. К тому же интернационализация производства приводит ко все более масштабному переливу финансового капитала между странами и континентами. Поэтому перейдем к рассмотрению открытой (разомкнутой) модели денежных потоков (см. рис. 3).

С развитием и усложнением экономических связей в мире все большее значение приобретают экспортные и импортные товарные потоки, а следовательно, денежные потоки, их обслуживающие. Поступление экспортной выручки увеличивает богатство общества, а затраты на импортируемые товары изымают часть денежных средств в пользу иностранных товаропроизводителей, подрывая позиции национального. Для успешного развития общества необходимо разумное сочетание данных процессов.

Ключевая роль в международном движении финансового капитала принадлежит финансовым посредникам. В настоящее время любое государство выходит на мировые финансовые рынки как в качестве заемщика (импорт финансового капитала), так и в качестве кредитора (экспорт финансового капитала).

Роль данного перераспределительного процесса весьма значима, так как отток или приток денежных средств существенно сказывается на деловой активности предпринимателей данной страны и является серьезным фактором стабилизации или дестабилизации национальной валюты. Последовательно рассмотренные нами модели кругооборота доходов и продуктов в экономической системе очертили основные денежные потоки, существующие сегодня. В совокупности эти потоки являются отражением существующих как финансовых, так и кредитных отношений в обществе, основой которых выступают деньги. Поэтому с уверенностью можно сказать, что познание истинной сути денег дает ключ к пониманию всего спектра финансово-кредитных отношений в обществе.

Теперь, когда мы определили место и роль денег в экономической системе, рассмотрели основные денежные потоки, очевидным и корректным становится ответ на вопрос о причинах возникновения и необходимости денег в цивилизованном обществе.

Главная причина их существования – это собственность.

Действительно, если кто-либо, обладающий какой-либо собственностью на что-либо, захочет узнать ее размер, сделать это возможно только посредством денег, которые обладают всеобщей меновой стоимостью. Деньги – это единственный экономический инструмент. Кроме того, с их помощью определяется размер частной и личной собственности граждан, что позволяет определить размер налогов на эту собственность, подлежащих уплате государству.

Экономическая сущность денег

Сущность любой экономической категории может быть выражена в выполняемых функциях. Вопрос о функциях денег является одновременно простым и сложным. Простота состоит в доступности исследуемой категории, приближенности выполняемых деньгами функций в реальной жизни, повседневной экономической практике. Деньги присутствуют в жизни каждого цивилизованного человека. Сложность же заключается в адекватной сложившимся реалиям жизни оценке денег, в неоднозначном, а порой и противоречивом восприятии экономистами самой сути вопроса. Разными специалистами в различные исторические периоды выделялись и выделяются разнообразные функции, приписываемые деньгам.

В период социалистического строительства в России, когда вся экономическая наука базировалась на исследованиях К. Маркса, выделялось пять функций денег: мера стоимости (простой товарный эквивалент), средство обращения, средство платежа, средство накопления и образования сокровищ, мировые деньги.

На наш взгляд, вышеназванная трактовка функций денег не отражает современного положения дел. Функция мировых денег, предложенная К. Марксом в середине XIX в. и определяемая им как торговля золотом и серебром как товарами образует естественно возникший базис для торговли слитками или торговли, которая опосредствует функции денег как мировых денег, на данный момент устарела. В 1867 г. Парижское соглашение и закрепило за золотом функцию всеобщего платежного средства, основная масса расчетов проводилась в валютах ведущих стран. Но использовалось оно только при погашении возникшего сальдо. А к 1913 г. 3/4 международных расчетов обслуживалось векселями, выписанными в фунтах стерлингов. Решения Бреттон-Вудской валютно-финансовой конференции 1944 г. закрепили отказ от золота в международных расчетах в пользу доллара США. На данный момент золото применяется при расчетах в международной торговле только по согласованию стран – участников данного расчета.

В настоящее время более значимым является определение спроса на деньги в экономике, который, в свою очередь, зависит от множества взаимосвязанных и взаимообусловленных факторов, в том числе:

1) от уровня деловой активности в обществе. Повышение деловой активности субъектами экономических отношений предполагает повышение потребности в денежной массе для обслуживания возрастающего коммерческого оборота. Чем активнее работают контрагенты в экономике, тем большую потребность в деньгах они испытывают: на выплату заработной платы; на покупку полуфабрикатов и иных составляющих производственного процесса. Расчет дополнительной потребности в деньгах (т. е. рост спроса на деньги) в этом случае определяется соотнесением двух показателей в неизменных ценах: ВВП за базовый период соотносится с ВВП за расчетный период. Пропорция роста показывает дополнительную потребность в деньгах;

2) от частоты выплаты заработной платы. Потребность в средствах для выплаты заработной платы и иных социальных выплат населению не в последнюю роль определяют общую потребность в деньгах в экономической системе. Население как масса частных потребителей, получив денежные средства, использует их для покупки товаров и услуг, размещения на банковских счетах, приобретения прочих финансовых и нефинансовых активов. В результате всех этих сделок денежная масса вновь поступает в банковские учреждения (через инкассацию денежной выручки торговыми и иными учреждениями, обобщение прироста вкладов в банковский сектор экономики). Поэтому к следующей выплате денег денежная масса вновь оказывается в банках, причем чем реже выплачиваются деньги, тем больший объем денежных знаков приходится держать банкам в обращении, и наоборот, чем чаще выплачиваются деньги, тем меньшую денежную массу необходимо иметь в обороте;

3) от уровня инфляции. Инфляция предполагает рост цен на всю совокупность товаров и услуг в экономической системе. Рост цен, в свою очередь, вызывает дополнительную потребность в орудиях обращения. Данная зависимость наглядно демонстрируется при анализе уравнения Фишера:

МV = PQ.

Рост цен (Р), отраженный в правой части уравнения, вызовет необходимость увеличения денежной массы (М – правая часть уравнения);

4) от доступности заемных денежных средств для населения. Доступность кредита позволяет производить расчетно-платежные сделки в экономической системе без наличия «на руках» необходимой суммы денег. При этом понимается не только развитость системы непосредственно банковского кредитования, но и система коммерческого и потребительского кредита. Возможность приобретения товара до получения собственных доходов, а зачастую взаимопогашение долговых обязательств поступающими доходами до момента превращения их из бухгалтерских записей в наличность, серьезно воздействует на спрос на деньги в экономике. Таким образом, чем доступнее кредит, тем меньше наличных денег необходимо иметь в обращении;

5) от уровня специализации производства и развития торговли в государстве.

Уровень специализации производства в национальной экономической системе предполагает увеличение числа актов купли-продажи в процессе изготовления готового товара. Уровень специализации более высок в странах с развитой экономикой, основанной на рыночных отношениях. Те же страны, которые недавно перешли на рыночные условия ведения хозяйства, длительный период развивались в условиях жестко централизованной экономики, имеют достаточно монополизированную экономику, высокий удельный вес финансово-промышленных групп и холдингов в национальном производстве (причем речь идет не только об официально зарегистрированных, но о реально существующих конгломератах), имеют, как правило, низкоспециализированную экономику. Существующая зависимость предполагает, что чем выше уровень натурализации хозяйства, тем меньшую потребность в торговле и деньгах для обращения испытывают в обществе;

6) от степени инвестиционной активности в обществе. Инвестиционная активность участников экономических отношений предполагает повышенный спрос на инвестиционно-сберегающие программы, включающие финансовое и производственное направления.

Финансовые программы сбережений и накоплений зависят от уровня процентных ставок в экономике, степени доверия к национальной денежной единице и внутреннему финансовому рынку. Если уровень процентных ставок повышается, при этом население доверяет финансовому рынку страны и своей денежной единице, тогда потребность в денежной массе сокращается ввиду замещения денежной наличности ликвидными орудиями накопления финансового рынка. Следует заметить, что данная зависимость четко прослеживается только в странах с развитым рынком и нормально функционирующей финансовой системой.

Производственные накопления формируются за счет вложения в низколиквидные, долгосрочные проекты. На интенсивность данной составляющей инвестиционной активности влияют долгосрочный прогноз развития деловой активности и перспективы национальной экономики. Чем выше активность членов общества в области инвестиционных сделок, тем выше потребность в деньгах и тем большая денежная масса может быть «переработана» экономикой без ущерба для стабильности денежного обращения;

7) от времени, отводимого национальным законодательством для оплаты платежных документов, выставленных поставщиком (продавцом). Срок, отводимый для оплаты выставленных финансовых требований, может рассматриваться с двух позиций: во-первых, как результат развитости национальной платежной системы (включающей как функционирующий механизм расчетов между юридическими лицами, так и скорость, и техническую оснащенность межбанковских расчетов).

В этой связи необходимо отметить, что с развитием банковских технологий, все большим расширением электронных платежей спрос на денежную массу сокращается. Данную зависимость заметили многие зарубежные исследователи. Во-вторых, определенное влияние на потребность в денежной массе оказывает принятый в национальной экономике порядок оплаты хозяйственных сделок. В случае законодательного запрещения платежей в качестве предоплаты (как это было во времена СССР), все расчеты по сделке проводились после поступления товара.

Таким образом, все поставщики фактически предоставляли коммерческий кредит своим контрагентам-покупателям. В такой ситуации потребность в деньгах снижается ввиду широкого участия кредита в расчетных операциях. Кроме того, следует учесть и тот срок, который отводится законодательством на фактическую оплату уже выставленного платежного документа. Так, в России, в соответствии с действующим порядком безналичных расчетов, период оплаты выставленных платежных требования колеблется от 3 до 30 дней (в зависимости от характера сделки и желания сторон). При этом чем больше срок отсрочки, тем меньше потребность в деньгах.

Спрос на деньги уравновешивается их предложением. Предложение денег в экономической системе зависит от политики, проводимой Центральным банком.

В зависимости от задач, решаемых в текущий момент времени, главный банк страны может увеличивать или сокращать денежную массу, находящуюся в обращении. Сжатие денежной массы (или рестрикция) проводится в случае ее избыточности (в абсолютном или относительном выражении) по отношению к товарному покрытию. Расширение денежной массы (или экспансия) предполагает ускоренное наполнение каналов денежного обращения деньгами. Проведение любой из названных политик возможно путем принятия соответствующих решений по трем основным направлениям деятельности Центрального банка:

- путем проведения операций на открытом рынке. В данном случае подразумеваются сделки по купле-продаже государственных ценных бумаг. В случае сжатия денежной массы Центральный банк продает банковской системе государственные бумаги (иногда продаются собственные обязательства Центрального банка). В результате деньги переходят из касс банков в кассу Центрального банка, тем самым сокращается объем денежной наличности в экономике. В случае необходимости увеличить денежную массу Центральный банк выкупает ценные бумаги у банковского сектора экономики;

- путем установления учетной ставки и ставки рефинансирования. Под ставкой рефинансирования понимается величина процентной ставки, под которую

Центральный банк готов кредитовать банковскую систему. Официальная учетная ставка – это величина процента, под который Центральный банк готов учитывать (т. е. покупать) векселя коммерческих банков. Увеличение ставок означает сжатие денежной массы и наоборот;

- путем установления обязательных резервов. Обязательное резервирование коммерческими банками части своих пассивов вызвано двумя главными причинами: созданием страхового финансового резерва на случай неблагоприятной экономической ситуации в банке; созданием ликвидного резерва денежных средств, управление которым вызовет адекватное и прогнозируемое изменение денежной массы. В случае роста величины обязательных резервов денежная масса сокращается, в противоположном случае – растет.

Таким образом, деньги – это универсальный эквивалент стоимости всех товаров, средство оплаты товаров и услуг и средство сохранения стоимости.

Это основное определение денег, которое отражает их сущность и используется практически во всех экономически развитых странах.

Функции денег

Наиболее полно сущность денег как экономической категории проявляется через выполняемые ими функции. Дж. М. Кейнс выделяет три функции денег: средство обращения, мера стоимости, средство накопления.

Средство обращения – деньги используются как средство оплаты товаров и услуг, уплаты долгов и прочих платежей. Эта функция позволяет исключить прямой товарообмен между двумя владельцами товара путем введения в процесс обмена мобильного посредника в виде денег.

В России роль средства обращения выполняют монеты и бумажные деньги, выпускаемые Центральным банком России.

Основным параметром, обеспечивающим стабильность денежного обращения и влияющим как на спрос, так и на предложение денег в экономической системе, является приемлемость денег.

Приемлемость денег – это готовность населения пользоваться национальной валютой. Данная готовность зависит от двух факторов: макроэкономической приемлемости и технической.

Макроэкономическая приемлемость денег определяется степенью устойчивости национальной экономики и уровнем доверия к платежным инструментам со стороны пользователей. Данный параметр зависит от тех же факторов, которыми характеризуется инвестиционная среда любой национальной экономики:

- доверия населения к экономическому курсу, проводимому правительством, Центральным банком;

- наличия или отсутствия гражданского мира в обществе;

- наличия или отсутствия ясной и предсказуемой стратегии развития государства;

- прозрачности и стабильности деятельности банковского сектора экономики и финансовых рынков в целом;

- стабильности законодательной базы, уважения государством и обществом основных прав и свобод граждан и, в первую очередь, права собственности.

Техническая приемлемость денег определяет их удобство для пользователей по техническим и физическим параметрам (вес, цвет, номинальность и т. д.):

– формы и размера денежных знаков и соответственно от желания населения использовать их в обменных операциях. В случае неудобства денежные знаки ускоренно возвращаются в оборот;

– номинальности купюр. Процесс расчета покупюрного состава денежной массы достаточно сложен. Специалисты Центрального банка рассчитывают «средний размер покупки», исходя из которого определяется, сколько и какого номинала купюр и монет следует иметь в денежном обращении. Если в обращении будут преобладать крупные купюры, в розничной торговой сети могут возникнуть проблемы с обслуживанием населения, ввиду отсутствия разменной монеты или мелкономинальной купюры, а также может наблюдаться отток вкладов со счетов банковской системы. Если же в обращении сверх меры скапливается мелкономинальная купюра, происходит процесс постепенного приобщения населения к альтернативным, по отношению к наличным деньгам, способам хранения средств: банковским депозитным счетам; пластиковым дебетовым и кредитным картам. Таким образом, воздействуя на некоторые параметры денежной массы, Центральный банк стимулирует определенные тенденции в развитии денежного обращения страны.

Может возникнуть вопрос: зачем отслеживать уровень приемлемости денег в национальной экономике? Причиной отслеживания уровня приемлемости денег в национальной экономике является изменение скорости обращения денег. От уровня приемлемости зависит скорость обращения денег. А вот скорость движения денег (количество оборотов в год одноименной денежной единицы) может быть различной. Чем больше оборотов в год делает денежная единица, тем меньше денег необходимо для обращения. Если же количество денег в экономике постоянно, а скорость обращения возрастает, тогда возрастает и национальный доход, а национальный продукт становится оценкой скорости обращения денег. Обратимся к уравнению Фишера

MV = PQ.

Совокупная денежная масса, существующая в экономике, представлена сочетанием MV, где M – денежная масса, а V – скорость обращения данной денежной массы в экономике.

Из уравнения следует, что при низком уровне приемлемости денег увеличивается скорость их обращения.

Саму денежную массу можно рассматривать как совокупность различных инструментов обращения. В настоящее время для анализа изменений денег используют денежные агрегаты – группу ликвидных активов, с помощью которых измеряется денежная масса в экономической системе.

Центральный банк каждой страны разрабатывает собственный порядок агрегирования денежной массы, основанный, тем не менее, на международных стандартах. Расчет денежных агрегатов производится нарастающим порядком, путем включения нижестоящего агрегата в состав вышерасположенного. При этом ликвидность каждого последующего показателя снижается.

Банк России рассчитывает три основных денежных агрегата: М0, М1, М2.

Денежный агрегат М0 включает в себя наличные деньги, т. е. металлические монеты и банкноты, непосредственно обращающиеся в государстве. В расчет принимается денежная масса, покинувшая банковские хранилища. Это самая ликвидная часть денежной массы, находящаяся «на руках» у населения и непосредственно «давящая» на рынок товаров и услуг. Для проведения расчетно-платежной операции достаточно открыть кошелек и вынуть деньги.

Таким образом, понятно, что сами деньги обладают абсолютной ликвидностью.

Значимость агрегата М0 достаточно высока, хотя и снижается по мере развития системы безналичных платежей. Но для стран с низким уровнем экономической культуры, высокой степенью участия различных денежных суррогатов в денежном обращении этот показатель может быть определяющим в расчетах всех денежных агрегатов.

Следующим рассчитывается денежный агрегат М1. Он включает в себя агрегат М0, а также остатки средств в национальной валюте на расчетных, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации. Данную группу счетов Банк России называет переводные депозиты, подчеркивая высокий уровень их ликвидности.

Таким образом, денежный агрегат М1 акцентирует внимание на высоколиквидных инструментах денежного обращения. Общий уровень ликвидности этой группы несколько ниже, чем в агрегате М0. Например, для совершения расчетной сделки с помощью пластиковой карты необходимо наличие банкомата или процессора в торгово-сервисной точке. Подобное оборудование имеется не везде, поэтому скорость превращения имеющейся накопленной стоимости в виде денег на стоимость в товаре замедляется.

Денежный агрегат М2 охватывает более широкое пространство в экономической системе и отражает деньги как достаточно ликвидное средство накопления, пригодное для использования в расчетах. Кроме активов агрегата М1, он включает остатки средств в национальной валюте на счетах срочных депозитов и иных привлеченных на срок средств населения, нефинансовых и финансовых (кроме кредитных) организаций, являющихся резидентами Российской Федерации.

Срочными считаются депозиты (вклады), открываемые на определенный срок, приносящие владельцу определенный доход. Досрочное изъятие вклада из банковского учреждения подразумевает понижение ставки процента на вклад.

Для Центрального банка России агрегат М2 является основным аналитическим параметром оценки денежной массы. В нем отражена вся совокупность платежных инструментов, прямо или косвенно «давящих» на товарный рынок, а следовательно, формирующих величину платежеспособного спроса населения и ликвидную емкость рынка. Именно поэтому агрегат М2 получил название денежная масса в национальном определении.

Кроме того, Банк России рассчитывает агрегат М2х (называемый «Широкие деньги»), включающий помимо агрегата М2 сумму депозитов в иностранной валюте, открытой в российских банках.

Важным параметром состояния экономической системы является коэффициент монетизации экономики, который показывает насыщенность экономики денежными средствами. Коэффициент монетизации рассчитывается соотношением размеров денежной массы (денежный агрегат М2) к величине валового внутреннего продукта.

Известно, что избыточная денежная масса вызывает рост цен, падение реальных доходов граждан. Однако и недостаток денежной массы в обращении влечет негативные последствия.

Путем многолетних наблюдений, проведенных почти в 80 странах мира, выявлено, что минимальная величина коэффициента монетизации составляет 30–33 %.

При дальнейшем сокращении коэффициента падает управляемость экономикой со стороны государства, товарообменные процессы дезорганизуются, а каналы денежного обращения заполняются суррогатами. Кроме того, существенно снижается значение кредита в национальной экономике. Все это ведет к практически полному свертыванию инвестиционной деятельности в обществе.

Развитые страны мира поддерживают уровень монетизации своих экономик на уровне 60–200 %. В качестве одного из инструментов повышения уровня монетизации экономики традиционно используется эмиссионный механизм.

Особым показателем при анализе денежной массы является денежная база, т. е. находящаяся в обращении денежная масса, в том числе наличные деньги, счета и резервы коммерческих банков и другие финансовые активы. Понятия «денежная база» и «денежная масса» не совпадают. Первое используется для определения степени возможного влияния Центрального банка на денежный рынок и включает ряд показателей, не входящих в расчет денежной массы. Денежная база значительно меньше денежной массы, однако это именно та денежная совокупность, на которую ЦБ РФ может воздействовать напрямую. Объем наличноденежной массы непосредственно зависит от проводимой денежно-кредитной политики и перспектив исполнения экономической программы; обязательные резервы и остатки на корреспондентских счетах напрямую подвержены влиянию главного банка, чего не скажешь об объеме депозитной базы, формируемой банковским сектором экономики (составляющей денежного агрегата М2 ). Порядок взаимоотношений банковских институтов с корпоративным сектором экономики и населением, конечно, также регулируется Банком России, однако степень его воздействия на данные вопросы существенно ограничена и подразумевает лишь возможность установления ряда экономических и административных ориентиров.

Одна из ключевых функций денег – быть средством измерения стоимости (мерой стоимости). Суть этой функции состоит в том, что деньги могут измерить стоимость любого товара, попавшего на рынок.

Мера стоимости – это объективная, не зависящая от воли отдельного индивидуума функция денег, которая будет существовать до тех пор, пока не отменят деньги или не прекратится существование человеческой цивилизации. Деньги являются всеобщим стоимостным эквивалентом, выразителем стоимости всех товаров.

Для выполнения функции меры стоимости в любой экономической системе существует масштаб цен, т. е. денежная единица, используемая для измерения и сравнения стоимости товаров и услуг. В каждой стране существует свой масштаб цен: в России – рубль, в США – доллар, в Великобритании – фунт стерлингов, в Киргизии – сом и т. д.

Во времена золотомонетного обращения и существовавшего золотого стандарта за масштаб цен принималось определенное весовое количество золота, закрепленное за национальной денежной единицей. Но по мере введения плавающих курсов валют, отделения функций денег от золота и превращения золота в обычный товар, измеряемый деньгами, мера стоимости стала одной из идеальных функций денег. Идеальность выполнения деньгами данной функции означает, что для назначения цены товара или какой-либо иной ценности совершенно не обязательно иметь в наличии эквивалент. Процесс назначения цены сводится к следующему: мы подразумеваем, что стоимость товара должна быть равна определенному количеству эквивалента (например, определенной сумме российских рублей).

Между понятиями «мера стоимости» и «масштаб цен» нельзя поставить знак равенства. Мера стоимости – объективная функция денег, в то время как масштаб цен – это инструмент выражения цен товаров. Масштаб цен зависит от воли государства, носит юридический характер и может достаточно просто меняться.

В обычных условиях деньги выполняют все свои функции одновременно.

Однако в определенные моменты времени функции меры стоимости и средства обращения могут отрываться друг от друга. Так, в колониальной Америке основной денежной единицей в обращении был испанский далеро (в английской транскрипции – dollar), а реальный масштаб цен измерялся в английских фунтах. Доллар заменил фунт в роли масштаба цен только в середине XIX в.

Подобный разрыв функций денег существует и сегодня. Основная причина этого – высокий уровень инфляции в национальной экономической системе. Совершенно очевидно, что ситуация с искусственным разделением функций денег в рамках одной экономической среды (национальной экономики) не может долго существовать (по крайней мере, без очевидной потери экономического, а затем и национального суверенитета страны).

Правительство, Центральный банк страны обязаны принимать конкретные, адекватные ситуации меры по приведению экономической системы в нормальное состояние. В число таких мер, как правило, входит: изменение структуры управления национальной экономикой, реформа бюджетных расходов, смена налоговой политики и обязательно – денежная реформа. Под денежной реформой подразумевается глубокое преобразование денежной системы страны в целях укрепления национальной валюты, стабилизации денежной единицы.

В ходе проведения денежных реформ в основном используются следующие методы:

1. Девальвации денег. Девальвация (от лат. de – от, раз… и valere – стоить) означает снижение реального золотого содержания денег, понижение курса национальной валюты по отношению к твердым валютам, международным средствам расчетов. Девальвация может быть открытой или скрытой. В первом случае правительство официально проводит мероприятия по изъятию из обращения части денежной массы или обменивает старые денежные знаки на новые; во втором без официального изъятия денег сокращает золотодевизное наполнение неполноценных денег. Обратным девальвации является процесс ревальвации.

Примерами девальвации денег могут служить две денежные реформы в России. Реформа 1839–1843 гг. выразилась в том, что обесцененные бумажные ассигнации были обменены по курсу 3 руб. 50 коп. за 1 серебряный рубль на кредитные билеты, которые, в свою очередь, подлежали размену на золото и серебро по номинальной стоимости. Денежная реформа графа С. Ю. Витте (1897) состояла в том, что так называемые кредитные билеты, размен которых был прекращен со времени Крымской войны 1853–1856 гг. и которые фактически превратились в бумажные деньги, стали вновь разменными на золотые монеты по номиналу (рубль за рубль). Но при этом золотое содержание рубля было снижено на 1/3 (с 26,1 до 17,4 доли чистого золота).

2. Реставрации прежней валюты, иначе говоря, восстановления размена бумажных денег на золото.

Классическим примером реставрации золотой валюты может служить Англия, где в 1821 г. был восстановлен размен банкнот Банка Англии по номиналу: за каждый фунт стерлингов банкнотами банк давал 1 ф. ст. в золотой монете. Конечно, сегодня вряд ли возможен возврат к прямому размену той или иной денежной единицы на золото.

3. Нуллификации обесцененных бумажных денег. Нуллификация (от лат. nullification – уничтожение) предполагает объявление недействительными ряда (или всех) платежных инструментов, обращающихся в денежной системе данного государства.

Например, нуллификация бумажных денег была осуществлена во Франции по закону 1797 г. Согласно этому закону объявлялись недействительными находившиеся в обращении и сильно обесценившиеся бумажные деньги. С этого момента Франция вернулась к металлическому обращению.

4. Деноминации денежных носителей. Деноминация (от лат. denomination – переименование) предполагает укрупнение денежной единицы страны с целью придания ей большей полновесности, но без изменения ее наименования.

Примером деноминации может служить денежная реформа 1961 г. в СССР, когда старые рубли были обменены на новые, в результате чего 10 руб. «старыми» соответствовали 1 руб. «новыми». Более значительная с точки зрения «обрезания нулей» деноминация проведена в России 1 января 1998 г., когда с купюр «исчезли» сразу же три нуля (пропорция деноминации составила 1000 : 1).

В функции накопления богатства, или, по-другому, накопления и сохранения стоимости, деньги представляют собой особый актив, который сохраняется после реализации товаров и услуг и обеспечивает покупательскую способность в будущем. В результате происходит значительный временной разрыв между реализацией одного товара и приобретением другого.

Форма активов этого вида может быть различной – от слитков драгоценных металлов до крупной недвижимости. Классификация накоплений зависит от их ликвидности и надежности.

Ликвидность – возможность перевода конкретных накоплений в удобную для расчетов денежную форму.

Надежность – способность накоплений после перевода их в денежную форму сохранить неизменную реальную стоимость.

Самим деньгам присуща абсолютная ликвидность11, так как все другие виды активов необходимо переводить в денежную форму для осуществления конкретного платежа. В российской экономике, длительное время развивавшейся на принципах социализма, спектр деятельности денег в функции средства накопления и сохранения стоимости весьма узок.

Активами, сохраняющими стоимость, могут быть:

1. Ценные бумаги государства, которые эмитируются с целью покрытия бюджетного дефицита от имени правительства или местных органов власти (но гарантированные правительством).

В зависимости от сроков эмиссии данные бумаги можно подразделить на следующие группы12:

- казначейские векселя – краткосрочные облигации со сроком обращения до одного года;

- ноты – среднесрочные обязательства, обращающиеся на рынке от одного года до пяти лет;

- боны – долгосрочные бумаги, эмитированные на срок более пяти лет.

Кроме перечисленных выше рыночных бумаг, существуют и нерыночные государственные ценные бумаги, эмитируемые с целью привлечения сбережений населения.

В целом класс государственных ценных бумаг во всем мире считается высоколиквидным, поскольку цены на них меняются незначительно при общей надежности вложений и свободной реализации на вторичном рынке.

2. Ценные бумаги, выпускаемые в обращение корпоративным сектором экономики. Данные бумаги можно подразделить на денежные и товарные.

К денежным ценным бумагам относят акции, облигации, векселя.

Акциями называют такие ценные бумаги, которые эмитируются в обращение акционерными обществами на неустановленный срок и свидетельствуют о внесении акционером доли в уставный капитал корпорации-эмитента. Основными правами акционера являются: право на участие в общем собрании акционеров (управление компанией); право на часть чистой прибыли (пропорционально доли акционера в уставном фонде компании). Выделяют следующие виды акций: простые (обыкновенные), привилегированные, премиальные, винкулированные, условно консигнированные и др.

Облигации – это такие ценные бумаги, которые выражают долговые отношения между эмитентом данной бумаги и инвестором. По истечении срока обращения обязательство погашается по номинальной стоимости, указанной на облигации.

Вексель – денежное обязательство строго установленной формы, безусловный долговой документ. Различают следующие виды векселей: простой, переводной (тратта), безусловный, бронзовый, домицилированный, коммерческий, срочный, частный, финансовый и др.

Товарные ценные бумаги закрепляют вещественные права их обладателей (коносамент, складское свидетельство и т. д.).

Коносамент (от фр. connaissement) – это, по существу, транспортная накладная, выдаваемая перевозчиком груза отправителю, удостоверяющая факт принятия груза к перевозке. Можно назвать его договором о перевозке. Различают коносамент именной (указывающий имя получателя); ордерный (содержащий приказ о выдаче груза по приказу одной из сторон сделки); на предъявителя (предписывающий выдачу груза предъявителю коносамента).

Складское свидетельство, в соответствии с гражданским правом РФ13, является частью складских документов и удостоверяет не только факт заключения договора хранения, но и реальное принятие товара на хранение. Держатель данного документа имеет право распоряжаться товаром на протяжении всего срока его хранения на складе.

Ценные бумаги, выпускаемые в обращение корпоративным сектором экономики, – менее ликвидный актив, чем предыдущий. Цены на эти бумаги могут достаточно резко колебаться на небольших временных интервалах. Кроме того, и надежность данных вложений несколько ниже, чем в первом случае. Главное преимущество корпоративных ценных бумаг перед государственными – более высокий уровень доходности вложений.

Повышение ликвидности рынка корпоративных ценных бумаг в России возможно в случае появления на нем самого крупного инвестора – населения. А для этого необходимо стимулировать инвестиционную деятельность в обществе.

3. Накопления в виде драгоценностей, ювелирных изделий, предметов искусства и антиквариата. В этой форме деньги сохраняют свою стоимость несколько лучше, чем в первых двух случаях. Стоимость здесь имеет физическое выражение, не зависящее от колебаний экономического барометра. Однако ликвидность данного актива в странах со стабильной экономикой весьма невысока.

Применительно к России начала XXI в. этот актив также не может считаться безусловно предпочтительным, так как он весьма уязвим с точки зрения сохранности. Кроме того, золото утратило свое первоначальное значение всеобщего эквивалента, превратившись в обыкновенный товар, подверженный ценовым колебаниям под воздействием спроса и предложения на рынке.

4. Накопления в виде недвижимости. Это одна из самых надежных и самых неликвидных форм сохранения и накопления стоимости. Одним из главных путей формирования накоплений в такой форме являются капитальные вложения (или реальные инвестиции). Капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты. Именно реальные инвестиции позволяют экономике развиваться ускоренными темпами, формируя реальный фундамент экономического благосостояния нации.

К недвижимости, согласно гражданскому законодательству РФ, относят земельные участки (связанные с ними жилые дома, квартиры, прочие жилые помещения, сооружения и элементы инфраструктуры), участки недр и все, что прочно связано с землей, т. е. объекты, перемещение которых без несоразмерного ущерба их назначению невозможно.

Цены на недвижимость весьма изменчивы, предсказать их поведение достаточно сложно, к тому же при ее реализации могут возникнуть значительные дополнительные издержки, например, в виде комиссионных агентствам, специализирующимся на подобных сделках.

В России данная форма накоплений достаточно распространена, несмотря на невысокий уровень доходов населения.

5. Непосредственное накопление денег. Это, как уже отмечалось, наиболее ликвидный актив, но сохранение стоимости в такой форме вряд ли можно назвать выгодным. Люди, создающие накопления непосредственно в виде денег, не получают того дохода, который они могли бы получить, храня свои активы в менее ликвидной форме. Кроме того, хранение наличных «в кубышке» еще и небезопасно.

В период сильной инфляции привлекательность денег как средства накопления падает, так как на одну и ту же номинальную сумму с каждым днем можно купить все меньше реальных товарных ценностей. В этом случае может произойти разделение функций денег (денег как средства обращения и денег как средства накопления).

6. Хранение денег посредством банковских вкладов. По сравнению с экономически стабильными странами спектр таких операций в России пока невелик, хотя имеет стойкую тенденцию к дальнейшему развитию. Главным препятствием для популяризации данного сегмента денежных отношений является слабость самой банковской системы, отсутствие четкой программы поддержки отечественного денежного рынка и законов, оберегающих интересы частных вкладчиков.

Вялая политика государства в вопросах банковского строительства оборачивается перетеканием сбережений населения в иностранную валюту и, в конечном счете, «бегством» капиталов за границу.

Функция денег как средства накопления отражает их инвестиционную сущность, что требует проведения финансовых расчетов, учитывающих фактор времени. Такие расчеты получили название временной стоимости денег.

Концепция временной стоимости денег – основа современной системы финансового менеджмента. Она базируется на двух постулатах:

- деньги с течением времени всегда меняют свою стоимость;

- «сегодняшние» деньги всегда дороже тех, которые будут получены нами завтра.

Концепция временной стоимости денег абстрагируется от инфляционного фактора, а привлекательность «сегодняшних» денег объясняется тем, что последние всегда можно инвестировать с целью получения в будущем большего дохода.

Существует два понятия: будущая стоимость денег и настоящая (текущая) стоимость денег.

Будущая стоимость денег – это покупательная способность денег через определенный период в будущем. Другими словами, это стоимость наших «сегодняшних» денег с учетом полученного на них дохода в будущем, на определенную дату.

Расчет будущей стоимости денег осуществляется по принципу сложного процента, механизм действия которого состоит в том, что процент начисляется и на основную часть денежного вклада, и на полученные ранее проценты.

Общепринятая формула сложного процента для расчета будущей стоимости денег выглядит следующим образом:

F1 = Ф + iФ = Ф(1 + i);

F2 = F1(1 + i) = Ф(1 + i) (1 + i) = Ф(1 + i)2;

Fn = Ф(1 + i)n = ФТ(i)n,

где F – будущая сумма денег, получаемая в конце расчетного периода;

Ф – первоначальное вложение денег;

i – годовая процентная ставка доходности вложений;

n – срок, на который делается вложение (расчетный период);

T(i)n – величина сложного процента, начисляемого на единицу первоначальных денежных вложений.

Расчет будущей стоимости денег позволяет не только рассчитать вероятную доходность вложений, но и выбрать наиболее предпочтительный вариант размещения «сегодняшних» денег.

Настоящая (текущая) стоимость денег – это покупательная способность денег в данный (текущий) момент. Иначе говоря, это стоимость «завтрашних» денег сегодня.

Рассчитывая текущую стоимость денег, мы может определить реальную стоимость отсроченного платежа или выбрать наиболее эффективный вариант вложения денежных средств. Формула для вычисления текущей стоимости денег выглядит следующим образом:

Ф = Fn(1/(1 + i)n),

где Ф – первоначально вкладываемая сумма денег для осуществления инвестиционного проекта;

F – сумма денег, полученная в результате реализации инвестиционного проекта;

i – процентная ставка дохода по основному или альтернативному варианту (депозитный процент) вложения средств;

n – период реализации инвестиционного проекта.