Страхование как финансовая категория

Экономическая сущность страхования

Страхование играет важную роль в экономической системе общества. Посредством страхования создается система защиты от рисков, возникающих в жизнедеятельности человека и бизнеса. Страховой фонд, формируемый страховой организацией, возмещает ущерб и потери, возникающие в результате реализации рисков.

Экономическая сущность страхования — это совокупность экономических и финансовых отношений по обеспечению интересов человека, бизнеса и публично-правовых образований при наступлении определенных событий за счет страхового фонда, аккумулируемого страховой организацией посредством объединения денежных средств, поступающих от заинтересованных лиц в виде страховых платежей.

Страхование как финансовая категория представляет собой совокупность перераспределительных отношений по защите интересов физических и юридических лиц за счет страхового (целевого) денежного фонда, формируемого из денежных взносов участников и используемого для возмещения ущерба при наступлении определенных событий.

Финансовая наука и практика выделяет понятие «страховое дело».

Это область деятельности страховых организаций по страхованию, взаимному страхованию, перестрахованию. Также к страховому делу относится практика страхового брокера по оказанию услуг в сфере страхования или перестрахования.

В ходе изучения основных положений финансовой науки, понятие «страхование» представляется приближенным к интересам граждан и бизнеса как потребителей страховых услуг. В свою очередь, «страховое дело» рассматривается как непосредственное функционирование страховой организации. Консолидация этих понятий формирует единство экономической сущности страхования. В каждой стране страхование обеспечивается законодательной и нормативной базой.

Потребность в страховании обусловлена страховым риском, который характеризуется вероятностью наступления и возможностью возникновения потерь и ущерба для человека и предприятия. Страховой риск, как вероятное событие, обосновывает заключение договора страхования. Если страховой риск реализовался, человек понес потери, бизнес — ущерб, то данное явление называют страховым случаем.

Это — произошедшее событие, которое указано в законе или в договоре страхования, предусматривающее обязанность страховой организации выплатить денежную сумму заинтересованному лицу. К примеру, воздействие огня (пожар) на дату заключения договора страхования — страховой риск. Страховой случай, если пожар произошел.

Участниками страхования является широкий круг лиц, заинтересованных в страховых услугах. Ведущими участниками страхования выступают страхователи и страховщики.

Страхователи — это юридические и физические (дееспособные) лица, которые заключили договор страхования или обязаны это сделать по закону. Важная обязанность страхователя — уплата страховых платежей. Страхователь может обеспечивать собственный риск, а также заключать договор страхования в отношении рисков других лиц (родственников, работников предприятия и др.). Согласно договору страхования они являются застрахованными лицами. В договоре страхования могут быть упомянуты выгодоприобретатели — это лица, в чью пользу заключен договор страхования, которые будут получателями страховой выплаты.

Страховщики — это юридические лица: страховые и перестраховочные организации, общества взаимного страхования. Они создаются на основании законов Российской Федерации по установленным организационно-правовым формам. Так, общество взаимного страхования является потребительским кооперативом, проводит взаимное страхование имущественных интересов своих участников.

Деятельность по страхованию, перестрахованию и взаимному страхованию подлежит лицензированию. Согласно действующему законодательству, Центральный банк Российской Федерации выдает лицензии страховщикам. Одновременно с этим Банк России выполняет функции органа страхового надзора за деятельностью страховщиков.

В лицензии указывается вид страхования, который имеет право осуществлять конкретный страховщик. Страховщики не могут заниматься предпринимательской деятельностью, которая не связана со страхованием.

В ходе страхования страховщики оценивают страховой риск, получают страховые премии (взносы), аккумулируют страховые резервы, рассчитывают ущерб по результатам страхового случая, производят страховые выплаты страхователям, застрахованным лицам, выгодоприобретателям. Страховщиками разрабатывается положение об оценке и управлении страховыми рисками, в котором указываются методы оценки и способы управления страховыми рисками, производится группировка объектов страхования и диверсификация страховых рисков, регламентируется порядок осмотра объектов страхования. Кроме того, страховщиком осуществляется широкий круг действий, которые помогают в принятии решения о заключении договора страхования.

Страховщики инвестируют собственные средства (капитал) и страховые резервы. Инвестиционные операции страховщиков регламентируются нормативными документами.

Страховщик по законодательным требованиям должен иметь сайт в сети Интернет. На сайте указывается важная информация о деятельности страховщика:

- юридическое название с адресом местонахождения, телефоны, режим работы страховщика, филиалов и представительств;

- данные о руководителях, акционерах, учредителях;

- сведения из правоустанавливающих документов, государственный регистрационный номер, ИНН, номер в едином госреестре субъектов страхового дела, лицензия;

- список видов страхования по лицензии;

- правила страхования по видам и соответствующие страховые тарифы;

- бухгалтерская (финансовая) отчетность (консолидированная) с аудиторским заключением о достоверности за три года;

- рейтинги агентств, присвоенные страховщику;

- обзор опыта страховщика по отдельным видам страхования;

- участие в союзах и профессиональных объединениях;

- другая информация по законодательству и деловому обороту.

Каждое заинтересованное лицо, к примеру потенциальный страхователь, может ознакомиться с информацией о деятельности страховщика. Это помогает принять решение о заключении договора страхования.

Участниками страхования являются страховые агенты и страховые брокеры.

Страховой агент — это физическое или юридическое лицо, индивидуальный предприниматель, которые заключили гражданско-правовой договор со страховщиком, получили полномочия действовать от его имени. Страховые агенты объединены в страховую агентскую сеть страховщика. Он организует работу и контролирует результаты деятельности агентской сети по количественным и стоимостным показателям. Страховые агенты в ходе работы с потенциальными страхователями должны подробно рассказать о деятельности страховщика.

Страховой брокер — юридическое лицо или индивидуальный предприниматель, которые на основе договора со страхователем или страховщиком оказывают посреднические услуги по заключению и исполнению (изменению, расторжению) договоров страхования. Страховой брокер согласно законодательным требованиям должен получать лицензию. Центральный банк Российской Федерации выдает лицензии и осуществляет надзор за деятельностью страховых брокеров.

Страховой брокер по конкретному договору страхования может действовать только на одной стороне: либо на стороне страховщика, либо — страхователя,— следовательно, получать вознаграждение только от одной стороны договора страхования.

Страховой брокер имеет право принимать денежные средства от страхователей для оплаты договора страхования. При этом денежные средства зачисляются на специальный банковский счет, перечисляются страховщику в течение 3 дней. У страхового брокера должно быть не менее 3 млн р. собственных средств или банковская гарантия на данную сумму, что служит условием исполнения обязательств перед страхователем и страховщиком.

Выполняя посредническую деятельность, страховой брокер должен предоставлять участникам страхования наиболее полную информацию: страхователю о страховщиках, об условиях страхования, о страховых тарифах, об их сравнении для заключения договора страхования с обеспечением всех интересов страхователя — страховщику о страхователе, об объекте страхования, о перечне страховых рисков, потребности страхователя в заключении договора страхования.

Страхователь может проверить, действительно ли страховой агент или страховой брокер работает по поручению страховщика. На сайте страховщика должен быть размещен реестр страховых агентов и брокеров, с которыми у страховщика заключен договор о посреднических услугах в сфере страхования.

Страховщики, включая общества взаимного страхования, страховые брокеры законодательно считаются субъектами страхового дела.

Осуществлять свою деятельность они могут только на основе лицензии. Каждый страховщик и страховой брокер включаются в Единый государственный реестр субъектов страхового дела. Поэтому страхователь может проверить информацию о страховой компании или страховом брокере на сайте Банка России в Едином государственном реестре субъектов страхового дела. В нем содержится полная информация о страховщике. Можно сверить эти данные со сведениями на сайте страховщика. В Едином госреестре субъектов страхового дела размещаются решения о приостановлении или возобновления действия лицензии страховщика, отзыве лицензии, назначении временной администрации, прекращении работы страховщика и другая официальная информация о каждом страховщике.

Актуарий — участник экономических отношений в области страхования. Это специалист, имеющий компетенции в области прикладной математики, статистики и учета. В функционал актуария входит расчет страховых тарифов, страховых резервов, инвестиционного дохода по договорам страхования и другие статистические и прогнозные страховые расчеты. Ежегодно деятельность страховщика подлежит актуарному оцениванию актуарием. Его заключение представляется страховщиком в Банк России в составе годовой бухгалтерской (финансовой) отчетности.

Центральный банк Российской Федерации, как участник организации страхования, осуществляет регулирование, контроль и надзор в сфере страховых отношений.

В страховании создаются объединения субъектов страхового дела (страховщиков, страхователей, страховых агентов, брокеров и др.) и саморегулируемые организации в сфере финансового рынка. Информация о каждом объединении содержится в Реестре объединений субъектов страхового дела, размещенном на сайте Банка России.

Крупнейшими объединениями являются: Всероссийский союз страховщиков, Российский союз автостраховщиков, Национальный союз страховщиков ответственности, Ассоциация страховщиков жизни.

Участником отношений в сфере страхования являются специализированные депозитарии — юридическое лицо с лицензиями на проведение депозитарной деятельности и спецдепозитарии для инвестиционных фондов, паевых инвестиционных фондов, негосударственных пенсионных фондов. В спецдепозитарии должны учитываться или храниться ценные бумаги, принимаемые для покрытия собственных средств (капитала) страховщика и формируемых страховых резервов.

Отношения между страховщиком и страхователем подтверждаются договором страхования. В законодательном порядке устанавливаются форма и существенные условия договора страхования. В Правилах страхования по видам страхования отмечается важность установления условий договора. При заключении страхового договора, регламентируется перечень информации, которую страхователь должен сообщить.

Важной частью договора страхования становится страховая сумма.

Это — денежный показатель, который определяется законом или договоренностью между страховщиком и страхователем. По величине страховой суммы определяется размер страхового интереса. Это мера материальной заинтересованности. Она может выражаться в стоимости застрахованного имущества или в гарантии получения страховой суммы при наступлении событий, обусловленных в договоре страхования жизни и здоровья. На основе страховой суммы рассчитываются страховая премия (страховые взносы) и страховая выплата.

Страховая выплата — это денежный платеж страховщика при страховом случае, который производится страхователю, застрахованному лицу, выгодоприобретателю. Размер страховой суммы может устанавливаться законом или договором страхования. В определенных условиях денежная страховая выплата может быть заменена предоставлением аналогичного имущества, ремонтом поврежденного имущества.

В договор страхования может быть включена франшиза. Это — денежное выражение убытков, которое устанавливается федеральным законом или договором страхования, не возмещается страховщиком. Устанавливается франшиза в процентах от страховой суммы или в определенном размере. По условной франшизе страховщик не возмещает убыток, если его размер не превышает установленной франшизы. Однако, в случае превышения, страховщиком выплачивается полная сумма убытка. Безусловная франшиза предусматривает определение страховой выплаты в виде разницы между убытком и установленной франшизой.

Страховая премия (страховые взносы) — денежный платеж страхователя страховщику в соответствии с законом или договором страхования. Это — плата за страхование, которую страхователь передает страховщику за принятие им обязательства о возмещении ущерба, который может быть причинен объекту страхования при наступлении определенных предусмотренных договором страховых случаев.

Страховой тариф устанавливается как ставка страховой премии с единицы страховой суммы на основании условий страхования с учетом страхового риска, конкретного объекта страхования и франшизы. Страховые тарифы рассчитываются с применением актуарных методов. Применяемые страховые тарифы должны быть экономически обоснованными. Их расчет производится по видам страхования при обобщении целой совокупности статистических данных о вероятности страховых случаев, страховых выплатах, об уровне убыточности страховых операций и др. Страховой тариф не должен быть завышенным, чтобы страховщику не потерять клиентов, и не может быть заниженным, чтобы не подорвать финансовую устойчивость страховщика.

В современных условиях размер страховых тарифов становится одним из элементов конкуренции в страховом бизнесе. Снижение страховых тарифов используется, как правило, для привлечения страхователей. Однако необходимо иметь в виду, что значительное сокращение тарифов может нарушить финансовую устойчивость страховых операций и привести к невозможности выполнения обязательств перед страхователями.

Терминология, применяемая в страховании, очень разнообразна.

Она требует внимательного и компетентного подхода как со стороны сотрудников страховщика, страховых агентов и брокеров, так и со стороны страхователей.

Обязательным условием при получении лицензии на право страховой деятельности является наличие у страховщика оплаченного уставного капитала. Уставный капитал и собственные средства должны обеспечивать выполнение принимаемых страховщиком обязательств по договорам. Таким образом, главным условием обеспечения финансовой устойчивости страховщика является оплаченный уставный капитал.

Требования к минимальному размеру оплаченного уставного капитала в соответствии с законом РФ «Об организации страхового дела в Российской Федерации» (ст. 25): страховщики должны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного законом минимального размера уставного капитала.

Минимальный размер оплаченного уставного капитала для страховых компаний, осуществляющих:

1) личное страхование — страхование от несчастных случаев и болезней, медицинское страхование и (или) имущественное страхование:

- страхование имущества;

- страхование гражданской ответственности;

- страхование предпринимательских рисков,—

составляет 120 млн р.;

2) только личное страхование —

- страхование жизни;

- страхование от несчастных случаев и болезней, медицинское страхование,—

составляет 240 млн р.;

3) перестрахование или перестрахование и другие виды страхования (кроме страхования жизни),— составляет 480 млн р.

Страховой бизнес создан для уменьшения рисков экономической деятельности, но он сам по себе является весьма рискованным видом предпринимательства. Поэтому возникает необходимость страховать самого страхователя. Для этого система первичного страхования дополняется системой сострахования и перестрахования.

Первичное страхование — это предоставление страховой защиты клиентам из других отраслей (физическим и юридическим лицам).

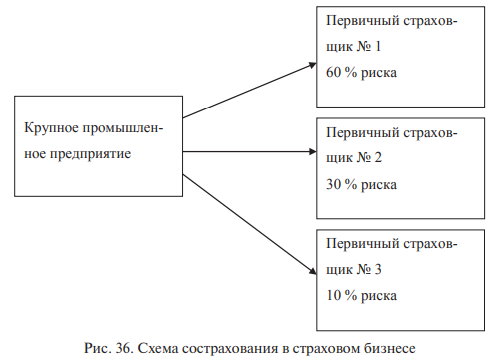

Большинство страховых компаний занимается именно первичным страхованием. В случае, если страхуемый риск очень велик для отдельной страховой компании, она может привлечь в качестве состравщиков другие компании и осуществить совместное страхование или сострахование. Таким образом, при участии в договоре страхования нескольких страховщиков, возникает сострахование, т.е. одновременное принятие на страхование одного и того же объекта в пределах одного и того же риска у разных страховщиков (рис. 36).

Таким образом, сострахование — это деление риска между разными фирмами самой сферы страхования. Каждый участник такого договора несет перед страхователем ответственность только за свою часть страхуемого риска. При этом для страхователя условия и тарифы устанавливаются едиными во всех компаниях-страховщиках.

Когда обязательства по принятым на страхование рискам превосходят финансовые ресурсы одной страховой компании, помимо сострахования, может использоваться перестрахование.

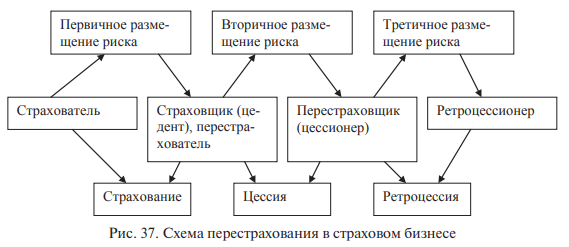

Перестрахование — это система экономических (денежных) отношений, по которой страховщик передает часть своих обязательств по договору на согласованных условиях другим страховщикам. При этом первый страховщик выступает перестрахователем, а другой —

перестраховщиком. Перестрахование — это финансовая операция, которая дает возможность выжить, возможность получить поддержку своим прямым операциям.

Перестрахование — это вторичное размещение риска, передача риска от первичного страховщика другой страховой компании (рис. 37).

Перестрахование могут осуществлять как специально созданные для этого перестраховочные компании, так и обычные страховщики, имеющие соответствующую лицензию. В любом случае смысл перестрахования заключается в обеспечении платежеспособности страховщиков — страховании тех, кто осуществляет первичное страхование.

Родиной перестрахования является Германия. Первое перестраховочное общество было образовано в Кельне в 1846 г. В России такое общество впервые возникло в 1869 г.— «Русское общество перестрахования», но просуществовало всего 9 лет. Этот неудачный опыт задержал развитие перестрахования в России на 20 лет.

Историческим для России следует считать 1924 г., когда Госстрах подписал генеральный договор перестрахования, по условиям которого в обязательном порядке в перестрахование принимались все риски по страхованию грузов на морских путях. В 1926 г. Госстрах получил возможность принимать в перестрахование риски иностранных страховых компаний. На историческом этапе развития страхового дела в России с 1917 по 1988 гг. существовало две страховые организации: Госстрах и Ингосстрах.

Посредством системы перестрахования обеспечивается финансовая устойчивость и рентабельность страховых операций. Во-первых, в каждом отдельном виде страхования неизбежно существует большое количество очень крупных рисков, которые страховая компания не может взять целиком на себя. С помощью перестрахования она может ограничить их принятие с учетом своих финансовых возможностей. Во-вторых, с помощью перестрахования можно выравнивать колебания в результатах деятельности страховой компании на протяжении ряда лет.

Благодаря перестрахованию страховщик в состоянии принимать в страхование большое количество рисков. Перестрахование является необходимым условием обеспечения финансовой устойчивости вне зависимости от размера его собственного капитала и страховых резервов.

С передачей части риска перестраховщику, риск, который обязан нести сам страховщик, сокращается до размера, который он готов иможет нести с учетом своих финансовых возможностей.

Основой финансовой устойчивости страховщиков, помимо наличия у них оплаченного уставного капитала, является наличие страховых резервов. Страховые резервы формируются за счет страховых взносов, т. е. это — денежные фонды, имеющие целевой характер и с помощью которых распределяется ущерб участников страхования. Страховые резервы являются источником осуществления финансовых обязательств. По значимости в финансовом механизме различают резервы:

- которые служат гарантией выполнения обязательств;

- которые временно используются как ресурсы.

Резервы по своему характеру являются кредитными капиталами.

Поскольку страховые резервы представляют собой кредиторскую задолженность, постольку большой их размер, при условии, что резервы адекватны обязательствам по договорам страхования, будет говорить о финансовой устойчивости страховщика при оптимальном их размещении и соблюдении пропорции с объемом собственных средств. Инвестиционная деятельность страховых компаний регулируется правилами размещения страховых резервов.

Принципы регулирования размещения активов включены в концепцию платежеспособности страховых компаний. Существуют следующие принципы размещения страховых резервов:

1) наибольшая гарантированность возврата средств (страховщик должен добиться максимально возможной в данных условиях безопасности вложений, т. е. свести к минимуму инвестиционный риск);

2) ликвидность вложений (понимается возможность оперативной конверсии активов в наличные платежные средства для погашения страховщиком своих обязательств);

3) прибыльность вложений (инвестиционная прибыль играет специфическую роль: она дает страховщику убыток по собственно страховым операциям. По долгосрочным видам страхования определенный уровень доходности учитывается при построении тарифной ставки. Дисконтирование страхового тарифа требует, чтобы прибыльность инвестиционных операций была не менее нормы доходности, заложенной в тарифе);

4) диверсификация активов (распределение инвестиционных капиталов между различными объектами вложений в целях снижения риска) — применяется в России (согласно закону «Об организации страхового дела в РФ»).

Классификация страхования

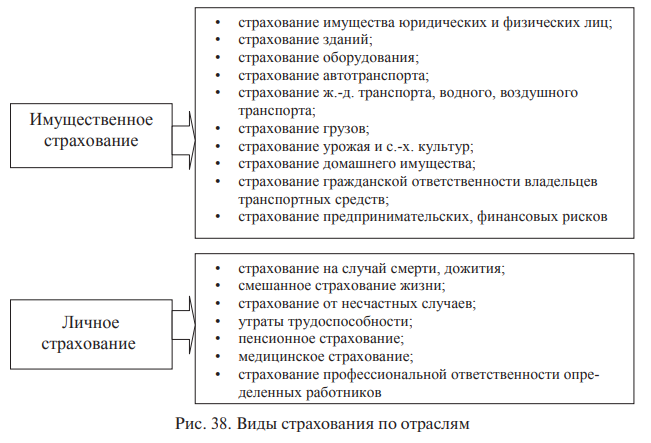

Классификация страхования — это систематизированная группировка взаимосвязанных понятий в области страхования. В России выделяют в соответствии с объектом следующие отрасли страхования:

- личное страхование;

- имущественное страхование.

Личное страхование отражает конкретные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя. Имущественное страхование связано с владением, пользованием и распоряжением различными материальными ценностями.

Вид страхования — это страховые операции по однородным объектам в определенном объеме страховой ответственности по существующим тарифным ставкам. В соответствии с законом РФ «Об организации страхового дела в Российской Федерации» (п. 1 ст. 32.9), в лицензии, выдаваемой страховщику, указываются предусмотренные классификацией следующие виды страхования (рис. 38).

Для получения лицензий, страховщики представляют в орган страхового надзора правила страхования, которые могут быть отнесены к данным видам страхования.

В целях конкретизации отдельных условий страхования, страховщики вправе разрабатывать дополнительные правила страхования. Указанные правила страхования направляются в орган страхового надзора в порядке уведомления (п. 3 ст. 32.9).

Страховщик вправе осуществлять:

1) или только страхование объектов личного страхования (п. 1 ст. 4 закона) —

- страхование жизни;

- страхование от несчастных случаев и болезней;

- медицинское страхование,

2) или только страхование объектов имущественного и личного страхования (п. 2, подп. 2 п. 1 ст. 4 закона) —

- страхование имущества;

- страхование гражданской ответственности;

- страхование предпринимательских рисков;

- страхование от несчастных случаев и болезней;

- медицинское страхование.

По формам страхование делится на добровольное и обязательное.

Добровольное страхование осуществляется между страхователем и страховщиком. Конкретные условия и порядок проведения страхования в этом случае устанавливаются страховщиком и определяются при заключении договора.

Обязательное страхование осуществляется в силу закона. Обязательному страхованию подлежат сотрудники правоохранительных органов, судьи, военнослужащие, сотрудники налоговой службы и полиции. Обязательное страхование предусматривает определенный перечень объектов и объем страховой ответственности, уровень страхового обеспечения и тарифных ставок, права и обязанности страховщика и страхователя.

Страховой рынок: понятие и структура

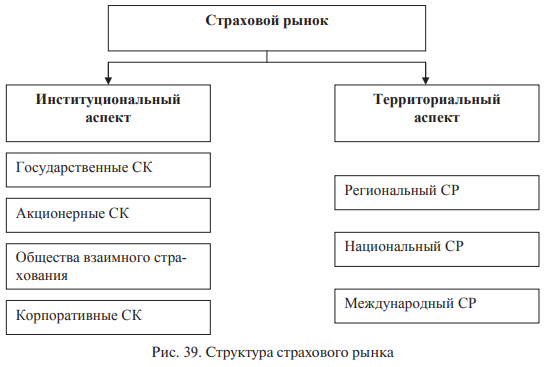

Страховой рынок определяется как система экономических отношений, возникающих по поводу купли-продажи специфического товара — «страховая услуга». С учетом рыночный тенденций формируется спрос и предложение страховых операций. Объективной основой развития страхового рынка является необходимость удовлетворения общественных потребностей в страховой защите. Возникновение страхового рынка связывается с появлением множества страховщиков.

Страховые компании (СК) выступают как независимые, имущественно обособленные структуры, аккумулирующие страховой фонд. Страховщик является первичным звеном страхового рынка и своеобразной формой функционирования страхового фонда. Страховые организации осуществляют формирование и использование страхового фонда, имеют разнообразные взаимоотношения со страхователями при заключении и обслуживании договоров, с другими страховщиками на основе перестрахования и сострахования, с банками, государственными органами и др. Структура страхового рынка (СР) представлена на рис. 39.

Государственные СК страхуют такие риски, которые имеют в большей мере социальное и экономическое значение, хотя сами фирмы в них не заинтересованы.

Акционерные СК имеют коммерческий характер, действуют на основании устава; акционеры контролируют использование страхового фонда. На СР России акционерная форма преобладает.

Общества взаимного страхования (ОВС) — добровольные объединения денежных средств на паевых началах, включающие признание основной формой деятельности обеспечение страховой защиты своих членов на более выгодных условиях. ОВС также занимаются коммерческой деятельностью, но только для того, чтобы за счет полученной прибыли максимально удешевить страхование своих членов. В РФ эта форма страхования широкого распространения не получила.

Корпоративные СК — страховые группы, например, страховая группа «Капитал», СГ «Уралсиб» и др.

В территориальном аспекте различаются региональный, национальный и международный страховые рынки.

Региональным рынком называется совокупность конкретных страховщиков, удовлетворяющих непосредственный спрос страхователей на страховые услуги в определенной местности.

Национальный рынок — это сфера деятельности страховых организаций в определенной стране. Участниками страхового рынка выступают страховые организации, брокеры, агенты, страховые союзы, ассоциации и страхователи.

Международный рынок страхования — это объединение региональных и национальных страховщиков в рамках мирового хозяйства. Международные страховые операции сосредоточены в крупнейших мировых финансовых центрах — Лондоне, Нью-Йорке, Париже, Цюрихе.

Страховой рынок является составной частью финансово-кредитной системы страны. Вся страховая деятельность осуществляется в рамках соответствующего законодательства. Закон РФ «Об организации страхового дела в РФ» регулирует отношения между страховыми организациями и гражданами, предприятиями, учреждениями; отношения страховых организаций между собой, а также устанавливает основные принципы государственного регулирования страховой деятельности.

Надзор государства за страховой деятельностью осуществляется в рамках стабильного функционирования страхового рынка, эффективного развития страховых услуг, защиты прав и интересов страхователей, страховщиков, иных заинтересованных лиц и государства. На практике регулирование страхового рынка проводит Министерство финансов РФ. В состав функций, выполняемых органами надзора, входят:

- выдача страховщикам лицензий на осуществление страховой деятельности;

- проведение проверок соблюдения страховщиками законодательства РФ;

- контроль за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков и др.

При выявлении нарушений, надзорный орган вправе приостанавливать действие лицензии страховщиков до устранения нарушений, в случае неоднократных отступлений от законов и правил — обращаться в арбитражный суд с иском о ликвидации страховых организаций.

В компетенцию органа по надзору за страховой деятельностью входит также обобщение практики страховых операций, разработка и представление в установленном порядке предложений по развитию и совершенствованию законодательства о страховании.