Налоги и налоговая система Российской Федерации

Место и роль налогов в системе финансовых отношений

Налоги — это сложная многофункциональная стоимостная экономическая категория, прошедшая длительный исторический путь становления как на практике, так и в теории.

Налоги, как способ изъятия и перераспределения доходов, возникли вместе с появлением государства. Налог — одно из основных понятий финансовой науки. Сложность понимания налога обусловлена тем, что налог — одновременно экономическое, хозяйственное и правовое явление реальной жизни.

На сегодняшний день нет единой концепции, определяющей экономическую сущность налогов. Данная ситуация является следствием непрекращающихся дискуссий по вопросам сущности и функций налогов, а также финансов. Прежде чем определить место и роль налогов в системе финансовых отношений, вспомним схему перераспределения стоимости ВВП посредством финансовых отношений в экономической системе (см. рис. 17).

Основным методом перераспределения ВВП стало прямое изъятие государством его определенной части (налоги) для формирования централизованных и децентрализованных (внебюджетных) денежных фондов, что и составляет финансово-экономическую сущность налога.

Четкое определение понятий налога и сбора, предусмотренные Налоговым кодексом (НК), и их отличие друг от друга имеют большое значение для регулирования порядка их взимания.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Под сбором понимается обязательный взнос, уплата которого является одним из условий совершения в отношении плательщиков сборов юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

Если говорить об объективности и субъективности налогов, то сам по себе каждый налог — это субъективная категория. С помощью введения или отмены того или иного налога государство решает частные задачи на определенном отрезке времени в рамках проведения экономической стратегии. В то же время налоговая система — это объективная категория, поскольку в том или ином составе она будет существовать всегда, пока существует государство.

Характерными чертами налога как платежа исходя из вышеприведенного определения являются:

1) обязательность — обеспечивается силой государства в лице налоговых, правоохранительных и судебных органов, что свидетельствует о том, что уплата налогов носит не добровольный, а принудительный характер;

2) индивидуальная безвозмездность — характеризуется односторонностью, безэквивалентностью налогов.

Обязательства по уплате налогов являются односторонними, и в налоговых правонарушениях существует только одна обязанная сторона — налогоплательщик. Государство, получая в бюджет налоги, не принимает каких-либо встречных обязательств перед налогоплательщиком и не должно что-либо совершить в его пользу. В то же время плательщик, уплатив налог, не приобретает каких-либо прав.

Налоги безэквивалентны, и пользование общественными благами никак не пропорционально величине платежей, уплачиваемых налогоплательщиком.

Безвозвратность налога характеризуется тем, что налог подлежит возврату только в случае законно установленной льготы или в случае переплаты в бюджет;

3) отчуждение денежных средств, принадлежащих юридическим и физическим лицам на праве собственности, хозяйственного ведения или оперативного управления. Иными словами, при уплате налога происходит переход части доходов (имущества) налогоплательщика в собственность государству;

4) направленность на финансирование деятельности государства или муниципальных образований.

Таким образом, экономическая сущность налога заключается в относительно безвозмездном изъятии части ВВП в пользу государства в виде обязательного взноса для формирования денежных фондов, для удовлетворения государственных потребностей.

Сущность налогов проявляется через их функции. Как правило, учеными рассматриваются две функции: фискальная и регулирующая.

Фискальная функция является основной, непосредственно вытекающей из экономической природы налогов. Она характерна для всех государств во все периоды их существования и развития. С помощью этой функции создаются государственные денежные фонды и образуются материальные условия для функционирования государства. Эта функция реализуется через налоговое законодательство, в соответствии с которым каждый налогоплательщик обязан уплачивать налоги.

Регулирующая функция осуществляется через стимулирование и сдерживание. Через налоги государство может влиять на объем производства, величину накоплений и платежеспособный спрос населения. Налоги являются мощным рычагом стимулирования развития отдельных предприятий, отраслей и регионов. Это осуществляется посредством установления налоговых ставок и налоговых льгот, через которые государство может оказывать влияние на величину прибыли и дохода, остающуюся у предприятий и граждан. Умело используя налоги, государство может стимулировать экономическое развитие или, наоборот, его сдерживать.

В практике налогообложения распространены следующие общепринятые элементы построения налога:

- объект налога — совокупность предметов, подлежащая налогообложению в законодательном порядке (денежный доход, товарно-материальные ценности, имущество, имеющие реальную денежную оценку, и т.п.);

- субъект налога (налогоплательщик) — юридическое или физическое лицо, которое по закону должно выполнять возложенные на него обязательства по уплате налогов;

- налоговый агент — лицо или учреждение, непосредственно вносящее сумму налога на бюджетные счета государства;

- источник налога — доход, из которого субъект уплачивает налог;

- масштаб налога — определенный законом параметр измерения объекта налогообложения;

- единица налога — единица измерения объекта налога, принимаемая за основу при исчислении конкретной налоговой суммы;

- налоговая ставка — размер налога с единицы обложения. Ставки, применяемые на практике, разнообразны. Различают твердые, адвалорные (при исчислении сумм акцизов применяют два вида ставок: в абсолютной величине и в процентах, т. е. адвалорные ставки), регрессивные (ЕСН — те, которые понижаются по мере роста налоговой базы на каждого отдельного работника), пропорциональные, прогрессивные и др. Они зависят от вида и целей проводимой налоговой политики;

- налоговая база — часть объекта, выраженная в облагаемых единицах, к которой применяется налоговая ставка (к примеру, налоговая база для акцизов: за 1 л, за 1 кг, за 1 т, за 1 шт. и т.д.);

- налоговая льгота — полное или частичное освобождение субъекта от уплаты налогов;

- налоговый оклад — размер налога, уплачиваемый субъектом с одного объекта;

- налоговый период — срок, в течение которого формируется налоговая база.

Классификация налогов и способы их взимания

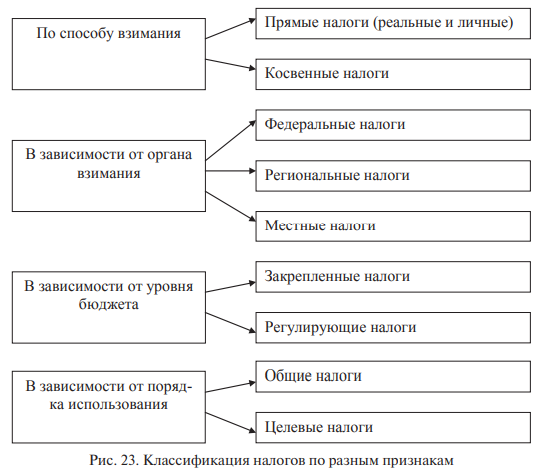

Многообразие существующих налогов вызывает необходимость их классификации. В теории налогообложения для классификации налогов используют различные критерии (рис. 23).

1) По способу взимания налоги делятся:

- на прямые налоги — взимаются в процессе накопления материальных благ непосредственно с доходов или имущества налогоплательщика. В процессе взимания прямых налогов между государством (в лице государственных налоговых органов) и плательщиком устанавливаются прямые денежные отношения. Прямые налоги подразделяются на реальные и личные. Реальными прямыми налогами облагаются отдельные виды имущества налогоплательщика (дома, земля, денежный капитал и т.д.). При этом финансовое состояние налогоплательщика во внимание не принимается, а расчет налога осуществляется на основе средней доходности имущества, определяемой по специальному кадастру.

Основными видами реальных прямых налогов являются: земельный налог, налог на операции с ценными бумагами и др. Недостатком реальных прямых налогом является несовершенный механизм их учета и взимания, который оставляет возможности для сокрытия доходов от налогообложения. Личные прямые налоги — это налоги, которыми облагаются индивидуальные доходы или имущество юридических и физических лиц. Они уплачиваются с действительно полученного дохода и отражают фактическую платежеспособность плательщика. К основным из них относятся: подоходный налог с физических лиц, налог на прибыль организаций, налоги с наследства или дарения и др.;

- косвенные налоги — взимаются через цену товара. Характерной чертой косвенного налогообложения является обязательное наличие посредника между государством и реальным налогоплательщиком (потребителем товара или услуг) в лице продавца товара или поставщика услуг. Косвенные налоги подразделяются: на индивидуальные (акцизы), универсальные (НДС), таможенные пошлины;

2) в зависимости от органа взимания налоги подразделяются:

- на федеральные —

- налог на добавленную стоимость;

- налог на прибыль организаций;

- акцизы;

- налог на доходы физических лиц;

- государственная пошлина;

- налог на добычу полезных ископаемых;

- водный налог;

- сбор за право пользования животными объектами и воднобиологическими ресурсами;

- региональные —

- налог на имущество организаций;

- транспортный налог;

- налог на игорный бизнес;

- местные —

- земельный налог;

- налог на имущество физических лиц;

3) в зависимости от уровня бюджета налоги делятся:

- на закрепленные — непосредственно и целиком поступают в конкретный бюджет или внебюджетный фонд;

- регулирующие — поступают одновременно в бюджеты различных уровней в пропорциях, утверждаемых законодательством;

4) в зависимости от порядка использования налоги подразделяются:

- на общие — вводятся государством для формирования бюджета в целом и используются для финансирования общегосударственных потребностей;

- целевые — вводятся для финансирования конкретного направления расходов (например, налоги, служащие источником дорожных фондов или фонда по борьбе с преступностью и др.).

В налоговой практике используются следующие способы взимания налога:

- изъятие налога до получения владельцем дохода (у источника дохода);

- кадастровый;

- декларационный.

При первом способе налог исчисляется и взимается в бухгалтерии того предприятия, где работает налогоплательщик. Доход выплачивается с учетом удержанного налога (налог на доходы физических лиц).

При втором способе в мировой практике взимаются земельный, долговой и промысловый налоги. Кадастр — это опись чего-либо. Земельный кадастр — опись всех земель. Работа по кадастру строится следующим образом: все земли делятся на классы и группы. Деление по классам означает деление по плодородию почв (черноземная, пески, болото и т.д.). Деление на группы означает, что внутри каждого класса выделяются группы земель по сельскохозяйственному назначению (пахотные, сенокосы и т.д.). Недвижимость также делится на классы. Все кадастры строятся на учете внешних признаков обложения, т.к. они не учитывают реальную доходность объекта. Данные кадастры очень быстро стареют. В связи с этим в развитых странах такие виды налогов стали включаться в налоговую декларацию.

При третьем способе взимания налогов применяется налоговая декларация. Налоговая декларация — заявление налогоплательщика о величине доходов, полученных им за календарный год, о причитающихся вычетах из него, чистом доходе, налоговых льготах, величине облагаемого дохода, налоговых ставках, соответствующих данному доходу и сумме налога.

Декларация подается в налоговые органы по форме и в сроки, установленные налоговым законодательством. Особенность данного метода — простота взимания налогов. В налоговую декларацию включают налог с наследования и дарения, налог на имущество, промысловый налог и др.

Налоговая система и принципы ее построения

Существует два вида налоговой системы — шедулярная и глобальная. В шедулярной налоговой системе весь доход, получаемый налогоплательщиком, делится на части — шедулы. Каждая из этих частей облагается налогом особым образом. Для разных шедул могут быть установлены различные ставки, льготы и другие элементы налога. В глобальной налоговой системе все доходы физических и юридических лиц облагаются одинаково. Такая система облегчает расчет налогов и упрощает планирование финансового результата для предпринимателей. Глобальная налоговая система широко применяется в западных государствах.

Налоговая система представляет собой совокупность всех налогов и сборов, методы и принципы их построения, способы их исчисления и взимания, налоговый контроль, устанавливаемый законом.

Понятия «налоговая система» и «система налогов» нужно отличать.

Система налогов — это совокупность налогов, сборов и пошлин, взимаемых на территории государства в тот или иной период времени.

Фундаментальные (классические) принципы построения налоговой системы, предложенные Адамом Смитом, следующие:

- принцип равномерности налогообложения — означает равную обязанность граждан платить налоги соответственно своим доходам;

- принцип определенности и точности налогов — означает, что сумма, способ и время платежа должны быть четко определены и известны налогоплательщику заранее;

- принцип удобства налогообложения — налоги должны взиматься в такое время и таким способом, которые представляют наибольшие удобства для налогоплательщика;

- принцип экономичности (эффективности) налогов.

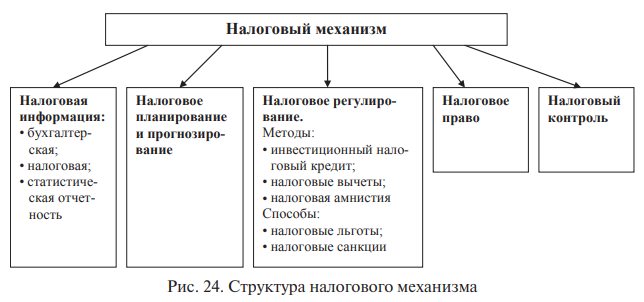

Итак, принципы, разработанные А. Смитом, положены в основу многих современных систем налогообложения. Однако во всем цивилизованном мире при построении системы налогообложения учитываются и другие принципы (организационные, правовые, внутринациональные). Важную роль в создании системы налогообложения любого государства играют экономическая и финансовая системы государства, политический режим, социальные условия развития и т. д. На основе этих принципов создается налоговый механизм государства. Налоговый механизм представляет собой совокупность всех средств и методов организационно-правового характера, направленных на выполнение налогового законодательства (т. е. средство воздействия субъекта на объект налоговой системы). Посредством налогового механизма реализуется налоговая политика государства, формируются основные количественные и качественные характеристики налоговой системы и ее целевая направленность.

Наиболее важную роль в налоговом механизме имеет налоговое законодательство, а внутри него — механизм налогообложения (уровни налоговых ставок, система льгот, порядок исчисления налогооблагаемой базы, состав объектов налогообложения и другие элементы, связанные с исчислением налогов).

Посредством изменения механизма налогообложения (порядка исчисления того или иного налога) можно придать налоговой системе качественно новые черты, например, изменить ее структуру, не меняя при этом количественного состава налогов. В самом простом случае это достигается путем изменения ставок наиболее значимых налогов.

Но в мировой практике обычно используется другой способ: система налогов и уровни ставок меняются, как правило, лишь в случаях крайней необходимости, однако достаточно часто пересматриваются системы льгот (устанавливаются на короткий срок, от 2 до 3 лет, затем автоматически перестают действовать).

Классификация налогов имеет важное значение для организации рационального управления налогообложения (налогового менеджмента).

Налоговый менеджмент — это целенаправленное воздействие субъекта налоговой системы (финансовых и налоговых органов) на ее объект — налоговые отношения. Сам налоговый процесс осуществляется через налоговый механизм. Налоговый механизм включает в себя формы и методы управления налогообложением и состоит из следующих элементов (рис. 24):

- налоговой информации;

- налогового планирования и прогнозирования;

- налогового регулирования;

- налогового права;

- налогового контроля.

Налоговая информация — это формы бухгалтерской, статистической и налоговой отчетности, предоставляются во все звенья бюджетной системы. На основе данной информации принимается соответствующее управленческое решение.

Налоговое планирование и прогнозирование — особый элемент налогового механизма. Включает задачи как в расчете на один финансовый год (текущее налоговое планирование), так и на перспективу (налоговое прогнозирование), т. е. экономически обоснованно обеспечивает качественные и количественные параметры бюджетных заданий и перспективных направлений социально-экономического развития страны.

Налоговое регулирование — это наиболее сильный элемент налогового механизма. Представляет собой систему экономических мер оперативного вмешательства в ходе выполнения налоговых обязательств.

Реализуется через различные методы и способы налогового регулирования. К методам относятся: инвестиционный налоговый кредит, налоговые вычеты, налоговая амнистия, международные договоры об избежании двойного налогообложения и др. Особое место в системе налогового регулирования отведено выбору и установлению налоговых ставок. Что касается способов регулирования, они подразделяются на две сферы — налоговые льготы и налоговые санкции. Взаимосвязь этих подсистем обеспечивает гибкость налогообложения и показывает на результативность проводимой налоговой политики. Налоговая политика — это совокупность государственных мероприятий в области налогообложения. Налоговая политика делится на налоговую стратегию — на перспективу и налоговую тактику — на текущий момент.

Налоговое право включает в себя совокупность законодательных и нормативных актов в области налогообложения, на основе которых регулируются все налоговые отношения в рамках экономической системы.

Налоговый контроль регулирует деятельность финансового и налогового аппаратов, является необходимым условием эффективного налогового менеджмента.

В целом налоговый механизм оказывает всестороннее влияние на всю систему налоговых отношений по различным звеньям бюджетной системы.

Специальные налоговые режимы

Налоговым кодексом предусмотрены специальные налоговые режимы, к которым относятся:

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

- упрощенная система налогообложения;

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности;

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения с 1 января 2013 г.

Упрощенная система налогообложения (УСН) действует наряду с обычной системой налогообложения. При этом организации ииндивидуальные предприниматели, удовлетворяющие определенным критериям, имеют право применять упрощенную систему в добровольном порядке.

Критерии, дающие право применять УСН с 2017 г.:

для организаций

1) средняя численность наемных работников не превышает 100 чел.;

2) доход от реализации от реализации товаров (работ, услуг) за 9 мес. текущего года не превышает 90 млн р. (за год не превышает 120 млнр.).

Доходы от реализации до 1 января 2020 г. индексироваться не будут. В 2020 г. коэффициент (дефлятор К1) будет равен 1,0;

3) стоимость амортизируемого имущества организации не превышает 150 млн р.; для индивидуальных предпринимателей (право перехода) — средняя численность наемных работников не превышает 100 чел. Однако, в период применения УСН, индивидуальными предпринимателями должны соблюдаться ограничения по доходу от реализации и стоимости имущества.

Организации освобождены от уплаты:

- налога на прибыль;

- НДС;

- налога на имущество.

Индивидуальные предприниматели освобождены от уплаты:

- налога на доходы физических лиц;

- НДС;

- налога на имущество физических лиц, используемого ими для осуществления предпринимательской деятельности.

По упрощенной системе уплачиваются:

- единый налог;

- страховые взносы во внебюджетные фонды;

- иные налоги в соответствии с общим режимом налогообложения.

Объектом налогообложения являются:

- доходы от реализации по налоговой ставке 6%;

- доходы, уменьшенные на величину расходов,— прибыль исчисляется в размере от 5 до 15%.

Органам власти субъекта РФ разрешено вводить пониженные ставки налога для отдельных категорий налогоплательщиков. Право выбора объекта налогообложения предоставлено налогоплательщикам.

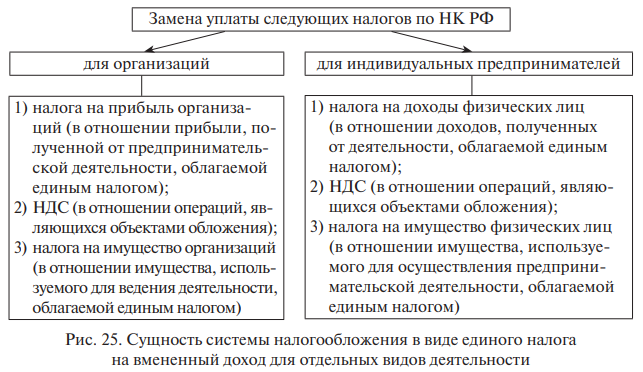

Система налогобложения в виде единого налога на вмененный доход

В настоящее время во второй части налогового кодекса введена гл. 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности», которая относится к специальному налоговому режиму. Она предназначена для организаций и индивидуальных предпринимателей, которые могут перейти на систему налогообложения в виде единого налога на вмененный доход (ЕНДВ) начиная с 2013 г. добровольно, если они осуществляют сферы деятельности, облагаемые этим налогом; такие организации должны соответствовать определенным критериям:

1) организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год не превысила 100 чел.;

2) организации, в которых доля участия других организаций составляет не более 25%. Указанное ограничение не распространяется на организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50%, а их доля в фонде оплаты труда — не менее 25%, на организации потребительской кооперации, а также на хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность;

3) индивидуальные предприниматели, перешедшие в соответствии с гл. 26.2 на упрощенную систему налогообложения на основе патента;

4) учреждения образования, здравоохранения и социального обеспечения в части предпринимательской деятельности по оказанию услуг общественного питания, если это является неотъемлемой частью процесса функционирования указанных учреждений, и эти услуги оказываются непосредственно этими учреждениями;

5) организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности в части оказания услуг по передаче во временное владение и (или) в пользование автозаправочных станций и автогазозаправочных станций.

В соответствии с Налоговым кодексом единый налог на вмененный доход может применяться в отношении следующих видов предпринимательской деятельности:

- оказание бытовых услуг;

- оказание ветеринарных услуг;

- оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

- оказание услуг по хранению автотранспортных средств на платных стоянках;

- оказание автотранспортных услуг по перевозке пассажиров и грузов, которые осуществляются организациями и индивидуальными предпринимателями, имеющими в праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

- розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 м2;

- розничная торговля, осуществляемая через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

- оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 м2 по каждому объекту организации общественного питания;

- оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

- распространение и (или) размещение наружной рекламы;

- распространение и (или) размещение рекламы на транспортных средствах;

- оказание услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь спальных помещений не более 500 м2;

- оказание услуг по передаче во временное владение и (или) пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей;

- оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

Все сферы деятельности распространяются как на организации, так и на индивидуальных предпринимателей.

При введении на территории муниципального образования данного специального налогового режима должны быть определены:

- порядок введения единого налога;

- виды предпринимательской деятельности, в отношении которых вводится единый налог, в пределах указанного выше перечня;

- значения корректирующего коэффициента базовой доходности К2, учитывающего совокупность прочих особенностей ведения предпринимательской деятельности, в т.ч. ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов и иные особенности. Данный коэффициент не может быть повышающим, т.к. НК установил его предельные значения от 0,005 до 1.

Сущность перевода организаций и индивидуальных предпринимателей на систему налогообложения в виде единого налога на вмененный доход представлена на рис. 25.

Остальные налоги, плательщиками которых являются организации и предприниматели, уплачиваются по обычной системе налогообложения (например, земельный налог, транспортный налог др.).

За всеми плательщиками единого налога на вмененный доход (организациями и предпринимателями) сохраняется обязанность уплачивать страховые взносы во внебюджетные фонды.

Информация, представленная нарис. 25, свидетельствует отом, что организации ииндивидуальные предприниматели уравнены в своих правах.

Налогоплательщики обязаны встать на учет в налоговых органах по месту осуществления деятельности, переведенной на уплату ЕНВД на территории соответствующего муниципального образования РФ, в срок не позднее пяти дней с начала ее осуществления и производить уплату единого налога, установленного в этом муниципальном образовании РФ.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению единым налогом, учет показателей, необходимых для исчисления налога, ведется раздельно по каждому виду деятельности.

Налогоплательщики обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении видов предпринимательской деятельности, подлежащих налогообложению единым налогом и в соответствии с общим режимом налогообложения.

Объектом налогообложения для применения единого налога признается вмененный доход налогоплательщика. Налоговая ставка установлена в размере 15% вмененного дохода.

Налоговой базой для исчисления суммы единого налога признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, величины физического показателя, характеризующего данный вид деятельности, и корректирующих коэффициентов К1 и К2,

ЕН = (БД × К1 × К2) × ВФП × 3 мес. × 15%, (1)

где БД — базовая доходность; К1 — коэффициент-дефлятор, соответствующий индексу изменения потребительских цен на товары (работы, услуги) в РФ; К2 — корректирующий коэффициент базовой доходности, учитывающий совокупность прочих особенностей ведения предпринимательской деятельности, в т.ч. ассортимент товаров (работ, услуг), сезонность, время работы, величину доходов и иные особенности; ВФП — величина физического показателя (например, площадь торгового зала, м2; торговое место; количество работников, включая индивидуального предпринимателя); 15% — ставка налога.

Если в течение налогового периода у налогоплательщика произошло изменение величины физического показателя, налогоплательщик, при исчислении суммы единого налога, учитывает указанное изменение с начала того месяца, в котором произошло изменение величины физического показателя.

Позитивным моментом ЕНВД является то, что, в отличие от действующего порядка определения размера вмененного дохода, почти все показатели для его исчисления определены Налоговым кодексом (размер базовой доходности и физический показатель по видам деятельности, корректирующий коэффициент К1). Ранее размеры базовой доходности по сферам деятельности, облагаемым единым налогом на вмененный доход, а также размеры повышающих и понижающих коэффициентов определялись органами власти субъекта РФ. Это приводило к тому, что в различных субъектах РФ размер вмененного дохода существенно отличался. Тем самым на практике нарушался принцип равенства налогоплательщиков перед налоговым законом, установленный в ч. I НК.

Налоговый период установлен в один квартал. Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25 числа первого месяца следующего налогового периода. Налоговые декларации предоставляются не позднее 20 числа месяца, следующего за истекшим налоговым периодом. При этом сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов во внебюджетные фонды, уплаченных за этот же период времени при выплате налогоплательщиками вознаграждений своим работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование, но не более чем на 50 %.

Если индивидуальный предприниматель работает сам на себя без привлечения труда наемных работников и им выбран объект налогообложения «доходы», то он вправе уменьшить сумму единого налога на сумму страховых взносов, уплачиваемых в виде фиксированного платежа на 100%.

Патентная система налогообложения

Патентная система налогообложения применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах.

Индивидуальный предприниматель вправе применять патентную систему налогообложения на добровольной основе, если он осуществляет только одну сферу деятельности (перечислены на с. 145–148), использует труд наемных работников не более 15 чел. и годовой доход не превышает 60 млн р.

Применение патентной системы налогообложения индивидуальных предпринимателей предусматривает их освобождение от обязанности по уплате:

1) налога на доходы физических лиц (в части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения);

2) налога на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения).

Индивидуальные предприниматели, применяющие патентную систему налогообложения, не признаются налогоплательщиками НДС, за исключением НДС, подлежащего уплате:

- при осуществлении видов предпринимательской деятельности, в отношении которых не применяется патентная система налогообложения;

- при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией.

При применении патентной системы налогообложения уплачиваются:

- единый налог (6% от потенциально возможного годового дохода);

- взносы в социальные внебюджетные фонды;

- иные налоги, уплачиваемые по обычной системе налогообложения, а также исполняют обязанности налоговых агентов.

Патентная система налогообложения применяется в отношении следующих видов предпринимательской деятельности:

- ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий;

- ремонт, чистка, окраска и пошив обуви;

- парикмахерские и косметические услуги;

- химическая чистка, крашение и услуги прачечных;

- изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц;

- ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий;

- ремонт мебели;

- услуги фотоателье, фото- и кинолабораторий;

- техническое обслуживание и ремонт автотранспортных и мототранспортных средств, машин и оборудования;

- оказание автотранспортных услуг по перевозке грузов автомобильным транспортом;

- оказание автотранспортных услуг по перевозке пассажиров автомобильным транспортом;

- ремонт жилья и других построек;

- услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ;

- услуги по остеклению балконов и лоджий, нарезке стекла и зеркал, художественной обработке стекла;

- услуги по обучению населения на курсах и по репетиторству;

- услуги по присмотру и уходу за детьми и больными;

- услуги по приему стеклопосуды и вторичного сырья, за исключением металлолома;

- ветеринарные услуги;

- сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности;

- изготовление изделий народных художественных промыслов;

- прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в т.ч. по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря);

- услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах;

- производство и реставрация ковров и ковровых изделий;

- ремонт ювелирных изделий, бижутерии;

- чеканка и гравировка ювелирных изделий;

- монофоническая и стереофоническая запись речи, пения, инструментального исполнения заказчика на магнитную ленту, компактдиск, перезапись музыкальных и литературных произведений на магнитную ленту, компакт-диск;

- услуги по уборке жилых помещений и ведению домашнего хозяйства;

- услуги по оформлению интерьера жилого помещения и услуги художественного оформления;

- проведение занятий по физической культуре и спорту;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- услуги платных туалетов;

- услуги поваров по изготовлению блюд на дому;

- оказание услуг по перевозке грузов водным транспортом;

- услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

- услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

- услуги по зеленому хозяйству и декоративному цветоводству;

- ведение охотничьего хозяйства и осуществление охоты;

- занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности;

- осуществление частной детективной деятельности лицом, имеющим лицензию;

- услуги по прокату;

- экскурсионные услуги;

- обрядовые услуги;

- ритуальные услуги;

- услуги уличных патрулей, охранников, сторожей и вахтеров;

- розничная торговля, осуществляемая через объекты стационарной торговой сети с площадью торгового зала не более 50 м2 по каждому объекту организации торговли;

- розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети;

- услуги общественного питания, оказываемые через объекты организации общественного питания с площадью зала обслуживания посетителей не более 50 м2 по каждому объекту организации общественного питания.

Налоговый Кодекс предоставил право субъекту РФ:

1) устанавливать размеры потенциально возможного к получению ИП годового дохода по видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения. При этом минимальный размер потенциально возможного к получению индивидуальным предпринимателем годового дохода не может быть меньше 100 тыс.р., а его максимальный размер неможет превышать 1млнр. Минимальный имаксимальный размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода подлежат индексации на коэффициент-дефлятор;

2) дифференцировать виды предпринимательской деятельности, если такая дифференциация предусмотрена Общероссийским классификатором услуг населению или Общероссийским классификатором видов экономической деятельности;

3) устанавливать дополнительный перечень видов предпринимательской деятельности, относящихся к бытовым услугам в соответствии с Общероссийским классификатором услуг населению, в отношении которых применяется патентная система налогообложения;

4) устанавливать размер потенциально возможного к получению индивидуальным предпринимателем годового дохода в зависимости от средней численности наемных работников, количества транспортных средств, количества обособленных объектов (площадей);

5) увеличивать максимальный размер потенциально возможного к получению индивидуальным предпринимателем годового дохода —

- не более чем в 3 раза по видам предпринимательской деятельности, указанным в пп. 9, 10, 11, 32, 33, 38, 42, 43 (см. с. 146–148);

- не более чем в 5 раз по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, осуществляемым на территории города с численностью населения более 1 млн чел.;

- не более чем в 10 раз по видам предпринимательской деятельности, указанным в пп. 19, 45–46 (см. с. 146, 148).

Патент выдается индивидуальному предпринимателю налоговым органом по месту постановки ИП на учет в налоговом органе в качестве налогоплательщика, применяющего патентную систему налогообложения. Патент действует на территории того субъекта Российской Федерации, который указан в патенте. Индивидуальный предприниматель, получивший патент в одном субъекте РФ, вправе получить патент в другом субъекте РФ.

ИП подает лично или через представителя, направляет в виде почтового отправления с описью вложения или передает в электронной форме по телекоммуникационным каналам связи заявление на получение патента в налоговый орган по месту жительства не позднее чем за 10 дней до начала применения индивидуальным предпринимателем патентной системы налогообложения.

Если индивидуальный предприниматель планирует осуществлять предпринимательскую деятельность на основе патента в субъекте РФ, в котором не состоит на учете в налоговом органе по месту жительства или в качестве налогоплательщика, применяющего патентную систему налогообложения, указанное заявление подается в любой территориальный налоговый орган этого субъекта РФ по выбору индивидуального предпринимателя.

Налоговый орган обязан в течение 5 дней со дня получения заявления на получение патента выдать индивидуальному предпринимателю патент или уведомить его об отказе в выдаче патента.

Основанием для отказа налоговым органом в выдаче ИП патента является:

- несоответствие в заявлении на получение патента вида предпринимательской деятельности перечню видов предпринимательской деятельности, в отношении которых на территории субъекта РФ введена патентная система налогообложения;

- указание срока действия патента, не соответствующего НК;

- нарушение условия перехода на патентную систему налогообложения;

- наличие недоимки по налогу, уплачиваемому в связи с применением патентной системы налогообложения.

Патент выдается по выбору ИП на период от 1 до 12 мес. включительно в пределах календарного года.

Индивидуальный предприниматель, утративший право на применение патентной системы налогообложения или прекративший предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, вправе вновь перейти на патентную систему налогообложения по этому же виду предпринимательской деятельности не ранее чем со следующего календарного года.

Объектом налогообложения признается потенциально возможный к получению годовой доход ИП по соответствующему виду предпринимательской деятельности, установленный законом субъекта РФ.

Налоговая база определяется как денежное выражение потенциально возможного к получению ИП годового дохода по виду предпринимательской деятельности.

Налоговым периодом признается календарный год.

Налоговая ставка устанавливается в размере 6% от потенциально возможного к получению годового дохода.

Сумма единого налога не уменьшается на сумму страховых взносов, уплачиваемых ИП за наемных работников и за себя лично.

В случае получения ИП на срок менее 12 мес., налог рассчитывается путем деления размера потенциально возможного к получению ИП годового дохода на 12 мес. и умножения полученного результата на количество месяцев срока, на который выдан патент.

Налог уплачивается:

- если патент получен на срок до 6 мес. в размере полной суммы налога в срок не позднее 25 календарных дней после начала действия патента;

- если патент получен на срок от 6 мес. до 1 г.—

- в размере 1/3 суммы налога в срок не позднее 25 календарных дней после начала действия патента;

- в размере 2/3 суммы налога в срок не позднее 30 календарных дней до дня окончания налогового периода.

Налоговая декларация по налогу, уплачиваемому в связи с применением патентной системы налогообложения, в налоговые органы не представляется.