Управление капиталом предприятия

Политика управления капиталом на предприятии

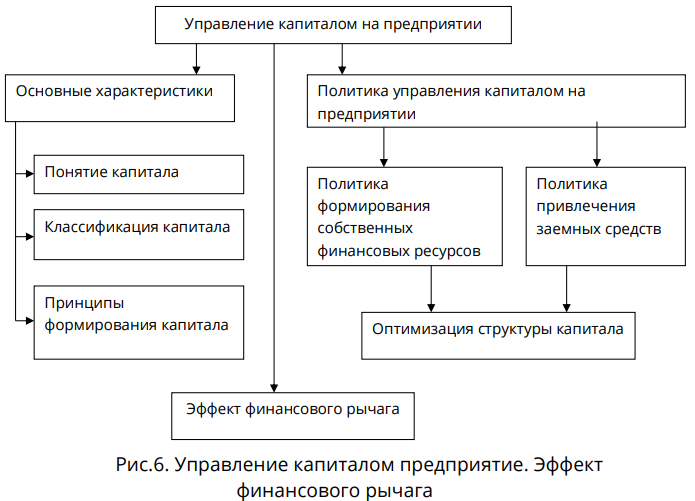

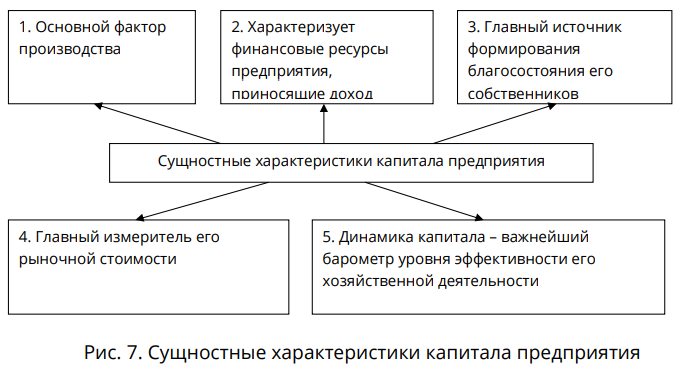

Капитал - одна из наиболее часто используемых в финансовом менеджменте экономических категорий. Являясь главной экономической базой создания и развития предприятия, капитал в процессе своего функционирования обеспечивает интересы государства, собственников и персонала. Капитал - одна из наиболее часто используемых в финансовом менеджменте экономических категорий. Являясь главной экономической базой создания и развития предприятия, капитал в процессе своего функционирования обеспечивает интересы государства, собственников и персонала (рис.6). Рассматривая экономическую сущность капитала, можно отметить основные его характеристики (рис. 7). Функционирование капитала предприятия в процессе его производительного использования характеризуется процессом постоянного кругооборота. Каждый завершенный оборот капитала состоит из ряда стадий. На первой стадии капитал в денежной форме инвестируется в операционные активы, преобразуясь тем самым в производительную форму.

На второй стадии производительный капитал в процессе производства продукции преобразуется в товарную форму.

На третьей стадии товарный капитал по мере реализации производственных товаров и услуг превращается в денежный капитал.

Средняя продолжительность оборота капитала предприятия характеризуется периодом его оборота в днях (месяцах, годах). Кроме того, этот показатель может быть выражен числом оборотов на протяжении рассматриваемого периода.

Капитал характеризуется не только своей многоаспектной сущностью, но и многообразием обличий, в которых он выступает (табл. 6).

1. Основной фактор 2. Характеризует 3. Главный источник производства финансовые ресурсы формирования предприятия, благосостояния его приносящие доход собственников Сущностные характеристики капитала предприятия 4. Главный измеритель его 5. Динамика капитала - важнейший рыночной стоимости барометр уровня эффективности его хозяйственной деятельности

В теории финансового менеджмента выделяют понятие структура капитала. Структура капитала оказывает прямое влияние на результаты финансово - хозяйственной деятельности организации и косвенное влияние на отношение к ней собственников и инвесторов, т.е. на величину капитала.

Чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Если же предприятие предпочитает обходиться собственными средствами, то риск банкротства ограничивается, но инвесторы, получая относительно скромные дивиденды, считают, что предприятие не преследует цели максимизации прибыли, и начинают сбрасывать акции, снижая рыночную стоимость предприятия.

Таблица 6.

| Классификационный признак | Основные виды |

|---|---|

| 1. По формам инвестирования | денежный (финансовый) капитал материальный капитал нематериальный капитал |

| 2. По принадлежности предприятию | собственный капитал заемный капитал |

| 3. По целям использования | производственный капитал ссудный капитал спекулятивный капитал |

| 4. По объекту инвестирования | основной капитал оборотный капитал |

| 5. По форме нахождения в процессе кругооборота | работающий капитал неработающий («мертвый») капитал |

| 6. По формам собственности | частный капитал государственный капитал |

| 7. По организационно–правовым формам деятельности | акционерный капитал паевой капитал индивидуальный капитал |

| 8. По характеру использования в хозяйственном процессе | потребляемый капитал накапливаемый капитал |

| 9. По источникам привлечения | национальный капитал иностранный капитал |

| 10. По соответствию правовым нормам функционирования | легальный капитал «теневой» капитал |

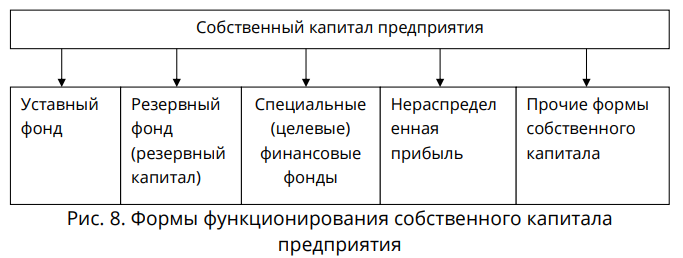

Политика управления структурой капиталом включает в себя управление собственным и заемным капиталом. Финансовую основу предприятия представляет сформированный им собственный капитал (рис.8).

Управление собственным капиталом связано не только с обеспечением эффективного использования уже накопленной его части, но и формированием собственных финансовых ресурсов, обеспечивающих предстоящее развитие предприятия. В процессе управления формированием собственных финансовых ресурсов они классифицируются по источникам этого формирования.

Состав основных источников выглядит следующим образом:

1. Внутренние источники:

- прибыль остающаяся в распоряжении предприятия;

- амортизационные отчисления;

- прочие внутренние источники формирования собственных финансовых ресурсов.

2. Внешние источники:

- привлечение дополнительного паевого или акционерного капитала;

- получение предприятием безвозмездной финансовой помощи;

- прочие внешние источники формирования собственных финансовых ресурсов.

Разработка политики формирования собственных финансовых ресурсов предприятия осуществляется по следующим этапам:

- анализ формирования собственных финансовых ресурсов предприятия в предшествующем периоде;

- определение общей потребности в собственных финансовых ресурсах;

- оценка стоимости привлечения собственного капитала из различных источников;

- обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников;

- обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников;

- оптимизация соотношения внутренних и внешних источников формирования собственных финансовых ресурсов.

Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемных средств.

Заемный капитал, используемый предприятием, характеризуется в совокупности с объемом его финансовых обязательств.

Процесс формирования политики привлечения предприятием заемных средств включает следующие этапы:

- анализ привлечения и использования заемных средств в предшествующем периоде;

- определение целей привлечения заемных средств в предстоящем периоде;

- определение предельного объема привлечения заемных средств;

- оценка стоимости привлечения заемного капитала из различных источников;

- определение соотношения объема заемных средств, привлекаемых на кратко- и долгосрочной основе;

- определение форм привлечения заемных средств;

- определение состава основных кредиторов;

- формирование эффективных условий привлечения кредитов;

- обеспечение эффективного использования привлеченных кредитов;

- обеспечение своевременных расчетов по полученным кредитам.

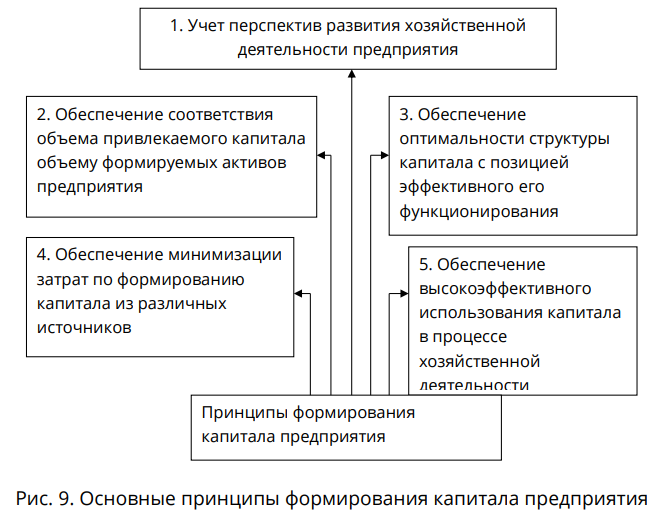

В формировании рациональной структуры источников средств исходят обычно из самой общей целевой установки: найти такое соотношение между заемными и собственными средствами, при котором стоимость акций будет наивысшей. Основной целью формирования капитала предприятия является удовлетворение потребности в приобретении необходимых активов и оптимизация его структуры с позиций обеспечения условий эффективного его использования (рис. 9).

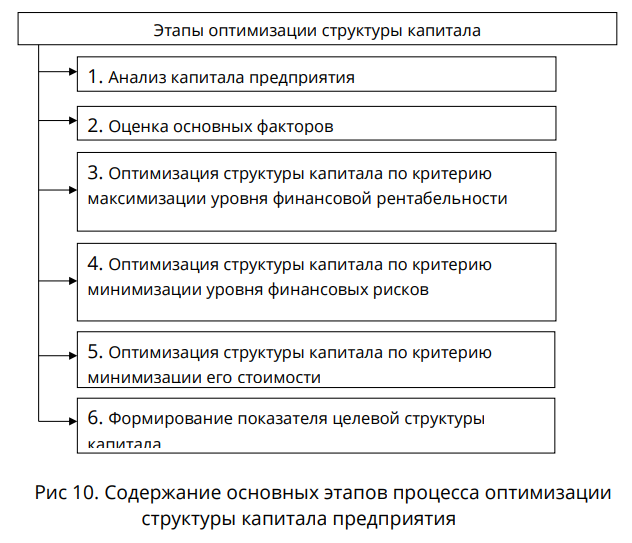

Оптимизация структуры капитала является одной из наиболее важных и сложных задач, решаемых в процессе финансового управления предприятием.

Процесс оптимизации структуры капитала осуществляется по следующим этапам (рис. 10).

- Учет перспектив развития хозяйственной деятельности предприятия

- Обеспечение соответствия

- Обеспечение объема привлекаемого капитала оптимальности структуры объему формируемых активов капитала с позицией предприятия эффективного его функционирования

- Обеспечение минимизации

- Обеспечение затрат по формированию высокоэффективного капитала из различных использования капитала источников в процессе хозяйственной деятельности

Принципы формирования капитала предприятия

В зависимости от своего отношения к финансовым рискам собственники или менеджеры организации принимают окончательное решение по формированию оптимальной структуры капитала. В соответствии, с которым будет осуществляться последующее формирование целевой структуры капитала организации путем привлечения финансовых средств из соответствующих, источников.

Этапы оптимизации структуры капитала

- Анализ капитала предприятия

- Оценка основных факторов

- Оптимизация структуры капитала по критерию максимизации уровня финансовой рентабельности

- Оптимизация структуры капитала по критерию минимизации уровня финансовых рисков

- Оптимизация структуры капитала по критерию минимизации его стоимости

- Формирование показателя целевой структуры капитала

Концепция расчета эффекта финансового рычага

Замечено, что организация, которая рационально использует заемные средства, несмотря на их платность, имеет более высокую рентабельность собственных средств. Этому можно дать объяснение, исходя из финансового механизма функционирования организации.

Решение использовать или не использовать заемные средства в качестве дополнительного источника финансирования обуславливает возникновение финансового риска. На степень финансового риска указывает сила финансового рычага или эффект финансового рычага.

Рычаг (левередж) - это фактор, незначительное изменение которого может привести к существенному изменению конечных показателей (прибыли и рентабельности).

Производственный (операционный) левередж характеризует взаимосвязь постоянных и переменных затрат. В краткосрочном периоде в отличие от постоянных переменные издержки могут изменяться под влиянием корректировок объема производства (продаж). В долгосрочной перспективе все издержки имеют переменный характер. При изменении объема продаж пропорционально изменяются переменные издержки, а постоянные остаются прежними, таким образом, огромный позитивный потенциал для деятельности фирмы заложен в экономии на постоянных издержках в том числе и затратах, связанных с управлением предприятием.

Эффект операционного рычага состоит в том, что любое изменение выручки от реализации продукции всегда порождает изменение прибыли. Это связано с непропорциональным воздействием постоянных и переменных затрат на финансовый результат деятельности предприятия, при изменении объема производства. Чем больше уровень постоянных издержек, тем больше сила воздействия операционного рычага. Указывая на темпы падения прибыли с каждого снижения выручки, сила воздействия операционного рычага свидетельствует об уровне предпринимательского риска данного предприятия.

Для предприятий, имеющих на балансе большое количество неэффективно используемых основных фондов, высокая сила воздействия операционного рычага представляет значительную опасность. Она заключается в том, что в этом случае каждый процент снижения выручки от реализации приводит к резкому падению прибыли и достаточно быстрым вхождением предприятием в зону убытков.

Сила действия операционного рычага максимальна при объеме продаж, близком к порогу рентабельности и уменьшается по мере удаления от порога рентабельности.

В основе аппарата операционного анализа лежит теоретическое разделение затрат на:

- переменные затраты;

- постоянные затраты.

«Переменные затраты» (Пер) и «постоянные затраты» (Пос) - теоретические конструкты, так как в жизни - все затраты «перемешаны» и неразделимы.

Под «переменными затратами» понимаются затраты, возрастающие (убывающие) пропорционально изменению объемов производства (продаж): затраты предприятия на сырье, электроэнергию, транспорт, сдельную зарплату и т. п.

Под «постоянными затратами» понимаются затраты, фиксированные в определенном (релевантном) диапазоне объемов производства (продаж): амортизация, проценты за кредит, арендная плата, оклады служащих и т. п.

Постоянные затраты не зависят от объемов производства (продаж) до определенного момента - пока не потребуется наращивать мощности; после этого они возрастают скачкообразно.

Это значит, что действие операционного рычага порождает особый тип риска - производственный риск (Business risk) - риск «завязнуть» в постоянных затратах при ухудшении конъюнктуры. Постоянные затраты будут «тормозить» переориентацию производства, не давать возможности быстро диверсифицировать его или сменить рыночную нишу.

Но при благоприятной конъюнктуре компания с высоким уровнем СОР (высокой фондоемкостью) будет иметь дополнительный финансовый выигрыш. Отсюда следует, что наращивать фондоемкость производства (бизнеса) нужно с большой осторожностью: только тогда, когда есть уверенность, что объемы продаж будут расти (или, по крайней мере, не падать).

В практических расчетах для определения силы воздействия операционного рычага на конкретное предприятие применят результат от реализации продукции после возмещения переменных издержек (VC), который часто называют маржинальным доходом:

МД = Объем продаж - Переменные издержки

МД = Постоянные издержки + Операционная прибыль (EBIT)

EBIT - прибыль от продаж до вычета процентов за кредит и налога на прибыль.

Желательно, чтобы маржинальный доход не только покрывал постоянные издержки, но и служил источником формирования операционной прибыли (EBIT).

После вычисления маржинального дохода определяется сила воздействия операционного рычага (СВОР):

СВОР = Маржинальный доход / Операционная прибыль

Сила воздействия операционного рычага всегда рассчитывается для определенного объема продаж. С изменением выручки от продаж меняется и его сила воздействия. Операционный рычаг позволяет оценить степень влияния изменения объемов продаж на размер будущей прибыли организации. Расчеты операционного рычага показывают, на сколько процентов изменится прибыль при изменении объема продаж на 1%.

Финансовый рычаг представляет собой потенциальную возможность влиять на прибыль предприятия путем изменения объема и структуры долгосрочных пассивов. Для финансового менеджера, принимающего решения о структуре капитала, важно оценить численно выгоды и риски, связанные с финансовым рычагом.

В той формуле можно выделить три основные составляющие:

- налоговый корректор показывает влияние налогообложения на эффект финансового рычага;

- дифференциал финансового рычага - это разница между экономической рентабельностью активов или НРЭИ и средней расчетной ставкой процента по заемным средствам;

- плечо финансового рычага характеризует сумму заемного капитала, используемого предприятием, приходящуюся на единицу собственного капитала, соотношение между заемными и собственными средствами.

Введем значение необходимых показателей для расчета эффекта финансового рычага (таб. 7).

Таблица 7.

| 1. Нетто результат эксплуатации инвестиций, ден. ед. | Сумма прибыли до налогообложения и процентов за кредит |

| 2. Экономическая рентабельность,% | Отношение нетто результата эксплуатации инвестиций к совокупного капитала (собственное средства +заемные средства) |

| 3. Средняя расчетная ставка процента,% | Отношение суммы процентов за кредит к общей сумме заемных средств |

| 4. Собственные средства, ден. ед | |

| 5. Ставка налога на прибыль, % | |

| 6. Налоговый корректор | Разница между единицей и ставкой налога на прибыль |

| 7. Дифференциал, % | Разница между экономической рентабельностью и средней расчетной ставки процента |

| 8. Плечо финансового рычага, % | Соотношение суммы заемных средств к сумме собственных средств |

| 9. Эффект финансового рычага, % | Умножение налогового корректора, дифференциала и плеча финансового рычага |

Дифференциал финансового рычага (ДФР) представляет собой разницу между рентабельностью активов (РА) и ставкой по обслуживанию долга (процентов за кредит) (П). РА - это стр.2400/стр.1600.

Дифференциал финансового рычага является главным условием, формирующим положительный ЭФР. Чем выше положительное значение дифференциала, тем выше эффект.

Получение отрицательного значения дифференциала всегда приводит к снижению рентабельности собственного капитала. Это связано с рядом обстоятельств. В период ухудшения конъюнктуры финансового рынка и сокращения объема предложения свободного капитала стоимость заемных средств может резко возрасти, превысив уровень рентабельности производства.

Снижение финансовой устойчивости предприятия в процессе повышения доли используемого заемного капитала приводит к увеличению риска банкротства предприятия. Это вынуждает кредиторов увеличивать уровень ставки процентов за кредит за дополнительный финансовый риск.

При определенном уровне этого риска дифференциал финансового рычага может принять нулевое значение и даже иметь отрицательную величину. При ухудшении конъюнктуры товарного рынка сокращается объем реализации продукции, а, следовательно, и размер прибыли. В этих условиях отрицательная величина дифференциала финансового рычага может формироваться при неизменных ставках процента за кредит за счет снижения рентабельности производства. При положительном значении дифференциала любой прирост коэффициента финансового рычага будет вызывать еще больший прирост коэффициента рентабельности собственного капитала. При отрицательном значении дифференциала прирост коэффициента финансового рычага будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Следовательно, при неизменном значении дифференциала коэффициент финансового рычага является главным генератором как возрастания прибыли на собственный капитал, так и финансового риска потери прибыли.

Необходимо также отметить, что величина дифференциала дает очень важную информацию продавцу заемных средств - банкиру.

Если величина дифференциала близка к нулю или отрицательна, то банкир воздерживается от новых кредитов или резко повышает их цену, что сказывается на величину средней расчетной ставки процента.

Плечо финансового рычага - это соотношение заемных средств к собственным средствам. По сути, оно выражает способность предприятия уплатить долг своевременно и в полном объеме. Банки и другие кредитные организации обязаны рассчитать этот параметр, чтобы определить максимальную сумму кредита, которую они могут дать предприятию. Это определение справедливо как для предприятий, так и для отдельных инвесторов, использующих этот инструмент во время выполнения спекулятивных операций. Обычно он выражается в долевом или процентном соотношении к полученным в долг или временное пользование средствам. Для предприятий и банков используются одни формулы расчета финансового рычага, для инвесторов - другие. При использовании этого инструмента важно оценить не только выгоды от применения, но и риск, который он несет.

Отметим некоторые правила, связанные с эффектом финансового рычага.

1. Дифференциал ЭФР должен быть положительным.

Предприниматель имеет определенные рычаги воздействия на дифференциал, однако такое влияние ограничено возможностями наращивания эффективности производства.

2. Дифференциал финансового рычага - это важный информационный импульс не только для предпринимателя, но и для банкира, так как он позволяет определить уровень (меру) риска предоставления новых займов предпринимателю. Чем больше дифференциал, тем меньше риск для банкира, и наоборот.

3. Плечо финансового рычага несет принципиальную информацию, как для предпринимателя, так и для банкира. Большое плечо означает значительный риск для обоих участников экономического процесса.

Таким образом, можем утверждать, что эффект финансового рычага позволяет определять и возможности привлечения заемных средств для повышения рентабельности собственных средств, и связанный с этим финансовый риск (для предпринимателя и банкира).

Кредит будет выгодным для предприятия, если он увеличит эффект финансового рычага.

Налоговый корректор финансового рычага (1 - Т) практически не зависит от деятельности предприятия, так как ставка налога на прибыль устанавливается законодательно. Вместе с тем в процессе управления эффектом финансового рычага дифференциальный налоговый корректор может быть использован в следующих случаях:

- если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

- если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

- если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

- если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли.

В этих случаях, воздействуя на отраслевую или региональную структуру производства (а, соответственно, и на состав прибыли по уровню ее налогообложения), можно, снизив среднюю ставку налогообложения прибыли, повысить воздействие налогового корректора финансового рычага на его эффект (при прочих равных условиях).

Американская версия финансового рычага

В американской традиции финансового менеджмента под финансовым рычагом понимают то же явление: повышение прибыльности собственных вложений капитала за счет использования заемных средств. Однако показатели действия финансового рычага и формулы их расчета используют другие [5].

Если в европейской версии финансового рычага показателем его действия является «эффект финансового рычага» - ЭФР, то у американцев принят «на вооружение» другой, называемый «сила финансового рычага» - СФР. Суть этого механизма финансового рычага в следующем. Благодаря его действию, связываются две динамики показателей: изменения значений НРЭИ, с одной стороны, и изменения значений ПНА - прибыли, приходящейся на одну обыкновенную акцию компании («прибыль на акцию») - с другой.

Финансовый рычаг работает так, что любые изменения НРЭИ порождают более сильные изменения ПНА.

Другими словами, финансовый рычаг в его американской трактовке тоже порождает финансовый риск: при слишком большой силе финансового рычага - СФР (а это зависит от величины займов компании) даже незначительное колебание рыночной конъюнктуры в сторону ухудшения, сопровождающееся уменьшением величины НРЭИ, может привести компанию к банкротству.

Отсюда - правило, которому американские финансовые менеджеры следуют неукоснительно: наращивать займы с целью увеличения отдачи каждой акции, находящейся на руках акционеров, нужно только в том случае, если рыночная ниша компании - стабильна и ухудшение конъюнктуры не угрожает.

Рассчитывается СФР достаточно просто:

СФР = НРЭИ / ФИ - НРЭИ

Чем больше ФИ - платежи по кредитам и займам, тем меньше значение знаменателя формулы, и тем больше величина СФР. Из этой же формулы понятно, что сила финансового рычага не может быть меньше единицы: СФР ≥ 1 (это еще одно отличие от ЭФР, значение которого может быть как положительным, так и отрицательным).

В отсутствии займов ФИ = 0 и СФР = 1.

Недостатком американской концепции финансового рычага является то, что в ее рамках нельзя определить границы безопасности и эффективности займов. Когда этот вопрос встает перед американскими менеджерами, они прибегают к использованию аппарата европейской концепции.

Использование в операционном анализе порога рентабельности и запаса финансовой прочности предприятия

Операционный анализ - основной инструмент оперативного финансового планирования на предприятии, который позволяет отслеживать зависимость финансовых результатов деятельности от затрат, объемов производства и цены.

Основное назначение операционного анализа сводится к поиску наиболее выгодных соотношений между переменными затратами на единицу продукции и постоянными издержками.

1. Валовая маржа - результат от реализации продукции после возмещения переменных затрат. В зарубежной практике показатель валовой маржи называют суммой покрытия или вклада. Одной из основных задач финансового менеджмента является максимизация валовой маржи, поскольку именно она является источником покрытия постоянных издержек и определяет величину прибыли.

Рассчитывается:

Валовая маржа = объем продажи товаров - переменные издержки

Валовая маржа = постоянные издержки + операционная прибыль

2. Коэффициент валовой маржи является промежуточным показателем. Он определяет долю валовой маржи в выручке от реализации. В операционном анализе он используется только для определения прогнозной величины прибыли. Рассчитывается по формуле:

КМД = Валовая маржа / объем продажи товаров

3. Порог рентабельности (точка безубыточности) - такая ситуация, при которой предприятие не несет убытков, но и не имеет прибыли. При этом количество продаж, находящихся ниже точки безубыточности влекут за собой убытки, продажи находящиеся выше точки безубыточности приносят прибыль. В такой ситуации выручки от продаж после возмещения переменных и постоянных издержек достаточно для возмещения постоянных затрат:

Выручка от продаж = Постоянные издержки

Операционная прибыль = Валовая маржа - постоянные издержки = 0

Значение порога рентабельности вычисляется, исходя из последней формулы:

Порог рентабельности = Постоянные издержки / КМД

Чем выше порог рентабельности, тем труднее его перешагнуть предприятию. Предприятия с низким порогом рентабельности легче переживают падение спроса на продукцию и, как результат, снижение цены реализации.

Графически порог рентабельности выражается в точке безубыточности.

4. Запас финансовой прочности. Зная порог рентабельности, можно определить запас финансовой прочности предприятия. Он свидетельствует о том, насколько предприятие может выдержать снижение выручки от продаж без серьезной угрозы для своего финансового положения, т.е. сохранит ли оно свою финансовую устойчивость и платежеспособность на прежнем уровне.

Рекомендуемое значение запаса финансовой прочности составляет не ниже 10%. Рассчитывается он по формуле:

ЗФП = Выручка от реализации. продукции по плану - Пороговая выручка от реализации

Запас финансовой прочности в относительном выражении равен:

ЗФПОТН = (ЗФПАБС / Выручка от реализации продукции по плану)

Чем выше показатель финансовой прочности, тем меньше риск потерь для предприятия.

Прибыль в данном случае составляет:

Прибыль = ЗФП * КМД

Таким образом, основная цель операционного анализа - установить, что произойдет с конечным финансовым результатом, если в течение определенного периода времени в рамках имеющихся производственных мощностей изменятся: объем производства, цены на отдельные изделия и ассортимент выпускаемой продукции и др.

Операционный анализ проводят вне рамок отчета о прибылях и убытках, поэтому его относят ко второму уровню анализа прибыли на основе данных управленческого учета.

Контрольные вопросы

- В чем состоит действие финансового рычага? За счет чего оно происходит?

- Чем отличаются европейская и американская версии финансового рычага?

- Какой показатель характеризует степень действия финансового рычага в европейской трактовке?

- В чем положительные и отрицательные стороны использования действия финансового рычага?

- Какова последовательность действий при расчете эффекта финансового рычага прямым способом?

- Как влияет на финансовый рычаг налогообложение?

- Как выглядит формула для расчета эффекта финансового рычага формальным способом?

- Что такое «дифференциал финансового рычага»? Как влияет на его величину изменение заемного капитала компании?

- Что такое «плечо финансового рычага»? Как связана динамика этого показателя с динамикой дифференциала?