Управление денежными средствами предприятия

Понятие, сущность и классификация денежных потоков

Денежный поток предприятия представляет собой совокупность распределенных по отдельным интервалам рассматриваемого периода времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью, движение которых связано с факторами времени, риска и ликвидности.

Классификация денежных потоков предприятия осуществляется по следующим основным признакам.

1. По масштабам обслуживания хозяйственного процесса выделяют следующие виды денежных потоков:

- денежный поток по предприятию в целом. Это наиболее агрегированный вид денежного потока, который аккумулирует все виды денежных потоков, обслуживающих хозяйственный процесс предприятия в целом;

- денежный поток по отдельным структурным подразделениям (центрам ответственности) предприятия. Такая дифференциация денежного потока предприятия определяет его как самостоятельный объект управления в системе организационнохозяйственного построения предприятия;

- денежный поток по отдельным хозяйственным операциям.

В системе хозяйственного процесса предприятия такой вид денежного потока следует рассматривать как первичный объект самостоятельного управления.

2. По видам хозяйственной деятельности в соответствии с международными стандартами учета выделяют следующие виды денежных потоков:

- денежный поток по операционной деятельности.

- денежный поток по инвестиционной деятельности.

- денежный поток по финансовой деятельности.

3. По направленности движения денежных средств выделяют два основных вида денежных потоков:

- положительный денежный поток, характеризующий совокупность поступлений денежных средств на предприятие от всех видов хозяйственных операций (в качестве аналога этого термина используется термин "приток денежных средств");

- отрицательный денежный поток, характеризующий совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций (в качестве аналога этого термина используется термин "отток денежных средств");

4. По методу исчисления объема выделяют следующие виды денежных потоков предприятия:

- валовой денежный поток. Он характеризует всю совокупность поступлений или расходования денежных средств в рассматриваемом периоде времени в разрезе отдельных его интервалов;

- чистый денежный поток. Он характеризует разницу между положительным и отрицательным денежными потоками (между поступлением и расходованием денежных средств) в рассматриваемом периоде времени в разрезе отдельных его интервалов.

5. По характеру денежного потока по отношению к предприятию он подразделяется на два вида:

- внутренний денежный поток. Он характеризует совокупность поступления и расходования денежных средств в рамках предприятия. Эти поступления и выплаты связаны с операциями, обусловленными денежными отношениями предприятия с персоналом, учредителями (акционерами), дочерними структурными подразделениями и т.п. В общем денежном потоке предприятия его внутренний денежный поток занимает небольшой удельный вес;

- внешний денежный поток. Этот вид денежного потока обслуживает операции предприятия, связанные с его денежными отношениями с хозяйственными партнерами и государственными органами

6. По уровню достаточности объема выделяют следующие виды денежных потоков предприятия:

- избыточный денежный поток. Он характеризует такой денежный поток, при котором поступления денежных средств существенно превышают реальную потребность предприятия в целенаправленном их расходовании.

- дефицитный денежный поток. Он характеризует такой денежный поток, при котором поступления денежных средств существенно ниже реальных потребностей предприятия в целенаправленном их расходовании.

7. По уровню сбалансированности объемов взаимосвязанных денежных потоков различают следующие их виды:

- сбалансированный денежный поток. Он характеризует такой вид совокупного денежного потока по отдельной хозяйственной операции, структурному подразделению ("центру ответственности") или предприятию в целом, по которому обеспечена сбалансированность между объемами положительного и отрицательного их видов (с учетом предусмотренного прироста запаса денежных средств).

- несбалансированный денежный поток. Он характеризует такой вид совокупного денежного потока по отдельной хозяйственной операции, структурному подразделению ("центру ответственности") или предприятию в целом, по которому выше рассмотренная балансовая связь не обеспечивается.

8. По предсказуемости возникновения выделяют следующие виды денежных потоков:

- полностью предсказуемый денежный поток. Он характеризует такой вид денежного потока, объем и время осуществления которого могут быть полностью детерминированы заранее.

- недостаточно предсказуемый денежный поток. Он характеризует такой вид денежного потока, объем и время осуществления которого не могут быть полностью детерминированы заранее в связи с возможными изменениями факторов внешней среды.

- непредсказуемый денежный поток. Он характеризует такой вид денежного потока, который связан с чрезвычайными событиями в процессе осуществления предприятием операционной, инвестиционной или финансовой деятельности, а также отдельными заранее не планируемыми операциями (например, уплата или получение штрафных санкций).

9. По возможности обеспечения платежеспособности различают следующие два вида денежного потока предприятия:

- ликвидный денежный поток. Он характеризует такой вид денежного потока предприятия, по которому соотношение положительного и отрицательного его видов равно или превышает единицу в каждом интервале рассматриваемого периода времени.

- неликвидный денежный поток. Он характеризует такой вид денежного потока предприятия, по которому соотношение положительного и отрицательного его видов меньше единицы в отдельных интервалах рассматриваемого периода времени (и по периоду в целом).

Принципы, этапы и модели управления свободными денежными средствами

Основной целью управления денежными потоками является обеспечение финансового равновесия предприятия в процессе его развития путем балансирования объемов поступления и расходования денежных средств и их синхронизации во времени

Процесс управления денежными потоками предприятия базируется на определенных принципах, основными из которых являются:

- принцип информативной достоверности.

- принцип обеспечения сбалансированности.

- принцип обеспечения эффективности.

- принцип обеспечения ликвидности.

Высокая неравномерность отдельных видов денежных потоков порождает временный дефицит денежных средств предприятия, который отрицательно сказывается на уровне его платежеспособности.

Процесс управления денежными потоками предприятия последовательно охватывает следующие основные этапы:

1. Этап - обеспечение полного и достоверного учета денежных потоков предприятия и формирование необходимой отчетности.

Используются два основных метода - косвенный и прямой. Эти методы различаются между собой полнотой представления данных о денежных потоках предприятия, исходной информацией для разработки отчетности и другими параметрами.

2. Этап - анализ денежных потоков предприятия в предшествующем периоде. Основной целью этого анализа является выявление уровня достаточности формирования денежных средств, эффективности их использования, а также сбалансированности положительного и отрицательного денежных потоков предприятия по объему и во времени.

На первом этапе анализа рассматривается динамика объема формирования положительного денежного потока предприятия в разрезе отдельных источников.

На втором этапе анализа рассматривается динамика объема формирования отрицательного денежного потока предприятия, а также структуры этого потока по направлениям расходования денежных средств. В процессе этого этапа анализа определяется насколько соразмерно развивались за счет расходования денежных средств отдельные виды активов предприятия, обеспечивающие прирост его рыночной стоимости; по каким направлениям использовались денежные средства, привлеченные из внешних источников; в какой мере погашалась сумма основного долга по привлеченным ранее кредитам и займам.

На третьем этапе анализа рассматривается сбалансированность положительного и отрицательного денежных потоков по общему объему; изучается динамика показателя чистого денежного потока как важнейшего результативного показателя финансовой деятельности предприятия и индикатора уровня сбалансированности его денежных потоков в целом.

На четвертом этапе анализа исследуется синхронность формирования положительного и отрицательного денежных потоков в разрезе отдельных интервалов отчетного периода. В процессе исследования синхронности формирования различных видов денежных потоков рассчитывается динамика коэффициента ликвидности денежного потока предприятия в разрезе отдельных интервалов рассматриваемого периода.

Для обеспечения необходимой ликвидности денежного потока этот коэффициент должен иметь значение не ниже единицы (превышение единицы будет генерировать рост остатка денежных активов на конец рассматриваемого периода, т.е. способствовать повышению коэффициента абсолютной платежеспособности предприятия).

На пятом этапе анализа определяется эффективность денежных потоков предприятия. Обобщающим показателем такой оценки выступает коэффициент эффективности денежного потока предприятия.

Результаты анализа используются для выявления резервов оптимизации денежных потоков предприятия и их планирования на предстоящий период.

3. Этап - оптимизация денежных потоков предприятия.

Важнейшими задачами, решаемыми в процессе этого этапа управления денежными потоками, являются: выявление и реализация резервов, позволяющих снизить зависимость предприятия от внешних источников привлечения денежных средств; обеспечение более полной сбалансированности положительных и отрицательных денежных потоков во времени и по объемам

4. Этап - планирование денежных потоков предприятия в разрезе различных их видов. Такое планирование носит прогнозный характер в силу неопределенности ряда исходных его предпосылок.

Поэтому планирование денежных потоков осуществляется в форме многовариантных плановых расчетов этих показателей при различных сценариях развития исходных факторов (оптимистическом, реалистическом, пессимистическом).

5. Этап - Обеспечение эффективного контроля денежных потоков предприятия. Объектом такого контроля являются: выполнение установленных плановых заданий по формированию объема денежных средств и их расходованию по предусмотренным направлениям; равномерность формирования денежных потоков во времени; ликвидность денежных потоков и их эффективность. Эти показатели контролируются в процессе мониторинга текущей финансовой деятельности предприятия.

К денежным средствам могут быть применены модели, разработанные в теории управления запасами и позволяющие оптимизировать величину денежных средств.

Модели в управлении денежными средствами

Использование модели Баумоля в управлении денежными активами предприятия. Денежные средства и краткосрочные ценные бумаги относят к наиболее ликвидным активам предприятия.

Денежные средства и легкореализуемые ценные бумаги часто называют денежными активами.

В состав денежных средств входят:

- деньги в кассе;

- на расчетном, валютном, депозитном и иных счетах в банках.

Ценные бумаги составляют краткосрочные финансовые вложения и включают финансовые инструменты частных эмитентов и государства.

Для оптимизации объема денежных средств необходимо оценить:

- общую величину денежных средств и их эквивалентов;

- какую величину денежных средств следует держать на расчетном счете в банке, а какую в форме легкореализуемых ценных бумаг;

- когда и в какой сумме осуществлять взаимную трансформацию денежных средств и быстрореализуемых элементов оборотных активов.

Для управления денежной наличностью в практике западных корпораций наибольшее распространение получили математические модели Баумоля, Миллера-Орра, Стоуна, Монте-Карло.

Модель Баумоля. Предполагается, что предприятие начинает работать, имея максимальный и целесообразный для него уровень денежных средств, а затем постепенно расходует их в течение некоторого периода. Как только запас денежных средств истощается, т.е. становится равным нулю или достигает уровня безопасности, то предприятие продает свои краткосрочные ценные бумаги и пополняет запас денежных средств до первоначальной суммы.

Модель Баумоля позволяет определить оптимальную частоту пополнения и оптимальный размер остатка денежных средств, при которых совокупные потери будут минимальными.

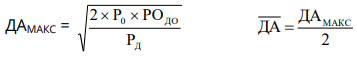

Максимальный и средний оптимальный размер остатка денежных средств в соответствии с моделью Баумоля имеет следующий вид.

ДАмакс - оптимальный размер максимального остатка денежных активов предприятия;

ДА - оптимальный размер среднего остатка денежных активов предприятия;

Р0 - расходы по обслуживанию одной операции пополнения денежных средств;

Pд - уровень потери альтернативных доходов при хранении денежных средств (средняя ставка процента по краткосрочным финансовым инвестициям), выраженный десятичной дробью;

POдо - планируемый объем отрицательного денежного потока по операционной деятельности (суммы расходования денежных средств).

Динамика остатка средств на расчетном счете представляет собой пилообразный график (рис. 2).

Недостаток модели Баумоля - предположение устойчивости и предсказуемости денежных потоков. Кроме того, она не учитывает сезонности и цикличности производства.

Модель Баумоля проста и в достаточной степени приемлема для предприятий, денежные расходы которых стабильны и прогнозируемы. В действительности такое случается редко. Остаток на расчетном счете изменяется случайным образом, причем возможны значительные колебания.

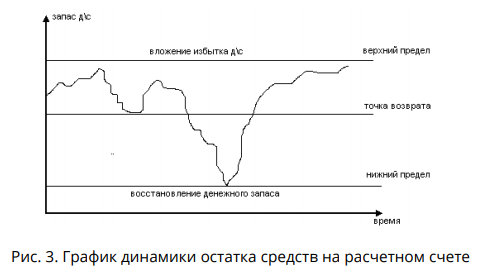

Модель Миллера-Орра. Логика модели следующая: остаток денежных средств на расчетном счете меняется хаотически до тех пор, пока не достигает некоего верхнего предела. Как только это происходит, предприятие начинает покупать ценные бумаги для того, чтобы вернуть запас денежных средств к некоторому нормальному состоянию, называемому точкой возврата. Если запас денежных средств достигает нижнего предела, то в этом случае предприятие продает свои ценные бумаги и получает денежные средства, доведя их запас до нормального предела (рис. 3).

Реализация модели осуществляется в несколько этапов:

1. Устанавливается минимальная величина денежных средств (Он), которую целесообразно постоянно иметь на расчетном счете (она определяется экспертным путем исходя из средней потребности предприятия в оплате счетов, возможных требований банка и др.).

2. По статистическим данным определяется вариация ежедневного поступления средств на расчетный счет (v).

3. Определяются:

- расходы (Pх) по хранению средств на расчетном счете (обычно их принимают в сумме ставки ежедневного дохода по краткосрочным ценным бумагам, циркулирующим на рынке)

- расходы (Рт) по взаимной трансформации денежных средств и ценных бумаг (эта величина предполагается постоянной; аналогом такого вида расходов, имеющим место в отечественной практике, являются, например, комиссионные, уплачиваемые в пунктах обмена валюты).

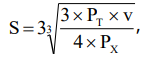

4. Рассчитывают размах вариации остатка денежных средств на расчетном счете (S) по формуле:

5. Рассчитывают верхнюю границу денежных средств на расчетном счете (Ов), при превышении которой необходимо часть денежных средств конвертировать в краткосрочные ценные бумаги:

Ов = Он + S

6. Определяют точку возврата (ТВ) - величину остатка денежных средств на расчетном счете, к которой необходимо вернуться в случае, если фактический остаток средств на расчетном счете выходит за границы интервала (Он, Ов):

Тв = Он + (S / 3)

Несмотря на четкий математический аппарат расчетов оптимальных сумм остатков денежных активов обе приведенные модели (Модель Баумоля и Модель Миллера-Орра) пока еще сложно использовать в отечественной практике финансового менеджмента по следующим причинам:

- хроническая нехватка оборотных активов не позволяет предприятиям формировать остаток денежных средств в необходимых размерах с учетом их резерва;

- замедление платежного оборота вызывает значительные (иногда непредсказуемые) колебания в размерах денежных поступлений, что соответственно отражается и на сумме остатка денежных активов;

- ограниченный перечень обращающихся краткосрочных фондовых инструментов и низкая их ликвидность затрудняют использование в расчетах показателей, связанных с краткосрочными финансовыми инвестициями.

Модель Стоуна. Модель Стоуна дополняет модель Миллера-Орра в виде чисел, кроме верхнего и нижнего лимитов денежных остатков (внешних лимитов), двухконтрольных и внутренних лимитов.

При достижении остатком денежных средств верхнего денежного предела вместо автоматического перевода избыточных денежных средств в ценные бумаги, будет осуществлён прогноз на несколько предстоящих дней и если прогнозный остаток остаётся выше внутреннего лимита, то ценные бумаги будут приобретены.

Если же прогнозный остаток будет ниже внутреннего лимита, то ценные бумаги приобретены не будут. Аналогично при достижении остатком денежных средств нижнего внешнего предела решение о продаже ценных бумаг будет приниматься на основании сравнения прогнозного остатка и внутреннего нижнего лимита.

Имитационное моделирование по методу Монте-Карло. Эта модель, созданная Е. Лернером (Lerner E.M.) и впервые опубликованная в книге «Simulating a Cash Budget» в 1980 году, также может быть использована для определения целевого остатка.

Для описания модели необходимо внести в методику прогнозирования следующие предположение:

- природа показателей носит вероятностный характер;

- распределение ежемесячных реализаций является нормальным с коэффициентом вариации CV и среднеквадратическим отклонением, которое зависит от изменения уровня реализации;

- относительная вариабельность объема реализации постоянна из месяца в месяц.

Поступление выручки от реализации связано с реальным, а не ожидаемым объемом реализации, то есть схема поступлений платежей основана на информации о реальных реализациях, имевших место в прошлом. Если предположить, что объемы реализации, имевшие место в предыдущие месяцы, не повлияют на ожидание относительно объемов будущих реализаций, то покупки в данном месяце будут производиться в размере зависящем от ожидаемого объема реализации в данном (следующем) месяце, но с корректировкой на величину излишков товарно-материальных запасов, обусловленных тем, что реальный объем реализации текущего месяца ниже, чем ожидалось, или недостатка запасов, если он оказался выше ожидаемого. Остальные выплаты, такие как оплата труда, расходы на аренду, предполагаются постоянными, хотя это может стать причиной неточностей результата анализа.

Имитационное моделирование бюджета денежных средств по методу Монте-Карло должен проводится при помощи необходимых компьютерных программ (например, программы Lotus 1-2-3 с использование @RISK), с помощью которых рассчитываются размеры чистых денежных потоков (излишек или нехватка) при различных уровнях вероятностей того, что они не превысят полученных значений.

Таким образом, финансовый менеджер может определить величину денежного остатка с необходимой для него вероятностью.

Также можно ввести предположение о зависимости объемов реализации друг от друга; то есть, например, если фактические реализации в месяце будут ниже ожидаемого уровня, это должно послужить сигналом о снижении выручки от реализации в следующем. В этом случае увеличится неопределенность денежных потоков и, следовательно, для обеспечения желаемого уровня безопасности необходимо установить целевой остаток денежных средств на относительно более высоком уровне.

Контрольные вопросы

- Какими причинами определяется значимость денежных средств и их эквивалентов в современных условиях?

- Что представляет собой политика управления денежными активами предприятия?

- Охарактеризуйте основные блоки процедур управления денежными средствами предприятия.

- В чем заключаются преимущества и недостатки прямого и косвенного методов анализа движения денежных средств?

- Объясните экономический смысл моделей Баумоля и Миллера-Орра в управлении денежными средствами предприятия. В чем принципиальное различие между ними?

- Охарактеризуйте основные факторы, влияющие на величину целевого остатка денежных средств.

- Признаки классификации денежных потоков

- Основные методы оптимизации дефицитного и избыточного денежных потоков

- Методы сбалансирования дефицитного денежного потока

- Понятие и сущность денежных потоков и их классификация

- Этапы процесса управления денежными потоками предприятия

- Моделям управления денежными средствами: модель Баумола; модель Миллера-Орра.

- Анализ моделей управления денежными средствами

- Факторы, в процессе управления денежными средствами