Роль и место финансов предприятий в общей системе финансов

Финансовая система: звенья и элементы

Совокупность финансовых отношений подразделяется на различные группы в зависимости от специфики этих отношений. Реализация этих финансовых отношений осуществляется через звенья финансовой системы. В экономической литературе рассматриваются различные подходы к определению понятия «финансовая система». Прежде чем начать рассматривать понятие «финансовая система» следует определить само понятие «система». По мнению большинства авторов, система – это целое, состоящее из совокупности единиц, взаимосвязанных и взаимозависимых. Система – это «некоторая целостность, состоящая из взаимозависимых частей, каждая из которых вносит свой вклад в характеристики целого».

На наш взгляд, система может рассматриваться не только как целое (целостность), но и как часть целого, в том случае если данная система принадлежит к более крупной системе. Как целое система характеризуется автономностью, независимостью и связанностью е. звеньев и элементов, входящих в состав звеньев. Все элементы внутри звена и все звенья внутри системы связаны между собой и взаимозависимы.

Различают несколько типов систем. Финансовая система является открытой системой, так как она взаимодействует с внешней средой (закрытые системы имеют фиксированные границы и относительно независимы от окружающей среды). Кроме того, финансовая система – это система интеграционного типа, то есть система, взаимосвязи между элементами которой являются довольно тесными (различают ещ. суммативные системы со слабыми связями между элементами).

Финансовая система представляет собой целостность, состоящую из некоторых единиц (звеньев). В учебной и научной финансовой литературе даются разные определения финансовой системы. В основном финансовую систему рассматривают с двух позиций: как совокупность определённых сфер и звеньев финансовых отношений и как совокупность финансовых учреждений страны. Так, например, в учебнике «Финансы, денежное обращение и кредит» под редакцией В.К. Сенчагова и А.И. Архипова сказано: «Финансовая система представляет собой совокупность различных сфер или звеньев финансовых отношений, каждая из которых характеризуется особенностями в формировании и использовании фондов денежных средств, различной ролью в общественном воспроизводстве». По мнению В.М. Родионовой финансовую систему образуют взаимосвязанные сферы и звенья финансовых отношений. В учебном пособии А. Балабанова и И. Балабанова рассматривается понятие финансовой системы государства, как совокупности денежных отношений, функционирующих в государстве. Кроме того, последние считают, что финансовую систему можно рассматривать и как совокупность финансовых (финансово-кредитных) учреждений страны. Эту точку зрения поддерживают также П.И. Вахрин, А.С. Нешитой и др. Известный американский экономист Дж. К. Ван Хорн так же считает, что «Финансовая система состоит из целого ряда учреждений и рынков, предоставляющих свои услуги фирмам, гражданам, а также правительствам». Некоторые авторы рассматривают финансовую систему как форму организации денежных отношений между всеми субъектами воспроизводственного процесса по распределению и перераспределению совокупного общественного продукта.

На наш взгляд, первый подход является более правомерным. Финансы рассматриваются как система определённых экономических отношений, которым присущи специфические признаки, позволяющие считать данные отношения финансовыми. Однако наличие общих, присущих всем финансовым отношениям признаков, не исключает существование различий между группами финансовых отношений. Именно эти различия обусловливают существование нескольких сфер финансовых отношений, реализуемых через звенья финансовой системы в их взаимосвязи и взаимозависимости.

Финансовая система представляет собой совокупность звеньев и элементов финансовых отношений, посредством которых осуществляется распределение общественного продукта, формирование распределение и использование фондов денежных средств, денежных доходов и накоплений государства, хозяйствующих субъектов и населения.

Позиция авторов представляющих финансовую систему как совокупность финансовых (финансово-кредитных) звеньев представляется неправомерной. Под финансово-кредитными звеньями в этом случае, как правило, понимаются центральные и региональные финансовые и кредитные органы: Министерство финансов Российской Федерации, Федеральное Казначейство, Центральный Банк России и др.16 Эти учреждения являются органами управления звеньями финансовой и кредитной систем и их следует рассматривать в качестве субъектов управления системами, а не выделять как отдельное звено.

В экономической литературе дискутируются не только вопросы определения понятия «финансовая система», но и е. состав. Практически все авторы включают в состав финансовой системы такие звенья, как общегосударственные финансы и финансы хозяйствующих субъектов. Спорным является вопрос об отнесении к составным частям финансовой системы таких звеньев, как страхование, местные финансы, финансы населения (домашних хозяйств), фондового рынка. Кроме того, нет единства во мнениях о том, какие группы финансовых отношений можно выделить в качестве звеньев финансовой системы, а какие считать их элементами (подсистемами).

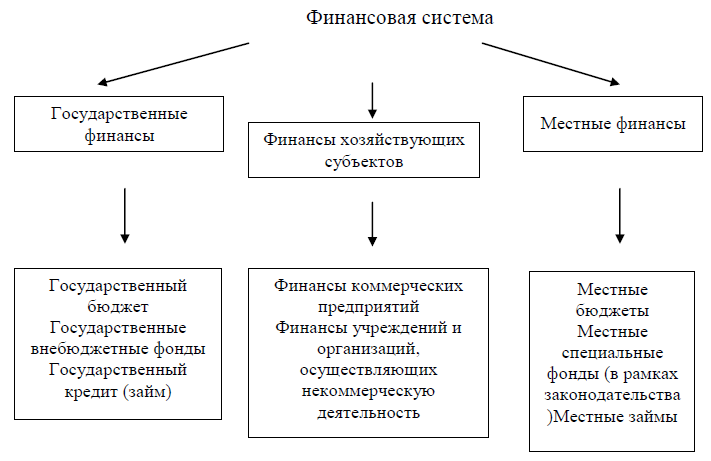

На наш взгляд, к звеньям финансовой системы следует отнести три звена, отражающих следующие группы финансовых отношений: государственные финансы, финансы хозяйствующих субъектов и местные финансы, с выделением внутри них определённых элементов. К государственным финансам следует отнести, в первую очередь, государственный бюджет, а также государственные внебюджетные фонды и государственный кредит. В звено «Финансы хозяйствующих субъектов»входят финансы предприятий, осуществляющих коммерческую деятельность, а также финансы учреждений и организаций, осуществляющих некоммерческую деятельность. К местным финансам относятся местные бюджеты, отношения, связанные с выпуском, обращением и погашением ценных бумаг, выпускаемых местными органами власти и другие отношения займа.

На рисунке 2 схематично изображено наше видение структуры финансовой системы.

Рис. 2. Финансовая система России

Роль и место финансов предприятий в финансовой системе

Роль и место финансов предприятий в общей системе финансов определяются их сущностью. Финансы предприятий являются основой финансовой системы, так как именно они охватывают важнейшую часть всех денежных, распределительных отношений в стране, к которым относятся финансовые отношения в сфере общественного производства, где создаются валовый внутренний продукт и национальный доход – основные источники формирования финансовых ресурсов страны. Без финансов предприятий не могут существовать другие звенья и элементы финансовой системы, в первую очередь, бюджет, а, следовательно, и бюджетные учреждения и другие некоммерческие предприятия. С помощью распределительной функции финансов предприятий образуются доходы и накопления самих предприятий, большей части населения и государства.

Главное, базовое место финансов предприятий объясняется тем, что именно посредством финансов предприятий образуется наибольшая часть доходов бюджета и внебюджетных фондов, а также населения. С помощью распределительной функции финансов предприятий формируются их фонды, доходы и накопления, а также временно свободные денежные средства, которые впоследствии перераспределяются на финансовом рынке.

На уровне государства с помощью финансов предприятий формируются бюджеты (федеральный и субъектов федерации), а также местные бюджеты, являющиеся главными источниками ресурсов, направляемых на социально-экономическое развитие страны и е. территорий. Посредством распределительной функции финансов предприятий формируются и внебюджетные фонды, в первую очередь государственные социальные внебюджетные фонды, средства которых направляются на удовлетворение различных социальных потребностей населения.

На уровне предприятия с помощью финансов формируются, распределяются и используются разнообразные децентрализованные фонды денежных средств, как производственного, так и социального назначения, доходы и накопления, без которых невозможно осуществление воспроизводственного процесса.

На уровне трудовых коллективов благодаря финансам предприятий обеспечивается формирование и распределение фонда оплаты труда, материальное стимулирование работников, обеспечение развития социальной и жилищно-хозяйственной инфраструктуры.

Таким образом, роль финансов предприятий велика как на макро-, так и на микроуровне, а также на уровне трудовых коллективов предприятий. От состояния финансов предприятий в основном зависят объёмы формируемых финансовых ресурсов, уровень удовлетворения социально-экономических потребностей общества, финансового положения страны. Важной является роль финансов предприятий в обеспечении сбалансированного развития экономики, достижения оптимальных пропорций распределения валового внутреннего продукта и национального дохода, обоснованного соотношения между материальными и денежными фондами.

Принципы организации финансов предприятий

В Советском энциклопедическом словаре принцип трактуется как основное исходное положение какой-либо науки или как основа устройства или действия какого-либо прибора, машины и тёп. Применительно к финансам предприятий под принципами их организации следует, на наш взгляд, понимать основы финансовых отношений, без которых не может осуществляться их реализация. В литературе называют несколько принципов организации финансов предприятий. Наиболее часто рассматриваются следующие.

1. Самоокупаемость и самофинансирование (коммерческий расчёт). При реализации этого принципа доходы и расходы соизмеряются в денежной форме. Полное покрытие расходов означает самоокупаемость, а получение прибыли и рентабельности в размере, достаточном для расширения деятельности и социального развития предприятия – самофинансирование.

2. Финансовая самостоятельность и независимость предприятий. Предприятия самостоятельно (но в рамках законодательства и установленных нормативов) определяют пропорции распределения выручки от реализации и внереализационных доходов, чистой прибыли, изыскивают источники развития производства на финансовом рынке, определяют объёмы формируемых фондов денежных средств и направления их использования. Принцип финансовой самостоятельности и независимости усиливается в условиях рыночных отношений. Ранее многие финансовые отношения предприятий жёстко регулировались государством. Финансовый рынок отсутствовал, фонды материального стимулирования и социальные фонды формировались по установленным государством нормативам, предприятия не имели самостоятельности в распределении выручки и даже чистой прибыли.

3. Финансовая ответственность за результаты деятельности. Предприятие несёт ответственность за выполнение своих финансовых обязательств перед государством, банками, поставщиками и потребителями, своими работниками. За невыполнение обязательств предприятия уплачивают штрафы, пени и неустойки, а конечной стадией может явиться применение к предприятию процедуры банкротства. Предприятие обязано за свой счёт покрывать свои потери и убытки, возмещать обществу ущерб, причинённый окружающей среде, нести ответственность за нарушение правил техники безопасности производства, санитарно-гигиенических норм и правил, нерациональное использование природных ресурсов.

4. Материальная заинтересованность в улучшении финансовых результатов деятельности. Этот принцип выполняется посредством внедрения различных форм и систем оплаты труда, выплаты премий, вознаграждений, дивидендов, участия в прибылях и тёп.

Задачи финансовых служб предприятий

Финансовую службу на крупных предприятиях представляет, как правило, финансовый отдел (управление или департамент), начальник которого подчиняется заместителю директора по финансовым вопросам. На средних и малых предприятиях финансовую работу могут осуществлять специальные бюро в составе экономических отделов или бухгалтерии или отдельные специалисты. Финансовые службы предприятий решают следующие основные задачи:

- выполнение финансовых обязательств перед государством, поставщиками и покупателями, кредитными организациями, своими работниками;

- составление и исполнение финансовых планов;

- проведение финансового анализа и разработка рекомендаций по улучшению финансового состояния;

- разработка и осуществление финансовой политики, в рамках которой могут быть реализованы инвестиционная, налоговая политики, политика в области управления ценными бумагами, оборотным капиталом и тёд.;

- осуществление расчётов;

- ведение финансового и налогового учёта;

- подготовка форм внутренней бухгалтерской и финансовой отчётности для целей финансового управления;

- реализация бюджетирования;

- участие в инвентаризации;

- разработка и доведение до структурных подразделений предприятияобъёмов финансирования в увязке с прогнозируемыми объёмами производства;

- решение вопросов финансового маркетинга;

- предоставление финансовой информации другим подразделениям предприятия и др.

В настоящее время многие предприятия создают специализированные службы для осуществления внутрихозяйственного финансового контроля. В данном случае объектом финансового контроля является операционная (производственная), финансовая и инвестиционная деятельностьдеятельность самого хозяйствующего субъекта и его структурных подразделений, а предметом проверок – конкретные финансово-экономические показатели, характеризующие деятельность предприятия, например, фонд оплаты труда, начисленные и уплаченные налоги, прибыль, рентабельность, показатели деловой активности, коэффициенты финансового состояния и др. Современная система внутрихозяйственного финансового контроля включает в себя совокупность методик и процедур, позволяющих проверять правильность и обоснованность формирования, распределения и использования денежных фондов, доходов и накоплений хозяйствующих субъектов, а также органы, осуществляющие этот контроль.

Наряду с финансовым контролем важной функцией управления финансами является финансовое планирование. Финансовое планирование представляет собой процесс разработки и контроля системы финансовых планов, охватывающий все стороны деятельности организации и обеспечивающий реализацию финансовой стратегии и тактики на определенный период времени.

В экономической и, в частности, в финансовой литературе рассматриваются различные трактовки понятий «финансовое планирование», «финансовое прогнозирование» и даются разные их характеристики. В условиях командно-административной экономики под финансовым планированием понимали, например, определение «потребностей в фондах денежных средств, условий их образования и использования для обеспечения расширенного воспроизводства, размеров и источников образования доходов, форм их распределения, перераспределения и использования во всех звеньях хозяйственного механизма». Предметом финансового планирования называлась «финансовая деятельность соответствующих органов государственного и хозяйственного управления, предприятий и организаций, образование, распределение и использование денежных фондов и связанных с ними экономических отношений». Другие авторы выделяли объект финансового планирования, под которым понимали «формирование и распределение доходов и накоплений, формирование и использование централизованных и децентрализованных фондов денежных средств».

В настоящее время под финансовым планированием понимают, например, деятельность по достижению сбалансированности и пропорциональности финансовых ресурсов. По мнению некоторых авторов «Финансовое планирование представляет собой совокупность мероприятий, проводимых органами государственной власти и местного самоуправления, коммерческими и некоммерческими организациями по планомерному формированию и использованию денежных доходов, накоплений, поступлений в соответствии с целями и задачами, поставленными в прогнозах социально-экономического развития, бизнес-планах, документах, определяющих финансовую политику».

Важной функцией управления финансами предприятия является финансовый учёт, учёт финансовых ресурсов. Следует отметить, что бухгалтерским учётом на предприятиях занимаются работники бухгалтерских служб, функцией финансовых работников является осуществление финансового учёта. Они разрабатывают внутренние формы финансовой отчётности для целей управления финансами предприятия, осуществляют их анализ и мониторинг.

Внутрихозяйственный финансовый контроль

В настоящее время многие хозяйствующие субъекты осуществляют внутрихозяйственный финансовый контроль, создавая для этого специализированные службы. В данном случае объектом финансового контроля является финансово-хозяйственная деятельность самого хозяйствующего субъекта и его структурных подразделений, а предметом проверок – конкретные финансово-экономические показатели, характеризующие деятельность предприятия. Современная система внутрихозяйственного финансового контроля включает в себя совокупность методик и процедур, позволяющих проверять правильность и обоснованность формирования, распределения и использования денежных фондов, доходов и накоплений хозяйствующих субъектов, а также органы, осуществляющие этот контроль.

Внутрихозяйственный финансовый контроль может включать в себя:

- проверку достоверности бухгалтерской и финансовой отчётности;

- проверку исполнения приказов и распоряжений руководителей подразделений по финансовым вопросам;

- проведение анализа финансового состояния и проверку выполнения финансовых планов;

- выявление финансовых резервов;

- контроль за сохранностью денежных средств;

- проверку правильности списания затрат на производство;

- предотвращение финансовых махинаций и тёп.

Большое развитие при переходе к рыночным отношениям получило создание на предприятиях служб внутреннего аудита. Внутренние аудиторы осуществляют предварительный, текущий и последующий финансовый контроль, что позволяет предприятиям выявлять тенденции в развитии финансово-хозяйственной деятельности, проверять обоснованность расходования денежных средств и эффективность их использования, выявлять резервы улучшения финансового состояния. Одной из главных задач внутренних аудиторов является осуществление предварительного финансового контроля, так как внешние независимые аудиторы осуществляют, как правило, текущий, а главным образом, последующий финансовый контроль. В процессе осуществления предварительного финансового контроля внутренние аудиторы разрабатывают схемы оптимизации налогов и налоговой нагрузки предприятия, рассматривают договоры финансовых сделок, проверяют обоснованность финансовых планов, контролируют эффективность использования материальных и финансовых ресурсов на стадии их распределения.

Вопросы формирования эффективной системы финансового контроля деятельности хозяйствующих субъектов являются в настоящее время наименее разработанными. Особый интерес вызывают вопросы финансового контроля деятельности акционерных обществ, так как в данном случае затрагиваются интересы всех акционеров. По законодательству проверку финансово-хозяйственной деятельности корпораций осуществляет ревизионная комиссия акционерного общества. Как правило, ревизионная комиссия осуществляет проверку: ежегодного отчёта правления, бухгалтерской и финансовой документации, кассы, состояния отчётности и делопроизводства, имущества общества.

Всё большую актуальность приобретают вопросы осуществления финансового контроля за деятельностью корпораций со стороны государства. Некоторые авторы считают, что правомочно расширить функции государственного финансового контроля и на финансово-хозяйственную деятельность корпораций, другие отмечают, что деятельность органов государственного финансового контроля должна быть ограничена теми задачами и полномочиями, которые закреплены за ними в настоящее время.