Сущность финансовой стратегии предприятия и методы ее разработки

Понятие финансовой стратегии предприятия, принципы и последовательность ее разработки

Финансовая стратегия представляет собой один из важнейших видов функциональной стратегии предприятия, обеспечивающей все основные направления развития его финансовой деятельности и финансовых отношений путем формирования долгосрочных финансовых целей, выбора наиболее эффективных путей их достижения, адекватной корректировки направлений формирования и использования финансовых ресурсов при изменении условий внешней среды.

Разработка финансовой стратегии играет большую роль в обеспечении эффективного развития предприятия. Эта роль заключается в следующем:

1. Разработанная финансовая стратегия обеспечивает механизм реализации долгосрочных общих и финансовых целей предстоящего экономического и социального развития предприятия в целом и отдельных его структурных единиц.

2. Она позволяет реально оценить финансовые возможности предприятия, обеспечить максимальное использование его внутреннего финансового потенциала и возможность активного маневрирования финансовыми ресурсами.

3. Она обеспечивает возможность быстрой реализации новых перспективных инвестиционных возможностей, возникающих в процессе динамических изменений факторов внешней среды.

4. Разработка финансовой стратегии учитывает заранее возможные варианты развития неконтролируемых предприятием факторов внешней среды и позволяет свести к минимуму их негативные последствия для деятельности предприятия.

5. Она отражает сравнительные преимущества предприятия в финансовой деятельности в сопоставлении с его конкурентами.

6. Наличие финансовой стратегии обеспечивает четкую взаимосвязь стратегического, текущего и оперативного управления финансовой деятельностью предприятия.

7. Она обеспечивает реализацию соответствующего менталитета финансового поведения в наиболее важных стратегических финансовых решениях предприятия.

8. В системе финансовой стратегии формируется значение основных критериальных оценок выбора важнейших финансовых управленческих решений.

9. Разработанная финансовая стратегия является одной из базисных предпосылок стратегических изменений общей организационной структуры управления и организационной культуры предприятия.

В основе разработки финансовой стратегии предприятия лежат принципы новой управленческой парадигмы — системы стратегического управления. К числу основных из этих принципов, обеспечивающих подготовку и принятие стратегических финансовых решений в процессе разработки финансовой стратегии предприятия, относятся (рис. 4.1):

1. Рассмотрение предприятия как открытой социально-экономической системы, способной к самоорганизации. Этот принцип стратегического управления состоит в том, что при разработке финансовой стратегии предприятие рассматривается как определенная система, полностью открытая для активного взаимодействия с факторами внешней среды. В процессе такого взаимодействия предприятию присуще свойство обретения соответствующей пространственной, временной или функциональной структуры без специфического воздействия извне в условиях экономики рыночного типа, которое рассматривается как его способность к самоорганизации. Открытость предприятия как социально-экономической системы и его способность к самоорганизации позволяют обеспечивать качественно иной уровень формирования его финансовой стратегии.

2. Учет базовых стратегий операционной деятельности предприятия. Являясь частью общей стратегии экономического развития предприятия, обеспечивающей в первую очередь развитие операционной деятельности, финансовая стратегия носит по отношению к ней подчиненный характер. Поэтому она должна быть согласована со стратегическими целями и направлениями операционной деятельности предприятия, финансовая стратегия при этом рассматривается как один из главных факторов обеспечения эффективного развития предприятия в соответствии с избранной им корпоративной стратегией.

Вместе с тем, финансовая стратегия сама оказывает существенное влияние на формирование стратегического развития операционной деятельности предприятия. Это связано с тем, что основные цели операционной стратегии — обеспечение высоких темпов реализации продукции, рост операционной прибыли и повышение конкурентной позиции предприятия связаны с тенденциями развития соответствующего товарного рынка (потребительского или факторов производства). Если тенденции развития товарного и финансового рынков (в тех сегментах, где предприятие осуществляет свою хозяйственную деятельность) не совпадают, может возникнуть ситуация, когда стратегические цели развития операционной деятельности предприятия не могут быть реализованы в связи с финансовыми ограничениями. В этом случае соответственно корректируется операционная стратегия предприятия.

Все многообразие стратегий операционной деятельности, реализацию которых призвана обеспечивать финансовая деятельность предприятия, может быть сведено к следующим базовым их видам:

Ограниченный (или концентрированный) рост. Этот тип операционной стратегии используется предприятиями со стабильным ассортиментом продукции и производственными технологиями, слабо подверженными влиянию технологического прогресса. Выбор такой стратегии возможен в условиях относительно слабых колебаний конъюнктуры товарного рынка и стабильной конкурентной позиции предприятия. Основными типами этой базовой стратегии являются: стратегия усиления конкурентной позиции; стратегия расширения рынка; стратегия совершенствования продукта. Соответственно финансовая стратегия предприятия в этих условиях направлена в первую очередь на эффективное обеспечение воспроизводственных процессов и прироста активов, обеспечивающих ограниченный рост объемов производства и реализации продукции. Стратегические изменения финансовой деятельности в этом случае сводятся к минимуму.

Ускоренный (интегрированный или дифференцированный) рост. Такой тип операционной стратегии избирают, как правило, предприятия, находящиеся в ранних стадиях своего жизненного цикла, а также в динамично развивающихся отраслях под воздействием технологического прогресса. Основными типами этой базовой стратегии являются: стратегия вертикальной интеграции; стратегия обратной интеграции; стратегия горизонтальной диверсификации; стратегия конгломератной диверсификации, финансовая стратегия в этом случае носит наиболее сложный характер за счет необходимости обеспечения высоких темпов развития финансовой деятельности, ее диверсификации по различным формам, регионам и т.п.

Сокращение (или сжатие). Эта операционная стратегия наиболее часто избирается предприятиями, находящимися на последних стадиях своего жизненного цикла, а также в стадии финансового кризиса. Она основана на принципе "отсечение лишнего", предусматривающем сокращение объема и ассортимента выпускаемой продукции, уход с отдельных сегментов рынка и т.п. Основными типами этой базовой стратегии являются: стратегия сокращения структур; стратегия сокращения расходов; стратегия "сбора урожая"; стратегия ликвидации, финансовая стратегия предприятия в этих условиях призвана обеспечить эффективное дезинвестирование и высокую маневренность использования высвобождаемого капитала в целях обеспечения дальнейшей финансовой стабилизации.

Сочетание (или комбинирование). Такая операционная стратегия предприятия интегрирует в себе рассмотренные различные типы частных стратегий отдельных стратегических зон хозяйствования или стратегических хозяйственных единиц. Такая стратегия характерна для наиболее крупных предприятий (организаций) с широкой отраслевой и региональной диверсификацией операционной деятельности. Соответственно финансовая стратегия таких предприятий (организаций) дифференцируется в разрезе отдельных объектов стратегического управления, будучи подчинена различным стратегическим целям их развития.

3. Преимущественная ориентация на предпринимательский стиль стратегического управления финансовой деятельностью, финансовое управление предприятием в стратегической перспективе характеризуется приростным или предпринимательским стилем.

Основу приростного стиля стратегического финансового управления составляет постановка стратегических целей от достигнутого уровня финансовой деятельности с минимизацией альтернативности принимаемых стратегических финансовых решений. Кардинальные изменения направлений и форм финансовой деятельности осуществляются лишь как отклик на изменения операционной стратегии предприятия. Такой стиль стратегического финансового управления характерен обычно для предприятий, достигших стадии зрелости своего жизненного цикла.

Основу предпринимательского стиля стратегического финансового управления составляет активный поиск эффективных управленческих решений по всем направлениям и формам финансовой деятельности. Этот стиль финансового управления связан с постоянной трансформацией направлений, форм и методов осуществления финансовой деятельности на всем пути к достижению поставленных стратегических целей с учетом изменяющихся факторов внешней среды.

В экономической литературе приростный стиль стратегического финансового управления рассматривается как консервативный, в то время как предпринимательский стиль — как агрессивный, ориентированный на ускоренный рост. При этом большинство экономистов приходит к выводу, что предпринимательский стиль стратегического финансового управления в наибольшей степени корреспондирует с новой управленческой парадигмой — стратегическим управлением.

4. Выделение доминантных сфер стратегического финансового развития. Этот принцип позволяет обеспечить идентификацию приоритетных направлений финансовой деятельности предприятия, обеспечивающих успешную реализацию ее главной целевой функции — возрастания рыночной стоимости предприятия в долгосрочной перспективе.

Результаты исследований автора показывают, что при разработке финансовой стратегии предприятия целесообразно выделять следующие доминантные сферы (направления) развития финансовой деятельности:

- Стратегия формирования финансовых ресурсов предприятия. Цели, задачи и основные стратегические решения этой доминанты финансовой стратегии должны быть направлены на финансовое обеспечение реализации корпоративной стратегии предприятия и соответственно подчинены ей.

- Стратегия распределения финансовых ресурсов предприятия. Параметры стратегического набора этой доминанты финансовой стратегии должны быть, с одной стороны направлены на финансовое обеспечение реализации отдельных функциональных стратегий и стратегий хозяйственных единиц, а с другой, составлять основу формирования направлений инвестиционной деятельности предприятия в стратегической перспективе.

- Стратегия обеспечения финансовой безопасности предприятия. Цели, задачи и важнейшие стратегические решения этой доминанты финансовой стратегии должны быть направлены на формирование и поддержку основных параметров финансового равновесия предприятия в процессе его стратегического развития.

- Стратегия повышения качества управления финансовой деятельностью предприятия. Параметры стратегического набора этой доминанты финансовой стратегии разрабатываются финансовыми службами предприятия и включаются в виде самостоятельного блока в корпоративную и отдельные функциональные стратегии предприятия.

Более подробно характеристика доминантных сфер (направлений) стратегического финансового развития предприятия представлена в табл. 4.1.

Таблица 4.1

| Доминантная сфера (направление) общей финансовой стратегии предприятия | Главная задача разработки стратегических решений | Круг решаемых стратегических проблем |

|---|---|---|

| I. Стратегия формирования финансовых ресурсов предприятия | Создание потенциала формирования финансовых ресурсов предприятия, адекватного потребностям его стратегического развития | 1. Обеспечение возрастания потенциала формирования финансовых ресурсов предприятия из внутренних источников. 2. Обеспечение необходимой «финансовой гибкости» предприятия (достаточного его доступа к внешним источникам финансирования). 3. Оптимизация структуры источников формирования финансовых ресурсов предприятия по критерию их стоимости. |

| II. Стратегия распределения финансовых ресурсов предприятия | Оптимизация распределения финансовых ресурсов предприятия по критерию эффективности их использования | 1. Обеспечение необходимой пропорциональности распределения финансовых ресурсов по видам и основным направлениям хозяйственной деятельности предприятия. 2. Обеспечение необходимой пропорциональности распределения финансовых ресурсов по стратегическим хозяйственным единицам предприятия. 3. Обеспечение высокой эффективности отдачи финансовых ресурсов предприятия в процессе их использования. |

| III. Стратегия обеспечения финансовой безопасности предприятия | Обеспечение финансового равновесия предприятия в процессе его стратегического развития | 1. Обеспечение постоянной платежеспособности предприятия 2. Обеспечение достаточной финансовой устойчивости предприятия. 3. Нейтрализация возможных негативных последствий финансовых рисков предприятия. 4. Осуществление необходимых мер финансовой санации предприятия в условиях его кризисного развития. |

| IV. Стратегия повышения качества финансовой деятельности предприятия | Формирование системы условий повышения качества управления финансовой деятельностью предприятия в стратегической перспективе | 1. Обеспечение высокого уровня квалификации финансовых менеджеров. 2. формирование достаточной информационной базы разработки альтернативных финансовых решений по развитию предприятия. 3. Внедрение и эффективное использование современных технических средств управления финансовой деятельностью, прогрессивных финансовых технологий и инструментов. 4. Разработка эффективной организационной структуры управления финансовой деятельностью. 5. Обеспечение высокого уровня организационной культуры финансовых менеджеров. |

5. Обеспечение гибкости финансовой стратегии. Будущему развитию финансовой деятельности предприятия всегда свойственна значительная неопределенность. Поэтому практически невозможно сохранить в неизменном виде разработанную финансовую стратегию предприятия на всех стадиях процесса ее реализации. Основой альтернативных стратегических действий финансовых менеджеров в таких условиях выступает высокий уровень гибкости разработанной финансовой стратегии.

Стратегическая гибкость представляет собой потенциальную возможность предприятия быстро корректировать или разрабатывать новые стратегические финансовые решения при изменившихся внешних или внутренних условиях осуществления финансовой деятельности. Она достигается при такой внутриорганизационной координации финансовой деятельности, при которой финансовые ресурсы могут быть легко переведены из одних стратегических зон хозяйствования или хозяйственных единиц в другие.

Возможность своевременного маневрирования финансовыми ресурсами достигается при наличии на предприятии достаточного их размера в виде страховых резервов и интегрированного управления этими резервами. Кроме того, важную роль в обеспечении гибкости финансовой стратегии играет достаточный уровень ликвидности активов и инвестиций предприятия. В этих целях предприятие может иногда сознательно поддерживать некоторые виды финансовых инвестиций с низкой доходностью, но высоким уровнем ликвидности, чтобы за счет возможности быстрого реинвестирования капитала обеспечить необходимую стратегическую гибкость.

6. Обеспечение альтернативности стратегического финансового выбора. В основе стратегических финансовых решений должен лежать активный поиск альтернативных вариантов направлений, форм и методов осуществления финансовой деятельности, выбор наилучших из них, построение на этой основе общей финансовой стратегии и формирование механизмов эффективной ее реализации. Альтернативность является важнейшей отличительной чертой всей системы стратегического управления предприятием и связана со всеми основными элементами стратегического финансового набора — финансовыми целями, финансовой политикой по отдельным аспектам финансовой деятельности, источниками формирования финансовых ресурсов, стилем и менталитетом финансового управления и т.п.

7. Обеспечение постоянного использования результатов технологического прогресса в финансовой деятельности, формируя финансовую стратегию, следует иметь в виду, что финансовая деятельность является главным механизмом обеспечения внедрения технологических нововведений, обеспечивающих рост конкурентной позиции предприятия на рынке. Поэтому реализация общих целей стратегического развития предприятия в значительной степени зависит от того, насколько его финансовая стратегия отражает достигнутые результаты технологического прогресса и адаптирована к быстрому использованию новых его результатов.

8. Учет уровня финансового риска в процессе принятия стратегических финансовых решений. Практически все основные финансовые решения, принимаемые в процессе формирования финансовой стратегии, в той или иной степени изменяют уровень финансового риска. В первую очередь, это связано с выбором направлений и форм финансовой деятельности, формированием финансовых ресурсов, внедрением новых организационных структур управления финансовой деятельностью. Особенно сильно уровень финансового риска возрастает в периоды колебаний ставки процента и роста инфляции. В связи с различным менталитетом финансовых менеджеров по отношению к уровню допустимого финансового риска (их рисковыми предпочтениями) на каждом предприятии в процессе разработки финансовой стратегии этот параметр должен устанавливаться дифференцированно.

9. Ориентация на профессиональный аппарат финансовых менеджеров в процессе реализации финансовой стратегии. Какие бы специалисты не привлекались к разработке отдельных параметров финансовой стратегии предприятия, ее реализацию должны обеспечивать подготовленные специалисты — финансовые менеджеры. Эти менеджеры должны быть ознакомлены с основными принципами стратегического управления, механизмом управления отдельными аспектами финансовой деятельности, владеть методами стратегического финансового контроллинга.

10. Обеспечение разработанной финансовой стратегии предприятия соответствующими организационной структурой управления финансовой деятельностью и организационной культурой. Важнейшим условием эффективной реализации финансовой стратегии являются соответствующие ей изменения организационной структуры управления и организационной культуры. Предусматриваемые стратегические изменения в этой области должны быть составной частью параметров финансовой стратегии, обеспечивающих ее реализуемость.

Процесс разработки и реализации финансовой стратегии предприятия осуществляется по следующим этапам (рис. 4.2).

1. Определение общего периода формирования финансовой стратегии. Этот период зависит от ряда условий.

Главным условием его определения является продолжительность периода, принятого для формирования корпоративной стратегии развития предприятия. Так как финансовая стратегия носит по отношению к ней подчиненный характер, она не может выходить за пределы этого периода (более короткий период формирования финансовой стратегии допустим).

Важным условием определения периода формирования финансовой стратегии предприятия является предсказуемость развития экономики в целом и конъюнктуры тех сегментов финансового рынка, с которыми связана предстоящая финансовая деятельность предприятия — в условиях нынешнего нестабильного (а по отдельным аспектам непредсказуемого) развития экономики страны этот период не может быть слишком продолжительным и в среднем должен определяться рамками 3-5 лет.

Условиями определения периода формирования финансовой стратегии являются также отраслевая принадлежность предприятия, его размер, стадия жизненного цикла и другие.

2. Исследование факторов внешней финансовой среды. Такое исследование предопределяет изучение экономико-правовых условий финансовой деятельности предприятия и возможного их изменения в предстоящем периоде. Кроме того, на этом этапе разработки финансовой стратегии анализируется конъюнктура финансового рынка и факторы ее определяющие, а также разрабатывается прогноз конъюнктуры в разрезе отдельных сегментов этого рынка, связанных с предстоящей финансовой деятельностью предприятия.

3. Оценка сильных и слабых сторон предприятия, определяющих особенности его финансовой деятельности. В процессе такой оценки необходимо определить обладает ли предприятие достаточным потенциалом, чтобы воспользоваться открывающимися инвестиционными возможностями, а также выявить какие внутренние его характеристики ослабляют результативность финансовой деятельности. Для диагностики внутренних проблем осуществления этой деятельности используется метод управленческого обследования предприятия, основанный на изучении различных функциональных зон предприятия, обеспечивающих развитие финансовой деятельности. Для разработки финансовой стратегии в управленческое обследование рекомендуется включать следующие функциональные зоны: маркетинговые возможности расширения объемов и диверсификации операционной (а соответственно и финансовой деятельности); финансовые возможности формирования инвестиционных ресурсов; численность, профессиональный и квалификационный состав персонала, обеспечивающего разработку и реализацию его финансовой стратегии; имеющаяся на предприятии информационная база, обеспечивающая подготовку альтернативных стратегических финансовых решений; состояние организационной структуры управления и организационной культуры предприятия.

4. Комплексная оценка стратегической финансовой позиции предприятия. В процессе такой оценки должно быть получено четкое представление об основных параметрах, характеризующих возможности и ограничения развития финансовой деятельности предприятия: каков уровень стратегического мышления собственников, управляющих и финансовых менеджеров предприятия; каков уровень знаний финансовых менеджеров (их информационной осведомленности) о состоянии и предстоящей динамике важнейших элементов внешней среды; какова эффективность действующих на предприятии систем финансового анализа, планирования и контроля; в какой мере они ориентированы на решение стратегических задач и т.п.

5. Формирование стратегических целей финансовой деятельности предприятия. Главной целью этой деятельности является повышение уровня благосостояния собственников предприятия и максимизация его рыночной стоимости. Вместе с тем эта главная цель требует определенной конкретизации с учетом задач и особенностей предстоящего финансового развития предприятия. Система стратегических целей должна обеспечивать выбор наиболее эффективных направлений финансовой деятельности; формирование достаточного объема финансовых ресурсов и оптимизации их состава; приемлемость уровня финансовых рисков в процессе осуществления предстоящей хозяйственной деятельности и т.п.

6. Разработка целевых стратегических нормативов финансовой деятельности. Сформированная на предшествующем этапе система стратегических финансовых целей должна получить конкретизацию определенных целевых стратегических нормативов. Разработка таких целевых стратегических нормативов финансовой деятельности служит базой для принятия основных управленческих решений и обеспечения контроля выполнения финансовой стратегии.

7. Принятие основных стратегических финансовых решений. На этом этапе, исходя из целей и целевых стратегических нормативов финансовой деятельности, определяются главные стратегии финансового развития предприятия в разрезе отдельных доминантных сфер, финансовая политика по отдельным аспектам его финансовой деятельности, формируется портфель альтернатив стратегических подходов к реализации намеченных целей и осуществляются их оценка и отбор. Это позволяет сформировать комплексную программу стратегического финансового развития предприятия.

8. Оценка разработанной финансовой стратегии. Такая оценка проводится по системе специальных экономических и внеэкономических критериев, устанавливаемых предприятием. По результатам оценки в разработанную финансовую стратегию вносятся необходимые коррективы, после чего она принимается к реализации.

9. Обеспечение реализации финансовой стратегии. В процессе реализации финансовой стратегии наряду с заранее намеченными стратегическими мероприятиями готовятся и реализуются новые управленческие решения, обусловленные непредвиденным изменением факторов внешней финансовой среды.

10. Организация контроля реализации финансовой стратегии. Этот контроль осуществляется на основе стратегического финансового контроллинга, отражающего ход реализации основных стратегических целевых нормативов финансовой деятельности предприятия.

Изложенная последовательность основных этапов процесса разработки финансовой стратегии предприятия может быть уточнена и детализирована с учетом особенностей финансовой деятельности предприятия и уровня стратегического мышления его финансовых менеджеров.

Стратегический финансовый анализ и методы его осуществления

Разработка основных элементов стратегического набора в сфере финансовой деятельности предприятия базируется на результатах стратегического финансового анализа. Стратегический финансовый анализ представляет собой процесс изучения влияния факторов внешней и внутренней среды на результативность осуществления финансовой деятельности предприятия с целью выявления особенностей и возможных направлений ее развития в перспективном периоде.

Конечным продуктом стратегического финансового анализа является модель стратегической финансовой позиции предприятия, которая всесторонне и комплексно характеризует предпосылки и возможности его финансового развития в разрезе каждой из стратегических доминантных сфер финансовой деятельности.

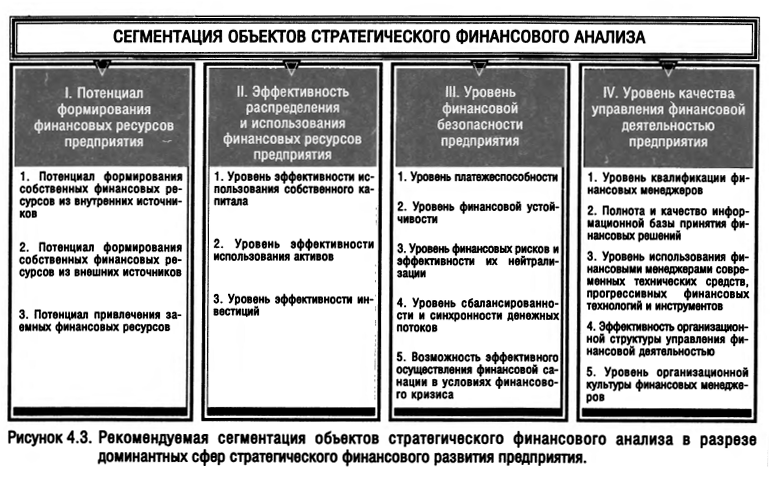

Одной из важнейших предпосылок осуществления стратегического финансового анализа является определение основных его объектов. С учетом содержания конечного его продукта основными интегрированными объектами стратегического финансового анализа являются доминантные сферы (направления) стратегического финансового развития предприятия. Каждая из таких доминантных сфер должна быть разделена на отдельные сегменты, которые с различных сторон характеризуют особенности и результаты финансовой деятельности предприятия в рассматриваемом направлении. Рекомендуемая сегментация объектов стратегического финансового анализа в разрезе доминантных сфер (направлений) стратегического финансового развития предприятия представлена на рис. 4.3.

Основу проведения стратегического анализа составляет изучение влияния на хозяйственную деятельность предприятия отдельных факторов и условий среды его функционирования. С учетом содержания направлений и объектов стратегического финансового анализа предметом его изучения является финансовая среда функционирования предприятия. Под финансовой средой функционирования предприятия понимается система условий и факторов, влияющих на организацию, формы и результаты его финансовой деятельности.

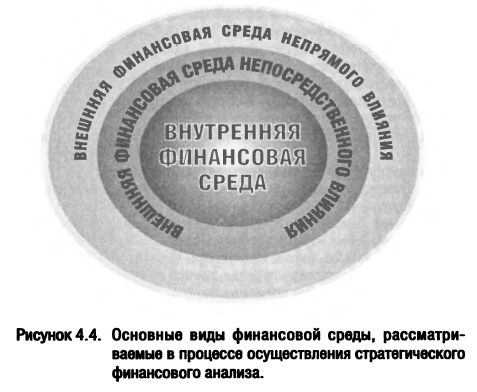

В зависимости от характера влияния отдельных условий и факторов, а также возможностей их контроля со стороны предприятия в процессе осуществления финансовой деятельности в составе общей финансовой среды его функционирования следует выделять отдельные виды:

- внешнюю финансовую среду непрямого влияния;

- внешнюю финансовую среду непосредственного влияния;

- внутреннюю финансовую среду.

Внешняя финансовая среда непрямого влияния характеризует систему проявляемых на макроуровне условий и факторов, воздействующих на организацию, формы и результаты финансовой деятельности предприятия в долгосрочном периоде, прямой контроль над которыми оно осуществлять не имеет возможности. Этот вид внешней финансовой среды не носит характера индивидуальных особенностей проявления по отношению к конкретному предприятию. В формировании условий внешней финансовой среды непрямого влияния существенную роль играет государственная финансовая политика и государственное регулирование финансовой деятельности предприятия.

Внешняя финансовая среда непосредственного влияния характеризует систему условий и факторов, воздействующих на организацию, формы и результаты финансовой деятельности, которые формируются в процессе финансовых отношений предприятия с контрагентами по финансовым операциям и сделкам и на которые оно может оказывать влияние в процессе непосредственных коммуникативных связей. Осуществление эффективных финансовых отношений с такими контрагентами по финансовой деятельности позволяет предприятию управлять системой соответствующих условий и факторов в благоприятном для него направлении.

Внутренняя финансовая среда характеризует систему условий и факторов, определяющих выбор организации и форм финансовой деятельности с целью достижения наилучших ее результатов, которые находятся под непосредственным контролем руководителей и специалистов финансовых служб предприятия. Она заключает в себе тот финансовый потенциал, который позволяет предприятию достигать поставленных целей и задач в стратегическом периоде.

Основные виды финансовой среды предприятия, рассматриваемые в процессе осуществления стратегического финансового анализа, представлены на рис. 4.4.

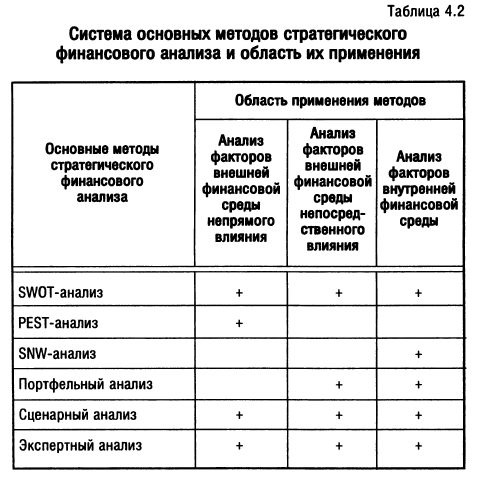

Особенностью осуществления стратегического финансового анализа является то, что он является не только ретроспективным, но и прогнозным, т.е. оценивает перспективное состояние финансового потенциала предприятия под воздействием возможных изменений отдельных факторов и условий. Это определяет необходимость использования специальных методов проведения такого анализа, которые составляют основу его методического аппарата (эти специальные методы при необходимости могут быть дополнены и традиционными методами аналитического исследования). Система основных методов стратегического финансового анализа и область их применения представлены в табл. 4.2.

Содержание каждого из этих методов рассматривается далее.

Стратегический финансовый анализ осуществляется в такой последовательности:

На первом этапе проводится анализ внешней финансовой среды непрямого влияния.

На втором этапе проводится анализ внешней финансовой среды непосредственного влияния.

На третьем этапе проводится анализ внутренней финансовой среды.

На четвертом этапе осуществляется комплексная оценка стратегической финансовой позиции предприятия.

I. Анализ факторов внешней финансовой среды непрямого влияния базируется на основном методе стратегического анализа — SWOT-анализе. Этот простой в использовании метод позволяет быстро оценить стратегическую финансовую позицию предприятия в основных ее контурах. В процессе анализа факторов финансовой среды этого вида выявляются внешние благоприятные возможности и угрозы для финансового развития предприятия, которые генерируются на макроуровне. К благоприятным относятся такие возможности, которые обеспечивают возрастание рыночной стоимости предприятия в процессе его стратегического финансового развития, а к угрозам — соответственно препятствия на пути этого возрастания.

Предварительным условием осуществления такого анализа является группировка факторов внешней финансовой среды непрямого влияния по отдельным признакам.

В стратегическом финансовом анализе в этих целях используется принцип группировки факторов этого уровня, рассматриваемый в системе PEST-анализа (эта система концентрирует стратегический анализ только на факторах макроуровня). Группы таких факторов разделяют макросреду функционирования предприятия на следующие четыре ее разновидности, характеризуемые аббревиатурой PEST:

Р — политико-правовая среда [political and legal environment];

E — экономическая среда [economic environment];

S — социокультурная среда [sociocultural environment];

T — технологическая среда [technological environment].

Рассмотрим состав важнейших факторов системы PEST-анализа, которые играют наиболее важную роль в стратегическом развитии предприятия.

В политико-правовой среде основное влияние на развитие финансовой деятельности в стратегической перспективе оказывают формы и методы государственного регулирования финансового рынка, финансовой деятельности предприятия, денежного обращения в стране; политика государственной поддержки отдельных отраслей и сфер деятельности; государственная политика подготовки высококвалифицированных специалистов; политика привлечения и защиты иностранных инвестиций; правовые аспекты регулирования процедур финансовой санации и банкротства предприятий; стандарты финансовой отчетности предприятий.

В экономической среде наиболее ощутимое влияние на стратегическое финансовое развитие предприятия оказывают темпы экономической динамики (измеряемые показателями валового внутреннего продукта и национального дохода); соотношение параметров потребления и накопления используемого национального дохода; темпы инфляции; система налогообложения юридических и физических лиц; скорость денежного обращения; динамика валютных курсов; динамика учетной ставки национального банка.

В социокультурной среде на развитие финансовой деятельности предприятия наибольшее влияние оказывают образовательный и культурный уровень трудоспособного населения; уровень подготовки специалистов в области финансовой деятельности в системе высшего образования; отношение населения к осуществляемым рыночным реформам.

В технологической среде наибольшее влияние на стратегическое финансовое развитие предприятия оказывают инновации в сфере технических средств управления, финансовых технологий и инструментов.

В процессе оценки отдельных факторов финансовой среды непрямого влияния уровень их позитивного ("благоприятных возможностей") или негативного ("угроз") воздействия на стратегическое финансовое развитие предприятия оценивается обычно по пятибалльной системе (с обозначением благоприятных возможностей знаком "+", а угроз — знаком "-"). Такая факторная оценка проводится по каждому из сегментов отдельных доминантных сфер (направлений) стратегического финансового развития предприятия. Учитывая, что часть факторов внешней финансовой среды непрямого влияния характеризуется высокой степенью неопределенности развития, система SWOT-анализа и PEST-анализа может дополняться оценкой методами сценарного (в вариантах "пессимистического", "реалистического" или "оптимистического" прогноза) или экспертного стратегического финансового анализа.

По результатам оценки важнейших факторов внешней финансовой среды непрямого влияния составляется "матрица возможностей и угроз".

II. Анализ факторов внешней финансовой среды непосредственного влияния также базируется на SWOT-анализе. Предварительным условием осуществления стратегического финансового анализа по этому виду среды функционирования предприятия является группировка субъектов финансовых отношений с предприятием, с одной стороны, и выделение основных факторов, влияющих на эффективность этих отношений в стратегическом периоде, с другой.

Как показывают результаты проведенного автором исследования, в процессе стратегического анализа факторов внешней финансовой среды непосредственного влияния целесообразно выделять следующие шесть основных групп субъектов финансовых отношений с предприятием:

- поставщики сырья, материалов и полуфабрикатов;

- покупатели готовой продукции;

- кредиторы предприятия, предоставляющие различные формы финансового кредита;

- инвесторы — институциональные и индивидуальные;

- страховщики;

- финансовые посредники.

Учитывая то, что факторы этого вида финансовой среды носят преимущественно экономический характер, их группировка по системе PEST-анализа не осуществляется. Экономические факторы индивидуализируются с учетом особенностей финансовых отношений предприятия с вышеперечисленными контрагентами.

Процедура оценки отдельных факторов финансовой среды непосредственного влияния аналогична оценке факторов финансовой среды непрямого влияния, рассмотренной ранее. Результаты оценки отдельных факторов рассматриваемой финансовой среды методами SWOT-анализа дополняются при необходимости их оценкой методами портфельного (в разрезе портфелей отдельных операций с контрагентами), сценарного или экспертного стратегического финансового анализа. По результатам оценки важнейших факторов внешней финансовой среды непосредственного влияния составляется "матрица возможностей и угроз.

III. Анализ факторов внутренней финансовой среды призван характеризовать не только объем финансового потенциала предприятия, но и эффективность его использования. Исследование факторов внутренней финансовой среды в процессе разработки финансовой стратегии предприятия традиционно базируется на SWOT-анализе, направленном на выявление сильных и слабых сторон финансовой деятельности предприятия.

В последние годы развитие этого подхода получило отражение в SNW-анализе, используемом исключительно при анализе факторов внутренней среды предприятия. Аббревиатура SNW отражает характер позиции предприятия по исследуемому фактору:

S — сильная позиция [strenght position];

N — нейтральная позиция [neutral position];

W — слабая позиция [weakness position].

Сопоставление SNW-анализа и SWOT-анализа (по характеру оценки влияния отдельных факторов внутренней среды предприятия показывает, что система этой оценки в SNW-анализе дополняется нейтральной позицией (сильная и слабая оценка позиции присуща обоим методам). Нейтральная позиция оценки того или иного фактора внутренней среды предприятия соответствует, как правило, среднеотраслевым его значениям по аналогичным предприятиям. Такой подход позволяет рассматривать нейтральную позицию того или иного фактора, влияющего на финансовую деятельность предприятия, как критерий минимально необходимого стратегического его состояния.

Систему исследуемых факторов внутренней финансовой среды каждое предприятие формирует самостоятельно с учетом специфики своей финансовой деятельности, факторы, которые характеризуют отдельные аспекты финансовой деятельности предприятия, рассматриваются обычно в комплексе и отражают его финансовую политику по тому или иному из этих аспектов.

Характер факторов, определяющих сильные и слабые стороны финансовой деятельности предприятия оценивается по пятибалльной системе (оценка нейтральной позиции принимается за нулевую). Результаты оценки отдельных факторов внутренней финансовой среды, полученные в процессе SWOT-анализа и SNW-анализа, дополняются при необходимости их оценкой методами портфельного (портфеля дебиторской задолженности, портфеля кредиторской задолженности, портфеля инвестиций, портфеля финансовых рисков и т.д.) сценарного и экспертного стратегического финансового анализа. По результатам оценки важнейших факторов внутренней финансовой среды составляется матрица сильных и слабых сторон финансовой деятельности предприятия.

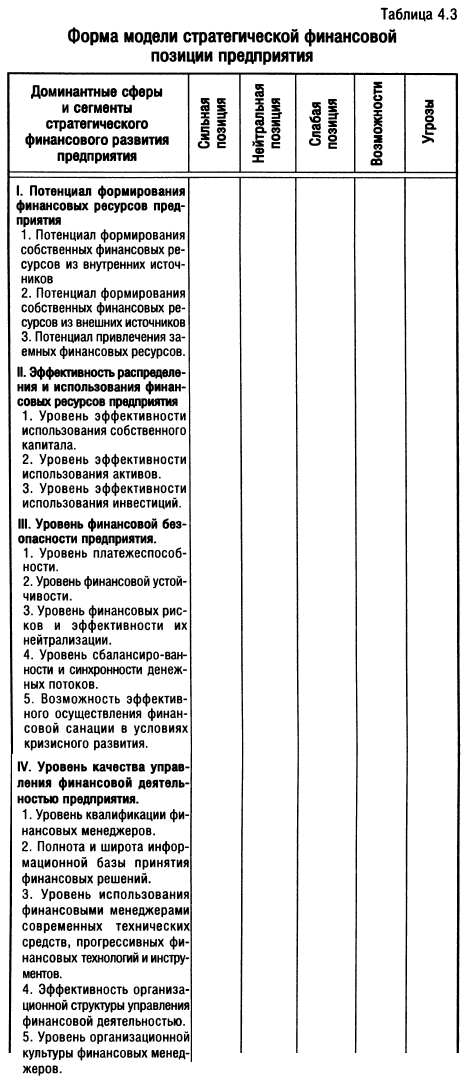

IV. Комплексная оценка стратегической финансовой позиции предприятия интегрирует результаты анализа всех видов финансовой среды функционирования предприятия. Осуществление такой оценки позволяет:

- четко идентифицировать основные особенности осуществления финансовой деятельности на данном предприятия, определить его "финансовое лицо";

- оценить достигнутые результаты управления финансовой деятельностью предприятия;

- выявить проблемные зоны в финансовом развитии предприятия и системе управления его финансовой деятельностью;

- объективно оценить возможности предстоящего финансового развития предприятия с учетом факторов внешней и внутренней среды;

- зафиксировать стартовые позиции стратегических финансовых инициатив предприятия.

Модель стратегической финансовой позиции предприятия базируется на результатах оценки отдельных факторов в процессе SWOT-анализа и SNW-анализа (с углублением отдельных оценок в процессе использования других методов стратегического анализа). В этой модели должны быть представлены все сегменты каждой из доминантных сфер (направлений) финансового развития предприятия. Для интеграции оценок по доминанте в целом, факторам отдельных сегментов может быть присвоен соответствующий "вес", факторы каждого сегмента располагаются по степени их влияния на предстоящее финансовое развитие предприятия.

Форма модели стратегической финансовой позиции предприятия представлена в табл. 4.3.

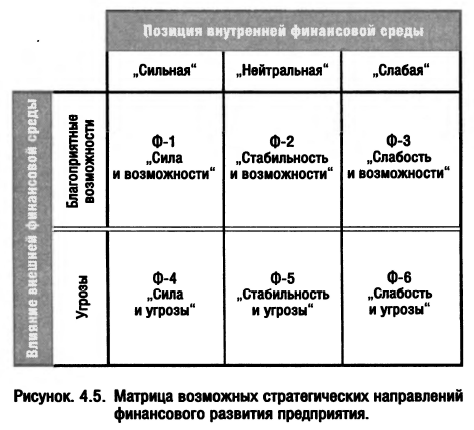

На заключительном этапе стратегического финансового анализа по результатам модели стратегической финансовой позиции предприятия устанавливаются взаимосвязи между отдельными факторами внешней и внутренней среды. Для установления таких взаимосвязей может быть использована следующая матрица возможных стратегических направлений финансового развития предприятия (рис. 4.5).

Комбинации влияния отдельных факторов внешней и внутренней финансовой среды дают возможность дифференцировать возможные стратегические направления финансового развития предприятия с учетом его стратегической финансовой позиции.

Квадрант ф-1 "Сила и возможности характеризует возможность предприятия осуществлять наступательную агрессивную финансовую стратегию, в частности, активно поддерживать базовую корпоративную стратегию "ускоренного роста".

Квадрант ф-2 "Стабильность и возможности" также характеризует возможность осуществления наступательной агрессивной финансовой стратегии, направленной на усиление основных финансовых позиций предприятия за счет факторов внешней финансовой среды. Такая финансовая стратегия предприятия совместима с такими базовыми корпоративными его стратегиями, как "ускоренный рост" и "ограниченный рост".

Квадрант ф-3 "Слабость и возможности" определяет необходимость осуществления умеренной финансовой стратегии, в процессе которой слабости внутренней финансовой позиции предприятия будут преодолеваться за счет благоприятных возможностей внешней среды. Этот вид финансовой стратегии в наибольшей степени совместим с базовой корпоративной стратегией "ограниченный рост".

Квадрант ф-4 "Сила иугрозы" позволяет предприятию избирать как наступательную, так и умеренную финансовую стратегию (в зависимости от степени угроз), в процессе которой отдельные внешние угрозы могут нейтрализоваться за счет сильного внутреннего финансового потенциала предприятия. Соответственно такая финансовая стратегия может служить поддержкой таким базовым корпоративным стратегиям, как "ускоренный рост" или "ограниченный рост".

Квадрант ф-5 "Стабильность и угрозы" в зависимости от степени угроз позволяет предприятию осуществлять умеренную либо консервативную оборонительную финансовую стратегию, направленную на преодоление неблагоприятных факторов внешней финансовой среды. Эти варианты финансовой стратегии предприятия в наибольшей степени совместимы с такими базовыми корпоративными стратегиями как "ограниченный рост" или "сокращение (сжатие)".

Квадрант ф-6 "Слабость и угрозы" ориентирует предприятие на выбор исключительно оборонительной антикризисной финансовой стратегии, в наибольшей степени корреспондирующей с базовой корпоративной стратегией "сокращение (сжатие)".

С учетом возможностей стратегической финансовой позиции предприятия осуществляются формулировка стратегических финансовых целей и обоснование соответствующих стратегических решений.

Формирование стратегических целей финансовой деятельности

Стратегические цели финансовой деятельности предприятия представляют собой описанные в формализованном виде желаемые параметры его конечной стратегической финансовой позиции, позволяющие направлять эту деятельность в долгосрочной перспективе и оценивать ее результаты.

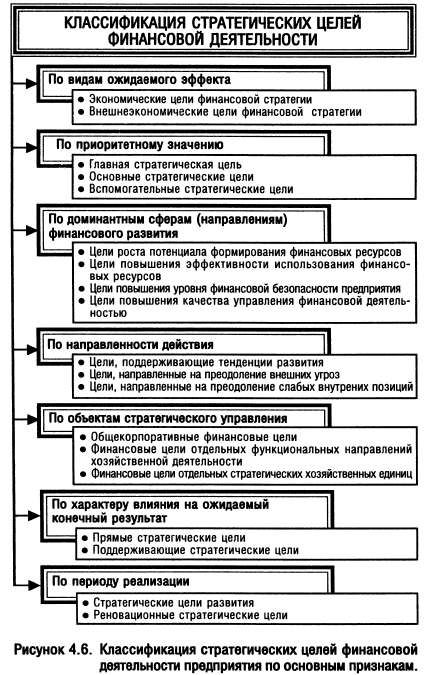

Формирование стратегических целей финансовой деятельности требует предварительной их классификации по определенным признакам. С позиций финансового менеджмента эта классификация стратегических целей строится по следующим основным признакам (рис. 4.6).

1. По видам ожидаемого эффекта стратегические цели финансовой деятельности предприятия подразделяются на экономические и внеэкономические.

Экономические цели финансовой стратегии прямо связаны с ростом стоимости предприятия или достижением иных экономических результатов финансовой деятельности в рассматриваемой перспективе.

Внеэкономические цели финансовой стратегии связаны с решением социальных задач, обеспечением экологической безопасности, повышением статуса и репутации предприятия и т.п. Хотя реализация этих стратегических целей не связана прямо с ростом стоимости предприятия, их косвенное влияние на формирование этой стоимости может быть довольно ощутимым.

2. По приоритетному значению стратегические цели финансовой деятельности подразделяются следующим образом:

Главная стратегическая цель финансовой деятельности. Как правило, она тождественна главной цели финансового менеджмента. Вместе с тем, ее формулировка может носить более развернутый характер с учетом особенностей финансовой деятельности конкретного предприятия.

Основные стратегические цели финансовой деятельности. В эту группу входят наиболее важные стратегические цели, непосредственно направленные на реализацию главной цели финансовой деятельности в разрезе основных ее аспектов.

Вспомогательные стратегические цели финансовой деятельности. В состав этой группы входят все иные экономические и внеэкономические цели финансовой деятельности предприятия.

3. По доминантным сферам (направлениям) финансового развития выделяют следующие стратегические цели:

Цели роста потенциала формирования финансовых ресурсов. В эту группу входит система целей, обеспечивающих расширение потенциала формирования собственных финансовых ресурсов из внутренних источников, а также увеличивающих возможности финансирования развития предприятия за счет внешних источников.

Цели повышения эффективности использования финансовых ресурсов. Эти цели связаны с оптимизацией направлений распределения финансовых ресурсов по сферам хозяйственной деятельности и стратегическим хозяйственным единицам по критерию увеличения стоимости предприятия (или по другому экономическому критерию, обеспечивающему это возрастание).

Цели повышения уровня финансовой безопасности предприятия. Они характеризуют комплекс целей, направленных на обеспечение финансового равновесия предприятия в процессе его стратегического развития и предотвращающих угрозу его банкротства.

Цели повышения качества управления финансовой деятельностью. Система этих целей призвана обеспечить повышение качественных параметров управления всеми аспектами финансовой деятельности — его результативности, коммуникативности, прогрессивности, надежности, реактивности, адаптивности и т.п.

4. По направленности действия. Этот признак классификации группирует стратегические финансовые цели в следующем разрезе:

Цели, поддерживающие тенденции развития. Они направлены на поддержку тех тенденций развития финансовой деятельности, которые имеют высокий внутренний финансовый потенциал и благоприятные внешние возможности роста (выявленные в процессе стратегического финансового анализа предприятия).

Цели, направленные на преодоление внешних угроз. Такие цели призваны обеспечить нейтрализацию ожидаемых негативных последствий развития отдельных факторов внешней финансовой среды.

Цели, направленные на преодоление слабых внутренних позиций. Система таких целей призвана усилить отдельные аспекты финансовой деятельности, идентифицированные стратегической финансовой позицией предприятия как слабые.

5. По объектам стратегического управления. В соответствии с концепцией стратегического менеджмента по этому признаку цели разделяются следующим образом:

Общие корпоративные финансовые цели. В общей системе стратегических целей финансовой деятельности они играют определяющую роль и занимают, как правило, основное место.

Финансовые цели отдельных функциональных направлений хозяйственной деятельности, финансовые цели этой группы связаны с формированием, развитием и обеспечением эффективной деятельности выделяемых стратегических направлений хозяйственной деятельности. По отношению к целям других функциональных стратегий предприятия финансовые цели играют преимущественно поддерживающую роль.

Финансовые цели отдельных стратегических хозяйственных единиц. Такие цели связаны с финансовой поддержкой формирования и развития "центров ответственности" различных типов и корреспондируются с целями их стратегий.

6. По характеру влияния на ожидаемый результат выделяют следующие цели финансовой стратегии:

Прямые стратегические цели. Они прямо связаны с конечными результатами финансовой деятельности. К ним относятся главная стратегическая цель и важнейшие из основных стратегических целей финансового развития предприятия.

Поддерживающие стратегические цели. Эта группа стратегических целей направлена на обеспечение реализации прямых стратегических целей в процессе финансовой деятельности. К целям этой группы могут быть отнесены использование новых финансовых технологий, переход к новой организационной структуре управления финансовой деятельностью, формирование организационной культуры финансовых менеджеров и т.п.

Следует обратить внимание на то, что разделение стратегических целей по этому признаку носит несколько условный характер и связано с разным уровнем их приоритетности. Так, по отношению к главной стратегической цели финансовой деятельности все остальные цели можно рассматривать как поддерживающие.

7. По периоду реализации выделяют следующие виды финансовых целей:

Долгосрочные стратегические цели. Такие цели служат ориентиром финансового развития предприятия на всем протяжении стратегического периода (как правило, они ставятся на конец этого периода).

Краткосрочные стратегические цели. Эта группа целей, имеющих для предприятия стратегический характер, ставится обычно в рамках краткосрочных этапов стратегического периода. Эти цели носят, как правило, поддерживающий характер по отношению к основным долгосрочным стратегическим целям и характеризуют сроки завершения одного из этапов реализации основных целей.

Классификация стратегических целей финансовой деятельности не ограничивается перечисленными выше основными признаками. Она может быть дополнена с учетом специфики осуществления финансовой деятельности конкретных предприятий.

С учетом рассмотренных принципов классификации организуется процесс формирования стратегических целей финансовой деятельности предприятия. Этот процесс осуществляется по следующим основным этапам (рис. 4.7).

1. Формирование финансовой философии предприятия. Процесс формирования стратегических целей финансовой деятельности базируется на финансово философии конкретного предприятия, финансовая философия характеризует систему основополагающих принципов осуществления финансовой деятельности конкретного предприятия, определяемых его миссией, общей философией развития и финансовым менталитетом его основных учредителей и главных менеджеров.

Финансовая философия предприятия отражает ценности и убеждения, в соответствии с которыми организуется процесс финансового развития предприятия. Она охватывает не только экономические, но и поведенческие позиции менеджеров, осуществляющих финансовую деятельность. Будучи четко выраженной, финансовая философия становится действенным инструментом развития и повышения эффективности финансовой деятельности, используемым всеми структурными финансовыми подразделениями и на всех этапах процесса принятия стратегических и текущих финансовых решений. Проявляемая в реальной практике финансового управления, финансовая философия способствует формированию или закреплению определенного имиджа предприятия в представлении всех субъектов его финансовых отношений.

2. Учет объективных ограничений в достижении желаемых результатов стратегического финансового развития предприятия. В основе первоначальных подходов к формированию стратегических финансовых целей лежит идеальное представление или желаемый образ будущей стратегической финансовой позиции предприятия. Однако предприятие отнюдь не свободно в выборе своих финансовых целей, соответствующих его идеальной будущей стратегической финансовой позиции. Оно может свободно избирать финансовую философию, показатель главной стратегической цели финансового развития, и даже систему основных внеэкономических целей финансовой деятельности. Что же касается системы основынх стратегических экономических целей этой деятельности, они определяются с учетом объективных ограничений, не контролируемых финансовыми менеджерами предприятия.

Одним из таких объективных ограничений выступает размер предприятия. Небольшому предприятию недостаточность финансовых ресурсов не позволяет осуществлять диверсифицированную финансовую деятельность и выдвигать масштабные цели финансовой стратегии. Поэтому потенциал формирования финансовых ресурсов (отражаемый стратегической финансовой позицией по первой доминантной сфере) является важнейшим объективным ограничителем в достижении желаемых результатов стратегического финансового развития предприятия.

Вместе с тем, размер предприятия не всегда является единственным параметром объективных ограничений, определяющих широту и глубину выбора стратегических целей финансовой деятельности. Даже самое крупное предприятие не может охватить своими стратегическими целями все без исключения направления и формы финансовой деятельности с высоким уровнем ожидаемых ее результатов. В этом случае объективным ограничением выступает возможный объем финансовых ресурсов, направляемых на инвестирование, соразмерный потребностям обеспечения операционного процесса предприятия. Это объективное ограничение рассматривается в концепции "критической массы инвестиций", получившей развитие в последние годы. "Критическая масса инвестиций" характеризует минимальный объем инвестиционной деятельности, позволяющий предприятию формировать чистую операционную прибыль. Глобализация рынков, ускорение темпов технологического прогресса, снижение нормы отдачи капитала обусловливают постоянный рост "критической массы инвестиций", что при неизменных доходах усложняет экономическое развитие предприятий и снижает количественные параметры стратегических целей их финансового роста.

Ощутимые объективные ограничения в достижении желаемых результатов стратегического финансового развития предприятия накладывает его стратегическая финансовая позиция, определенная с учетом влияния внешних и внутренних факторов. Особенно сильно это проявляется для предприятий, стратегическая финансовая позиция которых находится в квадранте "слабость и угрозы".

И наконец, важным объективных ограничением, определяющим направленность стратегических целей финансовой деятельности предприятия, выступает стадия его жизненного цикла, определяющая не только возможности, но и потребности финансового развития.

3. Формулировка главной стратегической цели финансовой деятельности предприятия. На этом этапе ранее рассмотренная главная цель финансового менеджмента конкретизируется в определенном показателе. Безусловно, эта главная цель должна отражать рост рыночной стоимости предприятия в стратегическом периоде. Однако показатель стоимости предприятия является результатом не внутренней, а внешней его оценки ("оценки рынком"). В условиях низкой ликвидности рынка ценных бумаг такая оценка существенно опаздывает. Поэтому в практике зарубежного финансового менеджмента в качестве главной стратегической цели финансового развития предлагается избирать показатель долгосрочного роста прибыли на одну акцию. Устойчивые темпы роста этого показателя лежат в основе возрастания рыночной стоимости предприятия в долгосрочном периоде.

4. Формирование системы основных стратегических целей финансовой деятельности, обеспечивающих достижение ее главной цели.

Систему таких целей формируют обычно в разрезе доминантных сфер стратегического финансового развития предприятия.

В первой доминантной сфере, характеризующей потенциал формирования финансовых ресурсов, в качестве основной стратегической цели предлагается избирать максимизацию роста чистого денежного потока предприятия.

Во второй доминантной сфере, характеризующей эффективность распределения и использования финансовых ресурсов, при выборе стратегической цели следует отдавать предпочтение максимизации рентабельности собственного капитала предприятия.

В третьей доминантной сфере, характеризующей уровень финансовой безопасности предприятия, основной стратегической целью выступает оптимизация структуры его капитала (соотношение собственного и заемного его видов).

И наконец, в четвертой доминантной сфере, характеризующей качество управления финансовой деятельностью предприятия, в качестве основной стратегической цели нами рекомендуется избирать формирование эффективной организационной структуры управления финансовой деятельностью (формирование такой организационной структуры интегрирует в себе требования к квалификации финансовых менеджеров отдельных подразделений, потребность в объеме и широте информации для принятия управленческих решений соответствующего уровня, требования к технической оснащенности менеджеров, уровню используемых или финансовых технологий и инструментов, разграничение контрольных функций управления и т.д.).

Система основных стратегических целей финансовой деятельности может быть дополнена и другими их видами, отражающими специфику этой деятельности и менталитет финансовых менеджеров конкретного предприятия.

5. Формирование системы вспомогательных, поддерживающих целей, включаемых в финансовую стратегию предприятия. Система этих целей направлена на обеспечение реализации основных стратегических целей финансовой деятельности. Эти цели также рекомендуется формировать в разрезе доминантных сфер стратегического финансового развития предприятия.

В первой доминантной сфере, характеризующей потенциал формирования финансовых ресурсов, вспомогательными (поддерживающими) стратегическими целями могут выступать:

- рост суммы чистой прибыли;

- рост объема амортизационного потока;

- минимизация стоимости капитала, привлекаемого из внешних источников и др.

Во второй доминантной сфере, характеризующей эффективность распределения и использования финансовых ресурсов, система вспомогательных целей может отражать:

- оптимизацию пропорций распределения финансовых ресурсов по направлениям хозяйственной деятельности;

- оптимизацию пропорций распределения финансовых ресурсов по стратегическим хозяйственным единицам;

- максимизацию доходности инвестиций и др.

В третьей доминантной сфере, характеризующей уровень финансовой безопасности предприятия, вспомогательными (поддерживающими) стратегическими целями могут устанавливаться:

- оптимизация структуры активов (доля оборотных активов в общей их сумме; минимальная доля денежных активов и их эквивалентов в общей сумме оборотных активов);

- минимизация уровня финансовых рисков по основным видам хозяйственных операций и др.

В четвертой доминантной сфере, характеризующей качество управления финансовой деятельностью предприятия, вспомогательные цели могут отражать:

- рост образовательного уровня финансовых менеджеров;

- расширение и повышение качества информационной базы принятия финансовых решений;

- повышение уровня оснащенности финансовых менеджеров современными техническими средствами управления;

- повышение организационной культуры финансовых менеджеров и др.

Формирование системы вспомогательных (поддерживающих) целей финансовой стратегии должно исходить из особенностей идентифицированной стратегической финансовой позиции предприятия и быть направленным на преодоление внутренних слабых позиций и внешних угроз.

6. Разработка целевых стратегических нормативов финансовой деятельности предприятия. Этот этап реализует требование количественной определенности формируемых стратегических целей всех уровней. В процессе этого этапа все виды стратегических финансовых целей должны быть выражены в конкретных количественных показателях — в сумме, темпах динамики, структурных пропорциях, сроках реализации и т.п. В процессе разработки целевых стратегических нормативов финансовой деятельности предприятия необходимо обеспечить четкую взаимосвязь между основными и вспомогательными стратегическими целями, с одной стороны, и обеспечивающими их конкретизацию целевыми стратегическими нормативами, с другой. Такая связь должна обеспечиваться в разрезе каждой доминантной сферы (направления) стратегического финансового развития предприятия.

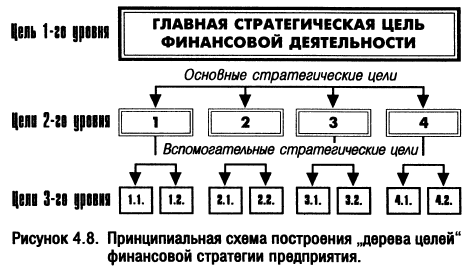

7. Взаимоувязка всех стратегических целей и построение "дерева целей" финансовой стратегии предприятия". Главная, основные и вспомогательные стратегические цели рассматриваются как единая комплексная система и поэтому требуют четкой взаимоувязки с учетом их приоритетности и ранговой значимости. Такая иерархическая взаимосвязь отдельных стратегических целей финансовой деятельности предприятия обеспечивается на основе "дерева целей". В основе этого методического приема лежит графическое отражение взаимосвязи и подчиненности различных целей деятельности (в нашем случае — стратегических целей финансовой деятельности предприятия). Принципиальная схема построения "дерева целей" финансовой стратегии предприятия приведена на рис. 4.8.

8. Окончательная индивидуализация всех стратегических целей финансовой деятельности предприятия с учетом требований их реализуемости. На этом этапе проверяются корректность формирования отдельных целей с учетом их взаимосвязей (взаимной согласованности). Для обеспечения реализуемости отдельных стратегических целей финансовой деятельности они должны быть конкретизированы по отдельным интервалам стратегического периода. В процессе этой конкретизации обеспечивается динамичность представления системы целевых стратегических нормативов финансовой деятельности, а также их внешняя и внутренняя синхронизация во времени.

Внешняя синхронизация предусматривает согласование во времени разработанных целевых показателей финансовой деятельности с показателями корпоративной, функциональных и бизнес-стратегии развития предприятия, а также с прогнозируемыми изменениями параметров внешней финансовой среды.

Внутренняя синхронизация предусматривает согласование во времени всех целевых стратегических нормативов финансовой деятельности между собой.

Разработанная система целей и целевых нормативов служит критерием оценки успеха или неудачи реализации финансовой стратегии предприятия в предстоящем периоде.

Цели финансовой стратегии предприятия могут достигаться различными способами. Выбор наиболее эффективных из этих способов осуществляется в процессе принятия стратегических финансовых решений.

Принятие стратегических финансовых решений представляет собой процесс рассмотрения возможных способов достижения стратегических финансовых целей и выбора наиболее эффективных из них для практической реализации с учетом стратегической финансовой позиции конкретного предприятия.

Как видно из данного определения, принимая те или иные стратегические финансовые решения, предприятие связано определенной системой ограничений. С одной стороны, системой таких ограничений выступают возможности стратегического финансового развития предприятия, характеризуемые его фактической финансовой позицией, а с другой — система стратегических финансовых целей, количественно выраженных в целевых стратегических финансовых нормативах, на реализацию которых направлены те или иные стратегические финансовые решения.

Принятие стратегических финансовых решений

Несмотря на эти ограничения, диапазон возможностей принятия предприятием индивидуализированных стратегических финансовых решений достаточно велик. Этот диапазон, в рамках которого предприятие может принимать свои стратегические финансовые решения, называется "полем принятия стратегических финансовых решений".

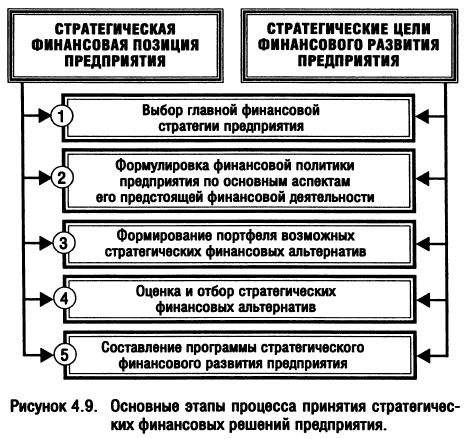

Исходя из стратегической финансовой позиции и стратегических целей финансового развития предприятия процесс принятия стратегических финансовых решений осуществляется по следующим основным этапам (рис. 4.9):

1. Выбор главной финансовой стратегии предприятия. Этот этап характеризует основной стратегический выбор предприятия в системе путей достижения стратегических финансовых целей, определяя направленность всех последующих действий по принятию стратегических финансовых решений.

Главная финансовая стратегия предприятия представляет собой избираемое генеральное направление его финансового развития, касающееся всех важнейших аспектов его финансовой деятельности и финансовых отношений, обеспечивающее реализацию его основных стратегических финансовых целей.

Выбор главной финансовой стратегии предприятия в первую очередь зависит от принятой им базовой корпоративной стратегии. Такая зависимость определяется тем, что финансовая стратегия носит подчиненный характер по отношению к базовой корпоративной стратегии и, как и любой другой вид функциональной стратегии, призвана обеспечивать эффективную ее реализацию. Исходя из системы рассмотренных ранее видов базовых корпоративных стратегий предприятия, предлагается следующая система адекватных им видов главной финансовой стратегии (табл. 4.4).

Таблица 4.4

| Виды базовой корпоративной стратегии | Виды главной финансовой стратегии предприятия | Приоритетные доминантные сферы (направления) стратегического финансового развития предприятия, обеспечивающие реализацию его главной финансовой стратегии |

|---|---|---|

| 1."Ускоренный рост" | Стратегия финансовой поддержки ускоренного роста предприятия | Ускоренное возрастание потенциала формирования финансовых ресурсов предприятия |

| 2. "Ограниченный рост" | Стратегия финансового обеспечения устойчивого роста предприятия | Обеспечение эффективного распределения и использования финансовых ресурсов предприятия |

| 3. "Сокращение" | Антикризисная финансовая стратегия предприятия | Формирование достаточного уровня финансовой безопасности предприятия |

"Стратегия финансовой поддержки ускоренного роста предприятие (СФПУР) направлена на обеспечение высоких темпов его операционной деятельности, в первую очередь, — объемов производства и реализации продукции. В этих условиях существенно увеличивается потребность в финансовых ресурсах, направляемых на прирост оборотных и внеоборотных активов предприятия. Соответственно, приоритетной доминантной сферой (направлением) стратегического финансового развития предприятия, в наибольшей степени обеспечивающей данный вид главной финансовой стратегии, является возрастание потенциала формирования финансовых ресурсов.

"Стратегия финансового обеспечения устойчивого роста предприятий" (СФОУР) направлена на сбалансирование параметров ограниченного роста операционной деятельности и необходимого уровня финансовой безопасности предприятия. Стабильная поддержка таких параметров в процессе стратегического финансового развития предприятия выдвигает в качестве приоритетной доминантную сферу обеспечения эффективного распределения и использования его финансовых ресурсов.

"Антикризисная финансовая стратегия предприятий" (АФС) призвана обеспечить финансовую стабилизацию предприятия в процессе выхода из кризиса операционной его деятельности, вызывающего необходимость сокращения объемов производства и реализации продукции (т.е. процессов выхода из отдельных рынков или их сегментов, сокращения определенных производственных его единиц и т.п.). В этих условиях приоритетной доминантной сферой стратегического финансового развития становится формирование достаточного уровня финансовой безопасности предприятия.

Наряду с видом базовой корпоративной стратегии важным фактором, определяющим выбор главной финансовой стратегии предприятия, является исходная модель его стратегической финансовой позиции. Это связано с тем, что не все варианты этой модели могут поддерживать реализацию тех или иных видов базовой корпоративной стратегии, а соответственно и адекватных им видов главной финансовой стратегии предприятия. Так, например, модель стратегической финансовой позиции предприятия, характеризуемая квадрантом "слабость и угрозы", не может обеспечить базовую корпоративную стратегию "ускоренного роста", т.е. вступает в противоречие и с главной финансовой стратегией — СФПУР.

Ряд моделей стратегической финансовой позиции неэффективны в процессе осуществления отдельных видов главной финансовой стратегии по обратной причине — они не позволяют реализовать в достаточной степени финансовый потенциал предприятия. В качестве примера можно привести модель стратегической финансовой позиции, отражаемой квадрантом "сила и возможности", используемой в процессе реализации базовой корпоративной стратегии "сокращение" и соответственно главной финансовой стратегии — АФС.

Следовательно, для того чтобы главная финансовая стратегия могла быть эффективно реализована в предстоящем периоде, она должна учитывать возможности конкретной модели стратегической финансовой позиции предприятия. Рекомендации по возможным сочетаниям избираемой главной финансовой стратегии предприятия и конкретных моделей его стратегической финансовой позиции, представлены в табл. 4.5.

Таблица 4.5

| Виды главной финансовой стратегии предприятия | Модели стратегической финансовой позиции, согласуемые с его главной финансовой стратегией | |

|---|---|---|

| Наилучшие | Возможные | |

| 1. Стратегия финансовой поддержки ускоренного роста предприятия | "Сила и возможности" | "Стабильность и возможности" "Сила и угрозы" |

| 2. Стратегия финансового обеспечения устойчивого роста предприятия | "Стабильность и возможности" "Сила и угрозы" | "Стабильность и угрозы" |

| 3. Антикризисная финансовая стратегия предприятия | "Слабость и угрозы" | "Слабость и возможности" |

Как видно из приведенной таблицы, отдельные виды главной финансовой стратегии предприятия могут избираться при различных моделях его стратегической финансовой позиции (но в рамках определенного их диапазона). Конкретная взаимосогласованность этих параметров определяется с учетом степени проявления факторов внешней и внутренней среды предприятия в предстоящем периоде в рамках каждой модели стратегической финансовой позиции предприятия.

В процессе выбора главной финансовой стратегии предприятия могут учитываться и другие факторы, в частности, стадия его жизненного цикла, финансовый менталитет его собственников, уровень квалификации финансовых менеджеров.

2. Формулировка финансовой политики предприятия по основным аспектам его предстоящей финансовой деятельности. На этом этапе стратегический выбор предприятия охватывает отдельные направления финансовой деятельности, определяя виды и типы финансовой политики.

Финансовая политика представляет собой форму реализации финансовой философии и главной финансовой стратегии предприятия в разрезе наиболее важных аспектов финансовой деятельности.

Финансовая политика может разрабатываться на весь стратегический период или на конкретный его этап, обеспечивающий решение отдельных стратегических задач (например, эмиссионная политика). Более того, на отдельных этапах стратегического периода финансовая политика предприятия может кардинально изменяться под воздействием непредсказуемых изменений внешней финансовой среды, будучи при этом направленной на реализацию его главной финансовой стратегии.

Формирование финансовой политики предприятия по отдельным аспектам финансовой деятельности предприятия носит обычно многоуровневый характер (число таких уровней определяется, прежде всего, объемом финансовой деятельности предприятия и необходимостью концентрации усилий на решении отдельных стратегических задач). В первую очередь, финансовая политика разрабатывается по отдельным сегментам доминантных сфер (направлений) стратегического финансового развития предприятия, а внутри них — по отдельным видам финансовой деятельности.

Каждый из видов функциональной финансовой политики должен быть дифференцирован по типам ее реализации. Тип финансовой политики характеризует соотношение уровней результатов (доходности, прибыльности, темпов роста и риска финансовой деятельности в процессе реализации стратегических финансовых целей).

В финансовом менеджменте выделяют обычно три типа финансовой политики предприятия — агрессивный, умеренный и консервативный.

"Агрессивный тип финансовой политике? характеризует стиль и методы принятия управленческих финансовых решений, ориентированных на достижение наиболее высоких результатов в финансовой деятельности вне зависимости от уровня сопровождающих ее финансовых рисков. Так как уровень результативности финансовой деятельности по отдельным ее параметрам обычно корреспондирует с уровнем финансовых рисков, можно констатировать, что агрессивный тип финансовой политики генерирует наиболее высокие уровни финансовых рисков.

"Умеренный тип финансовой политики" характеризует стиль и методы принятия управленческих решений, ориентированных на достижение среднеотраслевых результатов в финансовой деятельности при средних уровнях финансовых рисков. При данном типе финансовой политики предприятие, не избегая финансовых рисков, отказывается проводить финансовые операции с чрезмерно высоким уровнем рисков даже при ожидаемом высоком финансовом результате.

"Консервативный тип финансовой политики" характеризует стиль и методы принятия управленческих решений, ориентированных на минимизацию финансовых рисков. Обеспечивая достаточный уровень финансовой безопасности предприятия, такой тип финансовой политики не может обеспечить достаточно высоких конечных результатов его финансовой деятельности.

Рекомендации по выбору типа финансовой политики с учетом вида главной финансовой стратегии и модели стратегической финансовой позиции предприятия представлены в табл. 4.6.

Таблица 4.6

| Тип финансовой политики предприятия | Вид главной финансовой стратегии предприятия | Вариант модели стратегической финансовой позиции предприятия |

|---|---|---|

| Агрессивный | Стратегия финансовой поддержки ускоренного роста предприятия | "Сила и возможности" "Сила и угрозы" "Стабильность и возможности" |

| Умеренный | Стратегия финансового обеспечения устойчивого роста предприятия | "Стабильность и возможности" "Сила и угрозы" "Стабильность и угрозы" |

| Консервативный | Антикризисная финансовая стратегия предприятия | "Слабость и угрозы" "Слабость и возможности" |

3. Формирование портфеля возможных стратегических финансовых альтернатив. На этом этапе исходя из конкретных параметров модели стратегической финансовой позиции предприятия и с учетом сформулированной финансовой политики по отдельным аспектам финансовой деятельности формируется перечень всех возможных способов достижения различных стратегических финансовых целей. Каждый из таких возможных способов представляет собой самостоятельную финансовую альтернативу, а их совокупность — портфель возможных финансовых альтернатив.

Так, например, в рамках умеренной политики формирования прибыли такими альтернативами, направленными на реализацию стратегической цели увеличить сумму чистой прибыли к концу стратегического периода не менее чем в два раза, могут быть:

- увеличение доходов от реализации продукции;

- увеличение прибыли от других видов операционной деятельности;

- увеличение прибыли от инвестиционной деятельности;

- снижение уровня переменных издержек предприятия;

- снижение суммы постоянных издержек предприятия;

- изменение налоговой политики предприятия в целях снижения уровня налогоемкости продукции и другие.

При формировании портфеля возможных стратегических финансовых альтернатив по отдельным аспектам финансовой деятельности следует выдвигать больше нетрадиционных способов достижения поставленных целей, которые ранее в финансовой практике предприятия не использовались. В процессе дальнейшей оценки такие финансовые альтернативы могут оказаться наиболее приемлемыми.

4. Оценка и отбор стратегических финансовых альтернатив. В процессе оценки отдельных альтернатив наибольшее внимание должно быть уделено использованию современных методов сравнительного финансового анализа. Основными из таких методов могут быть:

- анализ сценариев;

- анализ чувствительности;

- метод построения дерева решений;

- метод линейного программирования;

- метод имитационного моделирования;

- метод экспертных оценок и другие.

В процессе отбора стратегических финансовых альтернатив наибольшую роль играет система используемых критериев. В качестве таких критериев могут выступать:

- темп роста или абсолютная сумма прироста чистого денежного потока;

- уровень рентабельности собственного капитала;

- уровень финансового риска и другие.

По результатам оценки и предварительного отбора стратегических финансовых альтернатив проводится их ранжирование по избранным критериям. Окончательное стратегическое финансовое решение принимается на основе такого ранжированного возможного их перечня.

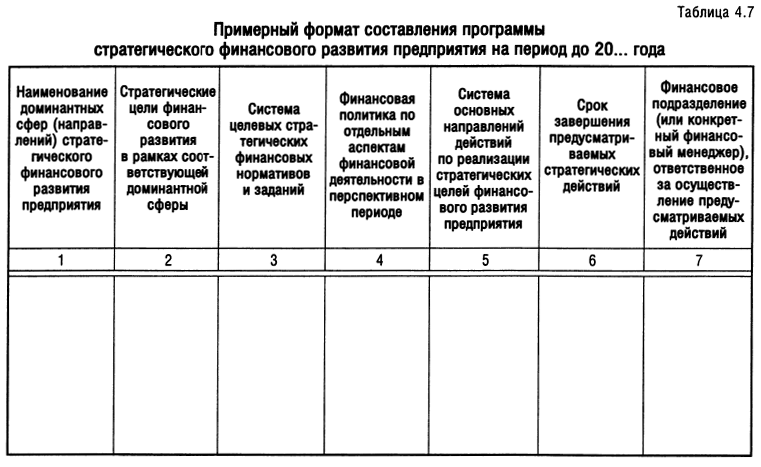

5. Составление программы стратегического финансового развития предприятия. Такая программа должна отражать основные результаты стратегического финансового выбора предприятия и обеспечивать их синхронизацию по доминантным сферам и сегментам стратегического финансового развития, а также по срокам реализации отдельных взаимозависимых стратегических решений. Программа не должна содержать жестко детерминированных действий по обеспечению стратегических целей финансового развития предприятия, обозначая только направления этих действий.

Примерный формат программы стратегического финансового развития предприятия представлен в табл. 4.7.

Разработанная программа стратегического финансового развития предприятия должна быть утверждена собственниками и высшими руководителями предприятия.