Диагностика финансового кризиса предприятия

Система экспресс-диагностики кризисных симптомов финансового развития предприятия

Оценка кризисных симптомов предприятия и диагностирование его финансового кризиса осуществляется задолго до проявления его явных признаков. Такая оценка и прогнозирование развития кризисных симптомов финансовой деятельности предприятия является предметом диагностики финансового кризиса.

Диагностика финансового кризиса представляет собой систему целевого финансового анализа, направленного на выявление возможных тенденций и негативных последствий кризисного развития предприятия.

В зависимости от целей и методов осуществления диагностика финансового кризиса предприятия подразделяется на две основные системы:

- систему экспресс-диагностики финансового кризиса;

- систему фундаментальной диагностики финансового кризиса.

В этом разделе рассматривается содержание системы экспресс-диагностики симптомов финансового кризиса, осуществляемой на предприятии.

Экспресс-диагностика финансового кризиса характеризует систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе данных его финансового учета по стандартным алгоритмам анализа.

Основной целью экспресс-диагностики финансового кризиса является раннее обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов кризисного его состояния.

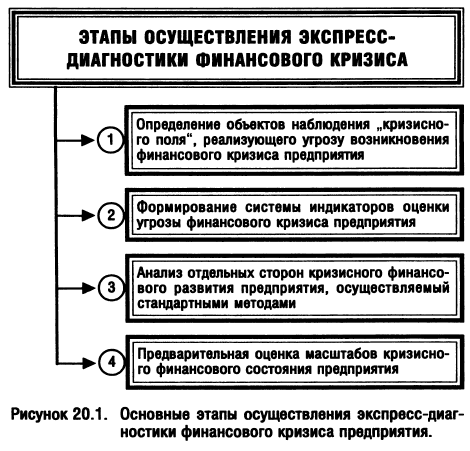

Экспресс-диагностика финансового кризиса осуществляется по следующим основным этапам (рис. 20.1):

1. Определение объектов наблюдения "кризисного поля", реализующего угрозу возникновения финансового кризиса предприятия. Опыт показывает, что в современных экономических условиях практически все аспекты финансовой деятельности предприятия могут генерировать угрозу его банкротства. Поэтому система наблюдения "кризисного поля" должна строиться с учетом степени генерирования этой угрозы путем выделения наиболее существенных объектов по этому критерию. С этих позиций система наблюдения "кризисного поля" предприятия может быть представлена следующими основными объектами (параметрами) (рис. 20.2):

2. формирование системы индикаторов оценки угрозы возникновения финансового кризиса предприятия. Система таких индикаторов формируется по каждому объекту наблюдения "кризисного поля". В процессе формирования все показатели-индикаторы подразделяются на объемные (выражаемые абсолютной суммой) и структурные (выражаемые относительными показателями). Важнейшие из этих индикаторов оценки угрозы возникновения финансового кризиса представлены в табл. 20.1.

Приведенная система индикаторов оценки угрозы банкротства предприятия может быть расширена с учетом особенностей его финансовой деятельности и целей диагностики.

3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей-индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. Рост размера негативных отклонений в динамике характеризует нарастание кризисных явлений финансовой деятельности предприятия, генерирующих угрозу возникновения его финансового кризиса.

Таблица 20.1

| Объекты наблюдения "кризисного поля" | Показатели-индикаторы | |

|---|---|---|

| Объемные | Структурные | |

| I. Чистый денежный поток преднриятия | 1. Сумма чистого денежного потока по предприятию в целом 2. Сумма чистого денежного потока по операционной деятельности предприятия | 1. Коэффициент достаточности чистого денежного потока 2. Коэффициент ликвидности денежного потока 3. Коэффициент эффективности денежного потока 4. Коэффициент реинвестирования чистого денежного потока |

| II. Рыночная стоимость преднриятия | 1. Сумма чистых активов предприятия по рыночной стоимости | 1. Рыночная стоимость предприятия 2. Стоимость предприятия по коэффициенту капитализации прибыли |

| III. Структура капитала предприятия | 1. Сумма собственного капитала предприятия 2. Сумма заемного капитала предприятия | 1. Коэффициент автономии 2. Коэффициент финансирования (коэффициент финансового левериджа) 3. Коэффициент долгосрочной финансовой независимости |

| IV. Состав финансовых обязательств предприятия по срочности погашения | 1. Сумма долгосрочных финансовых обязательств 2. Сумма краткосрочных финансовых обязательств 3. Сумма финансового кредита 4. Сумма товарного (коммерческого) кредита 5. Сумма текущих обязательств по расчетам | 1. Коэффициент соотношения долгосрочных и краткосрочных финансовых обязательств 2. Коэффициент соотношения привлеченного финансового и товарного кредита 3. Коэффициент неотложных финансовых обязательств в общей их сумме 4. Период обращения кредиторской задолженности |

| V. Состав активов предприятия | 1. Сумма внеоборотных активов 2. Сумма оборотных активов 3. Сумма текущей дебиторской задолженности — всего, в т.ч. просроченной 4. Сумма денежных активов | 1. Коэффициент маневренности активов 2. Коэффициент обеспеченности высоколиквидными активами 3. Коэффициент обеспеченности готовыми средствами платежа 4. Коэффициент текущей платежеспособности 5. Коэффициент абсолютной платежеспособности 6. Коэффициент соотношения дебиторской и кредиторской задолженности 7. Период обращения дебиторской задолженности 8. Продолжительность операционного цикла |

| VI. Состав текущих затрат предприятия | 1. Общая сумма текущих затрат 2. Сумма постоянных текущих затрат | 1. Уровень текущих затрат к объему реализации продукции 2. Уровень переменных текущих затрат 3. Коэффициент операционного левериджа |

| VII. Уровень концентрации финансовых операций в зонее повышенного риска | - | 1. Коэффициент критического риска 2. Коэффициент катастрофического риска |

В процессе анализа отдельных сторон кризисного финансового развития предприятия используются следующие стандартные его методы:

- горизонтальный (трендовый) финансовый анализ;

- вертикальный (структурный) финансовый анализ;

- сравнительный финансовый анализ;

- анализ финансовых коэффициентов;

- анализ финансовых рисков;

- интегральный финансовый анализ, основанный на "Модели Дюпона".

4. Предварительная оценка масштабов кризисного финансового состояния предприятия. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. Практика финансового менеджмента использует при оценке масштабов кризисного финансового состояния предприятия три принципиальных характеристики:

- легкий финансовый кризис;

- глубокий финансовый кризис;

- катастрофический финансовый кризис (финансовая катастрофа).

При необходимости каждая из этих характеристик может получить более углубленную дифференциацию.

Система экспресс-диагностики обеспечивает раннее обнаружение признаков кризисного развития предприятия и позволяет принять оперативные меры по их нейтрализации. Ее предупредительный эффект наиболее ощутим на стадии легкого финансового кризиса предприятия. При иных масштабах кризисного финансового состояния предприятия она обязательно должна дополняться системой фундаментальной диагностики.

Система фундаментальной диагностики финансового кризиса предприятия

Фундаментальная диагностика финансового кризиса характеризует систему оценки параметров кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа и прогнозирования.

Основными целями фундаментальной диагностики финансового кризиса является:

- углубление результатов оценки кризисных параметров финансового развития предприятия, полученных в процессе экспресс-диагностики;

- подтверждение полученной предварительной оценки масштабов кризисного финансового состояния предприятия;

- прогнозирование развития отдельных факторов, генерирующих угрозу финансового кризиса предприятия, и их негативных последствий;

- оценка и прогнозирование способности предприятия к нейтрализации финансового кризиса за счет внутреннего финансового потенциала.

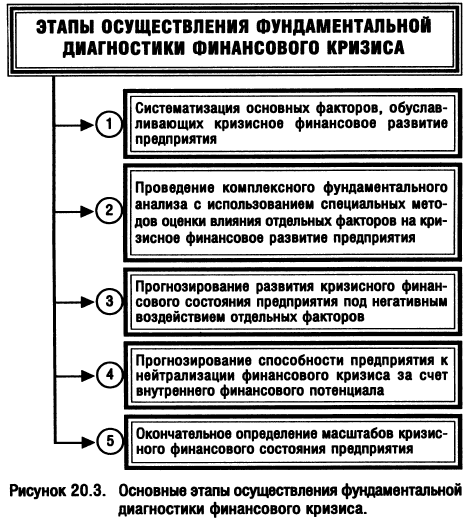

Фундаментальная диагностика финансового кризиса осуществляется по следующим основным этапам (рис. 20.3):

1. Систематизация основных факторов, обуславливающих кризисное финансовое развитие предприятия, факторный анализ и прогнозирование составляют основу фундаментальной диагностики финансового кризиса, поэтому систематизации отдельных факторов, намечаемых к исследованию, должно быть уделено первостепенное внимание.

В процессе изучения и оценки эти факторы подразделяются на две основные группы: 1) не зависящие от деятельности предприятия (внешние или экзогенные факторы); 2) зависящие от деятельности предприятия (внутренние или эндогенные факторы).

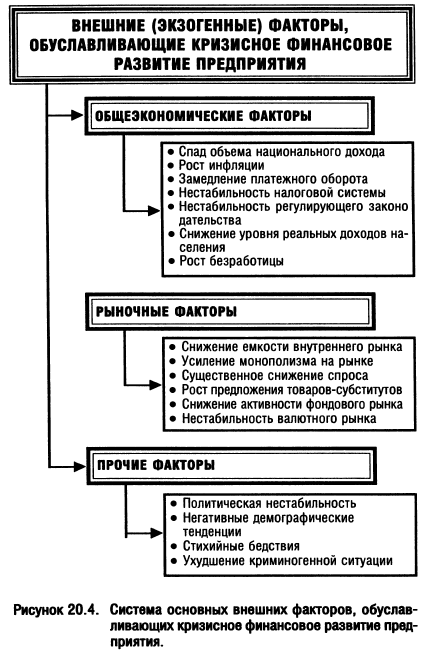

Внешние факторы кризисного финансового развития в свою очередь подразделяются при анализе на три подгруппы:

а) социально-экономические факторы общего развития страны. В составе этих факторов рассматриваются только те, которые оказывают негативное воздействие на хозяйственную деятельность данного предприятия, т.е. формируют угрозу его финансового кризиса.

б) рыночные факторы. При рассмотрении этих факторов исследуются негативные для данного предприятия тенденции развития товарных (как по сырью и материалам, так и по выпускаемой продукции) и финансового рынков;

в) прочие внешние факторы. Их состав предприятие определяет самостоятельно с учетом специфики своей деятельности.

Основные факторы этой группы приведены на рис. 20.4.

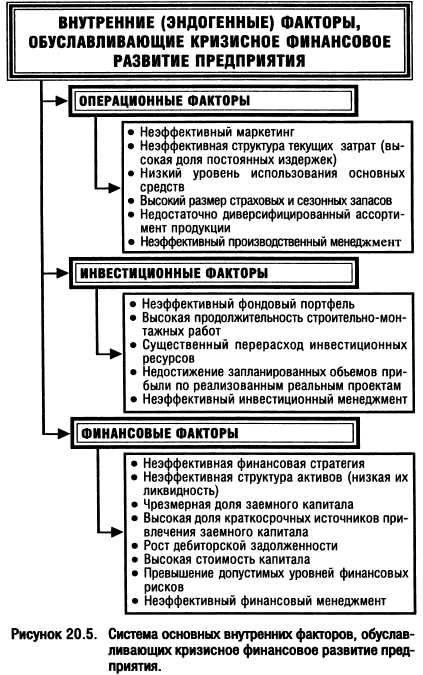

Внутренние факторы кризисного финансового развития также подразделяются при анализе на три подгруппы в зависимости от особенностей формирования денежных потоков предприятия:

а) факторы, связанные с операционной деятельностью;

б) факторы, связанные с инвестиционной деятельностью;

в) факторы, связанные с финансовой деятельностью.

Основные факторы этой группы приведены на рис. 20.5.

2. Проведение комплексного фундаментального анализа с использованием специальных методов оценки влияния отдельных факторов на кризисное финансовое развитие предприятия. Основу такого анализа составляет выявление степени негативного воздействия отдельных факторов на различные аспекты финансового развития предприятия. В процессе осуществления такого фундаментального анализа используются следующие основные методы:

• полный комплексный анализ финансовых коэффициентов. При осуществлении этого анализа существенно расширяется круг объектов "кризисного поля", а также система показателей-индикаторов возможной угрозы финансового кризиса;

• корреляционный анализ. Этот метод используется для определения степени влияния отдельных факторов на характер кризисного финансового развития предприятия. Количественно степень этого влияния может быть измерена с помощью одно- или многофакторных моделей корреляции. По результатам такой оценки проводится ранжирование отдельных факторов по степени их негативного воздействия на финансовое развитие предприятия;

• СВОТ-анализ [SWOT-analysis]. Основным содержание СВОТ-анализа является исследование характера сильных и слабых сторон предприятия в разрезе отдельных внутренних эндогенных факторов, а также позитивного или негативного влияния отдельных внешних (экзогенных) факторов, обуславливающих кризисное финансовое развитие предприятия.

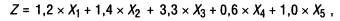

• аналитическая "Модель Альтмана". Она представляет собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших показателей, диагностирующих кризисное финансовое его состояние. На основе обследования предприятий-банкротов Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид:

где Z — интегральный показатель уровня угрозы банкротства ("Z-счет Альтмана");

Х1 — отношение оборотных активов (рабочего капитала) к сумме всех активов предприятия;

Х2 — уровень рентабельности капитала;

Х3 — уровень доходности активов;

Х4 — коэффициент соотношения собственного и заемного капитала;

Х5 — оборачиваемость активов (в числе оборотов).

Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале:

| Значение показателя "Z" | Вероятность банкротства |

|---|---|

| До 1,8 | Очень высокая |

| 1,81-2,70 | Высокая |

| 2,71-2,99 | Возможная |

| 3,00 и выше | Очень низкая |

Несмотря на относительную простоту использования этой модели для оценки финансового кризиса и угрозы банкротства, в наших экономических условиях она не позволяет получить достаточно объективный результат. Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирование, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия.

3. Прогнозирование развития кризисного финансового состояния предприятия под негативным воздействием отдельных факторов.

Такой прогноз осуществляется на основе разработки специальных многофакторных регрессионных моделей, использования в этих целях аналитического аппарата СВОТ-анализа и других методов, подробно рассмотренных ранее при изложении принципов фундаментального анализа. В процессе прогнозирования учитываются факторы, оказывающие наиболее существенное негативное воздействие на финансовое развитие и генерирующие наибольшую угрозу финансового кризиса предприятия в предстоящем периоде.

4. Прогнозирование способности предприятия к нейтрализации финансового кризиса за счет внутреннего финансового потенциала. В процессе такого прогнозирования определяется как быстро и в каком объеме предприятие способно:

- обеспечить рост чистого денежного потока;

- снизить общую сумму финансовых обязательств;

- реструктуризировать свои финансовые обязательства путем перевода их из краткосрочных форм в долгосрочные;

- снизить уровень текущих затрат и коэффициент операционного левериджа;

- снизить уровень финансовых рисков в своей деятельности;

- положительно изменить другие финансовые показатели несмотря на негативное воздействие отдельных факторов.

Обобщающую оценку способности предприятия к нейтрализации финансового кризиса в краткосрочном перспективном периоде позволяет получить прогнозируемый в динамике коэффициент возможной нейтрализации краткосрочного финансового кризиса предприятия, который рассчитывается по следующей формуле:

где КНфк — коэффициент возможной нейтрализации краткосрочного финансового кризиса предприятия в перспективном периоде;

ЧДП — ожидаемая сумма чистого денежного потока;

ФО — средняя сумма финансовых обязательств.

5. Окончательное определение масштабов кризисного финансового состояния предприятия. Идентификация масштабов кризисного финансового состояния должна включать аналитические и прогнозные результаты фундаментальной диагностики банкротства и определять возможные направления восстановления финансового равновесия предприятия.

В табл. 20.2. приведены критерии характеристик масштабов кризисного финансового состояния предприятия, а также наиболее адекватные им способы реагирования (включения соответствующих систем защитных финансовых механизмов).

Таблица 20.2

| Масштаб кризисного состояния предприятия | Способ реагирования |

|---|---|

| Легкий финансовый кризис | Нормализация текущей финансовой деятельности |

| Глубокий финансовый кризис | Полное использование внутренних механизмов финансовой стабилизации |

| Катастрофический финансовый кризис | Поиск эффективных форм внешней санации (при неудаче — ликвидация) |

Фундаментальная диагностика финансового кризиса позволяет получить наиболее развернутую картину кризисного финансового состояния предприятия и конкретизировать формы и методы предстоящего его финансового оздоровления.