Организация денежных расчетов и платежей

Формы безналичных расчетов

Расчеты — это процесс определения размера обязательства (долга) покупателя перед продавцом или размеров взаимных обязательств сторон сделки (сделок), включая урегулирование претензий. Расчеты осуществляются исключительно посредством представляемых денег и имеют смысл лишь в том случае, когда они завершаются платежами.

Платежи в отличие от расчетов представляют собой акт передачи денег должником (плательщиком) тому, кому он должен в соответствии с расчетами (получателю). И в этом смысле платежи логически продолжают процесс расчетов и означают погашение покупателем своего денежного обязательства или погашение участниками сделки (сделок) своих взаимных денежных обязательств, в результате чего он (они) освобождается от долга.

При этом платежи могут совершаться посредством денег (денежных знаков), причем как наличных, так и безналичных. В целом все платежи (расчеты) предприятия составляют его денежный оборот, который по своей структуре подразделяется на две сферы — наличную и безналичную.

Налично-денежный оборот включает платежи, производимые наличными деньгами. Основной же частью денежного оборота организации является безналичный оборот, представляющий собой совокупность ее расчетов и платежей, совершаемых с помощью инструментов безналичного оборота.

Налично-денежные операции организаций (предприятий) на территории Российской Федерации регламентируются Положением ЦБ РФ «О правилах организации наличного денежного обращения на территории Российской Федерации» от 5 января 1998 г. №14-П (вред. Указаний ЦБ РФ от 22.01.1999 г. № 488-У, от 31.10.2002 г. № 1201-У) (далее — Положение №14), а также утвержденным Решением Совета директоров Банка России от 22.09.93 г. № 40 Порядком ведения кассовых операций в РФ (далее — Порядок).

Все организации независимо от организационно-правовой формы и вида деятельности обязаны хранить свободные денежные средства в банках на соответствующих счетах и основную часть расчетов по своим обязательствам осуществлять в безналичном порядке. В 2007 г. ЦБ РФ установил новый лимит расчетов наличными денежными средствами по договору между субъектами предпринимательской деятельности (до 100 тыс. руб (Указание ЦБ РФ от 20.06.2007 г. № 1843)). Лимит распространяется как на расчеты между юридическими лицами, так и на расчеты предпринимателей между собой и между юридическими лицами и предпринимателями.

Наличные деньги, поступившие по предпринимательским расчетам в кассу, можно расходовать:

- на выплату работникам заработной платы, стипендий, командировочных расходов и т.п.;

- оплату товаров (за исключением ценных бумаг), работ, услуг;

- возврат денег покупателям (как по невыполненным работам, услугам, так и при возврате товаров);

- выплату страховых возмещений (страховых сумм) по договорам страхования физических лиц.

Денежные средства организация, как правило, получает в обслуживающем банке. Выдача наличных денег производится банком на основании документа специальной формы — чека. Чек — это приказ фирмы банку о выдаче с расчетного счета фирмы указанной в нем суммы.

Чековые книжки выдаются организациям банками на основании заявления, оформленного по установленной форме, распорядителям счетов или главным бухгалтерам предприятий.

Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в банк для последующего зачисления на их счета. Денежная наличность сдается организациями непосредственно в кассы банков или через объединенные кассы при организациях, а также предприятиям Государственного комитета РФ по связи и информатизации для перевода на соответствующие счета в банках. Наличные деньги могут сдаваться предприятиями на договорных условиях через инкассаторские службы, имеющие лицензию ЦБ РФ на осуществление соответствующих операций по инкассации денежных средств и других ценностей.

В кассах предпринимательских организаций могут храниться наличные деньги только в пределах лимитов, устанавливаемых обслуживающими их банками по согласованию с руководителями этих фирм. Для установления лимита остатка наличных денег в кассе предприятие представляет в банк, осуществляющий его расчетно-кассовое обслуживание, расчет по специальной форме для установления предприятию лимита остатка кассы и оформления разрешения на расходование наличных денег из выручки, поступающей в его кассу.

Рассмотрим пример. Налично-денежная выручка организации за три месяца составила 960 тыс. руб., количество рабочих дней составило 19, 21, 20 дней соответственно, режим работы организации — с 9 до 17 ч. Наличными деньгами за эти три месяца (кроме расходов на заработную плату и выплаты социального характера) выплачено 460 тыс. руб.

В этом случае среднедневная выручка организации составит

960 000 / (19 + 21 + 20) = 16 000 руб.;

Далее рассчитаем среднедневной расход организации:

460 000 / (19 + 21+ 20) = 7667 руб.

Таким образом, испрашиваемый организацией лимит остатка наличных денег в кассе будет составлять в данном случае 7667 руб.

При наличии у организации нескольких счетов в различных коммерческих банках фирма по своему усмотрению обращается в один из них с расчетом на установление лимита остатка наличных денег в кассе. После установления лимита остатка кассы в одном из банков организация направляет уведомление об определенном ей лимите остатка кассы в другие банки, в которых ей открыты соответствующие счета.

Для приема, хранения и расходования наличных денег предприятие имеет кассу. Операции, связанные с принятием, хранением, выдачей наличности кассами предприятий, называются кассовыми операциями. Для ведения кассовых операций в штате предприятия предусматривается должность кассира.

Для учета движения наличных денег в кассе организация должна вести кассовую книгу по установленной форме. Листы каждой новой кассовой книги должны быть пронумерованы, кассовая книга должна быть прошнурована и опечатана сургучной или мастичной печатью.

Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день, выводит остаток денег в кассе на следующее число и передает в бухгалтерию отчет с приходными и расходными кассовыми ордерами.

Прием наличных денег кассами предприятий производится по приходным кассовым ордерам, подписанным главным бухгалтером предприятия. О приеме денег выдается квитанция к приходному кассовому ордеру.

Выдача наличных денег из касс предприятия производится по расходным кассовым ордерам, платежным ведомостям, заявлениям или счетам, имеющим соответствующее оформление и штамп с реквизитами расходного кассового ордера и подписью руководителя и главного бухгалтера.

Оплата труда, выплата пособий по социальному страхованию и стипендий осуществляются по платежным ведомостям без составления расходного кассового ордера на каждого получателя. На титульном листе платежной ведомости делается разрешительная надпись о выдаче денег за подписями руководителя и главного бухгалтера фирмы или лиц, на это уполномоченных.

В соответствии с главой 45 ГК РФ по договору банковского счета кредитная организация (банк) обязуется принимать и зачислять денежные средства, поступающие на счет, открытый клиенту, выполнять его распоряжения о перечислении и выдаче соответствующих сумм со счета и проведении других операций.

Отметим, что «банковский счет» — это общее понятие, означающее техническое средство любых форм сотрудничества клиента и банка. Другими словами, «банковский счет» — это не отдельный, не самостоятельный, не особый счет, т.е. банковский счет вообще.

Реально могут существовать только такие конкретные виды банковского счета, как расчетный счет, депозитный счет, ссудный счет и др. Соответственно, нет и особого «договора банковского счета», но должны быть конкретные договоры об открытии и ведении, к примеру, расчетного счета, депозитного счета и т.п.

Между тем согласно Закону «О банках и банковской деятельности» клиенты вправе открывать необходимое им количество расчетных и иных счетов в неограниченном числе банков (кредитных организаций).

По договору банковского счета банк:

- обязуется выполнять распоряжения клиента о перечислении и выдаче соответствующих сумм со счета и проведении других операций по счету;

- может использовать имеющиеся на счете деньги, одновременно гарантируя клиенту возможность беспрепятственно распоряжаться находящимися на счете средствами;

- не вправе определять и контролировать направления использования клиентом денег, находящихся на его счете, устанавливать другие, не предусмотренные в законе или договоре ограничения его права распоряжаться своими средствами по собственному усмотрению (за исключением распоряжения счетами бюджетов различных уровней, режимы для которых установлены в отдельных нормативных актах).

Договор банковского счета заключается, как правило, сроком на один год и автоматически пролонгируется на следующий срок, если по истечении срока его действия ни одна из сторон не заявила о его расторжении. Он может быть расторгнут по заявлению клиента в любое время, а по требованию банка — в судебном порядке, если сумма на счете окажется ниже минимального размера, предусмотренного в договоре, и она не восстановлена в течение месяца со дня письменного предупреждения банка об этом, а также при отсутствии операций по счету клиента в течение года.

Обязанностью банков является соблюдение сроков совершения операций по счетам клиентов, которые регламентированы ГК РФ и статьями Закона «О банках и банковской деятельности». В день принятия от клиента платежного поручения у банка возникает обязательство по перечислению с корреспондентского или иных счетов денежных средств по назначению. В свою очередь, клиент должен правильно указать реквизиты плательщика и получателя денежных средств, обязательные для осуществления операции по перечислению денег. На расчетном счете клиента должна быть сумма, достаточная для исполнения принятого документа.

Договор банковского счета может предусматривать осуществление платежей со счета, несмотря на отсутствие денежных средств (кредитование счета). Банк считается предоставившим клиенту кредит на соответствующую сумму со дня осуществления такого платежа — овердрафт.

За открытие счета и услуги банка по совершению операций с денежными средствами, находящимися на счете, условиями договора может предусматриваться плата. За пользование денежными средствами, находящимися на счете клиента, банк может уплачивать клиенту проценты.

Рассмотрим виды счетов, открываемых банками своим клиентам.

В соответствии с Инструкцией ЦБ РФ от 14.09.2006 г. № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам» банки открывают в рублях и иностранных валютах: текущие счета; расчетные счета; бюджетные счета; корреспондентские счета; корреспондентские субсчета; счета доверительного управления; специальные банковские счета; депозитные счета судов, подразделений службы судебных приставов, правоохранительных органов, нотариусов; счета по вкладам (депозитам).

Текущие счета открываются физическим лицам для совершения расчетных операций, не связанных с предпринимательской деятельностью или частной практикой.

Расчетные счета открываются юридическим лицам (кроме кредитных организаций), а также индивидуальным предпринимателям или физическим лицам, осуществляющим предпринимательскую деятельность или частную практику.

Бюджетные счета открываются лицам, осуществляющим операции со средствами бюджетов всех уровней бюджетной системы РФ и государственных внебюджетных фондов РФ.

Корреспондентские счета открываются кредитным организациям. Банку России открываются корреспондентские счета в иностранных валютах. Корреспондентские субсчета открываются филиалам кредитных организаций. Они называются НОСТРО («Наш счет в вашем банке») и ЛОРО («Ваш счет в нашем банке»).

Счета доверительного управления открываются доверительному управляющему для расчетов, связанных с деятельностью по доверительному управлению.

Специальные банковские счета открываются юридическим и физическим лицам для осуществления операций соответствующего вица, например выставления аккредитивов.

Счета по вкладам (депозитам) открываются физическим и юридическим лицам для учета денег, размещаемых с целью получения доходов в виде процентов, начисляемых на сумму размещенных денежных средств.

Для открытия расчетного счета юридическому лицу — резиденту в банк представляются следующие документы:

а) свидетельство о государственной регистрации юридического лица;

б) учредительные документы юридического лица;

в) лицензии (разрешения), выданные юридическому лицу на право осуществления деятельности, подлежащей лицензированию;

г) карточка с образцами подписей и оттиска печати;

д) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение средствами, находящимися на банковском счете;

е) свидетельство о постановке на учет в налоговом органе.

Безналичные расчеты осуществляются через кредитные организации (филиалы) и/или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета). Кредитная организация вправе открыть на имя каждого филиала по месту его нахождения один корреспондентский субсчет, за исключением филиалов, обслуживающихся в одном и том же подразделении расчетной сети Банка России вместе с головной кредитной организацией.

Отношения между Банком России и обслуживаемой им кредитной организацией через расчетную сеть банка регулируются договором корреспондентского счета, который заключается между РКЦ и кредитной организацией. В договоре определяются условия обслуживания, права и обязанности кредитной организации и Банка России при совершении операций по корреспондентскому счету, способ обмена расчетными документами, а также порядок оплаты за оказываемые Банком России расчетные услуги. Прием документов в РКЦ осуществляется независимо от остатка средств на корреспондентском счете (субсчете) кредитной организации на момент их принятия.

Платежи могут осуществляться в пределах средств, имеющихся на момент оплаты, и с учетом средств, поступающих в течение операционного дня, а также кредитов Банка России. Кредитная организация (филиал) определяет вид платежа (почтой, телеграфом, электронно). Расчетные документы клиентов, а также кредитной организации по собственным операциям на бумажных носителях представляются кредитной организацией в форме сводного платежного поручения с приложением описи расчетных документов.

Платеж считается безотзывным после списания средств с корреспондентского счета (субсчета) кредитной организации в подразделении расчетной сети Банка России, подтвержденного выпиской.

Банк России утвердил Положение «О безналичных расчетах в Российской Федерации» от 3 октября 2002 г. № 2-П. Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием:

- корреспондентских счетов (субсчетов), открытых в Банке России;

- корреспондентских счетов, открытых в других кредитных организациях;

- счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

- счетов межфилиальных расчетов, открытых внутри одной кредитной организации.

Безналичные расчеты проводятся посредством

- записей по счетам в кредитных организациях о перечислении денежных средств;

- зачетов взаимных требований и обязательств с участием или без участия кредитных организаций;

- передачи ряда оборотных документов — простых и переводных векселей, варрантов и других подобных обязательств, нередко именуемых долговыми деньгами.

Безналичные платежи проводят с помощью специальных расчетных платежных документов (в виде документа на бумажном носителе или электронного платежного документа). Эти документы являются распоряжением плательщика (клиента) о списании денег со своего счета и их перечислении на счет получателя средств или распоряжением получателя средств (взыскателя) о списании денег со счета плательщика и их перечислении на счет, указанный получателем средств (взыскателем).

Клиринг представляет собой особый способ безналичных расчетов, основанный на зачете взаимных требований и обязательств юридических лиц. Клиринговые расчеты предполагают взаимные поставки товаров и услуг. Основной объем зачетов происходит с участием банка. Преимуществами этой формы расчетов являются:

- высокая скорость обращения средств;

- сравнительно высокая надежность расчетов;

- низкие трансакционные издержки на совершение расчетов и простота самих платежных трансакций.

Безналичные расчеты осуществляются в различных формах. Формы безналичных расчетов — это урегулированные законодательством способы исполнения через банк денежных обязательств предприятий и организаций. Клиенты банков самостоятельно выбирают любую из допустимых форм безналичных платежей и предусматривают их в договорах, заключаемых ими со своими контрагентами. При этом каждая из форм имеет специфические особенности в характере и движении расчетных документов. В соответствии с действующим законодательством в современных условиях используются следующие формы безналичных расчетов:

- платежными поручениями;

- по аккредитиву;

- чеками;

- по инкассо.

Таким образом, форм проведения безналичных платежей — четыре, тогда как соответствующих инструментов — пять. Разница возникает в связи с тем, что форма платежей «по инкассо» реализуется с помощью двух инструментов безналичного оборота — платежного требования и инкассового поручения

Расчеты платежными поручениями и чеками

Платежное поручение представляет собой поручение организации (предприятия) обслуживающему банку о перечислении определенной суммы со своего счета на счет получателя (другой организации) оплату товаров (выполненных работ, оказанных услуг), в том числе в порядке предварительной оплаты либо в счет выполнения ее финансовых обязательств.

Платежные поручения используются при предварительной (авансовой) оплате продукции, товаров и услуг, при оплате по факту отгрузки продукции, по плановым платежам, при перечислении налогов и других платежей в бюджет и внебюджетные фонды, при перечислении денежных средств в целях возврата и размещения кредитов (займов), выплаты процентов по ним.

Платежные поручения представляются в банк на бланке установленной формы. В нем необходимо указать следующие реквизиты

- по плательщику и получателю средств — наименование, идентификационный номер налогоплательщика (ИНН), номер счета в кредитной организации (филиале) или подразделении расчетной сети Банка России. ИНН присваивается органами Министерства РФ по налогам и сборам при постановке налогоплательщиков на учет в налоговом органе;

- по кредитным организациям — их наименования и места нахождения, банковские идентификационные коды (БИК) и номера корреспондентских счетов.

Кроме того, в платежном поручении указываются: дата составления документа; его номер; сумма (цифрами и прописью); вид платежа (почтой, телеграфом и т.п.); назначение платежа; очередность проведения платежа; вид операции (в соответствии с правилами ведения бухгалтерского учета в Банке России и кредитных организациях), а также подписи уполномоченных лиц и оттиск печати.

Первый экземпляр платежного поручения используется для списания средств со счета клиента. Второй экземпляр либо предназначается банку-получателю, если перечисляемая сумма должна быть зачислена на счет в другом банке, либо используется как мемориальный ордер для зачисления денег на нужный счет, если счет получателя также ведется в данном банке. Третий экземпляр предназначен получателю платежа, а четвертый, заверенный оттиском печати и подписью специалиста банка, удостоверяющими прием поручения, возвращается клиенту. В современной хозяйственной практике это самая распространенная форма безналичных расчетов. Платежное поручение действительно в течение 10 дней со дня выписки (день выписки в расчет не принимается).

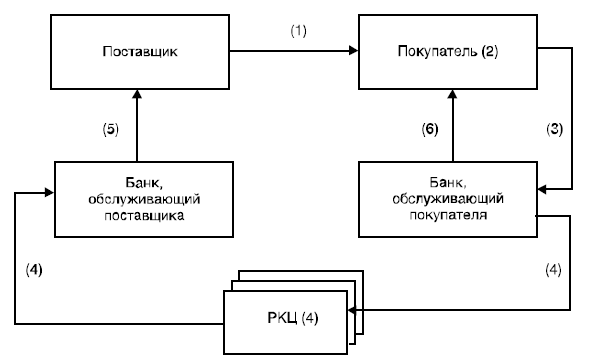

Схема расчетов платежными поручениями приведена на рис. 11.1.

Рис. 11.1. Расчеты платежными поручениями:

1 — отгрузка товаров, выполнение работ, оказание услуг [возможные условия договора]; 2 — выписка платежного поручения плательщиком в соответствии с условиями договора [авансовый платеж, прямой акцепт, частичные платежи]; 3 — предъявление платежного поручения в банк, обслуживающий покупателя; 4— перечисление средств через РКЦ со счета плательщика на счет поставщика в банк, обслуживающий поставщика; 5,6 — выписка из банка

Порядок и условия использования чеков в платежном обороте регулируются Гражданским кодексом. Расчеты чеками имеют особенности. Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя обслуживающему его банку произвести платеж указанной в нем суммы предъявителю чека (чекодержателю). Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков. Чекодержателем является юридическое лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

Суть платежей (расчетов) чеками заключается в том, что по заявлению организации обслуживающий ее банк предоставляет ей чековую книжку специального образца с определенным набором отрывных чеков. Книжки выдаются на определенный срок и общую сумму платежа. Чек должен содержать обязательные реквизиты и может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности, налоговым законодательством. К таковым следует отнести:

- наименование «чек», включенное в текст документа;

- поручение плательщику выплатить определенную денежную сумму;

- наименование плательщика и указание счета, с которого должен быть произведен платеж;

- указание валюты платежа;

- указание даты и места составления чека;

- подпись лица, выписавшего чек, — чекодателя.

Чек, не содержащий указание места его составления, рассматривается как подписанный в месте нахождения чекодателя.

В качестве плательщика по чеку может быть указан только банк (иная кредитная организация), где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков. Отзыв чека до истечения срока, в течение которого он может быть предъявлен к оплате, не допускается. При оплате по чеку проверяется подлинность подписей чекодателя (соответствие карточке с образцами подписей).

Предъявление чека в банк, обслуживающий чекодержателя, на инкассо считается предъявлением чека к платежу. Чекодатель должен вручить чек поставщику в момент получения товаров (выполнения работ, оказания услуг).

Права по чеку могут быть переданы, за исключением именного чека, который не подлежит передаче. В переводном чеке индоссамент на плательщика имеет силу расписки за получение платежа. Индоссамент, совершенный плательщиком, является недействительным.

Платеж по чеку может быть гарантирован полностью или частично посредством аваля. Гарантия платежа по чеку (аваль) может даваться любым лицом, за исключением плательщика. Аваль проставляется на лицевой стороне чека или на дополнительном листе путем надписи «считать за аваль» и указания, кем и за кого он дан. Если не указано, за кого он дан, то считается, что аваль дан за чекодателя.

Иск чекодержателя к обязанным по чеку лицам может быть предъявлен в течение шести месяцев со дня окончания срока предъявления чека к платежу.

Схема расчетов чеками приведена на рис. 11.2.

Рис. 11.2. Расчеты чеками с использованием лимитированной чековой книжки:

1 — заявление на получение чековой книжки; 2 — платежное поручение на депонирование средств; 3 — депонирование средств; 4 — выдача чековой книжки; 5 — отгрузка товаров [выполнение работ, оказание услуг]; 6, а, б, в — передача чека на оплату; 7 — перечисление средств.

Расчеты по аккредитивам

Аккредитив — это форма оплаты с предварительным открытием специального счета. Существуют два типа аккредитивов: денежный и документарный. Денежный аккредитив — это именной документ, который выдается банком лицу, внесшему определенную сумму и желающему получить ее в другом городе страны или за границей. Документарный аккредитив — это соглашение, в силу которого банк (банк-эмитент) должен по просьбе и на основании инструкций клиента произвести платеж третьему лицу или его приказу (бенефициару). Банк, открывший аккредитив (банк-эмитент), может произвести платеж в адрес поставщика или предоставить эти полномочия другому банку при условии представления им документов, оговоренных в аккредитиве, и при выполнении других условий аккредитива.

Аккредитивная форма расчетов считается одной из наиболее надежных. Она применяется в международных расчетах, регламентированных «Унифицированными правилами и обычаями для документарных аккредитивов» (UCP 500), выпущенными Международной торговой палатой в 1984 г.

Основное содержание аккредитивной формы расчета заключается в том, что в банке поставщика открывается отдельный банковский счет — аккредитив, на котором депонируются средства плательщика для оплаты поставщику по предъявлении им соответствующих документов. Выплата с аккредитива осуществляется только безналичным путем. Аккредитив предназначен для обслуживания только одного поставщика и не может быть переадресован.

Аккредитив выставляется на определенный срок, обычно на 15 дней, но при необходимости фирма-покупатель может продлить срок действия аккредитива. Срок действия и порядок расчетов по аккредитиву устанавливаются в договоре между плательщиком и поставщиком, в котором указываются:

- наименование банка-эмитента;

- вид аккредитива;

- способ извещения поставщика об открытии аккредитива;

- перечень документов, представляемых поставщиком для получения средств по аккредитиву;

- сроки представления документов после отгрузки товаров и другие данные.

Аккредитив является условным денежным обязательством, принимаемым банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи.

Банки могут открывать следующие виды аккредитивов:

1. В зависимости от способа предоставления денежных средств исполняющему банку (от способа обеспечения платежа) различают покрытые (депонированные) и непокрытые (гарантированные) аккредитивы. Аккредитив является покрытым, если банк-эмитент на основании распоряжения покупателя заранее перечисляет с расчетного счета покупателя (или за счет предоставленного ему кредита) сумму аккредитива в распоряжение исполняющего банка на весь срок действия аккредитива. При этом исполняющий банк должен использовать эти средства только для расчетов с получателем. Покрытый аккредитив применяется в тех случаях, когда между банками поставщика и покупателя не установлены корреспондентские отношения.

Аккредитив считается непокрытым, если банк-эмитент предоставляет исполняющему банку право списать средства с корреспондентского счета банка-эмитента в пределах суммы аккредитива. Такой аккредитив может использоваться как одна из форм краткосрочного кредита, так как средства по аккредитиву списываются непосредственно с корреспондентского счета банка-эмитента, а не с расчетного счета плательщика. Эта форма аккредитивных расчетов используется, только если между банками есть корреспондентские отношения.

2. Б зависимости от возможности изменения или отмены банком-эмитентом различают отзывные и безотзывные аккредитивы (могут быть подтвержденными).

Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. Отзыв аккредитива не создает каких-либо обязательств банка-эмитента перед получателем средств. Исполняющий банк осуществляет платеж или иные операции по отзывному аккредитиву, если к моменту их совершения им не получено уведомление об изменении условий или отмене аккредитива. В соответствии со статьями «Унифицированных правил и обычаев для документарных аккредитивов» (UCP 500) аккредитив является отзывным, если в его тексте прямо не установлено, что он безотзывный.

Безотзывным является аккредитив, который не может быть изменен или отменен без согласия получателя средств и на котором имеется соответствующая отметка. Такой аккредитив представляет собой твердое обязательство банка оплатить продавцу поставку или услугу при выполнении последним всех условий аккредитива. Подавляющее большинство аккредитивов являются безотзывными. Преимущество безотзывного аккредитива для получателя средств заключается в том, что банк-эмитент должен осуществить платеж по нему, даже если плательщик изменит свое намерение.

По просьбе банка-эмитента исполняющий банк, участвующий в проведении аккредитивной операции, может подтвердить безотзывный аккредитив. Этот аккредитив называется подтвержденным. Такое подтверждение означает принятие исполняющим банком дополнительного обязательства банка-эмитента произвести платеж в соответствии с условиями аккредитива, что предполагает повышение надежности платежа. Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка.

3. В ряде случаев применяется револьверный, т.е. возобновляемый, аккредитив. Существуют два варианта такого аккредитива.

Первый вариант предусматривает оплату ряда поставок до тех пор, пока на нем имеются денежные средства. После их полного использования первоначальная сумма аккредитива восстанавливается.

Второй вариант предусматривает автоматическое восстановление аккредитива после каждой отгрузки продукции поставщиком и оплаты ее с аккредитива. Преимуществами являются непрерывность действия и сокращение в связи с этим издержек обращения как у организации-поставщика, так и у организации-покупателя.

4. Аккредитив может быть переводным (трансферабелъным). По такому аккредитиву бенефициар (первый бенефициар) имеет право давать банку, производящему оплату, или акцепт, или негоциацию, указание о том, что аккредитивом могут пользоваться полностью или частично одно или несколько других лиц (вторые бенефициары).

5. Существуют так называемые аккредитивы с «красной оговоркой» (аккредитив с авансовым платежом), которые позволяют бенефициару получить аванс в размере «красной оговорки» до отгрузки товара. Как правило, платеж по «красной оговорке» производится против представления в исполняющий банк одного из следующих документов:

- расписки бенефициара о том, что аванс им получен;

- расписки бенефициара о том, что аванс получен, в которой содержится обязательство бенефициара вернуть полученный аванс в случае невыполнения им контрактных обязательств.

6. По способу исполнения аккредитивы подразделяются:

- на аккредитивы с платежом по предъявлении;

- аккредитивы с акцептом тратт;

- аккредитивы с рассрочкой платежа;

- аккредитивы с негоциацией.

При исполнении аккредитива с платежом по предъявлении исполняющий банк осуществляет платеж бенефициару (продавцу (экспортеру)) после проверки представленных документов.

В случае исполнения аккредитива с акцептом тратт бенефициар вместе с коммерческими документами выписывает срочную тратту на банк-эмитент, подтверждающий банк или другой банк. Срок платежа по такому аккредитиву может составлять, например, определенное количество дней с даты отгрузки или с даты выписки коммерческого счета. При представлении документов банком производится акцепт представленной тратты.

В случае исполнения аккредитива с рассрочкой платежа по представлении соответствующих документов уполномоченный на это банк (банк-эмитент или подтверждающий банк) дает письменное согласие произвести платеж в определенный срок. Должна иметься возможность однозначно рассчитать срок платежа на основании условий аккредитива.

Аккредитивы с негоциацией по предъявлении или на срок предусматривают негоциацию документов/тратт (в зависимости от условий аккредитива — только документы или документы вместе с траттой), представленных бенефициаром, в любом банке (в случае аккредитива со свободной негоциацией), включая банк-эмитент, или в специально уполномоченном (исполняющем) банке.

При этом под негоциацией в таких аккредитивах подразумевается, что исполняющий банк:

- уплачивает бенефициару стоимость документов/тратты за вычетом учетного процента, рассчитанного за период от учета до получения от банка-эмитента возмещения расходов (стоимость финансирования аккредитива исполняющим банком);

- уплачивает бенефициару стоимость документов полностью, при этом учетный процент выставляется на банк-эмитент и оплачивается приказодателем аккредитива.

Срок действия и порядок расчетов по аккредитиву устанавливаются в договоре между плательщиком и получателем средств, в котором следует указать наименование банка-эмитента, виц аккредитива, способ извещения поставщика об открытии аккредитива, способ его исполнения; перечень документов, представляемых поставщиком, против которых выставлен аккредитив, а также сроки представления документов после отгрузки товаров и требования к их оформлению.

Для открытия аккредитива плательщик представляет обслуживающему банку (банку-эмитенту) заявление на бланке установленной формы, в котором он обязан указать:

- номер договора, срок действия и место исполнения аккредитива;

- наименование поставщика и банка, исполняющего аккредитив;

- наименование документов, служащих основанием для выплаты по аккредитиву, и срок их представления;

- виц аккредитива;

- перечень товаров, работ и услуг, для которых открывается аккредитив, и сроки отгрузки;

- сумму аккредитива и способ реализации аккредитива;

Участниками аккредитивной формы расчетов выступают:

- организация-плательщик, которая поручает обслуживающему ее банку перевести средства плательщика в банк поставщика;

- банк, обслуживающий организацию-плательщика и выполняющий распоряжение плательщика о переводе ее средств в банк, обслуживающий поставщика;

- организация-поставщик, представляющая в свой банк документы, подтверждающие отгрузку для выплаты по аккредитиву;

- банк, обслуживающий организацию-поставщика, или иной банк, производящий перечисление по аккредитиву на расчетный счет поставщика.

Основное содержание аккредитивной формы расчета заключается в том, что в банке открывается отдельный специальный счет — аккредитив, на котором депонируются средства плательщика для оплаты поставщику по предъявлении им соответствующих документов. Выплата с аккредитива осуществляется только безналичным путем.

Аккредитив открывается за счет собственных средств организации-покупателя или кредитов банка.

Для получения средств по аккредитиву поставщик после отгрузки товаров представляет реестр счетов, отгрузочные и другие документы в банк до истечения срока аккредитива. Документы должны подтверждать выполнение всех условий аккредитива. При нарушении хотя бы одного из условий аккредитива выплаты по нему не производятся.

В обязанность исполняющего банка входит проверка соблюдения поставщиком всех условий аккредитива, правильности оформления реестра счетов, соответствия подписей и печати поставщика на нем заявленным образцам. Основной принцип использования аккредитива — это строгое соблюдение сроков и указанных в заявлении форм документов. Если условиями аккредитива предусмотрен акцепт уполномоченного покупателя, то банком проверяются наличие акцептованной надписи на реестрах счетов или товарно-транспортных документах и соответствие подписи уполномоченного представленному образцу.

Закрытие аккредитива в исполняющем банке производится по истечении срока аккредитива, или по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, или по требованию плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива.

О закрытии аккредитива исполняющий банк ставит в известность банк-эмитент. Неиспользованная сумма покрытого аккредитива подлежит возврату банку-эмитенту одновременно с закрытием аккредитива. Банк-эмитент зачисляет возвращенные суммы на счет плательщика, с которого депонировались средства.

Основными недостатками аккредитива являются: усложнение процедуры расчетов; возложение на банк функции проверки правильности оформления и достоверности документов по сделке, а также то, что покупателю товара приходится оплачивать банку иногда весьма существенную комиссию за открытие аккредитива и его обслуживание, т.е. аккредитивная форма расчетов является достаточно дорогостоящей.

Итак, аккредитивная форма расчетов требует дополнительных расходов покупателя, что обусловлено не только комиссионными, которые взимает банк. У покупателя на время действия контракта отвлекаются из оборота значительные средства, равные сумме платежа по контракту.

Преимущество аккредитивной формы расчетов заключается в том, что плательщик обретает уверенность в том, что оплата по договору будет произведена только при условии представления в банк документов и выполнения условий, включенных в текст аккредитива, а поставщик — в том, что расчет за отгруженный товар будет полным и своевременным.

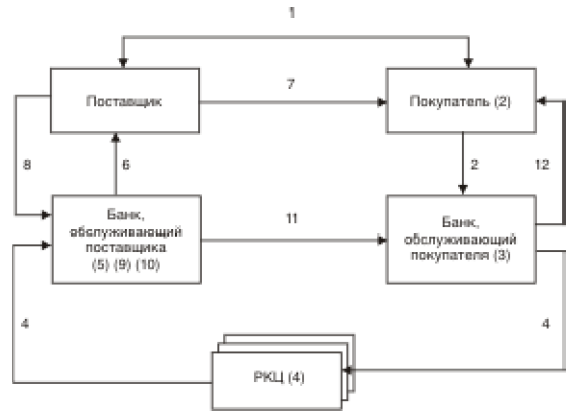

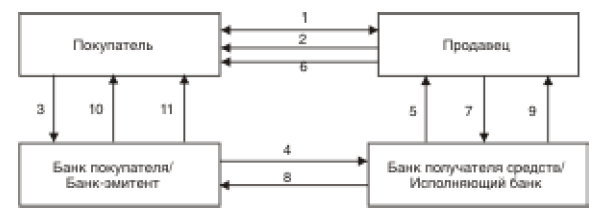

Схема расчетов по аккредитивам на примере расчетов по безотзывному непокрытому аккредитиву и покрытому аккредитиву представлены на рис. 11.3 и 11.4.

Рис. 11.3. Расчеты с использованием покрытого аккредитива:

1 — заключение договора, предусматривающего аккредитивную форму расчета; 2 — заявление об открытии аккредитива и направление платежного поручения на депонирование средств; 3 — списание денежных средств со счета покупателя; 4 — перечисление средств в банк, обслуживающий поставщика, для платежа по аккредитиву; 5 — открытие счета «Аккредитивы» в банке, обслуживающем поставщика; 6 — уведомление поставщика об открытии аккредитива; 7 — отгрузка товаров; В — представление в банк, обслуживающий поставщика, реестра счетов, отгрузочных и других документов, предусмотренных условиями аккредитива; 9 — проверка банком, обслуживающим поставщика, соблюдения поставщиком условий аккредитива, правильности оформления реестра счетов; 10 — зачисление средств на счет поставщика обслуживающим его банком; 11 — сообщение об использовании аккредитива; 12 — уведомление покупателя об использовании аккредитива

Рис. 11.4. Расчеты по аккредитивам (на примере расчетов по безотзывному непокрытому аккредитиву):

1 — заключение договора, предусматривающего аккредитивную форму расчета (например, купли-продажи]; 2 — продавец извещает покупателя о том, что товар подготовлен к отгрузке; 3 — заявление покупателя, направляемое банку-эмитенту, об открытии аккредитива; 4 — отражение открытия аккредитива на счетах в банке-эмитенте и направление соответствующего сообщения получателю средств через исполняющий банк, а также перечисление суммы аккредитива в исполняющий банк [списание средств с ведущегося у исполняющего банка корреспондентского счета банка-эмитента в пределах суммы аккредитива]; 5 — проверка исполняющим банком подлинности аккредитива по внешним признакам и уведомление продавца об открытии аккредитива; 6 — отгрузка товара покупателю в случае согласия продавца со всеми условиями открытого в его пользу аккредитива; / — предоставление продавцом в исполняющий банк всех указанных в аккредитиве документов; В— проверка банком, обслуживающим поставщика, соблюдения поставщиком условий аккредитива, правильности оформления документов и направление их банку-эмитенту; 9 — исполняющий банк уплачивает продавцу деньги по аккредитиву; 10— проверка банком-эмитентом документов на соответствие условиям аккредитива и списание суммы аккредитива со счета плательщика; 11 — покупатель, получив от банка-эмитента документы, вступает во владение товаром.

Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другие банки (исполняющие банки).

Как было отмечено выше, рассматриваемая форма включает использование двух инструментов платежа: инкассового поручения и платежного требования.

Инкассовые поручения применяются:

- в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции;

- для взыскания по исполнительным документам;

- в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Платежное требование — это расчетный документ, содержащий требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк. Платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором.

Платежное требование составляется на бланке специальной формы. В нем указываются:

а) условие оплаты;

б) срок для акцепта;

в) дата отсылки (вручения) плательщику предусмотренных до говором документов в случае, если эти документы были отосланы (вручены) им плательщику;

г) наименование товара (выполненных работ, оказанных услуг), номер и дата договора, номера документов, подтверждающих по ставку товара (выполнение работ, оказание услуг), и другие данные.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика. Срок акцепта определяется сторонами по основному договору, при этом срок для акцепта должен составлять не менее трех рабочих дней. Плательщик вправе отказаться полностью или частично от акцепта платежных требований по основаниям, предусмотренным в основном договоре, в том числе в случае несоответствия применяемой формы расчетов заключенному договору, с обязательной ссылкой на пункт, номер, дату договора и с указанием мотивов отказа. Отказ плательщика от оплаты платежного требования оформляется заявлением об отказе от акцепта установленной формы.

Применение платежных требований, оплачиваемых без акцепта плательщика (безакцептное списание), может иметь место лишь в случаях, установленных в договоре сторон или законе. Так, без акцепта плательщиков списываются средства в оплату потребляемой электрической и тепловой энергии (на основании показаний измерительных приборов по действующим тарифам). Однако такой порядок не распространяется на бюджетные организации и население. Кроме того, необходимо иметь в виду, что:

- средства могут списываться со счета безакцептно только при наличии письменного распоряжения должника обслуживающему банку об исполнении выставляемых получателем требований (такое распоряжение может быть отозвано плательщиком);

- давая кредитору возможность списывать средства со своего счета без акцепта, должник подвергается большому риску необоснованного списания средств недобросовестным кредитором.

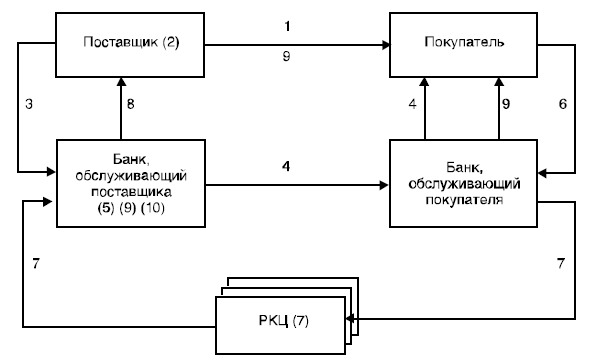

Схема расчетов платежными требованиями с акцептом плательщика приведена на рис. 11.5.

Следует различать безакцептное и бесспорное списание средств со счета организации-клиента. Безакцептное списание средств с банковского счета производится на основании специальных нормативных правовых актов или по согласию сторон договора без акцепта владельца счета.

Рис. 11.5. Расчеты с использованием платежного требования:

1 — отгрузка товаров, выполнение работ, оказание услуг на основании заключенного между поставщиком и получателем договора; 2,3,4 — выписка платежного требования-поручения поставщиком и направление его плательщику через банки, обслуживающие поставщика и получателя; 5 —хранение в банке, обслуживающем покупателя, отгрузочных документов в картотеке; 6 — представление покупателем акцептованного платежного требования-поручения в обслуживающий его банк; 7 — направление акцептованного платежного требования-поручения в банк, обслуживающий поставщика, и перечисление средств на счет поставщика; В — извещение поставщика о зачислении средств на его расчетный счет; 9 — передача плательщику отгрузочных документов

Организация может дать банку распоряжение о списании денег с его счета по требованию третьих лиц. Банк должен принять это распоряжение при условии, если указаны необходимые данные, позволяющие однозначно определить, имеет ли лицо, предъявившее требование, право на это.

Бесспорное списание средств с банковского счета не нуждается в акцептовании плательщиком расчетного документа, однако оно производится на основании вступившего в силу исполнительного документа (исполнительного листа, судебного приказа и др.), подлежащего принудительному исполнению.

В современной практике хозяйствования существуют два основания для бесспорного, по существу принудительного, списания средств со счета плательщика:

- по распоряжению лиц, взыскивающих суммы;

- исходя из исполнительных и приравненных к ним документов.

Списание средств со счетов фирм-плателыциков в бесспорном порядке по распоряжению допускается только на основе решений соответствующих органов по следующим видам платежей:

- недоимок по налогам и другим обязательным платежам, а также сумм штрафов и иных санкций;

- таможенных платежей, пеней и штрафов, взимаемых таможенными органами;

- недоимок по взносам платежей, штрафов и иных санкций в государственные внебюджетные фонды — в Пенсионный фонд РФ, Фонд социального страхования.

Бесспорное взыскание средств со счетов фирм-плательщиков производится по исполнительным документам, выданным судами, нотариусами, арбитражными судами.

Инкассовые поручения, основанные на распоряжениях арбитражного суда, решениях суда, предъявляются при наличии подлинных исполнительных документов, при этом делается ссылка на пункт акта законодательства, которым предоставлено право списания средств в бесспорном порядке.

Законодательством предусматривается также возможность безакцептного списания средств со счетов фирм-плателыциков как разновидность бесспорного списания. Такое право может быть предоставлено одной из сторон договора при расчетах за отпускаемую электрическую и тепловую энергию, услуги водоснабжения (за исключением жилищно-коммунальных, бюджетных организаций и населения), а также за электроэнергию, отпускаемую АЭС, за почтовые, телеграфные и телефонные услуги, оказываемые предприятиями связи.

Банк, получивший от фирмы-клиента инкассовое поручение, называется банком-эмитентом; если этот же банк осуществляет расчетно-кассовое обслуживание плательщика и получателя средств, он одновременно является и исполняющим банком. Банк-эмитент, получивший поручение на осуществление расчета по инкассо от фирмы-клиента, вправе привлекать для его выполнения иной банк (исполняющий банк), направив ему при этом соответствующие документы.