Критерии эффективности капиталовложений - Финансовый менеджмент (Кушнир И.В.)

Срок окупаемости (PP) — это элементарный критерий, определяемый как ожидаемое число лет, в течение которых будут возмещены изначальные инвестиции.

Дисконтированный срок окупаемости определяется на основе денежного потока, дисконтированного по цене капитала этого проекта. Этот показатель определяется как число лет, необходимых для возмещения инвестиций по данным дисконтированного денежного потока (DCF).

Учетная доходность (ARR) основывается в большей степени на показателе чистой прибыли, а не денежного потока. ARR равна отношению среднегодовой ожидаемой чистой прибыли к среднегодовому объему инвестиций.

Чистая приведенная стоимость (NPV) основывается на методологии дисконтирования денежного потока. Если NРV > 0, считается, что проект приносит доход и может быть принят к рассмотрению, если NРV< 0, то проект отвергается.

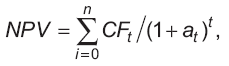

NPV можно подсчитать по формуле:

где CFt — ожидаемый приток, или отток денежных средств за период t; at — цена капитала проекта в этот период.

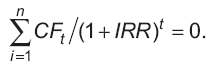

Внутренняя доходность (IRR) — это такая дисконтная ставка, которая уравнивает приведенные стоимости ожидаемых поступлений и инвестиций по проекту:

РV(притоки) = РV(инвестиции), или

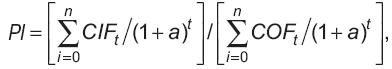

Индекс рентабельности (PI), или доход на единицу издержек, определяется как:

PI = PV (доходы) = PV (издержки) =

где CIF — ожидаемый приток денежных средств, или доход; COF — ожидаемый отток денежных средств.

Множественность IRR. Критерий IRR не может быть использован в анализе неординарных проектов. Неординарным называют проект, в котором предполагается значительный отток денежных средств в ходе его реализации или по окончании проекта. В этом случае уравнение для IRR может иметь более чем одно решение, что и означает множественность IRR.

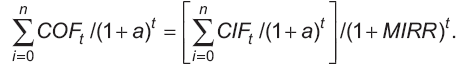

Модифицированная внутренняя доходность. Этот показатель, называемый модифицированной IRR (MIRR), определяется так:

где COFt и CIFt — оттоки и притоки денежных средств.