Оценка облигаций, понятие аннуитета

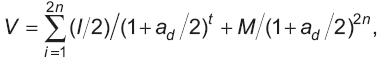

Наиболее распространенным типом долговых ценных бумаг является облигация с денежным потоком в виде аннуитета — постоянных полугодовых процентных платежей, а также номинала, выплачиваемого при погашении. Ценность облигации определяется приведенной стоимостью аннуитета и приведенной стоимостью выплачиваемой величины номинала. Оценка приведенной к моменту инвестирования стоимости облигации имеет вид:

где I — годовой купонный доход, установленный по облигации (I/2 — полугодовой доход), предполагается, что первая выплата процентов будет произведена через шесть месяцев после приобретения облигации; М — нарицательная стоимость, выплачиваемая при погашении облигации; ad — требуемая доходность инвестированного капитала, полугодовое наращение осуществляется по ставке ad/2; n — число лет до погашения облигаций; здесь для расчета дисконтированного потока n удваивается, так как проценты выплачиваются дважды в год.

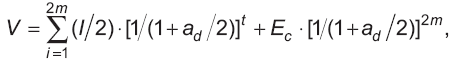

Доходность облигации на момент отзыва с рынка. Облигация может быть эмитирована на условиях возможного ее досрочного отзыва с рынка ценных бумаг. Это так называемая отзывная облигация. Для таких облигаций необходимо оценивать ожидаемую доходность облигации как доходность на момент отзыва (yield to call — YTC). Для нее определяющими являются покупная цена и число периодов до выкупа, а не номинальная цена и число периодов до наступления срока погашения. Чистая приведенная стоимость в этом случае определяется следующим образом:

где V — текущая рыночная цена; m — число лет до выкупа облигации; Ес — выкупная цена, которую эмитент должен заплатить в случае досрочного погашения облигации, она обычно равна номиналу плюс сумма процентов за год; ad — доходность на момент отзыва облигации — доходность досрочного погашения.

Эффективная годовая ставка. Для выбора предпочтительных объектов инвесторы сравнивают их доходность. Но часто продолжительность периодов начисления процентов для разных ценных бумаг различается, что делает невозможным их простое сравнение по величине процентных ставок. Их можно сопоставить путем определения эквивалентной эффективной годовой ставки. Она рассчитывается по формуле:

где ae — эффективная годовая ставка — доходность; aN — номинальная годовая процентная ставка — доходность конкретной ценной бумаги; m — количество начислений процентов за год по данной ценной бумаге.