Оценка эффективности инвестиционных проектов. Критерии эффективности инвестиционных проектов

Методы оценки инвестиционных проектов делятся на два больших класса: простые методы и методы дисконтирования.

1. Простые (статистические) методы позволяют достаточно быстро и на основании простых расчетов произвести оценку экономической эффективности. В качестве показателей, рассчитываемых простыми методами, используются:

1) удельные капитальные вложения на создание единицы производственной мощности или на единицу выпуска продукции;

2) простая норма прибыли проекта (в процентах) – отношение чистой прибыли к общему объему инвестиций или к инвестируемому акционерному капиталу;

3) простой срок окупаемости (период возврата инвестиций), рассчитываемый как отношение общего объема инвестиций к сумме чистой прибыли и амортизационных отчислений. Указанные показатели не учитывают неравномерность одинаковых сумм поступлений или платежей, относящихся к разным периодам времени, что приводит к необходимости использования более сложных критериев.

2. Методы дисконтирования. Нормативным документом, закрепляющим рыночные принципы оценки эффективности инвестиций в нашей стране, являются методические рекомендации по оценке эффективности инвестиционных проектов (первое издание было осуществлено в 1994 г., второе издание, переработанное и дополненное, в 2000 г.). Используемая в рыночной экономике оценка эффективности инвестиций основывается на ряде принципов: расчеты опираются на показатели денежного потока от производственной и инвестиционной деятельности; обязательно приведение показателей к текущей (дисконтированной) стоимости.

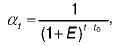

Дисконтированием денежных потоков называется приведение разновременных (относящихся к разным шагам расчета) значений к их ценности на определенный момент времени, который называется моментом приведения. Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е), выражаемая в долях единицы или процентах. Технически приведение к нулевому моменту времени производится путем умножения величины показателя на коэффициент дисконтирования (коэффициент текущей стоимости) αt, определяемый для постоянной нормы дисконта по формуле:

где t – номер периода расчета (t = 0, 1, 2, Т). Период расчета может быть выражен в годах, кварталах, месяцах и т.д.; Е – ставка дисконтирования, доли единицы. Ставка дисконта рассчитывается как сумма, каждое слагаемое которой учитывает отдельные составляющие дисконта. В эту сумму включены безрисковая ставка дисконта; инфляционная премия; премия за риск; премия за низкую ликвидность и др.