Инновационная и инвестиционная деятельность предприятия

Инновационная деятельность

Современный научно-технический прогресс немыслим без интеллектуального продукта, получаемого в результате инновационной деятельности.

Инновация представляет собой материализованный результат, полученный от вложения капитала в новую технику или технологию, в новые формы организации производства труда, обслуживания, управления и т. п.

Процесс создания, освоения и распространения инноваций называется инновационной деятельностью или инновационным процессом.

Результат инновационной деятельности можно назвать инновационным продуктом.

В современной экономике без применения инноваций практически невозможно создать конкурентоспособную продукцию, имеющую высокую степень наукоемкости и новизны. Таким образом, инновации представляют собой эффективное средство конкурентной борьбы, так как ведут к созданию новых потребностей, сокращению производственного цикла и снижению себестоимости продукции, к притоку инвестиций, к повышению имиджа (рейтинга) производителя новых продуктов, к открытию и захвату новых рынков, в том числе и внешних.

В практике управления существуют различные классификаторы инноваций.

По типу новизны для рынка инновации делятся на новые для отрасли в мире; новые для отрасли в стране; новые для данного предприятия (группы предприятий).

По стимулу появления (источнику) можно выделить:

- инновации, вызванные развитием науки и техники;

- инновации, вызванные потребностями производства;

- инновации, вызванные потребностями рынка.

По месту в системе (на предприятии, в фирме) можно выделить:

- инновации на входе предприятия (сырье, оборудование, информация и др.);

- инновации на выходе предприятия (изделия, услуги, технологии, информация и др.);

- инновации системной структуры предприятия (управленческой, производственной).

В зависимости от глубины вносимых изменений выделяют:

- радикальные (базисные) инновации, которые реализуют крупные изобретения и формируют новые направления в развитии техники;

- улучшающие инновации, которые реализуют мелкие изобретения и преобладают на фазах распространения и стабильного развития научно-технического цикла;

- модификационные (частные) инновации, направленные на частичное улучшение устаревших поколений техники и технологии.

В зависимости от технологических параметров инновации подразделяются на продуктовые и процессные. Продуктовые инновации включают применение новых материалов, новых полуфабрикатов и комплектующих; получение принципиально новых продуктов. Процессные инновации означают новые методы организации производства (инновационные технологии).

Примером современных инновационных технологий в строительстве может быть применение 3D-принтера, который распечатывает каркасы зданий для строительства жилых домов (принтер достаточно больших размеров: 150 м в длину, 11 м в ширину и 7 м в высоту). Благодаря этому возможно строить множество домов в предельно короткие сроки и с меньшей себестоимостью.

Другим примером может служить технология строительства домов по принципу конструктора LEGO. Блоки Smart Brick промышленного производства, которые могут значительно ускорить, упростить и удешевить процесс возведения архитектурных сооружений, напоминают элементы упомянутого выше конструктора и могут намертво скрепляться при помощи специальных пазов и выступов. При этом сами кирпичи являются полыми внутри, что хорошо для улучшения теплоизоляции и проведения инженерных коммуникаций — труб и проводки, а также установки металлических элементов для придания конструкции большей крепости.

Внешний вид блоков таков, что их не нужно отделывать ни снаружи здания, ни внутри.

И нновационный процесс означает инновационную деятельность какого-либо предприятия. Он направлен на разработку и реализацию результатов научно-технических изысканий в виде нового продукта или нового технологического процесса. В общем плане инновационный процесс — это последовательная цепь событий, в ходе которой новшество «вызревает» от идеи до конкретного продукта, технологии или услуги и распространяется в хозяйственной практике.

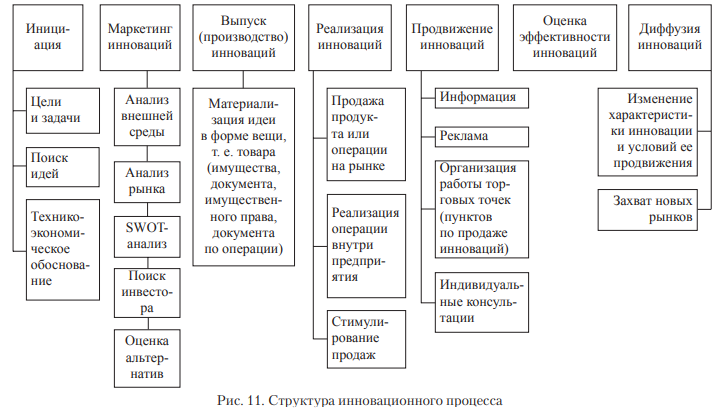

Инновационный процесс включает в себя семь элементов, соединение которых в единую последовательную цепочку образует структуру инновационного процесса (рис. 11). К этим элементам относятся:

- инициация инновации;

- маркетинг инновации;

- выпуск (производство) инновации;

- реализация инновации;

- продвижение инновации;

- оценка экономической эффективности инновации;

- диффузия (распространение) инновации.

Внедряя инновации в практику предпринимательской деятельности, очень важно знать, какие факторы способны затормозить или ускорить инновационный процесс. Основные факторы, влияющие на развитие инновационного процесса, приведены в табл. 5.

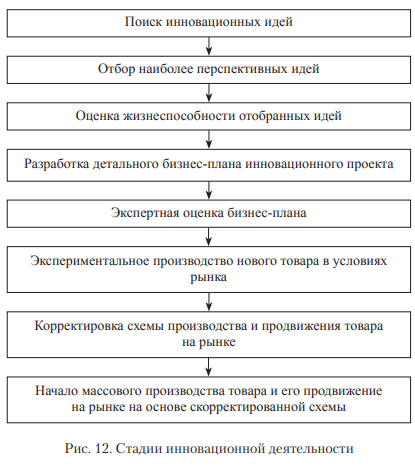

Более подробно основные стадии инновационной деятельности представлены на рис. 12.

Таблица 5

| Группа факторов | Факторы, препятствующие инновационной деятельности | Факторы, способствующие инновационной деятельности |

|---|---|---|

| Экономические, технологические | Недостаток средств для финансирования инновационных проектов, слабость материальной и научно-технической базы, отсутствие резервных мощностей, доминирование интересов текущего производства | Наличие резерва финансовых и материально-технических средств, прогрессивных технологий, необходимой хозяйственной и научно-технической инфраструктуры |

| Политические, правовые | Ограничения со стороны антимонопольного, налогового, амортизационного, патентно-лицензионного законодательства. Введение санкционных мер |

Законодательные меры (особенно льготы), поощряющие инновационную деятельность, государственная поддержка инноваций |

| Социально-психологические, культурные | Сопротивления переменам, которые могут вызвать такие последствия, как изменение статуса сотрудников, необходимость поиска новой работы, перестройка новой работы, перестройка устоявшихся способов деятельности, нарушение стереотипов поведения и сложившихся традиций, боязнь неопределенности, опасение наказаний за неудачу | Моральное поощрение участников инновационного процесса, общественное признание, обеспечение возможностей самореализации, освобождение творческого труда. Нормальный психологический климат в трудовом коллективе |

| Организационно-управленческие | Устоявшаяся организационная структура компании, излишняя централизация, авторитарный стиль управления, преобладание вертикальных потоков информации, ведомственная замкнутость, трудность межотраслевых и межорганизационных взаимодействий, жесткость в планировании, ориентация на сложившиеся рынки, ориентация на краткосрочную окупаемость, сложность согласования интересов участников инновационных процессов | Гибкость оргструктуры, демократичный стиль управления, преобладание горизонтальных потоков информации, самопланирование, допущение корректировок, децентрализация, автономия, формирование целевых рабочих групп |

Поскольку каждое предприятие, организующее инновационную деятельность, приобретает на рынке новаций необходимые ему новшества, разрабатывает инновационный проект и осуществляет с помощью сторонних организаций его технико-экономическое обоснование, что тоже требует определенных затрат, а впоследствии внедряет этот проект у себя, привлекая большие финансовые и другие ресурсы, то осуществление такой деятельности является затратным. Это обусловливает необходимость рассмотрения источников получения, проблем управления и оценки доходности инвестиций.

Инвестиционная политика предприятия

В соответствии с Федеральным законом «Об инвестиционной деятельности в Российской Федерации», осуществляемой в форме капитальных вложений (№ 39-ФЗ от 25.02.1999 г.), рассмотрим ряд понятий, связанных с инвестициями в строительство.

Инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Ин вестиционная деятельность — вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

Капитальные вложения — инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектная документация, разработанная в соответствии с законодательством Российской Федерации, а также описание практических действий по осуществлению инвестиций (бизнес-план).

Объектами капитальных вложений в РФ являются находящиеся в частной, государственной, муниципальной и иных формах собственности различные виды вновь создаваемого и (или) модернизируемого имущества, за изъятиями, устанавливаемыми федеральными законами.

Субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений (далее — субъекты инвестиционной деятельности), являются инвесторы, заказчики, подрядчики, пользователи объектов капитальных вложений и другие лица.

Инвесторы осуществляют капитальные вложения на территории РФ с использованием собственных и (или) привлеченных средств в соответствии с законодательством РФ. Инвесторами могут быть физические и юридические лица, создаваемые на основе договора о совместной деятельности и не имеющие статуса юридического лица объединения юридических лиц, государственные органы, органы местного самоуправления, а также иностранные субъекты предпринимательской деятельности (далее — иностранные инвесторы).

Заказчики — уполномоченные на то инвесторами физические и юридические лица, которые осуществляют реализацию инвестиционных проектов. При этом они не вмешиваются в предпринимательскую и (или) иную деятельность других субъектов инвестиционной деятельности, если иное не предусмотрено договором между ними. Заказчиками могут быть инвесторы.

Заказчик, не являющийся инвестором, наделяется правами владения, пользования и распоряжения капитальными вложениями на период и в пределах полномочий, которые установлены договором и (или) государственным контрактом в соответствии с законодательством Российской Федерации.

Подрядчики — физические и юридические лица, которые выполняют работы по договору подряда и (или) государственному или муниципальному контракту, заключаемым с заказчиками в соответствии с Гражданским кодексом Российской Федерации.

Подрядчики обязаны иметь лицензию на осуществление ими тех видов деятельности, которые подлежат лицензированию в соответствии с федеральным законом.

Пользователи объектов капитальных вложений — физические и юридические лица, в том числе иностранные, а также государственные органы, органы местного самоуправления, иностранные государства, международные объединения и организации, для которых создаются указанные объекты. Пользователями объектов капитальных вложений могут быть инвесторы.

Субъект инвестиционной деятельности вправе совмещать функции двух и более субъектов, если иное не установлено договором и (или) государственным контрактом, заключаемыми между ними.

В Российской Федерации инвестиционная деятельность регулируется системой законов и нормативных актов. В качестве таких документов выступают Конституция РФ, законы о собственности, недрах, основах земельного и лесного пользования, о предприятиях и предпринимательской деятельности, об акционерах и акционерных обществах, банках, о налогообложении, внешнеэкономической деятельности, таможенном контроле, об арендных отношениях и страховании, об инвестиционной деятельности.

Инвестиционная деятельность состоит из двух этапов:

- аккумуляция средств для инвестирования, т. е. формирование инвестиционных ресурсов;

- вложение накопленных средств (инвестиционных ресурсов) в конкретные объекты (направления) инвестирования, обеспечивающие получение дохода по этим инвестициям.

Движение инвестиций от начала формирования инвестиционных ресурсов до получения дохода по ним и возмещения (возврата) вложенных средств принято называть инвестиционным циклом.

Цикл инвестиционного проекта можно охарактеризовать тремя фазами:

- предынвестиционной;

- инвестиционной;

- эксплуатационной.

Схема цикла инвестиционного проекта представлена на рис. 13.

Инвестиционная деятельность предприятия — это целенаправленно осуществляемый процесс воплощения всего инвестиционного цикла, начиная от поиска, отбора и использования источников инвестиций и формирования инвестиционных ресурсов, обоснования и выбора наиболее эффективных направлений (объектов) инвестирования и заканчивая реализацией предусмотренного инвестиционной программой всего комплекса инвестиционных проектов и получения на этой основе полного объема предполагаемого проектами экономического или иного эффекта.

Инвестиционная деятельность складывается из следующих элементов:

- разработка инвестиционных намерений;

- разработка инвестиционного проекта;

- определение источников инвестирования и установление договорных отношений;

- организация строительной деятельности по сооружению объекта и обеспечение его функционирования в соответствии с требованиями проекта.

Основной целью инвестиционной деятельности является обеспечение реальной возможности осуществления проекта и максимизации рыночной стоимости предприятия.

Экономическая сущность инвестиций. Инвестиции (в общем смысле этого термина) представляют собой вложение сбереженных средств в различные сферы человеческой деятельности с целью получения дополнительного дохода, какой-либо выгоды или прибыли.

В качестве инвестиций инвестор может использовать денежные средства, банковские депозитные вклады, акции, облигации, векселя и другие ценные бумаги, имеющие официальный статус на фондовом рынке, движимое и недвижимое имущество (здания, сооружения, машины и механизмы), материальные ценности, интеллектуальные ценности, закрепленные авторскими правами на открытия, изобретения, ноу-хау, проектные и конструкторские разработки, земельные участки и другие природные ресурсы, находящиеся в собственности инвестора и представляющие определенную ценность.

В зависимости от целевого назначения все инвестиции подразделяются на:

- реальные инвестиции, целевое назначение которых заключается в создании новых или расширении действующих производственных мощностей, т. е. формировании новых материальных активов предприятия;

- финансовые инвестиции, предназначенные для приобретения нематериальных активов, т. е. помещение средств в корпоративные ценные бумаги (акции), облигации, а также в депозиты банков;

- потребительские инвестиции, направленные, как правило, частным инвестором на приобретение товаров длительного пользования (транспортных средств, жилья, земельных участков и другого недвижимого имущества) с целью получения дохода при условии сдачи этого имущества в аренду или наем.

Все инвестиции осуществляет тот, кто обладает правом собственности на инвестиционные ресурсы, т. е. инвестор.

Инвесторами, осуществляющими вложение собственных, заемных, привлеченных средств в создание и воспроизводство основных фондов в форме капитальных вложений, могут быть:

- органы, уполномоченные управлять государственным и муниципальным имуществом или имущественными правами;

- организации и предприятия, предпринимательские объединения, общественные организации и другие юридические лица;

- международные организации, иностранные юридические лица;

- физические лица (граждане РФ и иностранные граждане).

Инвестиции — одна из наиболее сложных и часто используемых экономических категорий, обладающих присущей ей множественностью качественных сторон.

Инвестиции представляют собой единственно возможную форму продуктивного (доходного) использования сбереженных (накопленных) средств. Сбереженные и накопленные средства, вовлеченные в экономический оборот, становятся инвестициями, обладающими продуцирующими свойствами и обеспечивающими получение определенного уровня доходности (прибыльности).

Инвестиции являются главным источником получения дополнительного эффекта от предпринимательской деятельности.

Инвестиции выражают различные формы накопленного капитала и обладают способностью удовлетворять альтернативные потребности в них. Основными формами накопленного капитала, выступающего в качестве инвестиций, служат денежные накопления, запас материальных и нематериальных ценностей, каждая из которых имеет свой диапазон и специфику использования. Все формы накопленного капитала, обладая свойством множественности оценки потребительской ценности, способны удовлетворять различные, во многом альтернативные потребности, характерные для инвестиционных процессов. С экономических позиций инвестиции необходимо понимать как процесс преобразования накопленных средств (капитала) в альтернативные объекты инвестирования или объекты активов предприятия. С этой точки зрения инвестиционный процесс следует рассматривать как процесс выбора и вложения ограниченного объема капитала в тот объект, который обеспечивает максимальный уровень доходности инвестиций.

Инвестиции являются объектом собственности и распоряжения.

Инвестиции всегда выступают носителем права собственности и права распоряжения. Как объект собственности и распоряжения капитала в качестве инвестиционного ресурса предприятие формирует также определенные пропорции его использования отдельными предприятиями, отражаемые соотношением собственного и заемного капитала («структура капитала»). Это соотношение влияет на эффективность инвестиций и на характер принимаемых решений.

Инвестиции всегда подвержены влиянию фактора времени.

Для того чтобы собственник сбережений (накоплений) был заинтересован в отказе от сиюминутного их потребления и в переводе их в инвестиции, необходимо обеспечить за такой отказ достаточно весомое для него вознаграждение в виде соответствующего инвестиционного дохода (прибыли). Кроме того, перед инвестором всегда стоит еще одна альтернатива временного предпочтения использования инвестиций: необходимо выбрать для инвестирования кратко- или долгосрочные вложения капитала, обеспечивающие различный уровень доходности.

Инвестиции постоянно подвержены факторам риска. Риск, как уровень вероятности потерпеть убытки, является важнейшей сущностной характеристикой инвестиций. Инвестор, осуществляя инвестиции, принимает на себя риск, связанный с возможным снижением уровня доходности инвестиций или частичной и даже полной потерей инвестиционного капитала.

Различают несколько видов инвестиционного риска, основными являются следующие:

Риск изменения процентной ставки дохода — обусловливается возможным изменением (снижением) кредитных ставок, что может привести к частичной потере инвестором чистой прибыли по финансовым инвестициям.

Риск инфляции. Падение покупательной способности денег служит фактором достаточно сильного воздействия на реальные доходы по финансовым инвестициям, существенно обесценивая их.

Риск падения общерыночной цены на ценные бумаги. Недополучение ожидаемого дохода по финансовым инвестициям может происходить вследствие падения рыночных цен на обращающиеся на рынке ценные бумаги. Главными причинами возникновения такого рода риска могут служить: экономическая нестабильность, мировой рост цен на природные материальные ресурсы, политические потрясения и т. д.

Отраслевой риск. Это риск, связанный с изменением состояния дел в конкретной отрасли экономики.

Финансовый риск. Этот вид риска обусловливается общим финансовым состоянием предприятия и в первую очередь соотношением заемных и собственных средств. Чем выше доля заемных средств, тем больше составляют выплаты по банковским процентам и тем больше уровень риска для акционеров, являющихся владельцами акций, остаться без ежегодных дивидендов.

Инвестиции предприятия — это долгосрочные вложения капитала во всех его формах в различные сферы деятельности с целью получения прибыли, а также для достижения иного экономического или внеэкономического эффекта, обеспечение которого базируется на рыночных принципах и связано с факторами времени, риска и ликвидности.

По объектам (направлениям) инвестирования инвестиции предприятия подразделяются на:

- реальные (капиталообразующие) инвестиции, предназначенные для воспроизводства основного капитала, создания инновационных нематериальных активов, прироста запасов товарно-материальных ценностей, и инвестиции, направленные на другие объекты инвестирования, связанные с операционной деятельностью предприятия (предпринимательские инвестиции);

- финансовые инвестиции, направляемые на приобретение различных финансовых легколиквидных активов (ценные бумаги, депозиты банков и др.).

Основными формами реальных инвестиций предприятия выступают:

- строительство производственных объектов при создании новых предприятий, т. е. формирование имущественных комплексов в процессе организации новых субъектов предпринимательской деятельности (новое строительство);

- приобретение (покупка) предприятием-инвестором готовых целостных имущественных комплексов (других предприятий или самостоятельных структурных подразделений);

- реконструкция предприятий, предусматривающая коренное совершенствование действующей техники и технологии производства и требующая значительных объемов инвестиций и достаточно длительных сроков ее осуществления;

- расширение действующих предприятий путем возведения новых производственных подразделений (цехов, производств и др.);

- модернизация функционирующих производств, выражающаяся во внедрении отдельных видов более совершенного оборудования и элементов технологии взамен морально устаревших;

- перепрофилирование предприятия, предполагающее изменение профиля (сферы) его деятельности, т. е. освоение, производство и реализация новых для данного предприятия видов продукции, пользующейся на рынке повышенным спросом;

- приобретение нематериальных активов, т. е. инвестирование в ноу-хау, покупку патентов, лицензий и т. д.;

- расширение запасов материальных оборотных активов.

Важнейшими формами финансовых инвестиций предприятия являются:

- приобретение облигаций, акций и других ценных бумаг;

- размещение временно свободных денежных средств на депозитных вкладах банков и других финансовых институтов.

По характеру участия в инвестиционном процессе инвестиции подразделяются на:

- прямые инвестиции, предполагающие прямое участие инвестора в выборе объектов инвестирования и вложение капитала в формирование уставных фондов других предприятий;

- непрямые инвестиции (вторичные инвестиции), предусматривающие вложение средств инвестора через других лиц, называемых финансовыми посредниками (в том числе и различные инвестиционные фонды).

По отношению к предприятию-инвестору инвестиции подразделяются на:

- внутренние, представляющие собой вложения средств в развитие самого предприятия-инвестора;

- внешние — это вложение капитала в реальные активы других предприятий.

По периоду осуществления инвестиции дифференцируются на:

- краткосрочные, на период до одного года;

- долгосрочные, т. е. инвестиции, вкладываемые на период более одного года в воспроизводство основного капитала.

По уровню доходности все инвестиции подразделяются на:

- высокодоходные — инвестиции в предпринимательские проекты или финансовые инструменты, уровень чистой прибыли по которым превышает среднюю норму этой прибыли на инвестиционном рынке;

- среднедоходные, обеспечивающие уровень чистой прибыли по инновационным проектам и финансовым инструментам, примерно равный средней норме этой прибыли на инвестиционном рынке;

- низкодоходные инвестиции, уровень доходности которых ниже средней нормы на рынке инвестиций;

- бездоходные — это инвестиции, от осуществления которых инвестор предполагает получить не экономическую прибыль, а внеэкономические эффекты (экологический, социальный и др.).

По степени риска инвестиции дифференцируются на:

- безрисковые — это вложения в такие объекты инвестирования, по которым отсутствует реальный риск потери средств и ожидаемого по ним дохода;

- низкорисковые инвестиции — характеризуются тем, что степень риска вложения средств в объекты значительно ниже среднерыночного;

- высокорисковые — представляют собой такие инвестиции, уровень риска по которым существенно превышает среднерыночный (венчурные инвестиции).

По уровню ликвидности инвестиции подразделяются на:

- высоколиквидные — это вложения средств предприятия в такие объекты, которые легко и быстро (до одного месяца) могут быть конвертированы в денежную форму без потерь своей рыночной стоимости (акции, облигации, депозиты банка и др.);

- среднеликвидные инвестиции — характеризуются вложением в такие объекты инвестирования, которые могут приобрести денежную форму без существенных потерь своей рыночной стоимости в срок от одного до шести месяцев (запасы материальных ценностей, дефицитные виды оборудования и другие материальные активы);

- низколиквидные инвестиции — это вложение финансовых средств предприятия в такие объекты инвестирования, которые могут быть конвертированы в денежную форму без ощутимых потерь своей рыночной стоимости по истечении значительного периода времени, превышающего полгода (незавершенные инвестиционные проекты, реализованные предпринимательские проекты с устаревшей технологией, не котируемые на фондовом рынке акции других предприятий);

- неликвидные инвестиции — характеризуют вложения финансовых ресурсов предприятия в такие объекты, которые самостоятельно реализованы быть не могут, а их продажа на рынке капитала возможна только в комплексе с другими объектами, т. е. в составе целостного имущественного комплекса (отдельные виды зданий и сооружений, находящихся на территории данного предприятия).

По формам собственности инвестиции могут быть:

- частными, т. е. вложениями капитала, собственниками которого являются отдельные физические лица;

- корпоративными, являющимися собственностью юридических лиц, имеющих различные организационно-правовые формы (акционерные общества), исключая государственные предприятия;

- государственными, представляющими собой вложения капитала государственных предприятий и средств государственного бюджета различных уровней и государственных внебюджетных фондов;

- смешанными, когда в один объект инвестирования предприятия вкладываются средства разных форм собственности.

Инвестиционные ресурсы в отличие от инвестиций характеризуют качественную сторону (целевое назначение) сбереженных финансовых и других средств. Это запасы инвестиций, которые реально можно использовать и которые имеют конкретные источники своего формирования.

Основными источниками инвестиционных ресурсов являются:

- отечественные источники, в качестве которых выступают физические и юридические лица, а также государство РФ;

- иностранные источники (зарубежные собственники инвестиций).

Иностранными источниками инвестиций могут выступать зарубежные государства, иностранные граждане, а также юридические лица других стран (предприятия, фирмы, компании). Основными видами зарубежных инвестиций являются прямые инвестиции, целевые кредиты на уровне предприятий и портфельные инвестиции.

Отечественные источники инвестиций, в свою очередь, подразделяются на:

- собственные, т. е. такие инвестиционные ресурсы, на которые предприятие-инвестор имеет право собственности. При этом собственные источники инвестиционных ресурсов дифференцируются на внешние и внутренние;

- заемные — это инвестиционные ресурсы, собственниками которых являются сторонние организации и предприятия, а предприятие-инвестор берет их в качестве краткосрочных и долгосрочных кредитов и займов.

Наиболее реальными и надежными источниками собственных инвестиционных ресурсов являются внутренние источники, к которым относятся:

- прибыль, остающаяся в распоряжении предприятия, осуществляющего инвестиции;

- амортизационные отчисления предприятия-инвестора;

- капитал инвесторов, привлекаемый путем подписки физических и юридических лиц на акции предприятия;

- дополнительная эмиссия акций действующего и реализующего проект предприятия и продажа их на фондовом рынке и др.

Заемные инвестиционные ресурсы, используемые практически каждым предприятием, или реализующим инновационную деятельность, или занимающимся решением других задач по развитию и повышению эффективности своей деятельности, служат достаточно надежным и чаще всего объективно необходимым источником финансирования инвестиционной деятельности.

К долгосрочным заемным источникам инвестиционных ресурсов предприятия относятся:

- кредиты банков;

- кредиты и займы небанковских финансовых структур;

- государственные целевые и льготные кредиты;

- лизинг, в том числе финансовый.

Источниками формирования краткосрочных заемных инвестиционных ресурсов являются:

- кредиты банков;

- кредиты и займы небанковских финансовых структур;

- кредиты предприятий, являющихся будущими потребителями продукции;

- товарные (коммерческие) кредиты поставщиков сырья и материалов, заинтересованных в будущих долгосрочных поставках своих материально-сырьевых ресурсов.

В современных условиях в РФ одними из самых распространенных инструментов по оценке инвестиций выступают следующие методики:

1. Методические рекомендации по оценке эффективности инвестиционных проектов. 2-я ред., испр. и доп. : утв. Минэкономики РФ, Минфином РФ и Госстроем РФ от 21.06.1999 г. № ВК 477) [12].

2. Методика расчета показателей и применения критериев эффективности региональных инвестиционных проектов, претендующих на получение государственной поддержки за счет бюджетных ассигнований Инвестиционного фонда Российской Федерации : приказ Министерства регионального развития РФ от 30.10.2009 г. № 493) [13].

Первая методика рассматривает инвестиционную привлекательность проекта через оценку его эффективности. Эффективность инвестиционного проекта — категория, отражающая соответствие проекта целям и интересам его участников.

Осуществление эффективных проектов увеличивает поступающий в распоряжение общества внутренний валовой продукт (ВВП), который затем делится между участвующими в проекте субъектами (фирмами, акционерами и работниками, банками, бюджетами разных уровней и пр.). Поступлениями и затратами этих субъектов определяются различные виды эффективности инвестиционных проектов.

Рекомендуется оценивать следующие виды эффективности:

- эффективность проекта в целом;

- эффективность участия в проекте.

Эффективность проекта в целом оценивается для того, чтобы определить его потенциальную привлекательность для возможных участников финансирования. Она включает в себя:

- общественную (социально-экономическую) эффективность проекта;

- коммерческую эффективность — рентабельность инвестиций (ARR).

Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника, реализующего инвестиционный проект (предполагается, что участник производит все необходимые для реализации проекта затраты и пользуется всеми его результатами), и в целом характеризуют с экономической точки зрения технические, технологические и организационные проектные решения [12].

При этом традиционно для оценки инвестиционной привлекательности проекта используют показатели эффективности инвестиций, которые представляют собой расчет абсолютных и относительных показателей эффекта от проекта (табл. 6).

Таблица 6

| Экономический показатель | Экономическое содержание | Примечания |

|---|---|---|

| Чистый доход (ЧД) | Накопленный эффект (сальдо денежного потока) за расчетный период, где суммирование распространяется на все шаги расчетного периода | ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного инвестиционного проекта (ИП) |

| Чистый дисконтированный доход (ЧДД) | Накопленный дисконтированный эффект за расчетный период | Разность (ЧД — ЧДД) называют дисконтом ИП |

| Внутренняя норма доходности (ВНД, IRR), или внутренняя норма рентабельности | Число Eв положительное, если: — при норме дисконта Е = Eв чистый дисконтированный доход ИП обращается в 0, — это число единственное. Для оценки эффективности ИП значение внутренней нормы доходности необходимо сопоставлять с нормой дисконта Е. ИП, у которых ВНД > Е, имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВНД < Е, имеют отрицательный ЧДД и потому неэффективны | В общем случае ВНД называется такое положительное число Eв , что при норме дисконта Е = Eв ЧДД ИП обращается в 0 в конце прогнозного периода, при всех больших значениях Е отрицателен, при всех меньших значениях — положителен. Если не выполнено хотя бы одно из этих условий, считается, что при таких прогнозных сроках окупаемости проекта не наступает даже при нулевой доходности инвестиций |

| Потребность в дополнительном финансировании (ПФ), стоимость проекта, капитал риска | Максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. ПФ называют капиталом риска | Величина ПФ показывает минимальный объем внешнего финансирования ИП, необходимого для обеспечения финансовой реализуемости |

| Срок окупаемости ИП | Продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). | При оценке эффективности срок окупаемости, как правило, выступает только в качестве ограничения. |

| Индексы доходности затрат и инвестиций | Индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам). | |

| Индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков. | Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока ЧДД положителен | |

| Индекс доходности инвестиций (ИД) — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций. | ||

| Индекс доходности дисконтированных инвестиций (ИДД) — отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности | ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций |

Инновационная и инвестиционная деятельность предприятия является важнейшим аспектом деятельности предприятий, так как именно инвестиции в инновации позволяют повышать конурентоспособность подукции и компании в целом, что приводит к росту ее рыночной стоимости.