Товарные и денежные рынки на национальном уровне, их взаимодействие и равновесие

- Варианты экономического поведения субъектов товарных рынков. Инвестиционный спрос. Предложение сбережений

- Условия краткосрочного равновесия товарных рынков и причины его нарушения

- Спрос на деньги и его виды. Первоначальные условия краткосрочного равновесия денежного рынка

- Предложение денег и его динамика. Эффект ликвидной ловушки

- Условия долгосрочного макроэкономического равновесия денежного рынка. Эффект И. Фишера. Уравнение М. Фридмена

Варианты экономического поведения субъектов товарных рынков. Инвестиционный спрос. Предложение сбережений

На макроэкономическом уровне для описания рынка товаров и услуг мало только одной модели частичного равновесия, необходимо также ответить на вопрос: откуда берутся источники и ресурсы развертывания производства.

Расширение и модернизация производства не происходят сами собой. Для этого необходимы капиталовложения, которые надо финансировать. Здесь возможны три основных варианта экономического поведения хозяйствующего субъекта на товарных рынках.

I вариант – это самофинансирование, когда предприниматель сберегает часть прибыли, а потом расходует ее на определенные инвестиционные проекты, т. е. предъявляет инвестиционный спрос.

II вариант – это прямое заимствование в банковской системе, аккумулирующей различные типы сбережений и превращающей их в банковские депозиты (вклады).

III вариант – предприниматель как потенциальный инвестор привлекает капиталы со стороны, обратившись к фондовой бирже.

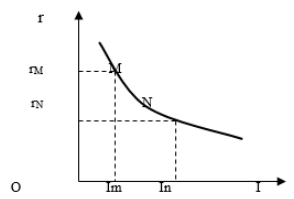

Анализ трех основных вариантов экономического поведения хозяйствующих субъектов позволяет определить зависимость динамики инвестиционного спроса (I) от изменения уровня процента (r) (рис. 5.1).

Как видно из рис. 5.1, при любых вариантах финансирования капиталовложений их величина снижается при повышении процента и наоборот.

Рис. 5.1. Кривая инвестиционного спроса

Инвестиционный спрос – только одна составляющая макроэкономического равновесия товарных рынков. Другая – это предложение сбережений.

Определение функции сбережений связано с тем, что всякий доход, остающийся после уплаты налогов, распадается на текущий спрос и сбережения.

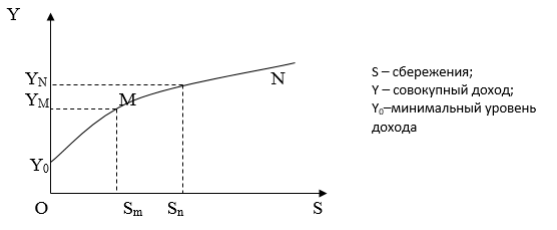

Следовательно, последние попадают в определенную зависимость от размеров совокупного дохода. Зависимость сбережений от дохода отмечена на рис. 5.2.

Рис. 5.2. Кривая предложения сбережений

Условия краткосрочного равновесия товарных рынков и причины его нарушения

Допустим, что на денежном рынке установилась определенная процентная ставка rm. Тогда по отношению к товарным рынкам ее можно считать внешним фактором, величина которого заранее известна. При такой норме процента предприниматели будут готовы предъявить инвестиционный спрос в объеме Im.

Для того, чтобы он был полностью удовлетворен, необходимо предложение сбережений в размере Sm, чему соответствует доход Ym. Равновесие товарных рынков обозначено точкой М, когда Im = Sm.

При более низком уровне процента инвестиционный спрос повышается до In. Теперь равновесие товарных рынков будет отражать точка N, которой отвечает предложение сбережений Snпри совокупном доходе Yn.

Таким образом, имеются уже две точки (M и N), за каждой из которых стоит определенное состояние равновесия товарных рынков. Разумеется, таких точек может быть много: их число зависит от диапазонов допустимых значений процента и совокупного дохода. Причем, ни r, ни Y не должны принимать отрицательных или нулевых значений (r, Y> 0), а процент никогда не опускается ниже минимальной предельной отметки.

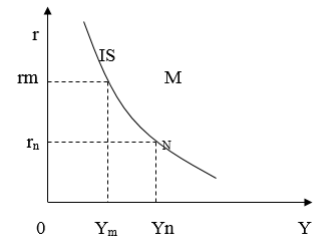

Кривая равновесия товарных рынков IS (рис. 5.3) получается, если отложить по осям координат r и Y и соединить все точки равновесия непрерывной линией.

Рис. 5.3. Кривая равновесия товарных рынков

Укажем, что макроэкономическое равновесие товарных рынков очень неустойчиво. Дело в том, что производители, формируя инвестиционный спрос, имеют в виду ту ожидаемую рентабельность, которую они собираются получить в будущем, тогда как совокупные сбережения определяются совсем другими обстоятельствами. Владельцы денежных доходов делят их на потребление и сбережения, исходя из:

- величины этих доходов в прошлом или настоящем;

- цен потребительских товаров и услуг.

Поэтому нет уверенности, что в национальной экономике обязательно случится счастливое совпадение и инвестиции уравняются со сбережениями. Зато несовпадения ведут к крупным хозяйственным неприятностям. Например, если при данных уровнях процента и дохода предложение сбережений отстает от инвестиционного спроса, то появляются два опасных для национальной экономики эффекта:

- ограничиваются размеры капиталовложений, а значит, перспективы расширения производства и предложения;

- чем меньше сбережения, тем больше текущий спрос.

Соединившись вместе, оба эффекта оказывают повышенное давление на цены, дезорганизуют товарные рынки, усиливают инфляционные процессы.

Если же предложение сбережений превысит инвестиционный спрос, то не исключена комбинация низкого текущего спроса и мощного потока капиталовложений, быстрого развертывания производства и предложения. Она может обернуться падением цен, промышленным спадом и ростом безработицы.

Даже если сбережения и совокупные инвестиции сбалансируются по объемам, то эти сбережения еще должны попасть в руки нуждающихся в них производителей. Однако такого может не произойти, ибо на пути движения сбережений могут встать:

- слишком высокие налоговые ставки;

- государство, которое привлекает сбережения для финансирования своей деятельности.

Спрос на деньги и его виды. Первоначальные условия краткосрочного равновесия денежного рынка

Спрос на деньги бывает двух видов:

а) операционный спрос, т. е. та часть общего спроса на деньги, которая связана с обслуживанием торговых и платежных операций и которая также включает в себя определенный денежный резерв, дающий возможность производителям и потребителям обезопасить себя от превратностей рыночной конъюнктуры. Математическая интерпретация его функции такова:

m = 1/h x p x y,

где m – операционный спрос на деньги;

p – темпы роста цен;

y– объем совокупного дохода;

h – скорость оборота денег;

б) спекулятивный спрос на деньги, отражающий желание субъектов повыгоднее разместить сбережения. Часть денежных доходов участниками экономической системы сберегается. Формы, в которых они держат свои сбережения, следующие:

- ликвидные средства (накопление наличных денег);

- свободно конвертируемая валюта ведущих стран мира;

- ценные бумаги (акции, облигации и др.);

- приобретение материальных ценностей отнюдь не с целью их потребления;

- покупка недвижимости в расчете на ренту (дом, земельный участок).

Каждая из этих форм размещения сбережений имеет свои плюсы и минусы.

При поиске наиболее эффективной формы во главу угла ставятся колебания процентных ставок, ибо с ними связаны изменения ситуации на рынке ценных бумаг. Здесь два варианта. Если процентные ставки высоки, то это говорит о сравнительной дешевизне ценных бумаг. Отсюда, собственник сбережений начинает их покупать. И коль скоро объем сбережений остался постоянным, то такие действия равнозначны сокращению спекулятивного спроса на деньги.

Если же процентные ставки низки, то обладатель сбережений воздержится от похода на фондовую биржу, начнет выжидать и отдавать предпочтение ликвидности, так как ценные бумаги стоят дорого. Соответственно увеличивается спекулятивный спрос на деньги. Таким образом, чем выше процентные ставки, тем ниже спекулятивный спрос, и наоборот.

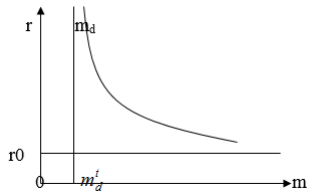

Рис. 5.4. Функция общего спроса на деньги

Анализ операционного и спекулятивного спроса на деньги дает возможность сформулировать функцию общего спроса на деньги:

m = 1/h x p x y + L(r),

где m – общий спрос на деньги; L(r) – размер спекулятивного спроса на деньги;

r – уровень процентных ставок; ro – минимальная процентная ставка. Зная функцию общего спроса на деньги и принимая во внимание, что величину их предложения устанавливает государство, можно определить первоначальное условие равновесия денежного рынка:

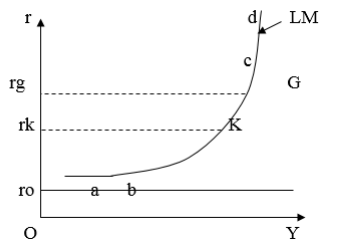

Графически первоначальное условие краткосрочного макроэкономического равновесия денежного рынка иллюстрирует рис. 5.5.

Рис. 5.5. Кривая краткосрочного равновесия денежного рынка

На рис. 5.5 горизонтальный отрезок ab свидетельствует, что ниже r0 (минимальной процентной ставки) исключено всякое равновесие денежного рынка.

Вертикальный отрезок cd указывает на столь высокие уровни процентных ставок, при которых спекулятивный спрос на деньги стремится к нулю. Поэтому в данном случае владельцы сбережений предпочтут держать деньги в виде ценных бумаг.

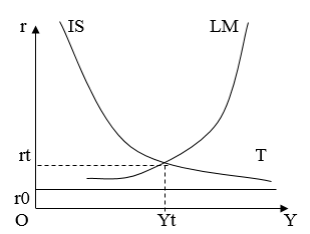

Рис. 5.6. График общего равновесия рынков товаров и денег

Наложение графиков, отражающих равновесие товарного и денежного рынков, друг на друга дает картину общего равновесия (рис. 5.6). Последнее носит название модели Хикса-Хансена и обозначается IS-LM («инвестиции – сбережения – предпочтения ликвидности – деньги»).

В точке Т достигается общее равновесие, ей отвечают значения процентной ставки rt и дохода Yt.

Модель Хикса-Хансена имеет серьезное значение для понимания внутреннего механизма рыночной системы. Под влиянием внешних импульсов вначале наблюдается всплеск хозяйственной активности, а затем по мере того, как в процессе взаимодействия рынки товаров и услуг гасят ее, положение стабилизируется. В итоге рыночная система за сравнительно короткое время переходит из одного состояния равновесия в другое.

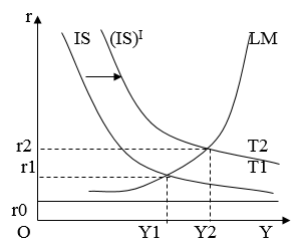

Пример функционирования IS-LM под влиянием улучшения инвестиционного климата (рис.5.7).

Рис. 5.7. Механизм взаимодействия рынков товаров и денег

Модель IS-LM используется для анализа воздействия на национальный доход краткосрочных изменений фискальной и денежно-кредитной политики.

Так, если изменения инструментов фискальной политики приводят к сдвигу кривой IS, то при помощи инструментов денежно-кредитной политики государство воздействует на национальный доход благодаря сдвигу кривой LM.

Предложение денег и его динамика. Эффект ликвидной ловушки

Предложение денег организует государство в лице центрального банка тремя путями: денежной эмиссией; управлением другими банками; осуществлением операций на фондовой бирже. Предложение денег является прерогативой государства. Если ему удается наладить эффективную денежную политику, то создаются предпосылки для устойчивого неинфляционного развития национальной экономики. Если же государство безмерно наращивает предложение денег, то это дезорганизует рынок.

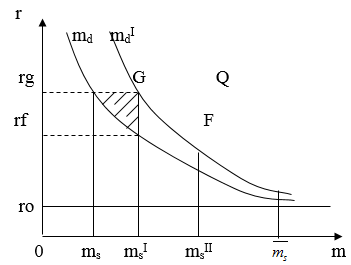

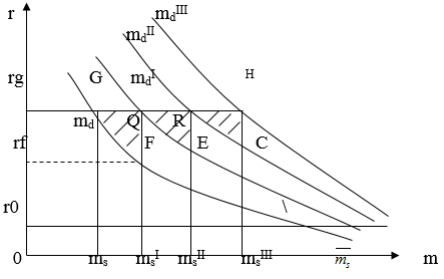

Рис. 5.8. Динамика предложения денег в условиях ликвидной ловушки

Допустим, что государство увеличило предложение денег с ms до msI

Если спрос на деньги остался неизменным, то процентная ставка опустится с rg до rf вдоль кривой md. Удешевление кредита на товарном рынке вызовет увеличение инвестиций, производства, занятости и совокупного дохода. Далее, рыночный процесс пойдет в обратном направлении, переместится на рынок денег. Увеличение объема совокупного дохода (Y) обусловит рост спроса на деньги, который описывается новой кривой md

I. Итогом этого будет повышение нормы процента от rf к rg и установление равновесия денежного рынка в точке Q.

Отрезком GF подчеркивается то обстоятельство, что государство при помощи инструментов денежной политики и регулярного увеличения предложения денег способно оказывать понижающее воздействие на процентные ставки, а через них – стимулировать инвестиции, производство и занятость. Таким образом, в условиях рынка государство, чтобы активно влиять на экономику, может воспользоваться своей ролью главного регулятора предложения денег.

На практике государство систематически и преднамеренно нарушает равновесие денежного рынка с тем, чтобы воздействовать на уровень процента, обеспечить адекватность инвестиционного спроса (I) и предложения сбережений (S). Это кейнсианская денежная политика, названная в честь Дж. Кейнса, сегодня применяется всеми странами с регулируемой экономикой.

На рис. 5.8 значения ms, msI, msII отражают предложение государством денег. При безудержном увеличении предложения денег на денежном рынке возникает очень опасная для экономики ситуация. Она характеризуется нарушением контактов внутри рыночной системы и называется ликвидной ловушкой.

Для экономики, попавшей в ликвидную ловушку, характерно следующее:

а) на денежном рынке нарастает предложение денег при стабильно низкой норме процента (r);

б) на товарном рынке останавливается рост инвестиций (I), производства и предложения;

в) образуется увеличивающаяся денежная масса, имеющая недостаточное товарное покрытие, т. е. наступает инфляция.

Выбраться из ликвидной ловушки можно только лишь при благоприятном повороте событий на товарном рынке (например, при улучшении инвестиционного климата).

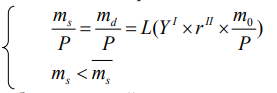

С учетом эффекта ликвидной ловушки первоначальное условие равновесия денежного рынка корректируется и принимает вид окончательного условия краткосрочного равновесия денежного рынка:

где m0 – имеющийся объем денежной массы, означающий, что операционный и спекулятивный спрос на деньги формируются не с нуля

Верхняя часть системы уравнений указывает, что равновесие достижимо при любых значениях предложения денег. Нижняя часть добавляет, что восстановление равновесия возможно лишь тогда, когда предложение денег не выходит за максимально допустимый предел ms.

Рис. 5.9. Динамика предложения денег в условиях, далеких от ликвидной ловушки

Заштрихованная область GFQ отражает механизм взаимодействия рынков товаров и денег, который действует в пределах короткого промежутка времени (нескольких месяцев).

Допустим, что в условиях равновесия денежного рынка в точке Q государство увеличивает предложение денег с величины msI до msII. Цель этой акции – придать новый импульс капиталовложениям и производству. С увеличением предложения денег (ms II) начинает работать механизм товарного рынка, вызывая очередное повышение совокупного дохода (Y). Однако в отличие от ситуации на рис. 7.8 распределение совокупного дохода будет несколько иным. Дело в том, что по мере роста денежной экспансии укрепляются инфляционные ожидания у субъектов национальной экономики. Руководствуясь ими, последние большую часть прироста дохода (ΔY) будут направлять на текущее потребление, а меньшую – сберегать. Но с торможением роста сбережений уменьшается и рост спроса на деньги. В результате новая кривая спроса md II:

- пройдет правее и выше предыдущей mdI.

- станет более пологой, ибо нарастание спроса на деньги замедляется.

Соответственно, площадь QER будет меньше предыдущей GFQ.

Продолжение со стороны государства денежной экспансии в сторону ликвидной ловушки (предложение денег с msII до msIII) вызывает все более вялую реакцию со стороны товарного рынка в связи с усилением инфляционных процессов. Поэтому следующая кривая mdIII пройдет правее и выше предыдущей mdII и будет еще более пологой по причине все большего замедления прироста спроса на деньги.

Соответственно, уменьшится площадь RCH по сравнению с площадью QER.

Таким образом, чем настойчивее посредством денежной экспансии государство добивается снижения процентных ставок, тем меньших результатов оно достигает и ниже эффективность его денежной политики.

Условия долгосрочного макроэкономического равновесия денежного рынка. Эффект И. Фишера. Уравнение М. Фридмена

В долговременной перспективе ставки процента утрачивают всякую связь со спросом и предложением денег. Этот феномен денежного рынка называется эффектом И. Фишера, реальность которого подтверждена эконометрическими разработками (за пять лет брались значения r, ms и др.).

Следовательно, денежный рынок работает в двух режимах:

- режим краткосрочных рыночных колебаний. Краткосрочное равновесие рынка денег определяется условиями;

- режим долгосрочных рыночных колебаний. Условие долгосрочного равновесия денежного рынка называется уравнением М. Фридмена:

mS = Y + PS

где mS – долгосрочный (среднегодовой) темп роста предложения денег;

Y – долгосрочный (среднегодовой) показатель, характеризующий изменения реального (в постоянных ценах) совокупного дохода;

PS – уровень цен, который свойственен экономике, где денежный рынок постоянно находится в положении краткосрочного равновесия, т. е. отвечает условиям системы, исключающим инфляцию.

Следует отметить, что если условия краткосрочного равновесия денежного рынка отражаются абсолютными показателями (объемы mS и Y), то условия долгосрочного равновесия – относительными (в процентах).

Таким образом, в длительной перспективе денежный спрос перестает зависеть от государства, которое организует предложение денег. Целью государственной долговременной денежной политики становится поддержание устойчивого неинфляционного роста экономики.