Аналитическая деятельность на предприятии

Информационная основа анализа деятельности предприятия

Аналитическая работа касается всех сторон финансово-хозяйственной деятельности предприятия. Содержанием аналитической деятельности является глубокое и всестороннее изучение экономической информации о функционировании анализируемого хозяйствующего субъекта в целях принятия оптимальных управленческих решений.

Экономический анализ базируется на разнообразной исходной информации, которую можно рассматривать как систему потоков нормативных, статистических, бухгалтерских и оперативных сведений, первичной документации, а также информации, разрабатываемой специализированными фирмами. Все источники информации делятся на официальные, нормативно-плановые, учетные и внеучетные.

Основным источником информации об устойчивости финансового состояния партнера является бухгалтерская отчетность. В рыночной экономике отчетность организации базируется на обобщении данных бухгалтерского учета и выступает информационным звеном, связывающим организации с обществом и их партнерами, которые являются пользователями информации об их деятельности.

Анализ бухгалтерского отчета имеет свои источники, цель и методику. Источниками информации служат формы отчета (включая приложения), а также сведения, привлекаемые из самого учета, когда такой анализ проводится внутри предприятия.

Цель анализа бухгалтерского отчета — возможно глубже заглянуть во внутренние и внешние отношения хозяйствующего субъекта, выявить его финансовое положение, его платежеспособность и доходность. Анализ должен показать руководству предприятия картину его действительного состояния, а лицам, непосредственно не работающим на данном предприятии, но заинтересованным в его финансовом состоянии, предоставить сведения, необходимые для беспристрастного суждения, например, о рациональности использования вложенных в предприятие дополнительных инвестиций и т.п.

Бухгалтерский баланс представляет собой способ экономической группировки и обобщения имущества организации по составу и размещению, а также по источникам его формирования (собственные и заемные обязательства), выраженным в денежной оценке.

Баланс организации знакомит собственников, менеджеров и других лиц, связанных с управлением, с имущественным состоянием хозяйствующего субъекта. Из баланса ясно, чем собственник владеет, т.е. каков в количественном и качественном отношении запас-материальных средств, которым предприятие способно распоряжаться, и кто принимал участие в создании этого запаса. По балансу определяют, сумеет ли предприятие в ближайшее время выполнить свои обязательства перед третьими лицами — акционерами, инвесторами, кредиторами, покупателями, продавцами и другими или ему угрожают финансовые затруднения.

На основе данных баланса определяют конечный финансовый результат работы предприятия в виде наращивания собственного капитала за отчетный период, который отражается в виде чистой прибыли в пассиве баланса.

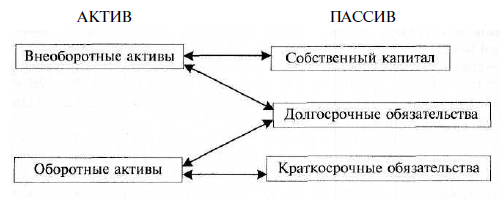

Любой бухгалтерский баланс представляет состояние имущественной массы как группировку разнородных имущественных средств (материальных ценностей, находящихся в непосредственном владении хозяйства) и прав на эти ценности и одновременно как капитал, образованный волей определенных хозяйствующих субъектов (предпринимателей, инвесторов, банков и др.) (рис. 33.1).

Баланс отражает состояние хозяйства в денежной оценке.

Общая оценка бухгалтерского баланса

Как видно из схемы, важнейшим элементом баланса является актив, который отражает совокупность имущественных средств хозяйствующей единицы. В международных стандартах финансовой отчетности (МСФО) активы трактуются более широко: это ресурсы, контролируемые предприятием, получаемые в результате событий прошлых периодов, от которых предприятие ожидает экономических выгод в будущем.

Чтобы быть включенными в актив, хозяйственные ресурсы должны: приносить экономическую выгоду (доходы, прибыль, деньги) в будущем; находиться в распоряжении хозяйствующего субъекта, который мог бы их беспрепятственно задействовать по собственному усмотрению или продать; являться результатом ранее осуществленных хозяйствующим субъектом сделок, т.е. пригодным к использованию в данный момент, а не быть на стадии изготовления или доставки в рамках соответствующего договора. В состав актива включаются имущество и права.

БУХГАЛТЕРСКИЙ БАЛАНС

Рис. 33.1. Схема бухгалтерского баланса

К имуществу относятся различные предметы, имеющие хозяйственную ценность в силу своих физических свойств (деньги, товары, материалы, строения, машины, оборудование). Права делятся на овеществленные и неовеществленные. Овеществленные связаны с владением какой-либо ценной бумагой, даюшей право на получение некоторых ценностей (векселями, чеками, облигациями, акциями и т.п.). К неовеществленным правам относятся: долговые требования в виде различных видов дебиторской задолженности и др., исключительные права, например патент, лицензия, право на фирменный знак и прочие права, вытекающие из незаконченных хозяйственных операций, например вперед произведенные затраты или еще не полученные доходы. В активе также различают недвижимое и движимое имущество, паи и акции в других предприятиях (долгосрочные финансовые вложения), оборотные активы.

Перечисление всех составных групп частей актива, количественно измеренных и оцененных, отражается в соответствующих статьях бухгалтерского баланса. Число и название этих статей должно быть таким, чтобы, с одной стороны, можно было судить о характере разнообразных средств хозяйствующего субъекта, его хозяйственных операциях и о характере его юридических отношений к ряду контрагентов, с другой — чтобы можно было установить их относительное участие в общем обороте средств.

При определении актива чужие ценности, временно находящиеся во владении хозяйствующего субъекта, например переданные на хранение ценные бумаги или переданные для продажи товары и др., должны быть в учете обособлены. Поэтому не случайно МСФО считают актив одним из основных элементов бухгалтерской отчетности.

Статьи актива располагаются по определенной системе, в основе которой лежит степень ликвидности, т.е. прямая зависимость от того, как быстро данная часть имущества приобретает в хозяйственном обороте денежную форму. В отечественном балансе актив строится в порядке возрастающей ликвидности, т.е. в разделе I баланса показывается недвижимое имущество, которое практически до конца своего существования сохраняет первоначальную форму (так называемые срочные вложения). Здесь же показывается оборотное имущество предприятия: запасы сырья, материалов, топлива и энергии, незавершенное производство, расходы будущих периодов, а также чужие обязательства и денежные средства (так называемые оборотные активы).

Пассив баланса показывает, во-первых, какие средства (капитал) вложены в хозяйственную деятельность предприятия и, вовторых, кто и в какой форме участвовал в создании имущественной массы предприятия. Пассив баланса определяется как обязательства за полученные предприятием ресурсы (активы).

В отличие от прежней трактовки пассива как «источника образования и размещения средств предприятия» в рыночной экономике пассив в большей мере определяется как обязательства за полученные ценности (услуги) или требования (обязательства) на полученные организацией ресурсы (активы).

В международных стандартах финансовой отчетности «Обязательства» рассматриваются как второй элемент финансовой отчетности — реальная задолженность организации, существующая на отчетную дату, погашение которой вызывает уменьшение экономической выгоды в виде оттока ресурсов.

Важным моментом является группировка обязательств по субъектам: одни из них являются обязательствами перед собственниками хозяйства, другие — перед третьими лицами (кредиторами, банками и др.). Такое деление имеет важное значение при определении срочности погашения обязательств, другими словами, изымаемости источников средств. Обязательства перед собственником составляют практически постоянную часть баланса; например, уставный капитал не подлежит погашению за время деятельности хозяйствующего субъекта. Обязательства же второго вида (заемные средства) имеют ту или иную срочность погашения и, таким образом, периодически становится известной часть средств, имеющих своим источником эти обязательства.

Обязательства перед собственниками в свою очередь подразделяются на два вида. Одни возникают в силу первоначального взноса собственника при открытии хозяйства и от последующих дополнительных взносов, но взносов извне, ни в какой мере не связанных с внутренними процессами хозяйства; такие источники называются уставным капиталом. Другие обязательства перед собственниками — те, что являются накоплением части полученной прибыли. Эта часть обязательств находит отражение в статьях пассива баланса «Резервный капитал», «Добавочный капитал», «Нераспределенная прибыль». Оба вида обязательств перед собственником объединяются общим понятием «собственный капитал».

Последний, как отмечалось выше, состоит из двух основных частей: капитал, который организация получает от акционеров, пайщиков, и капитал, который она генерирует в процессе своей деятельности. Такая детализация собственного капитала имеет большое практическое значение.

Внешние обязательства (долги) подразделяются на долгосрочные и краткосрочные, их принято называть заемным капиталом. С хозяйственной точки зрения внешние обязательства — это источник имущества (актива), с юридической — долг хозяйствующего субъекта. Статьи пассива баланса группируются, как и в активе, по степени срочности возврата обязательств. В отечественной практике статьи пассива располагаются по возрастающей срочности возврата.

Первое место занимает уставный капитал, за ним следуют остальные статьи.

В международной практике особо выделяется понятие «собственные средства» (собственный капитал), которое трактуется еще как чистое имущество, представляющее собой остаток всего имущества организации за вычетом внешних обязательств.

Собственный капитал — это остаток всего капитала (итог пассива) минус заемный капитал (внешние обязательства). Так как актив равен пассиву (последний следует понимать в широком смысле), чистое имущество и собственный капитал — тождественные понятия.

Показатель «чистые активы» — новый для российских предприятий. Его появление связано с введением в действие Гражданского кодекса Российской Федерации и содержащимся в нем требованием сравнения показателя чистых активов с суммой уставного капитала.

Чистые активы — это величина, определяемая вычитанием из суммы активов предприятия суммы его внешних обязательств.

Существует тесная взаимосвязь между активом и пассивом баланса (рис. 33.2), так как в процессе производственной деятельности идет постоянная трансформация отдельных элементов актива и пассива баланса. Каждая группа пассива функционально связана с определенной частью актива баланса. Например, краткосрочные кредиты предназначены для пополнения оборотных средств. Некоторая часть долгосрочных обязательств финансирует как оборотные, так и внеоборотные активы. Такое же взаимодействие наблюдается и в случае погашения внешних обязательств. Считается, что у нормально функционирующей организации оборотные активы должны превышать краткосрочные обязательства, т.е. часть оборотных активов погашает краткосрочные обязательства, другая часть погашает долгосрочные обязательства, оставшаяся идет на пополнение собственного капитала (становится собственностью владельца организации).

Рис. 33.2. Взаимосвязь актива и пассива баланса

В последнее время внесены существенные изменения в содержание как баланса, так и Отчета о прибылях и убытках; они в большей мере приближены к требованиям международных стандартов бухгалтерского учета. Изменилась и методика анализа баланса и финансового состояния по сравнению с ранее действующей. Рыночная экономика предъявила требования к анализу целой системы новых показателей финансового состояния и доходности предприятий.

Важнейшими задачами анализа финансового состояния являются:

- определение платежеспособности и ликвидности предприятия;

- изучение структуры источников средств предприятия;

- определение доходности предприятия.

Рассмотрим эти вопросы в последующих параграфах, используя приведенные в гл. 32 формы обязательной финансовой (бухгалтерской) отчетности условного предприятия: «Бухгалтерский баланс» и «Отчет о прибылях и убытках».

Бухгалтерский баланс является основным источником информации для анализа финансового состояния предприятия. На практике применяется структурно-динамический анализ с помощью составления уплотненного баланса.

Платежеспособность предприятия

Важными критериями в оценке финансового положения предприятия служат платежеспособность и ликвидность.

Платежеспособность предприятия определяется его возможностью и способностью своевременно погашать свои внешние обязательства. Следовательно, предприятие считается платежеспособным, если сумма оборотных активов (запасов, денежных средств, дебиторской задолженности и других активов) больше или равна его внешней задолженности (обязательствам). В приведенном балансе (см. приложение к гл. 32) оборотные активы составили:

на начало года — 54 540 тыс. руб.;

на конец года — 74 260 тыс. руб.

Внешняя задолженность предприятия определяется по данным IV и V разделов пассива баланса. К ней относятся долгосрочные и краткосрочные кредиты и вся кредиторская задолженность.

В составе раздела V пассива баланса «Краткосрочные обязательства» присутствуют отдельные статьи («Доходы будущих периодов», «Резервы предстоящих расходов и платежей»), не имеющие отношения к заемным средствам предприятия. Так, источником образования доходов будущих периодов является прибыль предприятия; резервы предстоящих расходов и платежей формируются за счет себестоимости продукции. Поэтому для получения обоснованной информации о размерах внешних обязательств предприятия указанные статьи баланса должны быть исключены из общего итога раздела V пассива. В нашем примере внешние обязательства на начало года составят 32 180 тыс. руб. (33 040 — 700 — 160), на конец года - 46 680 тыс. руб. (51 600 - 4800 - 120).

Сравнивая оборотные активы с внешними обязательствами, отметим, что анализируемое предприятие платежеспособно, поскольку на начало и на конец года оборотные активы больше обязательств. Однако наличие запасов на предприятиях не означает реальной платежеспособности, так как запасы незавершенного производства, готовой продукции и других товарноматериальных ценностей при банкротстве предприятия могут оказаться труднореализуемыми или вообще неликвидными для погашения внешних долгов.

Многие банки в целях получения более достоверной информации о запасах корректируют их размер в сторону уменьшения в зависимости от характера хозяйственной деятельности предприятия, тем самым приближая балансовые остатки к реально реализуемым запасам.

Ликвидность предприятия определяется наличием у него ликвидных средств и отражает способность в любой момент совершать необходимые расходы.

Платежеспособность и ликвидность как экономические категории не тождественны, но в практической деятельности они тесно связаны между собой.

Главная задача оценки ликвидности баланса — определить размер покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств (срочности возврата).

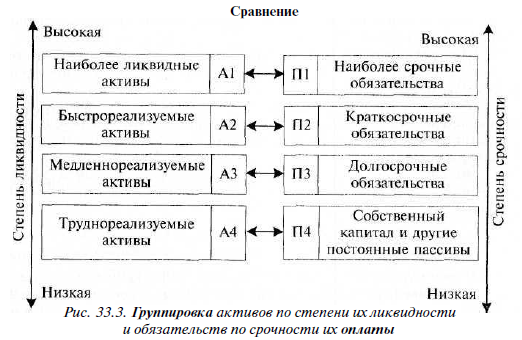

Для проведения анализа актив и пассив баланса группируются (рис. 33.3) по степени:

- убывания ликвидности (актив);

- срочности оплаты (погашения) (пассив).

В зависимости от скорости превращения в денежные средства (ликвидности) активы разделяют на следующие группы.

А1 — наиболее ликвидные активы. К ним относятся денежные средства организации и краткосрочные финансовые вложения (стр. 260 + стр. 250).

А2 — быстрореализуемые активы. Дебиторская задолженность и прочие активы (стр. 230 + стр. 240 + стр. 270).

A3 — медленнореализуемые активы. К ним относятся статьи из раздела II баланса «Оборотные активы» (стр. 210 + стр. 220).

А4 — труднореализуемые активы. Это статьи раздела I баланса «Внеоборотные активы» (стр. 190).

Группировка пассивов происходит по степени срочности их возврата.

Ш — наиболее срочные обязательства. К ним относятся статьи «Кредиторская задолженность» (стр. 620).

П2 — краткосрочные обязательства. Статьи «Заемные средства»

и другие статьи раздела V баланса «Краткосрочные обязательства»

(стр. 610 + стр. 630 + стр. 660).

ПЗ — долгосрочные обязательства. Долгосрочные кредиты и заемные средства (стр. 590).

П4 — собственный капитал и другие постоянные пассивы (стр. 490 + стр. 640 + стр. 650).

При определении ликвидности баланса группы актива и пассива сопоставляются между собой (рис. 33.3).

Условия абсолютной ликвидности баланса:

А1>П1, А2>П2, А3>П3, А4<П4.

Первые три неравенства означают необходимость соблюдения неизменного правила ликвидности — превышения активами обязательств. Четвертое неравенство говорит о том, что величина собственного капитала и других видов постоянных пассивов должна быть достаточна по стоимости или даже быть больше стоимости труднореализуемых активов. Это означает, что за счет собственных средств предприятия должны быть полностью сформированы внеоборотные активы и частично (не менее 10%) покрыта потребность в оборотных активах.

Для проведения и анализа оценки обеспеченности оборотных активов собственными средствами по данным баланса рекомендуется рассчитывать следующие показатели на начало и конец периода:

• наличие собственных оборотных средств

СОС = СК - ВА (стр. 490 - стр. 190);

• коэффициент обеспеченности оборотных активов собственными средствами (нормативное значение 0,1)

где СК — собственный капитал (стр. 490);

ВА — внеоборотные активы (стр. 190);

ОА — оборотные активы (стр. 290).

Чистый оборотный капитал предприятия — это абсолютный показатель, с помощью которого можно оценить ликвидность предприятия, а по его изменению проследить динамику платежеспособности.

Чистый оборотный капитал определяется как разница между всеми оборотными активами и краткосрочными обязательствами:

В рассматриваемом балансе чистый оборотный капитал составил:

на начало года 54 540 - 32 180 = 22 360 тыс. руб.;

на конец года 74 260 — 46 680 = 27 580 тыс. руб.

Сравнение показывает рост чистого оборотного капитала: 27 580 - 22 360 тыс. руб. = 5220 тыс. руб.

Источниками образования чистого оборотного капитала является увеличение чистого дохода, акционерного капитала, долгосрочных обязательств и др. Наиболее надежным партнером считается предприятие со значительным размером оборотного капитала, поскольку оно может отвечать по своим обязательствам, расширять масштабы своей деятельности.

Если оборотные активы значительно выше краткосрочных обязательств, можно сделать вывод, что предприятие располагает значительным объемом свободных ресурсов, формируемых из собственных источников.

В странах с развитой рыночной экономикой принято считать, что чистый оборотный капитал должен составлять половину краткосрочных обязательств Привлечение заемных средств для осуществления хозяйственной деятельности предприятия может иметь разную эффективность, которая зависит от рационального формирования структуры используемых источников средств. Рыночные условия хозяйствования заставляют предприятия иметь возможность срочно возвратить краткосрочные долги в любой период времени.

Предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя оборотные активы. Основные средства, если они не приобретаются в целях дальнейшей перепродажи, в большинстве случаев не могут быть источниками погашения текущей задолженности.

Предприятие может быть ликвидным в большей или меньшей степени в зависимости от структуры оборотных активов, от соотношения легко- и труднореализуемых оборотных средств для погашения внешней краткосрочной задолженности.

В практике аналитической работы используют систему показателей ликвидности. Рассмотрим важнейшие из них.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. Коэффициент текущей ликвидности К рассчитывается как отношение фактической суммы оборотных активов предприятия к сумме срочных обязательств.

Этот коэффициент согласно Методическим положениям должен иметь значение не менее 2, хотя ряд экономистов считают это явно завышенным.

Такое значение показателей свидетельствует о неудовлетворительной структуре баланса предприятия, которому необходимо принять меры по восстановлению платежеспособности.

Коэффициент срочной ликвидности определяется как отношение денежных средств, стоимости ценных бумаг и дебиторской задолженности (раздел II актива) к краткосрочным обязательствам (раздел V пассива баланса). Этот коэффициент показывает, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги.

Нормальным значением для этого коэффициента считается соотношение 1:1.

Полученные коэффициенты еще раз подтверждают неблагополучное финансовое положение предприятия, так как оно не в состоянии своевременно оплатить свои счета.

Коэффициент абсолютной ликвидности исчисляется как отношение денежных средств и быстрореализуемых ценных бумаг (раздел II актива) к краткосрочной задолженности (итог раздела V пассива — стр. 640, 650, 660). Он показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или другую конкретную дату.

По данным нашего баланса сумма денежных средств на начало периода составила 10 320 тыс. руб., на конец периода — 1920 тыс. руб.

Краткосрочная задолженность на начало отчетного периода составляла 32 180 тыс. руб., а на конец отчетного периода — 46 680 тыс. руб.

Коэффициент абсолютной ликвидности на начало периода составил:

Нормальным значением этого коэффициента считается 0,2.

Оценка состава и структуры источников средств

Пассив бухгалтерского баланса (рис. 33.1) отражает источники финансирования средств предприятия, сгруппированные на определенную дату по их принадлежности и назначению. Пассив показывает:

- размер средств (капитала), вложенных в хозяйственную деятельность предприятия;

- степень участия в создании имущества предприятия.

В настоящее время существует несколько иное объяснение пассива баланса — это обязательства по полученным ценностям или требование по полученным предприятием ресурсам (активам). Если это обязательства, то перед кем, — это объясняет наличие собственного и заемного капитала в пассиве баланса.

Оба эти подхода к объяснению пассива баланса не противоречат друг другу.

В рыночных условиях хозяйствования оценка структуры источников средств проводится как внутренними, так и внешними пользователями бухгалтерской информации.

Внутренний анализ структуры источников имущества связан с оценкой различных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их «цена», степень риска, возможные направления использования и т.д.

Источниками формирования имущества любого предприятия вне зависимости от организационно-правовых видов и форм собственности служат собственные и заемные средства.

Собственные источники. Информация о размерах собственных источников (собственного капитала) представлена в разделе III пассива баланса. К ним в первую очередь относятся:

- уставный капитал — стоимостное отражение совокупного вклада учредителей в имущество предприятия при его создании;

- резервный капитал — источник собственных средств, создаваемый предприятием в соответствии с законодательством путем отчислений от прибыли;

- добавочный капитал — возникает в результате прироста стоимости внеоборотных активов в результате их переоценки и эмиссионного дохода;

- нераспределенная прибыль — это прибыль, которая не была распределена между акционерами, учредителями, участниками и осталась в распоряжении предприятия.

Заемные источники. Данные о составе и динамике заемных средств отражаются в разделах IV и V пассива баланса. К ним относятся:

- долгосрочные кредиты банков — ссуды банков, полученные на срок более одного года;

- долгосрочные займы — ссуды заимодавцев (кроме банков), полученные на срок более года;

- краткосрочные кредиты банков — ссуды банков, находящихся как внутри страны, так и за рубежом, полученные на срок не более одного года;

- краткосрочные займы — ссуды заимодавцев (кроме банков), полученные на срок не более одного года;

- кредиторская задолженность предприятия поставщикам и подрядчикам, образовавшаяся в результате разрыва между временем получения товарно-материальных ценностей или потреблением услуг и датой фактической оплаты;

- задолженность по расчетам с бюджетом, возникающая вследствие разрыва между временем начисления и датой платежа;

- долговые обязательства предприятия перед своими работниками по оплате их труда;

- задолженность органам социального страхования и обеспечения, образовавшаяся между временем возникновения обязательства и датой платежа;

- задолженность предприятия прочим хозяйственным контрагентам.

Показатели оценки структуры источников

К числу основных показателей, характеризующих структуру источников средств, относятся коэффициент независимости, коэффициент финансовой устойчивости, коэффициент финансирования, коэффициент обеспеченности.

Коэффициент независимости = Собственные средства / Валюта баланса

Этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия.

Данные бухгалтерского баланса анализируемого предприятия свидетельствуют о достаточно высоком значении коэффициента независимости. Можно сделать вывод, что большая часть имущества предприятия формируется из собственных источников.

В большинстве стран с развитыми рыночными отношениями считается, что если этот коэффициент больше или равен 50%, то риск кредиторов минимален: реализовав половину имущества, сформированного из собственных средств, предприятие сможет погасить свои долговые обязательства.

Коэффициент финансовой устойчивости (стабильности) = (Собственные средства + Долгосрочные заёмные средства) / Валюта баланса

Этот коэффициент показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности долгое время.

Поскольку по данным бухгалтерского баланса анализируемое предприятие не имело долгосрочных кредитов, значение коэффициента финансовой устойчивости будет совпадать с рассчитанным ранее коэффициентом независимости.

Коэффициент финансирования = Собственные средства / Заёмные средства

Этот коэффициент показывает, какая часть предприятия финансируется из собственных средств, а какая — из заемных. Чем выше этот коэффициент, тем надежнее для банков и кредиторов финансирование. В данном примере на начало года он был равен 4,1 (133 960 : 33 040), на конец года - 2,7 (138 980 : 51 600).

Если значение коэффициента финансирования меньше единицы (большая часть имущества предприятия сформирована из заемных средств), это может свидетельствовать об опасности неплатежеспособности и затруднить возможность получения кредита.

Однако соотношение собственных и заемных средств зависит от многих факторов. В ряде случаев доля собственных средств в их общем объеме может быть менее половины, и тем не менее такие предприятия будут сохранять достаточно высокую финансовую устойчивость. Это в первую очередь касается предприятий, деятельность которых характеризуется высокой оборачиваемостью активов, стабильным спросом на реализуемую продукцию, низким уровнем постоянных затрат (например, торговых и посреднических предприятий).

В то же время для капиталоемких предприятий с длительным периодом оборота средств, имеющих значительный удельный вес активов целевого назначения (например, предприятий машиностроительной промышленности), доля заемных средств 40—50%

может быть опасной для их финансовой стабильности.

При оценке структуры источников имущества предприятия особое внимание должно быть уделено способу их размещения в активе. Считается оптимальным, если за счет собственных источников (собственного капитала) сформированы основные средства и часть оборотных (необходимо иметь в виду, что в странах с рыночной экономикой к собственным источникам приравниваются и долгосрочные обязательства).

С этой целью рассчитывается показатель инвестирования — отношение собственного капитала к основному. В рассматриваемом примере и на начало года (133 960: 112 460) и на конец года (138 980: 116 320) коэффициент инвестирования равен 1,19. Такое положение считается идеальным, так как собственные средства покрывают весь основной капитал и небольшую часть оборотных средств.

Способность предприятия выполнить свои обязательства анализируется и через структуру собственною капитала. По данным баланса построим аналитическую таблицу (табл. 33.1).

Таблица 33.1.

| Показатель | На начало года | На конец года |

|---|---|---|

| Валюта баланса | 167 000 | 190 580 |

| Собственный капитал | 133 960 | 138 980 |

| Собственный капитал, % к валюте баланса | 80,2 | 72,9 |

| Основной капитал | 112 460 | 116 320 |

| Основной капитал, % к валюте баланса | 67,3 | 61,0 |

| Вложение собственного капитала в оборотные средства | 21 500 | 22 660 |

| Оборотные активы | 54 540 | 74 260 |

| Коэффициент обеспеченности собственными оборотными средствами (КОСС) | 0,39 | 0,31 |

Как видно по данным табл. 33.1, собственный капитал рассматриваемою предприятия не только полностью покрывает фактическую стоимость внеоборотных активов (итог раздела I актива баланса), но и направлен на формирование оборотных средств, т.е. предприятие располагает собственными оборотными средствами.

Коэффициент обеспеченности собственными средствами характеризует наличие у предприятия собственных оборотных средств, необходимых для финансовой устойчивости. По данному показателю (0,39 на начало отчетного года и 0,3 на конец отчетного года) предприятие вполне укладывается в установленный норматив, равный 0,1.

Анализ доходности предприятия

Устойчивое функционирование предприятия зависит от его способности приносить достаточную прибыль, что оказывает влияние на его платежеспособность.

В целом эффективность деятельности любого предприятия можно оценивать с помощью абсолютных и относительных показателей. С помощью абсолютных показателей можно проанализировать динамику различных показателей прибыли (экономической, бухгалтерской, от продаж, чистой прибыли) за ряд лет. Такие расчеты будут иметь скорее арифметический, чем экономический смысл (если при этом не используются соответствующие способы пересчета в сопоставимые цены).

Относительные показатели практически не подвержены влиянию инфляции, поскольку представляют собой различные соотношения прибыли и вложенного капитала (собственного, инвестированного, заемного и т.д.). Экономический смысл значений этих показателей (их принято называть показателями рентабельности) состоит в том, что они характеризуют прибыль, получаемую с каждого рубля средств (собственных или заемных), вложенных в предприятие.

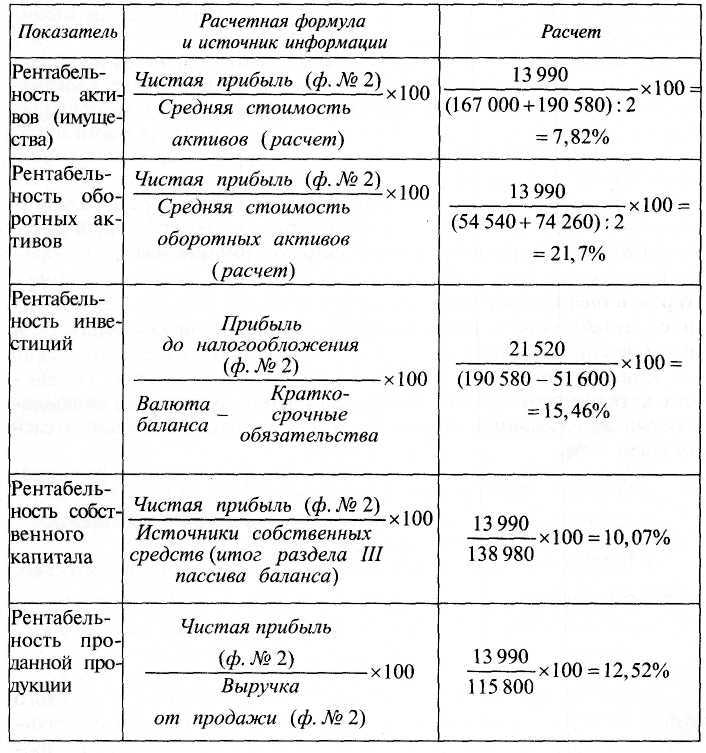

Используется система показателей эффективности деятельности, среди них остановимся на следующих.

Этот коэффициент показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы.

Если предприятие ориентирует свою деятельность на перспективу, ему необходимо разработать инвестиционную политику (при этом под инвестированием понимается постоянное и долгосрочное финансирование). Информация о средствах, инвестированных в предприятие, может быть получена по данным баланса как сумма собственного капитала и долгосрочных обязательств или как разность общей суммы активов и краткосрочных обязательств:

Показатель рентабельности инвестиций рассматривается в зарубежной практике финансового анализа как способ оценки «мастерства» управления инвестициями. При этом, поскольку руководство компанией не может влиять на сумму уплачиваемого налога на прибыль, для более точного расчета показателя в числителе используется сумма прибыли до налогообложения.

Акционеры вкладывают в предприятие свои средства в целях получения прибыли от этих инвестиций, поэтому, с их точки зрения, наилучшей оценкой эффективности хозяйственной деятельности является наличие прибыли на вложенный капитал.

Этот коэффициент показывает, какую прибыль имеет предприятие с каждого рубля проданной продукции. Он может быть ориентиром в оценке конкурентоспособности продукции, так как снижение рентабельности реализованной продукции может означать и падение спроса на нее.

Существующая взаимосвязь между показателями рентабельности активов (имущества), оборачиваемостью активов и рентабельностью реализованной продукции может быть предоставлена в следующем виде:

Иначе говоря, прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств, доли чистой прибыли в выручке от объема продаж и средней стоимости активов. Замедление оборачиваемости может быть вызвано как объективными причинами (инфляцией, разрывом хозяйственных связей), так и субъективными (неумелым управлением запасами товарно-материальных ценностей и состоянием расчетов с покупателями, а также отсутствием их надлежащего учета).

Рассчитаем показатели эффективности использования имущества (табл. 33.2).

Таблица 33.2. Показатели эффективности использования имущества

Выводы

1. Аналитическая работа касается всех сторон финансово-хозяйственной деятельности предприятия. Она заключается в глубоком и всестороннем изучении экономической информации о функционировании анализируемого субъекта хозяйствования для принятия оптимальных управленческих решений.

2. Бухгалтерская отчетность — основной источник информации для анализа финансового состояния и эффективности хозяйственной деятельности. Она является важной информационной базой для широкого круга пользователей, так как знакомит собственников, менеджеров, акционеров и других лиц, связанных с управлением, с имущественным состоянием предприятия.

3. По бухгалтерскому балансу определяют финансовый результат работы предприятия в виде наращения собственного капитала за отчетный период. Он свидетельствует о том, сумеет ли предприятие выполнить взятые на себя обязательства перед третьими лицами (инвесторами, кредиторами, покупателями и др.) или у него финансовые трудности.

4. Анализ финансового положения и эффективности хозяйственной деятельности проводится с помощью большого круга показателей, которые служат важным инструментом анализа.