Инвестиционная деятельность предприятия

- Понятия «инвестиции», «инвестиционная деятельность». Инвестиционная политика предприятия

- Инвестиционные проекты. Инвестиционный цикл

- Источники финансирования инвестиционных проектов

- Оценка эффективности инвестиционных проектов

- Методика оценки эффективности инвестиционных проектов

- Учет инфляции, риска и неопределенности

Понятия «инвестиции», «инвестиционная деятельность». Инвестиционная политика предприятия

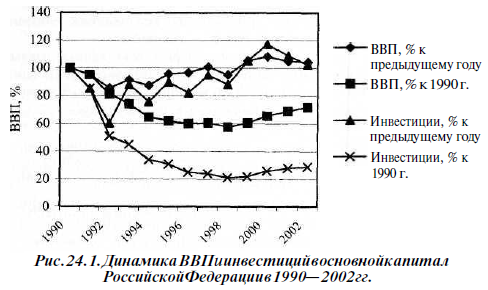

Развитие национальной экономики неразрывно связано с активизацией инвестиционной деятельности предприятий и организаций. В Концепции национальной безопасности Российской Федерации отмечено, что в сфере экономики одной из наиболее существенных угроз является снижение инвестиционной, инновационной активности и научно-технического потенциала. Кризис российской экономики 1990-х годов негативно сказался как на макроэкономических показателях, так и инвестиционной активности (рис. 24.1).

Инвестиции представляют собой денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Таким образом, инвестиции выступают в денежной (денежные средства, ценные бумаги), материальной (недвижимость, машины, оборудование, иное имущество) и нематериальной формах (имущественные и иные права).

Инвестиционная деятельность реализуется путем вложения инвестиций и осуществления практических действий в целях получения прибыли и (или) достижения иного полезного эффекта.

Предприятия и организации, осуществляя инвестиционную деятельность, сталкиваются с проблемой определения наиболее выгодных направлений вложения инвестиций. Выработка текущих и перспективных направлений инвестиционных вложений осуществляется в процессе разработки инвестиционной политики предприятия.

Особенности инвестиционной политики предприятия определяются рядом факторов, среди которых наиболее значимы: форма собственности; этап жизненного цикла предприятия; вид экономической деятельности; стратегические приоритеты; технический уровень производства; финансово-экономическое состояние.

Инвестиционная политика в первую очередь устанавливает инвестиционные приоритеты предприятия по объекту вложений. В соответствии с объектом вложения инвестиции подразделяются на реальные (в нефинансовые активы) и финансовые; капиталообразующие и портфельные.

Инвестиции в нефинансовые активы — это инвестиции в основной капитал, в нематериальные активы, в прирост запасов материальных оборотных средств, другие нефинансовые активы.

Финансовые — долгосрочные и краткосрочные инвестиции в различные финансовые инструменты в целях получения дохода.

Капиталообразующие инвестиции (капитальные вложения) — это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектноизыскательские работы и другие затраты.

Портфельными называются инвестиции в долгосрочные пенные бумаги (акции, облигации, векселя и др.).

Среди нефинансовых вложений приоритетными в отечественной экономике являются инвестиции в основной капитал (табл. 24.1).

Таблица 24.1.

| Инвестиции | 1998 | 1999 | 2000 | 2001 | 2002 |

|---|---|---|---|---|---|

| В нефинансовые активы — всего | 100 | 100 | 100 | 100 | 100 |

| В том числе: | |||||

| в основной капитал | 98,5 | 98,6 | 98,4 | 99,1 | 98,5 |

| в нематериальные активы | 1,0 | 1,2 | 1,5 | 0,7 | |

| в другие нефинансовые активы | 0,5 | 0,2 | 0,1 | 0,2 | |

Анализ динамики финансовых вложений (рис. 24.2) показывает тенденцию опережающего роста краткосрочных над долгосрочными (особенно после 1998 г.).

Далее в процессе выработки инвестиционной политики определяются конкретные направления вложений. В зависимости от перечисленных выше факторов ими могут быть: основное, вспомогательное, обслуживающее производство; инновации; подготовка и повышение квалификации персонала; охрана труда; природоохранная деятельность и др.

При разработке инвестиционной политики предприятию необходимо учитывать следующее:

- разрабатываемые мероприятия должны соответствовать нормативно-правовым актам по вопросам регулирования инвестиционной деятельности в Российской Федерации;

- вкладываемые инвестиции обязаны обеспечивать достижение экономического, научно-технического, экологического и социального эффекта;

- предприятие должно получать прибыль на инвестируемый капитал;

- при осуществлении бесприбыльных инвестиционных проектов (например, экологического характера) предприятие обязано обеспечивать эффективное распоряжение средствами на их осуществление;

- предприятие должно предусматривать все возможности использования государственной поддержки в целях повышения эффективности инвестиций;

- предприятием должна прорабатываться возможность привлечения субсидий и льготных кредитов международных и иностранных организаций и банков.

Таким образом, инвестиционная политика предприятия характеризуется не только выработкой текущих и перспективных направлений инвестиционных вложений, но и обеспечением их эффективного использования.

Инвестиционные проекты. Инвестиционный цикл

Для достижения производственно-хозяйственных целей предприятия в рамках инвестиционной политики разрабатываются инвестиционные проекты.

Инвестиционный проект может рассматриваться со следующих позиций:

- как обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений;

- как необходимая проектно-смётная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами);

- как описание практических действий по осуществлению инвестиций (бизнес-план).

В зависимости от значимости и влияния на внешнюю среду проекты подразделяются:

- на глобальные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле;

- народно-хозяйственные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране;

- крупномасштабные, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельных регионах или отраслях страны;

- локальные, реализация которых не оказывает существенного влияния на экономическую, социальную и экологическую ситуацию в регионе и не изменяет уровень и структуру цен на товарных рынках.

Предприятия чаще всего реализуют локальные инвестиционные проекты. Вне зависимости от масштабности проекта процесс его осуществления можно рассматривать как совокупность действий, составляющих инвестиционный цикл.

Инвестиционный цикл — это период времени от появления инвестиционного замысла (идеи проекта) до момента достижения поставленных целей.

В соответствии с однородностью содержания выполняемых функций инвестиционный цикл можно разбить на три фазы.

1. Предынвестиционная фаза включает определение и установление целевых параметров инвестиционного проекта, проведение предпроектного анализа инвестиционных возможностей, обоснование инвестиционного проекта. Для локальных инвестиционных проектов целевые параметры зависят от особенностей инвестиционного проекта. Он может быть направлен на освоение новой продукции, технологии, техническое перевооружение и реконструкцию предприятия. В рамках определения целевых параметров необходимо проведение инновационного, патентного и экологического анализа технического решения проекта, проверки необходимости выполнения сертификационных требований. В процессе анализа инвестиционных возможностей оценивается информация о состоянии внутренней и внешней среды предприятия. Обоснование инвестиционного проекта предполагает составление декларации о намерениях.

2. Инвестиционная фаза заключается в разработке, государственной экспертизе и утверждении инвестиционного проекта.

3. Эксплуатационная фаза в зависимости от поставленной цели и объекта проектирования включает осуществление строительно-монтажных работ, приобретение и установку оборудования, набор и обучение персонала, производственную и послепроизводственную деятельность, представляющую собой элемент комплекса маркетинга — продвижения товара на рынок и определение места его продажи.

Источники финансирования инвестиционных проектов

Источники финансирования инвестиционных проектов выбираются на первой фазе инвестиционного цикла. Ими могут быть как собственные, так и привлеченные со стороны средства.

К собственным средствам, направляемым предприятием на финансирование инвестиционной деятельности, относятся:

- свободные денежные средства, имеющиеся на счету предприятия к началу реализации инвестиционных проектов;

- средства, полученные в результате дополнительной эмиссии акций предприятия;

- денежные средства от реализации излишнего и выбывающего имущества и неамортизированных основных фондов предприятия при перепрофилировании его производства;

- часть дохода предприятия в форме чистой прибыли и амортизации, реинвестируемой в процессе осуществления инвестиционных проектов.

Привлеченные со стороны средства для финансирования инвестиционного проекта можно подразделить на следующие группы:

а) субсидии — средства, предоставляемые на безвозмездной основе (ассигнования из бюджетов различных уровней, фондов поддержки предпринимательства, благотворительные и иные взносы организаций всех форм собственности и физических лиц, включая международные организации и финансовые институты);

б) заемные средства (кредиты, займы), подлежащие возврату на заранее определенных условиях;

в) средства в виде имущества, предоставляемого предприятию в лизинг.

Таблица 24.2.

| Инвестиции в основной капитал | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 2001 | 2002 | |

|---|---|---|---|---|---|---|---|---|

| Всего | 100 | 100 | 100 | 100 | 100 | 100 100 | 100 | |

| В том числе | ||||||||

| Собственные средства | 49,0 | 52,3 | 60,8 | 53,2 | 52,4 | 47,7 50,3 | 48,0 | |

| прибыль | 20,9 | 15,0 | 13,2 | 13,2 | 15,9 | 23,4 26,6 | 20,5 | |

| амортизация | 22,6 | 27,6 | 26,5 | — | — | 18,1 19,3 | 23,5 | |

| Привлеченные средства бюджетные средства (средства консолидированного бюджета) | 51,0 | 47,7 | 39,2 | 46,8 | 47,6 | 52,3 49,7 | 52,0 | |

| в том числе | 21,8 | 20,1 | 20,7 | 19,1 | 17,0 | 22,0 19,8 | 19,6 | |

| федерального бюджета | 10,1 | 9,9 | 10,2 | 6,5 | 6,4 | 6,0 5,8 | 6,0 | |

| бюджета субъектов Российской Федерации и местных бюджетов | 11,7 | 10,2 | 10,5 | 12,6 | 10,6 | 16,0 14,0 | 13,6 | |

В табл. 24.2 приведена структура инвестиций в основной капитал по источникам финансирования. Она отражает устойчивую тенденцию паритетного соотношения между собственными и привлеченными источниками. Вместе с тем доля кредитных средств в привлеченных источниках должна занимать более значимое место.

Для этого необходима дальнейшая работа по улучшению инвестиционного климата: снижению инвестиционных рисков, совершенствованию законодательной базы, повышению уровня платежеспособности предприятий и организаций.

Выбор источников финансирования инвестиционных проектов в значительной степени зависит от их эффективности,

Оценка эффективности инвестиционных проектов

Оценка эффективности инвестиционных проектов осуществляется на следующих фазах инвестиционного цикла:

1) предынвестиционной (разработки инвестиционного предложения и декларации о намерениях; обоснования инвестиционного проекта; разработки технико-экономического обоснования);

2) инвестиционной (осуществления инвестиционного проекта (экономический мониторинг)).

Расчет эффективности осуществляется в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов (вторая редакция, исправленная и дополненная, утверждена Минэкономики РФ, Минфином РФ и Госстроем РФ 21 июня 1999 г., № В К. 477).

Эффект показывает, насколько результаты реализации проекта выше затрат на него за определенный период времени.

Рекомендуется оценивать эффективность проекта в целом и эффективность участия в проекте.

Показатели эффективности проекта в целом характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.

Эффективность участия в проекте определяется для проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Показатели эффективности участия в проекте определяются как техническими, технологическими и организационными решениями проекта, так и схемой его финансирования.

В процессе оценки эффективности инвестиционных проектов необходимо учитывать следующие основные принципы:

- рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) — от проведения предынвестиционных исследований до прекращения проекта;

- моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

- сопоставимость условий сравнения различных проектов (вариантов проекта);

- положительность и максимум эффекта (при наличии альтернативных проектов предпочтение должно отдаваться тому, у которого наибольший эффект);

- учет фактора времени;

- учет только предстоящих затрат и поступлений;

- сравнение «с проектом» и «без проекта»;

- учет всех наиболее существенных последствий проекта (как непосредственно экономических, так и внеэкономических — экологических, социальных, информационных);

- учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

- многоэтапность оценки (на различных стадиях разработки и осуществления проекта его эффективность определяется заново, с различной глубиной проработки);

- учет влияния на эффективность инвестиционного проекта потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

- учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

- учет (количественный) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

Методика оценки эффективности инвестиционных проектов

Эффективность проекта в целом оценивается в целях определения потенциальной привлекательности проекта для возможных участников и поиска источников финансирования. Рассматривается общественная и коммерческая эффективность проекта. Показатели общественной эффективности учитывают социально-экономические последствия осуществления инвестиционного проекта для общества в целом. Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника.

Эффективность инвестиционных проектов оценивается в течение расчетного периода от начала проекта до его прекращения.

Расчетный период разбивается на шаги — отрезки, в пределах которых проводится агрегирование данных, используемых для оценки финансовых показателей. Шагам расчета присваиваются номера (0, 1, ...t) Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента t = 0, принимаемого за базовый.

Инвестиционный проект порождает денежные потоки (потоки реальных денег). Значение денежного потока обозначается через Ф(t), если оно относится к моменту времени t, или через Ф(m), если оно относится к m-му шагу.

На каждом шаге значение денежного потока характеризуется:

- притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

- оттоком, равным платежам на этом шаге;

- сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Денежный поток Ф(t) обычно состоит из (частичных) потоков от отдельных видов деятельности:

- от инвестиционной деятельности

- от операционной деятельности

- от финансовой деятельности

Учет фактора времени ориентирован на то, что настоящая ценность денег больше, чем будущая. Поэтому для соизмерения разновременных величин применяется дисконтирование (приведение их к ценности настоящего момента времени). Для приведения к начальному моменту времени используется коэффициент дисконтирования αm, определяемый как величина, обратная начислению процента:

αm = 1 / (1+E) tm-t0

где E - норма дисконта, выраженная в долях единицы в год;

tm - момент окончания m-го шага;

t0 — момент приведения, который может не совпадать с базовым моментом.

Норма дисконта Е представляет собой скорректированную с учетом инфляции минимальную приемлемую для инвестора доходность вложенного капитала при альтернативных и доступных на рынке безрисковых направлениях вложений.

Основными показателями, используемыми для расчетов эффективности инвестиционных проектов, являются:

- чистый доход;

- чистый дисконтированный доход;

- внутренняя норма доходности;

- потребность в дополнительном финансировании;

- индексы доходности затрат и инвестиций;

- срок окупаемости;

- группа показателей, характеризующих финансовое состояние предприятия — участника проекта.

Условия финансовой реализуемости и показатели эффективности рассчитываются на основании денежного потока Фm

Чистым доходом (ЧД) называется накопленный эффект (сальдо денежного потока) за расчетный период:

ЧД = σ Фm αm E

(суммирование распространяется на все шаги расчетного периода).

Чистый дисконтированный доход (ЧДД) — накопленный дисконтированный эффект за расчетный период — один из важнейших показателей, на основании которого принимается решение об эффективности (неэффективности) проекта. ЧДД рассчитывается по формуле

ЧДД = σ Фm

ЧД и ЧДД характеризуют превышение суммарными денежными поступлениями суммарных затрат для данного проекта соответственно без учета и с учетом фактора времени.

Разность (ЧД — ЧДД) нередко называют дисконтом проекта.

Положительное значение ЧДД показывает, что данный вариант проекта при выбранной норме дисконта доходен, т.е. инвестор получит норму прибыли выше, чем расчетная норма дисконта. Если сравниваются альтернативные проекты, предпочтение должно отдаваться проекту с большим значением ЧДД.

Показатель ЧДД имеет как плюсы, так и минусы. К плюсам относится простота расчета показателя и то, что он отражает реальное изменение активов инвестора при реализации проекта. Вместе с тем значение ЧДД сильно зависит от субъективно выбранного значения нормы дисконта. Еще одна отрицательная черта — слабый учет разных по размерам требуемых инвестиций в процессе выбора различных проектов.

Внутренняя норма доходности (ВНД) — в некоторых случаях ее определение предваряет инвестиционные расчеты. Это связано с тем, что она выявляет границу, отделяющую все доходные инвестиционные проекты от убыточных. Чаще всего для инвестиционных проектов, начинающихся с инвестиционных затрат и имеющих положительный ЧД, внутренней нормой доходности называется положительное число Eв, если:

- при норме дисконта E=Eв ЧДД проекта обращается в 0;

- это число единственное.

Для оценки эффективности инвестиционных проектов значение ВНД необходимо сопоставлять с нормой дисконта Е. Инвестиционные проекты, у которых ВНД > Е, имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВНД < Е, имеют отрицательный ЧДД и потому неэффективны.

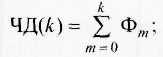

Для оценки эффективности инвестиционного проекта за первые к шагов расчетного периода используются следующие показатели:

- текущий чистый доход (накопленное сальдо):

- текущий чистый дисконтированный доход (накопленное дисконтированное сальдо):

- текущая внутренняя норма доходности.

Сроком окупаемости называется продолжительность периода от начального момента до момента окупаемости. За начальный момент обычно принимают начало нулевого шага или начало операционной деятельности. Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход ЧД(k) становится положительным.

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до момента окупаемости с учетом дисконтирования — того наиболее раннего момента в расчетном периоде, после которого ЧДД(k) становится положительным.

Показатель «срок окупаемости» особенно важен и интересен для инвесторов — кредитных организаций. В этом случае он должен быть менее периода пользования кредитом предприятиемзаемщиком.

Основными недостатками показателя являются:

- учет только той части результатов, которая получается до наступления срока окупаемости;

- отсутствие учета прибыльности;

- невозможность использования показателя для суммарной оценки эффективности нескольких инвестиционных проектов для предприятия.

Потребность в дополнительном финансировании (ПФ) — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности.

ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности характеризуют (относительную) отдачу проекта на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:

- индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам);

- индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков;

- индекс доходности инвестиций (ИД) — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;

- индекс доходности дисконтированных инвестиций (ИДД) — отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.

При расчете ИД и ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

При ИД > 1 (при ЧД > 0) проект признается эффективным, и наоборот. То же самое относится и к индексу доходности затрат и инвестиций.

Учет инфляции, риска и неопределенности

Расчет эффективности инвестиционных проектов с использованием приведенных показателей не позволяет получить достоверный результат без учета инфляции. Инфляция существенно влияет на эффективность инвестиционного проекта, условия его финансовой реализуемости, потребность в финансировании и эффективность участия в проекте собственного капитала. Наибольшее влияние инфляция оказывает на проекты с длительным циклом и требующие больших объемов заемных средств, а также использования нескольких валют.

Учет инфляции осуществляется с использованием:

- общего индекса внутренней рублевой инфляции, определяемого с учетом систематически корректируемого рабочего прогноза хода инфляции;

- прогнозов валютного курса рубля;

- прогнозов внешней инфляции;

- прогнозов изменения во времени цен на продукцию и ресурсы (в том числе газ, нефть, энергоресурсы, оборудование, строительно-монтажные работы, сырье, отдельные виды материальных ресурсов), а также прогнозов изменения уровня средней заработной платы и других укрупненных показателей на перспективу;

- прогноза ставок налогов, пошлин, ставок рефинансирования

Центрального банка Российской Федерации и других финансовых нормативов государственного регулирования.

Для описания влияния инфляции на эффективность инвестиционного проекта используются следующие показатели:

- общий индекс инфляции за период; он равен отношению среднего уровня цен в конце т-го шага к среднему уровню цен в начальный момент времени;

- общий индекс инфляции за m-й шаг Jm, равный отношению среднего уровня цен в конце ш-го шага к среднему уровню цен в конце (т — 1)-го шага (цепной общий индекс инфляции);

- темп (уровень, норма) общей инфляции im за этот шаг, выражаемый обычно в процентах в год (или в месяц);

- средний базисный индекс инфляции на т-м шаге MJm, равный отношению среднего уровня цен в середине m-го шага к среднему уровню цен в начальный момент.

Аналогичными показателями характеризуется изменение цен на отдельные виды товаров и услуг.

Практически любые инвестиции в большей или меньшей степени являются рисковыми. Риск и неопределенность — сходные понятия. Неопределенность характеризуется неполной или неточной информацией об условиях реализации проекта, осуществляемых затратах и достигаемых результатах. Риск — это неопределенность, связанная с возможностью возникновения в ходе осуществления проекта неблагоприятных ситуаций и последствий. В отличие от неопределенности понятие «риск» более субъективно, так как последствия реализации проекта, неблагоприятные для одного из участников, могут быть благоприятны для другого.

Чем серьезнее инвестиционный проект, крупнее инвестиции, продолжительнее срок получения отдачи от них, тем выше инвестиционный риск. Инвестиционные риски могут заключаться:

- в упущенной выгоде (когда принимается решение о реализации инвестиционного проекта, который в результате дает меньший, чем другие, доход);

- в снижении доходности в результате воздействия ряда внутренних и внешних факторов (уменьшение объемов продаж по сравнению с запланированным, изменение процентной ставки по кредиту и так далее);

- в возможных прямых финансовых потерях из-за банкротства партнеров, изменения рыночной конъюнктуры и прочих факторов.

Степень риска определяет степень неопределенности результатов, возникающую при неполноте или неточности информации как внешней, так и внутренней, связанной с условиями реализации инвестиций. Для того чтобы расчет эффективности инвестиционных проектов был достаточно достоверным, необходим учет факторов риска и неопределенности. Проект считается устойчивым, если при всех сценариях он оказывается эффективным и финансово реализуемым. Это означает, что возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом проекта.

Для оценки устойчивости и эффективности проекта в условиях неопределенности рекомендуется использовать следующие методы:

- укрупненную оценку устойчивости;

- расчет уровней безубыточности;

- метод вариации параметров;

- оценку ожидаемого эффекта проекта с учетом количественных характеристик неопределенности.

Каждый последующий метод является более точным, хотя и более трудоемким, и поэтому применение каждого из них делает ненужным использование предыдущих.

Все методы, кроме первого, предусматривают разработку сценариев реализации проекта в наиболее вероятных или наиболее опасных для каких-либо участников условиях и оценку финансовых последствий осуществления таких сценариев. Это дает возможность при необходимости предусмотреть в проекте меры по предотвращению или перераспределению возникающих потерь. К таким мерам могут относиться:

- изменение размеров и условий предоставления займов;

- создание необходимых запасов, резервов денежных средств, отчислений в дополнительный фонд;

- корректировка условий взаиморасчетов между участниками проекта;

- страхование участников проекта на те или иные страховые случаи.

Если и при этих коррективах проект остается неустойчивым, его реализация признается нецелесообразной при отсутствии дополнительной информации, достаточной для применения четвертого из перечисленных методов. В противном случае решение о реализации проекта принимается на основании этого метода без учета результатов всех предыдущих.

Выводы

1. Активизация инвестиционной деятельности предприятий и организаций является одним из факторов обеспечения национальной безопасности Российской Федерации.

2. Инвестиции могут выражаться в денежной (денежные средства, ценные бумаги), материальной (недвижимость, машины, оборудование, иное имущество) и нематериальной формах (имущественные и иные права).

3. В соответствии с объектом вложения инвестиции подразделяются на реальные (в нефинансовые активы) и финансовые; капиталообразующие и портфельные.

4. Инвестиционная политика предприятия характеризуется выработкой текущих и перспективных направлений инвестиционных вложений и обеспечением их эффективного использования. В рамках осуществления инвестиционной политики разрабатываются и реализуются инвестиционные проекты.

5. Инвестиционный проект может рассматриваться как обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений; как необходимая проектно-сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами); как описание практических действий по осуществлению инвестиций (бизнес-план).

6. Инвестиционный цикл представляет собой период времени от появления инвестиционного замысла (идеи проекта) до момента достижения поставленных целей. Он состоит из трех фаз: предынвестиционной, инвестиционной, эксплуатационной.

7. Источники финансирования инвестиционного проекта выбираются на первой фазе инвестиционного цикла. Ими могут быть как собственные, так и привлеченные со стороны средства.

8. Оценка эффективности инвестиционных проектов осуществляется на предыинвестиционной (разработка инвестиционного предложения и декларации о намерениях; обоснование инвестиционного проекта; разработка технико-экономического обоснования) и инвестиционной стадиях.

9. Рекомендуется оценивать эффективность проекта в целом и эффективность участия в проекте.

10. Основными показателями, используемыми для расчетов эффективности инвестиционных проектов, являются: чистый доход; чистый дисконтированный доход; внутренняя норма доходности; потребность в дополнительном финансировании; индексы доходности затрат и инвестиций; срок окупаемости; группа показателей, характеризующих финансовое состояние предприятия — участника проекта.

11. Для обеспечения достоверности результатов расчета эффективности необходимо учитывать влияние на них инфляции, факторов риска и неопределенности.