Личный бюджет и социальное обеспечение

Цветы и поцелуи — все это очень приятно, но кольцо с бриллиантом остается навсегда.

Анита Луз, «Джентльмены предпочитают блондинок»

Далеко не каждый человек испытывает на себе непосредственное воздействие золотого стандарта или кредитной политики Федеральной резервной системы, но каждый в течение всей своей жизни ежедневно сталкивается со следующей проблемой: как получить доход, как израсходовать его на потребительские товары и поместить сбережения так, чтобы в наибольшей степени обезопасить себя от превратностей судьбы.

Структура бюджетных расходов

Не существует двух таких семей, которые тратили бы деньги совершенно одинаково. Но, как показывает статистика, люди в общем распределяют свои расходы на продукты питания, одежду и другие средства существования в более или менее постоянных соотношениях. Были проведены буквально тысячи бюджетных обследований с целью выяснить, на что люди с различными доходами тратят деньги. В результате сложилось единодушное мнение относительно структуры бюджетных расходов. Каково же оно?

Зависимость структуры расходов от уровня дохода получила название «законов Энгеля», по имени прусского статистика XIX в. Эрнеста Энгеля, который первым проследил эту зависимость.

Бедные семьи вынуждены, конечно, тратить свои доходы главным образом на предметы первой необходимости: на продукты питания, жилище и в меньшей степени на одежду. С ростом дохода расходы на многие виды пищевых продуктов также увеличиваются. Люди едят больше и лучше. От дешевой пищи, содержащей грубые углеводы, переходят к более дорогим видам пищи — к мясу и белковым продуктам, начинают потреблять молоко, фрукты, овощи, а также полуфабрикаты, экономящие труд в домашнем хозяйстве.

Тем не менее дополнительная сумма денег, которую люди станут тратить на питание в случае роста их доходов, имеет пределы. В связи с этим доля расходов ну продовольствие по мере увеличения дохода сокращается (в действительности существует несколько видов дешевой, но тяжелой пищи, — такой, например, как картофель, — потребление которой с ростом дохода уменьшается абсолютно. Такие продукты получили название «продуктов низшего качествам).

После того как вы выбрались из группы семей, получающих наиболее низкие доходы, та доля вашего бюджета, которая идет на оплату жилья, оказывается более или менее постоянной. Об этом говорится в известном правиле, используемом для примерных подсчетов: недельного жалованья должно хватать для покрытия месячных расходов на жилье и откату коммунальных услуг. Другое правило, используемое для примерных подсчетов, сводится к тому, что, покупая дом, вы должны уплатить за него такую сумму, которая примерно равна двухгодовому доходу. Это правило в наши дни звучит неправдоподобно.

Увеличение расходов на одежду, развлечения и на автомобили опережает рост всего дохода, остающегося после вычета налогов, в тех случаях, когда доходы не достигают очень высокого уровня. Конечно, расходы: на предметы роскоши, уже по самому определению последних, должны увеличиваться быстрее, чем доход, а во многих случаях, в частности при очень высоких доходах, как мы увидим несколько далее, самый главный предмет роскоши составляют сбережения.

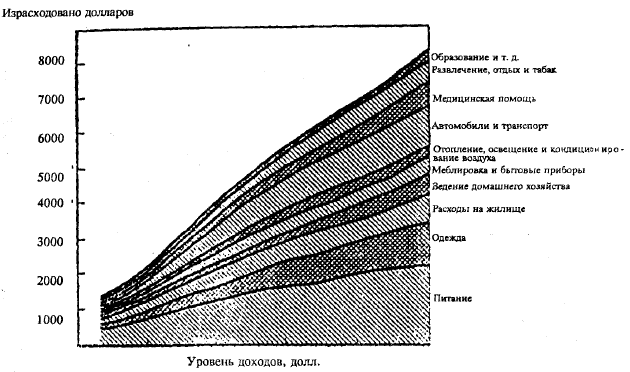

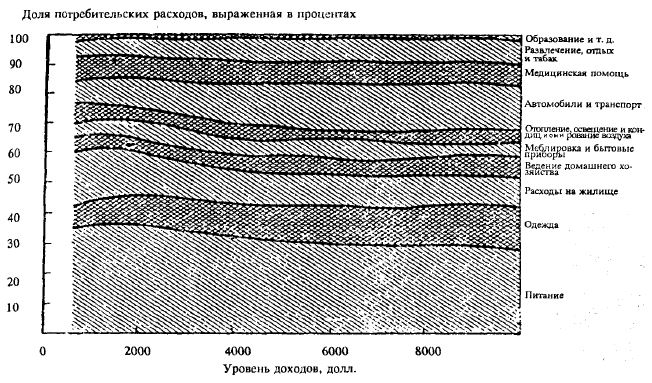

Изложенные обобщения эмпирических данных показаны на рис. 18 и 19.

Структура расходов семьи обнаруживает постоянную зависимость от величины доходов:

Рис. 18. Величина потребительских расходов при разных уровнях дохода, 1950 г. Тщательное обследование бюджетов городских семей подтверждает решающую роль достигнутого уровня дохода в формировании структуры потребительских расходов. (Источники. Bureau of labor Statistics, University of Pennsylvania Wharton School Consumption Study.)

Доля расходов на предметы первой необходимости по мере роста дохода падает, а на предметы роскоши — увеличивается:

Рис. 19. Удельный вес отдельных потребительских расходов при различных уровнях дохода, 1950 г. Расходы на питание и другие предметы первой необходимости растут медленнее, чем доход. (Источник. Bureau of Labor Statistics, University of Pennsylvania Wharton School Consumption Study.)

Одно предостережение. Сдвиги в средней структуре потребительских расходов, происходящие по мере изменения дохода, довольно устойчивы, но одни лишь средние величины еще не дают полного представления о фактическом изменении структуры потребления. Внутри одной и той же группы существуют значительные отклонения от средней величины дохода. В семье Джонсов — большие любители поесть, но живут они тесно, в небольшой квартире; в то же время Смиты, получай такой же доход, значительно больше платят за жилье, но не имеют автомобиля. (Дополнительное замечание. Структура семейного бюджета для длительного периода времени будет отличаться от соответствующей структуры на протяжении года. Обследования показывают, что сбережения испытывают более сильные колебания при кратковременных изменениях дохода, чем при изменениях, происходящих на протяжении десятилетий.)

Географические различия в стоимости жизни

Конечно, цены и условия жизни в различных районах Соединенных Штатов неодинаковы. В сельской местности стоимость жилья ниже, чем в городе, на западном побережье она обычно ниже, чем на восточном. В послевоенный период местные различия в стоимости жизни сократились, главным образом в связи с тем, что в местечках, где раньше цены были сравнительно более низкими, дороговизна росла быстрее, чем в крупных городах Севера.

Тем не менее еще перед войной люди склонны были преувеличивать различия в стоимости жизни между Севером и Югом, а также между отдельными городами. На основе обследований, тщательно проведенных министерством труда, можно прийти к выводу о том, что в настоящее время различия в стоимости жизни между крупными городами сравнительно невелики.

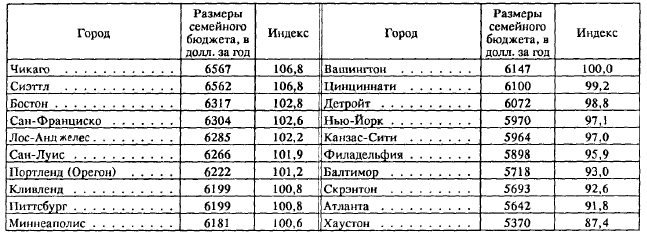

В каких городах, по вашему мнению, цены наиболее высоки? В Нью-Йорке? В Вашингтоне? Если вы так полагаете, то ошибаетесь. В табл. 7-1 показаны различия в стоимости жизни по 20 крупнейшим городам страны. Обратите внимание на то, что Вашингтон находится как раз почти в середине списка городов (именно поэтому в сравниваемых индексах стоимости жизни уровень цен в Вашингтоне взят за базу, равную 100). В Нью-Йорке и Филадельфии стоимость жизни значительно ниже в сравнении со средними показателями, а в городах западного побережья — выше и в южных городах — ниже среднего уровня. Разница между средним уровнем стоимости жизни и обеими крайними точками составляет примерно 10%, а максимальные различия в стоимости жизни между городами, занимающими крайние места а таблице, равна примерно лишь 20%.

Не следует думать, что в городах с высокой стоимостью жизни в порядке компенсации, как правило, выплачивают более высокую заработную плату. Часто оказывается, что это не так; в Бостоне, например, где жизнь дороже, уровень заработной платы отстает от показателей для Нью-Йорка и Детройта, где жизнь сравнительно дешевле.

Разница в стоимости жизни в различных районах США:

Таблица 7-1

Сравнение стоимости жизни (по индексу и выраженной в долл.) в 20 крупных американских городах, 1959 г. Эти данные представляют тщательные оценки стоимости жизни рабочей семьи. Если уровень цен в Чикаго выражается индексом 106,8 при условии, что уровень цен в Вашингтоне равен 100, то это означает, что средний годовой бюджет семьи в 6567 долл. для Чикаго в 106,8/100,0 раз больше, чем средний бюджет в 6147 долл. для Вашингтона. Другие индексные показатели вы можете проверить сами. (Источник. Bureau of Labor Slatislics, U.S. Department of Labor.)

Как же исчисляют эти показатели стоимости жизни?

Значительные статистические трудности встречаются при самом построении индекса цен. Прежде всего тщательное обследование должно обеспечить точные сведения о фактическом уровне цен. Далее, если бы цена на каждый товар в Балтиморе составляла ровно 93 % уровня соответствующих цен к Вашингтоне, то можно было бы с уверенностью сказать, что стоимость жизни в Балтиморе равнялась 93% по сравнению с базисным уровнем стоимости жизни в Вашингтоне, равным 100%. Однако некоторые цены в Балтиморе составляют только 65% цен на соответствующие товары в Вашингтоне, а цены на другие товары — 150%. Поэтому статистик должен брать средневзвешенные величины, составленные из различных сравниваемых цен. Бюро статистики труда выполняет эту работу, тщательно составляя списки тех товаров, которые необходимы в каждой данной местности для обеспечения определенного эквивалентного уровня жизни, а затем подсчитывая общую стоимость этих товаров.

Подобные исчисления следует проводить чрезвычайно тщательно. Например, на Юге климат теплее, поэтому необходимо особо учитывать это обстоятельство при оценке расходов на отопление и строительство. Еще солее сложные, почти неразрешимые проблемы возникают в связи с различиями между Севером и Югом во вкусах: свинине противостоит говядина, одному сорту виски — другой. И тем не менее, пускаясь на всевозможные ухищрения, статистик все же пытается определить разницу в стоимости тех товаров, которые составляют эквивалентный уровень жизни.

Вот тут-то неискушенный читатель и может совершить ошибку. Он скажет своей жене: «Давай-ка примем предложение, и я поступлю преподавателем физики в политехническую школу в районах Дикси. Ведь ясно, что такая должность принесет нам те же деньги, раз 6 тыс. долл. там все равно, что 12 тыс. долл. здесь». Действительно, в районах сельскохозяйственного Юга меньше денег требуется для того, чтобы прожить, но ведь это объясняется прежде всего тем, что многие люди живут там хуже.

Тем не менее в той мере, в какой нас волнует проблема «жить не хуже Джонсов», вполне возможно, что на Юге семья с 6 тыс. долл. годового дохода будет чувствовать себя счастливее, чем аналогичная семья на Севере, — ведь на Юге насчитывается сравнительно меньше семей с высокими доходами. Это обстоятельство помогает нам объяснить, почему фермерам, обитателям небольших городков и неграм при данной величине дохода удается более экономно вести свое хозяйство по сравнению с белыми жителями больших городов. Негр, получающий 9 тыс. долл. в гад и живущий в г. Коламбас, штат Огайо, может занимать такое же высокое положение в пирамиде доходов для своей группы, как и белый американец с годовым доходом в 40 тыс. долл., проживающий на Парк-авеню в Нью-Йорке, причем оба они могут откладывать примерно одинаковую долю своего дохода в качестве сбережений (Дьюзенберри из Гарвардского университета и Веблен обратили особое внимание на этот момент).

Различия стоимости жизни в зависимости от величины семьи

Те же статистические бюджетные данные проливают свет и на давний вопрос: «Могут ли двое прожить так же дешево, как один...» Если исходить из данных бюро статистики труда, то ответ должен гласить — не могут. Даже если один из них выполняет работу по дому, то стоимость жизни супружеской четы в среднем в 100/70 раза выше стоимости жизни для одинокого. Однако и здесь есть свои преимущества: все же это дешевле, чем жить двоим порознь.

Появление каждого ребенка в семье неизбежно увеличивает стоимость жизни. Так, если стоимость жизни для одного равна 70, для супружеской четы — 100, то с появлением первого ребенка она увеличивается до 130, с появлением второго — до 160 и т. д. (Конечно, по мере роста числа детей возникает известная «экономия, связанная с масштабами семьи и снижением накладных расходов.) Обследование положения бедных многодетных семей обнаруживает любопытный факт: большие семьи расходуют на жилье меньшую часть своего дохода в сравнении с небольшими семьями. В чем причина этого? В том, что они вынуждены тратить только на питание намного больше денег.

Правительства Канады, Англии, Франции, Швеции и других стран перешли к выплате ежемесячных «семейных пособий», причем размеры этих пособий зависят от количества детей в семье. Это делается как из соображений гуманности, так и с целью стимулировать рост населения. Нетрудно понять, почему государство, а не частные предприниматели должно выплачивать эти пособия; ведь если бы частным фирмам приходилось выплачивать более высокую заработную плату тем рабочим, которые имеют большие семьи, то они, вероятно, пересмотрели бы свою политику найма рабочей силы и заменили таких рабочих старыми холостяками.

Отсталость в искусстве тратить деньги

Люди тратят деньга постоянно, но не всегда разумно. Известно, например, что лица. располагающие годовым доходом около 3 тыс. долл., тратят на медицинскую помощь меньше, чем, по-видимому, необходимо с точки зрения современной науки и здравого смысла. Более того, даже те расходы, которые люди считают абсолютно необходимыми, на самом деле в значительной части не представляют физиологической необходимости, а диктуются условностями общественной жизни. Однажды был проделан экономический расчет: во сколько бы обошлись за год взрослому человеку самые дешевые продукты питания, содержащие все те ингредиенты, которые необходимы для сохранения здоровья (витамины А, В, С, D и др., железо, кальций и т.п.) и рекомендованы советом национальных исследований. Это стоило бы в год (!) 39 долл. в 1939 г. и 57 долл. и в 1944 г. (В 1961 г. это обошлось бы, вероятно, в 70 долл.?) Разумеется, такое питание включало бы не столь дорогие продукты, как хлеб или картофель, оно состояло бы из пшеничной муки, капусты, бобов, фасоли и немногих других продуктов. Большинство из нас решительно отвергло бы столь невкусную и однообразную диету, подобно тому как собак, которые приучены питаться лишь одной рыбой, только сильный голод может заставить прикоснуться к самому вкусному куску мяса.

Корпорация, которая обычно закупает большое количество товаров, тщательно проверяет их качество и всегда стремится приобрести эти товары по самой низкой цене. Что касается среднего покупателя, то здесь дело обстоит иначе; когда дело доходит до личных расходов, он выступает как дилетант. Покупатель платит 15 центов за дюжину таблеток аспирина, в то время как он мог бы купить 100 таблеток столь же хорошего аспирина (monoaceticacidester of salicylic acid) за ту же цену. На рекламу сигарет, которые он покупает, тратится, по-видимому, не меньше денег, чем на содержащийся в них табак. Издержки производства ингредиентов пятидолларовой губной помады в точности равны стоимости изготовления пятидесятицентовой, и беспристрастные лабораторные исследования вот уже в который раз оказываются не в состоянии обнаружить между ними хоть какую-нибудь разницу. Банка супа фирмы Кэмпбелл в бакалейных магазинах продается за 18 центов, а рядом в «независимой» маленькой лавке — за 20 центов. В большом стакане кока-колы содержится меньше, чем в двух маленьких стаканах. До тех пор пока это не было запрещено законом, кофейные компании продавали «первосортный» кофе под другими этикетками по сниженным ценам; шины хорошо известной марки обычно сбывались по почте со значительной скидкой в цене для крупных заказчиков, кроме того, универсальные магазины продавали их по сниженным ценам под собственной маркой.

На карту поставлены не только бумажник, но и здоровье потребителя. Когда Эптон Синклер опубликовал свой роман «Джунгли», рисующий условия труда на Чикагских бойнях в начале этого века, многие перестали есть мясо. Несмотря на сильную оппозицию деловых кругов, конгресс принял закон, направленный против отравляющих примесей в пищевых продуктах и медикаментах, но американец все еще пользуется свободой отравлять себя средствами для окрашивания волос и сходить в могилу раньше времени вследствие приема патентованных лекарств и самоврачевания. Федеральная торговая комиссия в судебном порядке преследует те корпорации, которые, рекламируя товар, используют самые грубые средства для того, чтобы ввести покупателя в заблуждение; в результате подобного рекламирования товаров американец вынужден больше полагаться: на косвенные намеки, чем на прямое указание рекламы. (Например, на этикетке весьма известного лекарства для женщин в настоящее время пишется: «Это препарат рекомендуется против тех болезней, при которых он применяется».)

Реклама составляет характерную черту нашего времени. Нас пичкают колоссальными дозами тщательно подобранных описаний различных товаров в те минуты, когда мы слушаем ежедневные новости, смотрим по телевидению ковбойские фильмы или совершаем воскресные увеселительные поездки. Значительная часть созидательного таланта нации, ее бумаги и радиоэлектронных трубок служат расширению торговых операций.

Защитники рекламы приписывают ей ряд экономических выгод. Покупатель получает нужную информацию, возникают рынки для сбыта продукции массового производства, а в качестве побочного продукта, создаваемого расходами на рекламу, развивается частная пресса, появляется выбор между многими радио- и телевизионными программами и издаются толстые журналы. К этому и сводятся их аргументы. С другой стороны, их противники указывают на то, что громадная реклама в конечном итоге сама себя подрывает и дает мало ценных сведений покупателю; на каждую минуту симфонической музыки приходится полчаса рекламной мелодрамы. Проблема была бы еще более сложной, если бы не следующий любопытный факт, который был обнаружен в результате опроса, проведенного институтом Гэллапа: многим, по-видимому, реклама нравится. Они не верят всему тому, что слышат, но в то же время они не могут не сохранить ее в памяти.

Однако на практике в настоящее время появляются признаки того, что американский потребитель сам становится почти профессионалом в своем деле. Во-первых, происходит громадный рост дешевых «супермаркетов», в которых можно выбрать бакалейные товары по чрезвычайно низким ценам. Во-вторых, наблюдается заметный рост «магазинов, торгующих со скидкой» и продающих электробытовые приборы длительного пользования намного ниже «прейскурантных цен». В-третьих, стремительно расширяется так называемая практика сделайте это сами, в результате чего в субботу, окончив рабочий день, мы сами красим свои комнаты. Понаблюдайте за молодой парой, собирающейся приобрести высококачественный звукозаписывающий аппарат; обратите внимание, сколько часов они тратят на его изучение и практическое освоение. Какой арабский виртуоз искусства купли-продажи может сравниться с ними по уровню профессиональных знаний? Какой научный работник может похвастаться столь же кропотливым усердием?

Изменения в активах семьи за годы войны и в послевоенный период

Разность (алгебраическая) между вашими доходами и нашими потребительскими расходами составляет чистые сбережения. Если у вас расходы меньше, чем доходы, то ваши чистые сбережения составляют положительную величину; в результате этого вы либо увеличиваете свои активы и уменьшаете задолженность, либо, не увеличивая активов, сокращаете свою задолженность. Иначе говоря, в каждом из этих случаев вы увеличиваете так называемую «стоимость своего имущества за вычетом обязательств». Если же ваши расходы превышают доход, то чистые сбережения составляют отрицательную величину. Вы живете в долг или проедаете прежние сбережения. Стоимость вашего имущества за вычетом обязательств падает.

Давайте же посмотрим, как вам удается истратить больше, чем вы получаете. Вы, конечно, можете прибегнуть к займу, этот путь будет рассматриваться в следующем разделе. Вы можете также израсходовать накопленную вами ранее сумму наличных денег, либо взять деньги с текущего или сберегательного счета в банке, либо получить деньги, предъявив к оплате свои государственные сберегательные облигации. А если вы входите в узкий круг тех лиц, которые располагают рыночными облигациями или акциями, то вы можете просто попросить своего брокера продать часть этих ценных бумаг на сумму, достаточную для покрытия расходов на путешествие в Калифорнию или для покупки нового автомобиля.

В результате войны американский народ накопил больше сбережений, чем за какой-либо другой период во всей предшествующей истории. В период войны большинство семей получало необычайно высокие денежные доходы, но израсходовать на покупку потребительских товаров кратковременного пользования удавалось лишь весьма умеренную сумму средств, а на товары длительною пользования, такие, как автомобили и радиоприемники, расходы можно было осуществлять только в своем урезанном объеме. Разница между доходом и потребительскими расходами накапливалась в форме облигаций военных займов, средств на сберегательных счетах, страховых полисов, погашения прежних долгов и, наконец, в форме накопления бумажных денег и депозитов на текущих счетах. Американское население и предприятия вышли из войны, накопив около 250 млрд. долл. (V4 триллиона!) в форме ликвидного имущества, причем почти половину этого имущества составляли государственные облигации, а остальную часть — средства на текущих и сберегательных счетах и бумажные деньги. На протяжении послевоенных лет средняя семья откладывала все больше сбережений: увеличивалось их имущество; вместе с тем они продавали государственные облигации и помещали деньги в более прибыльные виды активов.

Указанная выше суммарная цифра ликвидного имущества в 6 раз превышает довоенный уровень, так что в 60-х годах у американцев на черный день отложена сумма, которая в среднем превосходит их годовой доход. Значительная часть этой суммы образовалась вследствие огромного роста задолженности федерального правительства в период войны. (В главе 19 мы увидим, что такие активы в руках населения в национальном балансе выступают как оборотная сторона задолженности государства.)

В действительной жизни не существует, однако, такого явления, как средняя семья. И общая сумма ликвидных активов далеко не равномерно распределена между всеми семьями. К счастью, нам не потребуется строить догадки относительно распределения ликвидного богатства. По просьбе федерального резервного управления существующий при Мичиганском университете Центр по изучению финансов потребителей провел тщательные статистические исследования по вопросу о распределении сбережений. Обзоры, опубликованные ими в журнале «Федерал ризерв буллетин», показали, что в конце 50-х годов 1/4 часть всех семей (или, по их терминологии, «потребительских единиц*) вовсе не имела сбережений в ликвидной форме: у них не было средств ни на сберегательном, ни на текущем счетах, не было и правительственных облигаций. Более половины семей имели сбережения, составляющие менее 500 долл. С другой стороны, 10% семей, располагавших наибольшими сбережениями, имели в среднем более 5 тыс. долл. ликвидных активов на каждую семью, на эти семьи приходилось 2/3 всей суммы ликвидных активов. Статистика неожиданно подводит нас к удивительному выводу: оказывается, что внутри любой группы доходов узкому кругу лиц принадлежит большая часть накапливаемых сбережений.

Однако остается верным общий вывод о том, что в настоящее время американский народ в большей степени, чем когда-либо раньше, может позволить себе делать взносы в оплату новых домов и покупать новые автомобили.

Как люди берут деньги взаймы?

Рассмотрим вкратце те возможности, которые имеются у людей, вынужденных прибегать к займам. До последней четверти прошлого века бедные заемщики, как правило, оказывались в лапах подпольных кредиторов-вымогателей. Такие кредиторы-ростовщики существуют и до настоящего времени в некоторых штатах — там, где до сих пор отсутствует законодательство о единых условиях выдачи ссуд мелким заемщикам. Ростовщики брали проценты, начиная с минимальной ставки в 120% и до самой высокой — в 1200% в год! Не 12%, заметьте, а 12 раз по 100%! Нередко можно услышать о таких случаях, когда болезнь вынуждала кого-то брать в долг 20 долл. в 1949 г., а затем еженедельно выплачивать по 2 долл. 25 центов вплоть до 1958 г., или в общей сложности 1053 долл., что означает ставку в 600% в год. Проклятье бедных состоит в том, что они бедны. Из-за нехватки денег они влезают в долги, а из долгов не могут выбраться все по той же причине. В некоторых случаях ростовщик вымогает деньги, непосредственно используя свою силу, однако гораздо чаще он просто шантажирует свою жертву, угрожая рассказать хозяину или жене. Больше того, в конечном счете все формальные притязания ростовщика сводятся к требованию возвратить ту сумму денег, которую он ранее отдал взаймы. А заемщик обычно не знает, что с юридической точки зрения ему достаточно только отказаться платить и вымогатель никогда не осмелится довести дело до суда.

Существует лишь один путь для того, чтобы исправить такое ужасное положение. Этот путь ведет к принятию закона о мелких ссудах, который, как это ни парадоксально, поднимает официальную процентную ставку намного выше 6-процентного максимума, установленного давнишними законами о ростовщичестве. Дело в том, что даже те компании потребительского кредита, которые ведут свои операции самым честным образом, окажутся не в состоянии выдержать конкуренцию, если они не смогут взимать по мелким ссудам значительно более высокий процент. Такие ссуды содержат определенный элемент риска, кроме того, они требуют больших расходов на наем дорогостоящих канцелярских служащих и кредитных инспекторов. Если некоторые штаты, главным образом на Юге и в районе Скалистых гор, до сих пор еще не приняли столь разумного законодательства о единых условиях предоставления мелких ссуд, то это можно объяснить главным образом подкупом законодательных властей кредиторами-вымогателями и развернутой последними кампанией по шантажу и демагогическими призывами оградить общество от 6-процентнкх платежей по ссудам.

В штатах с более эффективным законодательством человек может получить взаймы в официально зарегистрированной компании потребительского кредита небольшую сумму, например 250 долл., и выплачивать ее в рассрочку в форме 12 очередных взносов из 36% годовых, не подвергаясь при этом никаким другим сборам. Если в компании, где он работает, организован кредитный кооператив, то там данный заемщик, вероятно, сможет получить ссуду из расчета 12% годовых. Если же он решает заложить какие-нибудь драгоценности, в хорошем ломбарде он сможет получить в долг около ¾ их аукционной оценки, выплачивая по ссуде около 40% в год.

Если же местный банк выдает указанному лицу небольшую индивидуальную ссуду, погашаемую в форме частичных взносов, то заемщик, в том случае, когда он не пользуется репутацией надежного клиента, будет выплачивать, по-видимому, около 12% в год. При покупке автомобиля или мебели в рассрочку у известной фирмы он будет выплачивать, вероятно, около 15% годовых. При наличии оплаченного полиса по страхованию жизни он может получить под него у страховой компании ссуду из 5 или 6% в год. Если же у него есть ценные бумаги, котирующиеся на бирже, или государственные облигации, он может получить под них ломбардную ссуду из расчета примерно 5% годовых. Эти процентные ставки время от времени пересматриваются, кроме того, они различаются между собой в зависимости от географических районов и кредитных учреждений; наиболее низкого уровня процентная ставка обычно достигает в крупных городах Северо-Востока, а среди различных видов ссуд — по крупным краткосрочным ссудам. Таким образом, дилер в Нью-Йорке может получить крупную ссуду под рыночные государственные облигации из расчета примерно 3,5% годовых.

Все перечисленные выше процентные ставки рассчитаны по отношению к средней сумме непогашенного остатка ссуды. Человек может полагать, что он выплачивает только 12% в год по ссуде, взятой в рассрочку, однако в действительности он, возможно, выплачивает 24%, то есть вдвое больше. Почему? Потому, что непогашенная сумма займа вначале равна размерам ссуды, но затем она с каждым взносом постепенно сокращается и, наконец, при погашении всей ссуды равняется 0. Средняя непогашенная ссуда равна половине суммы, указанной в договоре, или, говоря, вся ссуда дается взаймы в среднем лишь на половину срока. Таким образом, в действительности кредитор получает 12% полугодовых, следовательно, он зарабатывает фактически примерно вдвое больше, чем показывают установленные в договоре процентные ставки.

Предусматриваемые некоторыми планами ссуды в рассрочку для оплаты обучения в колледже могут иметь еще худшие условия. В июле я занял 1200 долл., чтобы послать их сыну, обучающемуся в одном из старейших колледжей. При этом я могу думать, что выплачиваю 4 % в год, или 1 /3 % в месяц. В общем это верно, ведь каждый мой взнос погашения с оставляет лишь 104 долл. И только? Банк выплачивает колледжу 600 долл. в сентябре и 600 долл. в феврале. Какова средняя продолжительность времени, в течение которого его ссуда в 1200 долл. остается непогашенной? Год? Нет. Полгода? Нет. Если принять во внимание следующие обстоятельства: половину »сей суммы банк может не выплачивать до февраля, а погашение ссуды начинается почти одновременно с момента выдачи займа, — то окажется, что банк получает в качестве процентного дохода 48 долл. на свои 1200 долл., отданные взаймы в среднем лишь на половину полугода. На практике я должен платить такие проценты, которые в 4 раза превышают 48 долл. за 1200 долл. ссуды, что больше походит уже на 16% в год! (Точные таблицы, с помощью которых исчисляются сложные проценты, показывают, что этот приблизительный расчет страдает лишь небольшим преувеличением).

Немногие понимают это, а многих просто надувают безнравственные дилеры. Больше того, некоторая часть населения покупает в рассрочку, выплачивая при этом высокие проценты, и в то же время хранит облигации или деньги в банке, которые приносят им лишь 3-4% в год. Они поступают так либо по незнанию, либо потому, что сами хотят заставить себя откладывать сбережения из текущего дохода, внося их в форме очередных взносов. Поэтому дадим хороший совет большинству людей, вынужденных занимать деньги или покупать в кредит, — сначала попытайтесь сделать это в местном банке или Б кредитном кооперативе по месту работы.

Рост потребительского кредита после второй мировой войны достиг огромных размеров. К 1961 г. он значительно превысил 50 млрд. долл. (в основном эта сумма состоит из кредитовав рассрочку и счетов на оплату сделанных покупок). По сравнению с довоенным уровнем потребительский кредит расширился в 6 раз. Однако и доходы несколько увеличились, особенно та часть дохода, которая превышает необходимый минимум, — так что люди располагали средствами для частичного погашения своей задолженности. Поэтому нет ничего удивительного в том, что на протяжении последних лет в условиях процветания лишь незначительная часть заемщиков по потребительскому кредиту оказалась не в состоянии регулярно погашать свою задолженность.

Хранить или не хранить государственные обязательства?

Обратимся теперь к более приятному опросу о том, как поступать с накопленными сбережениями. Некоторые глупцы, робкие души или преступники держат свои деньги мелкими банкнотами в чулке или закатывают их в оконные шторы. Некоторые лица скупают бриллианты. Более нормальные люди обычно пользуются сберегательными счетами, получив около 3% дохода в год в коммерческих банках или 4—5% в федеральных ссудо-сберегательных или кредитно-строительных обществах.

Некоторые вкладывают часть своих ранее накопленных сбережений в сберегательные облигации федерального правительства Соединенных Штатов. Такие облигации приносят 3,75% в год. Вы можете приобрести их непосредственно на предприятии, в этом случае в соответствии с планами распространения сберегательных облигаций у вас будут регулярно удерживать из заработной платы определенные суммы. Вы можете купить такие облигации в любом банке. Они выпускаются сериями 25-долларовых облигаций и регистрируются на имя одного владельца или двух совладельцев либо на имя владельца и его наследника. Так как они не подлежат передаче другим лицам, то их невозможно ни продать, ни заложить. Каждую облигацию номинальной стоимостью в 25 долл. продают за 18 долл. 75 центов, а полная сумма ее номинальной стоимости выплачивается почти через 8 лет. По истечении 60 дней со времени выпуска эти облигации можно погасить в любое время и в любом банке; после некоторой проверки вам выплачивается сумма погашения в соответствии с установленной шкалой выкупных цен. В основе данной шкала лежит следующий: принцип: чем дольше вы храните облигацию, тем выше выкупная цена; поэтому, если вам необходимо обратить в наличность часть тех сберегательных облигаций, срок погашения по которым еще не наступил, всегда вначале реализуйте новейшие их выпуски.

В 60-х годах люди стали обращать в деньги больше старых облигаций, чем покупать новых. «Реклама говорит, что 3 долл. принесут 4 долл., — жалуются они. — Но эти объявления умалчивают о том, что на 4 долл. сегодня можно купить гораздо меньше, чем на 3 долл. — 8 или 9 лет тому назад. Форменное надувательство — эти облигации! Фактический процент по ним, учитывая реальную покупательную способность денег, составляет отрицательную величину, а не 3,75%. Верно ли это? Отчасти да, принимая во внимание повышение цен на протяжении последних лет. Но не забывайте о том, что и по банковым счетам, по накапливавшимся в форме наличных денег сбережениям и по всем другим активам, за исключением обыкновенных акций и недвижимого имущества, вы также получаете отрицательный процент.

Покупка обыкновенных акций

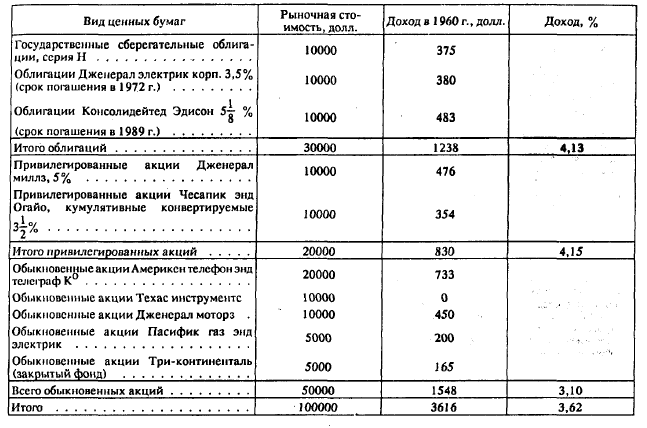

Люди, которые обладают значительными средствами, не ставят все эти средства на одну карту. Они стремятся иметь самые различные ценные бумага в своем портфеле, как, например, поступила одна вдова из Новой Англии с имеющимися у нее сбережениями в 100 тыс. долл.; распределение этой суммы показано в табл. 7-2.

Рациональное распределение средств между различными видами ценных бумаг помогает избежать риска:

Таблица 7-2

Ценные бумаги вдовы на 100 тыс. долл. в 1960 г. Не следует ли вложить средства в акции взаимных инвестиционных компаний?

Что бы сказал по этому поводу эксперт? В наши дни он, вероятно, согласился бы с тем, что не слишком опрометчиво будет вложить половину средств в обыкновенные акции, а другую — в облигации и привилегированные акции. Если разразится инфляция, то обыкновение акции, принадлежащие вдове, вероятно, в какой-то степени будут страховать ее от потерь, так как они, очевидно, также поднимутся в цене. А возможно, что она располагает такими ценными бумагами, курс которых к настоящему времени уже повысился, так что теперь она может продать их дороже, чем ранее купила. (Американские университеты, которые обычно опасались покупать обыкновенные акции, в настоящее время более половины своих средств вкладывают в такие ценные бумаги: университет Уэсли и Тринити-колледж осмелились даже вложить в обыкновенные акции более 80%).

Специалист сказал бы, что вдова умело использует продолжающееся процветание Америки. Но если вдова пока не обладает знаниями эксперта или не может получить разумный совет, следует ли ей помещать свои деньги в акции? Не следует ли ей (равно как и миллионам других людей в наши дни) вместо этого покупать акции взаимных инвестиционных фондов, то есть так называемых «открытых инвестиционных компаний», которые всем предоставляют возможность в любое время купить в форме акций по текущим рыночным курсам соответствующую долю в принадлежащих им ценных бумагах ста различных видов! Таким образом, ока получила бы долю в «растущих отраслях», таких, как нефтяная, химическая и производство стекловолокна. Но вместе с тем доход ее несколько снизился бы. Почему? Потому, что если вдова не располагает достаточными возможностями для того, чтобы самой приобрести указанные акции «без нагрузки», то ей придется понести дополнительные расходы примерно в размере 8% комиссионных для выплаты биржевому маклеру. Правда, теперь ее инвестициями будут руководить специалисты (за что она будет дополнительно выплачивать на протяжении года вполне приемлемую сумму примерно в 0,5% от общей стоимости ее активов).

По оценкам Нью-Йоркской фондовой биржи, акциями в настоящее время владеют лишь около 14 млн. американцев. Если бы люди не помнили о колоссальном крахе 1929 г. и других кризисах, когда курсы акций стремительно летели вниз, то эта цифра могла бы быть значительно выше.

Великий крах на рынке ценных бумаг. Отступление от темы

В Соединенных Штатах в условиях невероятного подъема на рынке ценных бумаг в течение «бурных 20-х годов» домашние хозяйки, проводники пульмановских вагонов, учащиеся колледжей в периоды между занятиями — все покупали и продавали акции. Большая часть покупок на таком «рынке быков» совершалась в кредит под залог ценных бумаг, то есть покупатель пакета акций на сумму в 10 тыс. долл. должен был уплатить наличными лишь 2500 долл., а остальные он получал взаймы под залог только что приобретенных акций. Разве мог иметь значение тот факт, что он должен был платить своему брокеру 6, 10 или 15% в год по этому займу, если в один прекрасный день цена акции «Оберн моторз» или «Бетлехем стил» могла за день подскочить на 10%.

Наиболее удивительную черту «рынка быков» составляет следующее обстоятельство: он сам себе внушает надежды. Люди покупают цепные бумаги в надежде на повышение их курса, тем самым они вызывают дальнейший рост курсов. Повышение курсов заставляет их покупать еще и еще, так в головокружительном танце курсы ценных бумаг взбираются на новую высоту. В этой игре, и отличие от игры в карты или кости, никто не проигрывает, эти выигрыши содержатся только на бумаге и туг же исчезнут, если асе одновременно попытаются обратить их в звонкую монету. Но кто же захочет продавать столь выгодные ценные бумаги

Когда весь мир сходит с ума, глупо оставаться нормальным. Предположим кто-то оказался настолько мудрым или настолько простодушным, что вначале поверил следующему факту: холдинг-компании, владеющие акциями, предприятий общественного пользования, на деле представляют собой не что иное, как бумажные пирамиды с картонным фундаментом. Или тому, что изумительные поместья во Флориде в действительности представляют заросли и болота. Или тому, что частные заграничные займы странам Южной Америки и Европы оказались вложенными по мелочам в дороги, которые никуда не ведут, или в плавательные бассейны для населения? К чему бы привели его широко распространенные заблуждения, вызываемые «рынком быков»? Вскоре этот человек должен был бы усвоить первое правило, касающееся оценки имущества: «Вещь стоит столько, во сколько люди ее оценивают сами. Однако, для того чтобы добиться успеха, он смог бы применить это правило лишь в сочетании со вторым, следовать которому в жизни так же трудно, как верблюду пролезть сквозь игольное ушко: «Не будь профаном и не оставайся в дураках».

Когда в октябре 1929 г. начались черные дни краха, пострадали все — и крупные профессиональные дельцы и мелкие любители: Эндрю Меллои, Джон Д. Рокфеллер, политик из Белого дома и профессор экономики Иельского университета. Рынок ценных бумаг утратил под собой почву. Брокеры вынуждены были распродавать обязательства своих клиентов, так как последние не могли больше изыскивать дополнительные средства для компенсации падающей курсовой стоимости их бумаг, служащих обеспечением ссуды. Это вело к дальнейшему падению цен. Даже те, кто не покупал в кредит под залог, потеряли к концу года 1/3, а к началу 1932 г. 5/6 своего капитала!

«Рынок быков» подошел к концу. На смену ему пришел «рынок медведей» . И если повышательные настроения на рынке питались собственными мечтами, то «рынок медведей» развивался, пожираемый собственными кошмарами. Каждый месяц обесценивание ценных бумаг достигало миллиардов долларов, унося с собой не только капитал спекулянтов, но и те жалкие крохи, которые вложила вдова, рассчитывая на получение устойчивого дохода. Курс первоклассных акций, например, акций «Юнайтед Стейтс стил», упал с наивысшего уровня в 261 в 1929 г. до 21 к 1932 г ., а менее надежные цепные бумаги вообще исчезли с биржи. Даже сам президент Гувер и его правительство, которые были дружественно настроены по отношению к деловому миру, тщетно пытались восстановить уверенность, предсказывая «близкое процветание» и утверждая, что «приобретение акций по нынешним курсам означает отличную покупку».

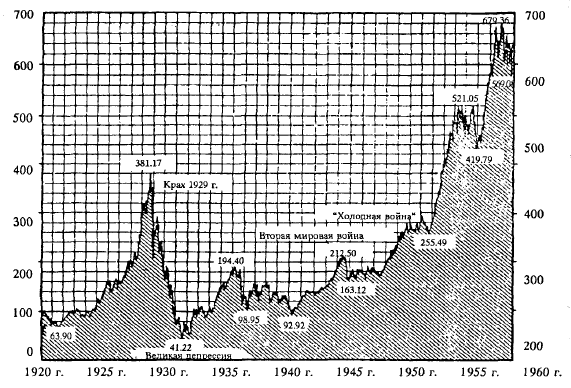

Наконец, после огромного банкового краха в 1933 г. на рынке ценных бумаг началось повышение курсов вслед за общим хозяйственным восстановлением. Кривая, изображенная на 20, показывает движение общей курсовой стоимости акций на протяжении всего периода. Хотя акции повышались в цене в 1936-1937 гг., а также в период второй мировой войны, но лишь в середине 50-х годов их курс достиг рекордного уровня 1929 г. Падение курсов в 1960 г. более чем па 20% напомнило людям, что рынок ценных бумаг никогда не будет походить на улицу с односторонним движением. А стремительный рост биржевых курсов акций, выпущенных электронной промышленностью, подтвердил, что человеческая природа никогда не может существенно измениться.

Предвидение рыночной конъюнктуры

На давнишний вопрос — определяется ли состояние рынка ценных бумаг деловой активностью или существует обратная зависимость, — невозможно дать простой ответ. Вполне понятно, что деловая активность, национальный доход, доходы корпораций сами определяют курсы акций, а не определяются последними. Ясно также, что психологический эффект, вызываемый колебаниями на рынке ценных бумаг, не играет больше первостепенной роли. Но и до сих пор рынок ценных бумаг может время от времени предвосхищать последующие изменения величины национального дохода и совокупной покупательной способности населения. В таких случаях создается впечатление, что он играет ведущую роль, тогда как в действительности он определяется предположениями владельцев ценных бумаг насчет предстоящих изменений в размерах национального дохода и совокупной покупательной способности.

Единственное, что не подлежит сомнению, — это то, что цены акций будут подвержены колебаниям:

Рис. 20. Средний курс акций промышленных предприятий по Доу-Джонсу. По мере роста национального дохода в денежном выражении, происходящего в результате увеличения реального объема национального дохода и повышения цен, курсы обыкновенных акций обнаруживают тенденцию к повышению. Обратите внимание, однако, на их резкие колебания. (Источник. «Barron's Publishing Со.».)

Как инвестировать денежные средства. Просто наложенного и надежного правила, как делать деньги на рынке ценных бумаг, не существует. Того, кто может точно предсказать состояние деловой активности, ждут все блага, но такого человека нет. Существует по крайней мере четыре основных класса инвесторов и спекулянтов:

1. Группа, которая просто покупает ценные бумаги и хранит их. Поскольку национальная экономика на протяжении длительного периода обнаруживала тенденцию к росту, то все это время им жилось неплохо. Они могли бы добиться несколько больших доходов, если бы следовали советам статистических отделов инвестиционных компаний относительно того, как своевременно переключиться на покупку акций тех компаний, которые имеют более благоприятные перспективы дальнейшего роста. Нужно отметить следующее любопытное обстоятельство: выборочные обследования показали, что наиболее надежные взаимные инвестиционные фонды и консультанты по вопросам инвестирования денег редко дают более квалифицированную информацию, чем индекс Доу-Джонса, характеризующий средний уровень курсов акций 30 промышленных корпораций.

Эта группа держателей акций не оказывает ни стабилизирующего, ни дестабилизирующего влияния на курсы ценных бумаг; той мере, в какой они изымают акции с рынка и ограничивают количество торговых операций, они способствуют развитию «узости» рынка. На «узком» рынке совершается так мало торговых операций, что попытка купить несколько сот акций может повлечь за собой рост курсов на несколько пунктов, поскольку не найдется продавцов, готовых продать свои акции по существующим рыночным курсам. Попытка же продать акции может вызвать падение курсов на несколько пунктов.

2. Прямой противоположностью описанным выше инвесторам является группа, состоящая из тех, кто из часа в час, изо дня в день следит за последними биржевыми новостями; этих людей можно видеть в любой брокерской конторе. Вообще говоря, они просто покупают и продают, продают и снова покупают. В итоге они часто обогащают лишь своих брокеров.

Влияние этой группы состоит в том, что она делает рынок менее «узким». Благодаря им каждый инвестор может рассчитывать на реализацию своего пакета акций в любое время по определенному курсу, хотя он и не может ни заранее выяснить величину рыночного курса, ни установить на рынке тот курс, который устрашил бы его. Все же даже такая ограниченная «ликвидность» увеличивает привлекательность всех акций, продаваемых на фондовой бирже, если не говорить о тех выпусках акций более мелких компаний, которые не регистрируются на бирже, а покупаются и продаются брокерами вне биржевого оборота.

3. Между этими группами промежуточное мест занимают спекулянты, которые играют на непрерывных колебаниях курсов, продолжающихся на протяжении нескольких месяцев или лет. Наименьшего успеха достигают те из них, кто является дилетантом, вступает в торговые операции позднее других и чье появление на рынке служит сигналом, означающим, что нора прекращать погоню за «бешеными деньгами». Наибольшего успеха достигают те спекулянты, которые способны избежать излишнего энтузиазма, проявляемого толпой, и за внешними явлениями на рынке ценных бумаг могут разглядеть подлинное состояние дел. Это не означает, что они просто покупают, когда курсы акции кажутся низкими, и продают, когда курсы выглядит чрезмерно высокими. Они покупают акции именно тогда, когда курсы акций растут, однако, по всей видимости, акции будут и в дальнейшем продолжать подниматься в цене. Когда же, по их мнению, приближается падение курсов, они продают акции, или, точнее говори, обращают их и наличность ИЛИ наиболее надежные облигации. Для продажи акций в этот период требуются железные нервы, поскольку рынок в целом настроен сверхоптимистично. Но если один из участников рынка сделает это умно, то он может достигнуть успеха и избежать потерь, которые несет развитие «рынка медведей».

Деятельность такого рода спекулянтов часто усиливает неустойчивость курсов. Спекулятивная деятельность увеличивает размах повышательной тенденции на бирже и способствует дальнейшему росту курсов; аналогичным образам она. усиливает падение курсом акции.

4. Наконец, существуют лица, которые узнают и используют особые случаи. Из официальных или внутренних источников они заранее осведомляются о предстоящих изменениях в судьбе той или иной компании: о предполагаемом банкротстве, о размерах дивиденда по отдельным видам акций, о разделе или слиянии фирм, о вероятных прибылях и дивидендах. Если к тому же они еще обладают качествами, присущими удачливым спекулянтам из третьей группы, то такие представители данной группы, как Бернард Барух — государственный деятель периода двух мировых войн, принадлежащий к старшему поколению, — извлекают на бирже самые большие прибыли. После второй мировой войны некоторые проворные дельцы сумели превратить 1 тыс. долл. в 10 тыс. долл. или того больше, придав одновременно своим прибылям форму дохода от продажи капитальных активов, дохода, облагаемого по более низким налоговым ставкам.

Но инвестор должен крепко запомнить предостережение Баруха: «Если вы можете бросить все остальное и взяться за изучение происхождения и всей истории рынка ценных бумаг, а также основных компаний, акции которых котируются на бирже, так же внимательно, как студент-медик изучает анатомию, — если вы можете сделать все это и к тому же, если вы обладаете стальными нервами великого игрока, шестым чувством вроде ясновидения и храбростью льва, то и тогда ваши шансы ничтожны».

Собственность на жилые дома

Приобретение жилых домов является наиболее распространенной формой инвестиций. В послевоенный период мы были свидетелями огромного бума в жилищном строительстве. В годы депрессии и войны накопился неудовлетворенный спрос на жилища. На протяжении войны и послевоенного периода количество браков и размеры семей увеличились. В условиях возрастания доходов и занятости многие семьи стремились вложить свои средства в строительство собственного дома. Поскольку стоимость рабочей силы и строительных материалов высока, а строительная техника шагнула не слишком далеко в этой отсталой отрасли, цены на новые и старые дома в настоящее время примерно в 3 раза превышают довоенный уровень.

Около 1/8 части стоимости дома идет в уплату за землю (в свою очередь половина этой части идет на улучшение качества земельного участка). Остальная часть делится почти поровну между затратами на рабочую силу и материалы. Чтобы купить дом, стоящий 20 тыс. долл., вам необходимо сделать первоначальный взнос по крайней мере в 20% его стоимости, а также выплачивать ежемесячно почти 200 долл. в виде платежей по ипотечной ссуде (6% в год за ссуженные деньги и взносы, связанные с погашением на протяжении 20 лет основной суммы), налогов и расходов по ремонту дома. Кроме того, здесь не учтена плата за отопление, свет и телефон. Не слишком ли много? Специалисты указывают, что вы должны получать более 10 тыс. долл. годового дохода, чтобы нести все эти расходы. Расходы почти удваиваются, если вы приобретаете дом стоимостью и 40 тыс. долл. (Занимая деньги для покупки дома, в наши дни нам уже не удастся получить ипотечную ссуду под 5,25% от федеральной администрации жилищного строительства. Так что вам придется платить 6-7 % или еще более высокий процент; больше того, на крайнем Западе в последние годы платили до 25% по вторичным закладным!)

Владение собственным домом не всегда непременно означает надежное помещение капитала, хотя обычно представляет увлекательное занятие. Наряду с содержанием дома наиболее значительными затратами являются: вовсе не расходы, связанные с его физическим износом, а затраты, вызываемые ухудшением состояния и устареванием сооружений на прилегающем к дому участке. Эта опасность не была бы столь велика, если бы ее не дополняла возможность падения стоимости недвижимого имущества в результате спада деловой активности, чрезмерной спекуляции или слишком большого расширения жилищного строительства.

В те десятилетия, когда цены повышались, риск был меньшим. Вследствие роста доходов, увеличения состава семей и стремления жить ближе к окраинам более 60% всех американских семей в настоящее время полностью владеет собственными домами (или погашает задолженность по закладным под собственные дома). Другие времена и другие развитые формации никогда не знали ничего подобного.

Покупка страховых полисов

Кроме государственных облигаций, средств на банковых счетах и домов, формой помещения сбережений большинства людей является страхование жизни. Имеется три главных вида страхования: групповое страхование (охватывающее, как показывает само название, целиком нею группу занятых в данном учреждении), так называемое промышленное страхование жизни, и, наконец, так называемое обычное страхование жизни.

Популярность первого вида страхования растет; обычно этот вид страхования более выгоден, особенно в тех случаях, когда предприниматель сам выплачивает всю страховую сумму.

Промышленное страхование жизни относится к особому виду страхования, когда полисы распространяются обычно среди сравнительно низкооплачиваемых семей. Чаще всего агент страховой компании продает вам без медицинского освидетельствования полис, по которому вы должны вносить 5 центов в неделю (или более крупную сумму). Он ограничивается собственным наблюдением и мнением соседей, подтверждающим, что вы здоровы. Вместо того чтобы посылать свой взнос раз в год по почте, вы можете вносить небольшие суммы в местную страховую контору или же агент ближайшей к вам страховой конторы, регулярно навещая вас, будет собирать каждый раз по нескольку пяти- или десятицентовых монет. Точно так же, как за молоко, доставляемое вам на дом, приходится платить больше, вы, естественно, уплачиваете относительно большую сумму за этот вид страхования жизни по сравнению с обычным страхованием. Особенно важную роль промышленное страхование играет в жизни бедных слоев, которые нуждаются в страховании жизни, но едва ли могуч, как показал опыт, обеспечить себе иные виды страхования, кроме промышленного.

Теперь мы переходим к рассмотрению главным образом обычного страхования жизни. Существуют разнообразные формы этого вида страхования, основными из них являются 1) срочное страхование, 2) прямое страхование, 3) страхование по системе вкладов.

Срочнее страхование. Легче всего понять систему срочного страхования, которое на практике, однако, не очень популярно. Предположим, что 100 тыс. мужчин в возрасте 35 лет страхуются на сумму в 1 тыс. долл. на срок в 1 год. Статистика смертности показывает, что в течение года определенный процент из них умрет, скажем — 1%, или 1 тыс. человек. Компания выплатит вдовам или наследникам 1000 х 1000 долл., или 1 млн. долл. Следовательно, компания должна взимать с каждого 35-летнего мужчины взнос в размере несколько более 10 долл. в качестве страховой премии. На следующий год все начинается снова, но поскольку люди становятся старше, стоимость страхования постепенно повышается. При временном страховании ежегодные выплаты обеспечиваются ежегодными же страховыми премиями, каждый год опирается, так сказать, на себя самого, и компания не испытывает необходимости в накоплении крупного резерва. Фактически временное страхование вообще не предполагает никаких сбережений, рассчитанных на будущее. С другой стороны, до тех пор пока вы молоды и ваша семья растет, временное страхование обеспечивает вам максимально возможную страховку на случай смерти.

Прямое страхование жизни. При прямом страховании жизни вес мужчины, впервые покупающие страховой полис в 35 лет, должны уже платить ежегодные взносы до самой смерти в постоянном размере. Размеры страховой премии, естественно, выше для тех, кто впервые застраховался в 35 лет, чем для тех, кто купил страховой полис в 34 года или в 30 лет. Система постоянных взносов такова: вначале они платят в среднем больше стоимости своего страхования, то есть выплаты страховой компании всей группе 35-летних будут меньше, чем собираемая с них сумма взносов; разница между ними используется для покупки государственных бумаг и предоставления ипотечного кредита. С годами сумма постоянного взноса становится меньше действительной стоимости страхования рассматриваемой группы, а разница покрывается из накопленных за предшествующий период резервов. Предполагается, что к тому времени, когда каждому застрахованному в данной группе исполнится 100 лет и все они скончаются, все средства их группы уже будут использованы.

Рис. 21 сравнивает возобновляемое временное страхование и прямое страхование жизни для группы лиц, впервые купивших страховые полисы в 35 лет, в которой оказалось несколько человек, доживших до 80 лет.

Прямое страхование жизни предполагает постоянные размеры взноса, означая чистые сбережения в молодости и чистые отрицательные сбережения в старости:

Рис. 21. Временное страхование построено на основе статистических расчетов, которые предусматривают покрытие всех расходов за счет текущих доходов; такая система предполагает значительное увеличение небольшой вначале годовой стоимости страхования, по мере того как вы стареете и подвергаетесь все большей опасности смерти. Прямое страхование предполагает неизменный годовой взнос, который вначале превышает расчетную стоимость страхования. Разница вкладывается в ценные бумаги; за счет доходов по этим бумагам резервы возрастают по закону сложных процентов. Позже, когда стоимость страхования превышает размеры премий, начинается постепенное использование средств, ранее накопленных данной группой застрахованных. (Источник. Public Affairs Pamphlet 62.)

Система вкладов. Наконец, система вкладов обеспечивает наряду со страховым покрытием еще больший элемент накопления. При страховании на 20 лет мужчина в 35-летнем возрасте соглашается вносить высокую постоянную по своим размерам страховую премию в течение 20 лет; по истечении этого срока, в возрасте 55 лет, он получает всю номинальную стоимость полиса даже в том случае, если он остался жив. При том условии, что на протяжении всего 20-летнсго периода условия страхового контракта не будут нарушены, такое страхование выгодно для всякого, кто хочет заставить себя регулярно откладывать часть средств в качестве сбережений. Данная форма страхования не означает снижения нормы дохода, которую владелец сбережений мог бы получать, систематически помещая свои средства в государственные облигации и другие ценные бумаги, кроме того, его деньги будут инвестироваться со знанием дела и он будет пользоваться некоторыми налоговыми льготами.

Для более детального изучения системы страхования жизни интересующийся этим читатель может обратиться к своему местному страховому агенту. Он обнаружит, что на практике страховые полисы различных компаний по своим условиям лишь немногим отличаются друг от друга, так что ему будет трудно решить, какой же страховой полис выгоднее приобрести. Проблема еще более усложняется в связи с тем, что большинство «взаимных» компаний намеренно стремится быть слишком консервативными и «перегружать» взносами владельцев страховых полисов; а затем в конце года они возвращают часть полученных ими завышенных страховых премий в форме так называемых дивидендов. И все же, по мнению специалистов, страховые полисы различных компаний значительно отличаются друг от друга по своей реальной чистой стоимости, так что стоит прицениться к ним и несколько детальнее изучить данный вопрос. А в таких штатах, как Массачусетс или Нью-Йорк, покупка в каком-либо банке полиса по осуществляемому сберегательными банками страхованию жизни имеет некоторые преимущества, однако она не лишена и своих недостатков. И все же, поскольку полисы по страхованию жизни в большинстве своем «продаются народу, но не скупаются», преобладающая часть людей будет по-прежнему покупать их у коммерческих компаний. Кроме того, практика показывает, что страховые агенты дают настолько ценные советы относительно приобретения и страхования недвижимого имущества, что обходиться без них могут себе позволить лишь немногие искушенные в таких делах люди.

Социальное обеспечение

С 1937 г. начал действовать закон о социальном обеспечении; его цель состояла в том, чтобы защитить американский народ от экономической нужды, вызываемой преклонным возрастом или безработицей. Несмотря на зловещие предостережения, раздававшиеся в то время, система действовала очень хорошо, и теперь республиканская и демократическая партии наперебой стараются расширить ее.

Система действует просто, она состоит из трех частей: 1) пенсионное страхование по старости и страхование на случай потерн кормильца; 2) страхование по безработице; 3) выдача пособий престарелым и другие формы социального обеспечения. По первым двум видам социального обеспечения люди располагают правом на получение пособия, когда они уходят с работы по возрасту или когда они оказываются безработными. Им не нужно проходить через «проверку нуждаемости», которая должна показать, располагают ли они собственными средствами.

Налоги на нужды социального обеспечения начисляются с фонда заработной платы, поэтому можно предположить, что каждый человек частично сам оплачивает предоставленное ему пособие. Однако социальное страхование, или социальное обеспечение, отличается от частного страхования тем, что человек в форме пособия может получить больше той суммы его личных взносов, на которую он имел бы право в соответствии со страховой статистикой и математическими подсчетами. Разность между ними покрывается налогами и взносами других людей. В настоящее время система социального обеспечения строится в значительной степени по принципу покрытия расходов за счет текущих доходов, поэтому нет нужды в накоплении страховых резервов; при этом ставка текущего страхового взноса из заработной платы шаг за шагом повышается, потому что к 1975 г. еще большее число людей состарится и уйдет на пенсию.

В соответствии с программами страхования по безработице, принятыми правительствами штатов по инициативе федерального правительства, отчисления в резервный фонд страхования по безработице вносятся на протяжении каждой проработанной данным рабочим недели. Если его увольняют, то при соблюдении, определенных требований — если он согласен на любую подходящую работу, предлагаемую ему государственным бюро по найму, и стаж его работы до увольнения превышает официально установленный минимум — этот рабочий автоматически начинает получать пособие по безработице. Это пособие выплачивается раз в неделю, его размеры зависят от величины прежних его заработков и отчислении в страховой фонд. В данном случае не проводится унизительная «проверка нуждаемости», а выдаваемое пособие не так уж велико, чтобы поощрять людей отлынивать от работы. В период процветания фонд резервов страхования по безработице увеличивается, в период депрессии, когда в нем ощущается наиболее острая нужда, он используется для помощи населению и поддержания размеров совокупного платежеспособного спроса.

Программа выдачи пособий по старости и другие формы государственного социального обеспечения, предусмотренные законом о социальном обеспечении, финансируются за счет субсидий, которые федеральное правительство предоставляет штатам для поддержания нуждающихся людей в преклонном возрасте, слепых, вдов и сирот, физически и умственно неполноценных лиц — тех, кто сам не в состоянии содержать себя. При этом бедные штаты получают сравнительно большую помощь, чем богатые.

Развитие социального обеспечения

Система социального обеспечения не только сохраняется из года в год, но и растет и расширяется. Крупные машины, установленные в Балтиморе для механизации учета, свели канцелярскую работу по указанным программам к незначительным размерам.

Общество в наши дни все больше и больше проникается следующей философией: самые жестокие невзгоды личного и общественного характера являются результатом случайного стечения таких обстоятельств, над которыми отдельный человек не властен.

Правительства Трумэна и Эйзенхауэра расширили рамки социального обеспечения и увеличили выплату пособий; количество людей, охваченных социальным обеспечением, возросло на 11 млн. человек. Среди тех, кто был впервые охвачен системой социального обеспечения, оказались фермеры, не прибегающие к найму рабочей силы, священнослужители и представители некоторых свободных профессий. Ставка налога на нужды социального страхования, выплачиваемого предпринимателем, составляет в настоящее время 3%, а взимаемого с лиц, работающих по найму, — также 3% с суммы заработной платы не более 4800 долл. в год. (Фермеры и лица свободных профессий платят из расчета 4,5% с суммы дохода, не превышающей 4800 долл. в год).

Размер пенсий по старости увеличен к настоящему времени до 33-254 долл. в месяц против первоначального уровня в 10—85 долл. Пенсия по старости выплачивается рабочему, включенному в сферу социального обеспечения, по достижении 65 лет, или его вдове, в том случае если ей больше 62 лет, либо если у нее есть дети моложе 18 лет. Работающая женщина может теперь уйти на пенсию в возрасте 62 лет, получая 80% от основной суммы пенсии; жены рабочих также могут получать эту сумму по достижении 62 лет. К настоящему времени введены пособия по полной инвалидности и, кроме того, существуют самые различные регулярные пособия и единовременные выплаты в случае смерти рабочего. Точная формула для вычисления пенсии по старости довольно сложна, но в общих чертах она строится следующим образом. Величина пенсии самого рабочего зависит прежде всего от размеров его средней месячной заработной платы, причем в более крупном размере она начисляется на первые 110 долл. месячной заработной платы; каждый дополнительный год страхования означает для рабочего некоторое дальнейшее увеличение размеров его пенсии. После того как сумма пенсии установлена, его жена, достигнув возраста 65 лет, будет получать 50% этой пенсии (если же она потребует выплаты пенсии до указанного срока, то она будет получать меньшую долю); вдова данного рабочего, достигнув 62 лет, будет получать 75% этой пенсии; на детей, находящихся на его иждивении, также выдается определенная часть пенсии. Для обеспечения столь щедрых регулярных выплат и единовременных пособий частная компания, осуществляющая обычную практику страхования на коммерческих началах, была бы вынуждена взимать в качестве взносов десятки тысяч долларов. Отсюда очевидно, что социальное обеспечение не может основываться на обычных страховых принципах.

Одним из величайших преимуществ социального обеспечения, покрывающей свои расходы за счет текущих доходов, является то, что она опирается на налоговый потенциал всей нации в целом. Если бы сверхинфляция совершенно обесценила все обязательства частных страховых компании и сбережения, то и в этом случае социальное обеспечение тем не менее оказалось бы в состоянии начать заново все операции, лишь на чуть более низком уровне.

Введет ли государство в период жизни следующего поколения пособия по инвалидности и болезни, всеобъемлющую систему здравоохранения и программу широкого строительства больниц? Вопрос о пособиях по болезни престарелым стал в настоящее время предметом острой дискуссии. Все это, конечно, очень проблематично. Но, во всяком случае, частное страхование по болезни, несомненно, будет расти. В настоящее время три американца из четырех охвачены системой «Голубой крест» и другими частными организациями. В 1931 г. многие медицинские организации выступали против таких систем частного страхования, предусматривающих в случае болезни покрытие расходов на медицинское обслуживание и расходов, связанных с пребыванием в больнице. Сегодня они оказываются в рядах самых активных сторонников такого страхования.

Другие страны, такие, как Англия и скандинавские страны, ушли гораздо дальше, чем США, в направлении так называемого «государства всеобщего благосостояния». В Англии программа социального обеспечения типа «От колыбели до могилы» предоставляет семье помощь при рождении ребенка, регулярные пособия, выплачиваемые до наступления совершеннолетия; в течение всей жизни ему предоставляется фактически бесплатная медицинская помощь; он получает денежные пособия в случае безработицы, болезни, ухода на пенсию. И после его смерти государство помогает нести расходы по похоронам и оказывает денежную помощь родственникам. Такие программы сильно привлекают избирателей и одобряются правительством как консерваторов, так и лейбористов. Конечно, эти программы означают и определенные затраты, поэтому избиратели должны демократическим путем решать, насколько широко следует осуществлять программы социального обеспечения, принимая во внимание необходимые для этого реальные издержки.

Выводы

1. Структура семейных расходов на различные потребительские товары, такие, как питание, одежда, жилище, а также соотношение между расходами и сбережениями довольно устойчивы и легко определяются после того, как известны размеры семьи и местные различия в стоимости жизни.

2. Имеются различные способы, значительно отличающиеся друг от друга по размерам процентных ставок, используя которые семья может получить деньги взаймы. Аналогичным образом семья может хранить свое имущество в самых различных формах, включая банковые счета, государственные облигации, приобретение собственного дома, рыночные акции и облигации, приобретение полиса по страхованию жизни.

3. Существенно различаются между собой частное и государственное страхование. Наша программа социального обеспечения в настоящее время впервые предоставляет большинству американских граждан определенную помощь в случае старости, безработицы и тех физических недостатков, которые отражаются на их трудоспособности. Программа все еще находится в процессе роста. Там, где обе указанные системы сталкиваются между собой, царят противоречия.