Финансовая политика

В рамках экономической политики государства важное место занимает финансовая политика, которая представляет собой совокупность мероприятий по организации и использованию финансов для осуществления государством своих функций и решения возложенных на него задач. Она проявляется в системе форм и методов мобилизации денежных ресурсов, их распределения между классами, социальными группами и слоями населения, отраслями и регионами страны, в финансовом законодательстве, структуре государственных доходов и расходов. Финансовая политика предопределяется характером общественного строя, отношениями собственности и взаимоотношениями между классами и социальными группами.

Для упрощения понимания содержания происходящих процессов под воздействием сознательного бюджетно-налогового регулирования вводятся следующие ограничения и допущения:

- абстрагирование от внешнеторговой деятельности;

- неизменность объема инвестиций;

- независимость потребления и инвестиций (частных расходов) от правительственных закупок;

- равенство национального продукта, национального дохода и личного дохода;

- постоянство налога вне зависимости от ЧВП;

- неизменность уровня цен;

- воздействие фискальной политики признается только в отношении факторов совокупного спроса.

Финансовая политика бывает дискреционной и автоматической (встроенных стабилизаторов).

Дискреционная финансовая политика

Дискреционная финансовая политика представляет собой манипулирование налогами и государственными расходами с целью воздействия на национальное производство, занятость, денежное хозяйство в интересах обеспечения экономического роста. После введения вышеотмеченных ограничений и предпосылок рассмотрим сначала обособленно воздействие государственных расходов и налогов на объем общественного производства, а затем — в их взаимодействии с целью выявления кумулятивного эффекта.

Равновесный объем национального производства, как известно, можно представить в виде

Qн.п. = П + И + Рг ,

где Qн.п. — объем национального производства; П — потребление; И — инвестиции; Рг — государственные расходы.

В данном случае мы абстрагируемся от налогов и, следовательно, государственные расходы финансируются за счет не налоговых поступлений, а бюджетного дефицита, т.е. дефицитного финансирования. Для упрощения анализа предположим, что государственные расходы увеличиваются с нуля и, следовательно, они измеряются величиной Рг. Эффект увеличения государственных расходов аналогичен эффекту от инвестиций, так как находит свое проявление мультипликативное воздействие на величину равновесного уровня национального производства. Это связано с тем, что государственные расходы и инвестиции не зависят от национального производства и влияют на функцию потребления.

Если предположить, что предельная склонность к потреблению (ПСП) равна ¾, то мультипликатор государственных расходов Мр.г. составит:

Следовательно, каждый рубль государственных расходов на закупку товаров и услуг увеличивает на 4 руб. объем национального производства, что свидетельствует о приращении вторичных (производных) расходов в народном хозяйстве. Графическая интерпретация этого процесса представлена на рис. 32.1.

Рис. 32.1. Влияние государственных расходов на национальное производство в рамках модели «совокупные расходы - выпуск»

Влияние государственных расходов на производство

Как видно из рис. 32.1, объем национального производства без государственных расходов составил величину, равную QK, точка К соответствовала равновесному состоянию расходов и производства. Увеличение государственных расходов (Рг) вызвало прирост национального производства (ΔQн.п), который выразился в новом объеме национального производства (QN). Точка N свидетельствует об установлении нового равновесия в рыночной системе. Повышение уровня национального производства было обусловлено ростом общих доходов благодаря государственным расходам. Финансовая политика, которая приводит к увеличению совокупных расходов, называется экспансионистской.

Анализ влияния государственных расходов на национальное производство в рамках модели потоков «утечки — инъекции» указывает на то, что инвестиции и экспорт, как и правительственные закупки, представляют собой возмещение утечки сбережений и импорта. Но в связи с тем, что мы абстрагировались от экспортно-импортных операций, экспорт и импорт не включаются в анализ. Поэтому с учетом Рг уровень равновесного объема национального производства определяется в точке, где величина сбережений (С) домашних хозяйств точно компенсируется величиной, которую предприниматели планируют инвестировать, и закупками государством товаров и услуг (Рг). Графически состояния равновесия с учетом государственных расходов и без них показаны на рис. 32.2.

Рис. 32.2. Влияние государственных расходов на равновесное состояние системы в рамках модели «утечки – инвестиции»

Налоги и потребление

Теперь обратимся к влиянию налогов на национальную экономику. Как мы уже отмечали, для упрощения анализа возьмем налог постоянной величины, т.е. вне зависимости от величины национального продукта. Предположим, что вводится налог (Н). В результате располагаемый доход (после уплаты налога) сократится на величину налога. Но располагаемый доход (Др), как правило, распадается на потребление и сбережения. Исходя из предельной склонности к потреблению (ПСП) и предельной склонности к сбережению (ПСС), введение налога по-разному скажется на этих двух частях располагаемого дохода.

Если предположить, что ПСП = 3/4, а ПСС = 1/4, то при введении стабильного налога доход в целом сократится на эту величину, тогда как потребление — на 3/4, а сбережения — на 1/4. С позиций расходов сокращается только потребление, поэтому введение вышеуказанного налога приведет к сжатию потребления, что вызовет сокращение объема национального производства (рис. 32.3). При этом в данном случае необходимо иметь в виду, что налоги относятся только к личным доходам. Это и приводит к снижению потребительского компонента.

Рис. 32.3. Влияние на объем национального производства в рамках модели «совокупные расходы – выпуск»

Следовательно, рост налогов вызывает смещение графика совокупных расходов относительно биссектрисы и сокращение величины равновесного продукта.

Налоги и сбережения

Вышеотмеченную взаимосвязь налогов и производства национального продукта подтверждает и анализ потоков «утечки-инъекции». Налоги, как сбережения и импорт, представляют собой утечку из потока внутренних доходов — расходов. Они предполагают такое их использование, которое никак не затрагивает потребление. В результате введенного налога потребление будет меньше национального производства на величину сбережений (после уплаты налогов), импорта и налогов. Если полностью воспроизводить условие равновесия в соответствии с анализом потоков «утечки-инъекции», то можно записать:

Сн + В + Н = И + Э + Рг ,

где Сн — сбережения после уплаты налогов; В — импорт (ввоз); Н — налоги; И — инвестиции; Э — экспорт (вывоз); Рг — государственные расходы.

При абстрагировании от внешнеторговой деятельности это уравнение приобретает следующий вид:

Cн + Н = И + Рг .

Обратимся к графику, представленному на рис. 32.4.

Рис. 32.4. Налоги и национальное производство в модели «утечки – инъекции»

Сокращение сбережений в результате уплаты налога привело к смещению линии сбережений С вниз в положение Сн. Но налоги (отрезок MN) представляют собой дополнительные утечки (изъятия) при каждом уровне национального производства, которые должны быть добавлены к сбережениям, сокращенным на объем налогов (Сн), давая в сумме Сн + Н. В этом случае равновесное состояние системы достигается при такой величине объема национального производства, когда общая сумма, которую сберегают потребители и которую правительство намеревается собрать в виде налогов, равна сумме, которую предприниматели намереваются инвестировать и которую правительство планирует израсходовать на закупки. Графически это условие определяется точкой N, которая является точкой пересечения линий (Сн + Н) и (И + Рг), т.е. это равновесное состояние системы.

Мультипликаторы налогов и государственных расходов

Как мы уже выяснили, рост налогов ведет к сокращению потребления и сбережений в соответствии с параметрами ПСП и ПСС. Подобно инвестициям и государственным расходам налоги также порождают мультипликационный эффект, но по сравнению с первыми двумя параметрами налоги оказывают меньшее мультипликативное воздействие.

Это обусловлено тем, что государственные расходы непосредственно входят в совокупные расходы, тогда как налоги опосредованно влияют на потребление. Каждая денежная единица, потраченная государством на закупку товаров и услуг, оказывает прямое воздействие на национальный продукт, тогда как при сокращении налога только часть возросшего дохода уходит на потребление, а другая — на сбережения. Отсюда мультипликатор государственных расходов (Мр.г ) больше налогового мультипликатора (Мн). Чем меньше склонность к сбережению, тем ближе по своей значимости мультипликаторы Мр.г и Мн.

При равном увеличении государственных расходов и налогов прирост равновесного объема производства составит величину, равную приросту государственных расходов, налогов.

Инструментарий дискреционной финансовой политики

Дискреционная финансовая политика включает в себя и такие составляющие, как программы занятости, социальные программы и изменение налоговых ставок. Программы занятости реализуются, как правило, в сверхэкстремальных условиях кризиса или депрессии. Впервые широкомасштабная их реализация была осуществлена в годы Великой депрессии путем организации общественных работ с целью хотя бы в какой-то степени снизить уровень безработицы. Это давало свои результаты как в форме развития социальной сферы и инфраструктуры, так и в форме мультипликационного эффекта, проявляющегося в дополнительном спросе на средства производства и предметы потребления. Однако необходимо отметить их недостаточно высокую эффективность, что обусловило переход от решения задачи борьбы с кризисами к проведению постоянной антициклической политики.

Разновидностью таких программ в настоящее время можно считать программы по развитию мелкого предпринимательства как одного из трудоемких секторов экономики. Это помогает решить проблему занятости.

Социальные программы включают в себя выплаты пенсий по старости и инвалидности, оказание помощи малоимущим слоям населения. В этих условиях осуществление социальных программ является фактором поддержания совокупного спроса, замедления падения уровня платежеспособности населения.

Наиболее эффективным инструментом в руках финансистов являются налоговые ставки, с помощью которых охватываются довольно большие сектора народного хозяйства и экономика в целом. Однако и здесь имеются определенные трудности, связанные с механизмом введения их в действие, а также с использованием. Дело в том, что налоговые ставки закрепляются в законодательной форме и, следовательно, только взаимодействие и взаимопонимание исполнительной и законодательной ветвей власти открывает возможность относительно быстрого и адекватного реагирования на изменяющуюся социально-экономическую действительность. Грамотная финансовая политика может реализоваться лишь в условиях более или менее точного предвидения направления развития экономической ситуации с учетом возможных вторичных и мультипликационных эффектов при изменении как налоговых ставок, так и государственных расходов.

Политика встроенных стабилизаторов

Автоматическая финансовая политика, или политика встроенных стабилизаторов базируется на том, что уровень государственных закупок, налогов может изменяться в режиме саморегулирования независимо от принятия правительством соответствующих решений. Как только изменяется экономическая ситуация, встроенные стабилизаторы реагируют на эти изменения и запускают в действие механизмы саморегулирования.

Встроенный стабилизатор — это механизм реакции бюджета на изменение фактора, воздействующего на доходную или расходную часть без принятия каких-либо специальных мер. Эффективность стабилизатора определяется степенью его восприимчивости к динамике уровня экономической активности. В частности, речь идет об автоматическом изменении налоговых поступлений, системе пособий по безработице, социальных выплатах. Рассмотрим по порядку действие этих стабилизаторов в автоматическом режиме саморегулирования.

Налоги как встроенный стабилизатор

Итак, известно, что сумма налогов находится в зависимости от величины доходов населения, всех хозяйствующих субъектов. Поэтому в условиях экономического подъема, когда растут доходы, в государственную казну автоматически увеличивается приток денежных поступлений от сбора налогов. Если доходы начнут сокращаться, то постепенно уменьшается и приток в казну поступлений.

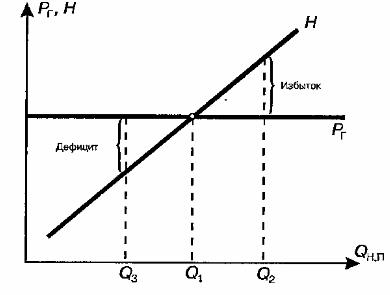

Графическая иллюстрация обеспечения встроенной стабильности представлена на рис. 32.5.

Рис. 32.5. Встроенная стабильность

Государственные расходы (Рг) считаются заданными и не зависят от объема национального производства Qн.п. Они утверждаются в виде фиксированной величины парламентом страны. Одновременно парламент определяет величину налоговых ставок, а не сумму поступающих налогов. Последние зависят от уровня экономической активности.

В период роста и процветания автоматически возрастают налоговые поступления, в результате наблюдается избыток доходов над расходами (профицит). На рис. 32.5 такому положению соответствует объем производства, равный Q2. В период сокращения объема национального производства налоговые поступления автоматически сокращаются. Возникает дефицит. Такой ситуации соответствует объем производства, равный Q3.

Социальные выплаты в механизме стабилизации

В автоматическом режиме работают и такие стабилизационные механизмы, как пособия по безработице и социальные выплаты. При росте экономики и увеличении занятости, сопровождаемых повышением доходов, идет интенсивное пополнение фондов за счет налогов. Тем самым происходит сдерживание роста совокупного спроса и недопущение «перегрева» экономики. С наступлением периода спада совокупный спрос, напротив, поддерживается тем, что люди, потерявшие работу, начинают получать пособия по безработице. Это расширяет возможности покупательной способности населения и препятствует более быстрому свертыванию общественного производства. В таком же режиме функционируют и механизмы индексации доходов, социальных выплат. Роль внутренних стабилизаторов играют программы поддержки фермеров, сбережения корпораций, личные сбережения.

Необходимо помнить, что действенность многих внутренних стабилизаторов зависит от их «веса» в общем хозяйственном механизме национальной экономики. Те изменения в экономическом (деловом) цикле, которые сопряжены со сглаживанием пиковых подъемов и глубоких спадов, во многом обусловлены именно вступлением в действие стабилизаторов, встроенных в экономическую систему. Конечно, они в состоянии только уменьшить колебания цикла, т.е. не могут устранить их полностью.

В ходе экономического цикла и дискреционная фискальная политика не остается постоянной. В период спада проводится экспансионистская политика, способствующая повышению уровня экономической активности.

В период же подъема, напротив, применяется рестрикционная политика, ведущая к сдерживанию роста экономической активности.

Взаимосвязь дискреционной и автоматической финансовой политики

Несмотря на различную природу и механизмы реализации дискреционной и автоматической политик, и в том, и другом случае находит свое проявление социально-финансовая политика, базирующаяся на тех или иных принципах проводимой экономической политики в целом.

Дискреционная и автоматическая разновидности финансовой политики не могут не переплетаться, что предполагает необходимость выявления вклада каждой из них в изменение динамики экономики. Важное значение в решении данной задачи имеет информация о состоянии государственного бюджета. При этом можно выделить три типичные ситуации: если фактический дефицит больше автоматического, то дискреционный дефицит больше нуля и, следовательно, дискреционная политика носит экспансионистский характер; если фактический дефицит равен автоматическому, то дискреционный дефицит равен нулю, и дискреционная политика нейтральна; если фактический дефицит меньше автоматического, то дискреционная политика по своему характеру рестрикционная.

Для выявления вышеуказанных соотношений между различными видами бюджетных дефицитов необходимо знать автоматический дефицит, величина которого рассчитывается на основе расчета бюджета полной занятости. Последний показывает, какой был бы бюджетный дефицит (или профицит), если бы экономика функционировала в течение года при полной занятости. Этот расчетный параметр позволяет оценить результаты дискреционной политики.

Положительная сторона дискреционной финансовой политики состоит в первую очередь в том, что она способна, опираясь на встроенные стабилизаторы, автоматически, без постороннего вмешательства, обеспечивать бюджетные поступления в зависимости от уровня экономической активности. Отрицательная же сторона связана с тем, что такой политике свойственны три лага запаздывания: а) распознавательный — промежуток времени между фактическим проявлением безработицы или инфляции и моментом их фиксации; б) административный — временной интервал между фиксацией факторов безработицы или инфляции и моментом принятия соответствующих мер воздействия; в) функциональный — временной отрезок между началом осуществляемых мероприятий и проявлением их результатов относительно уровня экономической активности.

Кейнсианская и классическая концепции налоговой политики

Кейнсианская модель налоговой политики

Как известно, центральным звеном в кейнсианской модели является «эффективный спрос» как средство реализации продукции и стимулирования инвестиций и производства. Поэтому бюджетная политика, налоги — инструменты влияния на склонность к потреблению. Прогрессивная шкала налогообложения рассматривается в качестве стимулятора риска капитальных вложений и обеспечения сбалансированности экономики с помощью бюджета.

Налоги являются регулирующим средством уровня сбережений. При наличии больших сбережений в условиях неполной занятости они рассматриваются в качестве пассивного источника доходов, не используемого в производстве. В связи с этим излишние сбережения следует изымать с помощью налогов. Изъятие части доходов, получаемых от сбережений, путем налогообложения открывает возможность государству финансировать за счет этих средств инвестиции и государственные расходы. В рамках экономического цикла налоги выполняют роль встроенных стабилизаторов: в фазе подъема облагаемые доходы растут медленнее, чем налоговые сборы; а при спаде налоги уменьшаются быстрее, чем сокращаются доходы.

В дальнейшем последователи Дж. Кейнса предложили разделить объекты налогообложения по их отношению к потреблению и сбережению. В первом случае налогообложению подвергается конечная стоимость потребляемых продуктов, во втором — только процентная ставка по вкладам. Отсюда возникла идея налога на потребление, который рассматривается, с одной стороны, как средство борьбы с инфляцией, а с другой — как метод поощрения сбережений. В результате налогового давления предполагается переключать денежные ресурсы либо прямо на инвестиции, либо на сбережения, которые с помощью той же бюджетной политики изъятия сбережений трансформируются в капиталовложения. Сбережения долгосрочного характера — фактор будущего экономического роста.

При этом предполагается проявление закономерности в динамике потребления и доходов в фазе спада: расходы на рынке потребления сокращаются медленнее, чем снижаются доходы, что провоцирует дополнительный (ажиотажный) спрос. Следовательно, ставки налога на потребление должны быть более высокими, чем при обложении подоходным налогом. Поэтому такая налоговая система «не тянет» на встроенный стабилизатор. Предполагается, что налог на потребление, введенный по прогрессивным ставкам с применением льгот и скидок для товаров первой необходимости, будет более справедлив, чем фиксированный налог с продаж.

Классическая (консервативная) концепция налоговой политики

На первоначальном этапе классическая концепция рассматривала налоги только как источник доходов государственного бюджета, так как экономика признавалась устойчивой саморегулирующейся системой. А. Смитом было сформулировано положение, согласно которому государство выигрывает от снижения налогового бремени в результате того, что средства, освобожденные от налогообложения, порождают доходы, налоги с которых пополняют казну. Затем это положение было скорректировано в направлении обеспечения «эффективного предложения», что априори признавало свободную конкуренцию, естественность и устойчивость экономических систем. Отсюда и отказ государству в его регулирующей роли. Если таковая и признается, то только лишь для устранения препятствий, мешающих проявлению закона свободной конкуренции.

Поэтому бюджетно-налоговая политика должна быть направлена на резкое сокращение расходной части бюджета и понижение уровня налоговых ставок. Это ведет к увеличению количества источников накопления предприятий, активизирует деловую и инвестиционную активность, что благоприятно скажется на хозяйственных процессах.

Взаимодополнение кейнсианской и классической концепций налоговой политики

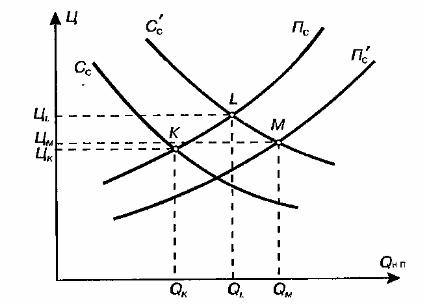

Обратимся к графику, который позволит представить обе концепции, если можно так выразиться, во взаимодополнении (рис. 32.6).

Рис. 32.6. Воздействие фискальной политики на спрос и предложение

Предположим, что при совокупном спросе (кривая Сс) и совокупном предложении (кривая Пс) равновесный объем продукта равен QК, при уровне цен ЦК. Допустим также, что при данном объеме производства существует значительный контингент незанятых работников, т.е. налицо высокий уровень безработицы. Если в этих условиях правительство осуществляет меры по снижению налогов, то это не замедлит сказаться на росте доходов, повышении уровня спроса. (Здесь можно отвлечься от старого кейнсианского правила о неизменности цен и заработной платы.) В таком случае под давлением возросшего спроса производство национального продукта увеличится до объема QL при одновременном повышении цен до уровня ЦL. Кривая Сс смещается в положение . Здесь налицо воздействие щадящей фискальной политики на повышение уровня экономической активности через стимулирование совокупного спроса.

Теперь обратимся к совокупному предложению и попытаемся выявить последствия принятых фискальных мероприятий. Во-первых, допустим, что население не будет полностью расходовать возникшее приращение в доходах исключительно на потребление, а какую-то его часть оставит в форме сбережений. Это допущение и экономически, и особенно психологически оправдано, так как имеем дело с довольно сложной и трудной экономической ситуацией. Поэтому появляется желание отложить и на будущие покупки, и на «черный день», ведь «темная полоса» жизни еще не миновала.

Одновременно получают налоговые поблажки и предприниматели, у которых возрастает прибыль, остающаяся в их распоряжении, а главное, повышается уровень рентабельности (отдачи) инвестиций. В целом же и рост сбережений населения, и увеличение прибыли предприятий ведут к повышению нормы накопления капитала, что открывает возможность активизации инвестиционной деятельности. Кроме того, снижение уровня налогообложения доходов трудящихся усиливает у них стимулы к труду. Это связано с повышением интенсивности и производительности труда, удлинением рабочей недели, отменой отпусков, т.е. с факторами краткосрочного периода.

Поэтому активизация трудовой деятельности не может не сказаться на росте предложения, что графически находит свое выражение в смещении кривой совокупного предложения (Пс) в положение Пс. Это указывает, с одной стороны, на увеличение национального производства до объема QM и, с другой — на понижение уровня цен до ЦM.

В данной модели становится весьма очевидным переплетение как краткосрочных факторов (стимулирование совокупного спроса и частично предложения через фактор труда), так и долгосрочных (стимулирование совокупного предложения с помощью инвестиций). Поэтому, с нашей точки зрения, здесь необходимо не противопоставлять эти два аспекта финансовой политики, доказывая правоту одного и несостоятельность другого, а видеть их взаимодополняемость и переходность стимулирующей функции от спроса к предложению, что позволит соединить кратко- и долгосрочные аспекты развертывания экономической активности.

Финансовая политика в России

Оценивая возможные направления совершенствования финансовой системы России и ее финансовой политики, можно четко выделить два из них: эволюционное и революционное. Необходимо отметить, что они объективно вытекают из двух диаметрально противоположных концепций экономической политики по трансформации сложившейся социально-экономической системы и выхода страны из глубочайшего кризиса.

Эволюционисты исходили и исходят из необходимости осторожного и осмотрительного реформирования экономики и социальной системы (именно реформирования), опираясь на сочетание элементов сложившейся системы хозяйств как объективно неизбежной данности с кейнсианской концепцией выхода из кризиса и регулирования национальной экономики с целью формирования на первоначальном этапе двух секторов смешанной экономики — рыночного и государственного. Речь идет, в некотором смысле, о «новом курсе» Ф. Рузвельта, но осложненного российской спецификой: наличие мощного государственного сектора, сверхвысокий уровень несовершенных рыночных структур (господство монополий и олигополий), формальное упразднение которых вносит только хаос, высокий уровень социальной защищенности населения, наконец, общественная психология и вековые национальные традиции государствообразующей нации.

Отсюда большое внимание уделяется бюджетно-налоговой политике, сориентированной на стимулирование и финансирование производства, принятие протекционистских мер по его защите, особенно в тех секторах, которые сталкиваются либо с недобросовестной конкуренцией со стороны импорта, либо с недостаточной конкурентоспособностью отечественных отраслей, определяющих индустриальное лицо национальной экономики. При этом денежно-кредитная политика рассматривается в качестве мощного вспомогательного инструмента, который во взаимосвязи с финансовой политикой призван формировать условия для экономической активности. Такой политике пока не суждено реализоваться в силу политических причин.

Но выбор был сделан в пользу революционных преобразований на основе политики монетаризма, которая тут же стала воплощаться в самых безответственных актах так называемого невмешательства государства в экономику. Что касается фискальной политики, то она была превращена во вспомогательное средство реализации денежно-кредитной политики по оздоровлению денежного хозяйства. Если существующее положение считать нормальным, то цена, заплаченная за его достижение, — разрушение научно-технического, производственного, военно-стратегического, социально-образовательного, интеллектуально-культурного потенциалов великой державы — тысячекратно перекрывает полученные результаты.

Жесткая денежно-кредитная политика сопровождалась и сопровождается колоссальным урезанием государственных расходов на товары, услуги, развитие социальной сферы — базы будущего любого индустриально-информационного общества. Кроме того, самые жесточайшие налоговые мероприятия, вопреки положению Лаффера, высокие процентные ставки и непомерное налоговое бремя для товаропроизводителей поставили «на дыбы» национальную экономику, которая затем рухнула в пропасть рукотворного не только экономического, но и социально-политического кризиса.

Доля налогов в доходах предприятий превышала 85—90%, а ведь для стран монетаристской ориентации она составляет 25—35%, для стран кейнсианской ориентации — 35—45%. Такой уровень налогообложения полностью парализовал национальную экономику даже в условиях относительно низкого уровня процентных ставок. За все годы реформ уровень процентных ставок значительно превышал средний уровень рентабельности производства в стране. Это и привело вместе с налоговым процессом к такому положению, когда темпы падения инвестиций опережали темпы падения всех остальных макроэкономических показателей.

Выводы

1. Финансовая политика — одна из важнейших составляющих экономической политики государства. Она включает в себя мероприятия по мобилизации и использованию финансовых ресурсов.

2. Различают дискреционную и автоматическую политики. Дискреционная финансовая политика сопряжена с манипулированием налогами и государственными расходами с целью воздействия на различные сферы хозяйственной деятельности в интересах экономического роста. Автоматическая финансовая политика, или политика встроенных стабилизаторов базируется на изменении экономической конъюнктуры и запуске в действие механизмов саморегулирования.

3. В рамках налоговой политики необходимо различать классическую и кейнсианскую концепции. Классический подход оценивает налоги только как источник государственных доходов, ибо экономика считается саморегулирующейся. Регулирующая роль налогов признается лишь в части содействия развитию свободной конкуренции. Кейнсианский подход оценивает налоги как средство сбалансирования бюджета, стимулирования риска капиталовложений, регулирования сбережений, увеличения государственных расходов и инвестиций, одним словом, как средство формирования «эффективного спроса».

Однако в реальной действительности при осуществлении финансовой политики оба эти подхода используются в их комбинации.