Деньги. Денежное хозяйство

Возникновение денег

Деньги стали неотъемлемой частью нашей жизни и быта. Однако деньги были не всегда. Они возникли на определенной ступени развития общества. Их возникновение связано с обменом. Они пришли на смену натуральному обмену. В условиях натурального обмена, когда товар менялся на товар напрямую (бартер), потребность в деньгах не существовала. Но уже с самого зарождения товарного обмена начался процесс формирования будущих денег. Первоначально в их роли у разных народов выступал тот товар, который пользовался наибольшим спросом, мог относительно долго храниться и был в достаточном количестве. Отсюда и многообразие товаров, выполнявших роль эквивалентов — измерителей стоимости других товаров.

По мере расширения и углубления общественного разделения труда, развития частных и общественных форм собственности (включая раздвоение отношений присвоения на основе владения и распоряжения) происходило расширение сферы товарного производства, отношений обмена. В процессе исторического развития товарный обмен сопровождался сменой одних форм стоимости другими.

Простая форма стоимости

Первоначальной формой стоимости была простая, или случайная, т.е. форма стоимости, которую можно представить уравнением: x товара А = y товара Б. В этой формуле товар А, выражающий свою стоимость через отношение к другому товару Б, находится в относительной форме стоимости. Товар Б, выражающий собой стоимость другого товара А, находится в эквивалентной форме стоимости. Однако оба товара легко могут поменяться местами: товар А выражать эквивалентную форму стоимости, а товар Б — относительную. Эта подвижность свидетельствует о неустойчивости меновых пропорций.

Относительная форма стоимости выражает собой качественную однородность обмениваемых товаров, что делает их соизмеримыми между собой, а также количественную определенность стоимости, выражающуюся в меновой стоимости или в пропорциях обмена.

Эквивалентная форма стоимости указывает на то, что потребительная стоимость (полезность) одного товара (Б), находящегося в этой форме, служит для выражения стоимости другого товара (А). Отсюда можно сделать вывод, что стоимость товара может быть измерена не абсолютно и не непосредственно, а только относительно и исключительно косвенным образом.

Развернутая форма стоимости

Следующей исторической формой стоимости является полная, или развернутая. Она может быть представлена следующей формулой:

Из этой формулы видно, что товар А, находящийся в относительной форме стоимости, выражает свою стоимость с помощью целого ряда товаров-эквивалентов. Ясно, что по сравнению с простой формой стоимости (x товара А = y товара Б) относительная форма ее жестко закрепляется за товаром А, тогда как группа других товаров (Б, В, Г) находятся в эквивалентной форме стоимости.

Всеобщая форма стоимости

Всеобщая форма стоимости «вырастает» из развернутой формы путем выделения из товарной массы какого-то одного товара-эквивалента, который наиболее часто вступает в обмен и, следовательно, который охотно все берут, ибо на него наиболее легко выменять любой другой товар. Этот товар уже выступает в роли всеобщего эквивалента, а все остальные товары находятся в относительной форме стоимости. Так, в регионах преимущественного развития скотоводства у древних народов таким товаром непременно становился скот либо шкуры животных. Всеобщая форма стоимости выражается следующей формулой:

Денежная форма стоимости

Однако обилие различных товаров, играющих роль всеобщего эквивалента на отдельных местных рынках, вступило в противоречие с потребностями растущего обмена, который уже требовал перехода к единому эквиваленту. Эта роль постепенно закреплялась за благородными металлами — золотом и серебром. С этого момента вступает в силу денежная форма стоимости, которую можно представить в виде формулы:

= унция золота.

= унция золота.

Виды денег

Природа денег

Возникновение денег — закономерный результат развития товарного обращения и форм стоимости. Сначала использовались золотые песок и слитки. В дальнейшем стали чеканить и использовать золотые и серебряные монеты. Поэтому, до тех пор пока деньги представлены благородными металлами, можно говорить о том, что деньги — это особый товар, который является всеобщим эквивалентом для остальных товаров. Их потребительная стоимость (полезность) заключается в способности обмениваться на любой другой товар, т.е. имеет непосредственно общественный характер. И, как любой другой товар, деньги обладают стоимостью.

Наибольшую популярность в прошлом имело золото. Связано это с его физическими свойствами: долго хранится, легко делится и транспортируется. К тому же оно довольно ограничено в природе, что позволяло относительно небольшое количество золота обменивать на большое количество разнообразных товаров.

Деньги, как и любой другой товар, обладают ценой. В связи с этим при снижении цены на золото при условии, что оно является деньгами, все товары одновременно должны подняться в цене. Так оно и происходило. Например, после открытия Америки большое количество золота, привезенного в Старый Свет, привело к резкому росту цен.

Бумажные деньги

В современных условиях изменение цены золота не приводит к понижению или повышению цен на все остальные товары. Дело в том, что на смену золоту пришли бумажные деньги. Одной из причин появления бумажных денег явилась «порча монет». Чеканить монеты в прошлом могло каждое удельное княжество. Обнаружив, что монеты, выпущенные недавно, и монеты, уже походившие по рукам и имевшие меньший вес, выполняют одинаково успешно свои функции, шли на сознательное уменьшение содержания благородных металлов в монетах («порча монет»). Постепенно для «экономии» золота и серебра монеты стали делать из сплавов неблагородных металлов.

Затем стали печатать казначейские билеты, т.е. обязательства государственной власти, которые свободно могли обмениваться на серебряные и медные монеты. Бумажные деньги были удобнее в обращении по сравнению с металлическими.

Появление бумажных денег проходит и через коммерческий вексель — долговое обязательство о возвращении в определенный срок денег за полученные в кредит товары. Вначале вексель обращался между должниками и кредиторами, но постепенно им стали расплачиваться и кредиторы. В этом случае для подтверждения того, что долг будет возвращен третьим лицом, требовалась подпись известного им и всеми уважаемого купца или банкира. Со временем крупные банки сами стали выпускать банковские векселя, которые назывались банкнотами. Это другой вид бумажных денег.

Появление банкнот существенно упростило ведение дел предпринимателями и подорвало монополию ростовщиков на денежном рынке. Если товарный (коммерческий) вексель мог обращаться между продавцами и покупателями, связанными между собой коммерческой деятельностью, то банковский вексель (банкнота) стал выполнять функцию всеобщего платежного средства между любыми предпринимателями. Банкноты, в отличие от казначейских билетов, вначале свободно обменивались на золото.

В настоящее время бумажные деньги ни внутри страны, ни на мировом рынке не обмениваются на золото. Деление всех бумажных денег на банкноты и казначейские билеты имеет чисто формальный характер.

Впервые бумажные деньги появились в Китае в XIII в. В 1690 г. бумажные деньги появились в Америке, в XVIII в. — во Франции, Англии. В России бумажные деньги впервые были выпущены в 1769 г.

С отказом от золотого, а затем, в 1976 г., от золотовалютного стандарта в мире возникла проблема бумажных денег. Не вдаваясь глубоко в анализ этой специфической проблемы, необходимо отметить, что часть экономистов продолжает придерживаться точки зрения, согласно которой, несмотря ни на что, золото продолжает выполнять роль истинных денег. Другая часть экономистов полагает, что деньги в современных условиях утратили собственную стоимость, и их стоимость определяется всей противостоящей им товарной массой. Однако дело в том, что, во-первых, если товарная масса по своему содержанию обладает стоимостью, то эта стоимость не может вторично быть содержанием денежной массы. В этом случае деньги приближаются к выполнению функции счетной единицы.

Во-вторых, деньги, входящие в обращение без стоимости, сами по себе не могут диктовать цену товарам, т.е. оценивать их, исходя из собственной стоимостной субстанции. Поэтому цены товаров, очевидно, должны складываться под воздействием имеющегося в обращении количества бумажных денег. Применительно к современным рыночным отношениям, согласно трудовой теории стоимости, можно сказать, что деньги обладают иррациональной стоимостью, как и земля, и ссуда, и цена труда. Специфика иррациональной стоимости денег заключается в том, что она стала выражаться стоимостью всей существующей товарной массы благ. А это значит, что в меньшей или большей степени приходится постепенно признать жизненность количественной теории денег.

Конечно, речь не идет о возврате к простой количественной теории денег, в соответствии с которой увеличение денежной массы вызывает пропорциональный рост цен. Это не всегда так. Простая модель работает, как правило, в периоды высокой инфляции и различных долговременных тенденций движения цен. Развитая количественная теория денег опирается не столько на зависимость между денежной массой и ценами, сколько на взаимосвязь темпов роста денежной массы с годовыми темпами роста национального продукта и динамикой цен. При этом предполагается, что скорость обращения денег либо остается постоянной, либо, если она изменяется, то ее изменения могут быть достаточно точно предсказаны.

Деньги — это социальное явление. Их выпускает государство. Оно же держит под контролем эмиссию, т.е. тиражи денег. Если бы выпуск денег был не ограничен, т.е. деньги мог печатать каждый, то цены бы резко подскочили, деньги обесценились, и их бы никто не использовал. В таком случае перешли бы к натуральному обмену, бартерным сделкам — обмену товара на товар.

Кредитные деньги

Одновременное кредитование покупателей и продавцов в форме коммерческого или банковского векселя обусловили появление кредитных денег. Кредитные деньги представляют собой долговые обязательства, которые используются как средства обмена в платежно-расчетном механизме.

В современных условиях наибольшую часть кредитных денег олицетворяют собой депозиты, или вклады. Так называемые депозитные деньги являются основой чекового обращения. В составе денежной массы банковские вклады играют преобладающую роль по сравнению с налично-денежным компонентом. В настоящее время с помощью кредитных денег в развитых странах мира осуществляется более 90% всех платежей и расчетов.

Таким образом, основная масса операций по покупке и продаже товаров совершается вообще без участия денег в обычном понимании этого слова. Новой ступенью в развитии денег является появление кредитных карточек, когда все доходы и расходы фиксируются через периферийные отделы центральным компьютером. Они позволяют непосредственно с помощью карточки не только расплачиваться в магазине, получать в случае необходимости бумажные деньги в банкомате, но и производить расчеты в других странах. В последнем случае перевод в другую валюту осуществляется также центральным компьютером. Кроме того, по карточкам можно получать дополнительную сумму, превышающую счет в банке.

Итак, в настоящее время, если использовать нейтральное определение, то деньги — это средство, позволяющее отделить акт продажи от акта купли во времени и пространстве, в противоположность бартеру, когда осуществляется непосредственный обмен одного товара на другой. Деньги — это обладающее всеобщей покупательной способностью средство, которое используется для обмена на товары и услуги, а также при уплате долгов. Современные деньги — это декретные деньги, которые принимаются как деньги, поскольку все их таковыми считают. Гарантией этого является то, что выпускает их только государство. Однако в каком бы обличье деньги ни выступали, уже с глубокой древности ими выполнялись одни и те же основные функции.

Функции денег

Деньги как средство обращения

Сущность денег раскрывается в их функции. Деньги как средство обращения рождены торговлей; они возникли как техническое средство, благодаря которому обеспечивается обмен товарами. Без денег возможен только прямой обмен, предполагающий, что у каждого из партнеров есть то, что нужно другому. Но ведь такое положение — не правило, а исключение из него, причем даже в древности, не говоря уже о сегодняшнем мире с его необозримым множеством товаров и услуг. Деньги существенно облегчают перемещение, обращение товаров и, самое главное, ускоряют их оборот, что ведет к значительному сокращению товарных запасов. Деньги выполняют функцию средства обращения, когда в самом акте купли-продажи они противостоят товару, а товар противостоит деньгам, т.е. совершение сделки осуществляется благодаря наличию реальной «звонкой» монеты.

Деньги как средство платежа

Однако возникают ситуации, когда у покупателя нет денег, но ему необходим именно сейчас товар, например, сырье, из которого он производит какой-то продукт. Выход из данной ситуации видится в покупке сырья в долг (под кредит). Контрагенты определяют цену сырья, и оно переходит от продавца к покупателю. После того как покупатель сырья произведет из него какой-либо продукт и продаст его, он сможет расплатиться со своим кредитором. В момент оплаты услуги за сырье (погашение задолженности) деньги выполняют функцию средства платежа. Эту же функцию деньги выполняют и при выплате заработной платы, пенсий.

Деньги как мера стоимости

Решающее место в обеспечении товарного обращения занимает такая функция денег, как мера стоимости. Если роль средства обращения и средства платежа деньги играют с достаточной очевидностью, то о другой их функции — меры стоимости (или, проще говоря, единого измерителя ценности товаров для продавцов и покупателей) этого сказать нельзя. Между тем именно свойство быть мерой стоимости и позволяет деньгам выполнять все остальные свои функции. Функция денег как меры стоимости используется для измерения и сравнения стоимостей товаров и услуг. Каждое государство устанавливает собственную единицу меры стоимости — рубль, доллар, марку, франк, песо. Деньги как мера стоимости однородны. Использование функции меры стоимости позволяет избежать сложных и многочисленных обменных операций для получения необходимого блага.

В марксовой теории денег проводится разграничение между мерой стоимости и масштабом цен. Мера стоимости выражает общественные отношения обмена, тогда как масштаб цен рассматривается в качестве технического средства реализации функции денег как меры стоимости. Под масштабом цен понимается весовое количество золота, содержащегося в денежной единице, которое принято государством в качестве единицы измерения золота (денежной массы), тогда как деньги как мера стоимости призваны измерять стоимость товаров. Причем измерение стоимости последних происходит в идеальной форме, т.е. в виде мысленно воображаемых денег. Поэтому для определения стоимости товаров (их цен) вовсе не обязательно быть обладателем реально существующих денег. В условиях, когда бумажные деньги лишились золотого содержания, подобного рода разграничения отпали сами собой. Таким образом, марксова теория денег, обладавшая солидным фундаментом, в условиях современной практики оказалась вынужденной трансформироваться: роль золота стала выполнять вся произведенная товарная масса.

Деньги как средство сбережения (накопления)

Другой функцией денег является средство сбережения. Деньги позволяют сохранить часть полученных доходов на будущее, как бы законсервировать их до тех пор, пока они потребуются. Здесь речь идет о деньгах в качестве средства сбережения. Конечно, с той же целью сбережения можно вложить и в покупку долговечного товара (дома, земельного участка, произведения искусства) с тем, чтобы, продав его в нужное время, вновь получить деньги. Но перед всеми другими формами сбережения деньги имеют важнейшее преимущество — высшую степень ликвидности. Ликвидность — это степень легкости, с которой какой-либо актив вновь превращается в деньги.

Общие выводы

Итак, подведем некоторые итоги относительно денег. Оценивая значение денег в жизни общества, необходимо отметить прежде всего то, что они, во-первых, существенным образом облегчают процесс обмена. Во-вторых, их использование обеспечивает значительную экономию общественного богатства, которое общество вынуждено было бы растрачивать в рамках натурального обмена. Поэтому можно сказать, что деньги создают богатство нации. И чем совершеннее денежная система, тем быстрее идет наращивание общественного богатства. В-третьих, отход от золотого стандарта, отказ от использования золота в качестве денег позволяет экономить колоссальные трудовые и материальные ресурсы, которые требовались бы для постоянного наращивания добычи золота с целью поддержания равновесия между товарной и денежной массой. Конечно, увеличение количества золота по сравнению с ростом товарной массы требуется на порядок ниже, ибо на это влияет скорость обращения денег. В-четвертых, золото в качестве денег стало определенным тормозом для дальнейшего развития общественного производства и мировой торговли. Возврат к золотому стандарту потребовал бы колоссальных издержек. Это не значит, что в отношении данной проблемы у экономистов существует единое мнение.

Как у нас, так и на Западе далеко не всеми отвергается сама идея возрождения золотого стандарта и введения фиксированного курса валют. Данная точка зрения базируется на том, что в этом случае необходимо будет жестко соблюдать принцип ограниченности предложения денег. Правительство в таком случае будет вести себя сдержанно, не поддаваясь искушению дополнительной эмиссии денег. Однако не «дешевле» ли не назначать безответственное правительство или вовремя от такого избавляться, нежели с помощью золота пытаться предотвратить безответственное поведение правительства на денежном рынке? Одновременно, очевидно, необходимо вводить дополнительные рычаги воздействия в существующую денежную систему, которые бы не позволяли реализоваться подобного рода искушениям. Не вдаваясь в дальнейшие рассуждения по данной проблеме, оставим ее решение на суд истории и не будем навязывать однозначной оценки как исключительно верной.

Денежная система

Потребности товарного обращения и обеспечения непрерывного процесса воспроизводства вызвали необходимость в упорядочении денежного обмена и централизации выпуска денег путем создания денежной системы. Денежная система — это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством.

Денежное обращение

Денежное обращение характеризуется движением денег в наличной и безналичной формах, обслуживающим кругооборот товаров, а также нетоварные платежи и расчеты в хозяйстве. Наличная форма денежного обращения обслуживается банкнотами, казначейскими билетами и металлической монетой (денежными знаками). Безналичная форма расчетов осуществляется с помощью чеков, кредитных карточек, векселей, аккредитивов, платежных поручений и т.п.

Важной характеристикой денежного обращения является скорость обращения денег, которая указывает на интенсивность движения денежных знаков при функционировании их в качестве средств обращения и средств платежа. Показателем скорости оборота денег является или число оборотов денежной единицы в единицу времени, или продолжительность одного оборота. При расчете скорости оборота денег из денежной массы, находящейся у населения, следует вычесть налично-денежные сбережения и учесть ту часть остатков вкладов населения, которая предназначена для текущих расходов и поэтому экономически находится в обращении.

Элементы денежной системы

Денежная система включает в себя следующие элементы: денежную единицу, выступающую в роли меры стоимости; виды денег, имеющих законную платежную силу, — кредитные и бумажные деньги, разменные монеты; порядок эмиссии и обращения денег; государственный аппарат, осуществляющий регулирование денежного обращения. В зависимости от того, в какой форме обращаются деньги: как товар (товарные деньги) или как знаки стоимости, различают два типа денежных систем.

Типы денежных систем

К первому типу относится металлическое обращение, при котором «товарные» деньги непосредственно выполняют все функции. При этом необходимо различать три разновидности золотого монометаллизма: золотомонетный, связанный с обращением золотых монет, т.е. товарных денег; золотослитковый, допускающий обмен бумажных денег на золото только при предъявлении определенной суммы банкнот (например, в Англии — 1700 ф. ст., во Франции — 215 тыс. фр.); золотодевизный (золотовалютный), предусматривающий обмен денег на девизы, т.е. валюту стран золотослиткового стандарта, и затем на золото.

Для второго типа денежной системы характерно обращение кредитных и бумажных денег, при котором золото ушло из обращения. Поэтому основными чертами современных денежных систем являются уход золота из внутреннего и международного оборота; выпуск денег в порядке кредитования национальной экономики и государства; вытеснение налично-денежного обращения безналичным оборотом; монополия государства на выпуск денег и на регулирование денежного обращения.

Денежный рынок

Понятие «денежный рынок»

Денежный рынок — это часть рынка ссудных капиталов, где осуществляются в основном краткосрочные депозитно-ссудные операции, обслуживающие в основном движение оборотного капитала предприятий, краткосрочных ресурсов банков, учреждений, государства и частных лиц. Важнейшими инструментами операций на денежном рынке являются казначейские векселя, депозитные сертификаты, банковские акцепты и другие средства расчетов. Институциональная структура денежного рынка состоит из банков, учетных домов (компаний), брокерских и дилерских фирм, различных фондов и других финансово-кредитных учреждений.

Средства, привлекаемые банками, прежде всего коммерческими, и прочими финансово-кредитными учреждениями, являются источниками ресурсов денежного рынка. Основными заемщиками денежных ресурсов выступают промышленные и торговые фирмы, финансово-кредитные институты, государство. С помощью денежного рынка осуществляется регулирование ликвидности банков путем взаимного предоставления краткосрочных кредитов. На состояние денежного рынка существенное воздействие оказывают циклические изменения в экономике, инфляция, а также проводимая государством денежно-кредитная политика.

Для функционирования денежного рынка и обеспечения его необходимым количеством денег важно измерение денежной массы, так как она оказывает существенное воздействие на реальный выпуск продуктов, уровень цен, занятость и многие другие экономические процессы. С целью обеспечения экономического прогресса требуется установление жесткого контроля за денежной массой, находящейся в обращении.

При этом, учитывая тот факт, что различного рода активы (материальное и нематериальное имущество) выполняют одновременно все функции денег, не существует достаточных оснований для проведения четкой границы между собственно деньгами и другими ликвидными активами, или так называемыми деньгами. К такого рода активам относятся срочные счета ссудно-сберегательных ассоциаций, взаимных фондов денежного рынка, кредитных союзов.

Активы

Различные активы обладают разной степенью мобильности. Так, вклады в банке или любом другом финансово-кредитном учреждении выполняют известные функции денег. Точно так же можно обратить в деньги и ценные бумаги путем обмена их на деньги. Наконец, любое имеющееся имущество посредством обмена можно превратить в деньги: продав имущество, мы покупаем деньги. Однако, сопоставив наличные деньги, чеки, срочные вклады, ценные бумаги (например, государственные облигации), автомобиль, дом, землю, мы обнаружим их сходство в том, что все они могут быть обменены на другие интересующие нас блага. Следовательно, возникает вопрос: можно ли любое благо считать денежной массой?

Ликвидность

Прежде чем ответить на этот вопрос, необходимо обратить внимание на другую сторону вышеперечисленного сопоставления. Это сопоставление наводит на мысль, что по мере перехода от наличных денег к другим платежным средствам, завершая его вещами, процесс превращения имеющихся благ в другие блага постепенно усложняется и сопровождается нарастанием издержек. С целью разграничения способностей имеющихся благ трансформироваться в другие блага вводится понятие ликвидность, которое выражает собой ту или иную степень легкости, с которой имеющиеся блага могут обменяться на другие их виды. Абсолютной ликвидностью обладают деньги, так как они в любой момент и без малейших издержек могут трансформироваться в любое имущество. И напротив, имущество, которое вообще нельзя обменять, обладает абсолютной неликвидностью. Однако между этими крайностями существует целая гамма благ, которые лишь с той или иной степенью трудности могут обмениваться на другие блага. В связи с тем, что наличные деньги обладают абсолютной ликвидностью, ликвидность других средств проще измерять степенью их возможности превратиться в наличные деньги или столь же быстро и без издержек выполнить функцию денег как общепринятого средства обращения.

Денежные агрегаты

Для измерения денежной массы с учетом активов используются следующие денежные агрегаты: М1, М2, М3, L. М1 = наличные деньги + трансакционные депозиты. Наличные деньги включают в себя металлические и бумажные деньги. Трансакционные депозиты состоят из электронных денежных переводов, вкладов до востребования и чековых вкладов. Агрегат М1 обладает сверхвысокой ликвидностью, ибо вклады, включенные в него, могут быть незамедлительно превращены в наличность, да и сами чеки фактически заменяют деньги.

С целью избежать завышения денежного предложения наличность и чековые вклады, принадлежащие государству, федеральным резервным банкам, коммерческим банкам и другим финансовым учреждениям, в агрегате М1 не учитываются.

М2 = М1 + акции взаимных фондов денежного рынка (ВФДР) + + депозитные счета денежного рынка, сберегательные вклады, мелкие срочные вклады + однодневные соглашения об обратном выпуске + однодневные займы в национальной валюте для совершения операций за пределами страны.

М3 = М2 + депозитные сертификаты + срочные соглашения об обратном выпуске + срочные займы в евродолларах и титулах собственности ВФДР. Можно сказать, что агрегат М3 в отличие от М2 дополняется крупными срочными вкладами, представленными сертификатами и ценными бумагами, которые также легко трансформируются в чековые вклады.

L = М3 + банковские акцепты + коммерческие бумаги + краткосрочные ценные бумаги и облигации казначейства. Агрегат L является самым широким агрегатом из всех используемых на сегодняшний день.

Использование того или иного агрегата определяется задачами анализа и преследуемыми целями воздействия на денежный рынок. Наибольшее применение находит агрегат М1 в результате сходства с традиционными способами определения денег. Некоторые специалисты настаивают на том, что параметр агрегата М2 имеет более устойчивую связь с другими переменными из уровней обмена, чем параметр М1. Другие предлагают использовать экспериментальный денежный агрегат, в котором учитывался бы «вес» каждого актива в соответствии со скоростью его оборота.

Денежные агрегаты России

В России находят применение четыре денежных агрегата. Денежный агрегат М0 представляет наличные деньги в обращении,т.е. банкноты, монеты, остатки наличных денег в кассах предприятий и организаций.

Денежный агрегат М1 включает в себя агрегат М0, а также средства и сбережения, которые состоят из:

- средств в расчетах и остатков средств на расчетных счетах предприятий, организаций, граждан, занимающихся предпринимательской деятельностью;

- депозитов населения и предприятий в коммерческих банках;

- депозитов населения в сберегательных банках до востребования;

- средств бюджетных, профсоюзных, общественных и других организаций;

- сертификатов;

- облигаций госзайма;

- полисов страхования.

Денежный агрегат М2 состоит из агрегата М1 и срочных депозитов населения в сберегательных банках, включая компенсации.

Денежный агрегат М3 включает в себя агрегат М2 и средства Госстраха, депозитные сертификаты, государственные ценные бумаги.

Измерение денежной массы

Для регулирования товарного обращения следует знать необходимое количество денег. Отправным пунктом для исчисления необходимого количества денег является сумма цен товаров, которые подлежат реализации в течение определенного периода, например, года. Следовательно, чем больше товаров, тем больше требуется денежных единиц для их реализации.

Однако на количество денег существенное влияние оказывает скорость оборота каждой денежной единицы. Как уже отмечалось, скорость обращения денег измеряется числом раз, которое каждая денежная единица участвовала в течение года в обеспечении любых сделок. Чтобы выяснить это число в среднем значении для всей массы денег, обращавшейся в стране в течение года, надо сумму цен всех проданных за это время товаров разделить на количество денег, находящихся в обращении.

Частичный (операционный) спрос на деньги

С учетом необходимой суммы цен товаров и скорости обращения денег было получено уравнение обмена, которое позволяет рассчитать

требуемое количество денег. Его называют уравнением Фишера, и оно выглядит так:

![]()

где М – масса денег, которая необходима для обеспечения нормального денежного обращения; РQ – сумма цен товаров; V – скорость обращения денег.

Уравнение Маркса

Хотя данное уравнение связывают с именем И. Фишера, тем не менее оно было известно гораздо раньше. Еще в I томе «Капитала» К. Маркс представил это уравнение в следующем виде:

![]()

Кроме того, К. Маркс дал описание более полной и развернутой формулы количества денег, необходимых для обращения:

![]()

где Ц • Т — сумма цен товаров, подлежащих реализации; Кц — сумма цен товаров, проданных в кредит, платежи по которым выходят за рамки рассматриваемого периода; П — сумма цен ранее проданных товаров, но платежи по которым осуществляются в рассматриваемом периоде; ВП — сумма взаимопогашаемых платежей в данном периоде; n — число оборотов денежной единицы.

Эта формула указывает на определенность требуемого количества денег. Оно не может быть произвольным. Например, если растут цены, то даже при неизменном объеме производства и той же скорости обращения денег их масса должна быть увеличена. Если скорость обращения возрастет или уменьшится, а цены и объем производства неизменны, то стране потребуется, соответственно, меньшее или большее количество денег.

Существование товарного рынка, обеспечение движения товарных потоков, коммерческих сделок обусловливает спрос на деньги. Если существует спрос на деньги, то, очевидно, должно иметь место и их предложение. Отсюда следует, что деньги выступают в качестве специфического товара, который призван обслуживать движение благ и обладает всеобщей обмениваемостью. Следовательно, деньги представляют собой и ценность, и всеобщую полезность. Все это свидетельствует о тесной взаимосвязи товарного и денежного рынков.

Полный спрос на деньги

Потребность в деньгах не ограничивается лишь товарными сделками в связи с тем, что она дополняется так называемым спекулятивным спросом. Спекулятивный спрос на деньги связан со сбережениями в виде наличных денег, приобретением частных и государственных ценных бумаг, накоплением в виде материальных ценностей, играющих роль сбережений. При этом все формы сбережения, их состояние и движение в решающей степени предопределяются динамикой процентных ставок, которые выступают в качестве ориентира или критерия эффективного использования денег. Их уровень оказывает существенное влияние на то, как люди поступят в отношении своих доходов, что не замедлит сказаться на потребности в наличных деньгах. Поэтому полный (общий) спрос на деньги равен операционному спросу, дополненному спекулятивным спросом L (r).

В целом существует определенная функциональная зависимость спекулятивного спроса на деньги от движения процентных ставок: чем выше ставка, тем ниже спрос, чем ниже ставка, тем выше спрос. Исходя из этого вышеприведенная формула для выражения общего спроса на деньги примет следующий вид:

![]()

Факторы спроса на деньги

Номинальный и реальный доходы

Для анализа динамики денежной массы необходимо различать номинальный и реальный спрос на деньги. Для лучшего понимания разграничения этих двух понятий обратимся сначала к разнице между номинальным и реальным доходом. Номинальный доход представляет собой ту сумму денег, которой обладает тот или иной субъект или которую он получает, тогда как реальный доход измеряется количеством товаров и услуг, которое можно купить на этот номинальный доход. Следовательно, реальный доход зависит от покупательной способности денег и того количества их, которым обладает хозяйственный субъект. В свою очередь, покупательная способность денег находится в зависимости от уровня цен на товары и услуги.

Когда мы говорим о спросе на деньги, то подразумеваем количество денег, необходимое для нормального функционирования экономики. Номинальный спрос на деньги определяется как сумма денег, которую хотели бы иметь потребители. Однако их количество зависит от покупательной способности потребителей, установившегося уровня цен. Поэтому с учетом этого фактора можно определить реальный спрос на деньги, или спрос на реальные денежные остатки как сумму денег в наличности и находящихся на текущих банковских счетах, которая исчисляется с учетом их покупательной способности.

Номинальные и реальные остатки

Однако остается неясным, почему мы ведем речь о каких-то остатках. Дело в том, что, получая определенные доходы, люди далеко не всегда их полностью расходуют на приобретение потребительских благ. Нередко одна часть денег используется на финансирование расходов, а другая часть существует в других активах, допустим, ценных бумагах. Следовательно, вторая часть денежного эквивалента не представляет собой спрос на деньги, хотя в необходимых случаях люди могут превратить ценные бумаги в денежные активы.

Итак, зависимость между реальными денежными остатками, номинальными денежными остатками и уровнем цен можно выразить следующей формулой:

![]()

где Др — реальные денежные остатки; Дн — номинальные денежные остатки; Ц — уровень цен.

Из данной формулы можно сделать несколько выводов о взаимозависимости между входящими в нее категориями. Во-первых, реальные денежные остатки находятся в обратной зависимости от динамики цен и в прямой зависимости от номинальных денежных остатков.

Во-вторых, если изменяются цены (снижаются или повышаются), а реальные денежные остатки остаются неизменными, то очевидно, что и номинальные денежные остатки также изменяются. Они уменьшаются или увеличиваются в таком же соотношении, как и цены.

В-третьих, при неизменности реальных остатков увеличение номинальных денежных средств влечет за собой изменение уровня цен в той же пропорции. Поэтому дополнительная эмиссия денег непременно вызовет рост цен, что может стать причиной инфляции. Получая большие доходы, люди начинают предъявлять дополнительный спрос на потребительские товары и услуги, а это ведет к повышению цен.

Таким образом, первым и определяющим фактором, оказывающим влияние на спрос, является уровень цен. Изменение его объективно ведет к росту номинальных денежных остатков и может привести к сокращению реальных остатков.

Процент и процентная ставка

Другим фактором, влияющим на денежный спрос, является процентная ставка. Прежде чем говорить о процентной ставке, остановимся на проценте. В первом своем приближении процент представляет собой доход, получаемый кредитором за предоставленные взаймы деньги. Процентная ставка (норма процента) — это выраженная в процентах за один год сумма (процент), которую заемщик уплачивает кредитору за использование денег, предоставленных взаймы.

Для того чтобы перейти к анализу влияния процентной ставки на спрос денег, вначале ограничимся коротким перечнем кредитных отношений, которые сопровождаются выплатой процентов. Это прежде всего покупка ценных бумаг (облигаций, привилегированных акций, векселей), размещение денег в сберегательные и срочные вклады, во взаимные фонды денежного рынка. В дальнейшем для простоты изложения материала и упрощения анализа эти активы подведем под общее понятие «кредит».

Имея разнообразные возможности применения своих доходов, человек выбирает ту форму активов, которая, по его мнению, принесет наибольшую пользу. Следовательно, в деле выбора денежным активам противостоит целый ряд других видов активов, превратив в которые денежные активы, можно получать дополнительный доход в форме процентов. Поэтому величина наличных денег (в том числе в форме чековых вкладов, т.е. текущих счетов) зависит, с одной стороны, от намерений владельцев денег приобрести то или иное количество благ, с другой стороны, от тех издержек или выгод, которые он понесет или получит, если распорядится своей суммой денег по-другому. Таким образом, человек постоянно находится перед альтернативой более выгодного использования своих денежных средств.

Однако здесь следует обратить внимание на тот факт, что люди далеко не всегда руководствуются принципом выбора. Дело в том, что, откладывая свои сбережения, люди нередко исходят из других критериев: отложить деньги на «черный» день, обезопасить, подстраховать себя на случай непредвиденных обстоятельств, отложить деньги на старость, сделать подарок своим потомкам. Поэтому в дальнейшем при анализе влияния процентных ставок на денежный спрос мы исходим из рационального поведения «экономического человека», хотя нет необходимости упускать из виду только что перечисленные факторы и прочие обстоятельства.

Итак, в основе спроса на деньги лежат издержки и выгоды от хранения средств в форме денег, а не в виде других активов, или, как мы условились, в форме кредита. В этой связи можно заключить, что альтернативная стоимость владения деньгами, а не другими активами представляет собой ту сумму выплат по процентной ставке, которая не получена в результате отказа от возможности владения другими активами.

Операционный спрос на деньги

Если говорить о спросе на деньги, обусловленном необходимостью обеспечения совершения сделок по купле-продаже товаров и услуг, то этот спрос изменяется пропорционально номинальному валовому национальному продукту (ВНП), т.е. стоимости продуктов, предназначенных для конечного потребления и выраженных в текущих ценах. Кроме того, как мы уже заем, на данную величину спроса на деньги оказывает влияние скорость их обращения. Поэтому если, например, ВНП равен 840 млрд руб., а скорость оборота денег равна 3, то спрос на деньги в качестве средства обращения сокращается до 280 млрд руб.

Этот спрос на деньги можно назвать частичным, или операционным спросом на них или спросом на деньги, связанным с выполнением ими своих функций. Графически частичный спрос на деньги представлен на рис. 12.1.

Рис. 12.1. Частичный (операционный) спрос на деньги

В связи с тем, что данный тип спроса на деньги обусловлен исключительно абсолютной величиной реализуемых товаров и услуг по ценам текущего года и на него не оказывает влияния процентная ставка, кривая операционного спроса на деньги Сопер имеет вид вертикальной прямой. Однако этим спрос на деньги не ограничивается, хотя и представляет подавляющую часть спроса на них.

Спекулятивный спрос на деньги

Как известно, спрос на деньги может повышаться или понижаться в зависимости от уровня процентной ставки. Владелец денег решает дилемму:

то ли владеть деньгами, то ли вложить их в те или иные активы и получать проценты.

Данную зависимость спроса на деньги от процентной ставки также можно выразить графически (рис. 12.2).

Рис. 12.2. Спрос на деньги со стороны активов

Как видно из графика и согласно логике рационального поведения владельца денег, спрос на деньги со стороны активов изменяется обратно пропорционально процентной ставке. Владелец наличных денег имеет определенные преимущества, так как они обладают наивысшей ликвидностью. Однако данное преимущество становится своей противоположностью — недостатком, ибо хранение денег в других формах активов приносит проценты, т.е. обеспечивает получение дополнительного дохода. Для разрешения этой дилеммы имеется критерий — альтернативная стоимость, или вмененные издержки.

Вмененные издержки представляют собой предельные издержки, равные проценту, который можно было бы получить при вложении каждой дополнительной денежной единицы в ценные бумаги, сберегательные вклады и им подобные активы. Кривая Са показывает предельные выгоды от добавления дополнительного рубля (денежной единицы) к имеющимся остаткам на каждый момент. Под выгодой в этом случае понимаются удобства и экономия при осуществлении необходимых расходов. Однако с нарастанием денежных остатков на величину каждого последующего дополнительного рубля размер выгоды будет становиться все меньше и меньше.

Кривая предельных издержек (Ипред ) показывает предельные издержки от хранения каждой дополнительной денежной единицы в виде денег вместо вложения их в ценные бумаги или сберегательные вклады. Точка К соответствует оптимальному уровню денежных остатков, при котором выгоды от хранения на счетах каждой дополнительной денежной единицы равны издержкам.

Повышение процентных ставок или вмененных издержек (альтернативной стоимости) до уровня, соответствующего кривой Ипред, делает невыгодным владение значительной ликвидностью (наличными деньгами, текущим счетом), что приведет к сокращению активов в форме денег. Они трансформируются в другие активы. В результате размер денежных оптимальных остатков сокращается.

Общий спрос на деньги

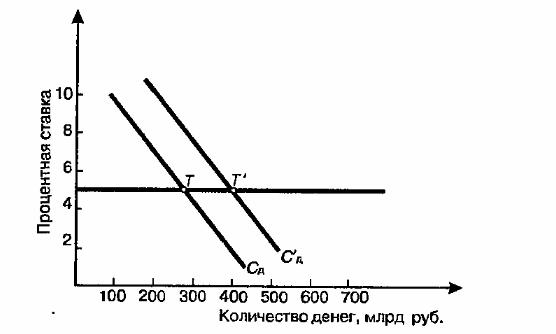

Общий спрос на деньги (Собщ) складывается из суммы операционного спроса на деньги (Сопер ) и спроса на деньги со стороны активов (Са ). Чтобы выразить общий спрос на деньги графически (рис. 12.3), необходимо сместить по оси абсцисс спрос на деньги со стороны активов (Са на рис. 12.2) вправо на величину операционного спроса на деньги (Сопер на рис. 12.1). Причем изменение частичного спроса на деньги, или номинального ВНП вызывает смещение кривой общего спроса (Собщ ) на деньги. Пересечение кривой общего спроса на деньги и кривой общего предложения денег позволяет определить равновесную процентную ставку, соответствующую точке М.

Рис. 12.3. Общий спрос на деньги

В данном случае при определении необходимого количества денег мы исходим из несколько упрощенной предпосылки, согласно которой денежно-кредитная система снабжает народное хозяйство соответствующим количеством денег. Состояние равновесия на графике определяется величиной предложения денег, равной 380 млрд руб. при процентной ставке 6% годовых. Равновесная процентная ставка является той «ценой», которую платят за пользование деньгами.

Спрос на деньги и доходы

Следующим фактором, который оказывает влияние на спрос на деньги, являются доходы. Уровень расходов, как мы уже знаем, зависит от величины реальных доходов. Повышение уровня доходов увеличивает реальные остатки. Графически зависимость изменения реальных денежных остатков от увеличения доходов представлена на рис. 12.4.

Рис. 12.4. Влияние изменения реальных доходов на спрос на деньги

В нашем анализе, естественно, мы абстрагируемся от динамики процентных ставок и считаем их неизменными. Поэтому увеличение реальных доходов обусловливает рост расходов, что отразится на росте реальных денежных остатков. При этом новое равновесие сместится из точки Т в точку Т′ . Эластичность спроса на деньги по доходу выражается отношением изменения величины спроса на реальные денежные остатки к изменению реальных расходов на 1%.

В заключение анализа влияния трех факторов (роста цен, процентной ставки, реальных доходов) на денежный спрос можно сделать следующие основные выводы. Во-первых, рост цен вызывает пропорциональное увеличение спроса на номинальные денежные остатки при неизменности реального спроса на деньги. Во-вторых, рост вмененных издержек, или альтернативной стоимости хранения денег, сокращает спрос на реальные денежные остатки. В-третьих, рост реальных доходов, а следовательно, и расходов увеличивает спрос на реальные денежные остатки.

Предложение денег

Предложение денег сопряжено с проведением взвешенной долгосрочной антиинфляционной политики, которая требует установления жестких лимитов на ежегодные приросты денежной массы. Они соотносятся с долгосрочными темпами прироста национального производства и прогнозируемыми темпами прироста цен. В связи с этим соотношение между темпами прироста денежной массы и реального национального продукта находит свое выражение в уравнении предложения денег:

![]()

где ![]() - среднегодовой темп прироста предложения денег за определенный период времени;

- среднегодовой темп прироста предложения денег за определенный период времени; ![]() - среднегодовой темп прироста реального национального продукту (в постоянных ценах) за соответствующий период;

- среднегодовой темп прироста реального национального продукту (в постоянных ценах) за соответствующий период; ![]() - предполагаемы темп прироста цен за данный период.

- предполагаемы темп прироста цен за данный период.

Выводы

1. Происхождение денег связано с разделением труда и обменом, их природа органически связана с товаром. В своем развитии они прошли простую, развернутую, всеобщую формы и достигли денежной формы, когда деньги (золото, серебро) стали всеобщим эквивалентом, всеобщим покупательным средством.

2. Сущность денег раскрывается в их функциях. Функция денег как меры стоимости используется для измерения и сравнения стоимостей товаров. Деньги как средство обращения обеспечивают обмен товарами. Деньги как средство платежа используются для оплаты товара, проданного или купленного в кредит. Деньги как средство накопления — это отложенная часть дохода для будущих покупок.

3. Денежная система — это исторически сложившаяся форма организации денежного обращения, закрепленная национальным законодательством. Важнейшими элементами денежной системы являются денежная единица, виды используемых денег, порядок эмиссии обращения денег и государственные институты по регулированию денежного обращения. Среди денежных систем необходимо выделить металлистическую, когда «товарные» деньги непосредственно выполняют все функции, и кредитно-денежную, связанную с бумажными и кредитными деньгами, когда деньги утрачивают золотое содержание.

4. Для измерения денежной массы используются денежные агрегаты, которые сочетают в себе те или иные виды денег и активы. Активы — это любая ценность, которая в состоянии трансформироваться в деньги. Степень легкости, с которой актив может быть обменен на другие блага или деньги, называется ликвидностью.

5. Для обеспечения нормального товарного обращения необходимо знать общий спрос на деньги, который складывается из операционного (частичного) и спекулятивного спроса на деньги. Формула частичного спроса на деньги впервые была описана К. Марксом.

Спекулятивный спрос на деньги регулируется процентной ставкой. Процент — это доход, или платеж за пользование денежным капиталом. Процент, выраженный относительной величиной (в процентах), называется процентной ставкой. Чем выше процентная ставка (норма процента), тем меньше спрос на деньги, так как в этом случае выгоднее положить деньги в банк, чем тратить их на текущие нужды.

6. Предложение денег всегда фиксированно и определяется государством. Для определения количества денег в долгосрочном периоде используют уравнение среднегодовых величин:

![]()