Сущность и формы кредита

Необходимость и сущность кредита

Кредит как экономическая категория представляет собой определенный вид общественных отношений, связанных с движением стоимости на условиях возвратности. Он может иметь товарную и денежную формы. Кредит в товарной форме предполагает передачу во временное пользование стоимости в виде конкретной вещи, определенной родовыми признаками. Первоначально, когда возник кредит, он предоставлялся в натуральной форме (зерно, скот и т. д.), с развитием обмена появилась денежная форма.

В современной экономической системе преобладает денежная форма кредита. Однако участие денег в опосредовании кредитных отношений не лишает их специфических черт и не превращает кредит в экономическую категорию «деньги». При кредитной сделке не осуществляется эквивалентный товарно-денежный обмен, в данном случае происходит передача стоимости во временное пользование с условием возврата через определенное время и уплаты процентов за ее использование. Возвратность ссуженной стоимости, которую нельзя отменить волею одного из субъектов кредитной сделки, и представляет собой неотъемлемую черту кредита как экономической категории. Сущность кредита проявляется в широком многообразии кредитных отношений, зависящих от степени развития товарно-денежных отношений.

Возникновение кредита как особой формы стоимостных отношений происходит тогда, когда стоимость, высвободившаяся у одного экономического субъекта, какое-то время не может вступить в новый воспроизводственный цикл и использоваться в хозяйственных сделках. Благодаря кредиту она переходит к другому субъекту, испытывающему временную потребность в дополнительных средствах, и продолжает функционировать в рамках процесса воспроизводства. Возникающие кредитные отношения соответствуют определенному уровню развития товарного производства и обращения. Так, ранние формы кредита, в частности ростовщический, не были непосредственно связаны с кругооборотом средств товаропроизводителей. Такой кредит обслуживал непроизводительные расходы феодальной знати, мелких ремесленников и крестьян.

По мере развития товарного производства кредит все больше стал обслуживать промышленный и товарный капитал. Кругооборот промышленного капитала неизбежно приводит, с одной стороны, к появлению временно свободных денежных средств, а с другой - к возникновению временной потребности в дополнительных ресурсах. Для разрешения этого противоречия и служит кредит. Высвобождение денежного капитала обусловлено соответствующими обстоятельствами.

Во-первых, происходит постепенный износ основного капитала. В промежутке между частичной амортизацией и полным его восстановлением часть стоимости оседает в виде временно свободного денежного капитала.

Во-вторых, реализация товаров по времени не совпадает с расходами на покупку сырья, материалов, полуфабрикатов, выплату заработной платы и т. п., поэтому часть выручки от продажи готовой продукции принимает форму временно свободного денежного капитала.

В-третьих, свободный денежный капитал образуется за счет части прибыли, предназначенной для превращения в капитал. Она ежегодно откладывается в денежной форме до достижения размеров, достаточных для приобретения нового оборудования и реализации инвестиционных проектов. С помощью кредита эти средства аккумулируются и предоставляются на условиях возврата и определенной оплаты другим производителям, у которых в силу объективных причин возник временный недостаток капитала для осуществления непрерывного процесса воспроизводства.

Следовательно, при высокоразвитом товарном производстве движение кредита определяется, с одной стороны, закономерностями высвобождения стоимости в денежной форме в процессе кругооборота капитала у товаропроизводителей, а с другой - закономерностями использования ссуженной стоимости в кругообороте капитала у заемщика. Именно завершение кругооборота стоимости у конкретного заемщика создает основу для возвратности кредита.

В условиях современного рыночного хозяйства с помощью кредита аккумулируются не только денежный капитал, высвободившийся в процессе воспроизводства промышленного и товарного капитала, но и денежные доходы и сбережения различных социальных групп общества, временно свободные средства государства. Их использование на основе кредита также не ограничивается обслуживанием исключительно кругооборота промышленного и товарного капитала. Однако именно его закономерности предопределяют особенности движения кредита во всех его формах независимо от того, кто выступает субъектом кредитных отношений.

Субъектами кредитных отношений являются кредитор и заемщик.

Кредитор - это сторона, предоставляющая ссуды. На ранних стадиях развития товарного производства кредиторами были ростовщики. При дальнейшем развитии товарного производства денежные кредиты стали предоставлять банки. При передаче в ссуду товаров (в виде отсрочки платежа) кредиторами являются товаропроизводители. Они передают в ссуду не денежные средства, высвободившиеся в процессе кругооборота капитала, а товары, подлежащие реализации. Товаропроизводитель становится кредитором не на основе договора купли-продажи, а в результате осуществления дополнительной сделки, разрешающей платежи через определенное время после передачи товара покупателю. Во всех случаях кредитор является собственником ссужаемых средств, за передачу которых во временное пользование он получает ссудный процент.

Заемщик - это сторона, получающая кредит и принимающая на себя обязательство возвратить в установленный срок ссуженную стоимость и уплатить процент за пользование ссудой. В период господства ростовщического кредита заемщиками были либо мелкие крестьяне, либо мастера-ремесленники, либо знать - крупные земельные собственники. С образованием банков начала происходить концентрация заемщиков, для которых банк является «коллективным» кредитором.

В рамках кредитных отношений один и тот же экономический субъект может одновременно быть и кредитором, и заемщиком. Если предприятие получает в банке ссуду, последний является кредитором, а первое - заемщиком. Если предприятие хранит деньги в банке, то кредитор - предприятие, а заемщик - банк. Действуя как посредник, банк во всех случаях выступает от своего имени и принимает на себя все связанные с предоставлением кредитов риски. В условиях широко развитой кредитной системы кредитные отношения могут осуществляться и без участия банков.

Отношения между кредитором и заемщиком строятся как отношения юридически самостоятельных субъектов, обеспечивающих имущественную ответственность друг перед другом. В основе этих отношений лежит взаимный экономический интерес к передаче стоимости во временное пользование.

Для полного выяснения сущности кредита как экономической категории следует не только установить объективные причины его возникновения, роль кредитора и заемщика в организации кредитных отношений, но и определить функции кредита, которые также имеют объективный характер.

Функции кредита. В теории кредита нет единства взглядов относительно количества и содержания функций кредита. Однако все признают, что проявлением сущности кредита являются его перераспределительная функция и функция создания кредитных орудий обращения.

Благодаря перераспределительной функции кредита происходит перераспределение стоимости. Оно может происходить на различных уровнях отраслевых, территориальных, предприятий, выступающих в качестве субъектов кредитных отношений. В любом случае речь идет о перераспределении временно высвободившейся стоимости, что и предопределяет условия возврата.

Проявление функции создания кредитных орудий обращения связано с возникновением банковской системы. Хранение денег на счетах в банках позволило осуществлять безналичные расчеты за товары и услуги, по денежным обязательствам, зачетам взаимной задолженности, что значительно сократило налично-денежный оборот, а следовательно, и издержки обращения, связанные с изготовлением, пересчетом, перевозкой и охраной наличных денег.

Роль кредита в развитии экономики. В рыночной экономике роль кредита исключительно высока. Каждое предприятие как самостоятельный субъект рынка функционирует в режиме самофинансирования. В любой момент оно должно иметь определенную сумму средств. Эти средства постоянно совершают непрерывный кругооборот. В процессе последнего у предприятия может возникнуть потребность во временных дополнительных средствах или, наоборот, его денежные ресурсы временно высвобождаются. Эти колебания четко улавливаются при помощи кредитного механизма.

Тем самым осуществляется саморегулирование величины средств, необходимых для совершения хозяйственной деятельности. Благодаря именно кредиту предприятия располагают в любой момент такой суммой денежных средств, которая необходима для нормальной работы. Например, при сезонных условиях снабжения производства или реализации продукции кредит нужен для формирования временных запасов.

Особенно важна роль кредита для пополнения оборотных средств, потребности в которых у любого предприятия не стабильны: то увеличиваются, то уменьшаются (величины производственных запасов колеблются в зависимости от сроков поступления сырья и материалов). Величины остатков готовых изделий и необходимых предприятию денежных средств также зависят от условий поставки, сроков получения платежей от покупателей, оплаты счетов поставщиков, выплаты заработной платы и т. д. В связи с этим, несмотря на равномерный процесс производства, у предприятий даже несезонных отраслей в процессе кругооборота средств постоянно образуются кратковременные отклонения от установленных средних величин. Объективный процесс притока и оттока средств у отдельных предприятий требует гибкой системы организации движения капитала.

Велика роль кредита и в процессе воспроизводства основных фондов. Предприятиям часто нужны средства до того, как они накопят прибыль в размерах, достаточных для инвестиций. Использование заемных средств позволяет совершенствовать технологию производства, быстро переходить к выпуску новых видов продукции, а следовательно, расширять или стабильно поддерживать на рынке свою долю реализуемой продукции. Сочетание собственных ресурсов предприятий с заемными средствами дает возможность им эффективно эксплуатировать основные фонды, наращивать объемы производства конкурентоспособной продукции.

Большое значение кредит имеет в регулировании ликвидности банковской системы, а также в создании эффективного механизма финансирования государственных расходов.

Рынок ссудных капиталов. Формирование и развитие финансового рынка

Свободные денежные капиталы, высвобождающиеся у одних предприятий, корпораций и иных экономических субъектов и предназначенные для передачи во временное пользование другим, становятся ссудным капиталом. Движение последнего происходит на рынке ссудных капиталов, под которым в самом общем виде понимают механизм перемещения свободных денежных средств от кредиторов к заемщикам в любых формах. В период свободной конкуренции основной формой движения ссудного капитала был кредит, который предоставлялся особыми денежными капиталистами - рантье - различным слоям общества, непосредственно товаропроизводителями друг другу, а также банками, которые привлекали свободные денежные капиталы и сбережения одних субъектов и предоставляли их в ссуду другим.

С развитием рынка, расширением объемов капиталов, предоставляемых во временное пользование, с одной стороны, и ростом спроса на заемный капитал - с другой, формируется более сложный механизм движения ссудного капитала. Появляются ценные бумаги, представляющие собой инструмент, с помощью которого также происходит перемещение свободных денежных капиталов от исходных кредиторов, т. е. от тех субъектов, у которых возникают свободные денежные капиталы и сбережения, к конечным заемщикам - тем субъектам, которым заемный капитал необходим для их деятельности. В дальнейшем на основе движения ценных бумаг создаются различные производные финансовые инструменты - опционы, фьючерсы, форварды и др. Получают развитие процессы секьюритизации - превращения долговых требований и обязательств, в том числе банковских кредитов и депозитов, в форму ценных бумаг. В результате механизм перемещения капиталов от кредиторов к заемщикам еще более усложняется. Формируется финансовый рынок. На финансовом рыноке осуществляется рыночное перераспределение свободных денежных капиталов и сбережений между различными субъектами экономики путем совершения сделок с финансовыми активами.

В качестве последних выступают деньги в наличной форме и в виде остатков на банковских счетах, иностранная валюта, а также ценные бумаги, в том числе производные, и золото. Современный финансовый рынок - это сложный экономический механизм перераспределения денежных средств между странами, регионами и отраслями. На нем определяются спрос и предложение денежных средств и капиталов и формируются цены финансовых активов.

Предложение средств, которые могут быть переданы другим субъектам, исходит в основном от домашних хозяйств, но это свойственно и предприятиям, у которых образуются свободные денежные средства в процессе кругооборота их капиталов, и государству, у которого они появляются в результате формирования и использования централизованных денежных фондов. Спрос на дополнительные финансовые ресурсы предъявляют реальный сектор экономики и в меньших объемах государство для финансирования своих расходов, а также и домашние хозяйства. Свободные денежные средства (сбережения) всех экономических агентов поступают на финансовый рынок, посредством сделок на котором происходит их инвестирование в различные финансовые активы. При этом большинство сбережений принадлежит домашним хозяйствам, а инвестиции в основном осуществляют предприятия. Финансовый рынок служит своего рода механизмом, обеспечивающим перемещение потоков денежных сбережений от домашних хозяйств к предприятиям, инвестирующим капиталы на свое развитие.

В зависимости от целей перераспределения в составе финансового рынка выделяют денежный рынок и рынок капиталов.

Денежный рынок - это рынок относительно краткосрочных операций (не более одного года), на котором происходит перераспределение ликвидности, т. е. свободной денежной наличности. На нем совершаются сделки с активами в ликвидной форме, которые могут быть использованы в качестве средства платежа для погашения разнообразных обязательств.

Самым ликвидным активом, как известно, являются деньги в форме банкнот и остатков на текущих (расчетных) и корреспондентских счетах коммерческих банков. Высокой ликвидностью обладают и государственные краткосрочные ценные бумаги, которые по своим характеристикам практически приближаются к деньгам и могут также использоваться для погашения обязательств их владельцев. Наряду с ними на денежном рынке обращаются и краткосрочные коммерческие долговые обязательства, выпущенные первоклассными фирмами и корпорациями (например, векселя, коммерческие бумаги), которые часто облечены в форму ценных бумаг и охотно принимаются участниками рынка в качестве средства погашения обязательств. Денежный рынок обслуживает в основном движение оборотных капиталов предприятий и организаций, краткосрочной ликвидности банков и государства.

Наиболее четко очерченным сегментом денежного рынка является межбанковский рынок (рынок межбанковских кредитов), который представляет собой совокупность отношений между банками, возникающих по поводу взаимных краткосрочных необеспеченных ссуд. На нем происходит перераспределение коротких и сверхкоротких банковских ресурсов. Межбанковские кредиты предоставляются в форме прямых кредитов банков друг другу и в форме сделок РЕПО, которые заключаются в продаже ценных бумаг с условием обратного выкупа. Они могут активно проводиться при наличии развитого рынка государственных ценных бумаг и системы бездокументарного их оборота. При совершении таких сделок банк, продающий ценные бумаги, получает денежные средства, которые могут быть использованы им для различных целей (восполнения недостатка ликвидных средств, проведения активных операций на других участках финансового рынка, процентного арбитража). Обратный выкуп ценных бумаг осуществляется по цене, превышающей цену их продажи.

В странах с развитой рыночной экономикой операции по покупке и продаже ресурсов на межбанковском рынке высоко стандарт изированы и совершаются по телефону или телексу с последующим подтверждением. Они отличаются очень короткими сроками - от нескольких часов до нескольких дней. В США межбанковский рынок существует в форме рынка федеральных фондов, т. е. свободных денежных резервов коммерческих банков, размещенных на счетах в федеральных банках, которые «продаются» на короткое время тем участникам рынка, которые испытывают дефицит ликвидности. В РФ банки предоставляют друг другу в основном прямые краткосрочные кредиты, сделки РЕПО широкого распространения пока не получили. При этом на российском межбанковском рынке выделяют три сегмента: сверхкраткосрочный (короткие деньги) - 1 - 14 дней, кредиты сроком от 1 до 3 месяцев, относительно долгосрочный кредит - свыше 3 месяцев.

К денежному рынку обычно относят также рынки краткосрочных банковских кредитов, где предприятия получают средства, необходимые для завершения расчетов, вексельный (дисконтный), краткосрочных высоколиквидных и надежных государственных (в некоторых странах и корпоративных) ценных бумаг, депозитных сертификатов. Последние представляют собой свидетельства о крупных срочных вкладах в банках, их обращение чаще всего не превышает трех лет. Они рассматриваются как ценные бумаги денежного рынка и образуют самостоятельный его сегмент - рынок депозитных сертификатов.

Дисконтный рынок - это рынок, на котором продаются и покупаются векселя, он обеспечивает равномерный приток денег в экономику. Операторы таких рынков - центральный и коммерческие банки.

Основными участниками денежного рынка являются банки, в том числе центральный, который выходит на его межбанковский сегмент с предложением денег, реализуя при этом свою денежно-кредитную политику. При накоплении избыточной ликвидности и «перегреве» денежного рынка центральный банк «связывает» избыточные ресурсы в различные финансовые инструменты, в том числе в собственные депозиты, проводя так называемую «стерилизацию» денежной массы.

Итак, к характерным особенностям денежного рынка относятся его высокая ликвидность и мобильность средств. Он является «плацдармом» для проведения денежной политики центрального банка.

На рынке капиталов происходят перераспределение свободных капиталов и их инвестирование в различные доходные финансовые активы. На этом рынке совершаются относительно долгосрочные операции, обеспечивающие формирование собственного (акционерного) капитала фирм и корпораций, привлечение инвестиций и перераспределение корпоративного контроля. Строгой границы между рынками денег и капиталов не существует, одни и те же инструменты могут обращаться и на том, и на другом (например, облигации первоклассных эмитентов). Отличие между этими секторами финансового рынка заключается в выполняемых ими функциях.

Основной функцией денежного рынка является регулирование ликвидности всех его участников и экономики в целом. При наличии развитого денежного рынка каждый его участник имеет возможность либо разместить свои временно свободные денежные средства в высоколиквидные и надежные инструменты, приносящие к тому же определенный доход, либо, наоборот, в случае необходимости оперативно привлечь дополнительные ликвидные средства. Центральный банк осуществляет постоянный мониторинг денежного рынка, отслеживая движение ставок процента на нем. При росте последних и недостатке ликвидных средств он расширяет операции рефинансирования, проводит интервенции в национальной валюте, покупает ценные бумаги у участников рынка. В результате проведения таких мероприятий достигается увеличение денежной массы и стабилизация ставок на денежном рынке. Избыток ликвидных средств у участников последнего провоцирует рост спроса на товары, иностранную валюту и другие доходные активы, что без соответствующего повышения их предложения чревато всеобщим ростом цен и развитием инфляции. В этих условиях центральный банк проводит на денежном рынке операции по «связыванию» избыточной ликвидности: продает иностранную валюту, ценные бумаги, размещает избыточные резервы коммерческих банков на своих депозитных счетах. Таким образом обеспечивается регулирование ликвидности экономики в целом.

Функциями рынка капиталов являются формирование и перераспределение капиталов экономических агентов, осуществление корпоративного контроля (через движение цен на акции, отражающее рыночную стоимость предприятий), инвестирование капиталов на развитие и проведение спекулятивных операций, которые представляют собой инструмент достижения динамичной сбалансированности рынка.

На рынке капиталов так же, как и на денежном рынке, свободные капиталы и денежные средства могут перемещаться от их собственников к заемщикам по каналам как прямого финансирования, так и косвенного.

При прямом финансировании средства перемещаются непосредственно от их собственников к заемщикам без участия посредников. При этом выделяют два традиционных способа прямого финансирования {11}: капитальное и на основе займов. Капитальным финансированием называется любое соглашение, по которому предприятие получает денежные средства для осуществления инвестиций в обмен на предоставление права долевого участия в собственности этого предприятия. Документом, подтверждающим права инвестора на долю в собственности предприятия, является акция. Финансирование на основе займов предполагает заключение любого соглашения, по которому предприятие получает денежные средства для осуществления инвестиций в обмен на обязательство выплатить их в будущем с оговоренным процентом. При этом никакого права на долю собственности данного предприятия кредитор не получает. Наиболее широко распространенными документами, подтверждающими предоставление займа предприятию, являются ценные бумаги в виде обязательств о выплате долга в течение определенного срока с процентом. К ним относятся облигации, векселя, коммерческие бумаги. Покупка, продажа и перепродажа акций, облигаций и других ценных бумаг как домашними хозяйствами, так и предприятиями осуществляются на особых рынках - рынках ценных бумаг.

При косвенном финансировании средства, перемещающиеся от собственников к заемщикам, проходят через особые институты, которые на разных условиях привлекают свободные денежные средства экономических субъектов, а затем от своего имени размещают их в различных формах в разнообразные финансовые активы. Такие институты называются финансовыми посредниками. К ним относятся банки, взаимные фонды, а также страховые компании и т. д.

На финансовом рынке совершаются сделки с финансовыми инструментами, под которыми согласно Международным стандарт ам финансовой отчетности следует понимать любые договоры, в результате которых одновременно возникают финансовый актив у одного предприятия и финансовое обязательство или долевой инструмент у другого {14, с. 1012}. В зависимости от вида финансовых инструментов, выступающих объектом купли-продажи, различают четыре сегмента финансового рынка: валютные рынки, кредитные рынки, рынки ценных бумаг и рынки золота.

На валютном рынке совершаются сделки по купле-продаже иностранной валюты в наличной и безналичной формах. Первоначально он играл вспомогательную роль по отношению к рынкам товаров и капиталов: обслуживал их международное движение. Начиная с 1970-х гг. валютный рынок приобрел самостоятельное значение как особая сфера приложения капитала. Его инфраструктуру образуют коммерческие банки, валютные биржи и другие финансовые организации, связанные друг с другом сложной сетью коммуникационных средств. Время совершения сделки на мировом валютном рынке составляет от нескольких десятков секунд до 2 - 3 мин, на проводки по банковским счетам затрачивается, как правило, 2 рабочих банковских дня. Большая часть операций на валютном рынке осуществляется в безналичной форме, только незначительная доля приходится на торговлю банкнот ами и обмен наличных денег.

В РФ все сделки с валютой и валютными ценностями должны осуществляться при посредничестве банков, которые являются основными участниками валютных бирж и вместе с ними составляют основу инфраструктуры российского валютного рынка.

На кредитном рынке осуществляются сделки по предоставлению одними экономическими субъектами временно свободных денежных средств в ссуду другим - предприятиями непосредственно друг другу (рынок коммерческих кредитов), банками любым экономическим субъектам (рынок банковских кредитов), напрямую государству (рынок государственного долга) и населению (рынок потребительских кредитов). Данный рынок включает сегменты кратко-, средне - и долгосрочных кредитов. На международном уровне особенно выделяют рынки средне - и долгосрочных банковских кредитов (от 3 до 10 лет).

На рынке ценных бумаг заключаются сделки между эмитентами ценных бумаг и инвесторами обычно при участии посредников - его профессиональных участников. На данном рынке выделяют следующие сегменты: денежный (рынок краткосрочных ликвидных ценных бумаг), капитального финансирования (рынок титулов собственности) и долгового финансирования (рынок долговых обязательств). В последние десятилетия стремительно развиваются также рынки, на которых осуществляются операции с производными финансовыми инструментами. Но они могут рассматриваться как составная часть и валютных рынков (например, валютные опционы), и рынков ценных бумаг (например, фьючерсы на индексы ценных бумаг).

В соответствии с Международными стандарт ами финансовой отчетности производный финансовый инструмент имеет три признака: стоимость его зависит от величины «базисной переменной» (например, курса ценной бумаги, ставки процента и т. п.); для его приобретения необходимы небольшие первоначальные инвестиции по сравнению с другими контрактами, курс которых аналогичным образом реагирует на изменения рыночной конъюнктуры; расчеты по нему осуществляются в будущем {14, с. 1013}.

На рынке золота происходит торговля золотом, другими драгоценными металлами и камнями. Эти финансовые активы рассматриваются инвесторами как надежное средство сохранения стоимости. В периоды колебания цен на золото сделки с ним приносят доход в виде разности между ценами его покупки и продажи.

Все сегменты финансового рынка тесно взаимосвязаны между собой, их границы пересекаются, одни финансовые инструменты могут конвертироваться в другие. Участниками разных сегментов являются одни и те же организации, например, банки могут осуществлять операции практически на всех сегментах финансового рынка.

Финансовый рынок существует в единстве первичного и вторичного рынков. На первичном рынке происходит перераспределение капиталов между кредиторами и заемщиками (выдача ссуд, реализация вновь выпускаемых ценных бумаг), а на вторичном - смена владельцев долговых обязательств (перепродажа ценных бумаг, переуступка прав требования по кредитам). Последний обеспечивает бесперебойность и мобильность функционирования всего финансового рынка ссудных капиталов и создает предпосылки для увеличения сроков кредитования.

На финансовом рынке происходит трансформация бездействующих денежных средств в ссудный капитал. Это способствует росту производства и товарооборота, движению капиталов и тем самым трансформации денежных сбережений в инвестиции, обновлению основного капитала. В этом плане финансовый рынок опосредствует различные фазы производства, является существенной опорой его материальной сферы, получающей при посредничестве финансового рынка дополнительные денежные ресурсы для своего развития.

На финансовом рынке происходит объединение мелких разрозненных денежных средств, которые сами по себе не могут действовать как денежный капитал. Вместе они образуют крупные суммы и превращаются в мощный денежный поток. Это позволяет финансовому рынку выполнять функцию концентрации и централизации производственного и ссудного капиталов. Тем самым субъекты финансового рынка (домашние хозяйства, предприятия, государство), одновременно выступающие и как покупатели, и как продавцы, получают возможность распоряжаться всеми денежными сбережениями общества.

Формы и виды кредита

Форма кредита отражает структуру кредитных отношений, состав субъектов и основные свойства, сохраняющиеся при различных внешних и внутренних изменениях. Как бы не менялись связи между кредитором и заемщиком по поводу ссуженой стоимости, форма кредита выражает в целом его содержание как экономической категории.

Ростовщический кредит. Самой простейшей, неразвитой формой кредита считается ростовщический кредит. Исторически он был предшественником всех современных форм кредита и прежде всего ссудного капитала. Ростовщический кредит зародился в период распада первобытного строя, когда стала возникать имущественная дифференциация общества. Деление первобытной общины на богатые и бедные семьи, накопление денежных богатств в руках одних и нужда в деньгах других создали основу для ростовщических ссуд.

С их помощью денежное богатство превращалось в стоимость, приносящую доход в виде ссудного процента, т. е. в капитал, складывались экономические отношения, когда один член общества становился кредитором, а другой - заемщиком.

В докапиталистических формациях ростовщический капитал представлялся в двух основных формах - в виде ссуд крупным землевладельцам и ссуд мелким производителям. Кредиторами-ростовщиками в рабовладельческом обществе являлись прежде всего купцы и откупщики налогов. Немалую роль играли храмы (например, Дельфийский в Греции и др.). В феодальном обществе крупными ростовщиками были купцы, а также церкви, монастыри. В деревне мелким ростовщичеством занимались зажиточные крестьяне. Ссуды выдавались под залог. В качестве последнего использовались прежде всего земельные участки. Поэтому неслучайно уже в период рабовладельческого общества появилось понятие «ипотека» (от греческого - залог, заклад), когда ссуда выдавалась под залог земли и недвижимого имущества. Залогом могли выступать также личности заемщика и членов его семьи. Если долг вовремя не погашался, заемщик превращался в раба.

В феодальном обществе в качестве залога стало использоваться движимое имущество - товар, драгоценные металлы, средства производства заемщика. Именно тогда возникло понятие ломбард, отображающее залог легко реализуемого движимого имущества (наиболее активно такими операциями занимались купцы из итальянской области Ломбардии).

Ростовщический кредит имел следующие особенности.

Во-первых, для него было типичным использование полученных в заем денег не в качестве капитала, а как платежного и покупательного средства. Крестьяне и ремесленники использовали ссуду для текущей потребности и уплаты долгов, рабовладельцы и феодалы - для покупки предметов роскоши, строительства дворцов, ведения войн, устройства политической карьеры и т. д.

Во-вторых, характерной чертой ростовщического кредита и в рабовладельческом обществе, и при феодализме были высокая ставка процента и большой разброс ее уровня. Так, в Древней Греции в IV в. до н. э. были известны случаи получения ростовщических ссуд с уплатой свыше 570 % годовых, пределы ставки процента по обычным ссудам колебались от 62 до 900 % годовых. В средние века феодальная знать брала ссуду у ростовщиков под 30 - 100 %, а иногда и по значительно более высоким ставкам.

Ростовщический кредит сыграл двоякую роль в истории развития общества. С одной стороны, он способствовал подрыву собственности и размыванию тех форм производства, на которых основывался политический строй общества, и тем самым косвенно содействовал смене существующего способа производства на более прогрессивный. Он оказал положительное воздействие, создав экономические предпосылки для зарождения капиталистических производственных отношений. Ростовщический кредит способствовал первоначальному накоплению промышленного капитала благодаря сосредоточению в руках ростовщиков крупных денежных сумм, которые можно было вложить в промышленное производство, превратив ростовщический капитал в функционирующий. Одновременно ростовщический кредит усиливал разорение крестьянских масс, приводил к отделению непосредственных производителей от средств производства и тем самым способствовал образованию армии лиц наемного труда.

С другой стороны, ростовщический кредит сдерживал вложение денег в производство, так как их владельцы извлекали большие доходы за счет высоких ставок процента, т. е. паразитическим путем. В свою очередь последние не позволяли вкладывать денежный капитал в промышленность, так как поглощали всю или почти всю прибыль. Поэтому торгово-промышленная буржуазия вела упорную борьбу против ростовщичества, требуя законодательного ограничения ставок процента и общего снижения их нормативных значений.

Позиции ростовщического кредита были подорваны в результате развития кредитной системы и особенно возникновения банков, которые предоставляли их по относительно низким ставкам процента. С появлением банков была ликвидирована монополия ростовщичества, произошло подчинение капитала, приносящего проценты, условиям и потребностям расширенного воспроизводства. В современных условиях ростовщический кредит сохраняется в странах с недостаточно развитыми внутренним рынком и товарно-денежными отношениями, с преобладанием мелкотоварных форм хозяйства, слабой кредитной системой (Индия, Пакистан, Индонезия, некоторые страны Африки и Латинской Америки). В большинстве развитых стран ростовщический кредит запрещен законом, он существует нелегально или в скрытом виде (при сращивании ростовщического капитала с промышленным в форме потребительского кредита).

В настоящее время существуют следующие формы кредита: банковский, коммерческий, потребительский, ипотечный и международный.

Коммерческий кредит. Исторически раньше всех из перечисленных выше форм появился коммерческий кредит, так как он возник непосредственно из процесса производства и реализации товаров; объект кредитной сделки - товарный капитал. Современный коммерческий кредит - это кредит, предоставляемый предприятиями друг другу. Он связан с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками. В РФ в соответствии с ч. 2 ст. 823 Гражданского кодекса РФ договорами может предусматриваться предоставление коммерческого кредита в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг, если иное не установлено законом.

Базой для возникновения коммерческого кредита является различная продолжительность производства и реализации товаров у разных товаропроизводителей.

Возникает ситуация, когда одни предприятия уже имеют готовую продукцию для реализации, а другие - их потенциальные покупатели - еще не продали свои товары и в связи с этим не могут оплатить чужой товар. В данном случае движение промышленного капитала идет параллельно ссудному. Коммерческий кредит содействует реализации товаров и прибыли, заложенной в них. По этой причине уровень ссудного процента при данной форме кредита ниже, чем при банковском.

Для оформления коммерческого кредита используется вексель - долговое обязательство покупателя перед поставщиком.

Коммерческий кредит в товарной форме имеет определенные границы использования.

Прежде всего ограничены его размеры. Каждый предприниматель может предоставить коммерческий кредит другим субъектам только в пределах своего товарного капитала.

Предельный размер возможного коммерческого кредита ограничивается величиной резервного капитала предприятия-кредитора. Коммерческим кредитом могут пользоваться только предприятия, потребляющие соответствующие товары. Коммерческий кредит имеет краткосрочный характер, в то время как у предприятия может возникнуть потребность привлечения заемных средств на долговременной основе. Расширению возможностей его использования способствует обращаемость векселей. Последние могут применяться не только для получения платежа, но и выступать как орудие платежа, переходить из рук в руки и обращаться. Слово «вексель» происходит от немецкого «wechsel», означает размен, денежный перевод.

Обращение векселей полностью не устраняет ограниченности коммерческого кредита. Стремление преодолеть узость его границ приводит к возникновению банковского кредита и одновременно к модификации самого коммерческого кредита. Так, в современных условиях все более широкое применение получает коммерческое кредитование в денежной форме, т. е. предприятия предоставляют друг другу денежные ссуды. Они стремятся выпускать и размещать на других предприятиях краткосрочные коммерческие векселя (до 6 месяцев), чтобы тем самым обеспечить привлечение заемных средств. Коммерческий кредит полностью не исчерпал себя, в настоящее время наметилась тенденция повышения его роли и увеличения доли в объеме предоставляемых ссуд.

Коммерческий кредит сыграл положительную роль в становлении хозяйства нашей страны. Он использовался в переходные периоды развития экономики. Так, его ощутимый вклад наблюдался во время восстановления народного хозяйства после гражданской войны и интервенции, в период нэпа. При отсутствии полноценной кредитной системы и недостатке кредитных ресурсов коммерческий кредит обеспечивал поддержание непрерывности кругооборота и оборота средств в промышленности и торговле. Он широко использовался не только в сделках частных предприятий, но и при продаже продукции государственного сектора.

В ходе кредитной реформы 1930 - 1932 гг. коммерческий кредит был ликвидирован, поскольку стал препятствием для централизованного кредитного планирования и усиления государственного контроля за формированием и использованием собственных оборотных средств предприятий и организаций. Коммерческий кредит и связанное с ним вексельное обращение затрудняли переход к прямому планированию и регулированию денежного обращения. Получившие распространение в тот период «дутые» и «бронзовые» векселя рассматривались как причина избыточной эмиссии денег. Из-за несовпадения сроков платежа и поступления товаров (у покупателей), сроков поступления денег и отгрузки продукции (у поставщиков) финансовое положение предприятий зависело от возможности отсрочки платежа, а не от результатов его хозяйственной деятельности. У плохо работающего предприятия могла появиться возможность получения больших заемных средств от своих поставщиков. Предприятия имели возможность отсрочить платежи, не заботясь о режиме экономии, ускорении оборачиваемости оборотных средств. Когда государственный сектор занял господствующее положение в стране, поступление свободных денежных средств и их использование стало регулироваться утвержденным правительством кредитным планом, перечисленные выше недостатки коммерческого кредита послужили аргументами для его ликвидации в 1930-е гг.

Несмотря на запреты, элементы коммерческого кредитования всегда имели место в экономике. Это объясняется тем, что сроки поставки товаров и денежных расчетов за них не совпадают. В результате возникает ситуация, когда покупатели используют поступившие материальные ценности до их оплаты или когда поставщики получают деньги раньше отгрузки товаров. В практике расчетов это называется дебиторско-кредиторской задолженностью.

В условиях перехода России к рынку [Эксперимент по внедрению вексельной формы расчетов стал проводиться Правлением Промстройбанка с 1 октября 1988 г. В него были вовлечены предприятия, накопившие продукцию, пользующуюся ограниченным спросом.

Цель эксперимента заключалась в вовлечении в хозяйственный оборот неходовых и залежалых ценностей.] произошла легализация коммерческого кредита. Постановлением Верховного Совета РФ от 24 июня 1991 г. № 1451 «О применении векселей в хозяйственном обороте РСФСР»[Ведомости Съезда народных депутатов и Верховного Совета РСФСР. 1991. № 31. Ст. 1024 (в настоящее время утратило силу).], всем предприятиям и организациям, учреждениям и предпринимателям было разрешено осуществлять поставку продукции, выполнять работы и оказывать услуги в кредит, оформляя такие сделки векселями. В Гражданском кодексе РФ, введенном в действие с 1 марта 1996 г., предусмотрена специальная статья, посвященная коммерческому кредиту (ст. 823). В настоящее время вексельный оборот в России регламентируется Федеральным законом от 11 марта 1997 г. № 48-ФЗ «О переводном и простом векселе»[СЗ РФ. 1997. № 11. Ст. 1238.], в соответствии с которым признано действующим Постановление ЦИК и СНК СССР от 7 августа 1937 г. «О введении в действие Положения о переводном и простом векселе». Этим Россия подтвердила свои международные обязательства как участника Женевской конвенции 1930 г., где был принят Единообразный закон о переводном и простом векселе. Виды векселей, требования к оформлению и основные операции с ними были подробно рассмотрены в 4.2.

Расширению использования векселей способствуют такие вексельные операции банков, как учет векселей и выдача ссуд под их залог, связанные с краткосрочным кредитованием хозяйства. Учет - это операция банка, при которой он выдает предъявителю векселя сумму, указанную в нем до срока наступления платежа. Таким образом, при наличии развитой кредитной системы коммерческий кредит переплетается с банковским, так как кредитор, имея вексель - обязательство заемщика, может его учесть в банке и получить под него банковский кредит. Но и в этом случае суть коммерческого кредита не меняется. Наряду с коммерческими векселями в обращении могут находиться векселя, лишенные товарной основы (дружеские, бронзовые). Дружеские векселя служат для того, чтобы получить дешевые кредиты в банке. Векселедатель и векселедержатель в этом случае выставляют друг на друга векселя, не осуществляя никакой реальной поставки продукции.

Банки обычно отказываются от проведения таких операций. Определить, является ли тот или иной вексель дружеским, можно лишь тогда, когда известны отношения между векселедателем и получателем вексельной суммы.

Банковский кредит. Банковский кредит - это такой кредит, при котором владельцы свободных денежных средств предоставляют их в ссуду заемщикам через банки. Субъектами банковского кредита являются, с одной стороны, банк как кредитор, а с другой - предприятия, организации и население как заемщики. В рыночной экономике такая форма кредита основная.

Банковский кредит всегда имеет денежную форму, и объектом кредитования является денежный капитал. В связи с этим в банковском кредите ссудный капитал окончательно отделяется от промышленного и осуществляет свое движение независимо от последнего.

Выступая в денежной форме, банковский кредит преодолевает ограниченность коммерческого кредита по многим параметрам - размерам, срокам, направлению. Благодаря этому заемщики могут получать практически любые суммы, на различные сроки кредитных сделок. Денежная форма банковского кредита позволяет оформить кредит представителям любых областей хозяйственной деятельности, физическим лицам на личные цели и другие потребности.

Банковский кредит выполняет различную роль в процессе общественного воспроизводства. Если он используется на расширение производства, для вложения в основной и оборотный капитал заемщика, то банковскую ссуду называют ссудой капитала.

Когда банковский кредит применяется для совершения платежей, погашения старых долговых обязательств, осуществляется ссуда денег. Например, при учете (покупке) банком векселей у векселедержателя до наступления срока их погашения имеет место ссуда денег.

Совокупный размер ресурсов, которыми располагают банк и его клиент, учитывающий вексель, не меняется, происходит лишь превращение стоимости из формы долгового обязательства (векселя) в денежную. Ссуда денег происходит во всех случаях, когда кредитная операция сопровождается покупкой банком части финансовых активов клиента (счетов дебиторов, прав требования, долговых обязательств и т. п.). Она лишь опосредует кругооборот капитала, но не обеспечивает его расширение, в то время как ссуда капитала непосредственно способствует росту производства и увеличивает размер капитала, которым располагает товаропроизводитель.

Банки предоставляют кредиты различным категориям заемщиков - предприятиям, фирмам и корпорациям, населению, банкам и другим кредитным организациям, а также местным органам власти. В зависимости от характера деятельности и правового положения каждой из названных групп банки вступают с ними в соответствующие кредитные отношения.

Банковский кредит, предоставляемый предприятиям и корпорациям, опосредует воспроизводственный процесс в целом. Он подразделяется на кратко-, средне - и долгосрочный.

Краткосрочный кредит предоставляется на период до одного года и обслуживает движение оборотного капитала предприятия, содействует своевременному осуществлению расчетов, повышает платежеспособность предприятий, укрепляет их финансовое положение.

Краткосрочный кредит является идеальным источником для формирования той части оборотного капитала, которая подвержена наиболее частым колебаниям.

Цель среднесрочного и долгосрочного кредитов заключается в обеспечении потребностей в инвестициях, т. е. кредит обслуживает движение основного капитала, используется на строительство и реконструкцию, освоение новых производств, внедрение современных технологий и проведение других мероприятий, связанных с расширенным воспроизводством основных фондов. Срок предоставления ссуды - 3 - 5 лет и более. Банковский кредит населению предоставляется в денежной форме на различные цели - приобретение дорогостоящих товаров и жилья, капитальный ремонт жилых домов, хозяйственное обзаведение и др.

Банковский кредит местным органам власти предоставляется в случае кассового разрыва между поступлением налогов и других доходов в местные бюджеты и осуществлением бюджетных расходов. Банковский кредит может использоваться также на инвестиционные проекты, осуществляемые местными органами.

Особая разновидность банковского кредита - кредит, предоставляемый одним банком другому, или межбанковский кредит. Банки-кредиторы предоставляют в ссуду свободные ресурсы либо с целью поддержания своей доходности на необходимом уровне, либо для обеспечения развития корреспондентских отношений с другими банками. Банки, находящиеся на начальном этапе развития, могут иметь относительный избыток ресурсов из-за отсутствия освоенных надежных и доходных сфер их вложения. Его они предлагают другим банкам на межбанковском рынке. Для банков-заемщиков такие кредиты служат средством для регулирования ликвидности, а также источником ресурсов для расширения доходных вложений.

Специфика межбанковских кредитов в России в настоящее время состоит в том, что они, как правило, предоставляются под какое-либо обеспечение. Основная масса межбанковских кредитов в РФ оформляется срочными договорами. Кредиты до востребования предоставляются значительно реже, причем договор обычно составляется на минимальный срок, по истечении которого кредит переходит в разряд бессрочных и, следовательно, может быть востребован банком-кредитором в любое время по предварительному уведомлению. Если банк-заемщик не может вернуть средства, он обращается за срочными займами к другим банкам.

Основными критериями предоставления банковских кредитов всем категориям заемщиков в условиях рыночной экономики являются риск, ликвидность и прибыльность их использования заемщиком. Поэтому банки уделяют большое внимание анализу кредитоспособности клиентов, эффективности и окупаемости кредитуемых мероприятий, а также тем формам обеспечения, которые предоставляют заемщики для снижения кредитных рисков.

Государственный кредит. Государственный кредит - это такая форма кредита, при которой кредитором или должником является государство. Исторически раньше стал развиваться государственный кредит, при котором государство выступало как должник.

Причиной, которая заставляет государство заимствовать денежные средства на рынке ссудных капиталов, служит дефицит государственного бюджета. История государственного долга есть история дефицита бюджета [История русского государственного долга начинается с 1769 г., когда Екатерина II осуществила первый внешний заем у Голландии. К первому внутреннему займу правительство России решило прибегнуть во время царствования Александра I. В 1809 г. был издан Указ о главных основаниях, на которых должны заключаться внутренние займы. Наиболее заметное увеличение количества государственных ценных бумаг всех видов началось с 60-х гг. XIX в., когда государственное кредитование нашло широкое применение.]. Покрыть последний можно следующим образом: во-первых, за счет роста налоговых ставок, но эта мера часто неприемлема по экономическим или социально-политическим соображениям, поскольку рост налогов означает падение прибыли предприятий, а также снижение реальных доходов у населения; во-вторых, за счет эмиссии денег, но это вызывает расстройство денежно-кредитной системы; в-третьих, за счет займов, так как наличие длительного времени между займами и их последствиями оставляет государству свободу маневра.

Понятие государственного внутреннего долга дано в Законе РФ от 13 ноября 1992 г. № 3877-1 «О государственном внутреннем долге Российской Федерации»[Ведомости Съезда народных депутатов и Верховного Совета РФ. 1993. № 1. Ст. 4 (в настоящее время утратило силу).]. В соответствии с этим Законом государственным внутренним долгом РФ являются долговые обязательства Правительства РФ перед юридическими и физическими лицами. Они обеспечиваются всеми активами, находящимися в распоряжении Правительства РФ.

Долговые обязательства РФ могут быть в форме кредитов, полученных правительством, государственных займов, осуществленных посредством выпуска ценных бумаг от имени правительства, других долговых обязательств, гарантированных последним.

Долговые обязательства в соответствии с указанным Законом могут различаться по срокам: до 1 года - краткосрочные, от 1 до 5 лет - среднесрочные, от 5 до 30 лет - долгосрочные. Максимальный срок займов составляет 30 лет.

Документами, подтверждающими долговые обязательства государства, являются ценные бумаги. В настоящее время они представлены государственными краткосрочными облигациями (ГКО) сроком на 3,6 и 12 месяцев, государственными долгосрочными облигациями (ГДО) сроком на 30 лет, облигациями федерального займа (ОФЗ), облигациями государственного сберегательного займа (ОГСЗ), облигациями внутреннего государственного займа, казначейскими векселями и обязательствами, золотыми сертификатами Министерства финансов РФ. Агентом правительства по выпуску государственных долговых обязательств является Министерство финансов РФ.

Государственные ценные бумаги предоставляют их держателям определенные преимущества. Так, облигация дает право на получение фиксированного в ней процента номинальной стоимости либо иные имущественные права. Государственные ценные бумаги имеют льготы по налогообложению на доход. По государственным ценным бумагам доход кредиторы государства получают в виде либо дисконта от номинальной цены, либо купонных выплат, либо того и другого (государственные долгосрочные облигации).

Местные органы власти, являющиеся юридическими лицами, могут выпускать местные займы для развития социальной и производственной инфраструктуры [В Российской империи первый муниципальный заем был выпущен в 1871 г. в г. Ревеле (Таллин) на сумму 50 тыс. руб. на 34 года, а уже с 1901 по 1910 г. их было выпущено на 286 млн руб. Самый продолжительный заем был выпущен в Санкт-Петербурге в 1898 г. на 73 г. Доходность муниципальных облигаций варьировалась от 3 до 7 % годовых, а сроки составляли в среднем 35 - 40 лет. Средства, вырученные в результате размещения займов, направлялись на конкретные проекты: строительство городской электростанции (Киев, 1910), прокладку трамвайных линий и изготовление подвижного состава (Москва, 1909) и т. д., вплоть до покрытия убытков и растрат по городскому банку (Вязьма). Российские муниципальные займы пользовались хорошей репутацией и самые крупные из них котировались на фондовых рынках Западной Европы. С 1892 по 1900 г. только одна Москва разместила за рубежом 12 облигационных займов.]. Первый заем такого рода был выпущен в Нижегородской области в 1992 г. на сумму 5 млрд руб. Ввиду успешного его размещения в последующие годы был осуществлен дополнительный выпуск. Правительство Санкт-Петербурга разместило свой муниципальный заем в 1994 г. Гарантом муниципальных займов выступают сами эмитенты (за исключением муниципального займа Нижегородской области, где гарантом были администрация города и АО «ГАЗ»). Они гарантируют ценные бумаги своим имуществом и бюджетом в целом, конкретной статьей доходов бюджета, доходами от реализации инвестиционного проекта, строящимся жильем и т. п. Так, заем Министерства финансов республики Саха (Якутия) обеспечен золотом.

Признание за муниципальными займами статуса государственных ценных бумаг требует особого подтверждения на каждую эмиссию. Если Правительство РФ согласится нести по муниципальному займу солидарную ответственность, то он приобретает статус государственного. Например, в 1995 г. Санкт-Петербург выпустил муниципальные краткосрочные облигации (МКО), имеющие государственный статус.

Государство выступает не только как должник, но и как активный кредитор. В последнем случае оно не конкурирует с частными банками. Государство направляет свои кредиты в такие отрасли хозяйства, которые с точки зрения частного капитала малоприбыльны, - сельское хозяйство, жилищное строительство, экспортные операции, объекты экономической и социальной инфраструктуры. Условия кредитования у государства - более льготные, чем у частных кредиторов, - низкий процент, длительные сроки.

В 1994 г. Минфин России по согласованию с Банком России разработал Временное положение о финансировании и кредитовании капитального строительства на территории РФ, в котором нашел отражение порядок предоставления государственных кредитов на инвестиционные нужды, соответствующий принципам рыночной экономики. Такие кредиты предоставляются Минфином России предприятиям-инвесторам через коммерческие банки или непосредственно на основе соглашений о выдаче кредита на инвестиционные нужды.

Залогом для выдачи кредитов служат объекты незавершенного строительства, оборудование, здания, сооружения и другое имущество. При выдаче кредита Минфином России непосредственно инвестору средства перечисляются на вновь открываемые текущие счета по учету бюджетных средств в обслуживающих их банках. Расходование и учет этих средств производится в режиме бюджетных ссуд. Возврат последних вместе с начисленными процентами осуществляется в сроки, предусмотренные соглашением.

Потребительский кредит. Последний как особая форма кредита заключается в предоставлении рассрочки платежа населению при покупке товаров длительного пользования. Она предоставляется торговыми фирмами и специализированными финансовыми компаниями. В некоторых странах к потребительским относят ссуды в форме рассрочки за оплату жилых домов и квартир, предоставляемые специальными организациями (например, строительными обществами в Англии). Потребительский кредит имеет товарную форму. В кредитных отношениях между гражданами и торговыми фирмами банки непосредственного участия не принимают. Этим потребительский кредит отличается от банковского, который выдается населению в денежной форме. Однако потребительский кредит тесно связан с банковским, поскольку торговые фирмы и финансовые компании, предоставляющие рассрочку платежа, используют долговые обязательства потребителей для получения банковских ссуд.

Общее целевое направление собственно потребительского и банковского кредитов населению - служить источником финансирования конечного потребителя - послужило основанием для возникновения расширительной трактовки потребительского кредита как совокупности товарных и денежных ссуд, предоставляемых фирмами, банками и государством населению. Специфика потребительского кредита заключается в том, что заемщиками в данном случае являются физические лица, берущие ссуду на удовлетворение своих личных потребностей.

В развитых странах потребительский кредит получил достаточно широкое распространение. Его доля в общей сумме выданных кредитов составляет значительную величину (в Великобритании - 8 %, в ФРГ - 15 %). В современной России потребительский кредит развит слабо. В структуре активов Сберегательного банка РФ его доля не превышает 6 %. Среди коммерческих банков лишь немногие предоставляют кредиты населению в заметных размерах.

В России кредиты населению предоставляются как в товарной, так и в денежной форме. Товарную форму имеет кредит с рассрочкой платежа, оформляемый на покупку товаров длительного пользования, жилищное строительство и приобретение квартир. В денежной форме кредит выдается на строительство и ремонт индивидуальных домов, садовых домиков, неотложные нужды, хозяйственное обзаведение и др. При этом потребительский кредит может осуществляться посредством безналичных перечислений или наличных денег.

Потребительский кредит может быть направлен на инвестиционные цели. Это имеет место, когда заем идет на улучшение жилищных условий, создание подсобного домашнего хозяйства, кооперативное и индивидуальное жилищное строительство, строительство жилых домов для переселенцев, приобретение или строительство садовых домиков, благоустройство садовых участков, капитальный ремонт жилых домов, хозяйственное обзаведение, покупку скота.

Потребительский кредит может быть использован на текущие потребности. Он предоставляется в виде рассрочек платежей за товары, денежных ссуд на их приобретение и неотложные нужды, ссуд под залог имущества в ломбардах и т. д. Размеры этих кредитов определяются стоимостью товаров, продаваемых в кредит, товаров, сдаваемых в ломбард, а также реальными доходами заемщика (физического лица).

Кредитование потребительских нужд населения осуществляется на тех же принципах, что и кредитование юридических лиц, - возвратности, срочности, целевой направленности, платности, обеспеченности. Важным условием при выдаче ссуд является платежеспособность заемщика.

Кредит на текущие нужды, как правило, бывает краткосрочным (до двух лет). Кредит на инвестиционные цели - долгосрочный, в отличие от кредита на текущие потребления при его предоставлении от населения требуются оформление отчета об использовании денег и документы о целевом направлении полученных в банке сумм.

Ипотечный кредит. Слово «ипотека» имеет греческое происхождение. Впервые оно было употреблено в законодательстве Солона (VII в. до н. э.) {7, с. 470}, согласно которому в землю должника врывался столб для того, чтобы каждый знал, что эта земля служит обеспечением прав кредитора. По историческим свидетельствам отдача земель в залог и продажа земельных наделов начали широко практиковаться еще в Египте в период первого тысячелетия до н. э. {8, с. 95}.

Существуют два понятия ипотеки. В узком смысле слова «ипотека» - это залог недвижимого имущества, а в широком - это одна из форм имущественного обеспечения обязательства должника, при которой недвижимое имущество остается в собственности последнего, а кредитор в случае невыполнения должником своего обязательства приобретает право на получение удовлетворения за счет реализации данного имущества. Соответственно этому ипотечный кредит - это кредит, обеспеченный залогом недвижимого имущества. Отличительные особенности ипотеки заключаются в следующем.

Во-первых, ипотека, как и всякий залог, является способом обеспечения надлежащего исполнения другого (основного) обязательства - займа или кредитного договора, договора аренды, подряда, возмещения вреда и т. д. Следовательно, ипотека зависит от этого основного обязательства, так как вне этой зависимости она теряет смысл. Во-вторых, предметом ипотеки всегда является недвижимость. К недвижимому имуществу относятся земельные участки и все, что прочно с ними связано, - предприятия, жилые дома, другие здания и сооружения.

В-третьих, предмет ипотеки остается во владении должника. Последний остается собственником, пользователем и фактическим владельцем этого имущества. В-четвертых, договор кредитора и должника об установлении ипотеки оформляется специальным документом - закладной, которая подлежит нотариальному удостоверению и государственной регистрации. Закладная - именная ценная бумага, удостоверяющая следующие права ее владельца: право на получение исполнения по денежному обязательству, обеспеченному ипотекой, без представления других доказательств существования этого обязательства; право залога на имущество, обремененное ипотекой [Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» (в ред. от 24. 12. 02) // СЗ РФ. 1998. № 29. Ст. 3400; 2001. № 46. Ст. 4308; 2002. № 7. Ст. 629; № 52 (ч. 1). Ст. 5135.]. При определенных условиях закладная может приобретать свойства ценной бумаги, способной переходить от одного владельца к другому и быть в достаточной степени «оторванной» от первоначального требования.

Наконец, в случае неисполнения обязательства, обеспеченного ипотекой, кредитор вправе требовать продажи заложенного имущества с публичных торгов. При реализации имущества, заложенного по договору ипотеки, ипотечный кредитор имеет преимущества перед другими кредиторами в размере суммы, указанной в закладной. Согласно изложенному выше, можно выделить следующие основные принципы ипотеки:

- гласность, или публичность, - доступ каждого заинтересованного лица к информации, содержащейся в ипотечной книге;

- специальность - возможность установления ипотеки только к определенной недвижимости и в определенном объеме;

- достоверность - записи в публичных книгах означают, что в отношении данного имущества нет иных прав и правовых ограничений, кроме обозначенных;

- старшинство - преимущество одного закладного права перед другим в зависимости от времени внесения его в ипотечную книгу;

- бесповоротность - ипотека прекращается лишь в случаях, прямо предусмотренных в законе или договоре;

- неприменимость погасительной давности к занесенным в ипотечную книгу правам.

Специфика ипотечных операций, в частности их обязательное нотариальное оформление и последующая регистрация, выдвигает определенные требования к механизму ипотечного кредитования, что служит основанием для выделения его в качестве самостоятельной формы кредита и позволяет говорить об особом сегменте финансового рынка - рынке ипотечного капитала.

Рынок ипотечного капитала - это часть финансового рынка, на котором перераспределяется заемный капитал, обеспеченный залогом недвижимости {16, с. 6}.

Участниками процесса ипотечного кредитования являются ипотечный кредитор, заемщик (собственник недвижимости), инвестор, специализированные посредники, правительство.

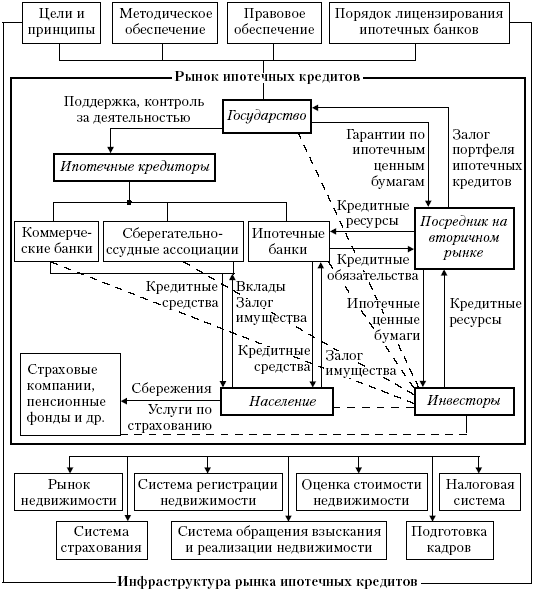

Инвесторами могут быть различные кредитные и финансовые организации, страховые компании, пенсионные фонды, а также население. Основными индикаторами, характеризующими конъюнктуру на ипотечном рынке, являются, с одной стороны, ставки процента по ипотечным облигациям, а с другой - ставки по ипотечным кредитам. Система ипотечного кредитования представляет собой совокупность взаимозависимых элементов, основные из которых представлены на рисунке.

Схема ипотечного кредитования граждан на покупку жилья

Для успешного становления и развития системы ипотечного кредитования важное значение имеет создание институтов, обслуживающих ипотечный рынок (его инфраструктура). Только при взаимодействии всех элементов этой системы появляется возможность, во-первых, снизить риски ипотечных кредиторов и тем самым повысить доступность ипотечных кредитов, во-вторых, повысить надежность ипотечных облигаций и благодаря этому привлечь дополнительные источники кредитования.

Зарубежный опыт ипотечного кредитования. В зарубежной практике ипотечного кредитования сложились две основные модели - модель ипотечной компании и сберегательного банка.

Модель ипотечной компании основана на ипотечных ценных бумагах. Ипотечная облигация - долгосрочная ценная бумага, выпускаемая под обеспечение недвижимым имуществом и приносящая твердый (фиксированный) процент. Данная модель может быть одно - и двухуровневой.

Одноуровневая модель представляет собой механизм, когда кредитор сам выпускает ипотечные ценные бумаги под обеспечение выданных им кредитов. Данная система действует в ряде европейских стран (Германии, Дании, Австрии, Франции, Норвегии, Швеции и др.).

Двухуровневая модель предполагает наличие специальных посредников на вторичном ипотечном рынке, в роли которых выступают специализированные кредитные организации. В США к таковым относятся Федеральная национальная ипотечная ассоциация, Корпорация жилищного кредитования, Правительственная национальная ипотечная ассоциация, в Канаде - Канадская ипотечная и жилищная корпорация, в России - Федеральное агентство по ипотечному жилищному кредитованию, в Гане - Компания жилищного финансирования.

Основная функция данных кредитных организаций заключается в скупке ипотечных кредитов, формировании последних в пулы по стандарт ным качественным характеристикам и выпуске на их основе ипотечных ценных бумаг.

Модель сберегательного банка основана на сберегательно-ссудном принципе.

Кредитор предоставляет ипотечный кредит только после предварительного накопления будущим заемщиком в течение определенного периода времени соответствующей суммы.

Как правило, она составляет 30 % требуемой суммы кредита. По данной схеме действуют ссудосберегательные ассоциации, строительные общества, кредитные союзы. В качестве источника предоставления кредитов используются средства, поступающие от вкладчиков по жилищным накопительным контрактам, заемщиков в виде платежей по ссудам, а также государственные премии (дотации).

Предоставления ипотечного кредита на покупку жилья. В настоящее время основной сферой использования ипотечных кредитов во всех странах является финансирование покупки жилья. Независимо от модели предоставление ипотечного кредита состоит из шести основных этапов:

- этап 1 - предварительная квалификация клиентов и оформление заявления на кредит;

- этап 2 - сбор и подтверждение полученной информации;

- этап 3 - оценка вероятности погашения кредита потенциальным заемщиком (андеррайтинг заемщика);

- этап 4 - принятие решения кредитным комитетом о предоставлении кредита;

- этап 5 - заключение кредитной сделки;

- этап 6 - обслуживание ипотечного кредита.

При предоставлении ипотечного кредита на покупку жилья кредитор обращает внимание на следующие основные моменты.

1. Уровень платежеспособности заемщика - его способность своевременно погасить кредит на основе анализа его доходов и расходов. Для этой цели рассчитываются следующие квалификационные отношения:

а) ежемесячного (аннуитетного) платежа заемщика по жилищному ипотечному кредиту к совокупному доходу, оно не может превышать 40 %;

б) ежемесячных долгосрочных обязательств заемщика, за вычетом страховых, налоговых и других платежей по приобретаемому имуществу, к совокупному доходу, оно не может превышать 60 %.

2. Уровень кредитоспособности заемщика - его готовность выполнять принимаемые финансовые обязательства на основе анализа его кредитной истории. На основе изучения кредитной истории заемщика определяется, насколько клиент банка является ответственным при выполнении принятых обязательств, а также устанавливается сумма неуплаченного на данный момент остатка долга, срок и размер ежемесячных платежей в счет его погашения.

3. Минимальный допустимый размер первоначального взноса должен составлять 30 % стоимости приобретаемого недвижимого имущества (контрактной стоимости). Кроме того, заемщик должен обладать достаточной суммой собственных средств для покрытия расходов по кредитной сделке. Это комиссии банку, выплаты страховой компании, риэлтеру, оценщику; расходы, связанные с регистрацией и нотариальным удостоверением договора купли-продажи и ипотеки квартиры, а также получением других документов, необходимых для совершения сделки.

4. Отношение суммы предоставляемого кредита к стоимости залогового имущества не должно превышать 70 % оценочной стоимости или продажной цены приобретаемого имущества, в зависимости от того, какая величина меньше. Банк проверяет законность (юридическую чистоту) права собственности на предмет залога, его физическое состояние, его стоимость.

Только при соблюдении всех этих условий может быть принято решение о предоставлении ипотечного кредита. В течение кредитного периода кредитор следит за своевременностью выполнения заемщиком своих обязательств, а также имеет право контролировать состояние недвижимого имущества, служащего обеспечением по кредиту.

В РФ на законодательном уровне в качестве эталонной принята двухуровневая модель ипотечной компании. Для ее реализации создано Федеральное агентство по ипотечному жилищному кредитованию, сформированы законодательные и нормативные основы выпуска и обращения закладных. Однако ипотечное жилищное кредитование в России до сих пор не получило массового развития, что обусловлено его высокими рисками и низкой платежеспособностью основных слоев населения. Тем не менее в Стратегии развития банковского сектора на среднесрочную перспективу развитие ипотечного кредитования определено как одно из перспективных направлений развития банковского бизнеса.

Международный кредит. Международный кредит в настоящее время трактуется как широкое понятие, объединяющее разнообразные по формам и субъектам кредитные отношения, обслуживающие движение ссудного капитала между странами. Международный кредит - это кредит, предоставляемый государствами, банками, юридическими и физическими лицами одних стран государствам, банкам и иным юридическим и физическим лицам других стран на условиях срочности, возвратности и уплаты процентов. Движение ссудного капитала между странами может осуществляться как при помощи посредников, так и без их участия. В качестве посредника могут выступать крупные национальные и транснациональные банки, международные и региональные валютно-кредитные и финансовые организации.

По формам собственности все международные кредиты делятся на частные, государственные, смешанные. Основной формой собственности при осуществлении современных международных кредитных сделок являются частные кредиты. По валюте займа международные кредиты могут осуществляться в валютах страны заемщика, третьей страны, международной счетной валютной единице (СДР), европейской валюте (евро).

Международный кредит, действуя во внешнеэкономическом обороте государства, может выступать как коммерческий, или фирменный, финансовый (банковский), промежуточный и межгосударственный.

Финансовый (банковский) кредит позволяет закупать товары на любом рынке. Часто он не связан с торговыми операциями и предполагает использование средств на другие цели - инвестиции, погашение сальдо платежного баланса, покупку ценных бумаг, наращивание валютных резервов, поддержание валютного курса и т. д.

Промежуточный кредит предназначен для обслуживания смешанных форм вывоза капиталов, товаров, услуг (например, в виде выполнения подрядных работ).

Коммерческий, или фирменный кредит. Он является старейшей формой внешнеторгового кредита, обслуживает международную торговлю и услуги и предоставляется в виде отсрочки платежа за проданный товар одной страны импортеру другого государства. Наиболее распространенным инструментом фирменного кредитования является вексельный кредит. Он означает, что экспортер, отгрузив товар, выставляет переводной вексель (тратту) на импортера, который, получив коммерческие документы, акцептует его, т. е. дает согласие на оплату в определенный срок. Последний зависит от вида товара. Если идут поставки машин и оборудования, то они обычно кредитуются на срок до 3 - 7 лет. При экспорте сырья и материалов предоставляются краткосрочные вексельные кредиты. В целом срок фирменного кредита зависит от конъюнктуры мировых рынков, вида товаров, фирм-экспортеров и т. д.

В расчетах между постоянными поставщиками и импортерами (особенно при многократных поставках однородных товаров мелкими партиями) применяется иногда такая форма краткосрочного кредитования, как кредит по открытому счету. В этих случаях экспортер относит стоимость отгруженной продукции в дебет счета, открытого им иностранному покупателю, который погашает свою задолженность в обусловленные контрактом сроки (обычно 1 раз в квартал или месяц).

Особую разновидность фирменного кредита представляет собой аванс покупателя, который выплачивается иностранному поставщику после подписания контракта в размере 10 - 15 % стоимости заказанных машин и оборудования. Такой аванс выступает и как форма кредитования, и как способ обеспечения обязательств иностранного покупателя (он должен принять заказанный товар). При невыполнении договора по вине импортера аванс ему возвращается за вычетом убытков экспортера (задаток утрачивается). Иногда покупательский аванс комбинируется с отсрочкой или рассрочкой платежа. Погашение кредита с рассрочкой платежа осуществляется равными долями, величина и сроки внесения которых устанавливаются заранее.

С точки зрения экспортера фирменное кредитование имеет следующие недостатки: сопряжено с кредитными и валютными рисками, связывает оборотные средства компании-кредитора, ухудшает ее балансовые данные и платежеспособность. Поэтому в современных условиях наибольшее значение имеет международный банковский кредит.

Банковский международный кредит. Банковское кредитование тесно связано с расчетами по экспортно-импортным операциям, и роль его в финансировании внешней торговли за последние десятилетия существенно возросла. Банковское кредитование осуществляется в виде ссуд под залог товаров, товарораспорядительных и платежных документов, путем акцепта и учета векселей, а также в других формах. В зарубежных банках комплекс услуг, связанных с расчетами по экспортно-импортным операциям, их кредитованием и выдачей гарантий по ним, получил название торгового финансирования.

Различают кредитования экспорта и импорта.

Экспортный кредит - это кредит, выдаваемый банком страны-экспортера банку страны-импортера для кредитования поставок машин и оборудования. Банковский кредит выдается в денежной форме и носит обязательный характер, который выражается в том, что заемщик должен использовать ссуду исключительно для закупок в стране-кредиторе.

С 1960-х гг. распространенной формой банковского кредитования экспорта машин и оборудования стали кредиты покупателю. В данном случае банк страны-экспортера непосредственно кредитует не национального экспортера, а фирмы страны-импортера и их банки. Такие кредиты представляют собой средне - и долгосрочные ссуды (на 5 - 7 лет и более), предназначенные для закупки тех или иных товаров в стране кредитора. Различают несколько форм кредитов покупателю: по разовым контрактам, кредитные линии, а также на сооружение промышленных или гражданских объектов с поставкой оборудования и оказанием услуг по строительству, монтажу и наладке.

Распространенной формой кредитования экспорта является акцептный кредит, при котором экспортер получает возможность выставлять на банк векселя на определенную сумму (в рамках кредитного лимита). Последний акцептует эти векселя, гарантируя тем самым их оплату должником в установленный срок. Обычно по желанию экспортера банком производится также учет векселей, т. е. покупка их по номинальной стоимости за вычетом суммы процентов. Акцептованные первоклассными банками векселя становятся инструментом кредитования внешней торговли и легко реализуются на международном денежном рынке. Крупнейшие рынки банковских акцептов находятся в Нью-Йорке и Лондоне. Акцептный кредит часто сочетается с аккредитивной формой расчетов и имеет различные конкретные виды. Одной из его разновидностей является акцептно-рамбурсный кредит, основанный на сочетании акцепта и возмещения (рамбурсирования) импортером средств банку-акцептанту.

Межгосударственный кредит. Широкое распространение этот вид кредита получил после Второй мировой войны. Он предоставляется от имени государства и имеет следующие разновидности:

- двухсторонние правительственные кредиты. Правительство одной страны предоставляет правительству другой страны кредит за счет средств госбюджета. Отличительной особенностью таких кредитов является не получение дохода от кредитной сделки, а реализация политических целей. Эти кредиты создают благоприятную базу для частного кредитования;

- кредиты международных валютно-кредитных и финансовых организаций - Международного валютного фонда (МВФ), Международного банка реконструкции и развития (МБРР), Европейского инвестиционного банка (ЕИБ), Европейского фонда развития (ЕФР), Европейского фонда валютного сотрудничества (ЕФВС), Азиатского банка развития, Африканского банка развития и др.;

- смешанные кредиты. Широкое развитие они получили в современных условиях и предоставляются международными валютными организациями вместе с частными банками и корпорациями. Цель их заключается в облегчении доступа заемщика на мировой рынок ссудных капиталов. В этом случае частные банки предоставляют кредит при условии получения заемщиком кредитов МВФ или МБРР и т. д. Крупные проекты в развивающихся странах часто финансируются несколькими кредитными учреждениями - международными, национальными и частными.

Своеобразной формой кредита являются кредитные отношения, оформляемые долговыми ценными бумагами, например облигациями. Облигационный заем является альтернативой долгосрочному банковскому кредиту. Он позволяет предприятиям и фирмам привлекать дополнительные капиталы для реализации инвестиционных и других проектов непосредственно с финансового рынка, не прибегая к посредничеству банков. Держатель облигаций выступает как кредитор, он имеет право на получение процента на ссуженную стоимость в течение всего срока обращения облигации, а также на возврат самой ссуженой стоимости по его окончании. Предприятие, эмитирующее облигации, является заемщиком.

Оно берет на себя обязательства вернуть в установленный срок полученную взаймы стоимость и уплатить проценты за весь период займа. Следовательно, отношения, оформленные облигацией, имеют все признаки кредитных: стоимость передается от кредитора к заемщику на условиях возврата в определенный срок и выплаты процентов за весь период пользования ссуженой стоимостью.

В последние годы в США, а затем в странах Западной Европы и Японии получили развитие так называемые коммерческие бумаги - краткосрочные долговые обязательства, имеющие форму ценных бумаг. С их помощью предприятия и фирмы удовлетворяют потребность в привлечении дополнительных источников для финансирования своего оборотного капитала. Таким образом, коммерческие бумаги являются альтернативой краткосрочному банковскому кредиту.

Кредитные отношения, оформленные ценными бумагами, привлекают широкий круг кредиторов-инвесторов и дают возможность переуступить долговые обязательства на вторичном рынке ценных бумаг. Для кредиторов такая форма способствует снижению кредитного риска и повышению ликвидности долгового обязательства. Для заемщиков она позволяет уменьшить стоимость привлечения дополнительных капиталов и увеличить средние сроки заимствований. Замещение банковских кредитов различными видами ценных бумаг получило название секъюритизации, а снижение роли банков как посредников в кредитовании - дезинтермедитации.

Спрос и предложение кредита. Ссудный процент