Операции банков на мировом финансовом рынке

Мировой финансовый рынок и его структура

С начала 60-х гг., а особенно в 80 - 90-е гг. XX в. в мировом хозяйстве наблюдался интенсивный процесс интернационализации международных операций и рынков ссудных капиталов. Причем первоначально этот процесс основывался на интернационализации производства, превращении ведущих национальных компаний и банков в транснациональные.

Транснациональные компании (ТНК) в поисках дополнительной прибыли преодолели узость национальных рынков путем активных инвестиций в производственные и сбытовые подразделения за рубежом. Потребности в кратко - и долгосрочном капитале, которые возникали у этих компаний, также стали финансироваться не только с помощью национальных рынков, но и с использованием возможностей финансовых рынков отдельных зарубежных государств и в целом мирового. Банки, идя навстречу своим клиентам, вынуждены были также развивать свои международные операции. В результате не только возросла активность финансово-кредитных учреждений на внешних рынках, но путем слияний и поглощений, а также создания различных альянсов сформировались транснациональные банки. Эти процессы оказали заметное влияние на объемы операций и структуру мирового финансового рынка. Однако в настоящее время интернационализация операций в финансово-кредитной сфере происходит быстрее, чем в сфере производства. По существу, финансовая интеграция в мировом масштабе служит катализатором глобализации мировой экономики, т. е. процессов сближения хозяйственных механизмов стран мира и возникновения единого мирового финансового рынка.

Можно выделить несколько факторов, которые способствовали глобализации и интеграции мирового финансового сообщества. Прежде всего речь идет о последовательном смягчении государственных валютных и внешнеторговых ограничений в ведущих странах мира. Кроме того, параллельно происходило дерегулирование и либерализация финансово-кредитных операций в основных мировых финансовых центрах. К этому необходимо добавить, что развитие компьютерной и телекоммуникационной техники и технологии значительно облегчило процедуру принятия финансовых решений и позволило осуществлять инвестиции по всему земному шару в режиме реального времени из одного офиса. Необходимо также упомянуть об институциализации финансовых рынков, т. е. преимущественном развитии активности институциональных инвесторов - крупных финансово-кредитных учреждений, обладающих несравненно большими ресурсами и возможностями по сравнению со средствами мелких частных инвесторов.

Однако наряду со снижением барьеров на пути международного движения капиталов в современной мировой экономике существуют и противоположные тенденции. Увеличение международной мобильности капиталов усилило потенциальную опасность перерастания валютно-финансовых кризисов отдельных стран и регионов в мировые. Поэтому страны, обеспокоенные проблемой национальной экономической безопасности, пытаются защитить свои национальные рынки от негативного воздействия внешних факторов путем введения разнообразных ограничений на трансграничный перелив финансовых ресурсов. К этому необходимо добавить меры, направленные на борьбу с отмыванием незаконно полученных денежных средств и на пресечение финансирования преступных организаций. Поэтому большинство стран в настоящее время пришло к осознанию того, что свобода движения капиталов, являющаяся необходимым условием функционирования современного мирового хозяйства, должна дополняться мерами по контролю за происхождением денежных средств.

В связи с этим в 1989 г. по инициативе стран «большой семерки» была создана организация ФАТФ (Financial Action Task Force - FATF), целью которой была провозглашена борьба с «грязными деньгами». Первоначально предполагалось вести борьбу с отмыванием «грязных денег » только на территории 29 стран-участниц. Однако в феврале 2000 г. члены организации, осознав, что для эффективного противодействия незаконным операциям нельзя замыкаться в национальных границах, приняли решение о распространении своей деятельности и на государства, ранее не желавшие сотрудничать с ФАТФ. Они разработали 25 признаков, по которым определяются страны, к международным операциям с которыми должно проявляться повышенное внимание.

Финансовый рынок - это рынок, на котором обращаются финансовые активы. В результате глобализации экономические агенты уже не ограничены возможностями финансирования на их национальных рынках и, так же как инвесторы, имеют возможность выбирать объекты для инвестиций у себя в стране и за рубежом. Поэтому современный мировой финансовый рынок по своей экономической сущности представляет собой механизм аккумулирования и перераспределения на конкурентной основе финансовых ресурсов между странами, регионами, отраслями и отдельными хозяйствующими субъектами. В результате возникают экономические отношения между кредиторами и заемщиками по предоставлению кредитных ресурсов на условиях возвратности, срочности и платности на международном уровне. Таким образом, функции, выполняемые мировым финансовым рынком, являются продолжением и развитием функций национальных финансовых рынков.

Мировой финансовый рынок обеспечивает:

- механизм межстранового перемещения ресурсов;

- взаимодействие покупателей и продавцов финансовых ресурсов, что позволяет выявлять цены финансовых активов и, следовательно, доходность операций в различных валютах;

- привлечение дополнительных инвесторов, предоставляя возможность перепродажи имеющихся финансовых активов, что увеличивает ликвидность рынка;

- снижение издержек обращения, свойственных процессу финансирования, за счет расширения инвестиционных возможностей;

- ускорение процесса транснационализации не только промышленного, но и финансового капитала;

- возможность для своих участников международной диверсификации активов, что способствует общему снижению рисков инвестиционных портфелей.

С функциональной точки зрения мировой финансовый рынок можно рассматривать как совокупность национальных и собственно международных финансовых рынков, обеспечивающих аккумулирование и перераспределение финансовых ресурсов через систему банковских и иных финансово-кредитных учреждений для обеспечения процесса воспроизводства в мировом масштабе. При этом современный мировой финансовый рынок представляет собой не простую механическую сумму национальных и международных рынков, а их совокупность, рассматриваемую с учетом всей системы сложных прямых и обратных хозяйственных связей, существующих между ними. Хотя некоторые особенности отдельных рынков (например региональных или рынков отдельных финансовых инструментов) продолжают сохраняться, в целом постепенно процессы взаимного перелива капиталов приводят к формированию единой системы торговли валютами, кредитными ресурсами, высокой степени корреляции фондовых индексов и формированию на этой базе новых сегментов мирового финансового рынка.

Подобная многогранность явлений на мировом финансовом рынке и сложная взаимозависимость его сегментов приводит к тому, что невозможно представить единую классификацию структуры этого рынка. Поэтому, для того чтобы лучше разобраться в его структуре, нами будет использоваться набор нескольких критериев, каждый из которых по-своему детализирует мировой финансовый рынок. Необходимо также отметить, что применяемая нами терминология будет отличаться от традиционно используемых в отечественной экономической науке терминов. Например, Л. Н. Красавина {2, с. 387} в соответствии с марксистской концепцией деления капитала на ссудный и предпринимательский рассматривает мировой финансовый рынок как часть мирового рынка ссудных капиталов (рис. 13.1).

Рис. 13. 1. Традиционное представление структуры мирового рынка ссудных капиталов {2}

Как следует из рис. 13. 1., помимо финансового в структуре мирового рынка ссудных капиталов Л. Н. Красавиной выделяются также мировой денежный рынок и мировой рынок капиталов. Под мировым финансовым в данном случае понимается такой рынок, на котором осуществляются эмиссия и обращение ценных бумаг. Рынок кредитов на средние и короткие сроки получил название мирового рынка капиталов, а краткосрочные операции были отнесены к сфере мирового денежного рынка. Применительно к реальным современным условиям приведенная выше классификация страдает чрезмерной условностью. Прежде всего в ней не учитывается постоянный взаимный переток средств между рынками, процессы секьюритизации финансовых активов, которые проявляются в замещении обычных банковских кредитов эмиссией ценных бумаг. Кроме того, некоторые виды операций, например торговля производными финансовыми инструментами, вообще никак не вписываются в представленную систему.

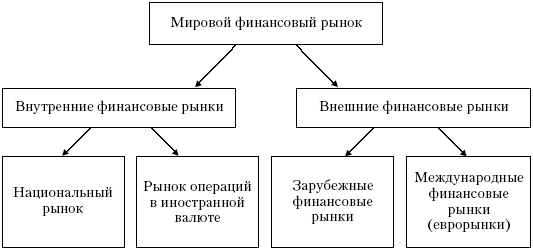

Нами будет использоваться термин «мировой финансовый рынок» для обозначения рынка, на котором обращаются разнообразные виды финансовых активов. С точки зрения какой-либо отдельной страны финансовые рынки можно подразделить на внутренние и внешние. Соответствующая классификация представлена на рис. 13. 2.

Рис. 13. 2. Структура мирового финансового рынка

Внутренний финансовый рынок каждой страны состоит из двух частей. Основная часть представлена национальным рынком, на котором хозяйствующие субъекты данной страны эмитируют и перепродают финансовые активы, выраженные в национальных денежных единицах. Вторая часть внутреннего рынка, которая обычно уступает по объемам, представлена операциями, выраженными в иностранных валютах, но подвергающимися регулированию правительственными органами данной страны.

Внешние для данной страны рынки в свою очередь представлены операциями на зарубежных рынках и операциями на международных рынках или еврорынках. Операции на зарубежных рынках - это сделки по купле-продаже финансовых активов, выраженных в валютах иностранных государств, в которых они осуществляются. В отличие от них операции на еврорынках, которые также называют оффшорными, представляют собой операции с финансовыми ресурсами в валютах, размещенных на счетах вне страны их эмиссии. При этом термин «еврорынок» не подразумевает географическое расположение рынка и не тождествен понятию операций в единой валюте евро.

Далее каждый из сегментов мирового финансового рынка классифицируется в зависимости от срока и вида обращающихся на нем инструментов, а также в соответствии с различными критериями, представленными в табл. 13.1.

С точки зрения срока обращения финансовых инструментов выделяют денежный рынок, на котором обращаются инструменты с оставшимся сроком погашения до 1 года, и рынок капиталов, на котором обращаются инструменты со сроком более 1 года. Денежные рынки позволяют коммерческим банкам и компаниям различного профиля корректировать ликвидность своих активов. Способы корректировки могут быть различны: размещение займов, предоставление ссуд или купля-продажа ценных бумаг. В то же время основная цель операций на рынках капиталов состоит в получении максимального взвешенного на риск дохода в средне - и долгосрочной перспективе.

В зависимости от вида инструмента, служащего предметом торговли, выделяют кредитный рынок и рынок ценных бумаг, каждый из которых в дальнейшем рассматривается как совокупность рынков отдельных финансовых активов (см. 13.3).

Кроме того, выделяют первичный и вторичный финансовые рынки. На первичном рынке происходит первоначальное размещение, или эмиссия, финансовых инструментов. Все дальнейшие сделки по купле-продаже существующих инструментов осуществляются на вторичных рынках.

С точки зрения организационной структуры мировой финансовый рынок может быть подразделен на неорганизованные рынки, на которых сделки осуществляются напрямую или через посредника, и организованные, или биржевые.

Таблица 13. 1

Сегменты мирового финансового рынка

Далее выделяются рынки базовых (первичных) финансовых инструментов и рынки производных инструментов (деривативов), цены которых зависят от стоимости лежащих в их основе базовых активов.

Необходимо также отметить, что в зависимости от срока поставки актива, предусмотренного покупателем и продавцом в договоре между ними, можно выделить спотовые и срочные рынки. Рынок операций спот (от англ. «spot»), который также называют рынком с немедленной поставкой, или наличным рынком, обычно предполагает поставку актива и его оплату в течение двух рабочих дней. Срочный рынок предусматривает поставку актива и его оплату в некоторый момент в будущем (от трех рабочих дней до нескольких лет), но по цене, зафиксированной в момент заключения договора.

Таким образом, на мировом финансовом рынке обращается множество разнообразных инструментов. Наиболее подробно они будут рассмотрены в табл. 13.3.

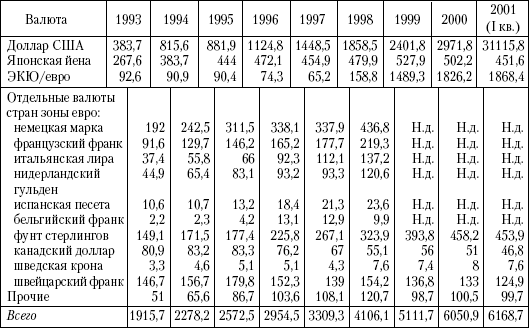

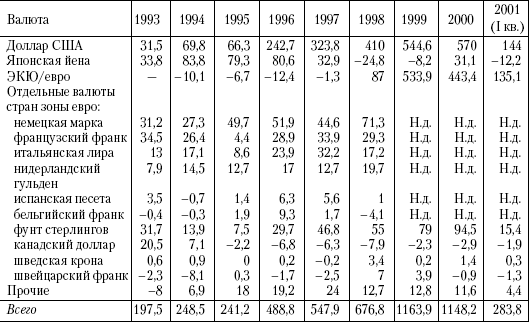

В целом динамика развития мирового финансового рынка характеризуется стремительным ростом его объемов, числа участников, операций и вовлеченных регионов. Это хорошо иллюстрируют данные о международных выпусках долговых ценных бумаг, приведенные в табл. 13.2 и 13.3.

Таблица 13. 2

Объем находящихся в обращении международных выпусков долговых ценных бумаг (по видам валют), млрд дол., по годам

Примечание. Данные, приведенные в таблице, опубликованы в работе: International Capital Markets: Developments, Prospects, and Key Policy Issues. - Wash., 2001. P. 20.

Таблица 13. 3

Объем нетто эмиссии международных долговых ценных бумаг (по видам валют), млрд дол., по годам

Примечание. Источник приведенных данных см. в табл. 13. 2.

Участники мирового финансового рынка и основные стратегии их операций

Мировой финансовый рынок осуществляет перераспределение свободных финансовых ресурсов от кредиторов к заемщикам на наднациональном уровне. В этом процессе принимают участие несколько категорий экономических агентов. Помимо субъектов, обладающих временно свободными финансовыми ресурсами (кредиторов), и субъектов, испытывающих потребность в заемных средствах (заемщиков), к участникам мирового финансового рынка можно отнести различные виды финансовых посредников, а также государственные и международные организации, занимающиеся регулированием процессов финансирования и инвестиций. При этом кредиторы, заемщики и финансовые посредники на практике могут быть представлены несколькими видами хозяйствующих субъектов как коммерческих, так и государственных. Например, в качестве кредиторов на мировых рынках могут выступать промышленные и торговые компании, частные лица, государства, местные органы власти и межнациональные организации, такие как Мировой банк или Европейский инвестиционный банк.

Аналогично в качестве заемщиков выступают международные организации, правительства и местные органы отдельных стран, предприятия нефинансовой сферы.

Нетрудно заметить, что одни и те же субъекты в зависимости от ситуации могут одновременно или последовательно играть различные роли. Например, банки могут кредитовать своих клиентов, являясь финансовыми посредниками, могут содействовать размещению облигационных займов клиентов, а при эмиссии собственных обязательств или выходе на рынок межбанковских кредитов выступать в качестве заемщиков. Правительства стран могут быть и кредиторами, и заемщиками. Наряду с международными организациями они также являются органами регулирования и надзора за рынками.

В связи с особой сложностью операций на зарубежных и международных финансовых рынках практически во всех сделках на них присутствуют финансовые посредники. Как и на национальных рынках, они трансформируют финансовые активы, приобретаемые на рынке, изменяя их характеристики и эмитируя собственные обязательства, покупают и продают финансовые активы как по поручению и за счет клиентов, так и за собственный счет.

Помимо этого они содействуют созданию финансовых активов своими клиентами и помогают им продавать эти финансовые активы другим участникам финансового рынка, осуществляют доверительное управление средствами клиентов.

При операциях на мировом финансовом рынке особое значение приобретают такие услуги, оказываемые финансовыми посредниками своим клиентам, как инвестиционные консультации относительно ситуации на зарубежных рынках, помощь в осуществлении международных платежей и клиринга по ценным бумагам, проведение валютно-обменных сделок. Финансовые посредники позволяют инвесторам и эмитентам на мировом финансовом рынке снижать транзакционные и информационные издержки, а также сокращать риски путем международной диверсификации структуры активов и пассивов.

Предугадывая пожелания клиентов, финансовые посредники являются одним из основных источников финансовых инноваций на мировых рынках. В мировой практике финансовые посредники представлены организациями нескольких типов:

- организациями депозитного типа;

- договорными, сберегательными организациями;

- инвестиционными фондами;

- другими типами финансовых организаций.

Под финансовыми посредниками депозитного типа подразумеваются коммерческие и сберегательные банки, кредитные союзы, ссудо-сберегательные ассоциации и т. д., т. е. учреждения, которые привлекают средства, размещая собственные обязательства среди физических и юридических лиц в основном в форме депозитов. Привлеченные средства используют для выдачи потребительских, ипотечных кредитов и ссуд предприятиям.

Наиболее широкий спектр операций осуществляют коммерческие банки. В отличие от них сберегательные институты, прежде всего ссудо-сберегательные ассоциации и взаимные сберегательные банки, являются специализированными финансовыми институтами.

Полученные за счет привлечения сберегательных счетов средства они направляют в основном на ипотечное кредитование и небольшие ссуды частным лицам и предприятиям.

Кредитные союзы представляют собой небольшие некоммерческие объединения потребителей. Владельцами этих учреждений являются только их члены. Обязательства кредитных союзов формируются из текущих и сберегательных счетов, а свои средства они вкладывают в краткосрочные потребительские ссуды. Если совсем недавно кредитные союзы ограничивали свою деятельность исключительно масштабами национального финансового рынка, то в последние годы они все активнее выходят на мировой финансовый рынок, участвуя в самых разнообразных операциях.

Сберегательные учреждения, действующие на договорной основе, получают средства под долгосрочные контрактные соглашения и размещают их на рынке капитала. К посредникам этого типа относятся страховые компании и пенсионные фонды. Эти учреждения имеют относительно устойчивый приток средств от держателей страховых полисов и владельцев счетов пенсионных фондов, поэтому большую часть ресурсов они инвестируют в долгосрочные ценные бумаги.

Инвестиционные фонды - это особые организации, которые выпускают свои акции и реализуют их инвесторам. Аккумулированные таким образом средства они размещают в другие ценные бумаги или на депозиты в банках. Фонды могут быть открытыми и закрытыми. Открытый фонд - это акционерное общество, которое размещает свои акции с обязательством их последующего выкупа по требованию инвестора. В отличие от него закрытый фонд при размещении акций не несет обязательств обратного выкупа. Поэтому вернуть вложенные средства инвестор может только перепродав акции на вторичном рынке.

Инвестиционные фонды являются очень удобным средством международных инвестиций для мелких и средних инвесторов, которые в силу технических особенностей мирового финансового рынка лишены возможности самостоятельного выхода на них.

К другим типам финансовых организаций относятся прежде всего инвестиционные компании, а также финансовые компании делового кредита, специализирующиеся на ссудных и лизинговых операциях в сфере бизнеса, и компании торгового кредита, которые финансируют экспортно-импортные сделки.

Необходимо отметить, что среди всех финансовых посредников на мировом финансовом рынке особое место занимают коммерческие банки. Наряду с наиболее широким кругом осуществляемых операций они лидируют как по активам, которыми владеют, так и по объемам заключаемых сделок. В связи с этим коммерческие банки наиболее жестко подвергаются государственному регулированию. За их деятельностью внимательно наблюдают международные организации. Существенную роль в системе органов, призванных регулировать функционирование мировой валютно-финансовой системы, играет Банк международных расчетов (БМР), (The Bank for International Settlements - BIS). БМР - это международная организация, цель которой заключается в упрочении международного валютного и финансового сотрудничества. Одновременно она служит и банком для центральных банков стран-участниц. БМР предоставляет последним возможность проведения дискуссий по актуальным проблемам функционирования мировой валютно-финансовой системы, осуществляет научные исследования в области экономики и финансовой политики, выступает контрагентом по сделкам центральных банков и представляет их интересы в международных операциях. Свою деятельность БМР начал в Базеле (Швейцария) в 1930 г. и является старейшей финансовой организацией мира.

Пятьдесят организаций обладают правом голоса в БМР [К ним относятся центральные банки или иные органы финансового регулирования из Аргентины, Австралии, Австрии, Бельгии, Болгарии, Боснии и Герцеговины, Бразилии, Великобритании, Венгрии, Германии, Греции, Гонконга, Дании, Индии, Ирландии, Испании, Италии, Канады, Китая, Кореи, Латвии, Литвы, Македонии, Малайзии, Мексики, Нидерландов, Норвегии, Польши, Португалии, Румынии, России, Саудовской Аравии, Сингапура, Словакии, Словении, США, Таиланда, Турции, Финляндии, Франции, Хорватии, Чехии, Швеции, Швейцарии, Эстонии, Югославии, Южной Африки, Японии, а также Европейский центральный банк.].

Качество финансовых исследований, проводимых БМР, и формулируемых им рекомендаций настолько велико, что под его эгидой возникло нескольку влиятельных международных органов. Например, наиболее известный из них Базельский комитет по банковскому надзору (The Basle Committee on Banking Supervision). Он представляет собой форум для дискуссий по насущным проблемам регулирования и надзора за деятельностью финансово-кредитных учреждений. Этот Комитет координирует международную деятельность в данной области, вырабатывает общепринятые нормы пруденциального надзора. Комитет по платежным и расчетным системам (Committee on Payment and Settlement Systems - CPSS) разрабатывает меры по повышению надежности внутренних и международных платежных и расчетных систем. Комитет по глобальной финансовой системе (Committee on the Global Financial System) занимается краткосрочным мониторингом и долгосрочным анализом ситуации на мировом финансовом рынке, на основе которых он формулирует рекомендации, направленные на улучшение функционирования рынков.

В зависимости от целей, которые преследуют участники мирового финансового рынка, всех их можно разделить на четыре категории: инвесторы, спекулянты, арбитражеры и хеджеры.

Инвесторы осуществляют международное размещение средств на длительные сроки. В своей деятельности они используют фундаментальные прогнозы ситуации на мировом валютно-финансовом рынке. Критерием выбора активов для них является достижение приемлемого, по их мнению, дохода при заданном уровне риска. Международные инвесторы используют преимущества диверсификации активов не только по видам инструментов, но и по различным валютам и страновой принадлежности эмитентов и заемщиков. Поэтому наряду со снижением несистематических рисков они подвергаются дополнительным факторам неопределенности - валютным, страновым и другим рискам.

Арбитраж (от лат. «arbitrare» - оценка) обозначает широкий круг операций с финансовыми активами, состоящих в одновременном открытии противоположных (или различных по срокам) позиций на одном или нескольких взаимосвязанных сегментах финансовых рынков с целью получения гарантированной прибыли из различий в котировках.

Арбитражные прибыли в процентном выражении очень малы, поэтому привлекательны лишь крупные операции. В результате ими успешно занимаются в основном финансовые институты. Финансовые инструменты, используемые для арбитража, очень разнообразны и их привлекательность для арбитражера тем больше, чем выше ликвидность их рынка, позволяющая покупать и продавать значительное количество контрактов в любой момент и в течение короткого промежутка времени. Необходимым условием арбитражных операций является свободный перелив капитала между различными сегментами рынка (свободная конвертируемость валют, отсутствие валютных ограничений, и ограничений на осуществление определенных видов деятельности для различных типов агентов и т. д.).

Предпосылкой же проведения рассматриваемых операций является несовпадение котировок финансовых активов во времени и пространстве под действием рыночных сил.

Если рыночный оператор рассчитывает получить прибыль за счет разницы в курсах одного и того же актива на географически различных рынках, то речь идет о пространственном арбитраже, если же за счет курсовых колебаний в течение определенного периода времени, то это - временной арбитраж. В последние десятилетия развитие вычислительной техники и современных средств связи, увеличение объема операций привели к тому, что различия в курсах на разных географических рынках стали возникать все реже, т. е. пространственный арбитраж уступил ведущую роль временному.

Арбитраж в чистом виде предполагает извлечение прибыли из одновременного открытия противоположных позиций без принятия на себя рыночных рисков и осуществления собственных первоначальных инвестиций. Следовательно, основной целью этой деятельности является безрисковое получение дополнительной прибыли. Однако существует еще один вид операций, при которых арбитражер, уже имеющий открытую позицию (актив, задолженность, наличные средства и т. д.), пытается ее преобразовать наиболее выгодным из доступных ему способов. В эту сделку оператор вкладывает собственные средства. Цель его заключается не в извлечении прибыли, а в снижении затрат при формировании и обслуживании своей позиции. Подобную деятельность называют квазиарбитражем.

В настоящее время большинство валютно-финансовых рынков достигло или постепенно достигает зрелости, поэтому подлинные аномалии цен обычно незначительны, краткосрочны и трудноразличимы. В результате для достижения прибыльности арбитражеры вынуждены как увеличивать размер операционных позиций, так и применять все более сложные стратегии. Теоретически арбитраж является безрисковой операцией, поскольку противоположные позиции открываются практически одновременно и взаимно компенсируют друг друга. Однако даже в случае сбалансированной валютной и процентной позиции существуют некоторые факторы, привносящие элементы неопределенности (т. е. риска) в результат арбитража. Следовательно, любые арбитражные операции, опирающиеся на прогнозы (например динамики валютных курсов, ставок процента), не лишены риска. Очевидно, что практически все основные типы операций, служащие предметом деятельности профессиональных арбитражеров в настоящее время, не являются полностью защищенными от всех рисков, так как точность выводов моделей не может быть абсолютной.

Спекулянты - это участники финансового рынка, основной целью которых является получение прибыли за счет разницы в курсах финансовых инструментов во времени. Их деятельность предполагает сознательное принятие риска за счет длительного поддержания открытых позиций. Спекулянт продает (покупает) активы в надежде на то, что в будущем удастся закрыть позицию при помощи контрсделки, осуществленной по более благоприятному курсу. Подобными операциями активно занимаются крупные финансовые институты, что приносит им немалые доходы. Спекулятивные сделки с биржевыми контрактами могут реализовывать также и небольшие предприятия, частные лица. Речь идет о том, чтобы покупать, когда предполагается повышение курсов, и продавать, когда ожидается их падение, наилучшим образом используя эффект рычага, созданный гарантийным депозитом, и изменчивость котировок.

Данный вид деятельности потенциально может принести и огромные убытки.

Ярчайшим примером является банкротство старейшего британского банка «Бэйринд Брадэрз» (Baring Brothers) в конце февраля 1995 г., спровоцированное операциями Ника Лисона (Nick Leeson), генерального директора финансового подразделения банка в Сингапуре (Barings Futures) с высокорискованными индексными фьючерсными контрактами.

Убытки банка, по некоторым оценкам, достигли 1 млрд дол. Поэтому при осуществлении спекуляции точность прогнозов имеет особое значение, ибо при некоторых условиях спекуляции на биржевых контрактах могут привести к потери больших сумм, чем было первоначально вложено. Вместе с тем если прогнозы окажутся верны, то доходность спекуляции превысит доходность всех остальных видов деятельности на финансовом рынке.

Очевидно, что спекулятивные операции различаются по своим масштабам.

Наименьшими по объему позициями оперируют в основном индивидуальные торговцы.

Более значительные спекулятивные сделки осуществляют банки, финансовые подразделения крупных промышленных компаний, ТНК. Известны случаи крупномасштабных спекуляций на валютном рынке, которым не в состоянии были противостоять даже валютные интервенции центральных банков, в распоряжении которых находятся резервы в миллиарды долларов в день. Примером может служить нашумевшая операция управляемого Дж. Соросом фонда «Квантум» (Quantum) в сентябре 1992 г., в результате которой Англия вышла из ЕВС, а фонд записал на свой счет около 2 млрд дол. прибыли.

Спекулятивные сделки можно также классифицировать в зависимости от временного горизонта и способов осуществления. Первую группу составляют позиционные спекулянты (long term traders), которые поддерживают открытые позиции в течение длительного периода времени - нескольких дней или недель, иногда месяцев. Они делают ставку на долгосрочные прогнозы, опирающиеся на анализ фундаментальных экономических показателей. Игроки данного типа должны быть способны вывести из оборота крупные денежные суммы на продолжительное время. Они принимают на себя, таким образом, огромные риски, но и выигрыш, который ими может быть получен, превосходит доходность других операций. Ко второму типу относятся спекулянты, наблюдающие за тенденциями одного дня (day-to-day traders). К ним относятся скальперы (scalpers) - операторы, играющие на изменениях курсов в течение одной торговой сессии, систематически закрывающие позиции в конце каждого рабочего дня. С помощью небольших по объему капиталов они заключают большое количество прямых и обратных сделок за короткий промежуток времени. В основном этим видом деятельности занимаются индивидуальные торговцы.

В повседневной деятельности спекуляция трудно отличима от других типов операций.

К активной или пассивной спекуляции периодически прибегают все участники рынка.

Операторы, которые не покрывают (хеджируют) свои будущие финансовые потоки, занимаются пассивной спекуляцией. Те же, кто сознательно фиксируют позицию исходя из прогнозов, занимаются активной спекуляцией.

Четвертой базовой стратегией операций на мировом финансовом рынке является хеджирование, т. е. защита от рыночных рисков. Любая экономическая деятельность всегда связана с риском. При этом риски, которым подвергаются участники финансового рынка, очень разнообразны. Например, БМР в своем исследовании приводит около 30 видов рисков, которым подвергались в 1980-е гг. международные банки. На мировом финансовом рынке наибольшее значение имеют так называемые рыночные риски, связанные с изменениями цен на денежных рынках и рынках капиталов, то есть валютный, процентный риски и риск изменения курсовой стоимости акций. Хеджирование предполагает перенос на контрагента рисков, которые данный оператор не желает брать на себя. Второй стороной по сделке покрытия могут выступать как хеджеры, страхующие свои позиции в обратном направлении, так и спекулянты или арбитражеры.

По отношению к риску операторы могут выбрать одну из трех возможных линий поведения:

- выжидательная позиция состоит в том, что сознательно не предпринимается никаких мер по устранению риска, что на практике означает пассивную спекуляцию. Принимая во внимание амплитуду колебаний процентных ставок, валютных курсов, решение об отсутствии всякого страхования представляется не всегда разумным;

- стопроцентное покрытие всех позиций, находящихся под риском, т. е. полное устранение валютного и процентного рисков, риска по акциям и другим ценным бумагам без каких-либо попыток спекулировать. Последующая эволюция ставок, курсов, котировок не сможет ухудшить финансовые результаты, но и прибыль от благоприятного их изменения также будет упущена. При этом на практике невозможно привести в полное соответствие инструменты покрытия рисков и страхуемые элементы позиции. Кроме того, затраты на чрезмерное покрытие могут свести на нет ожидаемую прибыль от операции;

- выборочное покрытие рисков на основе анализа рисков и убытков, а также сопоставления этих потерь с затратами на хеджирование. Нам представляется, что это наиболее эффективное и экономичное поведение.

Поскольку валютный или процентный риск всегда присущ открытой позиции, то для защиты от него надо устранить саму открытую позицию. Так, для покрытия спотовой позиции на срочном рынке занимают противоположную по направлению позицию. Тогда любое отрицательное колебание по первой позиции компенсируется выигрышем по покрытию. Оператор, имеющий длинную позицию (кредитора), должен покрываться за счет противоположной эквивалентной позиции, т. е. за счет короткой позиции (заемщика) на фьючерсном рынке. Последняя, наоборот, должна покрываться за счет противоположной эквивалентной длинной позиции.

Для того чтобы покрытие было эффективным, важно достичь эквивалентности количественных и качественных характеристик инструментов хеджирования и характеристик страхуемой позиции. Например, следует следить за совпадением показателей чувствительности обоих элементов сделки, т. е. при изменении ставки процента их стоимость должна изменяться одинаково.

При хеджировании своих операций на мировом финансовом рынке участники могут:

- либо использовать технику микропокрытия, которая состоит в хеджировании каждой операции независимо от других. Его преимущества заключаются в легкости определения позиции на уровне одного актива и возможности найти более адекватное соотношение между инструментами хеджирования и страхуемой позицией. В то же время микропокрытие затрудняет расчет глобальной рисковой позиции, может привести к тому, что отдельно покрываются ресурсы и их использование, тогда как они сами компенсируют риски друг друга. Покрытие оказывается тогда бесполезным и дорогостоящим, а управление усложняется большим числом операций, за которыми необходим постоянный контроль;

- либо страховать только глобальную валютную или процентную позицию, т. е. осуществлять макропокрытие, что должно принести экономию на стоимости хеджа. Эта техника предполагает постоянный расчет отклонений между позициями по активу и пассиву баланса и хеджирование лишь результирующей рисковой позиции. Однако сложно определить макропозицию в режиме реального времени из-за ее непостоянства.

Важным вопросом при принятии решения о хеджировании является его стоимость.

Стоимость политики систематического покрытия, т. е. устранения всякого проявления риска, не равна нулю, но она в основном соответствует возможному риску. Кроме того, стоимость покрытия предсказуема и определенна, так как фиксируется заранее, а размер же возможных убытков плохо поддается оценке. Более гибкая политика выборочного покрытия состоит в хеджировании в зависимости от имеющихся прогнозов. Когда ожидается благоприятное изменение рынка, позиция не страхуется и сознательно оставляется открытой, чтобы извлечь прибыль из этой эволюции. Наоборот, если предсказывается неблагоприятное изменение рынка, позиция хеджируется. Успех в данном случае полностью зависит от качества прогнозов.

Основные виды инструментов, обращающихся на мировом финансовом рынке

Мировой финансовый рынок предоставляет своим участникам богатые возможности выбора различных категорий инструментов.

Долевые инструменты на мировом финансовом рынке представлены прежде всего акциями. Поскольку эмиссия и обращение акций регулируется исключительно законодательствами отдельных стран об акционерных обществах, то особенности мирового рынка акций незначительны. Более того, рынок евроакций не получил широкого распространения. Между тем сформировался рынок американских и глобальных депозитарных расписок.

Депозитарные расписки - это свободно обращающийся финансовый инструмент, который служит свидетельством на владение акциями иностранных компаний, депонированными в банке. Таким образом, преодолевается запрет на обращение иностранных акций на внутренних фондовых рынках отдельных стран. Наибольшее распространение получил рынок американских депозитарных расписок. Расписки, допускаемые к обращению сразу в нескольких странах, называют глобальными.

Гораздо большим своеобразием отличается мировой рынок долговых инструментов.

Естественно, что особенности отдельных национальных рынков накладывают на них отпечаток. В наибольшей степени это относится к инструментам, при помощи которых банки формируют свою ресурсную базу, большая часть которых на национальных и внутренних валютно-финансовых рынках носит необращающийся характер. В этом случае национальные особенности банковской системы (практика разграничения деятельности коммерческих и инвестиционных банков в противовес универсальным банкам, регулирование порядка начисления процентов по счетам и их минимального размера, гарантирование банковских вкладов и т. д.) непосредственно отражаются на характеристиках финансовых инструментов. Например, в США распространены так называемые НАУ-счета (Negotiated Order of Withdrawal - NOW Account), т. е. сберегательные счета, на которые разрешается выставление чеков, при этом на остатки по счетам начисляются проценты. Еще одной разновидностью являются депозитные счета денежного рынка (Money Market Depository Account - MMDA) - счета, средства с которых инвестируются в инструменты денежного рынка и, соответственно, приносят доход, близкий к ставке краткосрочных заимствований казначейства США, но по-прежнему эти счета позволяют их владельцам выписывать чеки.

Отметим также, что основные преимущества операций именно на мировом финансовом рынке по сравнению с инвестированием и финансированием на национальных рынках наиболее ярко реализуются в том случае, если у участника финансового рынка есть возможность в любой момент перепродать имеющийся у него актив. Поэтому обращающиеся финансовые инструменты пользуются большой популярностью у операторов мирового финансового рынка. Кроме того, необходимость обеспечить ликвидную торговлю ценными бумагами одновременно в нескольких странах приводит к тому, что эмитенты выбирают для активов характеристики, максимально приближенные к тем, которые рассматриваются рынком как общепринятые. В то же время в силу потребности адаптировать характеристики инструментов к особенностям ситуации конкретных инвесторов и заемщиков постоянно продолжается процесс финансовых инноваций, появления обращающихся бумаг с новыми характеристиками.

Таким образом, палитра наиболее популярных инструментов мирового финансового рынка сформировалась под воздействием двух противоположных тенденций: стремления к максимальной унификации и стандарт изации, а также движение в сторону расширения спектра предлагаемых инструментов. В результате среди наиболее распространенных в настоящее время в мировой практике обращающихся долговых инструментов можно выделить:

- обращаемые депозитные сертификаты, в том числе евровалютные;

- казначейские векселя правительств промышленно развитых стран;

- коммерческие бумаги крупных промышленных и торговых компаний, в том числе эмитированные на еврорынке;

- международные и глобальные облигации.

Популярными инструментами также являются ценные бумаги взаимных фондов, осуществляющих вложения капитала в диверсифицированный портфель ценных бумаг зарубежных рынков, и международные синдицированные кредиты, производные финансовые инструменты.

Обращаемые депозитные сертификаты - это краткосрочные процентные инструменты, выпускаемые банками. Они были предложены на рынке в начале 1970-х гг. Являясь аналогом банковского депозита, они в то же время могут быть предметом купли-продажи. Эти сертификаты представляют собой письменные свидетельства (подтверждения) банков о депонировании денежных средств, удостоверяющие право вкладчика на получение вклада и процентов по нему по истечении заранее определенного времени. На еврорынке депозитные сертификаты - это один из старейших финансовых инструментов, имеющий срок обращения до одного года.

Евровалютные депозитные сертификаты в основном эмитируются первоклассными банками в форме на предъявителя и минимальным номиналом, соответствующим 25 тыс. дол. Напомним, что на еврорынке депозитные сертификаты выпускаются банками в валюте, которая не является для них национальной. Наиболее активным центром торговли подобными бумагами является Лондон, а наиболее распространенной валютой номинала - доллар США. Если срок обращения депозитного сертификата увеличивается, то растет и его минимальный номинал. Например, среднесрочные депозитные сертификаты имеют, как правило, срок 5 лет и минимальный номинал 250 тыс. дол. Поскольку депозитные сертификаты - это инструмент, близкий к обычному прямому банковскому депозиту по своим характеристикам и уровню риска, то и доходность по этим активам приблизительно равна с учетом различий в национальном налогообложении.

Обращаемые депозитные сертификаты с точки зрения инвестора обладают неоспоримым преимуществом более высокой ликвидности, поскольку существуют хорошо развитые вторичные рынки (национальные и международные) для данного вида ценных бумаг. В то же время депозитные сертификаты позволяют финансовым учреждениям - эмитентам в силу заранее определенного срока их погашения более эффективно управлять ликвидностью, т. е. решать одну из основных проблем банковского бизнеса. Традиционно по обращающимся депозитным сертификатам устанавливалась фиксированная ставка процента, действовавшая весь срок их обращения. Однако в связи с удлинением периода обращения этих ценных бумаг в последние годы получили развитие депозитные сертификаты с плавающей ставкой процента - floating rate certificates of deposit - (FRCD).

На еврорынке их доходность обычно привязывается к ставке предложения депозитов на Лондонском межбанковском рынке - ЛИБОР (London Interbank Offered Rate - LIBOR) или ставке привлечения депозитов - ЛИБИД (London Interbank Bid Rate - LIBID). Таким образом, она выражается в виде базовой ставки, относящейся к некоторому периоду времени, например полгода, плюс возможная маржа, отражающая уровень риска каждого заемщика.

Через определенные периоды времени (в нашем примере один раз в полгода) происходит фиксация процентной ставки в зависимости от уровня базиса на следующий период процентных начислений. Таким образом, страхуются процентные риски инвесторов в среднесрочные бумаги.

Казначейские векселя представляют собой краткосрочные дисконтные обязательства правительств, которые обычно погашаются в течение одного года от момента эмиссии. В международном обороте используются только казначейские векселя отдельных промышленно развитых стран, рассматриваемые рынком как практически безрисковые и абсолютно ликвидные, так как платежеспособность соответствующих правительств не вызывает сомнений. Наибольшим спросом на данный момент пользуются векселя федерального правительства США, которые размещаются на еженедельных аукционах с дисконтом от номинала, который должен быть погашен полностью через 91, 182 или 364 дня. Следовательно, доход инвесторов в казначейские векселя состоит из разницы между ценой приобретения векселя и ценой его продажи или же номиналом, по которому они погашаются. Так как подобные ценные бумаги высоколиквидны, их курсы не подвержены резким колебаниям и обычно отсутствуют ограничения на операции иностранцев с ними, казначейские векселя используются не только в качестве основного инструмента краткосрочных инвестиционных портфелей, но и в виде залога при операциях межбанковского кредитования в форме соглашений об обратном выкупе ценных бумаг - сделок РЕПО (Repurchase Agreement - REPO).

Коммерческие бумаги - это распространенный инструмент мирового денежного рынка, являющийся краткосрочным обязательством, эмитируемым, как правило, только крупными компаниями. Например, в Великобритании право на их выпуск имеют только компании, котирующиеся на Международной лондонской фондовой бирже. Период до погашения коммерческих бумаг составляет от 2 дней до 1 года. Коммерческие бумаги по юридической форме представляют собой краткосрочные коммерческие векселя, которые могут быть простыми и переводными. Поскольку они относятся к категории необеспеченных ценных бумаг, то на международном рынке размещаться могут только бумаги наиболее устойчивых и известных компаний. Причем даже эти компании для организации одновременного размещения обязательств на нескольких рынках вынуждены прибегать к услугам посредников - андеррайтеров. Поскольку по своей форме коммерческие бумаги являются простыми и переводными векселями, то на их характеристики при размещении на национальных рынках влияет местное вексельное законодательство.

Что касается еврокоммерческих бумаг, то большая их часть имеет период обращения до 270 дней и размещается только среди профессиональных участников рынка (банков, инвестиционных компаний, страховых и пенсионных фондов и т. д.), так как в этом случае не требуется никакой государственной регистрации выпусков. То, что бумаги продаются только институциональным инвесторам, определяет и их крупный номинал - кратные суммы от 100 тыс. дол. Их международный характер привносит требование обязательности получения международного кредитного рейтинга в одном из мировых рейтинговых агентств.

Еще одним интересным инструментом являются ноты, эмитируемые на еврорынке.

Евроноты представляют собой среднесрочный купонный долговой инструмент, который размещается крупными компаниями обычно в рамках специальных программ. Например, существуют инструменты эмиссии нот (Note Issuance Facility - NIF), которые представляют собой специальные процедуры их выпуска, основанные на соглашении о ее параметрах между эмитентом и банком, по которому эмитент получает «револьверный» кредит, а в соглашении четко расписывается процедура проведения торгов по размещению нот. Разновидностью является «револьверный» андеррайтинг (Revolving Underwriting Facility - RUF), при котором эмиссия нот гарантируется синдикатом банков. Существует также целый набор других инструментов эмиссии нот, совмещающий в себе особенности долговых инструментов и производных валютно-финансовых инструментов.

Значительный сегмент мирового финансового рынка представлен рынком облигаций.

При этом облигации, размещаемые на внешних рынках, обычно называются международными, хотя на практике они могут размещаться на собственно международных, или еврорынках, и отдельных зарубежных рынках. Основное отличие еврооблигаций от иностранных заключается в том, что первые выпускаются в валюте, являющейся иностранной как для эмитента, так и для инвесторов. Законодательство большинства государств не требует обязательной регистрации эмиссии и раскрытия информации для выпусков еврооблигаций. Как правило, отсутствуют и ограничения на время и объемы таких выпусков. В то же время Германия, Япония и Франция регулируют время и объемы выпусков, особенно если они выражены в национальной валюте. США и Канада, наоборот, не пытаются регулировать эмиссии еврооблигаций в американских и канадских долларах. Еврооблигации выпускаются, как правило, на предъявителя, право собственности на них подтверждается только наличием сертификата. Это означает анонимность инвестора.

Однако есть и регистрируемые выпуски облигаций, которые существуют как в документарной, так и в бездокументарной форме. Значительная часть облигаций эмитируется без предоставления залога или иной формы обеспечения. Обычно не устанавливаются никакие ограничения на использование привлеченных таким образом кредитных ресурсов. Эмиссии еврооблигаций по сравнению с иностранными в значительно меньшей степени подвержены регулированию со стороны государств как того, чья денежная единица используется в качестве валюты займа, так и того, на территории которого предлагаются облигации. Даже доходы выплачиваются держателям еврооблигаций в полном объеме без удержания налога у их источника в стране эмитента, что не характерно для долговых инструментов, обращающихся на внутренних рынках. Размещение еврооблигаций обычно осуществляется эмиссионным синдикатом, в котором представлены банки, зарегистрированные в разных странах. Выпуск и обращение бумаг осуществляются в соответствии с установившимися на рынке правилами, например, расчеты по сделкам проводятся через специальные клиринговые системы.

Иногда эмиссия еврооблигаций комбинируется с одновременной эмиссией зарубежных облигаций. Например, размещаются два транша - еврорыночный на европейских и азиатских национальных рынках в форме на предъявителя и американский регистрируемый транш. Евровалютный транш на предъявителя проходит через клиринговые системы, а клиринг американского транша в зарегистрированной форме осуществляется через Депозитарную трастовую компанию. Разница в клиринговых процессах затрудняет взаимный обмен облигаций между двумя траншами. Однако обе части выпуска обладают идентичными характеристиками и равным уровнем ликвидности.

Если происходит одновременное размещение еврооблигаций и облигаций на одном или нескольких зарубежных рынках, то говорят о выпуске глобальных облигаций. Общий выпуск дробится на параллельные транши, каждый из которых номинирован в евровалюте или в валюте той страны, на рынке которой он размещается. Результатом одновременного размещения глобальных облигаций на различных финансовых рынках является их включение в листинг сразу на нескольких фондовых биржах, а также применение различных форм регулирования рынка глобальных облигаций в зависимости от страны размещения бумаг. Обычно эту операцию осуществляет общий глобальный координатор выпуска - лид-менеджер (lead manager) эмиссии. Однако чаще всего реальным распространением занимаются его региональные представители, отвечающие за тот или иной национальный фондовый рынок. Глобальная эмиссия позволяет эмитенту диверсифицировать свою инвестиционную базу и снизить риск резкого удорожания заимствования на каком-либо отдельном рынке. Кроме того, удачное размещение облигаций на нескольких рынках позволяет улучшить свой кредитный рейтинг сразу в нескольких странах, что снизит стоимость заимствований в будущем.

Профессиональные участники рынка еврооблигаций часто используют специальный слэнг для определения бумаг с какими-либо отдельными характеристиками. Так, облигации «дракон» (Dragon Bonds) обозначают евродолларовые облигации, размещаемые на азиатских, в том числе японском, рынках и прошедшие листинг на какой-либо азиатской бирже, например в Сингапуре или Гонконге. Устоявшиеся названия существуют и для зарубежных облигаций, торгуемых в основных финансовых центрах мира. Наиболее известными являются «янки» в США (Yankee bonds), «самураи» в Японии (Samurai bonds), «бульдоги» в Великобритании (Bulldog bonds), облигации «Рембрандт» в Голландии (Rembrandt bonds), облигации «матадор» в Испании (Matador bonds) или облигации «кенгуру» в Австралии (Kangaroo bonds).

Особенностью операций на мировом финансовом рынке является то, что иностранные инвесторы и заемщики пытаются максимально себя защитить от действия рыночных рисков, в частности процентного и валютного. Поэтому параллельно с ростом объемов операций с инструментами денежного рынка и рынка капиталов увеличиваются объемы операций и с производными валютно-финансовыми инструментами (форвардами, фьючерсами, опционами, свопами и др.), которые позволяют страховать эти риски.

Операции банков на мировом финансовом рынке

Коммерческие банки являются одним из наиболее активных участников мирового финансового рынка. Как уже отмечалось, они могут выступать в качестве инвесторов, заемщиков и посредников на этом рынке. Для этого банки могут использовать различные организационные структуры: международный департамент, представительства, филиалы и дочерние структуры за рубежом, совместные банки и оффшорные банковские учреждения.

Обычно первой формой осуществления международных операций для банка является заключение сделок на зарубежных валютно-финансовых рынках в интересах своих клиентов через систему банков-корреспондентов. Следующим шагом становится открытие представительства на интересующем банк зарубежном рынке. Представительство не имеет права осуществлять собственно банковские операции, но, собирая информацию о рынке и расширяя сеть партнеров в зарубежном государстве, оно создает базу для успешного внедрения на рынок в будущем посредством открытия филиала, или дочернего банка.

Филиал не является самостоятельным юридическим лицом и действует только в пределах полномочий, предоставленных ему головной структурой. Это в общем случае выводит его из сферы банковского регулирования и контроля принимающего государства, поэтому в большинстве стран открытие филиалов иностранных банков не допускается. В тех случаях когда открытие филиалов разрешено, в национальное законодательство вводится отдельное положение о том, что, будучи частью банковской системы страны, филиалы инобанков обязаны выполнять нормы местного регулирования.

Дочерние банки со стопроцентным или долевым участием банки могут создавать за пределами страны своей регистрации. В этом случае дочерняя структура является юридическим лицом по праву принимающей страны и полностью подчиняется ее банковскому и валютному регулированию, хотя собственниками ее капитала являются нерезиденты. Помимо дочерних структур, которые ориентированы на работу на определенных зарубежных рынках, коммерческие банки могут выступать учредителями оффшорных банков. Последние регистрируются в специальных зонах, в которых существует упрощенный административный, регулятивный и налоговый контроль, но согласно лицензии они имеют право заключать сделки с любыми юридическими и физическими лицами, за исключением резидентов самих оффшорных зон. Отсутствие четкого регулирования, а зачастую и анонимность как владельцев самого банка, так и его вкладчиков вынуждает в последнее время надзорные органы большинства развитых государств с подозрением относиться к сделкам с подобными банками.

Результатом процессов финансовой глобализации и развития международных банковских операций стало формирование международного банковского бизнеса, под которым понимается выход банковских продуктов и услуг на международные рынки на основе приобретения банковских учреждений одной страны резидентами другой страны. Он может принимать различные формы в зависимости от географического рынка и национального регулирования. Однако в общем виде международный банковский бизнес можно разделить на международный розничный и международный оптовый банковские бизнесы. Некоторые международные банки могут специализироваться на одном из перечисленных видов деятельности, другие их комбинируют произвольным образом. В любом случае природа международного розничного и оптового банковских бизнесов различаются. Напряженность конкуренции, регулирование и ожидаемая доходность варьируются в широких пределах в зависимости от типа деятельности, которую выберет банковское учреждение.

Международный розничный банковский бизнес относится к владению иностранцами сети банковских учреждений какой-либо страны, которая ориентирована на обслуживание частных лиц и небольших предприятий. Этот тип деятельности банков предполагает в основном прием депозитов и предоставление индивидуальных потребительских кредитов.

Поскольку удобства потребителя (клиента) - это один из самых важных факторов в розничном банковском бизнесе, то международный розничный бизнес предполагает наличие большого числа филиалов и значительное число служащих.

Как и национальный розничный банковский бизнес, международный подразумевает значительные финансовые затраты на оборудование и найм персонала и внедрение электронных систем обработки информации, которые могли бы снизить себестоимость услуг. Однако не только значительные затраты на построение или приобретение розничной сети определяют тот факт, что международный розничный банковский бизнес является наименее успешным видом международной банковской деятельности. Например, среди основных причин неудач, которые постигали британские и японские банки в США, американские и канадские банки в Латинской Америке, можно назвать попытки использовать их установившиеся маркетинговые и управленческие стратегии для построения сети банковских учреждений на локальном рынке. В то же время розничный бизнес по продвижению финансовых услуг требует учета предпочтений местных клиентов и соответственно изменения не только рекламных компаний и других мероприятий по завоеванию рынка, но и самих характеристик финансовых продуктов.

Международный оптовый банковский бизнес относится к владению представителями одной страны банковскими учреждениями, ориентированными на предоставление услуг крупным корпоративным клиентам, находящимися в другой стране. Этот вид бизнеса может подразумевать как традиционные депозитно-ссудные операции коммерческих банков, так и более широкий спектр услуг, и прежде всего инвестиционных. В отличие от розничного оптовый банковский бизнес предполагает, что небольшое количество служащих оперирует значительными по объему финансовыми ресурсами через ограниченное число филиалов.

Крупные депозиты привлекаются с использованием телефона или электронных телекоммуникационных систем, также и предоставляются крупные кредиты. Отсутствие затрат на поддержание филиальной сети сделало международный оптовый банковский бизнес очень привлекательным. Он стал основным видом распространения международных банковских организаций. Подобные структуры часто поддерживают коммерческие отношения с многонациональными корпорациями, правительствами и правительственными агентствами. Через многонациональные международные оптовые банковские структуры ежедневно проходят огромные по размеру финансовые потоки, пересекающие национальные границы.

Поскольку многонациональные международные оптовые банковские структуры работают, как правило, с очень крупными клиентами, то потребности последних часто превышают возможности отдельных международных банков. В результате на рассматриваемом сегменте международного банковского бизнеса часто встречаются различные формы объединений банков, например банковские консорциумы.

Банковские консорциумы позволяют предоставлять заемщикам значительные кредиты, при этом диверсифицируя и ограничивая риски отдельных международных банков, входящих в объединение. Отдельные альянсы банков на международной арене не закреплены юридически. Наиболее известной формой взаимодействия банков на международном уровне является предоставление синдицированных банковских кредитов.

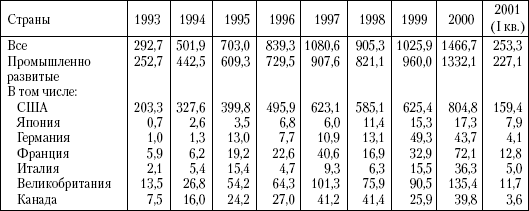

Мировым центром международных синдицированных кредитов считается Лондон. Объемы операций на этом рынке постоянно растут. Как следует из табл. 13. 4, основными заемщиками являются предприятия из промышленно развитых стран, на них приходится более 90 % рынка.

Таблица 13.4

Объявленные международные выпуски синдицированных кредитов (по национальной принадлежности заемщика), млрд дол., по годам

Примечание. Данные, приведенные в таблице, опубликованы в работе: International Capital Markets: Developments, Prospects, and Key Policy Issues. Wash., 2001. P. 21.

Для заемщиков преимущества синдицированного кредитования состоят в возможности привлекать средства не только на короткие сроки, но и для финансирования долгосрочных инвестиционных проектов (до 15 лет и более). При этом в целях страхования рисков процентная ставка обычно является плавающей. Это позволяет банкам формировать ресурсную базу для подобных кредитов за счет более дешевых инструментов денежного рынка. Поскольку банки, предоставляющие синдицированные кредиты, самостоятельно проводят анализ финансово-хозяйственной деятельности заемщика, то ему нет необходимости получать международный кредитный рейтинг. По технике предоставления синдицированные кредиты являются сложной формой прямого банковского кредита, его организация предполагает несколько этапов. На первом этапе банк, выступающий в роли менеджера синдиката (банк-организатор), путем переговоров с заемщиком согласовывает суммы, сроки и другие условия займа. К ним, например, относятся возможность пролонгации, досрочного погашения, вид обеспечения, права кредиторов, дополнительные виды комиссий и т. д. Банк-организатор также осуществляет подготовку и проведение переговоров между участниками банковского синдиката. Он берет на себя все организационные и информационные функции вплоть до проведения церемонии подписания сделки. На втором этапе подписывается кредитный договор и происходит непосредственное перечисление средств. На третьем этапе менеджер синдиката следит за целевым использованием заемщиком средств и процедурой его погашения. Отношения между членами синдиката прекращаются после того, как кредит полностью погашен. Процентные доходы по кредиту распределяются между участниками синдиката пропорционально внесенной сумме, а менеджер синдиката, кроме того, получает комиссию.

Одной из важнейших услуг, предоставляемых международными банками, является финансирование экспортно-импортных сделок. Финансирование международной торговли ставит перед банком гораздо более сложную задачу, чем финансирование торговых партнеров, находящихся в одной стране. Здесь играет роль не только разница в регулировании, но и различные виды используемых валют, отличия в кредитных рейтингах, валютные, страновые и другие риски. В международной практике наряду с традиционным финансированием в виде аккредитивов и краткосрочных кредитов получило развитие финансирование при помощи банковских акцептов.

Банковские акцепты представляют собой срочные векселя импортеров, акцептованные первоклассным банком. Последний акцептует вексель путем проставления соответствующего штампа на его лицевой стороне. Таким образом, банк гарантирует оплату векселя и подменяет кредитный рейтинг импортера своим кредитным рейтингом. Срок векселя рассчитывается обычно так, чтобы финансируемые товары могли быть поставлены покупателю и приняты до его истечения. Банковские акцепты являются обращающимся инструментом обычно на срок от 1 до 6 месяцев. Следовательно, экспортер может не ожидать даты погашения векселя, а продать его на денежном рынке в любой момент. В этом случае он сразу получает оплату товаров за минусом банковского дисконта.

Однако деятельность банков на мировом финансовом рынке отнюдь не ограничивается синдицированным кредитованием и торговым финансированием. Процессы сближения инвестиционного и коммерческого банковского дела, преобладания универсальных банков и их экспансия в смежные области финансовой деятельности привели к тому, что банки выступают одним из основных операторов мирового денежного рынка и мирового рынка капиталов. Поэтому в своей деятельности в собственных интересах и в интересах клиентов они активно используют все рассмотренные выше инструменты. Кроме того, в большинстве случаев они не только инвестируют средства в эти инструменты, но и служат организаторами эмиссий различных ценных бумаг на зарубежных и еврорынках.

В заключение необходимо отметить, что приведенный обзор операций банков на мировом финансовом рынке не является исчерпывающим, поскольку постоянно возникают все новые и новые виды финансовой деятельности. К этому приводят рост значения информатизации в развитии деятельности финансово-банковских структур, увеличение широты и глубины запросов клиентов, усложнение критериев выбора банка крупными и средними предприятиями, обострение международной конкуренции в банковской сфере, конкуренция между банками и компаниями, занимающимися инвестиционным и другими видами финансового бизнеса.