Банковские операции и сделки

Виды банковских операций

Операции коммерческого банка представляют собой конкретное проявление их функций на практике. Согласно российскому законодательству {2} к основным банковским операциям относятся следующие:

- привлечение денежных средств юридических и физических лиц во вклады до востребования и на определенный срок;

- предоставление кредитов от своего имени за счет собственных и привлеченных средств;

- открытие и ведение счетов физических и юридических лиц;

- осуществление расчетов по поручению клиентов, в том числе банков-корреспондентов;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание клиентов;

- управление денежными средствами по договору с собственником или распорядителем средств;

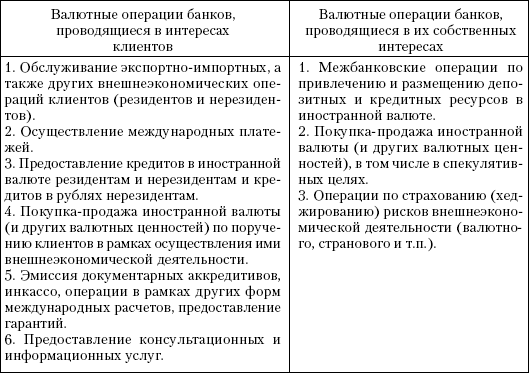

- покупка у физических и юридических лиц и продажа им иностранной валюты в наличной и безналичной формах;

- осуществление операций с драгоценными металлами в соответствии с действующим законодательством;

- выдача банковских гарантий.

Кроме того, в соответствии с российским банковским законодательством коммерческие банки помимо перечисленных выше банковских операций вправе производить следующие сделки:

- лизинговые;

- выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования по исполнению обязательств от третьих лиц в денежной форме;

- оказание консультационных и информационных услуг;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей.

Кредитная организация также вправе выполнять иные сделки, присущие ей как юридическому лицу в соответствии с законодательством РФ. Все банковские операции и сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - в иностранной валюте. Среди них одни операции совершаются банком на постоянной основе, т. е. регулярно, а другие - носят эпизодический характер. Следует различать также балансовые операции банков и забалансовые, те, которые не отражаются в официально публикуемых банковских балансах. Последние могут проводиться банками как с целью привлечения средств, так и их размещения на условной основе, т. е. при наступлении определенных, заранее оговоренных обстоятельств. Весь перечень банковских операций (сделок) можно объединить в три группы: пассивные, активные и комиссионно-посреднические.

Пассивные операции - это совокупность операций, обеспечивающих формирование ресурсов коммерческого банка. Пассивные операции являются основополагающими в деятельности банков, поскольку только качественная и устойчивая ресурсная база позволяет им проводить свои кредитные и другие операции по размещению средств, приносящие прибыль, получение которой составляет цель их деятельности. К пассивным операциям банка относят привлечение средств на расчетные и текущие счета юридических и физических лиц, открытие счетов срочных депозитов предприятий и организаций, а также вкладов граждан, выпуск банком собственных долговых обязательств (сертификатов, векселей, облигаций), привлечение кредитов и займов от других лиц, а также операции по формированию и наращиванию банком собственного капитала. При этом следует отметить, что привлечение средств клиентов (юридических и физических лиц) может осуществляться как с оказанием банком им услуг, так и без оказания последних. При проведении пассивных операций банк выступает в роли должника.

Активные операции банков - это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания своей ликвидности, а следовательно, и обеспечения финансовой устойчивости. К ним относятся ссудные, лизинговые, факторинговые и форфейтинговые операции, операции с иностранной валютой, ценными бумагами, по обеспечению долевого участия банка своими средствами в деятельности предприятий и организаций. При совершении этих операций банк выступает в роли кредитора.

По экономическому содержанию все активы коммерческого банка можно разделить на четыре подгруппы:

- свободные резервы - наличные деньги в кассе, остатки на корреспондентском счете в РКЦ Банка России, на корреспондентских счетах в других кредитных организациях;

- предоставленные кредиты и средства, размещенные в виде депозитов в других кредитных организациях, в том числе в Банке России;

- инвестиции - вложение ресурсов банка в ценные бумаги и другие финансовые активы (иностранную валюту, драгоценные металлы), а также долевое участие в совместной хозяйственной деятельности;

- материальные и нематериальные активы самого банка (внутренние инвестиции). К ним относится стоимость банковского здания, оборудования, другого имущества, необходимого для работы банка.

С точки зрения ликвидности, т. е. быстроты превращения в наличные средства, в банковской практике различают:

- высоколиквидные активы, т. е. активы, находящиеся непосредственно в денежной форме (резервы первой очереди) либо легко обращаемые в нее (резервы второй очереди). К первым относятся кассовая наличность, остатки средств банков на корреспондентских счетах, а ко вторым - легкореализуемые государственные и другие ценные бумаги (при наличии в стране ликвидного вторичного рынка);

- краткосрочные ликвидные активы - краткосрочные ссуды, а также ценные бумаги, имеющие вторичный рынок;

- труднореализуемые активы - долгосрочные ссуды, ценные бумаги, не имеющие развитого вторичного рынка, долевое участие в капитале других банков, предприятий, организаций;

- низколиквидные активы - вложения в основные фонды банка.

По уровню доходности активы банка делятся на активы, приносящие доход (кредиты, инвестиции), и активы, не приносящие дохода (свободные резервы, материальные активы). По уровню риска все активы коммерческих банков Банк России подразделяет на пять подгрупп {2}:

- безрисковые - 0 %;

- низкорисковые - 10 %;

- средней степени риска - 20 %;

- с повышенным риском - 70 %;

- высокорисковые - 100 %.

Каждой группе присвоен соответствующий коэффициент риска, который характеризует надежность вложения средств банка в те или иные активы. Так, к свободным от риска активам относятся средства на корреспондентском счете банка в Банке России и на резервном счете. Ко второй группе риска относятся ссуды, гарантированные Правительством РФ, ссуды под залог драгоценных металлов в слитках и государственных ценных бумаг.

Максимальный риск (100 %) имеют банковские активы пятой группы, к которым относят вексельные кредиты, долгосрочные ссуды, дебиторы по хозяйственным операциям и капитальным вложениям банка, а также просроченные ссудные задолженности клиентов.

Таким образом, структура активов каждого банка формируется под влиянием их доходности, ликвидности и риска для его деятельности. Активные операции осуществляются банком как за свой счет и в свою пользу, так и по поручению клиентов, а следовательно, за их счет.

Комиссионно-посреднические операции - это операции, которые банк выполняет по поручению своих клиентов, не отвлекая при этом на их осуществление ни собственных, ни привлеченных средств, за вознаграждение в виде комиссионных. К числу основных комиссионно-посреднических операций банков относятся:

- расчетно-кассовые операции;

- брокерские операции с ценными бумагами;

- гарантийные операции;

- трастовые операции;

- андеррайтинговые операции;

- информационно-консалтинговые операции;

- депозитарные операции.

Среди комиссионно-посреднических операций банков основное место занимают расчетно-кассовые операции, связанные с открытием и ведением счетов клиентов в рублях и иностранной валюте.

Представленная классификация операций коммерческих банков не является исчерпывающей. В зависимости от поставленных целей и задач экономического анализа или научного исследования она может быть расширена и детализирована или, наоборот, сужена (в результате соответствующей перегруппировки операций банков).

Для облегчения усвоения сложного материала все операции коммерческих банков независимо от того, к какой из основных трех групп они принадлежат, разделены нами на пять видов согласно их экономическому содержанию и той роли, которую они выполняют в общественном производстве. Операции, осуществляемые банками, представлены в их логической последовательности и взаимосвязи: расчетно-кассовые, по формированию банковских ресурсов, кредитованию клиентуры, с ценными бумагами и валютные.

Расчетно-кассовые операции банков

Расчетно-кассовые операции банков связаны с открытием и ведением счетов клиентов в рублях и иностранной валюте. К ним относятся осуществление по поручению клиентов расчетов и платежей с этих счетов, а также получение и зачисление причитающихся им средств на эти счета в безналичной форме, выдача наличных денег со счета, внесение их на последний, хранение и перевозка. Отношения клиентов с банком по поводу выполнения перечисленных операций регулируются договором банковского счета, который на практике получил название договора на расчетно-кассовое обслуживание. Он определяет права и обязанности сторон, а также содержит перечень оказываемых банковских услуг, тарифы и сроки выполнения.

Безналичные расчеты. Наибольшая часть времени операционных работников банка занята осуществлением межхозяйственных безналичных расчетов внутри страны, а также производством международных расчетов по экспортно-импортным сделкам своих клиентов с зарубежными партнерами.

Принципы безналичных расчетов. В основе безналичных денежных расчетов лежат следующие принципы их организации:

- списание банками средств со счетов предприятий и организаций только на основании их распоряжений и в пределах остатка средств;

- свобода субъектов хозяйствования в выборе форм безналичных расчетов с закреплением их в хозяйственных договорах;

- совершение субъектами хозяйствования платежей в сроки, определенные в хозяйственных, кредитных договорах, договорах страхования, коллективных договорах с рабочими и служащими и т. д.;

- обеспеченность платежей средствами на расчетном (текущем) счете текущими или будущими поступлениями на него, а также правом на получение банковского кредита.

Формы безналичных расчетов. Межхозяйственные безналичные расчеты в РФ осуществляются посредством расчетов платежными поручениями и по инкассо (платежными требованиями с акцептом и без него), с помощью аккредитивной и чековой форм расчетов. Каждая из этих форм имеет свои особенности и предназначение. Самой распространенной и уникальной в настоящее время является форма безналичных расчетов посредством платежных поручений, которая используется как в расчетах за товары, услуги, выполненные работы, так и в расчетах по нетоварным операциям (при перечислениях со счетов средств в уплату налогов, погашение банковских ссуд и процентов по ним, для платежей в различные внебюджетные фонды, страховым организациям и т. д.).

Банки не имеют права определять конкретные формы расчетов для своих клиентов, но они могут консультировать их по вопросам выбора наиболее эффективных форм с учетом характера и периодичности поставок, графика выполнения работ, сроков и условий погашения обязательств и т. п.

В расчетах по экспортно-импортным сделкам отечественные банки используют такие предусмотренные международной банковской практикой формы расчетов, как документарное инкассо, документарный аккредитив, банковский перевод. Порядок осуществления международных расчетов регламентирован унифицированными для всех стран правилами их организации, документооборота и отражения в бухгалтерском учете, принятыми Международной торговой палатой [Более подробно порядок осуществления безналичных расчетов во внутреннем и внешнем оборотах страны был изложен в 4. 2 и 4. 3.].

Кассовые операции. Они связаны с получением, выдачей, хранением и перевозкой денежной наличности. Все предприятия независимо от их организационно-правовой формы хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях. Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в учреждения банков для последующего зачисления на счета этих предприятий. Наличные деньги последние могут сдавать:

- непосредственно в кассы учреждений банков;

- через объединенные кассы на предприятиях;

- предприятиям Госкомсвязи РФ для перевода на соответствующие счета в банках;

- через инкассаторскую службу учреждений банков или специализированные инкассаторские службы, имеющие лицензию Банка России.

Порядок и сроки сдачи наличных денег устанавливаются учреждениями банков каждому обслуживаемому предприятию по согласованию с их руководителями. При этом учитывается необходимость ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков. В кассах предприятий могут храниться наличные деньги в пределах лимитов, определенных банком по согласованию с руководством предприятия. Они устанавливаются ежегодно всем предприятиям независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты.

Прогноз кассовых оборотов. Для определения объема и источников поступлений наличных денег в кассы банков и направлений их выдачи, а также выпуска или изъятия из обращения в областях, краях, республиках и в целом по РФ составляется план-прогноз кассовых оборотов на каждый квартал года с разбивкой по месяцам. В его разработке участвуют все кредитные организации, расчетно-кассовые центры Центрального банка РФ, его территориальные управления и он сам.

Планирование денежных оборотов по выдаче и поступлению наличных денег в банк начинается с составления и представления всеми предприятиями и организациями в обслуживающий их банк кассовых заявок по установленной форме, в которых должны быть указаны объемы наличных денег, подлежащих сдаче в банк и (или) получению в нем, с указанием их целевого назначения. Кроме собственно кассовых заявок предприятия должны подать в банк дополнительные расчеты к ним:

- торговые организации - сведения о поступлении торговой выручки;

- транспортные организации, зрелищные, коммунальные, предприятия бытового обслуживания - сведения о поступлении денежной выручки от соответствующих услуг;

- финансовые органы - сведения о поступлении налогов и сборов и т. д.

Составленный на очередной квартал прогноз кассовых оборотов сообщается банком РКЦ, в котором ему открыт корреспондентский счет, за 14 дней до начала планируемого квартала. Расчетно-кассовые центры составляют прогнозы кассовых оборотов по приходу, расходу и эмиссионному результату в целом по обслуживаемым кредитным организациям на основе анализа оборотов наличных денег, проходящих через их кассы и получаемых от кредитных организаций сообщений об ожидаемых оборотах наличных денег. Это делается ежеквартально с распределением по месяцам, и за 7 дней до начала прогнозируемого квартала сведения подаются в территориальное учреждение Банка России.

Территориальные учреждения Банка России составляют прогнозы кассовых оборотов по области, краю, республике, источникам поступления наличных денег в кассы банков и направлениям их выдачи на предстоящий квартал. Информационной базой данного прогноза служат оценки перспектив социально-экономического развития региона, отчетных данных за предыдущие периоды, а также полученных от расчетно-кассовых центров сообщений о прогнозируемых оборотах наличных денег и эмиссионном результате. Прогнозные расчеты кассовых оборотов по регионам сообщаются территориальными учреждениями Банка России Департаменту регулирования денежного обращения Центрального банка РФ заЗ дня до начала прогнозируемого квартала. В свою очередь Департамент, обобщив полученные данные, составляет сводный расчет потребности страны в денежной наличности. В нем учитываются и такие факторы, как происходящие в экономике структурные изменения, темпы инфляции, а также принимаемые Банком России меры в области денежно-кредитной политики по стабилизации денежного обращения. Составленный сводный прогноз потребностей народного хозяйства в денежной наличности на предстоящий квартал передается в Департамент эмиссионно-кассовых операций Центрального банка РФ и в итоге определяет механизм эмиссионно-кассового регулирования денежной массы в обращении в предстоящем квартале.

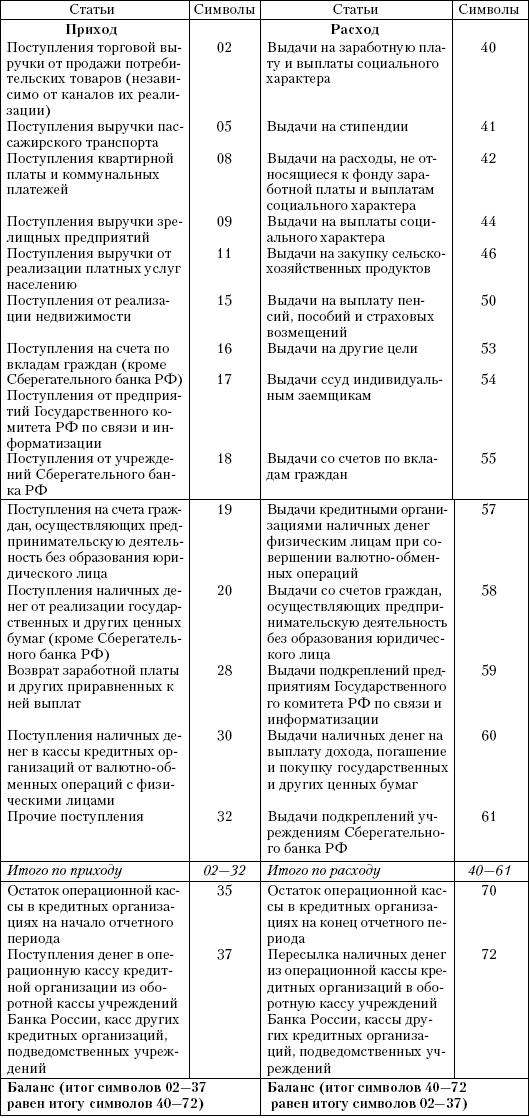

Основная задача банков всех уровней в работе по прогнозированию кассовых оборотов заключается в достижении наибольшей достоверности и реальности составляемых расчетов и определении изменений наличной денежной массы в обороте. Важным этапом является также и разработка мероприятий по увеличению поступления наличных денег в банки, их экономному использованию с целью ограничения эмиссии. Содержание плана-прогноза кассовых оборотов представлено в табл. 12.1

Таблица 12.1

Прогноз кассовых оборотов

Кассовый узел. Для работы с наличными деньгами коммерческие банки создают у себя кассовый узел, оборудованный в соответствии с требованиями к устройству и технической обеспеченности, разработанными Банком России. В состав кассового узла входят кассы различного назначения, хранилище ценностей, помещение по приему и выдаче денег инкассаторам, хранилище ценностей клиентов, кладовая для хранения архива кассовых документов и ряд других помещений.

Для комплексного обслуживания физических и юридических лиц кредитная организация создает кассовое подразделение, в которое (в зависимости от размеров учреждения банка) входят следующие специализированные кассы:

- приходные;

- расходные;

- приходно-расходные;

- вечерние [Вечерняя касса принимает денежную наличность от организаций и сумки от инкассаторов после окончания операционного дня банка. Принятые в нее деньги должны быть зачислены на соответствующие счета клиентов не позднее следующего операционного дня.];

- кассы пересчета.

В целях улучшения кассового обслуживания населения банк может открывать операционные кассы вне кассового узла для совершения операций по:

- приему и выдаче вкладов (в рублях и иностранной валюте);

- продаже и покупке ценных бумаг;

- приему коммунальных и других платежей от физических лиц.

Прием наличных денег в кассу. Основной формой поступления наличных денег в банк является сдача их непосредственно самими клиентами в кассу банка на основе объявления на взнос наличными в течение операционного дня (в дневную кассу) и после его окончания (в вечернюю кассу). При соответствии суммы фактически сданной в кассу банка сумме, указанной в приходном документе, кассир подписывает все три его составные части (объявление, квитанцию, ордер), ставит печать на квитанции и вручает ее клиенту - вносителю денег. Объявление он оставляет в кассовых документах банка, а ордер к объявлению передает операционисту для зачисления сданных клиентом наличных денег на его расчетный счет.

Поступления наличных денег в банк осуществляются и через аппарат инкассации. Банк может осуществлять инкассацию и доставку своих денежных средств и ценностей, а также денежных средств и ценностей клиентов собственными силами и средствами либо на договорных условиях через специализированные службы инкассации, имеющие лицензию Банка России на проведение данных операций. Большинство банков, которые не имеют своей службы инкассации, пользуются услугами служб Российского объединения инкассации (РОСИНКАС). Оно создано в 1988 г. как акционерное общество и имеет статус хозрасчетного государственного объединения, одним из акционеров которого является Центральный Банк РФ.

Выдача наличных денег. Выдача наличных денег предприятиям и организациям производится по денежным чекам. Последние являются бланками строгой отчетности и выдаются клиенту в виде чековых книжек. Для получения наличных денег со своего расчетного счета владелец чековой книжки должен заполнить денежный чек, указав в нем наименование получателя денег, номер счета, с которого они будут сниматься, их сумму цифрами и прописью, целевое назначение (на обороте чека), поставить подписи первых должностных лиц и печать. Операционный работник банка проверяет правильность заполнения чека, наличие средств на расчетном счете клиента, а затем, отрезав от чека контрольную марку, передает ее получателю денег для последующего вручения кассиру банка, а сам чек - непосредственно в расходную кассу банка.

Работа банка с денежной наличностью по обслуживанию клиентов - физических лиц, а также сотрудников самого банка производится по приходным и расходным кассовым ордерам соответственно для приема и выдачи наличных денег.

Проверка кассовой дисциплины. Действующая нормативно-правовая база по налично-денежному обращению и кассовым операциям предусматривает проведение банками систематических (не реже 1 раза в год) проверок соблюдения предприятиями и организациями кассовой дисциплины и условий работы с денежной наличностью по специальной программе. Такие проверки проводятся для принятия налоговыми органами мер финансовой ответственности в случае выявления нарушений условий работы с денежной наличностью, расчетов наличными деньгами с юридическими лицами сверх предельной нормы, неоприходования в кассу денежной наличности, накопления в кассе сверхлимитных остатков денег. По полученным от банка представлениям налоговые инспекции рассматривают дела об административных нарушениях и наложении штрафов на виновных в соответствии с п. 9 Указа Президента РФ от 23мая 1994 г. № 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» (в ред. от 08. 04. 03)[СЗ РФ. 1994. № 5. Ст. 396; РГ. 1995. № 60; СЗ РФ. 1999. № 32. Ст. 4045; 2000. № 31. Ст. 3252; 2003. № 15. Ст. 1347.]. В соответствии с данным Указом применяются следующие меры финансовой ответственности за:

- осуществление расчетов наличными денежными средствами с другими предприятиями, учреждениями и организациями сверх установленных предельных сумм - штраф в двухкратном размере суммы произведенного платежа;

- неоприходование (неполное оприходование) в кассу денежной наличности - штраф в трехкратном размере неоприходованной суммы;

- несоблюдение действующего порядка хранения свободных денежных средств, а также за накопление в кассах наличных денег сверх установленных лимитов - штраф в трехкратном размере выявленной сверхлимитной кассовой наличности.

На руководителей предприятий, учреждений и организаций, допустивших указанные нарушения, согласно законодательству РФ налагаются административные штрафы в пятидесятикратном размере минимальной месячной оплаты труда. Суммы взысканных штрафов зачисляются в федеральный бюджет.

Кассовое обслуживание банков. Эту операцию для самих кредитных организаций и их филиалов осуществляют расчетно-кассовые центры Банка России (на договорной основе).

Они подкрепляют денежной наличностью кассы кредитных организаций, а также принимают излишки при превышении кредитной организацией установленного ей РКЦ лимита остатка операционной кассы. РКЦ также проверяют достоверность отчетности банков о кассовых оборотах, составляют на основе данных кредитных организаций календарь выдачи наличных денег на оплату труда и представляют его в территориальное учреждение Банка России, участвуют в ежеквартальном планировании кассовых оборотов на обслуживаемой территории, проводят регулярные проверки кредитных организаций по вопросам соблюдения лимита операционной кассы и порядка ведения ими кассовых операций по обслуживаемой клиентуре.

Операции по формированию банковских ресурсов

Ресурсы коммерческого банка могут быть сформированы за счет собственных, привлеченных и заемных средств.

Собственный капитал. Собственный капитал (собственные средства) составляет основу деятельности коммерческого банка. Он, во-первых, обеспечивает банку как юридическому лицу экономическую самостоятельность, во-вторых, является резервом ресурсов, позволяющим поддерживать платежеспособность банка даже при утрате части своих активов или возникновении убытков от деятельности на рынке банковских услуг, в-третьих, определяет масштабы деятельности банка. Дело в том, что экономические нормативы, установленные Банком России для регулирования деятельности коммерческих банков, в основном исходят из размера их собственных средств. Так, величиной фактически имеющегося у банка собственного капитала определяются возможности расширения его активных операций [С 1 января 2000 г. минимальное соотношение между собственным капиталом и суммарным объемом активов, взвешенных с учетом риска, должно выдерживаться банками на уровне 10 - 11 % (в зависимости от абсолютной величины уставного капитала банка - до 5 млн евро или выше).], объемы увеличения ресурсной базы за счет отдельных источников (вкладов населения, эмиссии собственных векселей), максимальный размер риска на одного заемщика и одного кредитора (вкладчика) и т. д.

В-четвертых, собственный капитал банка является источником развития его материальной базы. Он обеспечивает рост филиальной сети и оснащение всех структурных подразделений банка новейшей техникой и современными информационными банковскими технологиями. В-пятых, наличие у банка в достаточном объеме собственных средств гарантирует соблюдение экономических интересов его вкладчиков и кредиторов, т. е. возможность выплаты им компенсации в случае возникновения у банка убытков или его банкротства. И, наконец, в-шестых, величина собственного капитала определяет конкурентную позицию банка на внутреннем и международном рынках. Таким образом, собственные средства банков выполняют защитную, регулирующую, оперативную и ценообразующую функции.

Источниками собственного капитала являются уставный капитал, эмиссионный доход банка, его фонды, нераспределенная прибыль отчетного года и прошлых лет, субординированные кредиты юридических лиц и др. Уставный капитал кредитной организации формируется в момент создания банка и первоначально состоит из величины вкладов ее участников. Он определяет минимальный размер имущества, гарантирующего интересы кредиторов. Для акционерных банков уставной капитал оценивается как сумма номинальной стоимости его акций, приобретенных акционерами, а для банков в форме ООО и ОДО - как номинальная стоимость всех долей его участников. Его величина определяется в учредительском договоре о создании банка и в уставе последнего. Вклады в уставный капитал банка могут быть произведены в виде денежных средств и материальных активов, в том числе здания, в котором будет располагаться банк. Минимальный размер уставного капитала создаваемого банка должен быть не менее суммы, эквивалентной 5 млн евро.

Каждый участник (акционер) банка ежегодно пропорционально своему вкладу в уставный капитал получает часть банковской прибыли в виде дивидендов.

Увеличение уставного капитала банков в дальнейшем происходит путем привлечения на финансовом рынке дополнительного капитала и накопления нераспределенной прибыли предшествующих лет и текущего года. Акционерные банки могут осуществлять это путем размещения дополнительных акций, увеличения номинальной стоимости ранее выпущенных акций. Банки, созданные в форме ООО или ОДО, увеличивают свой уставный капитал за счет дополнительных вкладов его участников либо вкладов третьих лиц, которые становятся при этом его новыми участниками (если это не запрещено уставом банка).

Фонды банка образуются из прибыли в порядке, установленном его учредительными документами с учетом требований действующего законодательства. К ним относятся резервный фонд, фонды специального назначения, фонды накопления и другие, которые банк считает необходимым создавать при распределении прибыли.

Резервный фонд предназначен для покрытия убытков и потерь, возникающих в результате деятельности банка. Минимальный его размер определяется уставом банка, но он не может составлять менее 5 % величины уставного капитала. Отчисления в резервный фонд производятся от прибыли отчетного года, остающейся в распоряжении банка после уплаты налогов и других обязательных платежей, т. е. от чистой прибыли, в размере не менее 5 %.

Фонды специального назначения создаются также из чистой прибыли отчетного года.

Они являются источником материального поощрения и социального обеспечения работников банка. Порядок их образования и расходования определяется самим банком в положениях об этих фондах.

Фонды накопления представляют собой нераспределенную прибыль банка, зарезервированную в качестве финансового обеспечения его производственного и социального развития и других мероприятий по созданию нового имущества.

Эмиссионный доход кредитной организации (банка) образуется в ходе осуществления ею операций по дальнейшему наращиванию своего уставного капитала за счет положительной разницы между:

- ценой размещения акций (долей) и их номинальной стоимостью;

- официальным курсом иностранной валюты (при оплате в ней акций) по отношению к российскому рублю на дату зачисления средств в иностранной валюте в уставный капитал и курсом, определенным в решении о выпуске акций.

Для банков, действующих в форме ООО или ОДО, этот доход формируется за счет разницы, возникающей при оплате долей иностранной валютой, между рублевой оценкой оплаченных в иностранной валюте долей участников по курсу Банка России на день поступления платежа на счет кредитной организации и номинальной стоимостью долей.

В качестве источника собственного капитала российских банков после финансового кризиса 1998 г. стали использоваться и субординированные кредиты.

Субординированные кредиты - это долгосрочные ссуды или займы, привлеченные коммерческими банками от юридических лиц в целях увеличения собственного капитала.

Согласно требованиям Банка России:

- срок предоставления составляет не менее 5 лет;

- кредит является необеспеченным;

- выплата основной суммы долга происходит не ранее окончания срока действия договора о его предоставлении;

- проценты по субординированому кредиту, полученному в валюте РФ (рублях), не должны превышать ставок рефинансирования Банка России, а по аналогичному кредиту, предоставленному в иностранной валюте, - ставок ЛИБОР плюс 6 % годовых по межбанковским 12-месячным депозитам в соответствующей иностранной валюте;

- сам договор о субординированном кредите должен содержать положения о невозможности его досрочного расторжения, а также об удовлетворении требований по нему в случае банкротства кредитной организации - заемщика только после полного удовлетворения требований всех иных кредиторов.

У банков есть и другие источники собственного капитала: имущество, безвозмездно и безвозвратно полученное в их собственность от организаций и физических лиц, прирост стоимости имущества, находящегося на балансе банка, за счет его переоценки по решениям Правительства РФ.

Как свидетельствует мировая банковская практика, структура ресурсной базы коммерческих банков характеризуется незначительной долей собственных средств, что соответствует специфике банковской деятельности, заключающейся в выполнении посреднических функций. Преобладающую часть банковских ресурсов составляют привлеченные средства.

Привлеченные средства. По способам аккумуляции привлеченные ресурсы можно представить в виде двух больших групп: депозитные и недепозитные.

Депозиты. Различают депозиты юридических и физических лиц. Среди депозитов юридических лиц самым крупным источником привлечения банком ресурсов в свой оборот являются средства клиентов на расчетных (текущих) счетах и на счетах банков-корреспондентов. По своей экономической сути эти счета представляют депозиты до востребования. Средства с этих счетов могут быть изъяты, переведены на счет другого лица без каких-либо ограничений (полностью или частично), в любое время, по первому требованию их владельцев. По этой причине банк уплачивает по счетам до востребования минимальные ставки процента. Режим работы данных счетов регулируется договорами соответственно банковского и корреспондентского счетов. На них оседают временно свободные средства хозяйствующих субъектов, бюджетов и бюджетных организаций, а также банков-корреспондентов по совершении операций, связанных с обслуживанием их деятельности.

На расчетных счетах юридических лиц отражается поступающая в их адрес от контрагентов выручка от реализации товаров, работ, услуг, доходы от внереализационных операций, суммы полученных от банков кредитов, а также расходование этих средств на платежи поставщикам, уплату налогов в бюджеты разного уровня, перечисления в различные внебюджетные фонды, выплаты заработной платы рабочим и служащим, погашение банковских кредитов и процентов по ним и т. д. Остатки средств на расчетных (текущих) счетах юридических лиц и корреспондентских счетах банков-корреспондентов являются подвижными, что заставляет коммерческие банки для сохранения своей ликвидности при выполнении требований владельцев этих счетов постоянно держать на достаточном уровне свои высоколиквидные активы (денежные средства в кассе банка и на корреспондентском счете в РКЦ Банка России, в государственных ценных бумагах и т. п.).

Вместе с тем юридические лица могут устойчивую величину своих временно свободных денежных средств разместить в банке на счетах срочных депозитов.

Срочные депозиты - это денежные средства, внесенные в банк на фиксированный срок.

Таким образом, они не используются для осуществления текущих платежей. В течение срока действия депозита дополнительные взносы от его владельца - юридического лица на депозитный счет не принимаются. В зависимости от срока размещения различают депозиты на 1 и 3 месяца, от 3 до 6 месяцев, от 6 месяцев до 1 года и свыше 1 года. Внесение средств на срочный депозит оформляется специальным договором - договором банковского вклада (депозита), который обязательно должен составляться в письменной форме.

Срочный депозит для клиента банка является не только потенциальными деньгами, но и капиталом. Он приносит своему владельцу определенный доход в виде процента, величина которого фиксируется в договоре и варьируется в зависимости от срока депозита. С такого депозита клиент банка может получить свои средства только после истечения его срока (вместе с причитающимися процентами). Если вкладчик пожелает изменить сумму вклада или его срок, то он должен расторгнуть действующий договор, изъять свой вклад и переоформить на новых условиях.

Вклады физических лиц (до востребования и срочные) могут привлекаться только теми коммерческими банками, которые имеют на это специальную лицензию Банка России.

Лицензия на привлечение во вклады денежных средств физических лиц выдается коммерческим банкам лишь после двух лет их успешной и устойчивой работы на рынке банковских услуг. Официально физическими лицами - вкладчиками коммерческих банков могут выступать граждане РФ, иностранные граждане, лица без гражданства. Банки принимают от них вклады как в рублях, так и в иностранной валюте. Последние могут быть именными и на предъявителя.

Именной вклад - это вклад на имя одного конкретного физического лица. Он может быть внесен как лично самим вкладчиком, так и через его представителя, т. е. доверенным лицом. В отношении физических лиц Гражданский кодекс РФ предусматривает открытие им вкладов третьими лицами (например предприятиями, организациями для перечисления заработной платы во вклады граждан)[В отличие от физических лиц открытие депозитов юридическим лицам третьими лицами, а также по доверенности не допускается.].

Привлекаются вклады населения на такие же сроки, что и депозиты юридических лиц.

Вклады физических лиц оформляются договором банковского вклада [С одним и тем же вкладчиком может быть заключено неограниченное количество договоров банковского вклада и, соответственно, может быть открыто неограниченное количество счетов.], который признается публичным договором [Публичным договором признается договор, заключенный коммерческой организацией и устанавливающий ее обязанности по продаже товаров, выполненных работ, услуг, которые она должна по характеру своей деятельности осуществлять в отношении каждого, кто к ней обратится (ст. 426 Гражданского кодекса РФ).]. По сравнению с депозитным договором с юридическим лицом договор банковского вклада с физическим лицом имеет некоторые особенности. Так, в нем могут быть предусмотрены следующие права вкладчика: распоряжаться своим вкладом по доверенности, выплачивать вклад третьему лицу, завещать вклад в установленном порядке, запретить банку изменять в одностороннем порядке ставку процента по срочному вкладу. В Гражданском кодексе РФ предусмотрено, что вклады граждан должны возвращаться им по их первому требованию. Условие договора, предусматривающее отказ от получения гражданином своего вклада по первому требованию, считается ничтожным. При этом если вклад был срочным, то при досрочном его изъятии вкладчиком в договоре должна предусматриваться возможность выплаты ему процентов не ниже, чем по вкладу до востребования.

Основанием для заключения договора банковского вклада является письменное заявление вкладчика, но договор считается заключенным с момента поступления вклада в банк. Последний может быть внесен гражданином в кассу банка наличными или поступить на его счет в безналичном порядке (путем перевода средств третьим лицом или самим вкладчиком на срочный вклад со своего счета до востребования, открытого в этом или в другом банке). Вклады граждан (независимо от их вида) могут удостоверяться и сберегательной книжкой (или книжкой денежного вклада), которая может быть именной и на предъявителя. Последняя признается ценной бумагой. Сведения о вкладчиках, вкладах и их банковских счетах, а также об операциях по последним составляют банковскую тайну.

Разновидностью срочных депозитов юридических и физических лиц являются банковские сертификаты и банковские векселя, которые представляют собой собственные долговые обязательства банка.

Банковские сертификаты. Сберегательный и депозитный сертификаты являются ценными бумагами, удостоверяющими сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных процентов в банке, выдавшем сертификат, или в любом его филиале.

Депозитный сертификат может быть выдан только юридическим лицам, а сберегательный - только физическим. Их владельцами могут быть резиденты и нерезиденты. Банк имеет право выпускать сертификаты при следующих условиях:

- осуществлении банковской деятельности в течение не менее двух лет;

- публикации годовой отчетности, подтвержденной аудиторской фирмой;

- соблюдении банковского законодательства и нормативных актов Банка России;

- выполнении обязательных экономических нормативов, регулирующих деятельность коммерческих банков со стороны Центрального банка РФ;

- наличии резервного фонда в размере не менее 5 % фактически оплаченного уставного капитала;

- выполнении обязательных резервных требований Центрального банка РФ.

Коммерческие банки вправе размещать свои сертификаты только после регистрации условий их выпуска и обращения в территориальном учреждении Банка России.

Выпускаться сертификаты российских банков могут только в валюте РФ и обращаться соответственно только на ее территории. Банковские сертификаты не могут использоваться как средство платежа при расчетах за товары и услуги. Они выполняют лишь функцию средства накопления и могут быть именными и на предъявителя. По истечении срока действия сертификата его владельцу (держателю) банк возвращает сумму вклада и выплачивает доход исходя из величины установленной ставки процента, срока и суммы вклада, внесенной на отдельный банковский счет.

Владелец сертификата может уступать права требования по сертификату другому лицу.

По сертификату на предъявителя эта уступка осуществляется простым вручением, а по именному - посредством передаточной надписи (цессии), которая оформляется на обратной стороне бланка сертификата. Она представляет собой двухстороннее соглашение между лицом, устанавливающим свои права (цедентом), и лицом, приобретающим эти права (цессионарием). Выдача сертификатов юридическим и физическим лицам осуществляется только после перечисления ими соответствующей суммы на специальные счета в банке, предназначенные для учета выпущенных сертификатов. При наступлении срока погашения владелец должен предъявить сертификат банку-эмитенту вместе с заявлением о востребовании средств по нему с указанием счета, на который они должны быть зачислены.

Сертификаты имеют существенные преимущества перед срочными вкладами, оформленными депозитными договорами. Так, благодаря большому количеству возможных финансовых посредников в распространении и обращении сертификатов расширяется круг потенциальных инвесторов банка, а благодаря вторичному рынку сертификат может быть досрочно передан (продан) владельцем другому лицу с получением некоторого дохода за время хранения и без изменения при этом объема ресурсов банка. Досрочное же изъятие владельцем срочного вклада означает для него потерю дохода, а для банка - утрату части ресурсов.

Недостатком сертификатов по сравнению со срочными вкладами (депозитами) являются повышенные затраты банка, связанные с эмиссией сертификатов как разновидности ценных бумаг.

Банковские векселя. Банковский вексель - это ценная бумага, содержащая безусловное долговое обязательство векселедателя (банка) об уплате определенной суммы векселедержателю в конкретном месте и указанный срок. Выпуск и обращение векселей (в том числе и банковских) регулируются Гражданским кодексом РФ и Федеральным законом от 11 марта 1997 г. № 48-ФЗ «О переводном и простом векселе» {1,7}. Руководствуясь этими документами, банки сами разрабатывают условия выпуска и обращения векселей, которые в отличие от условий выпуска и обращения банковских сертификатов нигде не регистрируются. Банки могут выпускать только простые векселя, причем как процентные, так и дисконтные, и размещать их среди юридических и физических лиц.

Процентные векселя дают возможность первому векселедержателю (или последнему при наличии на векселе передаточной надписи - индоссамента) получить при предъявлении их банку к погашению за фактический срок нахождения своих денежных средств в обороте банка процентный доход. Дисконтные векселя позволяют получить дисконтный доход, который определяется как разница между номинальной стоимостью векселя, по которой он погашается, и ценой, по которой он продается первому векселедержателю.

Банковские векселя, во-первых, являются высоколиквидным средством обращения, так как могут передаваться по индоссаменту; во-вторых, выступают средством платежа в расчетах за товары и услуги между юридическими и физическими лицами; в-третьих, представляют высокодоходное средство накопления; в-четвертых, могут служить предметом залога при оформлении клиентами кредитов в других банках. Поэтому вложения клиентами своих свободных средств в банковские векселя являются очень привлекательным и выгодным делом для них, а для банков - устойчивым и самостоятельно регулируемым ресурсом срочного характера в целях последующего размещения в банковские активы (кредиты, валюту, ценные бумаги и т. д.). Банкам не запрещено выпускать и валютные векселя, что способствует аккумуляции кредитных ресурсов в иностранной валюте.

Заемный капитал. Заемные ресурсы (капитал) привлекаются по инициативе самого банка и представляют собой межбанковские кредиты (депозиты), кредиты Центрального банка РФ и банковские облигации.

Банковские облигации. Облигации коммерческих банков - это ценные бумаги, которые удостоверяют отношения займа между владельцем облигаций (кредитором) и банком (заемщиком), выпустившим их по решению Совета директоров банка, и приносят владельцу доход. Эмиссия банковских облигаций осуществляется на основании специального проспекта эмиссии, который должен быть опубликован в печати и зарегистрирован в Банке России. Эмиссия облигаций разрешается банкам только после полной оплаты ими своего уставного капитала. Банки могут выпускать облигации именные и на предъявителя, обеспеченные и необеспеченные, процентные и дисконтные, конвертируемые в другие ценные бумаги и неконвертируемые, с единовременным погашением и погашением по сериям в определенные сроки.

При выпуске обеспеченных облигаций в качестве обеспечения может выступать залог собственного имущества банка либо обеспечение, предоставленное ему для целей выпуска облигаций третьими лицами. Облигации без обеспечения могут выпускаться не раньше третьего года существования банка при условии надлежащего утверждения к этому времени двух годовых балансов на сумму, не превышающую размер уставного капитала банка.

Предоставление обеспечения третьими лицами при выпуске банковских облигаций требуется при существовании кредитной организации:

- менее двух лет (на всю сумму выпуска облигаций);

- более двух лет при выпуске облигаций на сумму, превышающую размер уставного капитала (величина обеспечения должна быть не меньше суммы, превышающей размер уставного капитала).

Кредитная организация, созданная в форме открытого акционерного общества, вправе проводить размещение конвертируемых в акции облигаций путем открытой и закрытой подписки, а кредитная организация, созданная в форме закрытого акционерного общества, - только в форме закрытой подписки. Акционеры кредитной организации-эмитента имеют преимущественное право приобретения размещаемых посредством открытой эмиссии облигаций и других ценных бумаг, конвертируемых в акции. Причем они должны быть заранее уведомлены кредитной организацией о возможности осуществления ими преимущественного права приобретения таких облигаций. Лицо, имеющее преимущественное право приобретения облигаций, конвертируемых в акции, вправе полностью или частично осуществить его путем подачи в банк-эмитент письменного заявления о приобретении таких облигаций и документа об их оплате. По окончании срока, действующего для акционеров, обладающих правом преимущественного приобретения облигаций, конвертируемых в акции, банк-эмитент может размещать эти облигации среди другого круга лиц - инвесторов.

В РФ выпуск облигаций акционерными коммерческими банками не получил широкого распространения. В странах с развитой рыночной экономикой, например в Германии, банки выпускают наибольшее число облигаций, которые пользуются широкой популярностью среди инвесторов на денежном рынке.

Межбанковские кредиты (МБК). Такие кредиты банки предоставляют друг другу на условиях срочности, возвратности и платности. Сделки осуществляются на одном из сегментов денежного рынка - рынке МБК. Цели привлечения МБК заключаются в расширении активных операций коммерческих банков (ссудных, фондовых и других), а также в поддержании и регулировании текущей банковской ликвидности. Привлечение (размещение) ресурсов осуществляется банками двумя способами: самостоятельно (путем прямых переговоров друг с другом) или через посредника (другой банк, финансовую компанию, фондовую биржу и т. д.).

Межбанковские кредиты могут выдаваться в разовом порядке. В этом случае они оформляются отдельным кредитным договором, в котором предусматривается размер ссуды, ее срок, уровень ставки процента, порядок начисления и уплаты процентов, ответственность сторон за несоблюдение условий договора и др. Межбанковские кредиты могут также предоставляться на постоянной основе, т. е. в форме открытия банком-кредитором кредитной линии на каждый конкретный банк-заемщик с установлением ему лимита кредитования в зависимости от его финансового состояния. В этом случае между банком-кредитором и банком-заемщиком оформляется генеральное соглашение о сотрудничестве на внутреннем и внешнем рынках МБК, так как межбанковское кредитование может осуществляться в рублях и иностранной валюте. Названное соглашение может носить и взаимный характер. Оно заключается на год с правом пролонгации.

Сделки по МБК заключаются в основном через соответствующие системы связи (например СВИФТ (Swift)), что обеспечивает быстрое, оперативное перераспределение по горизонтали свободных кредитных ресурсов между банками. При наличии временно свободных ресурсов или потребности в приобретении кредитов дилер заинтересованной стороны по системам связи направляет дилеру другой стороны предложение заключить сделку следующего содержания: сумма и валюта МБК, ставка процента, срок кредита, дата валютирования (зачисления средств на счета банков), номер и дата генерального соглашения. Сделка по МБК считается состоявшейся, если будет получено соответствующее подтверждение от другой стороны. Сделки по МБК заключаются, как правило, на стандарт ные сроки - 1; 2; 3; 14; 17; 21; 30; 60 и 90 дней. Ставка процента за кредит устанавливается дифференцированно в зависимости от сроков кредитования, а также от спроса и предложения кредитных ресурсов на рынке МБК. В течение действия соглашения стороны каждый месяц предоставляют друг другу балансы и расчеты установленных Банком России экономических нормативов для оценки их финансового состояния, а следовательно, и решения вопроса о сохранении договорных отношений о сотрудничестве на рынке МБК.

Наличие прямых корреспондентских отношений между банками порождает потребность в такой разновидности межбанковских кредитов, как кредиты овердрафт при отсутствии или недостаточности средств, необходимых для совершения операций по счету банка-респондента, открытому в банке-корреспонденте. Возможность предоставления такого кредита и условия кредитования (максимальный размер овердрафта, его продолжительность, ставка процента и пр.) должны отражаться в договоре об установлении между банками прямых корреспондентских отношений.

Кредиты Банка России. Они могут привлекаться кредитными организациями при недостатке средств для кредитования клиентов и выполнения принятых на себя обязательств.

Банк России, как уже излагалось выше, является кредитором последней инстанции для кредитных организаций, он создает систему рефинансирования. Все кредиты Банка России в зависимости от целевого назначения можно подразделить на три большие группы:

1 группа - это кредиты ликвидности, которые удовлетворяют потребность коммерческих банков в денежных средствах для завершения расчетов, т. е. выполнения своих срочных обязательств. К ним относятся внутри - и однодневный (овернайт), а также ломбардный кредиты.

2 группа - кредиты, которые удовлетворяют потребность коммерческих банков в капитале, вызванную в основном вложением ими своих ресурсов в убытки. Кредиты данной группы предоставляются банкам в условиях финансовых кризисов по решениям Совета директоров Банка России. К ним относятся кредиты для повышения финансовой устойчивости банка, на реструктуризацию, для погашения обязательств перед вкладчиками, санационный и стабилизационный.

3 группа - кредиты рефинансирования, предназначенные для расширения кредитных вложений коммерческих банков в реальный сектор экономики. Они предоставляются в форме переучета векселей, под поручительства других банков, а также под залог (заклад) векселей и (или) прав требований по кредитным договорам сферы материального производства сроком не более 180 дней. Это направление кредитной деятельности Банка России в рамках системы рефинансирования банковского сектора страны является пока еще менее развитым.

Кредиты второй группы используются лишь при чрезвычайных обстоятельствах. Таким образом, в основном отечественные коммерческие банки в свой оборот для пополнения ресурсов могут привлекать лишь кредиты первой группы, т. е. кредиты для поддержания ликвидности. В настоящее время все они предоставляются коммерческим банкам через Главные территориальные управления Центрального банка РФ, которым он устанавливает лимиты по каждой форме кредитования. Для получения данных кредитов коммерческие банки должны соответствовать следующим требованиям: выполнять в полном объеме обязательные резервные требования; не иметь просроченной задолженности по ранее полученным от Банка России кредитам и процентам по ним, а также других просроченных денежных обязательств перед последним; обладать достаточным обеспечением по кредитам Банка России, поскольку каждый из кредитов этой группы предоставляется под залог (блокировку) ценных бумаг, включенных в Ломбардный список Банка России. Этот список утверждается Советом директоров Центрального банка РФ и публикуется в средствах массовой информации. Ценные бумаги, принимаемые Банком России в качестве залога от коммерческих банков, должны удовлетворять следующим требованиям:

- входить в Ломбардный список (либо по ним должно быть принято специальное решение Совета директоров о возможности залога);

- учитываться на счете ДЕПО банка, открытом в уполномоченном депозитарии;

- принадлежать банку на праве собственности и не быть обремененными другими его обязательствами;

- срок их погашения должен наступать не раньше чем через 10 календарных дней после наступления срока погашения предоставленного Банком России кредита.

Достаточность обеспечения по кредитам ликвидности определяется каждым банком самостоятельно исходя из рыночной стоимости блокируемых ценных бумаг, скорректированной на поправочный коэффициент, установленный Центральным банком РФ по каждому виду закладываемых ценных бумаг, и суммы кредита, подлежащей возврату вместе с процентами по нему.

Однодневный расчетный кредит выдается коммерческому банку в конце операционного дня при отсутствии или недостаточности средств на его корреспондентском счете в РКЦ для выполнения своих обязательств (завершения расчетов). Кредит предоставляется сроком на один операционный день, пролонгации не подлежит. Не допускается и получение его в течение двух рабочих дней подряд.

Внутридневный кредит предоставляется банку сроком до конца операционного дня в рамках разрешенного ему дебетового сальдо по его корреспондентскому счету. Погашается он за счет текущих поступлений на счет банка или переоформляется в конце текущего дня в кредит овернайт (при недостаточности текущих поступлений на корреспондентский счет для его погашения).

Ломбардный кредит (сроком до 7 дней) может предоставляться по:

- заявкам банков - кредит выдается банку в любой рабочий день по фиксированной ставке процента, установленной Банком России; конкретный срок кредита указывается в заявке банка на его получение;

- результатам проведенного Банком России ломбардного кредитного аукциона - кредиты предоставляются после проведения аукциона по ставке процента, определяемой условиями и итогами аукциона; срок кредита указывается Банком России в официальном сообщении о проведении аукциона вместе с его условиями.

Для получения от Центрального банка РФ кредитов ликвидности коммерческий банк должен заключить с ним (в лице Главного территориального управления) генеральный кредитный договор на год, указав в нем, какими видами кредитов он будет пользоваться. Выданный кредит (однодневный, ломбардный) оформляется специальным извещением на имя банка, который в ответ должен представить в РКЦ Банка России срочное обязательство на погашение кредита в установленный срок в предоставленной ему сумме.

Операции банков по кредитованию клиентуры

Кредитные операции банков - это операции по размещению привлеченных ими ресурсов от своего имени и за свой счет на условиях возвратности, срочности и платности, составляющих незыблемые принципы банковского кредитования. Ссудные операции составляют основу активных банковских операций. На них приходится до 60 % всех активов коммерческих банков. Именно кредитные операции, несмотря на свой высокий риск, являются для банков наиболее привлекательными, так как они составляют главный источник их доходов.

Виды банковских кредитов. Коммерческие банки предоставляют своим клиентам разнообразные виды кредитов, которые можно классифицировать по различным признакам. По основным группам заемщиков выделяют кредиты хозяйству, населению, государственным органам власти, другим банкам.

По назначению (направлению) различают кредит потребительский, промышленный, торговый, сельскохозяйственный, инвестиционный, бюджетный, межбанковский.

В зависимости от сферы функционирования банковские кредиты, предоставляемые предприятиям всех отраслей хозяйства (т. е. хозяйствующим субъектам), могут быть двух видов: ссуды, участвующие в расширенном воспроизводстве основных фондов, и кредиты, вкладываемые в формирование оборотных фондов.

По срокам использования кредиты бывают до востребования и срочные, которые в свою очередь подразделяются на кратко - (до 1 года), средне - (от 1 до 3 лет) и долгосрочные (свыше 3 лет). Как правило, кредиты, формирующие оборотные фонды, являются краткосрочными, а ссуды, участвующие в расширенном воспроизводстве основных фондов, относятся к средне - и долгосрочным.

По обеспечению выделяют необеспеченные (бланковые) и обеспеченные кредиты, которые в свою очередь по характеру обеспечения подразделяются на залоговые, гарантированные и застрахованные.

По размерам ссуды бывают мелкие (менее 1 % собственных средств банка), средние (от 1 до 5 %) и крупные (более 5 %).

По валюте предоставления различают кредиты в валюте РФ и иностранной. По видам взимаемых ставок процента выделяют кредиты по фиксированной и плавающей ставкам процента.

По числу кредиторов различают кредиты, предоставляемые одним банком-кредитором и несколькими (на синдицированной основе и последовательно-параллельно).

По степени риска кредиты разделяют на стандарт ные (безрисковые), нестандарт ные (умеренный уровень риска), сомнительные (высокий уровень риска), безнадежные (практически безвозвратные).

По способу предоставления выделяют кредиты, выдаваемые в разовом порядке, в форме открытия кредитной линии, путем кредитования расчетного счета клиента.

По способу погашения различают ссуды, погашаемые единовременно (на определенную дату, обычно в конце срока договора) и погашаемые в рассрочку (равномерными и неравномерными частями, в сроки, согласованные с банком).

Современная система банковского кредитования. Отношения в сфере кредита строятся по определенной системе. Под системой банковского кредитования понимается совокупность взаимосвязанных элементов, определяющих организацию кредитного процесса [Под организацией кредитного процесса понимаются техника и технология кредитования.] и его регулирование в соответствии с принципами кредитования и теорией кредитного риска.

В качестве составляющих элементов она включает в себя:

- субъекты кредитования;

- объекты кредитования;

- порядок и степень участия собственных средств заемщиков в кредитуемой операции (сделке);

- способы регулирования ссудной задолженности;

- методы кредитования;

- формы ссудных счетов;

- банковский контроль в процессе кредитования.

Принципы кредитования и теория кредитного риска являются как бы своего рода надстройкой по отношению к системе кредитования в целом.

Принципы банковского кредитования. Организация кредитования банком конкретного заемщика базируется на определенных принципах, т. е. основополагающих условиях, на которых банк предоставляет кредиты заемщикам. К ним относятся возвратность, срочность и платность, обеспеченность и дифференцированность.

Возвратность как первый принцип банковского кредитования означает, что банк может ссужать средства только на таких условиях и на такие цели, которые обеспечивают высвобождение ссуженной стоимости и ее обратный приток в банк. Возвратность реально проявляется в определении конкретного источника погашения кредита и юридическом оформлении прав банка на его использование. Источниками погашения кредитов у хозяйствующих субъектов могут быть выручка от реализации продукции, товаров, услуг, выполненных работ (в том числе от экспорта), другого принадлежащего им имущества, денежные средства третьих лиц в погашение дебиторской задолженности, оформление новых кредитов в других банках и т. д. У физических лиц основными источниками погашения банковских ссуд являются заработная плата, пенсии, доходы от предпринимательской деятельности. Кроме того, могут использоваться процентные доходы от срочных вкладов, размещенных в банках, приобретенных ценных бумаг (банковских сертификатов, векселей, государственных и муниципальных облигаций), дивиденды от корпоративных акций и т. д. Органы власти субъектов РФ и других образований погашают банковские ссуды либо за счет поступающих в их бюджет доходов, либо за счет прибыли от осуществленного за счет кредита инвестиционного проекта. Конкретные источники погашения кредитов должны быть указаны в кредитном договоре с банком.

Срочность кредитования представляет собой необходимую форму достижения возвратности кредита. Этот принцип означает, что кредит должен быть не просто возвращен, а возвращен в строго определенный срок, т. е. в нем находит конкретное выражение фактор времени. Следовательно, срочность есть временная определенность возвратности кредита.

Сроки кредитования необходимо устанавливать с учетом характера, сроков проведения кредитуемых мероприятий и формирования реальных источников погашения кредита. Они могут определяться как конкретной датой, так и наступлением определенных событий (кредиты с открытым сроком).

Платность кредитования означает, что за предоставление стоимости во временное пользование банк взимает с заемщика определенную плату, которая обеспечивает возмещение его затрат по привлеченным ресурсам, на содержание самого банка и формирование банковской прибыли. Плата за кредит взимается в форме процента. Размер ставки процента устанавливается соглашением сторон и дифференцируется в зависимости от кредитного риска каждой кредитной сделки.

Дифференцированность кредитования означает, что коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Он должен предоставляться только тем хозорганам, которые в состоянии его своевременно вернуть. Поэтому дифференциация заемщиков должна осуществляться до заключения кредитных договоров с ними на основе показателей кредитоспособности, под которой понимается финансовое состояние предприятия, дающее уверенность в способности и готовности заемщика возвратить кредит в обусловленный договором срок. Эти качества потенциальных заемщиков оцениваются посредством анализа их баланса с точки зрения ликвидности, обеспеченности хозяйства собственными источниками, уровня его рентабельности на текущий момент и в перспективе, что в последующем определяет условия кредитования заемщика.

Принцип обеспеченности кредита означает, что на случай непредвиденных обстоятельств, ухудшения финансового состояния заемщика банк должен располагать вторичными источниками погашения кредита, к которым относятся залог имущества, поручительства третьих лиц и банковская гарантия. Обеспечение обязательств по банковским ссудам в одной или одновременно нескольких формах предусматривается обеими сторонами кредитной сделки в заключаемом ими между собой кредитном договоре.

Залог имущества. Залог - это такая форма обеспечения выполнения обязательств, при которой кредитор - залогодержатель вправе реализовать это имущество, если обеспеченное залогом обязательство не будет выполнено. Этот кредитор имеет право в случае неисполнения должником - залогодателем обеспеченного залогом обязательства получить удовлетворение из стоимости заложенного имущества преимущественно перед другими кредиторами.

Залогодателем может быть:

- сам заемщик или третье лицо - с точки зрения субъекта отношений;

- лицо, которому предмет залога принадлежит на правах собственности, полного хозяйственного ведения либо оперативного управления - с точки зрения права на имущество.

Предметами залога могут быть предприятие в целом (или комплекс), земельные участки, основные фонды (здания, сооружения, оборудование), товарно-материальные ценности, товарно-транспортные документы (железнодорожные накладные, варранты, коносаменты, складские свидетельства, контракты и т. п.), валютные средства, ценные бумаги (акции, облигации, векселя, банковские сертификаты и т. д.), имущественные права.

В зависимости от материально-вещественного содержания перечисленные предметы залога могут быть классифицированы как материальные, финансовые активы и юридически оформленные права на имущество и объекты интеллектуальной собственности.

Различают два вида залога. В первом случае предмет залога может оставаться у залогодателя, а во втором он передается в распоряжение или владение залогодержателю.

Наибольшее распространение имеет первый вид залога.

Залог с оставлением имущества у залогодателя может иметь несколько форм, основными из которых являются залог товаров в обороте, переработке и залог недвижимости.

Залог товаров в обороте, или залог с переменным составом, означает, что заемщик вправе реализовать заложенные ценности при условии одновременного погашения определенной части задолженности или замены выбывающих товаров другими, соответствующими данному виду кредитования ценностями, на равную или большую сумму.

Заемщик обязан обеспечить соответствующий учет и хранение заложенных ценностей и несет за это ответственность.

Залог товаров в переработке означает, что заемщик вправе перерабатывать в своем производстве заложенное сырье, покупные материалы, полуфабрикаты, но при этом залоговое право будет распространяться на выработанные полуфабрикаты, незавершенное производство, готовую продукцию и отгруженные товары.

Залог недвижимости, или ипотека, - это залог предприятий, строений, зданий, сооружений или иных объектов, непосредственно связанных с землей, вместе с соответствующими земельными участками или правом пользоваться ими.

Второй вид залога - залог с оставлением предмета залога у залогодержателя, или заклад, является предпочтительным видом залога в банковской деятельности.

Твердый залог в классическом виде предусматривает передачу товара и другого имущества банку и хранение его на складе кредитного учреждения или на складе заемщика, но под замком и охраной банка. Ценности, принимаемые в заклад, должны отвечать таким требованиям, как легкая реализуемость, возможность их страхования и длительного хранения, а также осуществления банком контроля за ними.

При залоге прав в качестве заклада могут выступать документы, свидетельствующие о передаче банку в качестве обеспечения по ссуде прав владения и пользования имуществом, прав на объекты интеллектуальной собственности (авторских прав на промышленные образцы, товарные знаки, ноу-хау, патенты) и др.

Отношения между залогодателем (заемщиком) и залогодержателем (банком-кредитором) по поводу предмета залога, выступающего в качестве обеспечения возврата кредита, регулируются договором о залоге, который должен быть заключен в письменной форме. В нем необходимо отразить условия, предусматривающие вид и форму залога, существо обеспеченного залогом требования, его размер и срок исполнения, состав и стоимость заложенного имущества, права и обязанности залогодателя и залогодержателя, порядок обращения взыскания на имущество должника в случае неисполнения им обеспеченного залогом обязательства, прекращение права залога, порядок разрешения споров, а также указать наименование и местонахождение обеих сторон. К нему должна быть приложена опись закладываемого имущества с указанием его залоговой стоимости и места хранения. Договор о залоге является таким юридическим документом, который составляется отдельно от того обязательства, которое обеспечивается залогом.

Право обращения на предмет залога кредитор приобретает, если в момент срока исполнения обязательства, обеспеченного залогом, оно не будет исполнено. Основанием для обращения взыскания на заложенное имущество является решение суда или арбитража.

Реализация (продажа) заложенного имущества производится путем продажи его с публичных торгов в порядке, установленном процессуальным законодательством. В случае частичного исполнения обязательства залог сохраняет силу до тех пор, пока обязательство не будет исполнено в полном объеме.

Поручительство. По договору поручительства третье лицо - поручитель обязывается перед кредитором другого лица (заемщика, должника) отвечать за исполнение последним своего обязательства полностью или частично. Заемщик и поручитель отвечают перед кредитором как солидарные должники, которые остаются обязанными до тех пор, пока обязательство не будет выполнено полностью. Обязательства поручителя могут распространяться на все изменения и дополнения к кредитному договору, по которому он собирается быть ответчиком, но при условии его предварительного письменного согласия.

Договор поручительства заключается в письменной форме и действует до истечения указанного в нем срока или исполнения обеспеченного им обязательства.

Банковская гарантия. Она призвана обеспечить надлежащее исполнение должником (принципалом) своего обязательства перед кредитором (бенефициаром). В качестве гаранта в соответствии со ст. 368 Гражданского кодекса РФ {1} могут выступать банки, иные кредитные учреждения или страховые организации. Банковская гарантия является односторонней сделкой, в соответствии с которой гарант дает письменное обязательство выплатить оговоренную денежную сумму по представлению кредитором письменного требования об ее уплате. Банковская гарантия вступает в силу, как правило, со дня ее выдачи. За ее получение должник (принципал) обязан уплатить гаранту комиссионное вознаграждение. Действие гарантии прекращается в следующих случаях: окончания срока, на который она выдана; выплаты бенефициару ее суммы; вследствие отказа бенефициара от своих прав по гарантии.

Основные элементы системы банковского кредитования. Дадим характеристику выделенных нами основных элементов системы банковского кредитования.

I. Субъекты кредитования. У коммерческих банков главным субъектом кредитных отношений является рыночное хозяйство с различными формами собственности и организационно-правовыми формами. Приоритет в кредитовании принадлежит негосударственным коммерческим предприятиям и организациям. Субъектами банковского кредитования являются также:

- государство (в лице Министерства финансов РФ, финансовых органов субъектов РФ и местных органов власти, а также государственных внебюджетных фондов всех уровней);

- физические лица (резиденты и нерезиденты, а также предприниматели без образования юридического лица);

- другие банки (отечественные и банки-нерезиденты).

II. Объекты кредитования. Под объектом кредитования следует понимать цель кредита. Она выражает конкретные временные потребности в дополнительных денежных средствах хозяйствующих и других субъектов рынка, на удовлетворение которых может быть предоставлен банковский кредит. Для установления между заемщиком и банком нормальных кредитных отношений очень важное значение имеют соответствие потребностей заемщика уставной деятельности и экономическая обоснованность кредита.

Это способствует возврату последнего и достижению заемщиком положительных результатов в своей деятельности.

Объекты кредитования в настоящее время устанавливаются коммерческими банками самостоятельно. Они определяются на основе уставных требований банка, круга обслуживаемой клиентуры, стратегии развития банка на ближайшую перспективу, экономической ситуации в стране и находят отражение в кредитной политике банка.

Поэтому целевое назначение кредита, за которым обращается заемщик, должно соответствовать еще и банковской кредитной политике.

Населению кредит может предоставляться на неотложные нужды, приобретение товаров длительного пользования, жилья и на жилищное строительство, обучение.

Кредитным организациям кредиты предоставляются для обеспечения текущей ликвидности, а также расширения ресурсной базы кредитования. В объеме всех МБК более половины приходится на долю однодневных кредитов, которые используются исключительно для регулирования ликвидности. Финансовым органам кредиты могут быть предоставлены под кассовый разрыв между поступлениями доходов и осуществлением расходов и на финансирование инвестиционных проектов, имеющих важное социальное и экономическое значение. Наибольший удельный вес в кредитном портфеле российских коммерческих банков занимают кредиты предприятиям и организациям реального сектора экономики, которые предоставляются им для финансирования оборотного капитала и расширения основного капитала.

Все объекты кредитования рыночного хозяйства можно разделить на три группы:

- объекты по операциям производственного характера (на оплату товарно-материальных ценностей, услуг, имущества, на затраты по реализации готовой продукции, реконструкции, расширению, техническому перевооружению, обновлению основных фондов, на пополнение оборотных средств, завершение расчетов);

- объекты по торгово-посредническим операциям (на закупку товаров, приобретение ценных бумаг, валютных средств и т. д.);

- объекты по операциям распределительного характера (на выплату заработной платы, платежей в бюджеты различных уровней и во внебюджетные фонды, оплату таможенных пошлин и т. п.).

Установление банками конкретных объектов кредитования нацеливает клиентов на тщательную проработку мотивации своих потребностей в заемных средствах и экономическое обоснование величины последних.

III. Порядок и степень участия собственных средств заемщиков в кредитуемой операции (сделке). Коммерческие основы деятельности хозяйствующих субъектов экономически (а не административно) побуждают их максимально использовать в своем хозяйственном обороте собственные средства и нести полную материальную ответственность за привлекаемые в оборот заемные ресурсы. В качестве последних в современных условиях выступает не только банковский кредит, но и межхозяйственный как в денежной, так и в товарной формах. Предприятия имеют право сами определять, чьи средства и в каком объеме брать взаймы, а условия их использования оговаривать в договорах. Степень участия собственных средств заемщика в кредитуемой операции определяется в заключаемом между ним и банком кредитном договоре.

IV. Способы регулирования ссудной задолженности. Величина выдаваемого каждому заемщику кредита имеет свои четкие границы в банке-кредиторе, что отражается в лимитах на пользование кредитными ресурсами банка. Следует различать лимит выдач, лимит задолженности и лимит кредитования.

Лимит выдач - максимальный суммарный оборот по выдаче кредита за весь период действия кредитного договора.

Лимит задолженности - максимальный размер единовременной задолженности по кредиту в рамках одного кредитного договора.

Лимит кредитования - максимальная сумма задолженности клиента по всем кредитным договорам с банком, включая просроченные кредиты и предоставляемые банком заемщику гарантии. Устанавливается он на год с правом пересмотра. Лимит кредитования является не только ограничителем кредитного риска, который берет на себя банк по конкретному заемщику (или группе заемщиков), но и ориентиром для диверсификации кредитных вложений.

Ограничения на величину заемных средств, которые могут быть предоставлены банком конкретному заемщику, устанавливает и Центральный банк РФ через критериальные значения таких экономических нормативов, регулирующих деятельность коммерческих банков, как норматив максимального кредитного риска на одного заемщика (или группу связанных заемщиков), на одного заемщика-акционера, норматив совокупного кредитного риска.

V. Формы ссудных счетов. Для осуществления операций по кредитованию заемщиков кредитные организации открывают им ссудные (кредитные) счета. Поскольку предприятия имеют право получать кредиты у нескольких банков, то, следовательно, они могут иметь ссудные счета в разных коммерческих банках. При этом в каждом из них предприятию может быть открыто несколько ссудных счетов, если оно одновременно пользуется кредитом под несколько объектов, под которые ссуды выдаются соответственно на разных условиях, разными способами, на различные сроки и под неодинаковые ставки процента. Формой ссудного счета, которая прочно закрепилась в российской банковской практике в условиях рыночного хозяйствования, является простой ссудный счет. Он представляет собой бухгалтерский документ банка, который служит исключительно для учета предоставленного банком заемщику кредита (исходя из его срока) и отражения его погашения.

VI. Банковский контроль в процессе кредитования. Для коммерческих банков кредитование является одним из самых доходных видов их деятельности, но вместе с тем и высокорисковым. Это обязывает банки осуществлять тщательный контроль за соблюдением установленных принципов кредитования, а также за целевым использованием кредита заемщиками и его эффективностью в целом, учитывая, что банки в процессе кредитования оказывают активное влияние на хозяйственную и финансовую деятельность заемщиков. В области кредитных отношений банковский контроль проходит несколько стадий (этапов): предварительную, текущую и последующую.

Предварительный контроль заключается в выборе из числа потенциальных заемщиков тех, которые по своему статусу, финансовому положению, кредитной истории и цели кредита отвечали бы всем требованиям банка и его кредитной политике. Под текущим контролем понимается проверка банком всей представленной заемщиком документации для оформления кредита, ее анализ с целью заключения кредитного договора и оформления обеспечительных обязательств. Сущность последующего контроля состоит в том, что на протяжении всего срока действия кредитного договора банком осуществляется постоянный контроль за финансовым состоянием заемщика, соблюдением лимита кредитования, целевым использованием кредита, своевременной уплатой процентов и т. д.

VII. Методы кредитования. Под методом кредитования понимается способ выдачи и погашения кредита. В настоящее время в отечественной банковской практике используются следующие способы выдачи и погашения кредита, рекомендованные Банком России {14}:

- разовым зачислением денежных средств на банковский счет либо разовой выдачей наличных денег;

- открытием кредитных линий различного вида;

- кредитованием банком расчетного (текущего, корреспондентского) счета клиента (при отсутствии или недостаточности на нем денежных средств);

- на синдицированной (консорциальной) основе;

- другими способами.

Разовые кредиты - это кредиты, которые предоставляются заемщикам от случая к случаю на удовлетворение различных их потребностей. При этом каждая ссуда оформляется индивидуальным кредитным договором с указанием цели и суммы кредита, срока его возврата, ставки процента и обеспечения. Для решения банком вопроса о выдаче такого кредита заемщик должен каждый раз представлять ему необходимый в таких случаях для его оформления пакет документов. Выдача разовой ссуды всегда производится единовременно.

Кредит выдается с простого ссудного счета с зачислением суммы кредита на расчетный счет заемщика. Предприятие (фирма)-заемщик может иметь в банке несколько простых ссудных счетов, если оно одновременно пользуется кредитом под несколько объектов кредитования, т. е. выданным на разные цели, в разное время и на различные сроки. Погашение разовых кредитов может производиться заемщиком как единовременно разовым платежом по окончании установленного договором срока кредита, так и периодически в согласованные с банком сроки и в соответствующей оговоренной сумме.