Учет расчетов

- Основные нормативные документы

- Безналичные формы расчетов

- Понятие дебиторской и кредиторской задолженности. Сроки расчетов и исковой давности

- Учет расчетов с покупателями и заказчиками

- Учет расчетов с поставщиками и подрядчиками

- Учет расчетов с использованием векселей

- Учет расчетов по посредническим операциям

- Учет экспортных операций

- Учет импортных операций

- Учет внешнеторговых товарообменных (бартерных) сделок

- Учет авансов выданных и полученных

- Учет резервов по сомнительным долгам

- Учет кредитов банков

- Учет займов

- Учет расчетов с бюджетом по налогам и сборам

- Учет расчетов с учредителями и акционерами

- Учет расчетов с разными дебиторами и кредиторами

- Учет расчетов с подотчетными лицами

- Учет расчетов с персоналом по прочим операциям

- Учет операций по доверительному управлению имуществом

- Учет расчетов с дочерними и зависимыми организациями

- Учет внутрихозяйственных расчетов

- Инвентаризация дебиторской и кредиторской задолженности и отражение ее результатов в учете

- Элементы учетной политики по займам и кредитам

- Раскрытие информации о расчетах в бухгалтерской отчетности

- Задание. Записать корреспонденции счетов по операциям учета расчетов

Основные нормативные документы

- Федеральный закон от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете"*(16).

- Гражданский кодекс Российской Федерации. Части I-IV.

- Положение по ведению бухгалтерской отчетности в Российской Федерации. Утверждено приказом Министерства финансов РФ от 29 июля 1998 г. N 34н*(16).

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Министерства финансов РФ от 31 октября 2000 г. N 94н*(16).

- Положение по бухгалтерскому учету "Учет активов и обязательств, стоимость которых выражена в иностранной валюте". ПБУ 3/2006. Утверждено приказом Министерства финансов РФ от 27 ноября 2006 г. N 154н*(16).

- Положение по бухгалтерскому учету "Бухгалтерская отчетность организации". ПБУ 4/99. Утверждено приказом Министерства финансов РФ от 6 июля 1999 г. N 43н*(16).

- Положение по бухгалтерскому учету "Доходы организации". ПБУ 9/99. Утверждено приказом Министерства финансов РФ от 6 мая 1999 г. N 32н*(16).

- Положение по бухгалтерскому учету "Расходы организаций". ПБУ 10/99. Утверждено приказом Министерства финансов РФ от 6 мая 1999 г. N 33н*(16).

- Положение по бухгалтерскому учету "Информация по сегментам". ПБУ 12/2000. Утверждено приказом Министерства финансов РФ от 27 января 2000 г. N 11н*(16).

- Положение по бухгалтерскому учету "Учет расходов по займам и кредитам и затрат по их обслуживанию". ПБУ 15/2008. Утверждено приказом Министерства финансов РФ от 6 октября 2008 г. N 107н.

- Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль". ПБУ 18/02. Утверждено приказом Министерства финансов РФ от 19 ноября 2002 г. N 114н*(16).

- Положение по бухгалтерскому учету "Информация об участии в совместной деятельности". ПБУ 20/03. Утверждено приказом Министерства финансов РФ от 24 ноября 2003 г. N 105н*(16).

- Методические указания по инвентаризации имущества и финансовых обязательств. Утверждены приказом Министерства финансов РФ от 13 июня 1995 г. N 49.

- Альбом новых унифицированных форм первичной учетной документации. Утвержден постановлением Госкомстата России от 30 октября 1997 г. N 71а*(16).

- О безналичных расчетах в Российской Федерации. Положение Центрального банка РФ от 3 декабря 2002 г. N 2-П.

- Положение об особенностях направления работников в служебные командировки. Постановление Правительства РФ от 13 октября 2008 г. N 740.

- Налоговый кодекс Российской Федерации. Часть 2. Федеральный закон от 5 августа 2000 г. N 117-ФЗ*(16).

Безналичные формы расчетов

Денежные расчеты осуществляются организацией либо наличными деньгами, либо в виде безналичных платежей.

Безналичные расчеты осуществляют посредством безналичных перечислений по расчетным, текущим и валютным счетам клиентов в банках, системы корреспондентских счетов между различными банками, клиринговых зачетов взаимных требований через расчетные палаты, а также с помощью векселей и чеков, заменяющих наличные деньги.

Безналичные расчеты осуществляются в основном через банковские, кредитные и расчетные операции. Их применение позволяет существенно снизить расходы на денежное обращение, сокращает потребность в наличных денежных средствах, обеспечивает их более надежную сохранность.

Безналичные расчеты осуществляют по товарным и нетоварным операциям. К товарным операциям относят куплю-продажу сырья, материалов, готовой продукции и т.п. Их учитывают на счетах 60 "Расчеты с поставщиками и подрядчиками", 62 "Расчеты с покупателями и заказчиками", 45 "Товары отгруженные" и др.

К нетоварным операциям относят расчеты с коммунальными учреждениями, научно-исследовательскими организациями, учебными заведениями и т.п. Их учитывают на счете 76 "Расчеты с разными дебиторами и кредиторами".

В зависимости от местонахождения поставщика и покупателя безналичные расчеты разделяют на иногородние и одногородние (местные).

Иногородними называют расчеты между организациями, обслуживаемыми учреждениями банка, находящимися в разных населенных пунктах, а одногородними - расчеты между организациями, обслуживаемыми одним или несколькими учреждениями банка, находящимися в одном населенном пункте.

Формы безналичных расчетов определены ст. 862 ГК РФ и Положением Центрального банка РФ (15) - это:

- расчеты платежными поручениями;

- расчеты по инкассо;

- расчеты по аккредитиву;

- расчеты чеками.

Формы безналичных расчетов избираются организациями самостоятельно и предусматриваются в договорах, заключаемых организациями с банками. В рамках безналичных расчетов в качестве участников расчетов рассматриваются плательщики и получатели средств (взыскатели), а также обслуживающие их банки и банки-корреспонденты.

Все операции по банковским счетам осуществляются только на основании расчетных документов. Расчетный документ - это оформленное на бумажном носителе или в электронном виде распоряжение:

- плательщика - о списании денежных средств со своего счета и перечислении их на счет получателя;

- получателя - о списании денежных средств со счета плательщика и перечислении на счет, указанный покупателем.

В Положении Центрального банка РФ изложены требования к оформлению расчетных документов на бумажных носителях информации (расчетные документы (кроме чеков) заполняются только на пишущей машинке или ЭВМ шрифтом черного цвета; заполнение чеков производится ручкой с пастой, чернилами черного, фиолетового или синего цвета или на пишущей машинке шрифтом черного цвета; не допускаются исправления, подчистки, помарки, а также использование корректирующих жидкостей; расчетные документы должны содержать обязательные реквизиты, установленные Положением, и др.).

Расчетные документы должны быть представлены в банк в течение 10 календарных дней, не считая дня выписки расчетного документа. В банк представляется столько экземпляров расчетных документов, сколько необходимо для всех участников расчетов. Копии расчетных документов могут быть изготовлены с применением копировальной бумаги, множительной техники или ЭВМ.

Первый экземпляр расчетного документа (кроме чека) подписывают два уполномоченных лица (или одно лицо, если в организации отсутствует лицо с правом второй подписи). Кроме того, на документе ставится оттиск печати.

Порядок оформления, приема, обработки электронных расчетных документов и осуществления расчетов с их использованием регулируется не Положением, а другими нормативными актами Центрального банка РФ, а также договорами банков с клиентами.

Расчеты платежными поручениями. Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке.

Расчеты платежными поручениями являются наиболее распространенной формой расчетов.

Платежными поручениями могут производиться перечисления денежных средств:

- за поставленные товары, выполненные работы, оказанные услуги;

- в бюджеты всех уровней и во внебюджетные фонды;

- в целях возврата/размещения кредитов и займов, депозитов и уплаты процента по ним;

- по распоряжению физических лиц или в пользу физических лиц;

- в других целях, предусмотренных законодательством или договором.

В соответствии с условиями основного договора платежные поручения могут использоваться для предварительной оплаты товаров, работ, услуг или для осуществления периодических платежей. Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика. При отсутствии или недостаточности денежных средств на счете плательщика платежные поручения оплачиваются по мере поступления средств в очередности, установленной законодательством.

Расчеты по инкассо - это банковская операция, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа.

Расчеты по инкассо производятся на основании платежных требований и инкассовых поручений.

Платежные требования применяются при расчетах за товары (работы, услуги), а также в иных случаях, предусмотренных договором плательщика с его контрагентом.

Платежное требование является расчетным документом, содержащим требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика. Срок для акцепта платежных требований определяется сторонами по основному договору (но не менее пяти рабочих дней). При отсутствии в договоре такого срока сроком для акцепта считаются пять рабочих дней.

Плательщик вправе отказаться полностью или частично от акцепта платежного требования по основаниям, предусмотренным в договоре.

Плательщик имеет право отказаться от акцепта счета в полной сумме в случае отгрузки поставщиком продукции незаказанной, недоброкачественной, нестандартной, некомплектной, досрочной поставки товаров или досрочного оказания услуг, предъявления поставщиком бестоварного требования, отсутствия утвержденных или согласованных в установленном порядке цен на товары и услуги и др. Частичный отказ от акцепта возможен при нарушении поставщиком цен, скидок, допущении арифметических ошибок в требовании или товарно-транспортном документе, поступлении части незаказанной, недоброкачественной, нестандартной продукции и др.

Отказ плательщика от оплаты платежного требования оформляется заявлением об отказе от акцепта установленной формы, которое составляется в трех экземплярах. Первый и второй экземпляры заявления оформляются подписями соответствующих должностных лиц и оттиском печати плательщика.

При полном отказе от акцепта платежное требование в тот же день возвращается банку-эмитенту вместе со вторым экземпляром заявления об отказе от акцепта для возврата получателю средств.

Первый экземпляр заявления вместе с копией платежного требования остается в банке плательщика, а третий экземпляр заявления возвращается плательщику.

При частичном отказе от акцепта платежное требование оплачивается в сумме, акцептованной плательщиком. Первый экземпляр заявления об отказе от акцепта вместе с первым экземпляром платежного требования остаются в банке плательщика, второй экземпляр заявления направляется в банк эмитента, а третий экземпляр возвращается плательщику.

Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик.

При неполучении в установленный срок заявления с отказом от акцепта платежных требований банк плательщика возвращает платежное требование в банк получателя с записью на обратной стороне "Не получено согласие на акцепт".

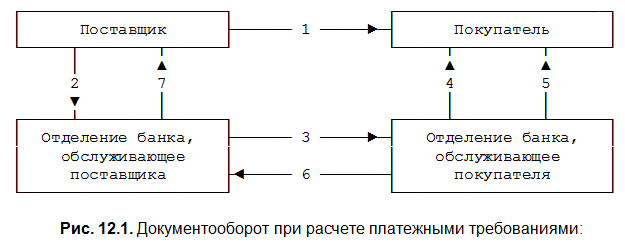

Схема документооборота при расчете платежными требованиями с использованием предварительного акцепта приведена на рис. 12.1.

1 - отправка документов, подтверждающих отгрузку товара; 2 - сдача платежного требования в четырех или трех экземплярах на инкассо; 3 - отправка платежного требования в двух экземплярах учреждению банка плательщика; 4 - извещение покупателя о поступлении платежного требования-поручения; 5 - отправка покупателю оплаченного платежного требования; 6 - извещение об оплате покупателем счета; 7 - перечисление платежа за счет поставщика и извещение об этом поставщика

Достоинством акцептной формы расчетов платежными требованиями является то, что она позволяет плательщику контролировать соблюдение поставщиком условий, предусмотренных договорами. Ее недостаток заключается в сравнительно медленном поступлении средств на счет поставщика (пять дней на акцепт и двойной срок почтового пробега).

Расчеты платежными требованиями, оплачиваемыми в безакцептном порядке, производятся, как правило, на основании соответствующих законов. В этом случае получатель должен указать в платежном требовании номер, дату принятия и название соответствующего закона. Как правило, со счетов плательщика без акцепта оплачивают требования за газ, воду, электрическую и тепловую энергию, канализацию, пользование телефоном, почтово-телеграфные и некоторые другие услуги.

Расчеты инкассовыми поручениями. Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщика в бесспорном порядке.

Инкассовые поручения применяются:

- если бесспорный порядок взыскания установлен соответствующими законами;

- для взыскания по исполнительным документам;

- в случаях, предусмотренных сторонами по основному договору.

Инкассовое поручение составляется по установленной Положением (15) форме. В поручении должна быть сделана ссылка на соответствующий закон, исполнительный документ или договор. К поручению должен быть приложен подлинник исполнительного документа или его дубликат.

При отсутствии и недостаточности денежных средств на счете плательщика инкассовое поручение исполняется по мере поступления денежных средств в очередности, установленной законодательством.

Банки приостанавливают списание денежных средств в бесспорном порядке в следующих случаях:

- по решению органа, осуществляющего контрольные функции в соответствии с законодательством, о приостановлении взыскания;

- при наличии судебного акта о приостановлении взыскания;

- по иным основаниям, предусмотренным законодательством.

При расчетах платежными поручениями и расчетах по инкассо расчеты у поставщиков отражают как продажу продукции, т.е. с применением счетов 45 "Товары отгруженные", 90 "Продажи", 62 "Расчеты с покупателями и заказчиками" и др. Покупатель использует счета 60 "Расчеты с поставщиками и подрядчиками", 51 "Расчетные счета" и др.

Аккредитивная форма расчетов применяется в двух случаях: когда она установлена договором и когда поставщик переводит покупателя на эту форму расчетов в соответствии с положениями о поставках продукции производственно-технического назначения и товаров народного потребления.

Особенность аккредитивной формы расчетов состоит в том, что оплату платежных документов производят по месту нахождения поставщика сразу после отгрузки им продукции.

Аккредитив - это условное денежное обязательство, принимаемое банком-эмитентом по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку произвести такие платежи.

Банки могут открывать следующие виды аккредитивов:

- покрытые (депонированные) и непокрытые (гарантированные);

- отзывные и безотзывные (могут быть подтвержденными).

При открытии покрытого аккредитива банк-эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива в распоряжение исполняющего банка на весь срок действия аккредитива.

При открытии непокрытого аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета в пределах суммы аккредитива в порядке, определенном соглашением между банками.

Отзывным является аккредитив, который может быть изменен или отменен банком-эмитентом на основании письменного распоряжения плательщика без предварительного согласования с получателем средств. Безотзывный аккредитив может быть отменен только с согласия получателя средств.

Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются основные условия (наименование банков, получатель средств, сумма аккредитива, его вид, сроки действия, способ извещения получателя средств об открытии аккредитива, полный перечень и точная характеристика документов, представляемых получателем средств, и др.).

Аккредитив предназначен для расчетов с одним получателем средств. Условиями аккредитива может быть предусмотрен акцепт уполномоченного плательщиком лица. Форма аккредитива установлена Положением (15).

Выплаты по аккредитиву производят в течение срока его действия в банке поставщика в полной сумме аккредитива или по частям против представленных поставщиком реестров счетов и транспортных или приемосдаточных документов, удостоверяющих отгрузку товара. Реестры счетов должны сдаваться поставщиком в обслуживающее его учреждение банка, как правило, на следующий день после отгрузки (отпуска) товара.

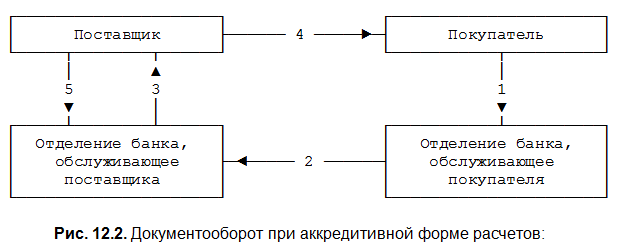

Схема документооборота при покрытом аккредитиве представлена на рис. 12.2.

1 - аккредитивное заявление; 2 - поручение об открытии аккредитива; 3 - извещение об открытии аккредитива; 4 - отгрузка продукции и отправка соответствующих документов; 5 - предъявление реестра счетов для немедленной оплаты

Аккредитив учитывают на счете 55 "Специальные счета в банках", субсчет 1 "Аккредитивы".

Аккредитив может быть выставлен за счет собственных средств и за счет банковского кредита. В первом случае выставление аккредитива оформляют следующей бухгалтерской записью:

Дебет счета 55 "Специальные счета в банках", субсчет 1 "Аккредитивы"

Кредит счета 52 "Расчетные счета".

Когда аккредитив выставляют за счет банковского кредита, составляют следующую запись:

Дебет счета 55 "Специальные счета в банках", субсчет 1 "Аккредитивы"

Кредит счета 66 "Расчеты по краткосрочным кредитам и займам".

Оплату счетов поставщиков с аккредитивного счета оформляют следующей записью:

Дебет счета 60 "Расчеты с поставщиками и подрядчиками"

Кредит счета 55 "Специальные счета в банках", субсчет 1 "Аккредитивы".

Остаток неиспользованного аккредитива возвращают организации-покупателю и зачисляют на расчетный счет, если аккредитив выставлен за счет собственных средств, или перечисляют в погашение задолженности по ссуде, если аккредитив выставлен за счет банковского кредита.

К недостаткам аккредитивной формы расчетов следует отнести замораживание средств покупателей на период действия аккредитива до его фактического использования, а также возможность задержки отгрузки продукции поставщиком до поступления аккредитива. Вместе с тем она гарантирует немедленную оплату счетов поставщиков и способствует соблюдению расчетно-платежной дисциплины.

Расчеты чеками. Расчетный чек содержит письменное поручение владельца счета (чекодателя) обслуживающему его банку на перечисление указанной в чеке суммы денег с его счета на счет получателя средств (чекодержателя). Данная форма расчетов в последние годы все шире используется при одногородних расчетах (особенно для расчетов с транспортными организациями).

Порядок и условия использования чеков в платежном обороте регулируются Гражданским кодексом РФ, а в части, им не урегулированной, - другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

Бланки чеков являются бланками строгой отчетности. Их хранение осуществляется в порядке, установленном нормативными актами ЦБ РФ.

В соответствии с Положением (15) для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями. Эти чеки могут использоваться клиентами данной кредитной организации, а также в межбанковских расчетах при наличии корреспондентских отношений. Вместе с тем они не могут применяться для расчетов через подразделения расчетной сети ЦБ РФ.

При поступлении товаров (оказании услуг) плательщик выписывает чек из книжки и передает представителю поставщика или подрядчика, который становится чекодержателем. Чекодержатель представляет выписанный чек в свое учреждение банка, как правило, на следующий день со дня выписки для зачисления денег на его расчетный счет.

Депонирование средств при выдаче чековых книжек у плательщика учитывается на счете 55 "Специальные счета в банках", субсчет 2 "Чековые книжки", с кредита счетов 51 "Расчетные счета", 66 "Расчеты по краткосрочным кредитам и займам" и других подобных счетов. По мере оплаты задолженности чеками их списывают с кредита счета 55 в дебет счета 76 "Расчеты с разными дебиторами и кредиторами" и других подобных счетов.

Понятие дебиторской и кредиторской задолженности. Сроки расчетов и исковой давности

Понятие дебиторской и кредиторской задолженности. Под дебиторской понимают задолженность других организаций, работников и физических лиц данной организации (задолженность покупателей за купленную продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.). Организации и лица, которые должны данной организации, называются дебиторами.

Кредиторской называют задолженность данной организации другим организациям, работникам и лицам, которые называются кредиторами.

Кредиторов, задолженность которым возникла в связи с покупкой у них материальных ценностей, называют поставщиками. Задолженность по начисленной заработной плате работникам организации, по суммам начисленных платежей в бюджет, внебюджетные фонды, в фонды социального назначения и другие подобные начисления называют обязательствами по распределению. Кредиторы, задолженность которым возникла по другим операциям, называют прочими кредиторами.

В бухгалтерском балансе дебиторская и кредиторская задолженности отражаются по их видам.

Дебиторская задолженность отражается в основном на счетах 62 "Расчеты с покупателями и заказчиками", 76 "Расчеты с разными дебиторами и кредиторами", а кредиторская - на счетах 60 "Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными дебиторами и кредиторами".

По истечении срока исковой давности дебиторская и кредиторская задолженности подлежат списанию. Общий срок исковой давности установлен в три года (ст. 196 ГК РФ). Для отдельных видов требований законом могут быть установлены специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком.

Срок исковой давности начинает исчисляться по окончании срока исполнения обязательств, если он определен, или с момента, когда у кредитора возникает право предъявить требование об исполнении обязательства.

Дебиторская задолженность по истечении срока исковой давности списывается на уменьшение прибыли или резерва сомнительных долгов.

Списание задолженности оформляется приказом руководителя и следующими бухгалтерскими записями:

Дебет счета 91 "Прочие доходы и расходы"

Кредит счетов 62, 76

Дебет счета 63 "Резервы по сомнительным долгам"

Кредит счетов 62, 76.

Списанная дебиторская задолженность не считается аннулированной. Она должна отражаться на забалансовом счете 007 "Списанная в убыток задолженность неплатежеспособных дебиторов" в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

При поступлении средств по ранее списанной дебиторской задолженности дебетуют счета учета денежных средств (50, 51, 52) и кредитуют счет 91 "Прочие доходы и расходы". Одновременно на указанные суммы кредитуют забалансовый счет 007 "Списанная в убыток задолженность неплатежеспособных дебиторов".

Кредиторская задолженность по истечении срока исковой давности списывается на финансовые результаты и оформляется следующими бухгалтерскими записями:

Дебет счетов 60, 76

Кредит счета 91.

Учет расчетов с покупателями и заказчиками

При отгрузке продукции покупателям возникающая дебиторская задолженность отражается по цене продажи продукции на счете 62 "Расчеты с покупателями и заказчиками".

На суммы оплаты за отгруженную продукцию, выполненные работы и оказанные услуги организация предъявляет расчетные документы покупателю или заказчику и производит следующую бухгалтерскую запись:

Дебет счета 62 "Расчеты с покупателями и заказчиками"

Кредит счета 90 "Продажи".

При погашении покупателями и заказчиками своей задолженности они списывают ее с кредита счета 62 в дебет счетов учета денежных средств.

При продаже амортизируемого имущества, т.е. основных средств и нематериальных активов, а также другого имущества (кроме готовой продукции и товаров), стоимость имущества по ценам продажи списывают в дебет счета 62 с кредита счета 91 "Прочие доходы и расходы". Поступление платежей за проданное имущество отражают по дебету счетов по учету денежных средств (51, 52, 50, 55) и кредиту счета 62.

На счете 62 отражают суммы полученных авансов и предварительной оплаты за поставленную продукцию (работы, услуги), а также возникающие курсовые разницы.

Суммы полученных авансов и предварительной оплаты учитывают по дебету счетов учета денежных средств и кредиту счета 62. При этом суммы полученных авансов и предварительной оплаты учитывают на счете 62 обособленно.

Положительные курсовые разницы учитывают по дебету счета 62 и кредиту счета 91 "Прочие доходы и расходы", а отрицательные - по дебету счета 91 и кредиту счета 62.

Не востребованная в срок задолженность покупателей и заказчиков списывается с кредита счета 62 в дебет счета 63 "Резервы по сомнительным долгам" или счета 91 "Прочие доходы и расходы".

Аналитический учет по счету 62 ведут по каждому предъявленному покупателем или заказчиком счету, а при расчетах в порядке плановых платежей - по каждому покупателю или заказчику. Построение аналитического учета должно обеспечить получение данных по покупателям и заказчикам по расчетным документам, срок оплаты которых не наступил; покупателям и заказчикам по не оплаченным в срок расчетным документам; авансам полученным; векселям, срок поступления денежных средств по которым не наступил; векселям, дисконтированным (учтенным) в банках; векселям, по которым денежные средства не поступили в срок.

Учет расчетов с покупателями и заказчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 62 обособленно.

В организациях, выполняющих работы долгосрочного характера (строительные, проектные, научные, геологические и т.п.), для учета расчетов с заказчиками может использоваться счет 46 "Выполненные этапы по незавершенным работам".

Аналитический учет по счету 46 ведется по видам работ.

Учет расчетов с поставщиками и подрядчиками

К поставщикам и подрядчикам относят организации, поставляющие сырье и другие товарно-материальные ценности, а также оказывающие различные виды услуг (отпуск электроэнергии, пара, воды, газа и др.) и выполняющие разные работы (капитальный и текущий ремонт основных средств и др.).

Расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими товарно-материальных ценностей, выполнения работ или оказания услуг либо одновременно с ними с согласия организации или по ее поручению.

В настоящее время организации сами выбирают форму расчетов за поставленную продукцию или оказанные услуги.

На предъявленные на оплату счета поставщиков кредитуют счет 60 "Расчеты с поставщиками и подрядчиками" и дебетуют соответствующие материальные счета (10, 11, 15 и др.) или счета по учету соответствующих расходов (20, 26, 97 и др.).

На счете 60 задолженность отражается в пределах сумм акцепта. При обнаружении недостач по поступившим товарно-материальным ценностям, несоответствия цен, обусловленных договором, и арифметических ошибок счет 60 кредитуют на соответствующую сумму в корреспонденции со счетом 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям".

Сумма НДС включается поставщиками и подрядчиками в счета на оплату и отражается у покупателя по дебету счета 19 "Налог на добавленную стоимость по приобретенным ценностям" и кредиту счета 60.

Погашение задолженности перед поставщиками отражается по дебету счета 60 и кредиту счетов учета денежных средств (51, 52, 55) или кредитов банка (66, 67). Порядок бухгалтерских записей при погашении задолженности перед поставщиками зависит от применяемых форм расчетов.

Помимо указанных расчетов на счете 60 "Расчеты с поставщиками и подрядчиками" отражают выданные авансы под закупаемое имущество, курсовые разницы, а также прекращение обязательств.

Выданные авансы учитывают по дебету счета 60 с кредита счетов учета денежных средств (51, 52 и др.).

Курсовые разницы по приобретенному имуществу (работам, услугам) также отражают на счетах 60 и 91 в качестве прочих доходов и расходов в зависимости от значения курсовых разниц.

Прекращение обязательств (помимо надлежащего исполнения) может осуществляться по следующим основаниям: при зачете взаимных требований, новации, прощении долга, ликвидации юридического лица (ст. 410, 414, 415, 419 ГК РФ).

Прекращение обязательств при зачете взаимных требований отражают по дебету счета 60 и кредиту счета 62 "Расчеты с покупателями и заказчиками" или 76 "Расчеты с разными дебиторами и кредиторами".

Прощение долга по существу является одним из видов дарения. Прощенная сумма долга является прочим доходом и отражается по дебету счета 60 и кредиту счета 91 "Прочие доходы и расходы".

При прекращении обязательств новацией происходит замена одного обязательства другим. Эта замена на синтетических счетах не отражается; осуществляются отметки в аналитическом учете.

Прекращение обязательств вследствие ликвидации юридического лица и при списании кредиторской задолженности, по которой истек срок исковой давности, учитывают по дебету счета 60 и кредиту счета 91 "Прочие доходы и расходы". Списание кредиторской задолженности, по которой истек срок исковой давности, осуществляют по результатам проведенной инвентаризации, письменного обоснования и приказа руководителя организации.

При автоматизации учета на основании выписок банка составляются машинограммы синтетического и аналитического учета по каждому счету, применяемому для учета расчетов с поставщиками и покупателями ("Расчеты с поставщиками и подрядчиками", "Расчеты с покупателями и заказчиками", "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям"). Эти машинограммы служат основанием для разработки машинограмм - оборотных ведомостей по счетам, по итоговым данным которых делаются записи в Главную книгу.

Аналитический учет по счету 60 ведется по каждому предъявленному счету, а расчетов в порядке плановых платежей - по каждому поставщику и подрядчику. Построение аналитического учета должно обеспечивать получение данных о задолженности поставщикам по расчетным документам, срок оплаты которых не наступил; по не оплаченным в срок расчетным документам; по неотфактурованным поставкам; авансам выданным; по выданным векселям, срок оплаты которых не наступил; по просроченным векселям; по полученному коммерческому кредиту и др.

Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется бухгалтерская отчетность, ведется на счете 60 обособленно.

Учет расчетов с использованием векселей

Понятие векселя. При вексельной оплате поступающих ресурсов или продаваемой продукции (работ, услуг) могут использоваться простые и переводные векселя.

Простой вексель - это письменное долговое денежное обязательство одной стороны (векселедателя) уплатить определенную сумму денег по наступлении срока платежа другой стороне (векселедержателю) по совершенным торговым сделкам или в уплату за выполненные работы или оказанные услуги.

В нем указывают место и дату выдачи, сумму обязательства в целом или с выделением обязательства по оплате процентов, срок и место платежа, наименование получателя, подпись векселедателя.

Переводный вексель (тратта) выписывается кредитором (трассантом) и содержит письменный приказ дебитору (трассату) уплатить указанную в векселе сумму третьему лицу (ремитенту) или предъявителю. Этот документ превращается в долговое обязательство после его акцепта трассатом. С помощью передаточной надписи (индоссамента) вексель может использоваться неоднократно, тем самым выполняя функцию универсального кредитно-расчетного документа.

Существенно убыстряет оборот средств учет (дисконтирование) векселей в банках. В этом случае векселедержатель посредством индоссамента передает вексель банку до наступления срока платежа и получает вексельную сумму за вычетом учетного процента в пользу банка, называемого дисконтом.

Учет расчетов векселями у получателей. В настоящее время учет расчетов с использованием векселей рекомендуется осуществлять по упрощенной схеме на тех же счетах, на которых отражаются расчеты без использования векселей. Выделение расчетов с использованием векселей осуществляется в аналитическом учете.

Выданные векселя под приобретение товарно-материальных ценностей отражают по кредиту счета 60 "Расчеты с поставщиками и подрядчиками" или других подобных счетов. На этих счетах задолженность, обеспеченная векселем, числится до момента ее погашения. По мере погашения задолженности по векселям она списывается в дебет счета 60 с кредита счетов по учету денежных средств (50, 51, 52 и др.). Векселя с просроченным сроком оплаты отражаются в аналитическом учете отдельно.

При выдаче векселей, предусматривающих выплату процентов за пользование полученным товаром без его оплаты в течение определенного периода, сумму уплачиваемых процентов относят на увеличение прочих расходов. При этом если начисленные проценты будут оплачены в текущем отчетном периоде, то они отражаются на счете 91 "Прочие доходы и расходы".

Пример

Выдан вексель в оплату поступивших товаров (на 60 000 руб.) на сумму 65 000 руб. Сумма процентов по векселю составляет 5000 руб. (65 000 - 60 000).

При операции выдачи векселя будет произведена бухгалтерская запись:

Дебет счета 60 "Расчеты с поставщиками и подрядчиками" - 60 000 руб.

Дебет счета 91 "Прочие доходы и расходы" - 5000 руб.

Кредит счета 60 "Расчеты с поставщиками и подрядчиками", субсчет "Векселя выданные" - 65 000 руб.

При оплате векселя в сумме 65 000 руб. со счетов учета денежных средств (51, 52) дебетуют счет 60, субсчет "Векселя выданные".

Если оплата по векселям будет производиться в следующем году, то начисляемые проценты по векселю целесообразно учитывать на счете 97 "Расходы будущих периодов". В этом случае по выданному векселю составят бухгалтерскую запись:

Дебет счета 60 "Расчеты с поставщиками и подрядчиками" - 60 000 руб.

Дебет счета 97 "Расходы будущих периодов" - 5000 руб.

Кредит счета 60 "Расчеты с поставщиками и подрядчиками", субсчет "Векселя выданные" - 65 000 руб.

Оплата векселя в сумме 65 000 руб. в следующем отчетном году будет отражена по дебету счета 60, субсчет "Векселя выданные", и кредиту счетов 51 и 52. Одновременно сумма уплаченных процентов по векселю списывается с кредита счета 97 в дебет счета 91 "Прочие доходы и расходы".

Учет векселей у поставщика. Организации, получившие векселя от покупателей, учитывают полученные векселя на счете 62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные". Счет 62 дебетуется на указанные в векселях суммы с кредита счетов учета продажи готовой продукции (90) или другого вида имущества (91).

Оплаченные векселя отражаются по дебету счетов учета денежных средств и кредиту счета 62.

В соответствии с ПБУ 9/99 (п. 6.2) при продаже продукции (работ, услуг) на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности.

Это означает, что с 1 января 2000 г. (с момента ввода ПБУ 9/99 в действие) сумма процентов по векселю должна отражаться в составе выручки от продажи продукции (работ, услуг).

Пример

Отгружено продукции на 3 млн. руб. с отсрочкой платежа на 6 месяцев. От покупателя принят вексель на 3,75 млн. руб. (продукция отпущена в долг из расчета 50% годовых). Через 6 месяцев вексель был оплачен.

Бухгалтерские записи:

-¬

1) Дебет счета 62 ¦

¦> на стоимость продукции, включая проценты по

Кредит счета 90 ¦ векселю, 3,75 млн. руб.

--

-¬

2) Дебет счета 51 ¦

¦> на сумму, поступившую в оплату

Кредит счета 62 ¦ векселя, 3,75 млн. руб.

--

Следует отметить, что Инструкцией к новому Плану счетов (по счету 62) предусмотрено осуществлять учет процента по векселю на счете 91 "Прочие доходы и расходы". При погашении задолженности по полученному векселю на общую сумму задолженности рекомендовано дебетовать счета учета денежных средств (51, 52 и др.) и кредитовать счет 62 "Расчеты с покупателями и заказчиками" (на сумму погашения задолженности) и счет 91 "Прочие доходы и расходы" (на величину процента).

Не оплаченные в срок векселя считаются отказными. Для официального удостоверения неполучения платежа по векселю в установленный срок вексель опротестовывают в нотариальной конторе по месту нахождения плательщика до 12 ч дня, наступающего через день после истечения срока платежа.

После того как вексель опротестован, подают иск в суд на погашение долговых обязательств векселедателями и индоссаментами, которые несут солидарную ответственность по обязательствам.

Номинальную сумму отказного векселя с процентами списывают со счета 62, субсчет "Векселя полученные", в дебет счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям".

До наступления срока оплаты по векселю организация-векселедержатель может получить в банках ссуды под вексель. Полученные кредиты отражают по кредиту счетов 66 "Расчеты по краткосрочным кредитам и займам" или 67 "Расчеты по долгосрочным кредитам и займам" и дебету счетов учета денежных средств (50, 51, 52 и др.) в фактически полученных суммах. При этом задолженность по расчетам с покупателями, обеспеченная векселями, продолжает учитываться по счетам дебиторской задолженности (62 и др.).

При невыполнении векселедателем или другим плательщиком долговых обязательств организация-векселедержатель обязана возвратить полученные в результате дисконтирования векселей денежные средства банкам. Перечисленные средства списываются с кредита денежных счетов в дебет счета 66 или 67. Просроченные обязательства по векселям остаются на счетах учета дебиторской задолженности.

Для контроля за индоссированными векселями применяют забалансовый счет 008 "Обеспечения обязательств и платежей полученные". На этом счете индоссированные векселя учитываются до истечения срока предъявления претензий по указанным векселям, получения извещения об их оплате или оплаты их организацией.

Организации, выдавшие поручительство по векселю, отражают его на забалансовом счете 009 "Обеспечение обязательств и платежей выданные". С этого счета суммы обеспечения списывают по мере погашения задолженности.

Векселя, переданные банку в обеспечение ссуды или для инкассирования, учитываются у организации-векселедержателя с указанием в аналитическом учете банка, которому они переданы в залог или на инкассо.

Учет расчетов по посредническим операциям

Посреднические операции могут быть оформлены обычными договорами купли-продажи или посредническими договорами по комиссионной продаже товаров.

При купле-продаже организация осуществляет учет в порядке, установленном для организаций оптовой торговли.

Оприходованные товары отражают по дебету счета 41 "Товары" и кредиту счета 60 "Расчеты с поставщиками и подрядчиками". Сумму НДС по оприходованным товарам отражают по дебету счета 19 "Налог на добавленную стоимость по приобретенным ценностям" и кредиту счета 60.

При продаже товара выручку (включая сумму НДС) отражают по кредиту счета 90 и дебету счетов учета денежных средств или счета 62. После этого списывают стоимость проданных товаров с кредита счетов 41 и 45 "Товары отгруженные" (в зависимости от условий договора поставки товаров) в дебет счета 90.

Затраты, связанные с доставкой, хранением и продажей товаров, вначале учитывают на активном счете 44 "Расходы на продажу", а затем списывают с этого счета в дебет счета 90.

Исчисленную с оборота по продаже товара сумму НДС отражают по дебету счета 90 "Продажи" и кредиту счета 68. Сумму НДС по приобретенному и оплаченному товару списывают с кредита счета 19 в дебет счета 68. Уплаченные организацией суммы НДС списывают с кредита счетов учета денежных средств в дебет счета 68.

По договору комиссии комиссионер (посредник) обязуется по поручению комитента (собственника) совершить одну или несколько сделок от своего имени за счет комитента. По исполнении поручения комиссионер обязан представить комитенту отчет для утверждения и передать все полученное по договору комиссии. При наличии возражений комитент должен сообщить их комиссионеру в течение 30 дней со дня получения отчета, если соглашением не установлен иной срок. За оказанные услуги по сделкам комитент выплачивает комиссионеру вознаграждение. Моментом возникновения обязательств по договору комиссии является дата начала совершения сделки комиссионером (отгрузка комитентом продукции или товаров или приобретение комиссионером товаров для комитента), а прекращением обязательств - дата утверждения комитентом отчета комиссионера.

Комитент уплачивает НДС с полной стоимости продукции, товаров и услуг, которые он передает через комиссионера, и принимает к вычету "входной" НДС, уплаченный им вместе с вознаграждением комиссионеру. Комиссионер уплачивает НДС только с комиссионного вознаграждения.

При комиссионной продаже товаров применяются различные варианты отгрузки товаров и расчетов, связанных с их продажей. Комитент может отгружать товары комиссионеру и покупателю, деньги от покупателей при обоих вариантах могут поступать и комиссионеру, и покупателю.

На практике наибольшее распространение получили варианты продажи товаров без участия комиссионеров в расчетах и с участием комиссионера в расчетах.

При продаже товаров без участия комиссионеров в расчетах переданные комиссионеру товары или готовую продукцию списывают у комитента со счетов 43 "Готовая продукция" или 41 "Товары" в дебет счета 45 "Товары отгруженные".

Выручка от продажи продукции товаров отражается у комитента по дебету счета 62 "Расчеты с покупателями и заказчиками" и кредиту счета 90 "Продажи".

Полученные от покупателя денежные средства за проданный им товар (готовую продукцию) отражают по дебету счетов учета денежных средств (50, 51 и др.) и кредиту счета 62. Проданные товары списывают с кредита счета 45 в дебет счета 90. Начисление НДС с оборотов по реализации товаров отражают по дебету счета 90 и кредиту счета 68.

Сумму вознаграждения, выплачиваемую комитентом за оказанные посреднические услуги, комитент относит на издержки обращения (дебет счета 44, кредит счета 76). Начисленная сумма вознаграждения должна быть включена в оборот по продаже, и поэтому ее вместе с начисленным НДС на эту сумму (дебет счета 19, кредит счета 76) списывают с кредита счета 76 в дебет счета 90.

Расходы комиссионера на исполнение комиссионного поручения, возмещаемые комитентом, учитываются у комитента по дебету счета 44 и кредиту счета 76 (без НДС). Сумма НДС, относящаяся к расходам, отражается по дебету счета 19 "Налог на добавленную стоимость по приобретаемым ценностям" и кредиту счета 76.

Погашение задолженности перед комиссионером по комиссионному вознаграждению и возмещаемым расходам на исполнение комиссионного поручения комитент отражает бухгалтерской записью по дебету счета 76 и кредиту счета 51.

Со счета 44 стоимость услуг комиссионера списывается на счет 90. Вычет НДС, предъявленный комиссионером, списывают со счета 19 в дебет счета 68.

У комиссионера принятые товары учитываются на счете 004 "Товары, принятые на комиссию". Начисление комиссионного вознаграждения (с НДС) отражается по дебету счета 76 и кредиту счета 90. Сумма НДС, относящаяся к вознаграждению, отражается по дебету счета 90 и кредиту счета 76.

Расходы комиссионера на исполнение комиссионного поручения списываются им в дебет счета 76 с кредита счета 51 и других счетов.

Уплаченные комитентом суммы комиссионного вознаграждения в оплату расходов по исполнению комиссионного поручения учитывают по дебету счета 51 и кредиту счета 76.

Бухгалтерские записи при продаже товаров с участием комиссионеров в расчетах приведены в табл. 12.1.

Учет экспортных операций

Под экспортом понимают вывоз товара с таможенной территории Российской Федерации без обязательства об обратном ввозе. Экспорт товаров осуществляется в соответствии с условиями внешнеторгового контракта. По экспортным операциям расчеты осуществляются в основном в иностранной валюте. Рублевые расчеты с иностранными компаниями также признаются валютными операциями.

Таблица 12.1

| N п/п | Содержание операции | Бухгалтерские записи | |

|---|---|---|---|

| у комитента | у комиссионера | ||

| 1 | Переданы товары комиссионеру | Дебет счета 45 Кредит счета 41 | Дебет счета 004 |

| 2 | Отгружены товары покупателю | На сумму выручки: Дебет счета 76 Кредит счета 90. На стоимость товаров:

На сумму НДС:

|

Кредит счета 004

На сумму выручки:

|

| 3 | Начислено комиссионное вознаграждение | На сумму вознаграждения без НДС:

Дебет счета 44 Кредит счета 76 На сумму НДС:

|

На сумму вознаграждения с НДС:

На сумму НДС:

|

| 4 | Отражены расходы комиссионера по исполнению комиссионного поручения | На сумму расходов без НДС:

Дебет счета 44 Кредит счета 76 На сумму НДС:

|

Дебет счета 76

Кредит счета 51 |

| 5 | Поступила оплата от покупателя | - | Дебет счета 51 Кредит счета 62 |

| 6 | Перечислена выручка комитенту (за вычетом комиссионного вознаграждения и расходов комиссионера по исполнению поручения) | Дебет счета 51

Кредит счета 76 |

Дебет счета 76

Кредит счета 51 |

| 7 | Списаны расходы по продаже товаров | Дебет счета 90

Кредит счета 44 | - |

| 8 | Принят к вычету НДС, предъявленный комиссионером | Дебет счета 68

Кредит счета 19 | |

С 18 июня 2004 г. для оформления валютных операций применяются следующие документы:

- справка о валютных операциях;

- паспорт сделки;

- ведомость банковского контроля;

- справки: о поступлении валюты Российской Федерации; о расчетах через счета за рубежом; о расчетах через счета за рубежом по кредитным договорам;

- документы, подтверждающие исполнение обязательств иным способом;

- обосновывающие и иные документы.

Справка о валютных операциях - документ, функции которого раньше частично выполняли сведения о договоре. По валютным поступлениям справка передается в банк не позже семи рабочих дней после зачисления денег на счет. По операциям списания денег со счета справка передается в банк одновременно с поручением на перевод иностранной валюты. Помимо идентификационных сведений справка о валютных операциях позволяет проверить выполнение требования банка о резервировании средств (новой формы валютных ограничений).

Паспорт сделки составляется организацией-экспортером в двух экземплярах и передается для проверки и подписания в уполномоченный банк. В паспорте указывается информация, необходимая банку для осуществления валютного контроля за поступлением выручки по соответствующему контракту. После подписания банком один экземпляр паспорта возвращается организации.

По каждому паспорту сделки банк формирует отдельное досье, в которое помещаются оригинал паспорта сделки, копии контракта, копии разрешений, представленных экспортером в банк, копии межбанковских сообщений, подтверждающих поступление в пользу экспортера денежных средств по контракту.

Ведомость банковского контроля содержит сведения об операциях по контракту. Она подписывается ответственным лицом банка и заверяется печатью банка.

При реализации товаров организацией-изготовителем в учете отражают все хозяйственные операции по реализации продукции, начиная от определения затрат на маркетинговые исследования до установления цены за реализуемый товар. При реализации продукции через внешнеэкономическую организацию наиболее важным является установление размера комиссионного вознаграждения (бонуса) за услуги внешнеэкономической организации.

По экспортным операциям можно применять правовые нормы иностранных государств, а также обычаи внешнеторгового делового оборота при установлении даты перехода права собственности на экспортируемые товары. Целесообразно условие перехода прав собственности указывать в контракте. Если эти условия в контракте не оговорены, то руководствуются правом той страны, где заключался данный договор. Например, по контракту, заключенному в соответствии с российским законодательством, право собственности на экспортируемые товары переходит к покупателю в момент их передачи, которой признается вручение товаров покупателю; сдача товаров перевозчику; сдача товаров в организацию почтовой связи; передача коносамента или иного товарораспорядительного документа на товары (ст. 223 и 224 ГК РФ).

Аналитический учет экспортных товаров осуществляется организацией по партиям в разрезе стран и контрактов. Под учетной партией обычно понимают однородные товары, отфактурованные одним счетом, отправленные по одним или нескольким транспортным документам в одном направлении. Если не представляется возможность сохранить первоначальную партию, то устанавливают новую учетную партию по этапам движения товаров. В этом случае в учете открывают новые аналитические счета.

На стоимость отгруженных товаров организация выписывает счет по контрактной стоимости, обычно с отсрочкой платежа.

Синтетический учет экспортных операций осуществляется с применением субсчетов первого и второго порядков.

Синтетический учет отгруженных на экспорт товаров осуществляется либо на счете 45 "Товары отгруженные", либо на счете 62 "Расчеты с покупателями и заказчиками".

При использовании счета 45 отгруженные товары и готовая продукция списываются по их себестоимости бухгалтерской записью:

Дебет счета 45 "Товары отгруженные"

Кредит счета 41 "Товары", субсчет "Товары на складах", аналитический счет "Товары для экспорта"

Кредит счета 43 "Готовая продукция", субсчет "Продукция для экспорта".

Экспортная выручка принимается к учету в день перехода права собственности на товары и оформляется бухгалтерскими записями:

Дебет счета 62 "Расчеты с покупателями и заказчиками"

Кредит счета 90 "Продажи", субсчет 1 "Выручка", аналитический счет "Экспортная выручка" (на сумму выручки)

Дебет счета 90 "Продажи", субсчет 2 "Себестоимость экспортируемых товаров"

Кредит счета 45 "Товары отгруженные" (на себестоимость отгруженных товаров).

Состав расходов по продаже экспортных товаров определяется условиями поставки товаров. При определении этих условий целесообразно использовать правила "Инкотермс-90". В составе расходов по продаже учитывают сбор за таможенное оформление груза (с кредита счета 76 "Расчеты с разными дебиторами и кредиторами"). Расходы на продажу экспортных товаров ежемесячно списывают с кредита счета 44 "Расходы на продажу" в дебет счета 90 "Продажа" (субсчет 2 "Себестоимость продаж", аналитический счет "Себестоимость экспортируемых товаров") или счета 45 "Товары отгруженные".

Помимо производственной себестоимости и расходов по продаже в дебет счета 90 "Продажи" списываются суммы экспортной таможенной пошлины (с кредита счета 68 "Расчеты по налогам и сборам").

Особенности учета НДС по экспортным операциям. В соответствии с п. 1 ст. 164 НК РФ товары, помещаемые под таможенный режим экспорта при условии их фактического вывоза за пределы России, подлежат обложению по нулевой ставке.

Право на применение налоговой ставки 0% должно подтверждаться при представлении в налоговый орган в течение 180 дней, начиная от даты оформления таможенным органом грузовой таможенной декларации, следующих документов: контракта (копии контракта); выписки банка (копии выписки), подтверждающей поступление выручки на счет налогоплательщика в российском банке; грузовой таможенной декларации с отметками российских таможенных органов, производивших таможенное оформление товаров и выпустивших экспортируемые товары; копии товаросопроводительных документов (товарно-транспортной накладной, коносамента и т.п.).

Начисление НДС по ставке 0% в связи с подтверждением факта экспорта товаров в установленный срок в бухгалтерском учете не отражается.

При непредставлении в течение 180 дней необходимых документов в налоговый орган моментом реализации товаров будет считаться день их отгрузки с начислением НДС по обычной ставке. В этом случае начисление и уплата в бюджет НДС отражаются в соответствии с письмом Минфина России от 27 мая 2003 г. N 16-00-14/177 следующими бухгалтерскими записями:

Дебет счета 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по НДС при экспорте товаров", аналитический счет "НДС к возмещению" Кредит счета 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по НДС при экспорте товаров", аналитический счет "НДС к начислению" (на сумму начисленного НДС)

Дебет счета 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по НДС при экспорте товаров", аналитический счет "НДС к начислению"

Кредит счета 51 "Расчетные счета" (на сумму уплаченного в бюджет НДС).

Если экспортер представит впоследствии в налоговый орган необходимые документы и получит разрешение на возмещение НДС из бюджета, составляется следующая бухгалтерская запись:

Дебет счета 51 "Расчетные счета"

Кредит счета 68 "Расчеты по налогам и сборам", субсчет "Расчеты с бюджетом по НДС при экспорте товаров", аналитический счет "НДС к возмещению".

При неподтверждении обоснованности применения налоговой ставки 0% сумма невозмещенного налога списывается на увеличение прочих расходов (в дебет счета 91 "Прочие доходы и расходы" с кредита счета 68, субсчет "Расчеты с бюджетом по НДС при экспорте товаров", аналитический счет "НДС к возмещению").

Учет экспортных операций с участием посредника. Порядок учета экспортных операций с участием посредника зависит от характера договора, заключенного между экспортером и посредником. При заключении договора поручения посредник заключает контракт от имени и за счет экспортера, но сам в исполнении контракта участия не принимает. У экспортера в этом случае бухгалтерский учет экспортных операций осуществляется в обычном порядке.

При заключении договора комиссии посредник заключает контракт с иностранным покупателем от своего имени, но за счет экспортера. Комиссионер в этом случае выступает в роли продавца. Он отражает в учете операции по расчетам с иностранными покупателями и операции по расчетам с комитентом. Учет поставок экспортного товара и его продажа в учете комиссионера не отражаются, поскольку право собственности на товар к посреднику не переходит.

Все расходы комиссионера по исполнению им поручения возмещаются ему комитентом. При получении комиссионного вознаграждения в иностранной валюте комиссионер производит обязательную продажу части валютной выручки. По исполнении поручения комиссионер представляет отчет комитенту.

Комитент отражает в бухгалтерском учете все операции по отгрузке и продаже экспортного товара, а также операции расчета с комиссионером.

При вывозе товаров в таможенном режиме экспорта НДС взимается по ставке 0%. Для подтверждения обоснованности применения налоговой ставки 0% при реализации товаров через комиссионера в налоговый орган должны быть представлены следующие документы: договор комиссии или поручения (копии договора или поручения); контракт (копия контракта) лица, осуществляющего поставку товаров на экспорт; выписка банка (ее копия), подтверждающего фактическое поступление выручки от иностранного лица; грузовая таможенная декларация с отметками российских таможенных органов; копии транспортных и иных документов с отметками таможенных органов, подтверждающих вывоз товаров за пределы Российской Федерации; копии счетов-фактур, счетов-проформ, полученных собственником экспортируемых товаров от продавца экспортируемых товаров.

Учет импортных операций

Под импортом товара понимают ввоз товара на таможенную территорию Российской Федерации без обязательства об обратном вывозе.

Основная часть импортных товаров приобретается по прямому внешнеторговому контракту, заключаемому между покупателем и продавцом. Кроме того, импортные товары закупаются по договору поручения, комиссий агентирования, заключаемому между российским покупателем и российским посредником, по договору консигнации, заключаемому российским посредником с иностранным продавцом, и т.п. Контрактная цена на товары зависит от условий поставки.

Порядок осуществления валютного контроля за обоснованностью оплаты резидентами импортируемых товаров определен Инструкцией Центрального банка РФ от 15 июня 2004 г. N 117-и, введенной в действие с 1 января 2004 г. В ней указаны основные документы, по которым осуществляется валютный контроль (паспорт импортной сделки, досье по импортной сделке, карточка платежа, учетная карточка импортируемых товаров, ведомость банковского контроля и отчет об операциях по импортным контрактам), приведены формы этих документов, указан порядок осуществления валютного контроля.

Паспорт сделки содержит сведения из контракта (договора, соглашения) между резидентом и нерезидентом, предусматривающего оплату иностранной валютой, валютой Российской Федерации, векселями в иностранной валюте или в валюте Российской Федерации товаров, ввозимых на территорию Российской Федерации.

Досье по сделке - это формируемая по каждому паспорту импортной сделки подборка документов.

Ведомость банковского контроля содержит данные об операциях по контракту, а отчет об операциях по импортным контрактам - сведения об оплате, о товарах, структуре платежей за отчетный период и о количественном составе информационной базы данных.

Покупаемые товары принимаются к бухгалтерскому учету в день перехода права собственности на товары к покупателю. Принимаемые к учету товары оформляются бухгалтерской записью:

Дебет счетов 10 "Материалы", 07 "Оборудование к установке", 41 "Товары" и др.

Кредит счета 60 "Расчеты с поставщиками и подрядчиками".

Для контроля за движением приобретаемых товаров целесообразно к синтетическим счетам учета материальных ценностей (07, 10, 41 и др.) открыть субсчета второго или третьего порядка:

- "Импортные товары в пути за границей";

- "Импортные товары в портах и на складах за границей";

- "Импортные товары в пути в Российской Федерации";

- "Импортные товары в портах и на складах в Российской Федерации".

Оприходование импортных товаров осуществляется в день их фактической приемки покупателем. При этом если оприходование осуществляется по ранее принятым к учету товарам, то бухгалтерские записи оформляются по субсчетам соответствующих синтетических счетов. При приемке товаров, собственником которых по-прежнему остается зарубежный поставщик, они отражаются на забалансовом счете 002 "Товарно-материальные ценности, принятые на ответственное хранение".

Основанием для бухгалтерских записей по принятию к учету и оприходованию импортных товаров служат коммерческие, транспортные и таможенные документы.

Закупленные товары принимаются к учету по фактической себестоимости, которая складывается из контрактной стоимости товаров, таможенных пошлин, невозмещаемых налогов, затрат по заготовке и доставке товаров до места назначения, расходов по страхованию, хранению на складах, естественной убыли в пределах установленных норм и иных затрат, непосредственно связанных с приобретением товаров.

Затраты по заготовке и доставке товаров, их страхованию, оформлению документации и некоторые другие распределяются между продавцом и покупателем, как правило, в соответствии с принципами базисных условий поставок, регламентируемых "Инкотермс". При поставке товаров на условиях СИФ или "франко-граница страны покупателя" расходы по заготовке и доставке товаров оплачиваются самим поставщиком и включаются им в контрактную цену товара. При отправке товара на условиях ФОБ в цену товара включаются расходы поставщика по транспортировке товара до порта отправления и по погрузке на борт судна.

Оплата расходов по приобретению товаров может осуществляться в рублях и иностранной валюте, пересчитываемой в рубли. При этом пересчет контрактной стоимости товаров в рубли производится по курсу ЦБ РФ, действовавшему на дату перехода права собственности, а остальных расходов - по курсу ЦБ РФ, действовавшему на дату их признания.

Торговые организации могут включать затраты по заготовке и доставке импортных товаров до центральных складов (баз) в состав расходов на продажу.

При перемещении товаров через таможенную границу импортеры уплачивают таможенную пошлину, сбор за таможенное оформление, НДС и акцизы.

Налоговой базой для исчисления таможенных пошлин является таможенная стоимость импортных товаров, состоящая из контрактной стоимости импортных товаров и расходов по их приобретению. Оплата таможенных пошлин может производиться в рублях или иностранной валюте по курсу ЦБ РФ, действующему на день принятия грузовой таможенной декларации. Начисленные таможенные платежи относят в дебет счетов учета приобретаемых товаров (07, 10, 41 и др.) и в кредит счета 76 "Расчеты с разными дебиторами и кредиторами".

Суммы начисленных таможенных сборов отражают по дебету счетов учета приобретаемых товаров и кредиту счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты с таможенным органом по таможенным сборам".

Основой для исчисления НДС по импортным товарам является их таможенная стоимость, к которой добавляются таможенная пошлина и сумма акциза по подакцизным товарам. Начисление НДС отражается бухгалтерской записью по дебету счета 19 "Налог на добавленную стоимость по приобретенным ценностям", субсчет "НДС по импортным товарам", и кредиту счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты с бюджетом по НДС при импорте товаров". Суммы НДС, фактически уплаченные при ввозе импортных товаров, подлежат вычету из бюджета после принятия на учет соответствующих товаров, независимо от факта их оплаты поставщику. При этом если НДС уплачен в иностранной валюте, то к вычету принимается сумма, определяемая по курсу ЦБ РФ, действующему на дату начисления налога. Сумму вычета отражают по дебету счета 68, субсчет "Расчеты с бюджетом по НДС при импорте товаров", и кредиту счета 19, субсчет "НДС по импортным товарам".

Если приобретаемые по импорту товары предназначены для осуществления операций, не облагаемых НДС, сумма НДС, уплаченная на таможне, включается в стоимость приобретаемых товаров (кредитуется счет 19, субсчет "НДС по импортным товарам").

Акцизы, уплачиваемые на таможне, как правило, включаются в себестоимость импортируемых товаров и поэтому отражаются по дебету счетов учета приобретаемых товаров и кредиту счета 68 "Расчеты по налогам и сборам".

При закупке товаров с целью производства подакцизной продукции суммы акцизов, уплаченные на таможне, возмещаются из бюджета. В этом случае на сумму акцизов дебетуют счет 19 "Налог на добавленную стоимость по приобретенным ценностям", с которого они списываются в дебет счета 68.

Как правило, фактическая себестоимость импортных товаров формируется постепенно, по мере признания отдельных расходов. В связи с этим для учета всех расходов по приобретению импортных товаров целесообразно использовать счет 15 "Заготовление и приобретение материальных ценностей". По дебету этого счета учитывают расходы, связанные с приобретением товаров (с кредита счетов 60 "Расчеты с поставщиками и подрядчиками", 76 "Расчеты с разными дебиторами и кредиторами" и др.), а с кредита фактическую себестоимость приобретенных товаров списывают в дебет счетов учета приобретенных товаров (07, 10, 41 и др.).

Учет расчетов за услуги по доставке товаров следует осуществлять на счете 76 "Расчеты с разными дебиторами и кредиторами", открыв к нему субсчета 1 "Расчеты в рублях" и 2 "Расчеты в иностранной валюте".

Учет внешнеторговых товарообменных (бартерных) сделок

Организации, совершающие товарообменные сделки, обязаны ввезти на таможенную территорию России эквивалентные по стоимости экспортируемым товары, работы, услуги, результаты интеллектуальной деятельности в сроки, установленные законодательством для исполнения текущих валютных операций.

Для оформления бартерных сделок по экспорту применяются в основном документы, предусмотренные по договорам купли-продажи.

Различие состоит лишь в том, что вместо выписки банка, подтверждающего поступление выручки от иностранного покупателя, представляются следующие документы, подтверждающие факт экспорта: грузовая таможенная декларация с отметкой таможенного органа о разрешении на выпуск в свободное обращение поступивших по импорту товаров и справка, подтверждающая факт оприходования импортных товаров на счетах бухгалтерского учета, подписанная руководителем и главным бухгалтером организации.

Паспорт бартерных сделок оформляется в Минэкономразвития России, уполномоченные которого проверяют соответствие паспортных данных и контрактов, целесообразность бартерных сделок и т.п.

Цена товаров по внешнеторговым бартерным сделкам может устанавливаться в рублях или иностранной валюте.

Учет поставок товаров. Поставка товаров иностранному партнеру осуществляется в соответствии с условиями внешнеторгового бартерного контракта. По товарообменным операциям право собственности на вывозимые товары переходит к иностранному партнеру по контракту, после того как он выполнит свои обязательства перед российским партнером.

Российский партнер, первым обеспечив исполнение обязательств по бартерному контракту, учитывает отгруженные товары на счете 45 "Товары отгруженные" до момента признания выручки. К счету 45 целесообразно открыть субсчета для учета экспортируемых товаров в пути, портах и на складах в России, в пути, портах и на складах за границей.

В том случае, когда российский партнер исполняет свои обязательства после отгрузки товаров иностранным партнерам, признание выручки происходит в момент передачи поставщиком товаров (вручение товаров покупателю, сдача товаров перевозчику или в орган почтовой связи, передача коносамента или иного товарораспорядительного документа на товары). В этом случае счет 45 не используется.

Расходы по передаче обмениваемых товаров российский поставщик учитывает на счете 44 "Расходы на продажу", списывая их в конце месяца в дебет счета 90 "Продажи".

Обмен товарами считается состоявшимся после перехода права собственности на обмениваемые товары к обеим сторонам. Зачет дебиторской и кредиторской задолженности отражается корреспонденцией счетов 62 "Расчеты с покупателями и заказчиками" и 60 "Расчеты с поставщиками и подрядчиками".

Обороты по реализации обмениваемых товаров, вывезенных в таможенном режиме экспорта, подлежат обложению НДС по ставке 0% (кроме экспорта товаров в Белоруссию, экспорта нефти, включая стабильный газовый конденсат, и природного газа в страны - участницы СНГ).

Учет поступающих товаров. Право собственности на приобретаемые товары переходит к покупателю при условии исполнения им обязательств перед партнером. После отгрузки обмениваемого имущества принятые товары принимаются на учет по дебету счетов учета товарно-материальных ценностей (07, 10, 41 и др.) с кредита счета 60 "Расчеты с поставщиками и подрядчиками". Для контроля за движением приобретаемых товаров к синтетическим счетам открываются субсчета для учета импортных товаров в пути, портах и на складах за границей и в России.

В том случае, когда иностранный партнер выполняет свои обязательства по контракту первым, поступившие товары учитываются российским партнером на забалансовом счете 002 "Товарно-материальные ценности, принятые на ответственное хранение". После отгрузки обмениваемых товаров ранее поступившие товары списываются со счета 002 и принимаются на учет по счетам учета соответствующих активов с кредита счета 60.

Фактическая себестоимость приобретаемых товаров складывается из контрактной цены, таможенных пошлин, невозмещаемых налогов, затрат по заготовке и доставке товаров до места их использования, включая расходы по страхованию иных затрат, непосредственно связанных с приобретением товаров по товарообменным операциям.

Пересчет контрактной стоимости товаров, выраженной в иностранной валюте, в рубли производится по курсу ЦБ РФ, действовавшему на дату перехода права собственности, а остальных расходов - по курсу ЦБ РФ, действовавшему на дату их признания.

Учет авансов выданных и полученных

В соответствии с действующим Планом счетов авансы учитываются на тех синтетических счетах, которые предназначены для конкретных форм и видов расчетов. В соответствии с данным подходом авансы, выданные поставщикам и подрядчикам, должны учитываться на дебете счета 60 "Расчеты с поставщиками и подрядчиками" с кредита счетов учета денежных средств. Авансы, полученные от покупателей и заказчиков, учитываются теперь по кредиту счета 62 "Расчеты с покупателями и заказчиками" и дебету счетов учета денежных средств.

Авансы по другим видам расчетов, как и раньше, учитываются на соответствующих синтетических счетах: авансовые платежи в бюджет - на счетах 68 "Расчеты по налогам и сборам" и 69 "Расчеты по социальному страхованию и обеспечению"; авансы по заработной плате - на счете 70 "Расчеты с персоналом по оплате труда".

По суммам претензий, предъявленных поставщикам и подрядчикам, сумму авансов списывают со счета 60 в дебет счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям". Возвращенные поставщиком неиспользованные суммы аванса отражают по дебету счетов учета денежных средств и кредиту счета 60. Ранее выданные, но невостребованные авансы списывают на убытки организации (дебет счета 91, кредит счета 60).

С полученных сумм аванса организации начисляют НДС, который подлежит взносу в бюджет (дебет счета 62, кредит счета 68 "Расчеты по налогам и сборам").

По завершении и сдаче заказчикам работ, а также при отгрузке продукции покупателям полученные суммы аванса засчитывают в уменьшение задолженностей покупателей и заказчиков и относят в дебет счета 62 и кредит счета 62. При этом на сумму НДС, ранее начисленную по полученным авансам, делают восстановительную запись (дебет счета 68, кредит счета 62).

Невостребованные авансы списывают с дебета счета 62 в кредит счета 91.

Учет резервов по сомнительным долгам

В настоящее время организации обязаны создавать резервы сомнительных долгов по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты организации.

Сомнительным долгом признается дебиторская задолженность организации, не погашенная в установленные договором сроки и не обеспеченная соответствующими гарантиями.

Резервы сомнительных долгов создаются на основе проведенной инвентаризации дебиторской задолженности.

Величина резерва определяется по каждому сомнительному долгу в зависимости от финансового состояния организации-должника и оценки вероятности погашения ею долга.

На сумму создаваемых резервов сомнительных долгов дебетуют счет 91 "Прочие доходы и расходы" и кредитуют счет 63 "Резервы по сомнительным долгам". Списание невостребованных долгов, признанных сомнительными, отражают по дебету счета 63 с кредита счетов 62 "Расчеты с покупателями и заказчиками" и 76 "Расчеты с разными дебиторами и кредиторами". Списанные долги должны учитываться в течение пяти лет на забалансовом счете 007 "Списанная в убыток задолженность неплатежеспособных дебиторов".

По окончании отчетного года суммы резервов сомнительных долгов, созданные в предыдущем отчетном году и не использованные в отчетном периоде, присоединяются к прибыли отчетного года и записываются в дебет счета 63 с кредита счета 91 "Прочие доходы и расходы".

Дебиторская задолженность, по которой созданы резервы сомнительных долгов, отражаются в балансе в оценке нетто, т.е. за вычетом сумм указанных резервов. Вследствие этого в бухгалтерском балансе сумма резервов сомнительных долгов отдельно не отражается.

Учет кредитов банков

Понятие кредитов и займов, их отличительные особенности. Кредит в широком смысле - это система экономических отношений, возникающая при передаче имущества в денежной или натуральной форме от одних организаций или лиц другим на условиях последующего возврата денежных средств или оплаты стоимости переданного имущества и, как правило, с уплатой процентов за временное пользование переданным имуществом.

Различают банковский кредит и коммерческий кредит (займы). Банковский кредит - это выданные банком организациям и физическим лицам денежные средства на определенный срок и определенные цели, на возвратной основе и обычно с уплатой процентов. Банк имеет специальное разрешение (лицензию) на проведение банковских операций.

Коммерческий кредит предоставляется одними организациями другим обычно в виде отсрочки уплаты денежных средств за проданные товары. Предметом договора займа помимо денег могут быть вещи.

В отличие от банков коммерческие организации не могут предоставлять заем из чужих денежных средств, временно находящихся у заимодавца. Кроме того, организации, не располагающие банковской лицензией, не могут заниматься кредитной деятельностью систематически. Критерии систематичности законодательством не оговорены, и решение этого вопроса зависит от контролирующего органа или арбитражного суда.

Порядок выдачи и погашения кредитов определяется законодательством и составляемыми на его основе кредитными договорами. В договорах указывают объекты кредитования, условия и порядок предоставления кредита, сроки его погашения, процентные ставки, порядок их уплаты, права и ответственность сторон, формы взаимного обеспечения обязательств, перечень и периодичность представления соответствующих документов и т.п.

Для учета операций по получению и погашению кредитов и займов используют пассивные счета 66 "Расчеты по краткосрочным кредитам и займам" и 67 "Расчеты по долгосрочным кредитам и займам". Полученные ссуды и займы отражают по кредиту счетов в корреспонденции со счетами по учету денежных средств и расчетов, а погашенные ссуды и займы - по дебету счетов в корреспонденции со счетами денежных средств.

Учет кредитов банка. В зависимости от целевого назначения и сроков предоставления различают краткосрочный и долгосрочный кредиты.

Краткосрочный кредит выдается на нужды текущей деятельности организаций (необходимые для выполнения плана) и предоставляется, как правило, на срок до одного года.

Долгосрочный кредит используется на цели производственного и социального развития организации (для строительства и приобретения основных фондов, расширения и совершенствования производства и др.) и выдается на срок свыше одного года.

Для получения кредита организация направляет банку заявление с приложением копий учредительных документов, расчетов, бухгалтерских и статистических отчетов и других данных, подтверждающих обеспеченность кредита и реальность его возврата.

Банки и другие кредитные учреждения определяют процентные ставки за кредит для организаций дифференцированно - в зависимости от срока пользования ссудой, а также с учетом складывающегося спроса и предложения на кредитные ресурсы.

Конкретные процентные ставки за пользование кредитами, порядок уплаты процентов и другие условия кредитования предусматриваются в кредитном договоре.

На договорной основе между банком и организациями по остаткам на расчетных, текущих и других счетах (кроме бюджетных и депозитных) организациям могут выплачиваться проценты за хранение денежных средств в банке.

Для учета операций по получению и погашению кредитов используют пассивные счета 66 "Расчеты по краткосрочным кредитам и займам" и 67 "Расчеты по долгосрочным кредитам и займам". Полученные ссуды отражают по кредиту этих счетов в корреспонденции со счетами по учету денежных средств и расчетов, а погашение ссуд - по дебету счетов в корреспонденции со счетами по учету денежных средств.

Начисленные проценты по полученным кредитам являются для заемщика в соответствии с ПБУ 15/08 (10) и 10/99 (8) его прочими расходами и отражаются по дебету счета 91 "Прочие доходы и расходы" и кредиту счетов 66 и 67.

Из этого общего правила имеется одно исключение - порядок начисления процентов по кредитам, полученным для финансирования инвестиционных активов (основных средств, имущественных комплексов и других аналогичных активов).

Начисленные проценты по кредитам, полученным под инвестиционные активы, включаются в их первоначальную стоимость и отражаются по дебету счетов 07 "Оборудование к установке" и 08 "Вложения во внеоборотные активы".

После принятия к учету основных средств, имущественного комплекса и других аналогичных объектов к учету, а также в случае, если эти объекты используются при серийном выпуске продукции, выполнении работ и оказании услуг, начисляемые проценты за полученные кредиты включаются в состав прочих расходов (дебетуют счет 91 и кредитуют счета 66 и 67).

При длительном прекращении строительства (свыше трех месяцев) начисляемые в этот период проценты включаются в состав прочих расходов. После возобновления строительных работ начисленные проценты вновь включают в первоначальную стоимость объектов, вплоть до их принятия к учету или их использования.

Начисленные организации проценты за хранение денежных средств в банках отражают по дебету счета 51 "Расчетные счета" и кредиту счета 91.

Учет дополнительных затрат, связанных с получением кредитов (расходы по исследованию рынка кредитных услуг, оплате нотариальных услуг, услуг связи и др.), осуществляют по дебету счета 91 в качестве прочих расходов с кредита счетов учета денежных средств или расчетов. Если указанные дополнительные затраты составляют значительную величину, то заемщик может учитывать их на счете 76 "Расчеты с разными дебиторами и кредиторами" или на счете 97 "Расходы будущих периодов" и затем равномерно списывать с кредита этих счетов в дебет счета 91.