Бухгалтерский учет операций по договорам добровольного страхования

Добровольное личное страхование

В соответствии со ст.934 ГК РФ по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

На практике организации в основном заключают следующие виды договоров добровольного страхования:

- добровольного личного страхования;

- страхования жизни работников;

- негосударственного пенсионного обеспечения.

Порядок платежей по договорам добровольного и обязательного страхования различен.

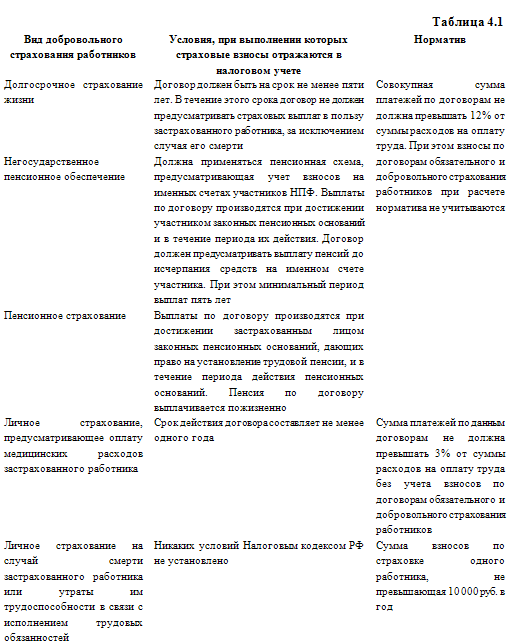

В отношении платежей по договорам добровольного страхования (негосударственного пенсионного обеспечения) в НК РФ установлены строгие условия и ограничения, при соблюдении которых данные платежи будут учитываться в целях налогообложения (таблица 4.1).

Одним из обязательных условий для всех видов добровольного страхования является наличие лицензий у страховых организаций и негосударственных пенсионных фондов на ведение соответствующих видов деятельности. В соответствии со ст.32 Закона Российской Федерации от 27.11.1992 N 4015-1 «Об организации страхового дела в Российской Федерации» федеральная служба страхового надзора выдает страховщикам лицензии на все виды добровольного страхования.

Другим важным условием договора добровольного страхования для целей налогообложения является его срок. Так, для целей обложения налогом на прибыль в случае сокращения срока действия договора долгосрочного страхования жизни, договора пенсионного страхования или договора негосударственного пенсионного обеспечения или их расторжения взносы работодателя по таким договорам, ранее включенные в состав расходов, признаются подлежащими налогообложению с момента сокращения сроков этих договоров или их расторжения.

Добровольное медицинское страхование работников.

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31 октября 2000 г. N 94н, учет операций, связанных с добровольным медицинским страхованием работников организации, ведется с использованием счета 76 «Расчеты с прочими дебиторами», субсчет 1 «Расчеты по имущественному и личному страхованию».

Уплата страховых взносов отражается по дебету счета 76-1 и кредиту счетов по учету денежных средств: 50 «Касса» или, например, 51 «Расчетный счет».

Расходы организации в виде уплаченных страховых взносов на добровольное медицинское страхование работников для целей бухгалтерского учета признаются расходами по обычным видам деятельности.

Обратите внимание, что затраты, понесенные организацией в отчетном периоде, но относящиеся к следующим отчетным периодам, в бухгалтерском учете отражаются как расходы будущих периодов и подлежат списанию в порядке, предусмотренном учетной политикой организации в течение периода, к которому они относятся.

В бухгалтерском учете расходы будущих периодов отражаются с использованием счета 97, к которому целесообразно открыть отдельный субсчет, например 97-1 «Расходы по добровольному медицинскому страхованию работников», по дебету которого в корреспонденции с кредитом счета 76-1 учитываются суммы перечисленных страховых взносов.

В дальнейшем сумма, учтенная по дебету счета 97-1, подлежит включению в состав расходов организации по дебету счетов учета затрат в зависимости от принадлежности застрахованных работников к тому или иному структурному подразделению организации:

- работников цехов основного производства – счет 20;

- работников вспомогательных производств – счет 23;

- управленческого персонала цехов, производственного персонала, занятого обслуживанием производства, – счет 25;

- управленческого персонала организации – счет 26;

- работников обслуживающих производств и хозяйств – счет 29;

- работников торговых организаций – счет 44.

Пример.

Организация 1 февраля 2006 г. заключила на один год договоры медицинского страхования работников. Сумма уплаченных страховых взносов составила 30 000 руб., в том числе страховые взносы, уплачиваемые по договорам страхования работников основного производства, – 15 000 руб.; управленческого персонала цехов – 5000 руб.; управленческого персонала организации – 10 000 руб.

Страховые взносы уплачены единовременно: наличными – 10 000 руб., перечислением с расчетного счета – 20 000 руб.

В бухгалтерском учете организации должны быть сделаны следующие записи:

Д 76-1 – К 50 – 10 000 руб. – перечислены страховые взносы из кассы;

Д 76-1 – К 51 – 20 000 руб. – перечислены страховые взносы с расчетного счета;

Д 97-1 – К 76-1 – 30 000 руб. – включены в состав расходов будущих периодов расходы по страхованию работников;

Д 20 – К 97-1 – 1250 руб. (15 000 руб.: 12 мес.) – списана соответствующая часть расходов будущих периодов, приходящаяся на договоры, заключенные в пользу работников основного производства;

Д 25 – К 97-1 – 416,67 руб. (5000 руб.: 12 мес.) – списана соответствующая часть расходов будущих периодов, приходящаяся на договоры, заключенные в пользу управленческого персонала цехов;

Д 26 – К 97-1 – 833,33 руб. (10 000 руб.: 12 мес.) – списана соответствующая часть расходов будущих периодов, приходящаяся на договоры, заключенные в пользу управленческого персонала организации.

Последние три операции отражаются в бухгалтерском учете организации ежемесячно в течение всего срока действия заключенных договоров добровольного медицинского страхования.

Налог на прибыль. В соответствии с п.16 ст.255 НК РФ к расходам на оплату труда относятся суммы платежей (взносов) по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов застрахованных работников. Эти суммы включаются в состав расходов в размере, не превышающем 3 % суммы расходов на оплату труда. При расчете предельной величины затрат сами взносы в состав расходов на оплату труда не включаются. Кроме того, в состав расходов на оплату труда включаются также платежи по договорам добровольного личного страхования, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты им трудоспособности в связи с исполнением им трудовых обязанностей. Такие платежи включаются в состав расходов в размере 10 000 руб. в год на одного работника.

Сумма взносов, которая превышает лимит, в соответствии с ПБУ 18/02 является постоянной разницей. Предельную величину страховых взносов следует определять каждый раз при расчете налога на прибыль, так как в течение года сумма страховых взносов и расходов на оплату труда может меняться. В связи с этим сумма постоянных налоговых обязательств должна корректироваться.

Зачастую сумма страховой премии уплачивается единовременно разовым платежом. В бухгалтерском учете такие расходы учитываются по дебету счета 97 «Расходы будущих периодов» и подлежат списанию равномерно в течение срока действия договора. Для целей обложения налогом на прибыль такие расходы также учитываются равномерно в течение срока действия договора (п.6 ст.272 НК РФ).

Пример.

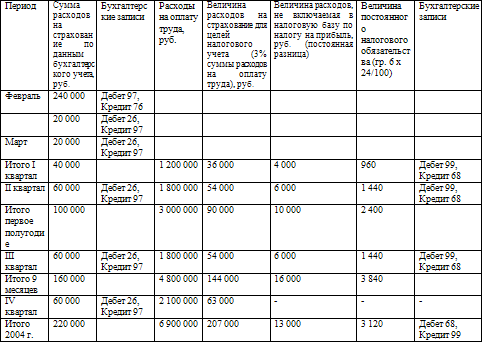

Организация перечислила 1 февраля 2004 г. страховую премию по договору добровольного медицинского страхования своих работников в размере 240 000 руб. Договор заключен сроком на один год. Ежемесячная сумма расходов на оплату труда с 1 февраля по 30 сентября 2004 г. составляет 600 000 руб. Ежемесячный фонд оплаты труда за октябрь – декабрь 2004 г. – по 700 000 руб. Результаты расчета приведены в таблице 4. 2.

ЕСН. В соответствии с пп.7 п.1 ст.238 НК РФ не подлежат обложению ЕСН суммы страховых платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц. Если договоры заключаются на срок менее года, то на основании п.3 ст.236 НК РФ платить с таких взносов ЕСН все равно не надо, так как страховые взносы по таким договорам не уменьшают налогооблагаемую прибыль.

Вопрос:Организация заключила со страховой компанией договор добровольного медицинского страхования в пользу своих работников. По условиям вышеуказанного договора страховая компания оплатила санаторно-курортные путевки застрахованным работникам организации в счет, как указала страховая компания, оплаты стоимости реабилитационного лечения после болезни по страховому событию. Подлежат ли включению в налоговую базу по единому социальному налогу суммы выплат на приобретение санаторно-курортных путевок?

Положениями абз. 2 п. 1 ст. 237 НК РФ предусмотрено, что при определении налоговой базы учитываются любые выплаты и вознаграждения (за исключением сумм, указанных в ст. 238 настоящего Кодекса), вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица – работника, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах, оплата страховых взносов по договорам добровольного страхования (за исключением сумм страховых взносов, указанных в пп. 7 п. 1 ст. 238 НК РФ).

Согласно пп. 7 п. 1 ст. 238 НК РФ не подлежат налогообложению суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц; суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым исключительно на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей.

В соответствии со ст. 3 Закона РФ от 28.06.1991 N 1499-1 «О медицинском страховании граждан в Российской Федерации» объектом добровольного медицинского страхования является страховой риск, связанный с затратами на оказание медицинской помощи при возникновении страхового случая.

При отсутствии доказательств, подтверждающих наступление страхового случая, повлекшего потерю здоровья застрахованного лица в соответствии с медицинским заключением, положения пп. 7 п. 1 ст. 238 НК РФ не применяются.

Для обоснования произведенных выплат страховой компанией представлены страховые медицинские карточки и справки лечебных учреждений (поликлиник) о необходимости реабилитационного лечения, в то время как страховое событие означает случайность наступления страхового риска.

В рассматриваемом случае застрахованным лицам выдавались санаторно-курортные путевки, что свидетельствует об отсутствии страхового риска, являющегося объектом добровольного медицинского страхования.

Таким образом, суммы выплат на приобретение санаторно-курортных путевок подлежат включению в налоговую базу по единому социальному налогу по основаниям, предусмотренным п. 1 ст. 237 НК РФ.

НДФЛ. В соответствии с п.3 ст.213 НК РФ если страхование физических лиц производится работодателем по договорам добровольного медицинского страхования, предусматривающим возмещение вреда жизни и здоровью застрахованных физических лиц и (или) медицинских расходов застрахованных физических лиц (за исключением оплаты санаторно-курортных путевок), то независимо от срока договора взносы, перечисляемые работодателем, НДФЛ не облагаются. Доходы по таким договорам, за исключением оплаты санаторно-курортных путевок, также не облагаются НДФЛ. Таким образом, оплата медицинских расходов по добровольному медицинскому страхованию в виде санаторно -курортного лечения в целях реабилитации в медицинских учреждениях согласно заключению лечащего врача подлежит налогообложению в общеустановленном порядке.

Пример. Организация в 2003 г. оплатила страховые взносы по договору добровольного медицинского страхования, заключенному на один год, за двух своих сотрудников:

Серегина А.Н. – 46 000 руб.;

Михайлов К.Е. – 23 000 руб.

В течение 2003 г. Серегина прошла курс амбулаторного лечения на сумму 5000 руб. Михайлов прошел курс лечения в стационаре на сумму 7000 руб. Кроме того, в рамках договора страхования Михайлову согласно заключению лечащего врача была предоставлена путевка в санаторий стоимостью 15 000 руб.

При расчете НДФЛ к налогооблагаемому доходу Михайлова будет прибавлена сумма 15 000 руб., равная стоимости путевки в санаторий.

Бухгалтерский учет операций, связанных со страхованием членов семей работников.

«Уплаченные страховые взносы не могут быть признаны расходами по обычным видам деятельности организации и отражаются как прочие расходы по дебету счета 91-2 „Прочие расходы“ в корреспонденции с кредитом счета 97-1. В этом отличие указанных операций на счетах бухгалтерского учета от операций по страхованию работников.

Учитывая, что расходы на добровольное медицинское страхование членов семей не учитываются для целей налогообложения, уплаченные взносы в соответствии с п. 4 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02, утвержденного Приказом Минфина России от 19 ноября 2002 г. N 114н, признаются постоянными разницами, исключаемыми из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов. Постоянные разницы отчетного периода отражаются в бухгалтерском учете обособленно (в аналитическом учете соответствующего счета активов и обязательств, в оценке которых возникла постоянная разница). Применительно к данной ситуации – на счете 91.

Возникновение постоянной разницы приводит к образованию постоянного налогового обязательства, которое в соответствии с п. 7 ПБУ 18/02 равняется величине, определяемой как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством РФ о налогах и сборах и действующую на отчетную дату.

Постоянные налоговые обязательства отражаются в бухгалтерском учете по дебету счета 99 «Прибыли и убытки», субсчет 3 «Постоянное налоговое обязательство», в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам», субсчет 3 «Расчеты по налогу на прибыль».»

Пример. Организация 1 февраля 2006 г. заключила на один год договоры медицинского страхования членов семей работников. Сумма уплаченных страховых взносов составила 10 000 руб. Оплата страховых взносов произведена единовременно путем перечисления денежных средств с расчетного счета.

В бухгалтерском учете организации должны быть сделаны следующие записи:

Д 76-1 – К 51 – 10 000 руб. – перечислены средства в страховую организацию;

Д 97-1 – К 76-1 – 10 000 руб. – включены в состав расходов будущих периодов расходы по страхованию работников;

Д 20 – К 97-1 – 833,33 руб. (10 000 руб.: 12 мес.) – списана соответствующая часть расходов будущих периодов (ежемесячно в течение срока действия договоров);

Д 20 – К 97-1 – 200 руб. (833,33 руб. х 24 %) – отражено постоянное налоговое обязательство (ежемесячно в течение срока действия договоров).

Вопрос:Действительно ли сумма страховых взносов, уплаченных организацией по договорам добровольного медицинского страхования, заключаемых в пользу членов семьи работников (супругов, детей), подлежит обложению налогом на доходы физических лиц? Как при этом удержать налог у несовершеннолетнего ребенка?

Пунктом 3 ст.213 НК РФ предусмотрено, что при определении налоговой базы по налогу на доходы физических лиц не учитываются суммы страховых взносов, если указанные суммы вносятся за физических лиц из средств работодателей по договорам добровольного страхования, предусматривающим возмещение вреда жизни и здоровью застрахованных физических лиц и (или) медицинских расходов застрахованных физических лиц.

Таким образом, из дословного прочтения вышеприведенной нормы следует, что освобождение от налогообложения страховых взносов возможно только, если их оплату произвел работодатель – физическое лицо либо юридическое лицо, вступившее в трудовые отношения с работником (ст.20 ТК РФ).

Поскольку супруги, родители, дети (т. е. члены семьи) работников не состоят с организацией в трудовых отношениях, суммы страховых взносов, уплаченные организацией по договорам добровольного медицинского страхования, заключенных в пользу указанных лиц, подлежат обложению налогом на доходы физических лиц в общеустановленном порядке (Письмо МНС России от 4 февраля 2004 г. N 04-2-07/65).

Если физическое лицо, в пользу которого организация заключила договор добровольного медицинского страхования и произвела уплату страховых взносов, является несовершеннолетним, то фактическую уплату налога за него обязаны будут произвести его законные представители.

Законными представителями несовершеннолетнего налогоплательщика – физического лица являются его родители, усыновители или опекуны с учетом особенностей, касающихся определения дееспособности гражданина, в том числе не достигшего совершеннолетия (восемнадцатилетнего возраста), установленных ст. ст.21, 26, 27, 28 ГК РФ.

Физические лица, получающие доходы, при получении которых не был удержан налог налоговыми агентами (а при выплате дохода в натуральной форме, в том числе в виде уплаченных страховых взносов, налог налоговым агентом исчисляется, но не удерживается ввиду отсутствия выплат в денежной форме), обязаны самостоятельно исчислять суммы налога, подлежащие уплате в соответствующий бюджет (ст.228 НК РФ). Кроме того, указанные лица обязаны представлять в налоговый орган по месту своего учета соответствующую налоговую декларацию.

Если работнику хотелось бы избежать подачи декларации (в том числе за несовершеннолетнего ребенка) в рассматриваемом случае, он может обратиться к работодателю с заявлением с просьбой произвести уплату страховых взносов по договору добровольного медицинского страхования, заключенному в пользу членов его семьи, с включением соответствующей суммы ему (работнику) в доход. В этом случае налог на доходы будет удерживаться из доходов (заработной платы) самого работника.

Негосударственное пенсионное обеспечение.

В соответствии со ст.3 Федерального закона от 07.05.1998 N 75-ФЗ договор негосударственного пенсионного обеспечения – это соглашение между фондом и его вкладчиком, в соответствии с которым вкладчик обязуется уплачивать пенсионные взносы, а фонд обязуется выплачивать участнику фонда негосударственную пенсию.

Налог на прибыль. Согласно п.16 ст.255 НК РФ к расходам на оплату труда относятся суммы страховых взносов по пенсионному страхованию и негосударственному пенсионному обеспечению. Совокупная сумма платежей работодателей, выплачиваемая по этим договорам и договорам долгосрочного страхования жизни работников, учитывается в целях налогообложения в размере, не превышающем 12 % от суммы расходов на оплату труда. В соответствии с п.п.6 и 7 ст.270 НК РФ взносы по другим договорам добровольного страхования и негосударственного пенсионного обеспечения не будут учитываться в целях налогообложения.

Следует учитывать, что при изменении существенных условий договора пенсионного страхования или негосударственного пенсионного обеспечения или их расторжения взносы работодателей по таким договорам, ранее включенные в состав расходов, признаются подлежащими налогообложению с момента внесения изменений в договоры или их расторжения.

Для включения платежей по договорам негосударственного пенсионного обеспечения в расходы для целей налогообложения необходимо одновременное выполнение следующих условий:

- наличие у фонда лицензии;

- дополнительная пенсия будет выплачиваться пожизненно;

- выплата пенсий предусматривается только при наступлении пенсионного возраста;

- условие о страховании должно быть указано в трудовом договоре с работником.

ЕСН. Суммы платежей по договорам негосударственного пенсионного обеспечения, отнесенные для целей обложения налогом на прибыль в состав расходов, учитываются при расчете налоговой базы по ЕСН. Остальная часть расходов включается в состав расходов, не уменьшающих налоговую базу по налогу на прибыль, а следовательно, не подлежит обложению ЕСН (п.3 ст.236 НК РФ).

ЕСН должен начисляться на суммы вносимых пенсионных взносов в момент их перечисления. Пенсионные взносы уплачиваются организацией на пенсионный счет, который может быть именным (в случае заключения договора страхования с каждым участником отдельно) или солидарным (при страховании участников по списку).

В соответствии с п.4 ст.243 НК РФ все налогоплательщики обязаны вести учет сумм начисленных выплат и иных вознаграждений по каждому физическому лицу. Если страховые взносы перечисляются на солидарный счет, то независимо от пенсионной схемы, применяемой при заключении договора о негосударственном пенсионном обеспечении, организация-вкладчик должна начислять пенсионные взносы отдельно по каждому работнику, в пользу которого они перечисляются, и включать их в налоговую базу по ЕСН.

Осуществление раздельного учета страховых взносов по каждому участнику договора страхования является обязанностью фонда негосударственного пенсионного страхования. Если фонд такую информацию предоставлять не будет, то возможно искажение налоговой базы по ЕСН, так как расчет самой организации будет условным. Вопросы, касающиеся учета страховых взносов отдельно по каждому участнику фонда, должны решаться между организацией-вкладчиком, перечисляющей взносы в пользу работников, и негосударственным пенсионным фондом.

НДФЛ. В соответствии с п.3 ст.213 НК РФ если работодатель заключает договоры добровольного пенсионного страхования при условии, что общая сумма платежей (взносов) не превысит 5000 руб. в год на одного работника, то указанные суммы в налоговую базу по расчету НДФЛ не включаются. Суммы, превышающие 5000 руб., включаются в налоговую базу по налогу на доходы.

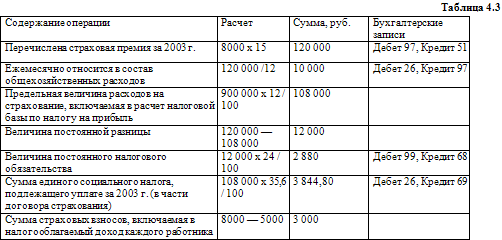

Пример. Организация заключила договор страхования с негосударственным пенсионным фондом. Ежегодная сумма платежей в НПФ составляет 8000 руб. на одного работника. Всего застраховано 15 человек. Фонд оплаты труда за 2003 г. составляет 900 000 руб. Результаты расчетов приведены в табл. 4.3.

Списание страховых взносов.

В бухучете расходы на страхование не нормируются. При этом совершенно не важно, что застраховала организация: сотрудников, имущество или гражданскую ответственность. Любые страховые премии включаются в состав расходов.

По общему правилу в бухучете все затраты признаются в том периоде, к которому они относятся, независимо от того, в какой момент были перечислены деньги контрагенту. Но поскольку обычно договоры страхования заключают на несколько месяцев или даже лет, страховые премии относятся сразу к нескольким отчетным периодам. Поэтому списывать их полностью в том месяце, когда начала действовать страховка, неправильно. Сначала страховой взнос нужно отразить на счете 97 «Расходы будущих периодов». А уж затем равномерно в течение действия договора списывать на затратные счета: 20, 23, 26, 44 и т. д. Такой порядок учета страховых премий вытекает из п. 65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (этот документ утвержден Приказом Минфина России от 29 июля 1998 г. N 34н).

Если для целей налогообложения страховые премии, перечисленные, скажем, в два этапа, будут списаны сразу после уплаты, возникнут расхождения между бухгалтерским и налоговым учетом. В результате придется начислять, а затем списывать отложенные налоговые обязательства. А кроме того, различия между бухгалтерскими и налоговыми расходами могут возникнуть еще и из-за нормирования страховых расходов в налоговом учете. Кстати, до конца года по таким разницам лучше начислять отложенные налоговые активы (или уменьшать отложенные налоговые обязательства). Ведь в конце года сумма страховой премии вполне может оказаться в пределах нормы, поскольку возрастут расходы на оплату труда, посчитанные нарастающим итогом с начала года. Соответственно, увеличивается и норматив.

Пример.

ЗАО «Бриз» застраховало управленческий персонал. Договор со страховой компанией предусматривает оплату их медицинских расходов в период с 1 апреля 2006 г. по 31 марта 2007 г. включительно. Страховая премия составляет 600 000 руб. Ее перечислили двумя платежами: 500 000 руб. – 28 апреля и 100 000 руб. – 31 мая 2006 г. соответственно.

Расходы на оплату труда без учета страховых взносов составили:

– на 28 апреля 2006 г. – 14 500 000 руб.;

– на 31 мая 2006 г. – 22 300 000 руб.28 апреля бухгалтер ЗАО «Бриз» может списать в уменьшение налогооблагаемого дохода уплаченную в этот день часть страховой премии. Но прежде он должен сравнить страховой взнос с нормативом. Этот норматив равен 435 000 руб. (14 500 000 руб. x 3 %). Поскольку уплаченный взнос больше нормативной величины (500 000 > 435 000), бухгалтер может списать в налоговом учете только 435 000 руб.

В бухучете в апреле были сделаны такие проводки:

Дебет 97

Кредит 76 субсчет «Расчеты по имущественному и личному страхованию»

– 600 000 руб. – начислена страховая премия;Дебет 76 субсчет «Расчеты по имущественному и личному страхованию»

Кредит 51

– 500 000 руб. – уплачена часть страховой премии;Дебет 26 Кредит 97

– 50 000 руб. (600 000 руб.: 12 мес.) – списана часть страховой премии;Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

– 92 400 руб. ((435 000 руб. – 50 000 руб.) x 24 %) – начислено отложенное налоговое обязательство на разницу между суммой страховой премии, списанной в налоговом и бухгалтерском учете.31 мая норматив составит 669 000 руб. (22 300 000 руб. x 3 %). Поскольку эта величина больше страхового взноса (669 000 > 600 000), бухгалтер сможет списать в налоговом учете не только 100 000 руб., перечисленные 31 мая, но и оставшуюся часть суммы, уплаченной 28 апреля, – 65 000 руб. (500 000 – 435 000).

В бухучете 31 мая сделаны такие проводки:

Дебет 76 субсчет «Расчеты по имущественному и личному страхованию»

Кредит 51

– 100 000 руб. – уплачена часть страховой премии;Дебет 26 Кредит 97

– 50 000 руб. – списана часть страховой премии;Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

– 27 600 руб. ((100 000 руб. + 65 000 руб. – 50 000 руб.) x 24 %) – начислено отложенное налоговое обязательство на разницу между суммой страховой премии, списанной в налоговом и бухгалтерском учете.Если у ЗАО «Бриз» больше не будет до апреля 2007 г. страховых расходов, с июня 2006 г. по март 2007 г. включительно бухгалтер будет делать такие проводки:

Дебет 26 Кредит 97

– 50 000 руб. – списана часть страховой премии;Дебет 77 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 12 000 руб. (50 000 руб. x 24 %) – уменьшено отложенное налоговое обязательство.

Добровольное имущественное страхование

Согласно ст.930 Гражданского кодекса, если организация имеет основанный на законе, ином правовом акте или договоре интерес в сохранении своего имущества, она может его застраховать.

Заключаемый при этом договор называется договором страхования имущества, а лицо, в пользу которого его заключают, – страхователем или выгодоприобретателем. Такой договор, заключенный при отсутствии у страхователя (выгодоприобретателя) интереса в сохранении застрахованного имущества, недействителен.

«Согласно пп.3 и 7 п.1 ст.263 НК РФ расходы на обязательное и добровольное страхование имущества включают страховые взносы по всем видам обязательного страхования, а также по следующим видам добровольного страхования имущества:

- добровольное страхование средств транспорта (водного, воздушного, наземного, трубопроводного), в том числе арендованного, расходы на содержание которого включаются в расходы, связанные с производством и реализацией;

- добровольное страхование грузов;

- добровольное страхование товарно-материальных запасов;

- добровольное страхование урожая сельскохозяйственных культур и животных;

- добровольное страхование основных средств производственного назначения (в том числе арендованных), нематериальных активов, объектов незавершенного капитального строительства (в том числе арендованных);

- добровольное страхование иного имущества, используемого налогоплательщиком при осуществлении деятельности, направленной на получение дохода.»

При этом под иным имуществом следует понимать ту его часть, которая учитывается в составе материальных расходов согласно пп.3 п.1 ст.254 НК РФ. К таким расходам относятся затраты налогоплательщика на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и другого имущества, не являющегося амортизируемым. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. Это имущество служит для извлечения дохода, и срок его полезного использования меньше или равен 12, месяцам или стоимость меньше или равна 10 000 руб.

Расходы по добровольному страхованию включаются в состав прочих расходов в размере фактических затрат. Если действительная стоимость имущества превышает его балансовую стоимость, то расходы по его добровольному страхованию можно учесть в размере фактических затрат при условии, что действительная стоимость установлена профессиональным оценщиком рынка недвижимости в соответствии с Законом N 135-ФЗ.

Налогоплательщики, которые ведут налоговый учет доходов и расходов по методу начисления, расходы по добровольному страхованию признают в том отчетном (налоговом) периоде, в котором согласно условиям договора ими были перечислены (выданы из кассы) денежные средства на оплату страховых взносов.

Обычно договоры страхования заключаются на длительный срок. Например, на срок более одного отчетного периода. Причем уплата страхового взноса предусмотрена разовым платежом. В таком случае расходы признаются равномерно в течение срока действия договора. Данный порядок установлен п.6 ст.272 НК РФ. Обратите внимание: в Налоговом кодексе прямо сказано о перечислении денежных средств на оплату страховых взносов. В этой связи расходы на страхование, оплаченные работами или услугами, для целей налогообложения не учитываются.

Организации, которые применяют кассовый метод для учета доходов и расходов, признают расходы на добровольное страхование в момент их фактической оплаты независимо от срока действия договора.

Перечень добровольных видов страхования имущества, взносы по которым можно списать в уменьшение налогооблагаемого дохода, приведен в ст. 263 Налогового кодекса РФ. В этот список вошли практически все возможные страховки. В частности, организация может учесть при расчете налога взносы по страхованию собственных и арендованных основных средств, товаров и материалов. При этом Налоговый кодекс РФ выдвигает только одно условие: застрахованное имущество должно использоваться в деятельности, направленной на получение дохода. Нормативы по имущественному страхованию отсутствуют. Поэтому на расходы можно списать всю сумму уплаченных страховых премий.

В бухгалтерском учете расходы по страхованию имущества могут учитываться иначе, чем в налоговом. Это связано с тем, что в налоговом учете они включаются в состав прочих расходов, связанных с производством и реализацией, а в бухучете могут включаться в стоимость имущества. Так, например, затраты по заготовке и доставке материально-производственных запасов до места их использования, включая страхование, включаются в стоимость этих материально-производственных запасов. Это установлено п.6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного Приказом Минфина России от 09.06.2001 N 44н.

Согласно п.12 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, в первоначальную стоимость основных средств включаются фактические расходы организации на их доставку и приведение в состояние, пригодное для использования. А п.8 этого же ПБУ разрешает включать в первоначальную стоимость основного средства иные затраты, непосредственно связанные с его приобретением, сооружением и изготовлением. На основании п.п.8 и 12 ПБУ 6/01 в расходы включаются и затраты по страхованию имущества – грузов, незавершенного строительства объекта основных средств и т. д.

По-разному отражаются в бухгалтерском и налоговом учете и расходы по добровольному страхованию, которые не учитываются для целей налогообложения прибыли.

Все приведенные выше отличия бухучета от налогового учета приводят к возникновению временных и постоянных разниц, учитываемых согласно Положению по бухгалтерскому учету «Учет расходов по налогу на прибыль» ПБУ 18/02, утвержденному Приказом Минфина России от 19.11.2002 N 114н.

Если страховая премия не учитывается в стоимости имущества, то она учитывается в составе расходов от обычных видов деятельности (Дебет 20, 26, 44…) или в составе прочих расходов (Дебет 91-2). Для расчетов по имущественному и личному страхованию Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным Приказом Минфина России от 31.10.2000 N 94н, предусмотрен счет 76, субсчет 76-1 «Расчеты по имущественному и личному страхованию».

Пример. Организация купила станок 5 апреля 2004 г. по цене 350 000 руб. (без учета НДС) и застраховала его на время перевозки. Страховая премия, составившая 600 руб., была уплачена страховой организации 6 апреля. 12 апреля станок был доставлен на место и передан в эксплуатацию. Стоимость перевозки составила 12 000 руб. (без учета НДС).

В налоговом учете в первоначальную стоимость основного средства включается стоимость станка и перевозки. Первоначальная стоимость станка – 362 000 руб. (350 000 руб. + 12 000 руб.). Страховая премия учитывается в составе прочих расходов, связанных с производством и реализацией (пп.3 п.3 ст.263 НК РФ).

В бухучете организации следует сделать такие проводки:

Дебет 08 Кредит 60 – 350 000 руб. – отражена стоимость станка;

Дебет 08 Кредит 76-1 – 600 руб. – отражена сумма страховой премии;

Дебет 76-1 Кредит 51 – 600 руб. – оплачена страховая премия;

Дебет 08 Кредит 60 – 12 000 руб. – отражена стоимость перевозки;

Дебет 01 Кредит 08 – 362 600 руб. (350 000 руб. + 600 руб. + 12 000 руб.) – станок передан в эксплуатацию;

Дебет 68 Кредит 77 – 600 руб. – начислено отложенное налоговое обязательство. Оно возникает из-за более раннего признания расходов в виде страховой премии в налоговом учете по сравнению с бухгалтерским. В бухучете они признаются через амортизацию.

Затраты на добровольное страхование имущества отражаются как расходы по обычным видам деятельности.

Отметим, что если организация заключила договор на срок, превышающий один календарный месяц, то сумму уплаченного страхового взноса ей нужно сначала отразить как расходы будущих периодов, а затем списать его равномерно в течение периода действия договора (п.65 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного Приказом Минфина России от 29 июля 1998 г. N 34н).

Порядок списания расходов будущих периодов устанавливается организацией самостоятельно (равномерно, пропорционально объему продукции и т. п.).

Пример.

Допустим, что 1 июня 2004 г. ООО «Мир» заключило со страховой компанией договор страхования имущества сроком на 6 месяцев с единовременной уплатой страховой премии в размере 6000 руб. В учетной политике ООО «Мир» на 2004 г. записано, что списание расходов будущих периодов организацией осуществляется равномерно.

В бухгалтерском учете ООО «Мир» должны быть сделаны следующие проводки:

Дебет счета. 97 Кредит счета 76 – 6000 руб. – отражена задолженность предприятия по договору страхования имущества;

Дебет счета 76 Кредит счета 51 – 6000 руб. – оплачены расходы на страхование имущества;

Дебет счета 26 Кредит счета 97 – 1000 руб. (6000 руб.: 6 месяцев) – часть расходов на страхование имущества включена в состав общехозяйственных расходов.

На практике возникают вопросы, связанные с прекращением договора страхования. В соответствии со ст. 958 ГК РФ:

1. Договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. К таким обстоятельствам, в частности, относятся:

- гибель застрахованного имущества по причинам иным, чем наступление страхового случая;

- прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью.

2. Страхователь (выгодоприобретатель) вправе отказаться от договора страхования в любое время, если к моменту отказа возможность наступления страхового случая не отпала по обстоятельствам, указанным в п. 1 статьи 958.

3. При досрочном прекращении договора страхования по обстоятельствам, указанным в п. 1 статьи 958, страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

При досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное.

Договор страхования не всегда прекращается при исчезновении интереса, при переходе прав на застрахованное имущество от лица, в интересах которого был заключен договор страхования, к другому лицу права и обязанности по этому договору переходят к лицу, к которому перешли права на имущество… (ст. 960 ГК РФ).

Пример.

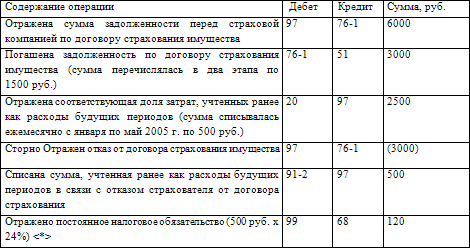

Организация заключила договор добровольного страхования имущества (основного средства), используемого в основном производстве, сроком на один год. Страховая премия по договору составляет 6000 руб. и перечисляется в начале квартала равными долями по 1500 руб. Договор действует с 1 января 2005 г. Через пять месяцев организация отказалась от договора страхования. При этом право на возврат части страховой премии не возникло. Действие договора прекратилось 31 мая 2005 г. На момент отказа от договора страхования организацией была перечислена сумма в размере 3000 руб. Дополнительных условий по поводу отказа от исполнения договора страхования в договоре не содержится.

Бухгалтер отразит операции в учете следующим образом:

< * > Постоянное налоговое обязательство возникло из-за того, что для целей налогообложения прибыли 500 руб. нельзя признать в составе расходов, так как эти затраты не являются экономически обоснованными в связи с прекращением действия договора с 1 июня 2005 г. (п. 1 ст. 252 НК РФ).

Добровольное страхование автотранспортных средств

В налоговом учете согласно ст.263 НК РФ расходы на добровольное страхование транспортных средств, затраты на содержание которого включаются в расходы, связанные с производством и (или) реализацией, отражаются в составе прочих расходов, связанных с производством и (или) реализацией, в размере фактических затрат на их осуществление.

При учете доходов и расходов по методу начисления вышеуказанные расходы отражаются либо полностью в текущем отчетном (налоговом) периоде (если по условиям договора страхования предусмотрена уплата страхового взноса разовым платежом и он заключен на срок не более одного отчетного периода), либо равномерно в течение срока действия договора страхования, если по его условиям страховой взнос уплачивается единовременно, а срок действия договора составляет более одного отчетного периода (п.6 ст.272 НК РФ).

Если организация использует кассовый метод, то такие расходы отражаются в том отчетном (налоговом) периоде, в котором они были произведены (в момент оплаты страховых взносов независимо от срока действия договора добровольного страхования) (п.3 ст.273 НК РФ).

Что же касается учета расходов на добровольное страхование гражданской ответственности владельцев транспортных средств (ДСАГО), то п.6 ст.270 НК РФ предусмотрено, что при определении налоговой базы по налогу на прибыль не учитываются расходы в виде взносов на добровольное страхование (кроме взносов, указанных в ст. ст.255 и 263 НК РФ). Если такое страхование является условием осуществления налогоплательщиком деятельности в соответствии с международными обязательствами РФ или общепринятыми международными требованиями, то расходы по этому страхованию включаются в состав прочих расходов, связанных с производством и (или) реализацией (ст.263 НК РФ). Во всех других случаях учесть их в целях налогообложения нельзя.

Различия в порядке отражения в бухгалтерском и налоговом учете расходов на добровольное страхование гражданской ответственности владельцев транспортных средств (ДСАГО) приводят к возникновению постоянных разниц. В соответствии с п.4 ПБУ 18/02, утвержденного Приказом Минфина России от 19 ноября 2002 г. N 114н, постоянные разницы – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при расчете налогооблагаемой прибыли как отчетного, так и последующего периода.

Пример. 1 марта 2005 г. ООО «Мир» приобрело автомобиль ВАЗ-2110 и, прежде чем забрать его из автосалона, заключило со страховой компанией договор добровольного страхования транспортного средства (АВТОКАСКО) сроком на 1 год с единовременной уплатой страховой премии в размере 26 000 руб. и договор обязательного страхования гражданской ответственности владельцев транспортных средств (ОСАГО) сроком на 12 месяцев с единовременной уплатой страховой премии в размере 4000 руб. В учетной политике ООО «Мир» на 2005 г. записано, что списание расходов будущих периодов организацией осуществляется равномерно и ведет налоговый учет доходов и расходов по методу начисления.

В налоговом учете ООО «Мир» в марте 2005 г. расходы на страхование ТС и ОСАГО в размере 2500 руб. (30 000 руб.: 12 мес.) должны быть отражены в составе прочих расходов, связанных с производством и (или) реализацией, учитываемых у организации для целей налогообложения прибыли в 2005 г.

Расходы на техническое обслуживание. Основными видами расходов на содержание и эксплуатацию автотранспорта являются следующие виды затрат:

- стоимость горюче-смазочных материалов (ГСМ);

- расходы на ремонт и техническое обслуживание.

Работы по техобслуживанию автомобиля могут производиться как работниками организации (водителями, автослесарями), так и специализированными организациями.

Пример. 28 марта 2005 г. автослесарь ООО «Мир» Иванов выполнил работы по техобслуживанию автомобиля, принадлежащего ООО «Мир» на праве собственности и используемого для нужд управленческого персонала. В частности, сменил моторное масло в двигателе, установил новый масляный фильтр, которые он взял со склада запасных частей и ГСМ ООО «Мир».

В бухгалтерском учете операция отражается следующим образом:

Д-т сч. 26 К-т сч. 10 – 500 руб. – стоимость замененного моторного масла и масляного фильтра отражена в составе расходов по обычным видам деятельности.

Пример. 30 марта 2005 г. автомобиль ООО «Мир» отправлен на станцию технического обслуживания (СТО). Стоимость услуг по техническому обслуживанию составила 3540 руб. (в том числе НДС – 540 руб.). 30 марта 2005 г. услуги СТО были оплачены путем перечисления денежных средств с расчетного счета ООО «Мир».

В бухгалтерском учете операция отражается следующим образом:

Д-т сч. 26 К-т сч. 76 – 3000 руб. – отражена задолженность перед СТО за услуги по техническому обслуживанию ТС

Д-т сч. 19 К-т сч. 76 – 540 руб. – отражена сумма НДС, предъявленная к оплате СТО

Д-т сч. 76 К-т сч. 51 – 3540 руб. – денежные средства за техническое обслуживание перечислены СТО

Д-т сч. 68 К-т сч. 19 – 540 руб. – принят к вычету НДС, ранее уплаченный СТО.

В бухгалтерском учете расходы организации на техническое обслуживание автотранспорта, используемого в производственной деятельности и принадлежащего организации на праве собственности, выполненное любым способом (собственными силами или специализированной организацией), в бухгалтерском учете относятся к расходам по обычным видам деятельности и отражаются в составе расходов того отчетного периода, к которому они относятся (см. п.7 ПБУ 10/99 «Расходы организации», утв. Приказом Минфина России от 6 мая 1999 г. N 33н).

В целях равномерного включения предстоящих расходов на техническое обслуживание транспортного средства в затраты на производство (расходы на продажу) отчетного периода организация может создать резерв расходов на ремонт основных средств. Образование такого резерва у организации будет отражаться по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции с кредитом счета учета резервов предстоящих расходов (соответствующий субсчет). По мере выполнения работ по техобслуживанию транспортного средства фактические затраты, связанные с их проведением, независимо от способа их выполнения (хозяйственного или с привлечением подрядчика) будут списываться в дебет счета учета резервов предстоящих расходов в корреспонденции с кредитом либо счета, на котором предварительно учитывались указанные затраты, либо со счетами учета расчетов.

В налоговом учете в соответствии со ст.260 НК РФ расходы на техобслуживание транспортного средства рассматриваются как прочие расходы и признаются для целей налогообложения в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат. Отметим, что в налоговом учете также можно создать и резерв расходов под предстоящие затраты на техобслуживание транспортного средства (см. п.3 ст.260 НК РФ). Порядок его создания (использования) оговорен в ст.324 НК РФ.