Оценка влияния хозяйственных ситуаций на финансовые результаты деятельности организации и выбор оптимального решения

- Оценка влияния хозяйственных ситуаций на финансовые результаты деятельности организации

- Критерии включения объектов в состав основных средств

- Способ начисления амортизации

- Способ оценки списания стоимости материально-производственных запасов

- Способ оценки списания стоимости финансовых вложений

- Порядок учета общехозяйственных затрат

- Порядок формирования и списания затрат в расходы будущих периодов

- Формирование предстоящих расходов

- Создание резерва по сомнительным долгам

- Влияние недостач и потерь от порчи ценностей на финансовый результат

- Выбор оптимального варианта решения хозяйственных ситуаций, порядок их отражения в учете и отчетности

- Переоценка основных средств

- Способ начисления амортизации основных средств и нематериальных активов

- Порядок учета активов и их отражение в балансе

- Учет ремонта основных средств

- Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР)

- Методы оценки материально-производственных запасов

- Порядок списания стоимости материально-производственных запасов

- Оценка незавершенного производства

- Учет затрат на производство, калькулирование себестоимости продукции

- Способ признания коммерческих расходов

- Методы оценки готовой продукции

- Учет расходов по заготовке и доставке товаров

- Оценка товаров для предприятий розничной торговли

- Способ расчета стоимости товаров (кроме товаров, учитываемых по продажной стоимости) при продаже (отпуске)

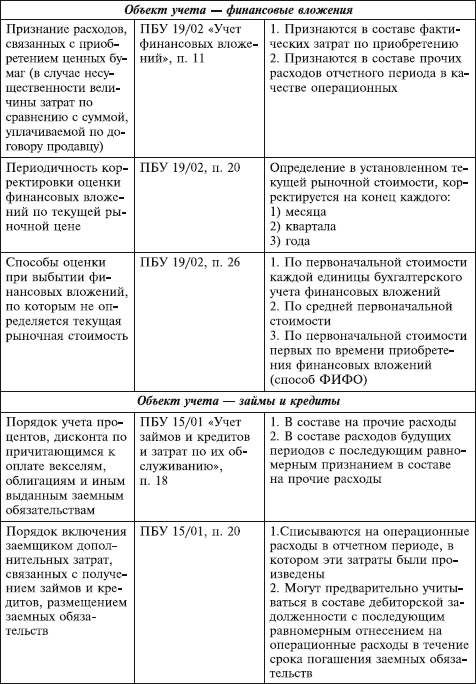

- Признание расходов, связанных с приобретением ценных бумаг

- Периодичность корректировки оценки финансовых вложений по текущей рыночной цене

- Способы оценки при выбытии финансовых вложений, по которым не определяется текущая рыночная стоимость

- Порядок учета процентов, дисконта по причитающимся к оплате векселям, облигациям и иным выданным заемным обязательствам

- Порядок включения заемщиком дополнительных затрат, связанных с получением займов и кредитов, размещением заемных обязательств

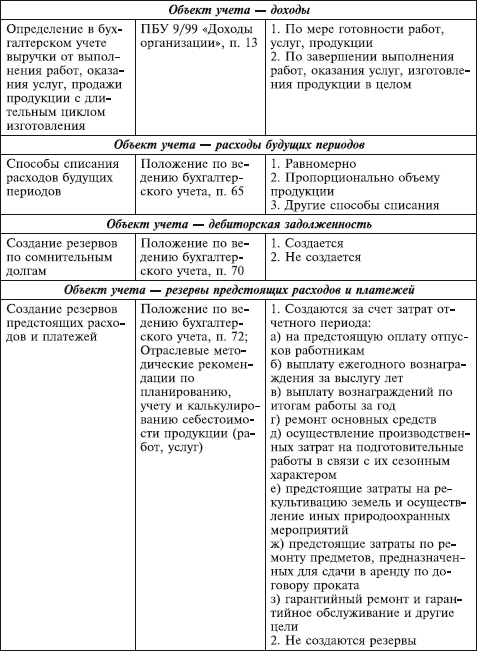

- Определение выручки от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления

- Способы списания расходов будущих периодов

- Создание резервов по сомнительным долгам

- Создание резервов предстоящих расходов и платежей

Оценка влияния хозяйственных ситуаций на финансовые результаты деятельности организации

Наиболее важным и емким оценочным показателем деятельности организации является финансовый результат. Информация бухгалтерского дела широко используется в процессе оценки финансового результата деятельности организации.

Финансовый результат выявляется на основе бухгалтерского учета всех фактов хозяйственной жизни организации и представляет собой сумму сальдированного финансового результата (прибыль (+), убыток (—)) от продажи продукции (работ, услуг), основных средств, иного имущества организаций и прочих доходов от фактов хозяйственной жизни, уменьшенных на сумму расходов по этим фактам.

Конечный финансовый результат (чистая прибыль или чистый убыток) слагается из финансового результата от обычных видов деятельности, а также прочих доходов и расходов. Согласно Плану счетов и Инструкции по его применению на счете 99 «Прибыли и убытки» в течение отчетного года отражаются:

- прибыль или убыток от обычных видов деятельности – в корреспонденции со счетом 90 «Продажи»;

- сальдо прочих доходов и расходов – в корреспонденции со счетом 91 «Прочие доходы и расходы»;

- суммы начисленного условного расхода (дохода) по налогу на прибыль, постоянных обязательств и платежей по перерасчетам по этому налогу из фактической прибыли, а также суммы причитающихся налоговых санкций – в корреспонденции со счетом 68 «Расчеты по налогам и сборам».

Для определения финансового результата (прибыли) используется формула

Прибыль = Доходы – Расходы.

Таким образом, одни факты хозяйственной жизни можно отнести к доходам, другие – к расходам, а превышение фактов хозяйственной жизни, относящихся к доходам, над фактами хозяйственной жизни, относящимися к расходам, представляет собой прибыль за определенный период.

Доходами организации в соответствии с п. 2 ПБУ 9/99 «Доходы организации» «признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)» [17].

Согласно п. 2 ПБУ 10/99 «Расходы организации» «расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества)» [18].

Существуют факты хозяйственной жизни, оказывающие влияние на стоимость определенных объектов учета. Немаловажная роль отводится оценке, которая является одним из элементов регулирования величины прибыли, так или иначе она находит свое выражение в способах ведения бухгалтерского учета, закрепленных в учетной политике организации. От того, какой метод оценки тех или иных фактов хозяйственной жизни будет выбран в учетной политике организации, напрямую зависит ее финансовое положение. К основным элементам учетных методик, влияющим на конечный финансовый результат деятельности организации, относятся в частности:

- критерии включения объектов в состав основных средств;

- способ начисления амортизации;

- метод оценки запасов и финансовых вложений при их списании;

- механизм списания общехозяйственных расходов;

- порядок списания расходов будущих периодов;

- определение перечня резервов предстоящих расходов и др.

Критерии включения объектов в состав основных средств

Согласно п. 4 ПБУ 6/01 «Учет основных средств» при принятии к бухгалтерскому учету актива в качестве объекта основных средств одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т. е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

Активы, в отношении которых выполняются перечисленные условия и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 20 ООО руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе МПЗ.

Таким образом, от положений учетной политики зависят выбор способа учета объектов (отражать в составе основных средств на счетах 01 «Основные средства», 03 «Доходные вложения в материальные ценности» или в составе МПЗ на счете 10 «Материалы») и размер лимита.

При отнесении объектов в состав МПЗ есть возможность уменьшить налог на имущество организаций.

Налог на имущество организаций рассчитывается по данным бухгалтерского учета, налогооблагаемой базой является среднегодовая стоимость имущества, признаваемого объектом налогообложения. Это имущество должно учитываться на балансе в качестве объектов основных средств по правилам бухгалтерского учета: налогом должно облагаться имущество, отражаемое на счете 01 «Основные средства», а также материальные ценности, предоставляемые организацией за плату во временное пользование (временное владение) с целью получения дохода и отражаемые на счете 03 «Доходные вложения в материальные ценности». Следовательно, порядок оценки и метод начисления амортизации по основным средствам, принимаемый в бухгалтерском учете, влияют на величину налога на имущество организаций и соответственно на финансовый результат (уменьшение размера этого налога увеличивает финансовый результат, и наоборот).

Способ начисления амортизации

Амортизацию по объектам основных средств начисляют одним из следующих способов:

- линейным – исходя из первоначальной (текущей, восстановительной) стоимости и нормы амортизации, определенной на основе срока полезного использования объекта основных средств;

- уменьшаемого остатка – исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации на основе срока полезного использования этого объекта и коэффициента ускорения, установленного в соответствии с законодательством;

- списания стоимости по сумме чисел лет срока полезного использования – исходя из первоначальной (текущей, восстановительной) стоимости объекта основных средств и соотношения, в числителе которого число лет, остающихся до конца срока полезного использования объекта, в знаменателе – сумма чисел лет срока полезного использования объекта;

- списания стоимости пропорционально объему продукции (работ) – исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Один из способов по каждому объекту основных средств (или их однородной группе) применяется в течение всего срока полезного использования данных объектов.

Разные способы амортизации приводят к неоднозначному списанию сумм износа, что, в свою очередь, отражается на таких категориях, как себестоимость продукции, стоимость имущества организации, финансовый результат, рентабельность.

Интенсивное списание амортизации основных средств на себестоимость продукции происходит при применении способа списания стоимости по сумме чисел лет срока полезного использования. Общепринятый линейный способ является усредненным вариантом. Способ уменьшаемого остатка имеет свою особенность: более интенсивное списание амортизации в первые годы эксплуатации постепенно уменьшается. Стопроцентный износ при таком способе амортизации невозможен. В то же время это единственный способ начисления амортизации, который допускает применение коэффициента ускорения. Согласно п. 19 ПБУ 6/01 «Учет основных средств» годовую сумму амортизационных отчислений при способе уменьшаемого остатка определяют исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной на основе срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией. Использование этого приема позволит увеличить себестоимость и уменьшить налоговую базу по налогу на имущество.

Что касается способа списания стоимости пропорционально объему продукции (работ, услуг), то амортизацию по этому способу начисляют исходя из прогнозируемого объема выпуска продукции (работ, услуг) в течение срока эксплуатации объекта основных средств. Данный способ наиболее экономически обоснован, так как он обеспечивает наличие прямой пропорциональной зависимости между производительностью оборудования и суммой амортизационных отчислений по нему. Чем выше объем выпуска продукции, тем большая сумма амортизации может быть отнесена на затраты. Очевидно, что результаты применения этого способа зависят от способности организации правильно прогнозировать объемы своей деятельности.

При выборе способа начисления амортизации необходимо учитывать, что этот элемент затрат на производство в большинстве отраслей имеет довольно большой удельный вес. Выбор способа амортизации может оказывать влияние на результаты хозяйственной деятельности экономического субъекта.

Используя по зданиям, сооружениям и другим подобным объектам линейный способ, а по активной части основных средств способ начисления амортизации пропорционально объему выпуска продукции (работ, услуг), можно сохранить удельный вес амортизационных отчислений примерно на одном уровне в течение длительного срока.

Способ оценки списания стоимости материально-производственных запасов

Для того чтобы определить фактическую себестоимость продукции (работ, услуг), необходимо оценивать материальные ресурсы, списываемые в производство. Метод оценки выбытия запасов, применяемый в бухгалтерском учете, влияет на себестоимость реализованной продукции (товаров) и соответственно на финансовый результат. Организация может выбирать наиболее выгодный для себя вариант учета запасов, который обеспечит желаемую величину прибыли.

В учетной политике должен быть указан один из следующих способов, которым в течение предстоящего года будет производиться оценка МПЗ по группам:

- по себестоимости каждой единицы (метод сплошной идентификации). Применяется организациями, выполняющими специальные заказы и имеющими небольшую номенклатуру материальных ресурсов (индивидуальное производство, например, ювелирная промышленность и торговля автомобилями). Этот способ предполагает ведение учета и осуществление контроля за каждой номенклатурной единицей материальных ресурсов;

- по средневзвешенной себестоимости. Подсчитывается путем деления всей стоимости материалов данного вида на их количество. Стоимость материальных запасов на конец периода, определенная таким образом, отражает все цены, по которым приобретались товары в течение отчетного периода, что позволяет сглаживать колебание цен;

- по себестоимости первых по времени закупок (ФИФО). Этот метод основан на предположении, что себестоимость материальных ресурсов, приобретенных в первую очередь, должна быть отнесена к продукции с более ранним периодом реализации. В период роста цен этот метод обеспечивает наиболее высокий из возможных уровень прибыли;

- по себестоимости последних по времени закупок (ЛИФО). Данный метод базируется на предпосылке, что себестоимость материальных ресурсов, приобретенных последними, используется для определения себестоимости продукции, реализованной в первую очередь. В период роста цен этот способ обеспечивает самый низкий из возможных уровень прибыли.

Оценка товарно-материальных ценностей при их выбытии методом ФИФО в условиях инфляции позволяет снизить себестоимость готовой продукции (работ, услуг) и увеличить сумму остатка товарно-материальных ценностей. При использовании способа ЛИФО увеличиваются затраты на производство, а сумма остатка производственных запасов уменьшается.

Применение разных вариантов списания товарно-материальных ценностей влияет на две основные финансовые категории:

- себестоимость продукции (работ, услуг) в части прямых материальных затрат и, как следствие, формирование финансового результата и рентабельности;

- стоимость оборотных активов в структуре баланса на конец отчетного периода, что влияет на такие категории финансового анализа, как ликвидность и финансовая устойчивость.

Организациям, постоянно имеющим остатки материалов, ставящим целью увеличение прибыли, выгоднее применять способ ЛИФО; организациям, имеющим убытки и стремящимся их минимизировать в своей бухгалтерской отчетности, выгоднее применять метод ФИФО.

Способ оценки списания стоимости финансовых вложений

В соответствии с п. 26 ПБУ 19/02 «Учет финансовых вложений» при выбытии актива, принятого к бухгалтерскому учету в качестве финансовых вложений, по которому не определяется текущая рыночная стоимость, стоимость рассчитывают исходя из оценки, определяемой одним из следующих способов:

- по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений;

- по средней первоначальной стоимости;

- по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

При выборе одного из перечисленных способов по группе (виду) финансовых вложений необходимо исходить из допущения последовательности применения учетной политики.

Списание стоимости финансовых вложений по аналогии соответствует способам списания товарно- материальных ценностей, за исключением возможности оценки по методу ЛИФО при выбытии финансовых вложений.

Порядок учета общехозяйственных затрат

В структуре затрат всех производственных предприятий имеются затраты, отнесение которых к одному виду продукции невозможно. Основная масса таких затрат связана с процессом управления предприятием. Поскольку отношение подобных затрат к той или иной выпускаемой продукции не явное, в ПБУ 10/99 «Расходы организации» определены следующие варианты распределения общехозяйственных расходов:

- суммы, собранные за отчетный период на дебете счета 26 «Общехозяйственные расходы», списывают традиционным способом в дебет счетов 20 «Основное производство», 23 «Вспомогательные производства» и 29 «Обслуживающие производства и хозяйства». В этом случае при оприходовании на склад готовой продукции в ее оценке присутствует часть общехозяйственных расходов.

- в конце каждого отчетного периода общехозяйственные расходы со счета 26 «Общехозяйственные расходы» списываются непосредственно на счет 90 «Продажи». Это позволяет учитывать общехозяйственные расходы при формировании бухгалтерской прибыли независимо от факта реализации произведенной за отчетный период продукции (работ, услуг).

Первый вариант соответствующим образом увеличивает себестоимость каждого вида выпускаемой продукции в отдельности, тем самым этот показатель уточняется. Второй вариант проще: корректируется соответствующим образом вся сумма затрат организации, но не уточняется себестоимость каждой единицы выпущенной продукции (работ, услуг).

Порядок формирования и списания затрат в расходы будущих периодов

Часть затрат, использованная на проведение текущих операций отчетного периода, рассматривается как расходы, а часть, которая еще не нашла своего применения (не обеспечила доходы), в качестве затрат включается в расходы будущих периодов (текущие активы, обещающие выгоды в будущем) или авансированные расходы. Организация определяет:

- момент, начиная с которого затраты, отраженные как расходы будущих периодов, следует включать в себестоимость продукции;

- период отнесения указанных затрат на себестоимость продукции (расходы отчетного периода), например, затраты, обусловленные сезонным характером производства, погашаются в период выпуска продукции (в сезон);

- способ списания данных затрат на себестоимость продукции (расходы отчетного периода), например, равномерно, пропорционально объему продукции.

Для организаций положения учетной политики, определяющие порядок списания расходов будущих периодов, имеют большое значение, поскольку каждое из приведенных положений действует в коммерческих организациях. К расходам будущих периодов могут быть отнесены следующие категории расходов:

- на рекультивацию земель;

- горно- подготовительные работы;

- подготовительные к производству работы, связанные с сезонным характером;

- природоохранные мероприятия;

- ремонт основных средств, если он выполняется неравномерно в течение года;

- устройство некапитальных сооружений и временных приспособлений для нужд производства;

- мероприятия по улучшению земель, включаемые в себестоимость в течение ряда лет.

Расходы будущих периодов могут списываться при формировании финансового результата в том отчетном периоде, в котором появляется связь между этими расходами и полученными доходами, или становится ясно, что по ним не будут получены экономические вьггоды (доходы) или не поступят активы. При наступлении периода, в котором понесенные расходы принесли соответствующие доходы, расходы будущих периодов признаются в качестве текущих затрат.

Следовательно, изменение прибыли (завышение или занижение) может происходить из-за расходов будущих периодов, которые были осуществлены в предшествующие периоды, или, наоборот, расходы будущих периодов можно в каком-то периоде не отражать, чтобы не снижать доходы в данном периоде.

Формирование предстоящих расходов

Для сглаживания колебаний некоторых видов производственных расходов в течение отчетного года могут создаваться резервы предстоящих расходов с использованием счета 96 «Резервы предстоящих расходов». Согласно Положению по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (п. 72) предусмотрены следующие виды резервов:

- на предстоящую оплату отпусков (включая платежи на социальное страхование и обеспечение) работникам организации. Если в организации не будет предусмотрен резерв на оплату отпусков, затраты на их оплату будут отнесены на следующий финансовый год;

- на выплату ежегодного вознаграждения за выслугу лет. Обычно данные выплаты производятся один раз в год установленным категориям работников. Таким образом, организация ежемесячно резервирует часть средств, а по истечении года за счет созданного резерва делает выплаты своим сотрудникам;

- на выплату вознаграждений по итогам работы за год. Для повышения заинтересованности работников в конечных результатах деятельности организации некоторые организации производят выплаты вознаграждений по итогам работы за год. Если необходимый резерв в организации не создается, может получиться неравномерное распределение затрат в течение года, поскольку выплата вознаграждений осуществляется, как правило, в конце года или в более поздние сроки. В результате может сложиться ситуация, когда затраты по данной статье будут перенесены на следующий финансовый год, поэтому выплаты вознаграждений по итогам работы за год должны относиться на себестоимость продукции, произведенной в текущем отчетном периоде;

- на производственные затраты по подготовительным работам в связи с сезонным характером производства. Смысл образования данного резерва заключается в том, что организация с сезонным характером производства имеет возможность отнесения предстоящих затрат на себестоимость в период, когда доходы, полученные от деятельности организации, значительно превышают текущие расходы, а списывать фактически произведенные затраты в период, когда практически не ведется деятельность, за счет созданных резервов, тем самым равномерно распределяя в течение года нагрузку на себестоимость;

- на ремонт основных средств. Смысл резервирования затрат на ремонт состоит в исключении необоснованных колебаний себестоимости продукции, когда из-за роста стоимости ремонтных работ возможно резкое увеличение себестоимости единицы продукции, выпускаемой при помощи основных средств, которые находились в ремонте (стоимостный объем затрат растет, а натуральный объем выпуска продукции падает из-за сокращения времени работы оборудования);

- на предстоящие затраты на рекультивацию земель и осуществление иных природоохранных мероприятий. Проведение природоохранных мероприятий – процесс довольно длительный, поэтому данные расходы, возникающие в определенный момент времени, должны быть равномерно распределены по отчетным месяцам периода, к которому относятся;

- на гарантийный ремонт и гарантийное обслуживание. Данный вид резерва создается организациями – продавцами продукции (работ), по которой устанавливаются гарантийные сроки эксплуатации. Это обычно вызвано потребностью равномерного распределения расходов на гарантийный ремонт (обслуживание), необходимость в котором, как правило, возникает ближе к окончанию гарантийного срока.

Создание резерва по сомнительным долгам

Необходимость создания резервов у организации появляется в основном в связи с тем, что часть долгов является сомнительной, т. е. долги не возвращаются недобросовестными контрагентами по договорам, которые заключаются в процессе хозяйственной деятельности организации.

Пунктом 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации предусмотрено создание резервов по сомнительным долгам по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты деятельности организации.

Организация может принять решение о создании на следующий год резерва по сомнительным долгам. На основе данных инвентаризации дебиторской задолженности сумма резерва включается в состав прочих расходов единовременно в момент признания долга сомнительным. Резерв может формироваться один раз в год или ежеквартально в зависимости от того, как отражено в учетной политике.

Величину резерва определяют в отдельности по каждому сомнительному долгу и сумму резерва направляют на погашение просроченной дебиторской задолженности в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Таким образом, резерв по сомнительным долгам позволяет организации заранее уменьшить свою прибыль на сумму просроченной дебиторской задолженности, еще не списав ее.

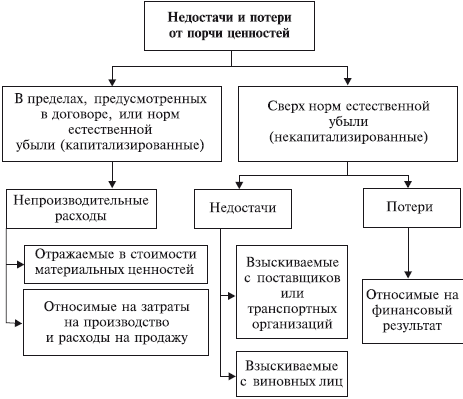

Влияние недостач и потерь от порчи ценностей на финансовый результат

На формирование финансового результата непосредственное влияние оказывают недостачи и потери материальных ценностей, так как они изымаются из оборота. С точки зрения учета финансовых результатов наибольший интерес представляет порядок отражения недостач и потерь от порчи ценностей. Для этого необходимо определить, к какому типу данная недостача относится, а также источник ее покрытия. Классификация недостач и потерь от порчи ценностей приведена на рис. 8.1.

Рис. 8.1. Виды недостач и потерь от порчи ценностей

Недостачи и потери делятся на нормируемые (в пределах установленных норм естественной убыли – вследствие изменения их физико-химических качеств происходит уменьшение веса или объема товаров) и ненормируемые (сверх установленных норм), возникающие на стадии заготовления (доставки) товарно-материальных ценностей, переработки, в результате боя, брака, неправильного хранения и продажи.

Причинами непроизводительных расходов и потерь могут стать естественная убыль (усушка, утруска, раскрошка, разлив и т. п.), порча (понижение качества по сравнению со стандартами, веса и объема товаров), хищения, стихийные бедствия и др., влекущие за собой уменьшение количества товарно-материальных ценностей, принадлежащих организации и учтенных в установленном порядке.

В зависимости от вида и причин потерь определяют источник их погашения. В соответствии с действующим законодателъством нормируемые потери подлежат включению в состав расходов на продажу и затрат на производство или в стоимость приобретаемых товаров, а ненормируемые относятся на виновных лиц или финансовые результаты деятельности организации.

Выявив при инвентаризации сумму недостачи и отразив данную сумму на счете недостач и потерь от порчи ценностей, организация должна определить, является ли данная сумма именно недостачей, т. е. возможно ли отнесение этой суммы на виновных лиц. Если виновники не установлены или во взыскании с них отказано судом, то данная сумма будет квалифицирована как потеря (в узком смысле – в части хищений и других расходов сверх норм) или непроизводительный расход, обусловленный особенностями технологического процесса (в части расходов в пределах норм).

Как видно на рис. 8.1, недостачи в пределах норм «растворяются» (капитализируются) в стоимости материальных ценностей, себестоимости продукции, или относятся на расходы на продажу. В свою очередь, ненормируемые потери сразу и непосредственно относятся либо на виновных лиц, либо в уменьшение финансовых результатов деятельности организации. Иными словами, такие потери не капитализируются. К потерям, списываемым за счет виновных лиц, относятся недостачи. Потери ценностей, возникающие в результате стихийных бедствий, некомпенсируемых убытков от пожаров, наводнений, всякого рода аварий и т. п., а также убытков от хищений, виновники которых по решению суда не установлены, списываются как убытки отчетного года.

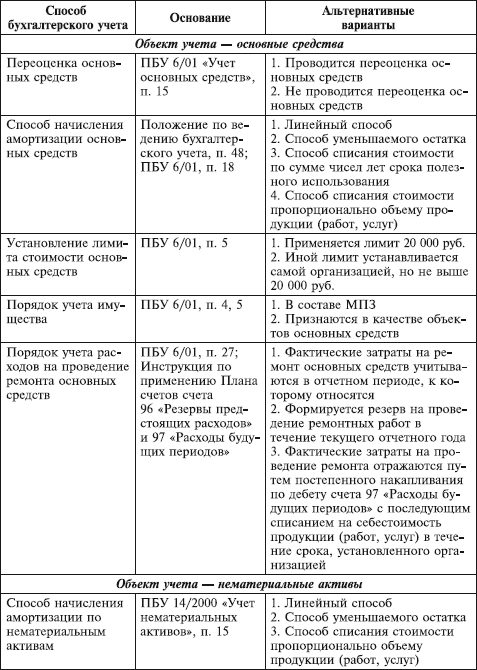

Выбор оптимального варианта решения хозяйственных ситуаций, порядок их отражения в учете и отчетности

Теория бухгалтерского дела позволяет организации выбирать по своему усмотрению наилучшие из возможных альтернативных методов бухгалтерского учета, которые предоставляет законодательство о бухгалтерском учете. В связи с этим организация может по-разному представлять информацию в бухгалтерской отчетности (см. табл. 8.1).

Таблица 8.1

Способы бухгалтерского учета, альтернативность вариантов которых предусмотрена нормативными документами по бухгалтерскому учету

Рассмотрим подробно некоторые из этих вариантов.

Переоценка основных средств

Организация вправе самостоятельно принять решение о переоценке основных средств. В соответствии с п. 15 ПБУ 6/01 «Учет основных средств» коммерческие организации могут не чаще одного раза в год (на начало отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам.

Если решение о переоценке группы основных средств будет принято, в дальнейшем такая переоценка должна проводиться регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости. Результаты переоценки должны отражаться в бухгалтерском учете и отчетности согласно принципу существенности.

Переоценка позволяет привести восстановительную стоимость основных средств в соответствие данным о рыночной стоимости. При этом переоценка влияет:

- на размер амортизационных отчислений;

- балансовую оценку основных средств;

- величину добавочного капитала или прибыли;

- валюту баланса;

- уставный капитал (в сторону увеличения – за счет добавочного капитала);

- налог на имущество (в случае уценки объекта основных средств налог на имущество уменьшается, при дооценке – увеличивается).

В результате дооценки стоимость объекта основных средств увеличивается, сумма дооценки зачисляется в добавочной капитал организации. В бухгалтерском учете осуществляется следующая запись:

Дебет счета 01 «Основные средства»

Кредит счета 83 «Добавочный капитал», субсчет «Переоценка основных средств».

Сумма уценки основных средств, рассчитанная в процессе переоценки объекта основных средств, относится на счет 84 «Нераспределенная прибыль (непокрытый убыток)», что в бухгалтерском учете оформляется записью:

Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)»

Кредит счета 01 «Основные средства».

Если организация уценивает объект основных средств, который ранее (в предыдущие отчетные периоды) подвергался переоценке, то сумма уценки относится на счет 83 «Добавочный капитал», но только в пределах проведенной ранее переоценки. В данном случае бухгалтерская запись будет такой:

Дебет счета 83 «Добавочный капитал», субсчет «Переоценка основных средств»

Кредит счета 01 «Основные средства».

Часть уценки, которая превышает сумму предыдущих дооценок, учитывается на счете 84 «Нераспределенная прибыль (непокрытый убыток)». При этом производится запись:

Дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)»

Кредит счета 01 «Основные средства».

Переоценка объекта основных средств влечет за собой увеличение (в случае дооценки) или уменьшение (в случае уценки) текущих амортизационных отчислений, что влияет на величину формируемого финансового результата. Таким образом, переоценка служит действенным инструментом управления показателями финансового состояния организации.

Результаты переоценки отражаются также в бухгалтерской отчетности, что делает ее в части представления информации о наличии основных средств более достоверной. Если в результате переоценки стоимость основных средств уменьшилась, то сумма уценки отражается в бухгалтерском балансе по статье «Нераспределенная прибыль (непокрытый убыток)» раздела III «Капитал и резервы». Сумма уценки, равная размеру предыдущей дооценки, уменьшает добавочный капитал организации (статья «Добавочный капитал» раздела III «Капитал и резервы» бухгалтерского баланса). Если в результате переоценки стоимость основных средств возросла, сумма увеличения относится на счет 83 «Добавочный капитал» и включается в показатель статьи «Добавочный капитал».

В подразделе «Справочно» к разделу «Основные средства» формы № 5 (приложение к бухгалтерскому балансу) на начало отчетного года и на начало предыдущего года учитываются изменения стоимости основных средств при их переоценке. По строке «Первоначальная (восстановительная) стоимость» показывается увеличение или уменьшение первоначальной стоимости основных средств. Сумма уценки приводится в круглых скобках. По строке «Амортизация» фиксируются суммы изменения начисленной амортизации по основным средствам в результате их переоценки. Следовательно, данные строки «Результат от переоценки объектов основных средств» определяются как разница между данными строк «Первоначальная (восстановительная) стоимость» и «Амортизация».

В отчетности данные о результатах уценки основных средств нужно взять в круглые скобки.

Способ начисления амортизации основных средств и нематериальных активов

Амортизация основных средств начисляется с 1-го числа месяца, следующего за принятием объекта в состав основных средств. Как уже говорилось, амортизация основных средств согласно п. 18 ПБУ 6/01 «Учет основныхе средств» может начисляться одним из следующих способов:

- линейным;

- уменьшаемого остатка;

- списания стоимости по сумме чисел лет срока полезного использования;

- списания стоимости пропорционально объему продукции (работ).

Что касается основных средств некоммерческих организаций, то по таким объектам начисляется износ, а не амортизация. Происходит это в конце отчетного года.

Для учета амортизации основных средств предназначен пассивный счет 02 «Амортизация основных средств», на котором обобщается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленную сумму амортизации по собственным основным средствам производственного назначения отражают записью:

Дебет счетов издержек производства и обращения (23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.)

Кредит счета 02 «Амортизация основных средств».

По основным средствам, сданным в текущую аренду, а также в том случае, когда арендная плата формирует прочие доходы, сумма амортизации отражается записью:

Дебет счета 91 «Прочие доходы и расходы» Кредит счета 02 «Амортизация основных средств», а по основным средствам непроизводственного назначения:

Дебет счета 29 «Обслуживающие производства и хозяйства»

Кредит счета 02 «Амортизация основных средств». Стоимость нематериальных активов погашается путем начисления амортизации в порядке, аналогичном установленному для основных средств, следующими способами:

- линейным;

- уменьшаемого остатка;

- списания стоимости пропорционально объему продукции (работ, услуг);

- путем начисления амортизации в расчете на 20 лет эксплуатации по объектам, срок полезного использования которых определить невозможно (но не более срока деятельности организации).

Амортизационные отчисления по нематериальным активам отражаются в бухгалтерском учете двумя способами:

- накоплением начисленных сумм на отдельном счете;

- путем уменьшения первоначальной стоимости объекта.

При первом способе при начислении амортизации по нематериальным активам делают запись:

Дебет счета издержек производства или обращения (23 «Вспомогательные производства», 25 «Общепроизводственные расходы» и др.)

Кредит счета 05 «Амортизация нематериальных активов».

При втором способе первоначальная стоимость нематериальных активов списывается непосредственно со счета 04 «Нематериальные активы» на счета издержек производства или обращения. При этом делается запись:

Дебет счета издержек производства или обращения (23 «Вспомогательные производства», 25 «Общепроизводственные расходы» и др.)

Кредит счета 04 «Нематериальные активы». Этот способ отражения амортизационных отчислений применяют в учете организационных расходов и положительной деловой репутации организации. Они амортизируются в течение 20 лет, но не более срока деятельности организации.

Начисленная амортизация как по основным средствам так и по нематериальным активам влияет на суммы статей «Основные средства» и «Нематериальные активы» раздела I «Внеоборотные активы» бухгалтерского баланса, так как основные средства и нематериальные активы должны быть показаны в бухгалтерском балансе по остаточной стоимости.

Суммы начисленной амортизации по основным средствам и нематериальным активам за отчетный период включаются в сумму строки 020 «Себестоимость проданных товаров, продукции, работ, услуг» отчета о прибылях и убытках (форма № 2).

В разделе «Нематериальные активы» приложения к бухгалтерскому балансу (форма № 5) показывают суммы начисленной амортизации по нематериальным активам на начало и конец года в целом по организации, в том числе по видам нематериальных активов.

Также в разделе «Основные средства» формы № 5 находят отражение суммы начисленной амортизации с расшифровкой по видам основных средств.

Порядок учета активов и их отражение в балансе

О критериях отнесения объектов в состав основных средств уже говорилось выше.

Напомним, что если имущество принимается к учету в составе основных средств, то оно отражается на счете 01 «Основные средства». В бухгалтерском балансе основные средства должны быть показаны по статье «Основные средства» раздела I «Внеоборотные активы». Сведения об основных средствах должны содержаться в разделе «Основные средства» приложения к бухгалтерскому балансу (форма № 5).

Согласно п. 5 ПБУ 6/01 «Учет основных средств» активы, в отношении которых выполняются условия, установленные п. 4 ПБУ 6/01 «Учет основных средств», и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 20 000 руб. за единицу, могут отражаться в бухгалтерском учете в качестве МПЗ (на счете 10 «Материалы»). В бухгалтерском балансе активы будут показаны в составе запасов II раздела «Оборотные активы».

Учет ремонта основных средств

Ремонт основных средств может осуществляться хозяйственным способом, т. е. силами самой организации, или подрядным способом, т. е. силами специализированных сторонних организаций.

Нормативные документы, регулирующие порядок бухгалтерского учета основных средств, позволяют организациям выбирать один из трех возможных вариантов учета расходов на ремонт основных средств:

- сумма фактических затрат на ремонт может в полном объеме относиться в состав текущих расходов (как правило, расходов по обычным видам деятельности) того периода, в котором они были произведены;

- организация может создавать резерв на проведение ремонта основных средств;

- учет расходов на ремонт может вестись с применением счета расходов будущих периодов.

Расходы по ремонту основных средств относят на затраты продукции того периода, в котором они возникли.

Фактические расходы, связанные с проведением или оплатой работ по ремонту основных средств, организации могут относить прямо на счета издержек производства и обращения с кредита соответствующих материальных, денежных и расчетных счетов (счета 10 «Материалы», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», и др.).

Организации (особенно с сезонным производством) могут создавать резерв для накопления средств на осуществление ремонтных работ. При образовании такого резерва в издержки производства (обращения) включается сумма отчислений, рассчитанная на основе плановой сметной стоимости на все виды ремонта.

При инвентаризации резерва расходов на ремонт основных средств (включая арендованные объекты) излишне зарезервированные суммы по окончании года сторнируются. При недостатке ремонтного фонда на величину недостающей суммы либо составляют дополнительную проводку по начислению в резерв, либо проводят списывание на издержки производства или обращения.

В тех случаях, когда по объектам окончание ремонтных работ с длительным сроком выполнения и существенным объемом происходит в следующем за отчетным году, остаток резерва на ремонт основных средств не сторнируется. По завершении ремонта излишне начисленная сумма резерва относится на финансовые результаты отчетного периода.

Для отражения информации о сумме резерва на ремонт основных средств целесообразно открывать специальный субсчет «Ремонтный фонд» по счету 96 «Резервы предстоящих расходов». Ежемесячные отчисления в резерв отражаются проводкой:

Дебет счета 20 «Основное производство» (23 «Вспомогательные производства», другие счета производственных затрат)

Кредит счета 96 «Резервы предстоящих расходов», субсчет «Ремонтный фонд».

Фактические расходы на ремонт основных средств, проводимый хозяйственным способом (с использованием счета 23 «Вспомогательные производства»), в течение года списывают за счет средств резерва следующим образом:

Дебет счета 96 «Резервы предстоящих расходов», субсчет «Ремонтный фонд»

Кредит счета 23 «Вспомогательные производства».

Стоимость ремонта, выполненного подрядной организацией, оформляется записью:

Дебет счета 96 «Резервы предстоящих расходов», субсчет «Ремонтный фонд»

Кредит счета 60 «Расчеты с поставщиками и подрядчиками».

Если организация не создает резерв на ремонт основных средств, соответствующие расходы, связанные с неравномерно выполняемым в течение года ремонтом, могут отражаться в составе расходов будущих периодов на счете 97 «Расходы будущих периодов». Сначала они учитываются по дебету счета 97 «Расходы будущих периодов» с кредита материальных, расчетных и других счетов или счета 23 «Вспомогательные производства», а затем с этого счета равномерно в течение года списываются на счета издержек производства (обращения). Данный вариант учета расходов по ремонту основных средств целесообразно применять в организациях с выраженной сезонностью производства.

Сезонность производства обусловливает то, что главная часть расходов на ремонт основных средств приходится на определенные месяцы года. Во время сезонных работ осуществляется текуищи мелкий ремонт. Если данный вид резервов не создается, распределение средств на ремонт будет иметь временное смещение, так как затраты на ремонт основных средств необходимо относить либо на себестоимость уже произведенной продукции, поскольку ремонт является следствием уже вьшолненных работ, либо на себестоимость продукции, которая будет изготовлена в следующем году, так как ремонт основных средств проводится под ее производство. В зависимости от вида техники и технологических особенностей ремонт может осуществляться за счет созданных резервов или за счет отнесения затрат к расходам будущих периодов. В противном случае будут неоправданно завышены затраты периодов, в которые не было отдачи – изготовленной продукции.

В бухгалтерский баланс по статье «Расходы будущих периодов» раздела II «Оборотные активы» включаются суммы расходов по неравномерному выполняемому ремонту основных средств (по организациям, не создающим в установленном порядке резерв на ремонт основных средств). В статье «Резервы предстоящих расходов» раздела V «Краткосрочные обязательства» бухгалтерского баланса должны быть показаны остатки резервов, образуемых организацией в соответствии с существующим порядком, в том числе на ремонт основных средств. В разделе II «Резервы» Отчета об изменениях капитала (форма № 3) выделяются резервы, в том числе резервы предстоящих расходов (данные по балансовому счету 96 «Ремонтный фонд»). В этом разделе проставляют данные об остатках резервов на начало и конец периода, их поступлении и использовании за предшествующий и отчетный годы.

Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы (НИОКР)

Согласно п. 10 ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы» расходы на НИОКР списываются на расходы по обычным видам деятельности начиная с 1-го числа месяца, следующего за месяцем, в котором было начато фактическое применение полученных результатов в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации.

Списание расходов по каждой выполненной работе возможно двумя способами:

- линейным;

- пропорционально объему продукции (работ, услуг) в течение ожидаемого срока использования результатов и получения дохода.

Срок списания расходов организация определяет самостоятельно, причем он не должен превышать пяти лет. Выбранный способ списания расходов должен использоваться в течение всего срока применения результатов выполненных работ в производстве.

Признанные расходы по НИОКР списываются на расходы по обычным видам деятельности бухгалтерской записью:

Дебет счета 20 «Основное производство» (26 «Общехозяйственные расходы»)

Кредит счета 04 «Нематериальные активы».

При списании расходов пропорционально объему продукции (работ, услуг) сумму расходов, списываемую на расходы по обычным видам деятельности в отчетном периоде, определяют исходя из соотношения общей суммы расходов по конкретной выполненной работе и всего предполагаемого объема продукции (работ, услуг) за весь срок применения результатов этой работы (п. 13 ПБУ 17/02).

Если в организации имеются дорогостоящие НИОКР, а производство планируется наращивать постепенно в течение нескольких лет, то применение линейного способа может привести к ухудшению финансовых показателей бухгалтерской отчетности.

Согласно п. 14 ПБУ 17/02 затраты по выполненным работам относятся на расходы по обычным видам деятельности равномерно в размере 1/12 годовой суммы независимо от применяемого способа списания расходов. Данное положение справедливо для линейного способа, а для способа списания расходов пропорционально объему продукции это положение неправомерно, поскольку противоречит методике расчета суммы расходов, изложенной в п. 13 ПБУ 17/02.

Списание расходов по НИОКР оказывает влияние на величину статьи бухгалтерского баланса «Нематериальные активы» раздела I «Внеоборотные активы». Затраты по выполненным работам за отчетный период включаются в сумму строки 020 «Себестоимость проданных товаров, продукции, работ, услуг» отчета о прибылях и убытках (форма № 2).

В основной части раздела «Расходы на научно-исследовательские, опытно-конструкторские и технологические работы» приложения к бухгалтерскому балансу (форма № 5) должна быть показана стоимость объектов, числящихся на счете 04 «Нематериальные активы» по специально выделенным субсчетам.

Методы оценки материально-производственных запасов

Материальные ценности отражаются на синтетических счетах по фактической себестоимости их приобретения (заготовления) или учетным ценам.

Фактическую себестоимость МПЗ (без НДС и иных возмещаемых налогов) определяют исходя из затрат на их приобретение, которые включают: уплату процентов за приобретение в кредит, предоставленный поставщиком этих ресурсов; начисленные проценты по заемным средствам, привлекаемым для приобретения запасов (до их принятия их к учету); наценки (надбавки); комиссионное вознаграждение, уплаченное снабженческим, внешнеэкономическим организациям; таможенные пошлины; расходы на транспортировку, хранение и доставку МПЗ до места их использования, если эти расходы не включены в цену приобретения; затраты по доведению МПЗ до состояния, в котором они пригодны к использованию в запланированных целях; иные затраты, непосредственно связанные с приобретением МПЗ.

Планом счетов бухгалтерского учета и Инструкцией по его применению синтетический учет материалов по учетным ценам разрешается осуществлять на счете 10 «Материалы». При сложной структуре затрат использование этого счета затрудняет калькулирование себестоимости приобретенных МПЗ.

В качестве учетных цен на материалы применяются:

а) договорные цены;

б) фактическая себестоимость материалов по данным предыдущего месяца или отчетного периода (отчетного года);

в) планово- расчетные цены;

г) средняя покупная цена группы материалов.

В зависимости от принятой организации учетной политики поступление материалов может быть отражено с использованием счетов 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей» или без их использования.

Стоимость фактически постутгивших в организацию и оприходованных материальных ценностей относят на дебет счетов учета материалов и кредит счета 15 «Заготовление и приобретение материальных ценностей». Сумму разницы в стоимости приобретенных материальных ценностей, исчисленной в фактической себестоимости приобретения (заготовления), и учетных ценах, списывают со счета 15 «Заготовление и приобретение материалов» на счет 16 «Отклонение в стоимости материальных ценностей».

Накопленная на счете 16 «Отклонение в стоимости материальных ценностей» разница в стоимости приобретенных МПЗ между фактической себестоимостью приобретения (заготовления) и учетной ценой списывается (сторнируется – при отрицательной разнице) в дебет счетов учета затрат на производство, расходов на продажу или других соответствующих счетов пропорционально стоимости по учетным ценам МПЗ, израсходованных в производстве.

При данном варианте учета отклонений фактической себестоимости материалов от их стоимости по учетным ценам происходит усиление контрольных функций учета.

Товарно-материальные ценности – наиболее ликвидные активы организации (за исключением денежных средств). Их реальные остатки и стоимость являются важными показателями для финансового анализа. Таким образом, правильный учет МПЗ очень важен вследствие существенного влияния правильности расчета товарных запасов на финансовую отчетность и финансовый результат деятельности организации.

В бухгалтерском балансе организации в разделе II «Оборотные активы» по группе статей «Запасы» статьи «Сырье, материалы и другие аналогичные ценности» включаются остатки по МПЗ.

Порядок списания стоимости материально-производственных запасов

Как уже говорилось, стоимость материальных ресурсов, списываемых в производство, может быть определена одним из следующих способов:

- по себестоимости каждой единицы (метод принято применять для редких, незаменяемых материалов, которые, например, могут использоваться при оформлении уникальных изданий);

- по средней себестоимости;

- ФИФО;

- ЛИФО.

При отпуске материалов в производство и на другие цели составляют следующую бухгалтерскую проводку:

Дебет счета 20 «Основное производство» (23 «Вспомогательные производства», другие счета производственных затрат)

Кредит счета 10 «Материалы» (другие счета учета МПЗ).

Проданные материалы в бухгалтерском учете списываются следующим образом:

Дебет счета 91 «Прочие доходы и расходы»

Кредит счета 10 «Материалы».

В бухгалтерском балансе остатки по МПЗ отражаются в разделе II «Оборотные активы» по группе статей «Запасы» статьи «Сырье, материалы и другие аналогичные ценности». Материальные ресурсы, списываемые в производство, отражают в составе затрат по строке 020 «Себестоимость проданных товаров, продукции, работ, услуг» отчета о прибылях и убытках (форма № 2).

Оценка незавершенного производства

Незавершенное производство в массовом и серийном производстве может отражаться в бухгалтерском балансе:

- по фактической или нормативной (плановой) производственной себестоимости;

- по прямым статьям затрат;

- по стоимости сырья, материалов и полуфабрикатов.

Второй и третий варианты оценки незавершенного производства предполагают одновременное списание накладных расходов на себестоимость проданной продукции.

При единичном производстве продукции незавершенное производство отражается в бухгалтерском балансе по фактически произведенным затратам.

Сальдо по счетам 20 «Основное производство», 23 «Вспомогательные производства» характеризует стоимость незавершенного производства на конец отчетного периода.

Используемый метод оценки незавершенного производства должен быть указан в учетной политике организации.

Стоимость производственной программы (выпущенной продукции) определяется по правилам бухгалтерского учета как суммарные затраты основного производства за отчетный период с учетом абсолютного изменения остатка незавершенного производства относительно начала этого периода без возвратных отходов.

Расчет фактической производственной себестоимости выпущенной продукции (Сф) осуществляется по формуле

Сф = Нн + Зф – Со – Нк,

где Нн, Нк – стоимость незавершенного производства на начало и конец месяца соответственно;

Зф – фактические затраты на производство продукции за месяц;

Со – стоимость возвратных отходов.

Незавершенное производство отражается отдельной статьей в бухгалтерской отчетности. Положения по бухгалтерскому учету этого вида активов не существует. В бухгалтерской отчетности незавершенное производство относится к группе статей «Запасы», однако в п. 4 ПБУ 5/01 «Учет материально-производственных запасов» указывается, что оно не применяется в отношении активов, характеризуемых как незавершенное производство.

Учет затрат на производство, калькулирование себестоимости продукции

Действующими нормативными документами предусмотрено два варианта учета затрат для организаций.

Первый, так называемый калькуляционный, вариант. При этом варианте в течение отчетного периода по дебету счетов учета затрат на производство (20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» и др.) с кредита счетов учета ресурсов собираются затраты отчетного периода с подразделением на прямые, относимые в дебет счетов 20 и 23, т. е. непосредственно связанные с производством конкретного вида продукции (оказанием услуги, выполнением работы), и косвенные (накладные), относимые в дебет собирательно-распределительных счетов 25 и 26 (не связанные непосредственно с конкретным видом продукции (работой, услугой), а обусловленные процессами организации, обслуживания производства и управления им. Расходы, собранные на счетах 25 и 26, подлежат списанию в конце периода в дебет счетов 20 и 23 по принадлежности с одновременным распределением между объектами калькулирования, в разрезе которых организуется аналитический учет пропорционально той или иной базе. Счета 25 и 26 закрываются; калькулируется полная фактическая себестоимость готовой продукции.

Второй вариант предполагает разделение всех затрат за отчетный период на производственные, обусловленные протеканием производственных функций, и периодические, связанные более с длительностью отчетного периода. Прямые расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг, которые можно отнести на конкретную единицу готовой продукции, должны отражаться по дебету счета 20 «Основное производство» или 23 «Вспомогательные производства», а косвенные предварительно учитывают на счетах 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Брак в производстве» для дальнейшего распределения пропорционально какому- либо показателю, закрепленному в приказе об учетной политике организации.

Периодические же затраты, собираемые на счете 26, при данном варианте не включаются в себестоимость объектов калькулирования, а списываются в конце отчетного периода непосредственно на уменьшение выручки от продажи продукции – в дебет счета 90 «Продажи».

Второй вариант предполагает применение на практике основной идеи системы «директ-костинг» – разделение издержек производства по признаку их взаимосвязи с производством на производственные (прямые, условно-переменные) и периодические (косвенные, условно-постоянные) и калькулирование на этой основе неполной (ограниченной) себестоимости по объектам калькулирования.

От правильного выбора варианта учета затрат в конечном счете будет зависеть финансовый результат деятельности организации. Рационально сформированная себестоимость по подразделениям, видам продукции и по организации в целом позволяет принимать верные управленческие решения, связанные с оптимизацией себестоимости.

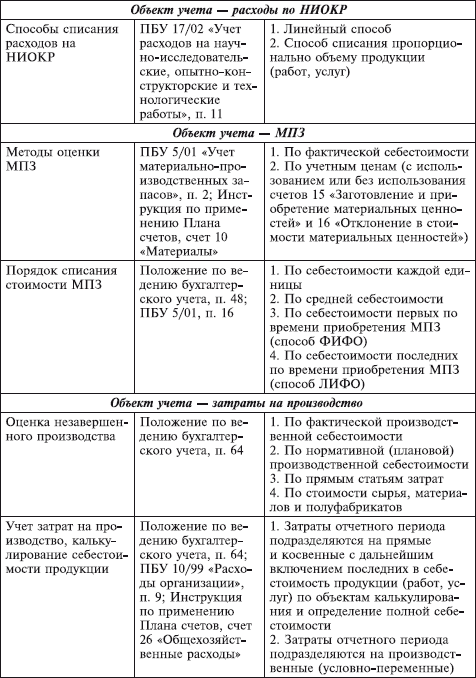

Способ признания коммерческих расходов

В соответствии с п. 9 ПБУ 10/99 «Расходы организации» для целей формирования организацией финансового результата от обычных видов деятельности определяется себестоимость проданной продукции (работ, услуг), которая формируется на базе расходов по обычным видам деятельности, признанных как в отчетном году, так и в предыдущие отчетные периоды, и переходящих расходов, имеющих отношение к получению доходов в последующие отчетные периоды, с учетом корректировок, зависящих от особенностей производства продукции (выполнения работ, оказания услуг) и ее продажи, а также продажи (перепродажи) товаров. Коммерческие и управленческие расходы могут признаваться в себестоимости реализованной продукции (товаров, работ, услуг) полностью в качестве расходов по обычным видам деятельности.

Для обобщения информации о расходах, связанных с продажей продукции (товаров, работ, услуг), предназначен счет 44 «Расходы на продажу». По дебету этого счета отражаются суммы произведенных организацией расходов, связанных с продажей продукции (товаров, работ, услуг). Такие суммы списываются полностью или частично в дебет счета 90 «Продажи»:

Дебет счета 90 «Продажи», субсчет 2 «Себестоимость продаж»

Кредит счета 44 «Расходы на продажу».

При частичном списании расходов на продажу они подлежат распределению:

«– в организациях, осуществляющих промышленную и иную производственную деятельность, – расходы на упаковку и транспортировку (между отдельными видами отгруженной продукции ежемесячно исходя из их веса, объема, произведенной себестоимости или другим соответствующим показателям);

– в организациях, осуществляющих торговую и иную посредническую деятельность, – расходы на транспортировку (между проданным товаром и остатком товара на конец каждого месяца» [7].

Сумма издержек обращения, которая приходится на остаток непроданных товаров, отражается в бухгалтерском балансе в разделе II «Оборотные активы» по статье «Затраты в незавершенном производстве (издержках обращения)» группы статей «Запасы».

Остальные расходы, связанные с продажей продукции (товаров, работ, услуг), ежемесячно относятся на себестоимость проданной продукции (товаров, работ, услуг).

Методы оценки готовой продукции

Пунктом 59 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации предусмотрена возможность оценивать выпущенную продукцию по фактической или нормативной (плановой) производственной себестоимости.

Организация закрепляет в своей учетной политике метод оценки готовой продукции, а также указывает, используется или не используется счет 40 «Выпуск продукции (работ, услуг)». Если этот счет не используется, то при учете готовой продукции на счете 43 «Готовая продукция» по фактической производственной себестоимости в аналитическом учете движение по отдельным наименованиям готовой продукции можно отражать по нормативной (плановой) себестоимости с выделением отклонений фактической производственной себестоимости изделий от их стоимости по учетным ценам (плановой себестоимости). В текущем отчетном периоде производится запись на сумму оприходованной на склад готовой продукции по учетным ценам:

Дебет счета 43 «Готовая продукция»

Кредит счета 20 «Основное производство» (23 «Вспомогательные производства»).

В конце отчетного периода на основе данных о незавершенном производстве (инвентаризационных описей) составляют ведомость оценки незавершенного производства, далее в бухгалтерии организации составляется расчет фактической производственной себестоимости сданной на склад готовой продукции и корректируются уже осуществленные записи. В случае превышения фактической производственной себестоимости сданной на склад готовой продукции над ее стоимостью по учетным ценам суммы отклонений отражаются так:

Дебет счета 43 «Готовая продукция»

Кредит счета 20 «Основное производство» (23 «Вспомогательные производства»).

В случае экономии (превышения учетной оценки над фактической) производится сторнировочная запись:

Дебет счета 43 «Готовая продукция»

Кредит счета 20 «Основное производство» (23 «Вспомогательные производства») – сторно.

При данном варианте остаток готовой продукции на складе на конец отчетного периода показывают в оценке по фактической производственной себестоимости.

Инструкцией по применению Плана счетов счет 40 «Выпуск продукции (работ, услуг)» предназначен для обобщения информации о выпущенной продукции (сданных заказчикам работах, оказанных услугах) за отчетный период, а также выявления отклонений фактической производственной себестоимости этой продукции (работ, услуг) от нормативной (плановой) себестоимости. Учет на счете 40 должен осуществляться следующим образом:

Дебет счета 40 «Выпуск продукции (работ, услуг)»

Кредит счетов 20 «Основное производство» (23 «Вспомогательные производства» или 29 «Обслуживающие производства и хозяйства») – на сумму фактической производственной себестоимости выпущенной из производства продукции (сданных работ, оказанных услуг) – по всему объему продукции данного вида, изготовленной за период;

Дебет счета 43 «Готовая продукция» или 90 «Продажи» (счет 90 используется в случае учета выпуска работ или услуг по нормативному методу)

Кредит счета 40 «Выпуск продукции (работ, услуг)» – на сумму нормативной (плановой) себестоимости произведенной продукции (сданных работ, оказанных услуг) – по всему объему продукции данного вида, изготовленной за период.

Сопоставлением дебетового и кредитового оборотов по счету 40 на 1-е число каждого месяца определяется отклонение фактической производственной себестоимости вьшущенной из производства продукции (сданных работ, оказанных услуг) от нормативной (плановой) себестоимости (далее для краткости будем называть «отклонение»). Экономия, т. е. превышение нормативной (плановой) себестоимости над фактической, сторнируется (Дебет счета 90 Кредит счета 40 – на сумму отклонения – сторно); перерасход, т. е. превышение фактической себестоимости над нормативной (плановой), списывается дополнительной записью на сумму отклонения:

Дебет счета 90 «Продажи»

Кредит счета 40 «Выпуск продукции (работ, услуг)».

Счет 40 ежемесячно закрывается и сальдо на отчетную дату не имеет. В данном случае существенно следующее условие: списание отклонения не зависит от наличия и объема операций по отгрузке и оплате продукции – сумма отклонения целиком присоединяется к себестоимости реализованной за период продукции, т. е. списывается на счет 90, а не распределяется между остатком готовой продукции на конец периода и реализованной за период продукцией.

Если фактическая себестоимость единицы продукции превышает ее нормативную себестоимость, то при нормативном методе учета себестоимость всей реализованной продукции будет выше. Причем чем больше фактическая себестоимость отличается от нормативной и чем больше нереализованной готовой продукции остается на складе, тем больше будет различаться размер прибыли, исчисленной двумя разными методами, и тем ниже будет денежная оценка остатка готовой продукции на складе. И наоборот, если фактическая величина себестоимости единицы продукции меньше нормативной, т. е. в случае отрицательного отклонения (экономия фактических затрат по сравнению с нормативом), прибыль от реализации продукции при нормативном методе учета будет больше, чем при учете по фактической себестоимости, а денежная оценка остатка нереализованной продукции – выше.

Это важнейшее обстоятельство необходимо принимать во внимание при обосновании решений по выбору учетной политики организации (использовать или не использовать нормативный метод учета).

Более того, применение нормативного метода учета выпуска продукции может привести к нежелательному результату. Речь идет о том, что в отраслях, характеризующихся постоянно высокими объемами затрат и колебаниями объемов сбыта (из-за сезонности, неэффективности управления, постоянных изменений платежеспособного спроса и т. п.), эта методика в том случае, когда отклонения имеют большой удельный вес в себестоимости, будет приводить к увеличению убытка от реализации. Причем чем выше доля отклонений в себестоимости и чем сильнее размах колебаний, тем больший размер убытка может быть получен.

Таким образом, методы оценки готовой продукции влияют на остаток готовой продукции, отражаемой в разделе II «Оборотные активы» по статье «Готовая продукция и товары для перепродажи» группы статей «Запасы».

Учет расходов по заготовке и доставке товаров

В соответствии с 13 ПБУ 5/01 «Учет материально-производственных запасов» организации, занимающиеся торговлей, расходы по заготовке и доставке материалов до центральных складов могут как включать в стоимость товаров, так и учитывать в качестве расходов на продажу, т. е. отражать на счете 44 «Расходы на продажу». Согласно п. 6 ПБУ 5/01 «Учет материально-производственных запасов» в состав фактических затрат на приобретение товаров включаются расходы на услуги транспорта по доставке МПЗ, в том числе товаров, до места их использования, если эти расходы не включены в цену товаров, установленную договором.

Таким образом, расходы по транспортировке и заготовке могут:

- включаться в первоначальную (покупную) стоимость товаров (при отражении на счете 41 «Товары»);

- относиться на издержки обращения (при отражении на счете 44 «Расходы на продажу»).

Выбранный вариант учета расходов по заготовке и доставке товаров должен быть отражен в учетной политике организации, используемой для целей бухгалтерского учета.

Если организация выбрала вариант, при котором сумма расходов организации по транспортировке и заготовке учитываются в стоимости товаров, то поступление товаров может отражаться с использованием или без использования счета 15 «Заготовление и приобретение материальных ценностей».

Если организация отражает все расходы по заготовке и доставке товаров на счете 44 «Расходы на продажу», то в дальнейшем она должна списать данные расходы в дебет счета учета продаж, а именно счета 90 «Продажи», субсчет 2 «Себестоимость продаж». Часть расходов, которая приходится на остаток нереализованных товаров, отражается в составе незавершенного производства (как и по способу списания коммерческих расходов) ив бухгалтерском балансе должна быть показана в разделе II «Оборотные активы» по статье «Затраты в незавершенном производстве» группы статей «Запасы».

Оценка товаров для предприятий розничной торговли

Организации розничной торговли могут оценивать приобретенные товары как по покупным, так и по продажным ценам с отражением торговой наценки.

Поступивший в организацию товар, учитываемый по покупной стоимости, отражается в бухгалтерском учете записью:

Дебет счета 41 «Товары» без учета НДС

Кредит счета 60 «Расчеты с поставщиками и подрядчиками».

При поступлении в организацию товаров, учитываемых по продажной стоимости, их отражают сложной записью:

- на величину покупной стоимости товара – Дебет счета 41 «Товары»

Кредит счета 60 «Расчеты с поставщиками и подрядчиками»; - на величину торговой наценки – Дебет счета 41 «Товары»

Кредит счета 42 «Торговая наценка».

В балансе остаток товара отражается в разделе II «Оборотные активы» по статье «Готовая продукции и товары для перепродажи» группы статей «Запасы» по покупной стоимости независимо от варианта учета товаров.

Разницу между покупной стоимостью и стоимостью по продажным ценам (скидки, накидки) показывают обособленно в Приложении к бухгалтерскому балансу (форма № 5).

Способ расчета стоимости товаров (кроме товаров, учитываемых по продажной стоимости) при продаже (отпуске)

Товары оцениваются аналогично МПЗ, методы оценки которых рассмотрены в подразделе «Порядок списания стоимости материально-производственных запасов».

При признании в бухгалтерском учете выручки от продажи товаров их стоимость списывается со счета 41 «Товары» в дебет счета 90 «Продажи».

Метод оценки списания товаров влияет на величину остатка товара в бухгалтерском балансе при отражении по статье «Готовая продукции и товары для перепродажи» группы статей «Запасы» в разделе II «Оборотные активы». Проданные товары показывают в составе затрат по строке 020 «Себестоимость проданных товаров, продукции, работ, услуг» Отчета о прибылях и убытках (форма № 2).

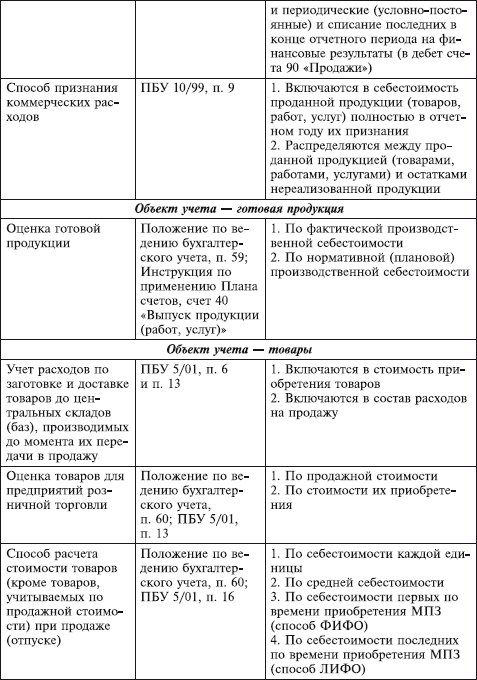

Признание расходов, связанных с приобретением ценных бумаг

Согласно п. 11 ПБУ 19/02 «Учет финансовых вложений» в случае несущественности величины затрат (кроме сумм, уплачиваемых по договору продавцу) на приобретение таких финансовых вложений, как ценные бумаги, по сравнению с суммой, уплачиваемой в соответствии с договором продавцу, такие затраты организация может признавать прочими расходами в отчетном периоде, в котором были приняты к бухгалтерскому учету указанные ценные бумаги. Таким образом, организация должна оценить ситуацию согласно принципу существенности при приобретении ценных бумаг. При этом нужно провести анализ структуры затрат, связанных с приобретением, и, если есть возможность использовать нормы ПБУ 19/02 «Учет финансовых вложений», выбрать вариант решения и отразить его в учетной политике. Такая оценка проводится:

- в сумме всех фактических затрат, связанных с приобретением ценных бумаг;

- в сумме затрат на приобретение ценных бумаг (кроме сумм, уплачиваемых в соответствии с договором продавцу), которые признаются прочими расходами организации в том отчетном периоде, в котором были приняты к бухгалтерскому учету указанные ценные бумаги.

Бухгалтерские записи по данным вариантам будут следующими:

- Дебет счета 58 «Финансовые вложения» (в аналитическом учете – по приобретаемым финансовым вложениям (ценным бумагам))

Кредит счета 76 «Расчеты с разными дебиторами и кредиторами»; - Дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

Кредит счета 76 «Расчеты с разными дебиторами и кредиторами».

По группе статей «Финансовые вложения» данные должны быть представлены в бухгалтерском балансе с подразделением на «Долгосрочные финансовые вложения» в разделе I «Внеоборотные активы» и «Краткосрочные финансовые вложения» в разделе II «Оборотные активы».

В Приложении к бухгалтерскому балансу (форма № 5) в разделе «Финансовые вложения» указываются суммы остатков на начало и конец отчетного года по каждому виду долгосрочных и краткосрочных финансовых вложений.

Периодичность корректировки оценки финансовых вложений по текущей рыночной цене

Пунктом 20 ПБУ 19/02 «Учет финансовых вложений» предписано корректировать учетную оценку финансовых вложений и отражать в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости на предыдущую отчетную дату. Однако эту корректировку можно проводить ежемесячно или ежеквартально. Отражение по изменяющейся учетной стоимости возможно только для финансовых вложений, имеющих рыночную котировку. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и их предыдущей оценкой относится на финансовые результаты у коммерческой организации в составе прочих доходов или расходов или увеличение доходов или расходов у некоммерческой организации в корреспонденции со счетом 58 «Финансовые вложения».

В учетной политике организации необходимо определить сроки проведения переоценки финансовых вложений. От этого будет зависеть качество отчетности в части финансовых вложений.

В бухгалтерском учете коммерческой организации превышение текущей рыночной стоимости финансовых вложений над их первоначальной или учетной стоимостью на предыдущую отчетную дату отражается следующей записью:

Дебет счета 58 «Финансовые вложения»

Кредит счета 91 «Прочие доходы и расходы», субсчет 1 «Прочие доходы».

При превышении первоначальной или учетной стоимости на предыдущую отчетную дату над текущей рыночной стоимостью финансовых вложений делают следующую запись:

Дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

Кредит счета 58 «Финансовые вложения».

В бухгалтерском балансе текущая рыночная стоимость финансовых вложений отражается по статье «Долгосрочные финансовые вложения» в разделе I «Внеоборотные активы» или по статье «Краткосрочные финансовые вложения» в разделе II «Оборотные активы».

Справочно в разделе «Финансовые вложения» Приложения к бухгалтерскому балансу (форма № 5) формируется информация о разнице между первоначальной стоимостью долговых ценных бумаг и их номиналом, отнесенной на финансовый результат отчетного периода.

Способы оценки при выбытии финансовых вложений, по которым не определяется текущая рыночная стоимость

При выбытии ценных бумаг, по которым текущая рыночная стоимость не определяется, они могут оцениваться одним из трех способов:

- по первоначальной стоимости каждой единицы финансовых вложений;

- по средней первоначальной стоимости;

- по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

Способ организация выбирает самостоятельно, закрепляет его в учетной политике и применяет по группе (виду) финансовых вложений последовательно на протяжении нескольких отчетных периодов. По каждой группе (виду) финансовых вложений в течение отчетного года применяется один способ оценки.

При оценке по первоначальной стоимости каждой единицы финансовых вложений аналитический учет должен обеспечить получение информации о стоимости приобретения каждой единицы финансовых вложений.

Оценка по средней первоначальной стоимости предполагает расчет средней стоимости, приходящейся на одну единицу выбывающих финансовых вложений по каждому их виду.

Оценка способом ФИФО предполагает, что при продаже первыми выбывают ценные бумаги, которые приобретены первыми.

Оценка ценных бумаг, находящихся в остатке на конец месяца, проводится по фактической стоимости последних по времени приобретения ценных бумаг.

Для определения стоимости выбывающих ценных бумаг из суммы остатков на начало месяца и стоимости поступивших за месяц ценных бумаг вычитается стоимость остатка ценных бумаг на конец месяца.

При выбытии финансовых вложений их списывают с кредита счета 58 «Финансовые вложения» в дебет счета 91 «Прочие доходы и расходы».

Оценка при выбытии финансовых вложений оказывает влияние на остаток финансовых вложений, учитываемых в бухгалтерском балансе по статьям «Долгосрочные финансовые вложения» в разделе I «Внеоборотные активы» и «Краткосрочные финансовые вложения» в разделе II «Оборотные активы».

В разделе «Финансовые вложения» приложения к бухгалтерскому балансу (форма № 5) указываются суммы остатков на начало и конец отчетного года по каждому виду долгосрочных и краткосрочных финансовых вложений.

Порядок учета процентов, дисконта по причитающимся к оплате векселям, облигациям и иным выданным заемным обязательствам

Применительно к обращению векселей в ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» «под дисконтом понимается разница между суммой, указанной в векселе, и суммой фактически полученных денежных средств или их эквивалентов при размещении этого векселя» [23].

Согласно ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» проценты, дисконт по выданным векселям для получения займа денежными средствами, выпущенным и проданным облигациям, иным заемным обязательствам, причитающимся к оплате, можно относить к расходам будущих периодов (с равномерным ежемесячным отнесением на прочие расходы в отчетных периодах, к которым они относятся) или сразу списывать на прочие расходы. Выбранный способ учета расходов должен быть отражен в учетной политике.

В бухгалтерском учете данные операции будут отражаться следующим образом:

- сумма дисконта по векселю отнесена к прочим расходам –

Дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

Кредит счета 66 «Расчеты по краткосрочным кредитам и займам» (67 «Расчеты по долгосрочным кредитам и займам»); - сумма дисконта по векселю отнесена к расходам будущих периодов —

Дебет счета 97 «Расходы будущих периодов»

Кредит счета 66 «Расчеты по краткосрочным кредитам и займам» (67 «Расчеты по долгосрочным кредитам и займам»); - по истечении месяца часть суммы дисконта списана на прочие расходы:

Дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

Кредит счета 97 «Расходы будущих периодов»; - в случае начисления процентов на вексельную сумму по условиям выдачи векселя проценты будут отражаться следующей записью:

Дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

Кредит счета 76 «Расчеты в разными кредиторами и дебиторами» счета (другие счета учета кредиторской задолженности).

В случае отнесения к расходам будущих периодов процентов, дисконта по причитающимся к оплате векселям, облигациям и иным выданным заемным обязательствам в бухгалтерском балансе они найдут отражение по статье «Расходы будущих периодов» раздела II «Оборотные активы».

Порядок включения заемщиком дополнительных затрат, связанных с получением займов и кредитов, размещением заемных обязательств

В целях бухгалтерского учета на основании п. 20 ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» дополнительные затраты, связанных с получением займов и кредитов, размещением заемных обязательств, можно списывать одним из двух способов:

- в полной сумме в том отчетном периоде, в котором они были произведены;

- в составе прочих расходов в течение срока погашения полученного займа или кредита, предварительно отразив в качестве дебиторской задолженности.

Если организация выбирает второй способ, то эти расходы целесообразно учитывать с последующим списанием записью:

Дебет счета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы»

Кредит счета 97 «Расходы будущих периодов».

Данные затраты, связанные с получением займов и кредитов, размещением заемных обязательств, отражаются в бухгалтерском балансе по статье «Расходы будущих периодов» раздела II «Оборотные активы».

Определение выручки от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления

В соответствии с п. 13 ПБУ 9/99 «Доходы организации» организация может признавать в бухгалтерском учете выручку от выполнения работ, оказания услуг, продукции с длительным циклом изготовления (строительство, научные изыскания, проектные работы, машиностроение и т. п.):

- по мере готовности работы, услуги, продукции;

- по завершении выполнения работы, оказания услуги, изготовления продукции в целом.

Выручка от выполнения конкретной работы, оказания конкретной услуги, продажи конкретного изделия признается в бухгалтерском учете по мере готовности в том случае, если на основании первичных документов можно определить готовность работы, услуги, изделия. В отношении разных по характеру и условиям выполнения работ, оказания услуг, изготовления изделий организация может применять в одном отчетном периоде одновременно разные способы признания выручки.