Основные понятия бухгалтерского учета

- Принципы бухгалтерского учета

- Законодательство о бухгалтерском учете

- Задачи бухгалтерского учета в организации

- Выбор способа ведения бухгалтерского учета

- Учет имущества организации

- Бухгалтерия

- Взаимодействие бухгалтерии с другими структурными подразделениями

- Регистрация хозяйственных событий

- Счета бухгалтерского учета

- Классификация бухгалтерских счетов по экономическому смыслу

- Балансовые и забалансовые счета

- Укрупненная классификация

- Собственные средства

- Имущество

- Разделы Плана счетов

- Десять бухгалтерских счетов производственного предприятия

- Предприятие и его окружение

- Типовые хозяйственные события

- Предварительный план счетов

- Еще несколько счетов для производственного предприятия

- Учет расчетов по налогам

- Учет расчетов с деловыми партнерами

- Учет результатов деятельности

- Учет внеоборотных активов

- Расширенный план счетов

- Разные полезные счета производственногопредприятия

- Учет производства

- Расчеты и налоги

- Нематериальные активы

- Учет торговых операций

- Расчеты с работниками

- Учет налога на добавленную стоимость

- Учет чужого имущества

- Активные и пассивные счета

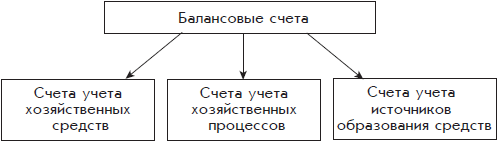

- Классификации счетов по группам объектов бухгалтерского учета

- Классификация счетов по способу их использования

- Синтетические и аналитические счета

- Двойная бухгалтерская запись

- Дебет и кредит

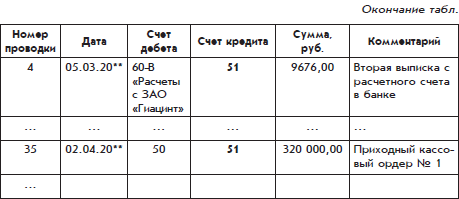

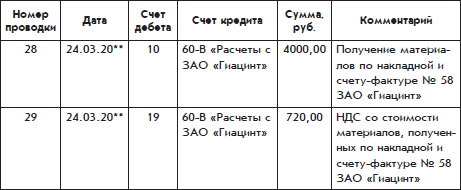

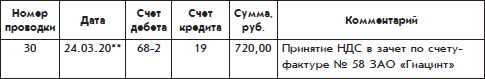

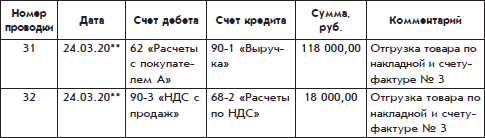

- Бухгалтерская проводка

- Корреспонденция счетов

- Учет налога на добавленную стоимость

- Текущая бухгалтерская работа

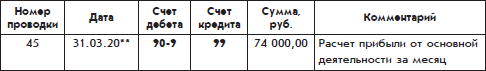

- Завершение периода

- Простая запись

- Инвентаризация

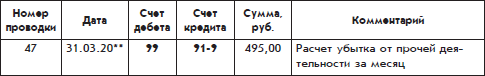

- Налоги

- Начисление налогов

- Налог на добавленную стоимость

Принципы бухгалтерского учета

Любая область деятельности основана на базовых принципах – положениях, признанных в кругу профессионального сообщества.

Осознанно или неосознанно в своей профессиональной деятельности бухгалтер руководствуется базовыми принципами. Они используются разработчиками нормативных документов по бухгалтерскому учету. Таких принципов в бухгалтерском учете десять. Рассмотрим их.

1. Имущественная обособленность означает, что активы и обязательства организации существуют обособленно от активов и обязательств собственников. Собственники владеют организацией, но собственность организации не является собственностью ее владельцев.

В частности, собственник не может рассматривать кассу организации как продолжение своего кошелька. В кассе организации хранятся не его деньги, а деньги организации.

По настоятельной просьбе собственника организация может выдать ему деньги из кассы. И это должно быть оформлено документами, например, как предоставление займа частному лицу организацией.

2. Непрерывность деятельности. Предполагается, что организация собирается существовать вечно. По крайней мере, в обозримом будущем нет намерения ликвидировать организацию или свернуть ее деятельность.

Организация приобретает различное имущество для обеспечения своей деятельности, а не для того, чтобы это имущество было вскоре распродано на аукционе. Если вещь не является товаром, т. е. если она куплена не с целью перепродажи, то организации важно знать цену ее приобретения, а не цену возможной продажи. Продавать эту вещь она вряд ли будет. Гораздо вероятнее, что для обеспечения деятельности организации потребуется купить еще одну такую же вещь, например, в случае порчи или пропажи первой вещи или в случае расширения организации.

Соответственно в бухгалтерском учете все имущество оценивается по так называемой исторической стоимости, т. е. по той стоимости, по которой оно досталось организации (с учетом расходов на доставку и приведение в состояние, пригодное для использования согласно целям приобретения). А ликвидационная стоимость имущества, т. е. стоимость, по которой его можно реально продать, в бухгалтерском учете работающей российской организации не используется.

Способ оценки имущества влияет на финансовые показатели организации. При оценке имущества по исторической стоимости финансовые показатели выглядят более оптимистично.

Разумеется, если собственник принял решение ликвидировать организацию, то принцип непрерывности деятельности не действует. Имущество организации переоценивается по ликвидационной стоимости.

3. Последовательность учетной политики. Согласно этому принципу принятая организацией учетная политика применяется в течение финансового года без изменений. Точнее, вносить изменения в учетную политику в течение финансового года можно, но для этого нужны очень веские причины, например, изменение бухгалтерского или налогового законодательства.

Этот принцип связан с тем, что финансовый год – это самый большой цикл жизни организации с точки зрения бухгалтерии. В течение года бухгалтерия составляет так называемую промежуточную бухгалтерскую отчетность. Окончательная же бухгалтерская отчетность составляется по окончании года. Изменение принципов учетной политики изменяет соотношение между финансовыми показателями в разные периоды.

4. Определенность фактов хозяйственной деятельности во времени. В соответствии с данным принципом факты хозяйственной деятельности следует относить к тому отчетному периоду, в котором они имели место, а не к дате поступления или выплаты денежных средств.

Приобретение и продажа материальных ценностей отражаются в бухгалтерском учете по моменту передачи права собственности, а не по моменту получения денег за эти ценности. Так, при продаже товара для бухгалтерии важен тот момент, когда покупатель получил товар и принял на себя обязательство заплатить за него деньги. Эти деньги могут быть уплачены покупателем уже в другом периоде. В случае задержки платежа деньги можно будет потребовать через суд. Но факт продажи товара должен быть отражен в том периоде, в котором состоялось хозяйственное событие передачи покупателю права собственности на товар. Соответственно прибыль от продажи этого товара должна быть отражена в этом же периоде.

5. Полнота отражения всех фактов хозяйственной деятельности – достаточно очевидный принцип бухгалтерского учета. Бухгалтерский учет ведется с целью получения целостного представления о хозяйственном положении организации. Поэтому нужно, во-первых, регистрировать все факты хозяйственной жизни, во-вторых, периодически проводить инвентаризацию. В противном случае через некоторое время представление о хозяйственном положении в учете не будет достоверным.

6. Своевременность отражения фактов хозяйственной жизни – это также достаточно очевидный принцип регистрации. Факт хозяйственной деятельности удобнее зарегистрировать в бухгалтерском учете сразу же, как только он произошел или как только в бухгалтерию поступила достоверная информация о факте. Надолго откладывать регистрацию нет никакого практического смысла. Детали факта хозяйственной жизни могут забыться, на их восстановление придется потратить лишнее время.

7. Осмотрительность предусматривает большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов. Сомнения в оценке имущества и обязательств лучше разрешать в пользу выбора той оценки, которая приводит к менее оптимистичной оценке хозяйственного положения.

Этот принцип обладает меньшим приоритетом по отношению к принципу непрерывности деятельности организации, согласно которому приобретенные вещи оцениваются по исторической, а не по ликвидационной стоимости, хотя ликвидационная стоимость является менее оптимистической оценкой.

Этот принцип – чужеродное тело для бухгалтерского учета. Основным противником соблюдения этого принципа являются налоговые органы, которые противодействуют любым попыткам организаций представить собственные финансовые показатели в худшем свете. Например, российской организации может быть достаточно ясно, что долг некоторого должника совершенно безнадежен, так как он бесследного исчез. Но для того чтобы организация имела право списать этот долг на свои убытки, требуется выполнить ряд жестких условий – организация обязана подтвердить, что она использовала все доступные способы взыскания безнадежного долга, в частности, обращалась в суд и добилась судебного решения в свою пользу.

8. Приоритет содержания над формой означает, что хозяйственные факты должны отражаться в бухгалтерском учете прежде всего исходя из их экономического содержания, а не из правовой формы.

В российском бухгалтерском учете этот принцип лишь продекларирован. Он игнорируется в конкретных правилах учета отдельных операций. Более того, данный принцип попирается основным законом о бухгалтерском учете, где сказано, что все хозяйственные операции должны оформляться оправдательными документами.

В западных стандартах бухгалтерского учета таких ограничений нет – бухгалтер может записать проводку, если ему любым способом стало известно о некотором хозяйственном событии. А российский бухгалтер обязан сначала получить подтверждающий документ. Типичный пример – начисление платы за коммунальные услуги. В последний день месяца западный бухгалтер может собрать данные о показателях счетчиков, рассчитать сумму коммунальных платежей по условиям договоров с коммунальными службами и зарегистрировать проводками расходы, связанные с коммунальными платежами. Отечественный же бухгалтер обязан дождаться, когда коммунальные службы пришлют счета за коммунальные услуги.

9. Непротиворечивость данных синтетического и аналитического учета предусматривает следующее. Если по каким-либо синтетическим счетам ведется аналитический учет, то суммарные данные по оборотам и остаткам аналитических счетов должны совпадать с оборотами и остатками по синтетическим счетам.

Другими словами, аналитический учет следует вести строго параллельно синтетическому учету без пропусков и ошибок.

10. Рациональность ведения бухгалтерского учета. Этот принцип устанавливает, что затраты на ведение бухгалтерского учета не должны превышать пользы от использования данных бухгалтерского учета. То есть несмотря на принцип полноты бухгалтерского учета, излишняя мелочность при его ведении не допускается.

Например, организация купила в запас комплект швабр и половых тряпок. Бухгалтер может открыть для их учета отдельный субсчет счета 10 «Материалы», с которого он будет списывать швабры и тряпки по мере их изнашивания на счет учета затрат по основной деятельности организации.

Но согласно принципу рациональности можно сделать проще: вместо большого количества бухгалтерских записей составить документ на списание данного имущества, а затем все эти материалы списать одной проводкой на счет затрат по основной деятельности организации.

В соответствии с этим принципом не следует тратить время на организацию учета таких мелочей, как швабры и тряпки. Если уборщица воспользуется отсутствием контроля со стороны бухгалтерии и утащит одну швабру, то для организации это небольшая потеря. Но если уборщица начнет тащить швабры и тряпки комплектами, то бухгалтерия это все равно обнаружит, так как увеличатся денежные расходы на приобретение новых швабр и тряпок.

Принцип рациональности реализуется в конкретных правилах и приемах работы, на что бухгалтер не всегда может повлиять.

Например, если налоговая инспекция установит недоплату какого–либо налога на сумму 1 руб., то она должна выписать организации предписание доплатить этот рубль. Бухгалтер организации обязан оформить платежное поручение на эту сумму и передать его в коммерческий банк для доплаты налога.

Если подсчитать стоимость бумаги, на которой в нескольких экземплярах будет напечатано это платежное поручение, добавить ориентировочную стоимость затраченного труда работников налоговой инспекции, организации и коммерческого банка, причастных к этому платежу, то получится сумма в десятки раз больше того рубля, из– за которого платежное поручение будет напечатано. Но бухгалтеру все-таки проще сразу же заплатить этот рубль отдельным платежным поручением. В противном случае у него появится другая проблема: налоговая инспекция начнет начислять пени за просрочку платежа налога, несколько копеек за каждый месяц. И бухгалтеру придется тратить свое время, чтобы разбираться еще и с этой проблемой.

Законодательство о бухгалтерском учете

Конституция РФ относит бухгалтерский учет к ведению Российской Федерации. Это означает, что только федеральные органы власти Российской Федерации вправе издавать правовые документы, касающиеся бухгалтерского учета.

А органы власти субъектов Российской Федерации и местные органы власти не имеют права издавать подобные документы.

Из этого можно сделать следующий вывод: несмотря на то что Российская Федерация является многонациональным государством, бухгалтерский учет российские организации должны вести на русском языке.

Основным документом бухгалтерского права или законодательства о бухгалтерском учете является Федеральный закон от 21.11.1996 № 129-ФЗ «О бухгалтерском учете», который определяет правовые основы бухгалтерского учета, его содержание, принципы и организацию, основные направления бухгалтерской деятельности, обязанность вести бухгалтерский учет и представлять бухгалтерскую отчетность. Общее методологическое руководство бухгалтерским учетом в Российской Федерации закон возлагает на Правительство РФ. Приоритетное право издания нормативных документов по бухгалтерскому учету отводится Министерству финансов Российской Федерации (Минфину России).

К основным нормативным документам, в которых определены правила бухгалтерского учета, относятся:

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утвержденные приказом Минфина России от 31.10.2000 № 94н;

- положения (стандарты) по бухгалтерскому учету (ПБУ);

- инструкции, рекомендации, методические указания, издаваемые Минфином России.

Правовыми документами государственных органов организациям предоставлена некоторая свобода в выборе способов бухгалтерского учета: организация должна сама определить конкретную совокупность способов ведения бухгалтерского учета – учетную политику организации. Учетная политика устанавливает конкретные правила ведения бухгалтерского учета в тех случаях, когда у организации есть свобода выбора.

Выводы

1. Бухгалтерский учет – область человеческой деятельности, основной задачей которой является описание событий хозяйственной жизни на универсальном бухгалтерском языке.

2. Правила ведения бухгалтерского учета в Российской Федерации устанавливаются государством.

3. Каждая российская организация обязана вести бухгалтерский учет в интересах ее собственников, руководителей и государства в целом.

Задачи бухгалтерского учета в организации

Законодательство определяет основные задачи бухгалтерского учета следующим образом:

Законодательство определяет основные задачи бухгалтерского учета следующим образом:

- формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям – руководителям, учредителям, участникам и собственникам имущества организации, внешним – инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

- обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля над соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

- предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

Кроме перечисленных бухгалтерам организаций приходится решать много других задач.

Выбор способа ведения бухгалтерского учета

Ответственным за бухгалтерский учет в организации является ее руководитель. Он имеет право выбрать один из следующих вариантов постановки бухгалтерского учета в организации:

- учредить бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером;

- ввести в штат должность бухгалтера;

- передать на договорных началах ведение бухгалтерского учета централизованной бухгалтерии, специализированной организации или бухгалтеру-специалисту;

- вести бухгалтерский учет лично.

На практике чаще всего на работу приглашается один бухгалтер или несколько бухгалтеров, из которых создается бухгалтерская служба как отдельное структурное подразделение – бухгалтерия.

Таким образом, бухгалтерия – это структурное подразделение организации, которое ведет бухгалтерский учет.

Сотрудники этого структурного подразделения называются бухгалтерами, а его руководитель – главным бухгалтером.

Учет имущества организации

Ключевой задачей бухгалтерии считается формирование информации об имущественном положении организации, т. е. контроль перемещения имущества и его сохранностью.

Имущество организации делится на три большие категории: деньги, материальные ценности и нематериальные активы.

- Деньги могут существовать в наличной форме, т. е. в виде денежных знаков и монет, а также в безналичной форме – в виде записей на банковских счетах. К деньгам примыкают так называемые «почти деньги» – это различные ценные бумаги: облигации, сертификаты, акции.

- Материальные ценности – это полезные вещи, т. е. имущество, которое имеет материальную форму и которое можно купить или продать. К материальным ценностям относятся столы, стулья, компьютеры, станки, автомобили, здания и др. В хозяйственной деятельности организаций принято использовать и другое название материальных ценностей – товарно-материальные ценности (ТМЦ).

- Нематериальные активы – это имущество, которое не имеет материальной формы, точнее, имущество, для которого материальная форма не имеет значения. Нематериальным активом является, например, литературное произведение или патент на изобретение.

Внутри каждой категории имущества можно различить подкатегории, которые будут рассмотрены далее.

Бухгалтерия

Слово бухгалтерия происходит от немецкого слова Buchhalter – бухгалтер, которое, в свою очередь, образовано от слов Buch – книга и halten – держать. В Толковом словаре живого великорусского языка В.И. Даля бухгалтерия определяется как особое умение вести счетные книги в порядке. Синонимом этого значения слова бухгалтерия является понятие «бухгалтерский учет».

В приведенном определении бухгалтерия представляет собой область человеческой деятельности, практическую работу. Такое понимание понятия бухгалтерия является основным. Но понятие бухгалтерия имеет еще несколько значений. Одно из них представляет бухгалтерию как мысль, т. е. как науку или как учебную дисциплину.

Бухгалтерию называют универсальным языком бизнеса. Универсальность этого языка означает, что с его помощью можно одинаково легко описать события хозяйственной жизни любого предприятия или организации, чем бы они ни занимались, а также сравнивать предприятия совершенно разных сфер деятельности.

Универсальность бухгалтерского языка связана с тем, что все события хозяйственной жизни оцениваются в едином измерителе – в деньгах.

Сотрудники организации, которые владеют этим особым языком, называются бухгалтерами.

Бухгалтерский язык – это язык описания денежных потоков. Это язык для внутреннего использования, понятный только самим бухгалтерам.

Деньги называют кровью бизнеса. Они циркулируют в жилах бизнеса, как кровь в организме. Денежные потоки проходят внутри организации, выходят наружу, втекают извне. Пытаются управлять этими потоками или даже управляют ими руководители организации.

Бухгалтеры же наблюдают и аккуратно записывают, куда и сколько капель утекло, где пролилось, где прорвало, а где, наоборот, забил гейзер финансового успеха. Предупредить руководителя об опасном прорыве – обязанность бухгалтера.

Нормальная деятельность организации без бухгалтера невозможна.

Прежде всего это касается документов. Бухгалтер следит, чтобы они оформлялись правильно и своевременно, чтобы на нужных местах стояли нужные подписи и печати, чтобы все документы были сложены по порядку и подшиты в папки.

Бухгалтерским учетом занимаются бухгалтеры, но его результатами пользуется гораздо большее количество людей.

Бухгалтерский учет нужен руководителю организации. Во многом на основании данных бухгалтерского учета он принимает управленческие решения.

На основании данных бухгалтерского учета собственники предприятий принимают решения, связанные с деятельностью организации: о ее расширении, сворачивании или ликвидации.

У государства тоже есть свой интерес: ему выгодно, чтобы все его граждане и организации зарабатывали как можно больше денег и делились ими с государством в виде уплаты налогов.

А собранные деньги в виде налогов и сборов государство направляет исключительно на социальные нужны своих граждан (по крайней мере, именно так утверждает любое государство).

Но на самом деле у организации нет выбора: она обязана вести бухгалтерский учет по правилам, установленным законодательством, а также нормативными документами, издаваемыми Правительством РФ и Министерством финансов РФ. Совокупность всех этих правил образует относительно стройную систему бухгалтерского учета.

Взаимодействие бухгалтерии с другими структурными подразделениями

Бухгалтерия как структурное подразделение занимает особо привилегированное положение среди других подразделений организации. Для других подразделений бухгалтерия является верховным надсмотрщиком за имуществом организации, приставленным собственником и руководителем. Не сторожем, а именно надсмотрщиком.

За сохранность имущества организации несут ответственность разные ее работники: за товары на складе – кладовщик, за станки и оборудование в цехе – начальник цеха или его заместитель, за наличные деньги – кассир.

Кассир – это работник особого подразделения, которое называется кассой. Наличные деньги организации, т. е. деньги, которые существуют в виде бумажных денежных знаков и монет, хранятся в сейфах кассы.

В домашнем хозяйстве для хранения наличных денег предназначен кошелек. При увеличении хозяйства до размеров организации этот кошелек разрастается до размеров целого структурного подразделения.

Работники организации, отвечающие за сохранность какого– либо конкретного имущества, называются материально ответственными лицами. С ними организация заключает договоры о материальной ответственности.

Наличные деньги – это тоже имущество организации. Соответственно кассир является материально ответственным лицом.

Бухгалтеры не имеют права быть материально ответственными лицами.

Из последнего правила есть исключение для организации с небольшим количеством работников: в такой организации бухгалтер может по совместительству исполнять обязанности кассира. При этом он будет материально ответственным лицом за наличные деньги организации.

Материально ответственное лицо не обязано находиться рядом с вверенным ему имуществом круглые сутки, но оно должно отслеживать все существенные перемещения этого имущества и поднять тревогу в случае его пропажи или порчи.

Свою роль верховного надсмотрщика за имуществом бухгалтерия исполняет весьма своеобразно. Бухгалтеры не ходят по организации – всю необходимую документацию они получают из других подразделений.

Регистрация хозяйственных событий

В первую очередь бухгалтерию организации интересуют документы, которые подтверждают факты хозяйственной деятельности, т. е. свершившиеся хозяйственные события. Эти хозяйственные события можно разбить на следующие три группы:

- перемещение материальных ценностей и превращение одних материальных ценностей в другие;

- приходы и расходы денег;

- денежные расчеты.

1. Перемещение материальных ценностей и превращение одних материальных ценностей в другие.

Когда мы говорим о перемещении материальных ценностей как о хозяйственном событии, имеются в виду не любые их перемещения.

Бухгалтерию организации интересуют только такие достаточно существенные перемещения материальных ценностей, которые означают изменение их владельца или материально ответственного лица, хотя при этом материальные ценности могут не перемещаться.

Такими перемещениями считаются, например, следующие события: регистрация продажи товара покупателю, при этом товар перестает быть собственностью организации, хотя еще некоторое время может оставаться на ее складе; передача внутри организации имущества из одного структурного подразделения в другое, в результате чего у этого имущества меняется материально ответственное лицо.

Превращения одних материальных ценностей в другие происходят, например, на производствах, когда из одних материальных ценностей – материалов создаются совсем другие материальные ценности – готовая продукция.

2. Приходы и расходы денег. Сюда относятся поступления денег и денежные выплаты из кассы организации.

3. Денежные расчеты. В результате таких событий у организации появляется денежный долг (она кому-то должна) или, наоборот, у организации появляется должник. Причем это происходит без каких-либо перемещений денег или материальных ценностей.

На бухгалтерском языке денежный расчет может называться начислением, а долг – обязательством.

К денежным расчетам относится расчет (или начисление) заработной платы, который выполняется за несколько дней до выдачи заработной платы. Никакого имущества никто никому не передает, но в результате денежного расчета организация признает, что у нее появился долг перед собственными работниками.

К денежным расчетам относятся также начисления налогов. В результате такого расчета организация признает, что у нее появился долг перед государством.

Денежными расчетами оформляются факты оказания организацией услуг. Услуга – это такой вид деятельности, когда не создаются новые материальные ценности.

Услугой является, например, покраска стен здания, принадлежащего организации. При этом здание остается на месте, но его качество изменяется: оно превращается в покрашенное.

При оказании услуги какие-то материальные ценности могут добавляться к имеющемуся имуществу. Так, в процессе покраски стен здания краска из банок переносится на стены и становится частью этих стен, а соответственно, частью имущества организации. Но краска, нанесенная на стены, не имеет самостоятельного значения как отдельный объект имущества. Вернуть такую краску прежнему владельцу уже невозможно. Даже если отскоблить всю краску от стен и поместить ее обратно в банки, это будет уже не краска.

Перечисленным выше трем группам хозяйственных событий соответствуют три вида документов: материальные; денежные; расчетные.

Бухгалтеру важно именно получить документ, подтверждающий хозяйственное событие.

Счета бухгалтерского учета

Рассмотрим основные принципы бухгалтерского учета, ключевые понятия бухгалтерского языка, которые используются для описания хозяйственной жизни любой организации.

Базовым понятием бухгалтерского языка является понятие бухгалтерский счет.

Как в любой области человеческой деятельности, в бухгалтерском деле есть любимые слова. Обычно эти слова перегружены различными значениями.

В бухгалтерском деле таким перегруженным словом стало слово счет.

Счетом называется документ, который предприятие выставляет другому предприятию для оплаты товаров или услуг. Совсем другой документ, который составляется в момент отгрузки товаров, называется счетом-фактурой. Расчетный счет – это условная ячейка в коммерческом банке, где предприятие хранит свои безналичные деньги. И, наконец, бывает бухгалтерский счет, или счет бухгалтерского учета, о котором пойдет речь.

Бухгалтерский счет – это основной бухгалтерский измеритель для группировки информации о стоимости имущества организации, о ее долгах и должниках.

Бухгалтерский счет имеет номер и название. Полный список бухгалтерских счетов и субсчетов, которые могут использоваться в бухгалтерском учете организации, на бухгалтерском языке называется Планом счетов.

Каждая организация разрабатывает собственный рабочий план счетов. Но свобода организации в этом вопросе несколько ограничена законодательством. Рабочий план счетов организации должен быть построен на основании типового Плана счетов, утвержденного Министерством финансов Российской Федерации (Минфином России).

Рабочий план счетов организации – это важнейший компонент ее учетной политики; он должен быть утвержден приказом руководителя организации. Разработкой рабочего плана счетов занимается бухгалтерия организации.

В соответствии с типовым Планом счетов номер бухгалтерского счета представляет собой двузначное число – от 01 до 99. Некоторые числа из этого диапазона не используются. Не существует, например, бухгалтерских счетов с номерами 06, 09, 12, 13.

Организация не имеет права изменять названия бухгалтерских счетов, приведенных в типовом плане счетов, а также вводить счета, используя свободные номера.

Строго говоря, организация может ввести дополнительные счета, если согласует этот вопрос с Минфином России.

Бухгалтеры помнят номера счетов наизусть и в практической работе предпочитают называть счета по номерам, поскольку номер значительно короче названия.

Для нужд бухгалтерского учета того количества счетов, которое имеется в типовом плане счетов, недостаточно, поэтому к счетам открывают субсчета.

Субсчета могут нумероваться не только цифрами, но и буквами.

Номер субсчета записывается после номера счета и отделяется от него дефисом, точкой или косой чертой.

Организация может вводить в свой рабочий план счетов сколько угодно субсчетов по своему усмотрению. Типовой план счетов, утвержденный Минфином России, уже содержит некоторые субсчета, но они носят рекомендательный характер.

Новые субсчета вводятся исключительно для удобства бухгалтерского учета. Например, бухгалтерский счет 51 «Расчетные счета» предусмотрен типовым планом счетов и предназначен для учета денег на расчетных счетах в банках.

Если организация имеет два расчетных счета в двух разных банках (а обычно расчетных счетов бывает больше), то на счете 51 будет учитываться общая сумма денег на двух расчетных счетах. Это удобно для того, чтобы видеть общую сумму безналичных денег, но неудобно, чтобы разбираться с конкретным банком. Для решения этой проблемы бухгалтерия организации может ввести следующие субсчета к счету 51:

- 51-1 «Расчетный счет в банке АБВГД»;

- 51-Б «Расчетный счет в банке ЕЖЗ».

Если счет имеет субсчета, то денежная сумма на этом счете будет складываться из всех денежных сумм, числящихся на его субсчетах.

Например, если по данным бухгалтерии на субсчете 51-1 числится денежная сумма 33 000 руб., а на субсчете 51-Б – 10 000 руб., то на счете 51 будет числиться 43 000 руб.

Субсчета можно в свою очередь еще делить на субсчета, что особенно распространено в эпоху компьютеризации бухгалтерского учета. При этом понадобилось новое понятие – уровень счета.

Счет первого уровня – это бухгалтерский счет. Счет второго уровня – это субсчет, входящий в состав счета первого уровня, счет третьего уровня – это субсчет, входящий в состав счета второго уровня, и т. д.

Счет или субсчет, который не делится на другие субсчета, называется конечным счетом.

Типовой план счетов, утвержденный Минфином России, который мы будем рассматривать достаточно подробно, предназначен для организаций всех форм собственности и всех организационно-правовых форм, кроме кредитных и бюджетных организаций. Для кредитных и бюджетных организаций предусмотрены собственные типовые планы (в данной книге не рассматриваются).

Классификация бухгалтерских счетов по экономическому смыслу

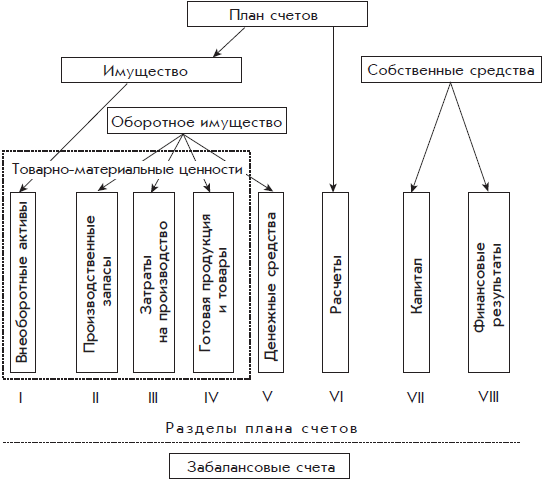

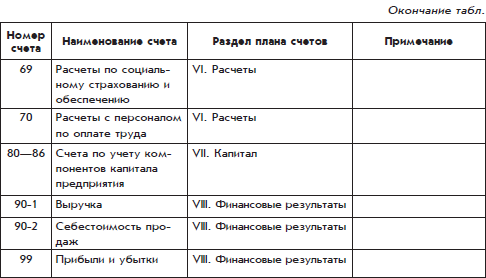

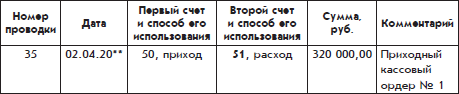

Существует несколько вариантов классификации бухгалтерских счетов. Один из вариантов, основанный на экономическом смысле бухгалтерских счетов, представлен на рис. 1.6.

Существует несколько вариантов классификации бухгалтерских счетов. Один из вариантов, основанный на экономическом смысле бухгалтерских счетов, представлен на рис. 1.6.

На этой схеме есть несколько новых понятий, которые разъясняются здесь и далее.

Рис 1.6. Классификация счетов бухгалтерского учета по экономическому смыслу

Балансовые и забалансовые счета

Схема классификации имеет вид дерева, точнее, перевернутого дерева. Корень дерева – это совокупность так называемых балансовых счетов, которые составляют основную часть типового Плана счетов.

Балансовые счета называются так потому, что учитываемые на них денежные суммы имеют непосредственное отношение к собственности и обязательствам организации. Эти суммы в конечном счете влияют на итоговые суммы бухгалтерских отчетов, в частности, на итоговую сумму главного бухгалтерского отчета о состоянии имущества и обязательств организаций – бухгалтерского баланса.

Вертикальная штриховая линия делит все балансовые счета на две большие группы: активные и пассивные счета.

В нижней части схемы показаны забалансовые бухгалтерские счета, которые используются для второстепенных целей, для учета объектов, не имеющих отношения к собственности и обязательствам организации. Денежные суммы, числящиеся на забалансовых счетах, не оказывают влияния на итоговые показатели бухгалтерских отчетов.

Укрупненная классификация

На приведенной схеме (см. рис. 1.6) совокупность балансовых счетов делится на группы счетов первого уровня, которые в свою очередь могут делиться на группы счетов второго уровня, последние – на группы счетов третьего уровня. Группы, на которых процесс деления заканчивается, являются разделами плана счетов.

На схеме приведены три группы первого уровня:

- «Имущество»;

- «Расчеты»;

- «Собственные средства».

Рассмотрим эти группы, начав с конца – с группы «Собственные средства», тем более что ее название может сбить с толку.

Собственные средства – это не собственность организации и не ее имущество, как может показаться на первый взгляд, – это личные деньги собственника, которые он вложил в организацию. В процессе работы организации к собственным средствам могут добавляться средства, которые она зарабатывает за счет своей предпринимательской деятельности, средства, которые собственник мог бы взять себе, но не стал этого делать, оставив их в ведении организации.

Группа «Расчеты» – это денежное выражение долгов организации перед внешним миром – другими организациями, людьми или государством, а также денежное выражение долгов внешнего мира организации.

По российским правилам бухгалтерского учета для учета денежных взаимоотношений с конкретной организацией бухгалтерия использует один бухгалтерский счет (точнее, один субсчет) независимо от того, кто кому должен. Ведь в ходе хозяйственной деятельности ситуация меняется то в одну, то в другую сторону (организация является должником перед другой организацией, и наоборот). То же относится и к денежным взаимоотношениям организации с людьми и государством.

Нормально функционирующая организация обычно ничего не должна своим работникам, за исключением того короткого интервала времени, когда зарплата уже рассчитана (или, как говорят бухгалтеры, начислена ), но еще не выплачена. В течение этого короткого периода за организацией числится долг перед работниками на сумму начисленной зарплаты.

Аналогичный короткий период бывает во взаимоотношениях организации с государством, когда налоги уже рассчитаны (начислены), но еще не уплачены (не перечислены).

В обратной ситуации работник становится должным своей организации, например, когда из кассы организации ему выдаются деньги для приобретения материальных ценностей для нужд организации (т. е. выдача аванса под отчет ). После этого за работником числится денежный долг.

Для погашения долга перед организацией этот работник должен приобрести нужные материальные ценности и сдать их материально ответственному лицу организации, а в бухгалтерию он должен представить документ – авансовый отчет.

Авансовый отчет – это унифицированный документ, который заполняется самим работником и которым он отчитывается в том, что деньги, которые организация выдала ему вперед, т. е. в виде аванса, он истратил должным образом и в интересах организации. Работник должен перечислить в авансовом отчете все приобретенные материальные ценности, а также любые другие расходы, связанные с выполнением задания, и указать все потраченные денежные суммы. Для подтверждения потраченных денежных сумм к авансовому отчету должны быть приложены соответствующие денежные документы, например кассовые чеки. Если осталась неизрасходованная денежная сумма, то ее следует сдать в кассу организации. При выполнении всех этих условий бухгалтерия сделает бухгалтерскую запись о полном погашении долга работника перед организацией.

Заметим, что группа первого уровня – «Расчеты» на приведенной выше схеме является одновременно конечной группой, т. е. разделом плана счетов. Через эту группу на схеме вертикально проходит штриховая линия.

Название группы первого уровня – «Имущество» говорит само за себя. К этой группе относится имущество, которое находится в собственности организации.

Собственные средства

Теперь перейдем к группам второго уровня.

Группа первого уровня « Собственные средства» делится на две группы второго уровня: Капитал и Финансовые результаты. Эти две группы являются конечными, т. е. разделами плана счетов.

Капитал – это деньги собственника, которые он вложил в организацию по состоянию на конец последнего завершенного финансового года.

Финансовые результаты – это прибыль или убыток, накопившиеся за текущий финансовый год.

Имущество

Группа первого уровня «Имущество» делится на две группы второго уровня: «Внеоборотные активы» и «Оборотное имущество».

Внеоборотные активы – это имущество, которое организация намерена использовать долго, по крайней мере не меньше одного года. Это могут быть: станки, компьютеры и мебель, которыми организация оборудовала рабочие места работников; автомобили, которые организация приобрела для разъездов в служебных интересах. Сюда же относятся нематериальные объекты, за которые пришлось заплатить деньги. Таким нематериальным объектом может быть, например, право на использование товарного знака.

Группа «Внеоборотные активы» является конечной, т. е. это раздел плана счетов.

В словосочетании внеоборотные активы понятие «актив» означает имущество, т. е. понятие «Внеоборотные активы» можно заменить понятием «Внеоборотное имущество».

Самая разветвленная часть схемы классификации проходит через группу второго уровня «Оборотное имущество».

Оборотное имущество – это такое имущество, которое в организации долго не задерживается, по крайней мере не должно долго задерживаться при нормальной работе организации.

Оборотное имущество участвует в обороте капитала, который был описан знаменитой формулой немецкого экономиста Карла Маркса: товар – деньги – товар.

Группа «Оборотное имущество» делится на следующие четыре конечные группы – разделы Плана счетов:

- «Производственные запасы»;

- «Затраты на производство»;

- «Готовая продукция и товары»;

- «Денежные средства».

Производственные запасы – это материалы и детали, которые организация закупает для изготовления продукции, если такое имеет место в организации, а также различные материалы и детали, приобретаемые для обеспечения жизнедеятельности организации.

Затраты на производство – это те же материалы и детали в процессе их превращения в готовую продукцию.

Готовая продукция и товары – это готовая продукция, в кото рую наконец– то превратились материалы и детали, а также товары, которые организация закупает с целью перепродажи.

Денежные средства – это деньги организации в различных формах: наличные и безналичные деньги, иностранная валюта.

В группе «Оборотное имущество» первые три раздела из четырех («Производственные запасы», «Затраты на производство», «Готовая продукция и товары») служат, как правило, для учета вещей (т. е. товарно-материальных ценностей).

Формула К. Маркса товар – деньги – товар на бухгалтерском языке означает: товарно-материальные ценности – денежные средства – товарно-материальные ценности.

Кроме трех конечных разделов группы «Оборотное имущество», предназначенных для учета вещей, т. е. материальных ценностей организации, для этой же цели используется группа «Внеоборотные активы».

На схеме классификации бухгалтерских счетов пунктирным прямоугольником показана дополнительная группировка – материальные и нематериальные ценности, которая охватывает все эти четы ре группы.

Одна и та же материальная ценность в бухгалтерском учете может быть отнесена как к оборотному имуществу, так и к внеоборотным активам. Это зависит от цели, для которой материальная ценность приобретается.

Если организация приобрела, например, легковой автомобиль для своего генерального директора, то это имущество относится к внеоборотным активам. Если же организация является магазином по продаже автомобилей и легковой автомобиль купили на заводе – производителе для того, чтобы затем его продать, то такой автомобиль относится к группе «Оборотное имущество», точнее, к разделу Плана счетов «Готовая продукция и товары».

Разделы Плана счетов

Конечные группы счетов на представленной выше схеме – это разделы, которые непосредственно присутствуют в типовом Плане счетов.

Каждый раздел собрал близкие по экономическому смыслу бухгалтерские счета. Разделы нумеруются римскими цифрами. Этими цифрами обозначены номера разделов на рис. 1.6 в нижней части схемы.

Бухгалтерские счета распределяются по разделам в порядке возрастания номеров.

Номера счетов раздела I начинаются с цифры 0, раздела II – с цифры 1, раздел III – с цифры 2. То есть для первых трех разделов типового Плана счетов действует следующее правило соответствия номеров бухгалтерских счетов и номеров разделов: первая цифра номера счета равна номеру раздела минус единица. Но дальше соответствие между номерами счетов и разделов смещается. Номера счетов раздела IV начинаются с цифры 4, раздела V – с цифры 5. Но номера счетов раздела VI начинаются с двух цифр: с 6 и 7. Номера счетов раздела VII начинаются с цифры 8, раздела VIII – с цифры 9.

Каждый раздел содержит от 6 до 13 бухгалтерских счетов из 10 или 20 возможных. Как уже говорилось, в типовом Плане счетов некоторые числа из диапазона от 01 до 99 пропущены, т. е. не использованы для нумерации бухгалтерских счетов. Все разделы Плана счетов, пронумерованные римскими цифрами, предназначены для балансовых счетов. Забалансовые счета собраны в отдельном, последнем разделе Плана счетов, который не имеет номера.

Типовой План счетов включает бухгалтерские счета на все случаи хозяйственной жизни организации. В рабочий план счетов организации включаются только те бухгалтерские счета из типового Плана счетов, которые ей понадобятся, дополняя их субсчетами. По мере развития организации ее рабочий план постепенно разрастается за счет появления новых субсчетов.

Набор используемых счетов зависит от вида деятельности организации.

Если организация является некоммерческой и не занимается предпринимательской деятельностью, то она использует разделы Плана счетов: III. Затраты на производство, IV. Готовая продукция и товары, VIII. Финансовые результаты.

Еще набор используемых бухгалтерских счетов зависит от сферы и отрасли экономики, к которой относится организация. Например, если организация является коммерческой и занимается торговлей, то она использует счета раздела III. Затраты на производство.

Наиболее полно типовой План счетов используется в организациях, относящихся к сфере материального производства, особенно в промышленного. В рабочий план счетов промышленного предприятия включаются все разделы типового Плана счетов, а также почти все балансовые бухгалтерские счета, за исключением нескольких специфических счетов, предназначенных для сельскохозяйственных, торговых предприятий, а также для особых случаев.

С одной стороны, промышленность – это основа экономики нашей страны, отрасль, где создается основной объем новой продукции и товаров. С другой стороны, бухгалтерский учет на промышленном предприятии ведется наиболее полно и является наиболее сложным.

В следующих разделах рассмотрим рабочий план счетов именно производственного предприятия.

Десять бухгалтерских счетов производственного предприятия

Предприятие и его окружение

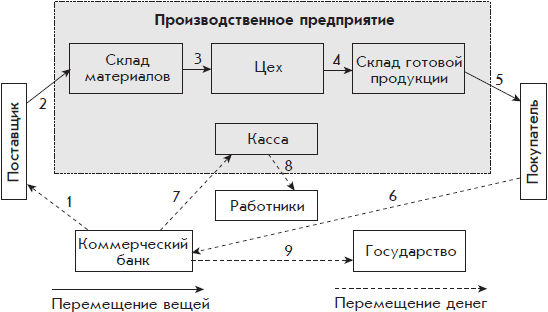

На рис. 1.7 в прямоугольнике, обозначенном пунктиром, показано производственное предприятие. Снаружи находятся его партнеры: поставщики, покупатели, коммерческий банк, государство и работники.

Поставщики, покупатели и коммерческий банк – это другое организации, или деловые партнеры.

Коммерческий банк – это деловой партнер, предоставляющий услуги по хранению денег организации, а также по осуществлению и приему платежей. Хранящиеся в коммерческом банке деньги остаются имуществом производственного предприятия.

Рис. 1.7. Производственное предприятие и его внешнее окружение

Внутри производственного предприятия показаны его наиболее существенные структурные подразделения: склад материалов, цех, склад готовой продукции и касса.

Стрелками обозначены типовые события хозяйственной жизни производственного предприятия: сплошными – перемещения товарно-материальных ценностей, пунктирными – перемещение денег.

Типовые хозяйственные события

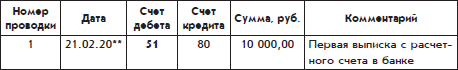

На рис. 1.7 обозначены следующие типовые события.

1. По указанию производственного предприятия Коммерческий банк отправил в адрес поставщика, т. е. другого предприятия, денежную сумму – подтверждается выпиской с расчетного счета предприятия.

От поставщика на склад материалов поступило сырье, необходимое для изготовления продукции, – подтверждается товарно-транспортной накладной поставщика.

Из структурного подразделения склад материалов в структурное подразделение цех передано некоторое количество сырья, необходимого для производства новой продукции, что подтверждается накладной на внутреннее перемещение.

Из цеха на склад готовой продукции переданы готовые изделия. Это событие подтверждается актом выпуска готовой продукции или накладной на внутреннее перемещение.

Со склада готовой продукции передана партия готовых изделий покупателю, т. е. другому предприятию – производственным предприятием оформляется товарно-транспортная накладная.

От покупателя на расчетный счет производственного предприятия в коммерческом банке поступила денежная сумма – подтверждается выпиской с расчетного счета предприятия.

Хозяйственные события 1–6 – это главный «кругооборот» оборотного имущества (товар – деньги – товар). Кроме того, на предприятии есть «ручейки, утекающие в сторону». Это следующие три события.

Кассир предприятия внес в кассу наличные деньги, которые он получил в коммерческом банке для выплаты зарплаты работникам – оформляются выписка с расчетного счета предприятия и приходный кассовый ордер.

Из кассы предприятия выдана зарплата работникам на основании платежной ведомости под роспись работников.

С расчетного счета предприятия в коммерческом банке в адрес государства отправлены денежные суммы – налоги на предприятие и на его работников.

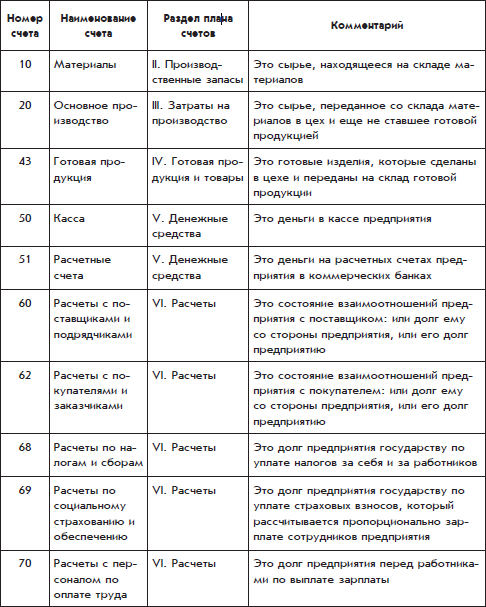

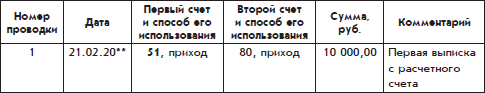

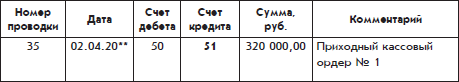

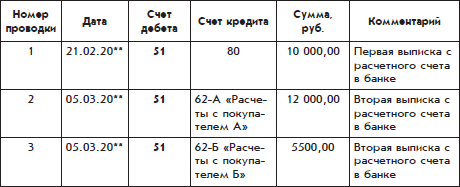

Предварительный план счетов

Для отражения хозяйственных событий в бухгалтерском учете бухгалтерия предприятия должна получить необходимые документы и иметь небольшой рабочий план счетов – предварительный план счетов производственного предприятия (см. таблицу):

Всего в таблице получилось десять счетов. Каждый счет соответствует одному прямоугольнику на схеме производственного предприятия и его внешнего окружения (см. рис. 1.7). Единственное исключение составил прямоугольник «Государство». Для учета взаимоотношений предприятия с государством потребовалось два счета.

Еще несколько счетов для производственного предприятия

Представленного выше плана счетов не хватит для описания деятельности небольшой производственной компании, поэтому некоторые счета нужно разделить на субсчета.

Учет расчетов по налогам

Предприятие платит государству несколько налогов. Расчет (начисление) производится по каждому налогу отдельно. Каждый налог уплачивается также отдельно. Поэтому к счету 68 «Расчеты по налогам и сборам» следует открыть субсчета и назвать их в соответствии с названиями этих налогов, например:

- 68-1 «Расчеты по налогу на прибыль»;

- 68-2 «Расчеты по налогу на добавленную стоимость»;

- 68-3 «Расчеты по налогу на имущество»;

- 68-4 «Расчеты по налогу на доходы физических лиц».

Государство обязывает предприятие исчислить налог на доходы физических лиц из зарплаты работников и перечислить его в бюджет. Для этого касса недодает каждому работнику при выдаче зарплаты причитающуюся с него сумму налога, а бухгалтерия отправляет с расчетного счета предприятия на расчетный счет налоговой инспекции общую сумму налога, исчисленного из зарплаты всех работников.

Учет расчетов с деловыми партнерами

Обычно предприятие закупает сырье для своей работы в нескольких местах и у разных поставщиков. Поэтому счет 60 «Расчеты с поставщиками и подрядчиками» удобно разделить на субсчета так, чтобы каждому поставщику соответствовал отдельный субсчет. При этом бухгалтерия предприятия сможет легко увидеть сумму долга каждого поставщика (если долг числится за поставщиком) или сумму долга поставщику (если долг числится за предприятием).

Покупателей у предприятия, скорее всего, тоже будет несколько. Поэтому счет 61 «Расчеты с покупателями и заказчиками» удобно разделить на субсчета по покупателям.

Учет результатов деятельности

К открытым субсчетам, нужно добавить несколько счетов из типового Плана счетов:

– счет 90 «Продажи» с субсчетами, включенными в типовой План счетов (раздел VIII. Финансовые результаты).

В состав счета 90 входит субсчет 90-1 «Выручка», на котором накапливается сумма выручки, полученной за проданную за последний месяц продукцию.

Кроме того, в состав счета 90 входит субсчет 90-2 «Себестоимость продаж». Себестоимость – эта денежная сумма, в которую проданная продукция или товар обошлась предприятию. На субсчете 90-2 накапливается сумма затрат на изготовление продукции, которая была продана за последний месяц. Сюда включаются затраты на покупку сырья, израсходованного на изготовление продукции, зарплату работников, содержание имущества предприятия и др.

– счет 99 «Прибыли и убытки» (раздел VIII. Финансовые результаты). Этот счет особенно важен для собственника предприятия. В конце каждого месяца на этот счет переносится сумма с субсчета 90-1 (со знаком плюс) и сумма с субсчета 90-2 (со знаком минус). В результате на субсчетах 90-1 и 90-2 остаются нули, а на счете 99 накапливается информация о прибылях или убытках предприятия с начала года.

На счете 99 могут быть учтены дополнительные расходы, которые на субсчете 90-2 не были отражены.

По окончании финансового года бухгалтерия покажет собственнику итоговую сумму – прибыль или убыток. Если получится прибыль, то собственник должен решить, куда ее направить (распределить). Одну часть прибыли он может взять себе в форме денег (это называется дивидендами), а другую часть прибыли – оставить на предприятии. Решение о распределении прибыли собственник должен оформить документом.

Если собственников несколько (а чаще так и бывает), то решение о распределении прибыли принимается на их общем собрании и оформляется протокол собрания собственников.

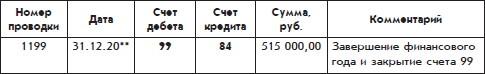

Часть прибыли, которую владелец решил оставить на предприятии, должна быть перенесена со счета 99 на счета раздела «VII. Капитал – 81–86». Денежная сумма на счете 99 в конце года обнуляется;

– в плане счетов обязательно присутствуют счета учета капитала. Первый счет – 80 «Уставный капитал».

Уставный капитал – это средства собственника, которые он вложил в свое предприятие в момент его создания. А деньги, которые собственник заработал на своем предприятии позже, учитываются на других счетах – от 81 до 86.

Счетов учета капитала так много, поскольку именно вложенный капитал в первую очередь интересует собственников. Но бухгалтерия предприятия имеет дело с этими счетами только один раз в год, а рядовые бухгалтеры этими счетами практически не пользуются. Поэтому эти счета будем рассматривать в последнюю очередь.

Учет внеоборотных активов

Даже самой небольшой производственной компании понадобятся счета раздела I. Внеоборотные активы.

Это имущество не участвует в кругообороте товар – деньги – товар.

Основной счет для учета внеоборотных активов – 01 «Основные средства».

Основные средства – это имущество длительного пользования: здания и сооружения, станки, оборудование, автомобили, производственная мебель и т. д.

Если же предприятие большое и основных средств у него много, то бухгалтерия вводит субсчета по видам основных средств, например, субсчет 01-1 «Станки и оборудование», 01-2 «Автомобили» и т. д.

Основные средства распределяются не только по видам, но и по подразделениям.

Для этого субсчета детализируются и далее. Так, если на предприятии много цехов и они пронумерованы, то субсчет 01-1 «Станки и оборудование» можно разделить на субсчета 01-1-1 «Станки и оборудование в цехе № 1», 01-1 -2 «Станки и оборудование в цехе № 2» и т. д.

Обязательную пару к счету 01 составляет счет 02 «Амортизация основных средств».

Дело в том, что на счете 01 бухгалтерия показывает только начальную стоимость имущества длительного пользования, т. е. сколько денег было затрачено на его покупку, доставку и установку.

Далее имущество стареет, портится, изнашивается, пока не станет полностью непригодным для дальнейшего использования.

Сумма, на которую с точки зрения бухгалтерии основное средство подешевело вследствие износа, называется амортизацией. Суммы амортизации отражаются на счете 02 «Амортизация основных средств».

Разница между суммами, отраженными на счетах 01 и 02, называется остаточной стоимостью основных средств – это стоимость основных средств с учетом их изношенности.

Чтобы исключить путаницу, к счету 02 «Амортизация основных средств» целесообразно вводить те же субсчета, что введены к счету 01 «Основные средства».

Так, при наличии субсчета 01-2 «Автомобили» целесообразно ввести субсчет 02-2 «Амортизация автомобилей». Если используется субсчет 01-1-1 «Станки и оборудование в цехе № 1», то целесообразно иметь субсчет 02-1-1 «Амортизация станков и оборудования в цехе № 1».

Счет 02 – это так называемый контрарный счет. Слово контрарный означает вычитаемый. Контрарный счет не имеет самостоятельного значения, он вводится в дополнение к другому, основному бухгалтерскому счету для уменьшения денежной оценки числящихся на нем средств.

Промышленное предприятие применяет также счет 07 «Оборудование к установке», на котором учитываются основные средства, полученные от поставщика, но еще не принятые им в эксплуатацию. Другими словами, бухгалтерия предприятия получила правильно оформленную товарно-транспортную накладную поставщика основного средства, но еще не получила документ – акт приемки-передачи основных средств.

Акт приемки-передачи основных средств – это внутренний документ предприятия. Его подписывают комиссия по приемке основного средства, а также будущее материально ответственное за это основное средство лицо.

Оформление этого документа имеет значение в случаях, когда предприятие получает особо сложное оборудование (тогда в состав комиссии приглашаются технические специалисты разного профиля, подтверждающие, что все в порядке), а также когда оборудование поступает на предприятие в разобранном виде, а затем монтируется по месту эксплуатации (тогда комиссия должна убедиться, что сборка и монтаж оборудования выполнены правильно).

Но в большинстве случаев составление этого документа – скорее формальность.

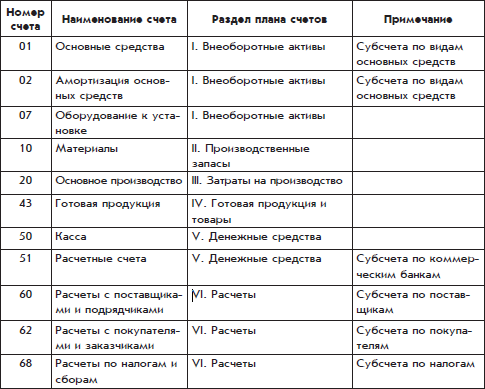

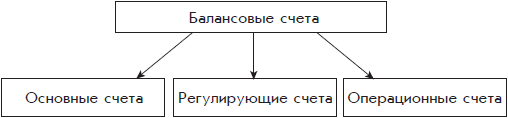

Расширенный план счетов

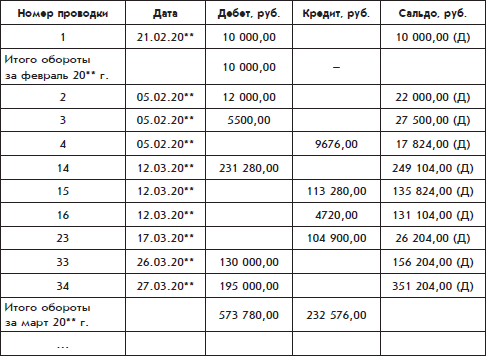

Дополним предварительный план счетов производственного предприятия, который был представлен выше, новыми счетами и субсчетами, которые мы только что рассмотрели. С учетом этих дополнений план счетов производственного предприятия можно представить в виде следующей таблицы:

В этой таблице показаны еще не все бухгалтерские счета, которые понадобятся для ведения бухгалтерского учета на самом простом производственном предприятии, в частности, не показаны многие из так называемых операционных счетов.

Операционные счета не предназначены для учета каких-либо конкретных имущества или обязательств – это вспомогательные счета. В частности, на операционных счетах накапливаются денежные оценки различных видов затрат, имеющих отношение к производству. В конце месяца эти суммы переносятся на субсчет 90-2 «Себестоимость продаж».

Счет 90 и все его субсчета, о которых шла речь выше, также относятся к операционным счетам. Собираемая на них денежная сумма переносится на счет 99 «Прибыли и убытки».

Отчасти операционным является счет 20 «Основное производство». Именно отчасти. Выше упоминалось, что счет 20 используется для учета стоимости материалов, находящихся в процессе изготовления готовой продукции. При использовании счета 20 для этой цели он операционным не является.

Счет 20 еще используется и для учета всех фактических затрат, связанных с производством готовой продукции. Сумма всех этих затрат затем переносится со счета 20 на счет 43 «Готовая продукция», откуда она пойдет еще дальше – на субсчет 90-2 «Себестоимость продаж». Когда счет 20 используется для такой цели, он является операционным.

Со счетом 20 получается немного путано.

Более подробно вопросы использования бухгалтерских счетов будут рассмотрены в соответствующих главах.

Рис. 1.8. Типовые перемещения средств между счетами бухгалтерского учета для производственного предприятия

Представленная схема иллюстрирует сказанное выше, за исключением следующего. На ней показаны лишь два типа перемещения со счета на счет:

- товарно-материальных ценностей (т. е. вещей),

- денежных средств (т. е. денег).

Третий тип перемещения средств со счета на счет, связанный с денежными расчетами (начислениями), не показан. К третьему типу перемещения относятся расчет заработной платы, начисление износа (амортизации) основных средств, расчет себестоимости готовой продукции, расчет прибыли и т. д.

Главный «кругооборот» средств организации называется также операционным циклом.

Кроме операционного цикла, на схеме изображены «ручейки» их безвозвратного выбытия. Во-первых, это выплата зарплаты работникам (перемещение средств по цепочке счетов: 51 – 50 – 70). Во– вторых, это платежи государству: уплата налогов в государственный бюджет (перемещение со счета 51 на счет 68) и уплата страховых взносов (перемещение со счета 51 на счет 69).

На схеме показан также оборот средств, направленный на приобретение новых основных средств. Это перемещение средств по цепочке счетов: 51 – 60 – 07 – 01.

Все эти потоки необходимы для нормальной жизнедеятельности предприятия.

Перемещение средств со счета на счет, которое на схеме представлено стрелкой, как правило, означает уменьшение денежной суммы, числящейся на одном счете, и точно такое же увеличение денежной суммы на другом счете.

Это утверждение относительно справедливо для всех перемещений на схеме, за исключением перемещения средств со счета 43 на счет 62.

Со счета 43 бухгалтер снимает денежную сумму, равную себестоимости готовой продукции, которая отгружена покупателю. Себестоимость готовой продукции – это все затраты предприятия, которые прямо и косвенно связаны с изготовлением готовой продукции. А к счету 62 бухгалтер добавляет денежную сумму, которая равна продажной стоимости готовой продукции, т. е. к денежной сумме, которую покупатель уже заплатил за эту продукцию или обязуется заплатить после ее получения.

В благополучной экономической ситуации продажная цена должна быть больше себестоимости.

Разница между продажной ценой и себестоимостью – это прибыль от продажи готовой продукции, которая определяется денежным расчетом.

Но, как уже упоминалось, денежные расчета на этой схеме не показаны.

В бухгалтерском языке довольно часто используется понятие «списание» и родственные ему понятия. Основной его смысл – снятие денежной суммы с учета по бухгалтерскому счету. Вместо того чтобы сказать «средства перемещаются со счета 43 на счет 62», профессиональный бухгалтер скажет: «средства списываются со счета 43 на счет 62».

Разные полезные счета производственного предприятия

Рассмотрим примеры использования еще нескольких счетов типового Плана счетов.

Учет производства

Крупное промышленное предприятие, как правило, имеет несколько цехов основного производства, через которые проходит цепочка превращения приобретенных материалов в готовую продукцию.

Например, типовая цепочка цехов основного производства машиностроительного завода включает заготовительные цеха – литейный и кузнечный, механический и сборочный. Для учета передвижений материальных ценностей между цехами основного производства, в ходе которых материалы, купленные у поставщиков, последовательно превращаются в полуфабрикаты, а затем в готовую продукцию, в рабочий план счетов такого предприятия вводятся субсчета к счету 20 «Основное производство». Кроме того, для учета перемещений и превращений материальных ценностей можно использовать счет 21 «Полуфабрикаты собственного производства». Этот счет удобно использовать тогда, когда между различными стадиями обработки материальные ценности помещаются на промежуточный склад – склад полуфабрикатов. Ценности, хранящиеся на таком складе в ожидании следующей стадии обработки, могут учитываться на счете 21.

Кроме цехов основного производства, которые непосредственно участвуют в превращении материалов в готовую продукцию, на крупном заводе имеются вспомогательные цеха, подсобные и побочные цеха.

Задача вспомогательных цехов – обеспечение бесперебойной работы цехов основного производства, в частности, изготовление инструментов и производственной оснастки. К вспомогательным цехам относятся инструментальный, ремонтный и энергетический цеха.

Подсобные цеха занимаются добычей и обработкой вспомогательных материалов. К подсобным цехам относится тарный цех, который изготавливает тару для упаковки готовой продукции.

В побочных цехах изготавливается продукция из отходов производства либо восстанавливаются использованные вспомогательные материалы.

Для учета стоимости продукции и услуг, которые вспомогательные, подсобные и побочные цеха предоставляют цехам основного производства и прочим потребителям, в рабочий план счетов предприятия следует включить счет 23 «Вспомогательные производства» и ввести к нему необходимое количество субсчетов.

Крупное промышленное предприятие может иметь в своем составе и так называемые обслуживающие производства и хозяйства, деятельность которых не связана с выпуском готовой продукции предприятия. Сюда относятся столовые, жилищно-коммунальные и санаторно-оздоровительные хозяйства. Обслуживающие производства и хозяйства тоже выпускают продукцию и предоставляют услуги для других подразделений предприятия, а также для внешних по отношению к предприятию пользователей. Для учета стоимости этой продукции и услуг в рабочий план счетов предприятия включается счет 29 «Обслуживающие производства и хозяйства».

Цепочка основного производства на промышленном предприятии, как правило, начинается с приобретения материалов у поставщика. Но если промышленное предприятие занимается добычей полезных ископаемых, например, является шахтой, то его основным материалом являются бесплатные природные ресурсы – недра земли. А добытые шахтой ископаемые уже будут ее готовой продукцией, которую шахта будет продавать за деньги. Соответственно стоимость добытых шахтой ископаемых будет учитываться бухгалтерией шахты на счете 43 «Готовая продукция».

Расчеты и налоги

Недра земли принадлежат государству, поэтому за возможность что-либо из них добывать шахта должна ввести плату.

Во-первых, шахта должна купить у государства само право пользования недрами земли. (На юридическом языке приобретенное право заниматься определенным видом деятельности называется лицензией.) При этом шахта должна будет доказать, что она способна пользоваться недрами в соответствии с установленными государством правилами.

Лицензия выдается на конкретный срок (например, на десять лет). Ценность лицензии, выраженная в деньгах, со временем будет уменьшаться.

Для учета затрат на приобретение лицензии в рабочий план счетов шахты следует включить счет 97 «Расходы будущих периодов». В момент получения лицензии на счете 97 отражается полная стоимость лицензии – сумма всех затрат, связанных с ее получением. По завершении каждого месяца оценка стоимости лицензии равномерно уменьшается так, чтобы к окончанию срока ее действия она стала нулевой.

Во-вторых, в дальнейшем шахта будет обязана периодически платить государству налог на добычу полезных ископаемых, размер которого зависит от количества добываемых ископаемых. Для учета расчетов с государством по начислению и уплате этого налога в рабочий план счетов шахты вводится субсчет к счету 68 «Расчеты по налогам и сборам».

Хотя для шахты основным поставщиком материалов являются недра земли, ей все же понадобятся различные поставщики, у которых она будет приобретать основные средства и расходные материалы, заказывать различные услуги для целей обеспечения своей деятельности. Для учета возникающих при этом взаимоотношений следует использовать счет 60 «Расчеты с поставщиками и подрядчиками» с необходимым количеством субсчетов.

Нематериальные активы

Полученная шахтой лицензия по смыслу очень близка к нематериальным активам – объектам бухгалтерского учета долгосрочного (т. е. больше года) использования, которые стоят денег, способствуют получению доходов, но не имеют материальной формы. К сожалению, по действующим правилам бухгалтерского учета приобретенные лицензии к нематериальным активам не относятся. К нематериальным объектам преимущественно относятся объекты интеллектуальной собственности (в частности, авторские права).

Для учета стоимости нематериальных активов используется счет 04 «Нематериальные активы».

Любой нематериальный актив имеет срок использования, в течение которого его ценность убывает. Для отражения удешевления нематериального актива к счету 04 надо добавить счет 05 «Амортизация нематериальных активов», на котором в течение всего срока использования нематериального актива будет накапливаться его амортизация. В момент окончания срока полезного использования нематериального актива его накопленная амортизация и первоначальная стоимость должны быть равны.

Авторские права на литературное произведение, патент на изобретение имеют ограниченный срок действия. Но это вовсе не означает, что по окончании срока их действия литературное произведение или изобретение становится бесполезным. Это означает лишь то, что авторские права или патент перестают быть средством получения дохода для своего прежнего владельца.

Любой книгоиздатель теперь сможет издавать литературное произведение без уплаты гонорара прежнему владельцу авторских прав, любая фирма сможет использовать описанное в патенте изобретение без денежных отчислений в пользу прежнего владельца патента. Пара счетов 04 «Нематериальные активы» и 05 «Амортизация нематериальных активов» аналогична паре счетов 01 «Основные средства» и 02 «Амортизация основных средств». Счет 05 – это контрарный счет, который открывается в дополнение к основному счету 04 для уменьшения денежной оценки числящихся на нем нематериальных активов.

Учет торговых операций

Если предприятие занимается торговлей, то у него нет производства. Торговое предприятие продает те же материальные ценности, что и покупает.

Для учета материальных ценностей, купленных с целью дальнейшей перепродажи, в рабочий план счетов торгового предприятия включается счет 41 «Товары» Обычно к этому счету вводится довольно большое количество субсчетов.

Торговое предприятие может иметь несколько мест хранения товаров – склады, торговые залы, и в каждом из них имеются свои материально ответственные лица. За товары, хранящиеся на складе, отвечает кладовщик, а за товары, находящиеся в торговом зале, – продавец. Для раздельного учета стоимости товаров, хранящихся в разных местах, к счету 41 «Товары» удобно вводить субсчета, соответствующие местам хранения.

К субсчетам счета 41 можно открывать субсчета следующего уровня для учета отдельных видов и наименований товаров.

Каждый товар имеет, по меньшей мере, две цены: цену, по которой он был приобретен, т. е. цену приобретения, и цену, по которой он выставляется на продажу, т. е. продажную цену. Разница между продажной ценой и ценой приобретения называется торговой наценкой. В зависимости от учетной политики торгового предприятия на счете 41 могут отражаться либо цены приобретения, либо продажные цены товаров, находящихся в собственности предприятия.

Если на счете 41 бухгалтерия торгового предприятия показывает продажную цену товаров, то в дополнение к этому счету в рабочий план счетов включается счет 42 «Торговая наценка». На счете 42 показывается общая сумма установленных торговых наценок на товары, находящиеся в собственности предприятия.

Счета 42 «Торговая наценка» и 41 «Товары» образуют еще одну пару, аналогичную паре счетов 02 «Амортизация основных средств» и 01 «Основные средства». Счет 42 «Торговая наценка» – это контрарный счет, как и счет 02 «Амортизация основных средств». Он не имеет самостоятельного значения и вводится в дополнение к основному счету 41 «Товары».

Чтобы определить денежную сумму, затраченную на приобретение всех имеющихся товаров, из суммы, числящейся на счете 41, вычитается сумма, числящаяся на счете 42.

Для большего удобства в использовании данных бухгалтерского учета структура субсчетов счета 42 должна повторять структуру субсчетов счета 41. Другими словами, все субсчета, которые были введены к счету 41 «Товары», имеет смысл ввести и к счету 42 «Торговая наценка».

Взаимоотношения с поставщиками товаров торговое предприятие отражает на счете 60 «Расчеты с поставщиками и подрядчиками», а с покупателями товаров – на счете 62 «Расчеты с покупателями и заказчиками».

Расчеты с работниками

Для учета расчетов с работниками используются счета 70 «Расчеты с персоналом по оплате труда». Денежные отношения с работниками у организации возникают не только в связи с оплатой их труда. Например, организация может выдать работнику деньги в виде аванса под отчет для выполнения отдельного поручения во внешнем мире, а после выполнения поручения он представляет авансовый отчет. Для учета денежных взаимоотношений с работниками, возникающих в связи с выдачей авансов, в рабочий план счетов организации включается счет 71 «Расчеты с подотчетными лицами».

Учет налога на добавленную стоимость

По общему правилу стоимость материальных и нематериальных ценностей учитывается в составе имущества организации без суммы НДС, которая входила в общую стоимость ценности в момент ее приобретения. Таким образом, при получении ценности организация должна разделить ее стоимость на два компонента: без НДС и с НДС. Стоимость без НДС должна быть отражена на одном счете ( 01, 04, 07, 10, 41, 42 ), а сумма НДС – на специальном счете 19 «Налог на добавленную стоимость по приобретенным ценностям».

Основанием для выделения суммы НДС является счет-фактура.

Рассмотрим пример. Организация получила материалы на общую сумму 1180 руб. В сопровождающем эту операцию счете-фактуре отдельной суммой выделен НДС – 180 руб.

В бухгалтерском учете стоимость материалов отражается раздельно: 1000 руб. на счете 10 «Материалы» – стоимость материалов без учета НДС и 180 руб. на счете 19 «Налог на добавленную стоимость по приобретенным ценностям» – сумма НДС в составе стоимости материалов.

При продаже товара (предоставлении услуги) в общей сумме может присутствовать НДС. Но здесь используется другое правило. На уже упоминавшемся субсчете 90-1 «Выручка» отражается общая сумма, полученная при продаже товара (предоставленной услуги) (т. е. вместе с суммой НДС). Сумма НДС параллельно отражается на специальном субсчете 90-3 «НДС с продаж».

Например, если организация продаст товары на общую сумму 1180 руб. и в сопровождающем счете-фактуре отдельной суммой выделен НДС – 180 руб., то в бухгалтерском учете организации общая сумма 1180 руб. отражается на субсчете 90-1 «Выручка», а сумма НДС параллельно отражается на субсчете 90-3 «НДС с продаж».

Учет чужого имущества

Все счета, которые упоминались выше, используются для учета собственного имущества, обязательств и хозяйственных процессов организации и относятся к балансовым счетам. (На рис. 1.6 балансовые счета представлены в виде перевернутого дерева.) Бухгалтерии могут понадобиться и забалансовые счета (на рис. 1.6 показаны в нижней части схемы).

На забалансовых счетах учитывается информация об объектах учета второстепенного значения, которые не имеют прямого отношения к имуществу и обязательствам предприятия.

Некоторые забалансовые счета предусмотрены в типовом Плане счетов. В отличие от балансовых счетов они имеют трехзначные номера.

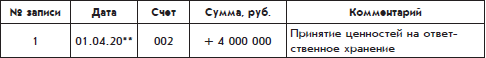

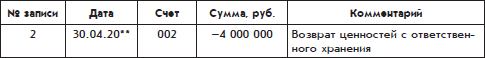

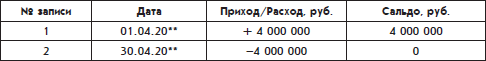

Если предприятие оказывает складские услуги, то в его рабочий план счетов можно включить забалансовый счет 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Ответственное хранение означает финансовую или имущественную ответственность предприятия за сохранность чужих материальных ценностей. Денежная сумма, числящаяся на счете 002, показывает размер возможных финансовых претензий, которые могут быть предъявлены предприятию со стороны владельца хранящегося имущества в случае пропажи или порчи имущества. Естественно, что руководству предприятия следует заранее знать об этой сумме.

Если предприятие занимается торговлей, то ему совершенно не обязательно предварительно покупать товары, которыми оно торгует. Предприятие может торговать товарами, которые ему не принадлежат.

Торговое предприятие может лишь принимать товары у поставщиков на комиссию. Это означает, что оно заранее не платит поставщику товара денег, но тем не менее оно берет товары у поставщика с целью их дальнейшей продажи уже от имени торгового предприятия. А поставщику оно обязуется заплатить деньги только после того, как товары будут проданы. Принятие конкретного товара на комиссию может быть оформлено точно такой же товарно-транспортной накладной, как и в случае покупки товара у поставщика.

До момента продажи товара считается, что товары приняты торговым предприятием на ответственное хранение, а право собственности на товары сохраняется за поставщиком. В момент продажи товара право собственности на товар переходит покупателю.

С момента, когда товары приняты на комиссию, и до момента продажи такие товары учитываются на забалансовом счете 004 «Товары, принятые на комиссию». Денежная сумма, числящаяся на счете 004, показывает размер возможных финансовых претензий со стороны поставщика в случае пропажи или порчи этих товаров.

Для более детального ведения учета к забалансовым счетам можно открывать субсчета.

Еще раз обратим внимание на то, что один и тот же объект может быть учтен на разных бухгалтерских счетах. Выбор бухгалтерского счета определяется экономическим значением объекта учета, т. е. его местом в хозяйственных процессах организации.

В качестве примера проследим жизнь простейшего объекта учета – шурупа.

В бухгалтерском учете металлообрабатывающего завода, изготовившего этот шуруп, он будет учтен на счете 43 «Готовая продукция».

Если этот шуруп будет куплен у завода торговой базой, то в ее бухгалтерском учете он будет учтен на счете 41 «Товары».

У торговой базы может не оказаться свободного места на собственном складе, и она сдаст шуруп на ответственное хранение складскому комплексу. При этом в бухгалтерском учете торговой базы шуруп будет числиться также на счете 41, а в бухгалтерском учете складского комплекса он будет числиться на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

В конце концов шуруп у торговой базы купила мебельная фабрика. Первоначально шуруп будет храниться на складе материалов мебельной фабрики, при этом в ее бухгалтерском учете он будет учитываться на счете 10 «Материалы». Затем шуруп передадут со склада материалов в мебельный цех, при этом в бухгалтерском учете это отразят по счету 20 «Основное производство».

И только в мебельном цехе шуруп будет использован по прямому назначению: рабочий цеха вкрутит его в заднюю стенку секретера. С этого момента шуруп прекратит свое существование как самостоятельный объект бухгалтерского учета: он вошел в состав готового изделия – секретера. В бухгалтерском учете стоимость шурупа будет включена в стоимость секретера, отражаемую на счете 43 «Готовая продукция».

Этот пример имеет условный характер. Для бухгалтерского учета отдельный шуруп – это мелочь. Бухгалтерия не учитывает шурупы столь детально – с точностью до штуки; перемещения и расходы шурупов измеряются в килограммах или упаковках.

Шуруп мог закончить свой жизненный путь гораздо печальнее: рабочий мебельного цеха мог уронить его на пол, после чего шуруп затерялся бы среди производственного мусора, вывезенного на мусороперерабатывающий завод. Но для бухгалтерии подобный поворот судьбы шурупа останется незамеченным. В этом случае шуруп также будет списан бухгалтерией как материал, израсходованный на производство.

Активные и пассивные счета

Главной классификацией бухгалтерских счетов является их классификация по экономическому смыслу, т. е. по их отношению к объектам и процессам хозяйственной жизни организации. Эта классификация была наглядно представлена на рис. 1.6.

Главной классификацией бухгалтерских счетов является их классификация по экономическому смыслу, т. е. по их отношению к объектам и процессам хозяйственной жизни организации. Эта классификация была наглядно представлена на рис. 1.6.

Классификация бухгалтерских счетов по экономическому смыслу предусматривает их деление на активные и пассивные счета.

Понятия «активы» и «пассивы» в бухгалтерском учете используются в следующих смыслах:

- активы – это имущество организации и ее долги со стороны внешнего мира;

- пассивы – это долги самой организации.

В последнем определении долги организации понимаются очень широко. К ним относятся не только долги, которые образуются в процессе хозяйственной деятельности организации, т. е. не только долги деловым партнерам, собственным сотрудникам и государству. Предполагается, что организация должна еще и своему владельцу, причем всю денежную сумму, которую владелец вложил в организацию.

Из такого широкого определения этих понятий следует правило:

Суммарная денежная оценка активов организации равна суммарной денежной оценке пассивов организации

На протяжении нескольких столетий бухгалтеры использовали это правило для проверки правильности ведения бухгалтерского учета.

Активы и пассивы учитываются на разных бухгалтерских счетах.