Анализ финансового состояния организации

Информационная база и этапы анализа финансового состояния организации

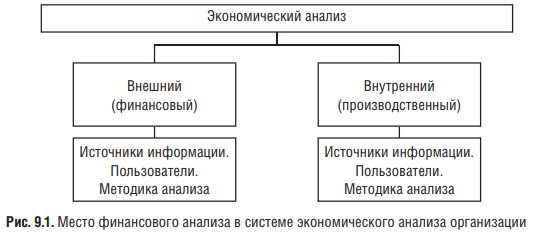

Анализ финансового состояния организации и ее финансовых результатов в совокупности составляют методику финансового анализа деятельности организации. Место финансового анализа в системе экономического анализа можно отобразить на рисунке 9.1.

Финансовый (внешний) анализ деятельности организации и анализ хозяйственной деятельности организации (внутренний) отличаются источниками информации, пользователями анализа и методикой анализа.

Финансовый анализ проводится на основе данных внешней финансовой отчетности организации, пользователями результатов такого анализа являются собственники, инвесторы и другие контрагенты организации, то есть внешние пользователи информации. Тогда как анализ хозяйственной деятельности организации, который был рассмотрен в предыдущих главах учебника, базируется на данных внутренней (управленческой) отчетности и учета организации и предназначен, в первую очередь, для менеджмента компании, то есть для внутренних пользователей результатов анализа.

Анализ финансового состояния организации является частью финансового анализа, который в свою очередь является частью экономического анализа организации. Как уже отмечалось, экономический анализ проводится по данным внутренней отчетности организации, его результаты предназначены для менеджмента организации, т. е. для внутренних нужд организации, в отличие от финансового анализа, который направлен на внешних пользователей и базируется на внешней отчетности организации.

Анализ финансового состояния проводится для исследования экономических процессов и экономических отношений организации в части анализа имущества организации и источников его формирования, показывает сильные и слабые стороны использования активов организации и ее капитала, и используется для принятия оптимальных управленческий решений.

Диагностика финансового состояния организации состоит в установлении и изучении характеристик, отражающих состояние финансов хозяйствующего субъекта. Она включает определение методов измерения состояния финансовой деятельности организации, оценку критериев и выявленных отклонений от стандартных значений критериев.

Оценка финансового состояния может быть выполнена с различной степенью детализации в зависимости от цели анализа, а также различных факторов информационного, временного, методического, кадрового и технического обеспечения.

Возможности анализа финансового состояния в значительной степени определяются качеством и количеством информационного обеспечения.

В получении объективной информации заинтересованы следующие организации и лица:

- собственники, акционеры, учредители;

- кредиторы, инвесторы (банки, инвестиционные компании);

- поставщики материалов, организации-смежники, брокеры, дилеры по сбыту продукции (деловые партнеры организации);

- государственные и муниципальные органы управления, в том числе федеральная налоговая служба и другие;

- общественные организации и союзы (например, Союз промышленников и т. д.) и др.

Доступ к исходной информации у заинтересованных лиц и организаций разный. Наиболее информирован управленческий персонал организации. Именно здесь в организации проводится анализ внутреннего состояния финансов, который подчинен задачам управления организацией.

У остальных заинтересованных лиц доступ к информации ограничен.

Они могут осуществлять внешний анализ, базируясь на публикуемых официальных данных финансовой отчетности организации. Данные этой отчетности обычно носят обобщающий и агрегированный характер, чтобы сохранить коммерческую тайну. В отечественной и зарубежной практике разработаны и применяются различные методики внешнего анализа, позволяющие установить финансовое положение организации по ограниченному кругу показателей, его деятельности.

Для достижения целей анализа финансового состояния отчетность должна отвечать требованиям точности и достоверности, своевременности, необходимой достаточности, актуальности.

На сегодняшний день существует немного организаций, отчетность которых соответствовала бы этим требованиям. Поэтому желательно, прежде чем финансовая отчетность попадет к аналитику, чтобы ее проверил аудитор и внес свои поправки оценщик.

Информационное обеспечение анализа финансового состояния составляет:

- информация регулятивно-правового характера;

- финансовая информация нормативно-справочного характера;

- бухгалтерская отчетность;

- статистическая финансовая информация;

- внеучетные данные.

В соответствии с Законом РФ «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Министерства финансов Российской Федерации от 29 июля 1998 г. № 34н), Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) и Приказом Министерства финансов Российской Федерации от 2 июля 2010 года № 66н в состав годовой бухгалтерской отчетности включаются:

- форма «Бухгалтерский баланс»;

- форма «Отчет о финансовых результатах»;

- приложения к бухгалтерскому балансу и отчету о прибылях и убытках (форма «Отчет об изменениях капитала», форма «Отчет о движении денежных средств», форма «Отчет о целевом использовании средств»);

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах с изложением основных факторов, повлиявших в отчетном году на итоговые результаты деятельности организации, с оценкой его финансового состояния;

- итоговая часть аудиторского заключения (для организаций, подлежащих обязательному аудиту), подтверждающая степень достоверности сведений, включаемых в бухгалтерскую отчетность организации.

Основными источниками информации для проведения анализа финансового состояния организации являются бухгалтерский баланс и пояснения к бухгалтерскому балансу и отчету о финансовых результатах.

Проблема отражения данных в финансовой отчетности по балансовой стоимости частично снимается, если собственник регулярно принимает решение о переоценке активов компании. Однако в соответствии с ныне действующей нормативной базой проведение переоценок основных средств и нематериальных активов не стимулируется налоговым законодательством.

Практика анализа финансового состояния выработала основные правила чтения (методы анализа) финансовых отчетов. Среди них можно выделить следующие:

Горизонтальный анализ (временной) – сравнение каждой позиции отчетности с предыдущим периодом.

Вертикальный анализ (структурный) – определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом.

Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя. С помощью тренда ведется перспективный прогнозный анализ.

Анализ относительных показателей (коэффициентов) – расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей.

Сравнительный анализ (пространственный) – это как внутрихозяйственное сравнение по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, так и межхозяйственное сравнение показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

- Экспресс-анализ финансового состояния.

- Детализированный анализ финансового состояния.

Экспресс-анализ финансового состояния

Его целью является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. В процессе анализа рассчитываются различные показатели, дополненные оценками, основанными на опыте и квалификации специалиста.

Экспресс-анализ целесообразно выполнять в три этапа:

- подготовительный этап;

- предварительный обзор финансовой отчетности;

- экономическое чтение и анализ отчетности.

Цель первого этапа – принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению. Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей, проверяется правильность и ясность всех отчетных форм; проверяются валюта баланса и все промежуточные итоги.

Цель второго этапа – ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта.

Третий этап является основным в экспресс-анализе; его цель – обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей.

Детализированный анализ финансового состояния

Его цель – более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

Наиболее часто программа углубленного анализа финансового состояния состоит из следующих разделов:

- Оценка имущественного положения;

- Оценка ликвидности и платежеспособности;

- Оценка финансовой устойчивости;

- Оценка вероятности банкротства.

Анализ имущественного положения организации

Анализируя имущественное состояние организации, оценивают общую величину активов, их структуру и состояние и источников их формирования. Рост активов свидетельствует о наращивании имущественного потенциала организации. Для оценки имущественного состояния организации часто используют такой прием анализа, как построение аналитического баланса-нетто. Термин «баланс-нетто» означает, что в балансе устраняется влияние регулирующих статей (расходы будущих периодов и др.).

Итог баланса организации дает ориентировочную оценку суммы средств, находящихся в распоряжении организации. Однако следует иметь в виду, что такая оценка вовсе не отражает той суммы средств, которой реально располагает предприятие, его «стоимостной оценки».

Процесс трансформации баланса-брутто в баланс-нетто (очистка баланса), сводится, таким образом, к выполнению следующих процедур:

- исключение регулирующих статей;

- уменьшение ряда статей баланса на суммы соответствующих регуляторов.

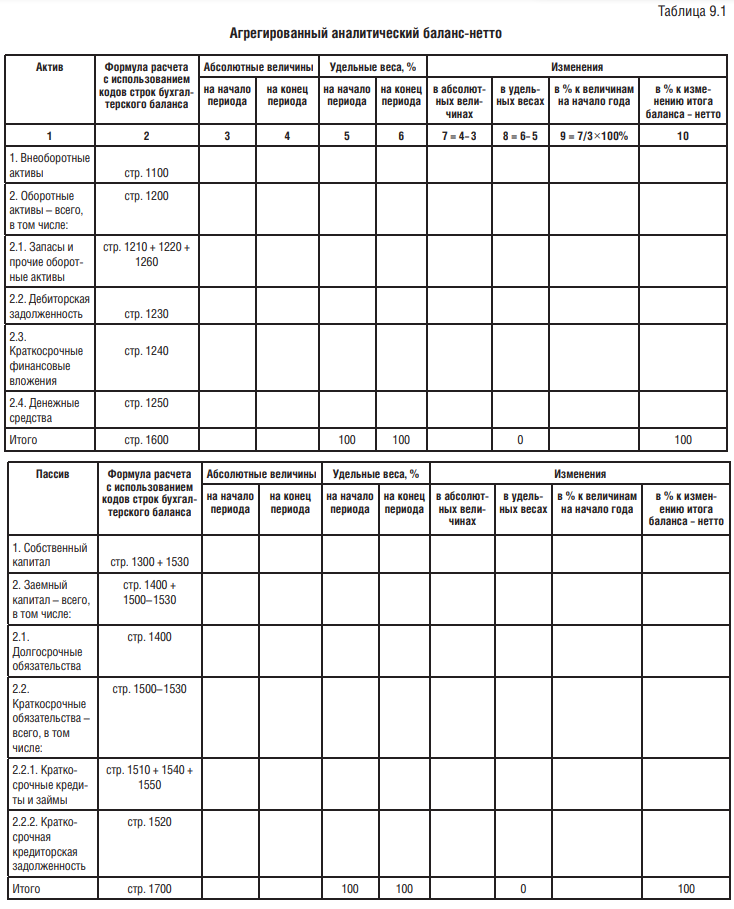

Кроме того, для построения аналитического агрегированного баланса статьи баланса-нетто уплотняются (агрегируются) и по этим данным проводится вертикальный и горизонтальный анализ для выявления тенденций по основным составляющим имущества и источникам его формирования, представленным в активе и пассиве баланса.

Агрегированные балансы строятся путем объединения в группы однородных статей баланса. Таким образом можно сократить число статей баланса, повысить его наглядность.

Агрегацию (уплотнение) баланса можно выполнять различными способами. Одна из форм агрегированного баланса представлена в табл. 9.1.

Группировка актива производится по принципу «иммобилизованные/мобильные средства»; группировка пассива – по принципу «собственные/заемные средства».

При формировании показателей таблицы 9.1 в столбце 3 и 4 формируются показатели путем перенесения данных из бухгалтерского баланса или их расчета с использованием формул, указанных в столбце 2, на начало и конец анализируемого периода. В столбцах 5 и 6 таблицы показатели формируются как величина доли соответствующего показателя в итоговой строке актива и пассива баланса, умноженная на 100%. В столбце 10 показатели формируются как структура столбца 7, то есть за 100% берется итоговое значение столбца 7 и в процентах от него рассчитывается значение строк по этому столбцу. Сумма строк 1 и 2 по столбцу 10 должна давать 100%.

Анализируя данные таблицы, следует заключить, какие произошли изменения в активах и источниках финансирования организации в абсолютной величине и в относительной (в удельных весах), за счет чего произошли эти изменения, какие активы или источники финансирования занимают наибольший удельный вес и как изменилась структура активов и источников финансирования (пассивов) за анализируемый период.

Кроме того, для анализа имущественного положения часто дополнительно проводится анализ состояния и движения основных средств организации как основной составляющей имущества промышленной организации. Для этого используются показатели: коэффициент износа, коэффициент ввода, коэффициент выбытия и другие (табл. 9.2).

Таблица 9.2

| № п/п | Наименование показателя | Формула расчета | Источник данных |

|---|---|---|---|

| 1 | Сумма хозяйственных средств, находящихся в распоряжении организации (валюта баланса) | Итог баланса – нетто | Бухгалтерский баланс |

| 2 | Доля активной части основных средств | Стоимость активной части основных средств / стоимость основных средств | Приложение к бухгалтерскому балансу и отчету о финансовых результатах |

| 3 | Коэффициент износа основных средств | Начисленная амортизация / первоначальная стоимость основных средств | |

| 4 | Коэффициент обновления (ввода) | Первоначальная стоимость поступивших за период основных средств / первоначальная стоимость основных средств на конец периода | |

| 5 | Коэффициент выбытия | Первоначальная стоимость выбывших за период основных средств / первоначальная стоимость основных средств на начало периода |

Часть представленных в табл. 9.2. коэффициентов рассматривалась в разделе 3.2. данного учебника. К активной части основных средств относят основные средства, непосредственно занятые в производстве товаров, работ, услуг: оборудование, транспортные средства, инвентарь и т. п., к пассивной части чаще всего относятся недвижимое имущество и сооружения.

Анализ ликвидности и платежеспособности организации

Одним из главных критериев оценки финансового состояния организации является показатель платежеспособности и степень ликвидности организации.

Платежеспособность организации определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из коммерческих операций.

Ликвидность организации определяется наличием ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках, легкореализуемые элементы оборотных ресурсов.

Ликвидность отражает способность организации в любой момент совершать необходимые расходы. При этом под ликвидностью активов понимается скорость конвертации актива в денежные средства, т. е. абсолютно ликвидный актив. Уровень ликвидности активов характеризуется суммой денежных средств, которую можно получить от их продажи, и временем, которое для этого необходимо. То есть ликвидность актива –

это скорость его превращения в деньги по цене близкой к рыночной в срок типичный для рыночной экспозиции такого актива на рынке.

Ликвидность характеризует такое финансовое состояние, при достижении которого организация не только сможет выполнить свои финансовые обязательства, но ей гарантировано продолжение производственно–хозяйственной деятельности в определенном периоде времени в будущем. Если же потребность в платежных средствах неоднократно превышает их поступление, возникают разрыв ликвидности, что может привести к неплатежеспособности организации.

Улучшение платежеспособности организации неразрывно связано с политикой управления оборотным капиталом, которая нацелена на минимизацию финансовых обязательств.

Для оценки платежеспособности и ликвидности используют следующие основные приемы:

- анализ ликвидности баланса;

- расчет финансовых коэффициентов платежеспособности и ликвидности.

Анализ ликвидности баланса

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

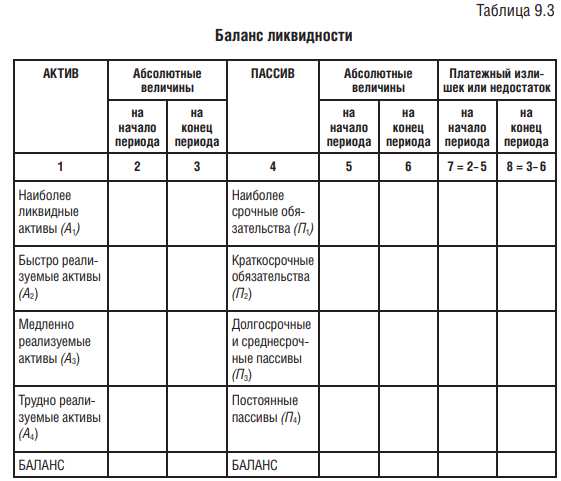

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В анализе ликвидности баланса активы и пассивы классифицируют следующим образом:

1) активы – по степени ликвидности:

- наиболее ликвидные – денежные средства и краткосрочные ценные бумаги (А1) (стр. 1250 + 1240);

- быстрореализуемые активы – дебиторская задолженность и прочие оборотные активы (А2) (стр. 1230 + 1260);

- медленнореализуемые активы – запасы (А3) (стр. 1210 + 1220);

- труднореализуемые активы – внеоборотные активы (А4) (стр. 1100).

2) пассивы – по степени срочности:

- наиболее срочные обязательства – кредиторская задолженность (П1) (стр. 1520);

- краткосрочные пассивы – краткосрочные кредиты и займы и прочие пассивы, ссуды, непогашенные в срок (П2) (стр. 1510 + 1540 + 1550);

- долгосрочные и среднесрочные пассивы – долгосрочные кредиты и заемные средства (П3) (стр. 1400);

- постоянные пассивы – собственный капитал (П 4) (стр. 1300 + 1530).

В столбцах 7 и 8 платежный излишек или недостаток рассчитывается как разница между соответствующей группой активов и соответствующей группой пассивов.

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства (9.1):

A1 ≥ П1,

A2 ≥ П2,

A3 ≥ П3,

A4 ≤ П4,

Выполнение первых трех неравенств в этой системе неизбежно приводит к выполнению четвертого. Его выполнение свидетельствует о наличии у организации собственных оборотных средств, т. е. выполняется минимальное условие финансовой устойчивости.

Если одно или несколько условий не выполняется, то ликвидность баланса отличается от абсолютной. Причем недостаток средств по одной группе компенсируется излишком в другой, хотя компенсация имеет место только по стоимостной величине, так как в реальной ситуации менее ликвидные активы не могут заменить более ликвидные.

Анализ платежеспособности по относительным показателям

Для комплексной оценки платежеспособности и ликвидности организации кроме анализа ликвидности баланса необходим расчет коэффициентов ликвидности.

В практике проведения анализа финансового состояния в основном используется следующие показатели, характеризующие платежеспособность (формулы расчета приведены в табл. 9.4.):

- коэффициент общей платежеспособности;

- коэффициент текущей (общей) ликвидности или коэффициент покрытия;

- коэффициент быстрой ликвидности или «критической оценки»;

- коэффициент абсолютной ликвидности.

Таблица 9.4

| № п/п | Наименование показателя | Формула расчета | Коды строк бухгалтерского баланса | Нормативное значение |

|---|---|---|---|---|

| 1 | Коэффициент общей платежеспособности | активы организации / обязательства организации | стр.1600 / стр. 1400 + 1500 (–1530) | ≥2 |

| 2 | Коэффициент текущей ликвидности | текущие активы / текущие обязательства | стр.1200 / стр.1500 (–1530) | 1 – 3 |

| 3 | Коэффициент быстрой ликвидности | ДЗ + КФВ + ДС / текущие обязательства | стр.1230 + 1240 + 1250 / стр.1500 (–1530) | 0,7 – 1 |

| 4 | Коэффициент абсолютной ликвидности | КФВ + ДС / текущие обязательства | стр.1230 + 1240 + 1250 / стр.1500 (–1530) | 0,2 – 0,5 |

Принятые сокращения: ДЗ – дебиторская задолженность; КФВ – краткосрочные финансовые вложения; ДС – денежные средства.

Коэффициент общей платежеспособности показывает отношение всех активов организации к общей сумме обязательств организации.

В общем случае норма этого коэффициента больше либо равен 2. Но его величина зависит от отраслевой принадлежности организации, которая проявляется, в том числе в структуре активов организации. Чем ниже доля внеоборотных активов организации, тем ниже потребность организации в собственных источниках финансирования, что в свою очередь приводит к снижению нормы этого показателя.

Последние три коэффициента отличаются друг от друга составом числителя. В коэффициенте абсолютной ликвидности в качестве числителя использована самая ликвидная часть текущих активов – денежные средства и краткосрочные финансовые вложения, в промежуточном коэффициенте покрытия (коэффициенте быстрой ликвидности) в числителе кроме денежных средств и краткосрочных финансовых вложений имеется дебиторская задолженность. В числителе коэффициента текущей ликвидности используется сумма всех текущих активов.

Что касается критических значений коэффициентов, то о коэффициенте текущей ликвидности (об общем коэффициенте покрытия) можно сказать, что нормативное значение равное 2, чаще всего указываемое в литературе, достаточно спорно, так как его правильнее было бы дифференцировать по отраслевому признаку. Для промежуточного коэффициента покрытия считается нормальным его значение до единицы. Чрезмерно высокое значение этого коэффициента может быть результатом неоправданного роста дебиторской задолженности или производственных запасов.

Все три коэффициента характеризуют степень покрытия текущими активами краткосрочного долга. Коэффициент текущей ликвидности показывает какую часть краткосрочных обязательств организация способна покрыть за счет всех оборотных активов. Нормативное значение этого коэффициента указывает на то, что оборотные активы минимум должны быть равны краткосрочным обязательствам, а максимум могут превышать краткосрочные обязательства в 3 раза. Значение этого показателя зависит от скорости оборота оборотных активов, что в свою очередь зависит от отраслевой принадлежности организации.

Коэффициент быстрой ликвидности показывает, какую часть краткосрочных обязательств организация способна покрыть за счет более ликвидной части оборотных активов: дебиторской задолженности, краткосрочных финансовых вложений и денежных средств. Норма этого коэффициента указывает, что от 70 до 100% краткосрочных обязательств организация должна покрыть за счет такого вида активов.

Коэффициент абсолютной ликвидности показывает долю краткосрочных обязательств организации покрываемых наиболее ликвидной частью оборотных активов: денежных средств и краткосрочных финансовых вложений. И она должна составлять от 20 до 50% краткосрочных обязательств организации.

Полученные данные сводят в таблицу:

Таблица 9.5

| Коэффициент | На начало периода | На конец периода | Изменение ( + , —) |

|---|---|---|---|

| Коэффициент общей платежеспособности (Коп) | |||

| Коэффициент текущей ликвидности (Ктл) | |||

| Коэффициент быстрой ликвидности (Кбл) | |||

| Коэффициент абсолютной ликвидности (Кал) |

Улучшение платежеспособности организации неразрывно связано с политикой управления оборотным капиталом, которая нацелена на минимизацию финансовых обязательств.

Анализ финансовой устойчивости организации

На сегодняшний день существует несколько подходов к оценке финансовой устойчивости организации. Выделяют методики анализа, основанные на абсолютных и относительных показателях.

На сегодняшний день существует несколько подходов к оценке финансовой устойчивости предприятия. Выделяют методики анализа, основанные на абсолютных и относительных показателях. Однако прежде чем перейти к анализу указанных методик, необходимо определиться с понятием «финансовая устойчивость».

Финансовая устойчивость, по мнению Э. А. Маркарьяна и Г. П. Герасименко, анализируемая по абсолютным показателям, определяется соотношением стоимости материальных оборотных средств (запасов и затрат) и величин собственных и заемных источников средств для их формирования. Обеспечение запасов и затрат источникам средств для их формирования является сущностью финансовой устойчивости предприятия.

Надо отметить, что данное мнение на этот счет впервые было опубликовано в книге А. Д. Шеремета «Методика финансового анализа» в 1992 году. Соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния предприятия.

Обеспеченность запасов и затрат источниками формирования является сущностью финансовой устойчивости, тогда как платежеспособность выступает ее внешним проявлением. В то же время степень обеспеченности запасов и затрат источниками есть причина той или иной степени платежеспособности (или неплатежеспособности), выступающей как следствие обеспеченности. Финансовая устойчивость – это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

По мнению все тех же Э. А. Маркарьяна и Г. П. Герасименко, финансовая устойчивость оценивается, в рамках анализа по относительным показателям, по соотношению собственных и заемных средств, по темпам накопления собственных средств в результате текущей и финансовой деятельности, соотношению мобильных и иммобилизованных средств предприятия, достаточным обеспечением материальных оборотных средств собственными источниками.

Запас источников собственных средств – это запас финансовой устойчивости организации при том условии, что его собственные средства превышают заемные.

Финансовая устойчивость, т. е. финансовая независимость организации, способность маневрировать собственными средствами, достаточная финансовая обеспеченность бесперебойного процесса деятельности. Стабильность работы предприятия связана с общей его финансовой структурой, степенью его зависимости от внешних кредиторов и инвесторов. Если структура «собственный капитал – заемные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, если сразу несколько кредиторов потребуют возврат своих денег в «неудобное» время. Такой же точки зрения придерживается и Г.В. Савицкая: «Финансовое состояние предприятий, его устойчивость во многом зависят от оптимальности структуры источников капитала (соотношения собственных и заемных средств) и от оптимальности структуры активов предприятия».

Финансовая устойчивость характеризуется, следовательно, соотношением собственных и заемных средств, по мнению А. И. Ковалева, В. П. Привалова.

На устойчивость предприятия оказывают влияние различные факторы:

- положение предприятия на товарном рынке;

- производство и выпуск дешевой, пользующейся спросом продукции;

- его потенциал в деловом сотрудничестве;

- степень зависимости от внешних кредиторов и инвесторов;

- наличие неплатежеспособных дебиторов;

- эффективность хозяйственных и финансовых операций и т. п.

Такое разнообразие факторов подразделяет и саму устойчивость по видам. Так, применительно к предприятию она может быть: в зависимости от факторов, влияющих на нее, – внутренней и внешней, общей (ценовой), финансовой.

1. Внутренняя устойчивость – это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип активного реагирования на изменение внутренних и внешних факторов.

2. Внешняя устойчивость предприятия обусловлена стабильностью экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

3. Общая устойчивость предприятия – это такое движение денежных потоков, которое обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами).

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате.

Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним проявлением.

Финансовая устойчивость – это такое состояние ее финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска.

М. Н. Крейнина считает, что финансовая устойчивость – это стабильность финансового положения предприятия, обеспечиваемая достаточной долей собственного капитала в составе источников финансирования.

В. В. Ковалев утверждает, что суть оценки финансовой устойчивости состоит в оценке способности предприятия отвечать по своим долгосрочным финансовым обязательствам. В основе методики оценки лежит расчет показателей, характеризующих структуру капитала и возможности поддерживать данную структуру.

По нашему мнению, финансовая устойчивость показывает степень обеспеченности активов организации собственными источниками финансирования. Чем выше эта степень, тем финансово устойчивее организация.

Методы оценки финансовой устойчивости организации

Как уже отмечалось выше, финансовую устойчивость принято оценивать по абсолютным и относительным показателям. Причем методика оценки по абсолютным показателям является особенностью отечественного финансового анализа.

Анализ финансовой устойчивости по абсолютным показателям

В ходе производственного процесса на предприятии происходит постоянное пополнение запасов товарно-материальных ценностей.

В этих целях используются как собственные оборотные средства, так и заемные источники (краткосрочные кредиты и займы). Изучая излишек или недостаток средств для формирования запасов, устанавливаются абсолютные показатели финансовой устойчивости.

Для детального отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов используется система показателей.

Наличие собственных оборотных средств (СОС) на конец расчетного периода определяется по формуле:

собственный капитал – внеоборотные активы. (9.2)

Наличие собственных и долгосрочных заемных источников финансирования запасов (СДИ) определяется по формуле:

собственный капитал – внеоборотные активы + долгосрочные кредиты и займы. (9.3)

Общая величина основных источников формирования запасов (ОИЗ) определяется по формуле:

собственные и долгосрочные заемные источники финансирования запасов + краткосрочные кредиты и займы. (9.4)

В результате можно определить три показателя обеспеченности запасов (З) источниками их финансирования.

Излишек (+), недостаток (–) собственных оборотных средств (СОС):

СОС (±Ec) = СОС – З. (9.5)

Излишек (+), недостаток (–) собственных и долгосрочных источников (СДИ) финансирования запасов:

СОС (±ET) = СДИ – З. (9.6)

Излишек (+), недостаток (–) общей величины основных источников (ОИЗ) покрытия запасов:

ОИЗ (±Es) = СДИ – З. (9.7)

Данные показатели обеспеченности запасов соответствующими источниками финансирования преобразуются в трехфакторную модель, характеризующую тип финансовой устойчивости организации.

При определении типа финансовой ситуации используется трехмерный (трехкомпонентный) показатель, рекомендованный в экономической литературе:

S = {S1 (±Ec), S2(±ET),S3(±Es)}, (9.8)

где функция определяется следующим образом:

если х ≥ 0, то S(x)=1,

если х < 0, то S(x)=0. (9.9)

В результате выделяют четыре типа финансовой устойчивости, которые представлены в таблице 9.6.

Таблица 9.6

| Тип финансовой устойчивости | Трехмерная модель | Источники финансирования запасов | Краткая характеристика типа финансовой устойчивости |

|---|---|---|---|

| 1. Абсолютная финансовая устойчивость | (1,1,1) | Собственые оборотные средства | Высокий уровень платежеспособности. Организация не зависит от внешних кредиторов |

| 2. Нормальная финансовая устойчивость | (0,1,1) | Собственые оборотные средства + долгосрочные кредиты и займы | Нормальная платежеспособность. Рациональное использование заемных средств. Высокая доходность текущей деятельности. |

| 3. Неустойчивое финансовое состояние | (0,0,1) | Собственые оборотные средства + долгосрочные кредиты и займы + краткосрочные кредиты и займы | Нарушение нормальной платежеспособности. Возникает необходимость привлечения дополнительных источников финансирования. Возможно восстановление платежеспособности. |

| 4. Кризисное финансовое состояние | (0,0,0) | – | Организация полностью неплатежеспособно и находится на грани банкротства |

Анализ финансовой устойчивости по относительным показателям

Анализ существующих методик оценки финансовой устойчивости по относительным показателям указывает на наличие здесь показателей трех категорий (табл. 9.7):

- показатели, основанные на анализе структуры источников финансирования;

- показатели, основанные на анализе степени обеспеченности активов собственными источниками финансирования;

- показатели, основанные на анализе покрытия внешних источников финансирования.

Таблица 9.7

| Показатель | Формула расчета | Значение показателя | Рекомендуемый критерий |

|---|---|---|---|

| Характеризующие структуру капитала | |||

| Коэффициент автономии (финансовой независимости) | собственный капитал / валюта баланса = (стр.1300 + 1530) / стр.1600 | Характеризует независимость от заемных средств. Показывает долю собственных средств в общей сумме всех средств организации | > 0,5 |

| Коэффициент финансовой зависимости заемный капитал / | валюта баланса = (стр.1400 + 1500 – 1530) / стр.1600 | Показывает отношение всех источников финансирования к собственному капиталу. Рост показателя в динамике указывает на увеличение зависимости от кредиторов | Ј |

| Коэффициент соотношения заемных и собственных средств (плечо финансового левериджа (рычага)) | заемный капитал / собственный капитал = (стр.1400 + 1500 – 1530) / (стр.1300 + 1530) | Показывает сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств | Стремится к 1 |

| Коэффициент структуры долгосрочных источников финансирования долгосрочные обязательства / перманентный капитал = | стр.1400 / (стр.1300 + 1530 + 1400 ) | Показывает долю долгосрочных обязательств в перманентном капитале (сумме долгосрочных обязательств и собственного капитала) | |

| Характеризующие степень обеспеченности активов собственными источниками финансирования | |||

| Коэффициент обеспеченности текущих активов собственными оборотными средствами (к-т обеспеченности собственными оборотными средствами) | COC / оборотные активы = (стр.1300 + 1530 – 1100) / стр.1200 | Показывает насколько оборотные активы организации сформированы за счет собственных средств организации. Чем выше эта доля, тем финансово устойчивее организация | > 0,1 |

| Коэффициент обеспеченности материально-производственных запасов собственными оборотными средствами | COC / МПЗ = (стр.1300 + 1530 – 1100) / (стр.1210 +1220) | Показывает насколько материально-производственные запасы организации сформированы за счет собственных средств организации. Чем выше эта доля, тем финансово устойчивее организация | > 1,0 |

| Коэффициент маневренности собственного капитала | COC / собственный капитал = (стр.1300 + 1530 – 1100) / (стр.1300 + 1530) | Показывает какая часть собственного капитала является маневренной, т. е. направлена на формирование оборотных активов. Рост показателя свидетельствует о росте финансовой устойчивости | |

| Коэффициент маневренности собственных оборотных средств | денежные средства / COC = стр.1250 / (стр.1300 + 1530 – 1100) | Показывает какая часть собственных оборотных средств является маневренной, т. е. состоит из денежных средств | |

| Характеризующие степень покрытия внешних источников финансирования | |||

| Коэффициент обеспеченности процентов к уплате | EBIT / процент к уплате | Показывает соотношение прибыли до выплат процентов и налогов и процентов к уплате. Чем выше показатель, тем финансово устойчивее организация | > |

| Коэффициент покрытия постоянных финансовых расходов | (ПФР) EBIT / (процент к уплате + ПФР) | Показывает соотношение прибыли до выплат процентов и налогов и процентов к уплате в сумме с величиной постоянных финансовых расходов. Чем выше показатель, тем финансово устойчивее организация | > |

| Коэффициент покрытия за счет денежных потоков | (Ден. поток до НО + ПФР) / ПФР | Показывает соотношение суммы денежного потока до налогообложения и постоянных финансовых расходов с величиной постоянных финансовых расходов. Чем выше показатель, тем финансово устойчивее организация | > |

Финансовая устойчивость показывает степень обеспеченности активов организации собственными источниками финансирования. Чем выше эта степень, тем финансово устойчивее организация.

Анализ вероятности банкротства

Одной из важных задач анализа платежеспособности является оценка степени близости организации к банкротству. Существуют критерии формального и неформального характера, по которым организация может быть признана несостоятельной.

Система критериев для оценки удовлетворительности структуры бухгалтерского баланса организации была определена в Постановлении Правительства РФ № 498 от 20 мая 1994 года «О некоторых мерах по реализации законодательных актов о несостоятельности (банкротстве) организаций», принятом в связи с Указом Президента РФ № 2264 от 22.12.1993.

В соответствии с данным Постановлением Федеральное управление по делам о несостоятельности (банкротстве) при Госкомимуществе РФ Распоряжением № 31-р от 12.08.1994 г. утвердило Методические положения по оценке финансового состояния организаций и установлению неудовлетворительной структуры баланса. Действовало данное Распоряжение для организаций, где доля государственной собственности более 25 %. На сегодняшний день данная методика используется как дополнительный источник информации для принятия решений.

Согласно Распоряжению, анализ и оценка структуры баланса организации проводится на основе показателей:

- коэффициента текущей ликвидности (больше либо равен 2);

- коэффициента обеспеченности собственными оборотными средствам (больше либо равен 0,1);

- коэффициентов восстановления (утраты) платежеспособности.

| KТЛ(p)1 = | K1Ф + 6 / (K1Ф - K1Н) | (9.10) |

| 2 |

KТЛ(p)1 – расчетное значение КТЛ для коэффициента восстановления платежеспособности;

K1Ф – фактическое значение в конце отчетного периода КТЛ;

K1Н – значение КТЛ в начале отчетного периода;

6 – период восстановления платежеспособности в месяцах;

Т – отчетный период в месяцах;

2 – нормативное значение КТЛ, равное 2.

| KТЛ(p)2 = | K1Ф + 3 / (K1Ф - K1Н) | (9.11) |

| 2 |

KТЛ(p)2 – расчетное значение КТЛ для коэффициента утраты платежеспособности;

3 – период утраты платежеспособности в месяцах;

Т – отчетный период в месяцах.

Как видим, расчетный КТЛ определяется достаточно условно.

Существуют и другие методы, которые смогут с большей достоверностью определить будущее организации.

Что касается КУВ, то решение о наличии у организации реальной возможности восстановить свою платежеспособность принимается в том случае, если значение КУВ будет не меньше единицы, то есть если предприятие способно будет в течение шести месяцев выйти на нормативное значение показателя КТЛ = 2.

Если отсутствуют основания для принятия решения о неудовлетворительной структуре баланса, то рекомендуется рассчитать коэффициент утраты платежеспособности на предстоящий трехмесячный период.

Если же КУВ будет меньше двух, то в этом случае может быть принято решение о возможной утрате платежеспособности.

Выводы о неплатежеспособности и неудовлетворительной структуре баланса делаются на основании двух первых показателей. Если хотя бы один из них меньше нормативного значения, то мы имеем дело с неплатежеспособной организацией.

Сегодня указанная методика применяется только как дополнительный инструмент анализа для целей определения вероятности банкротства организации, но не как основной.

Помимо данной методики широко известны модели оценки вероятности банкротства Э. Альтмана и другие аналогичные модели.

Для США на основе дискриминантного анализа Эдвардом Альтманом был рассчитан «индекс Z». Этот индекс позволяет прогнозировать банкротство компаний в краткосрочный перспективе (от 1 до 2 лет).

Он основывается на ретроспективном изучении финансовой отчетности компаний, которые впоследствии обанкротились.

Целью дискриминантного анализа является отнесение нового наблюдения (организации) к одной из двух генеральных совокупностей.

В данном случае одной совокупностью являются организации-банкроты, другой – платежеспособные организации.

По существу, эта модель может быть записана в виде уравнения регрессии:

Z = K1 × X1 + K2 × X2 + K3 × X3 + K4 × X4 + K5 × X5,

где X1 – собственные оборотные средства/ все активы;

X2 – удержанная прибыль / все активы;

X3 – прибыль до выплаты процентов и налогов / все активы;

X4 – рыночная стоимость собственного капитала / все активы;

X5 – объем продаж / все активы.

Взвешивание каждого коэффициента различается для трех разных типов компаний:

- открытые компании, акции которых котируются на фондовой бирже, относящиеся к обрабатывающей промышленности;

- частные компании, относящиеся к обрабатывающей промышленности;

- компании, не относящиеся к обрабатывающей промышленности (небольшие, закрытые).

Для первого типа компаний характерно, что:

K1 = 1,2; K2 = 1,4; K3 = 3,3; K4 = 0,6; K5 = 1.

Если Z > 3, то вероятность банкротства для организации низка; если же Z < 1,8, то вероятность банкротства велика.

Для второго типа компаний характерно следующее:

K1 = 0,72; K2 = 0,85; K3 = 3,11; K4 = 0,42; K5 = 1.

Если Z > 3, то вероятность банкротства для организации низка; если же Z < 1,8, то вероятность банкротства велика.

Для третьего типа компаний характерно, что:

K1 = 0,56; K2 = 3,26; K3 = 6,72; K4 = 1,05; K5 = 0.

Если Z > 3, то вероятность банкротства для организации низка; если же Z < 1,8, то вероятность банкротства велика.

Однако применение данных моделей в российских условиях ограничено в силу нескольких причин: несоответствие условий их применения в макроэкономике, сложность их применения к определенному типу организационно-правовых форм организаций и к отраслям деятельности. Следовательно, данный инструмент анализа тоже можно применить только как дополнительный.

Позже для оценки финансового состояния организации-должника была предложена методика ФСФО РФ в Приказе № 16 от 23.01.2001, а 25.06.2003 постановлением Правительства РФ № 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа» принята методика, которая действует на сегодняшний день для целей анализа в рамках ФЗ «О несостоятельности (банкротстве)».