Методы и показатели оценки долговременных инвестиций

Для оценки эффективности долгосрочных инвестиций используются следующие методы: традиционные методы экономического анализа (сравнения, балансовый, сводки и группировки, графический, простых и сложных процентов, расчет абсолютных, относительных и средних величин и др.), специальные методы экономического анализа (цепных подстановок, относительных и абсолютных разниц и пр.) специальные методы инвестиционного анализа: способы определения современной и наращенной суммы вложений и соизмерения разновременных затрат, результатов и эффектов.

Для принятия оптимальных инвестиционных решений необходимо оценить экономическую эффективность, которая характеризуется системой относительных показателей, соизмеряющих полученный эффект с затратами инвестированного в проект капитала.

В основе классификации показателей экономической эффективности долгосрочных инвестиций лежит подразделение их на три группы: дисконтные, комплексные и показатели, при расчете которых не учитывается фактор времени. Принцип учета временной ценности денежных вложений и требуемой ставки рентабельности в основном реализуется в первой группе показателей. Многие компании предпочитают использовать в инвестиционном анализе сравнительно простые показатели и методы оценки без учета временных аспектов. Более трудной процедурой является оценка долгосрочных инвестиций в некоммерческих организациях: в этом случае применяются CBA – подход (система комплексных показателей), в основе которого лежит сопоставление количественно измеримых затрат с множеством прямых и косвенных преимуществ (выгод).

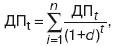

Расчетно-методические аспекты анализа эффективности долгосрочных инвестиций используют следующую систему обозначений: ДПт – текущая стоимость денежных потоков, определяемая по формуле

И 0– величина начальных, инвестиционных затрат; ДП t – поток денежных средств от реализации инвестиционного проекта в t-м году; n – количество лет, в течение которых реализуется инвестиционный проект; AH dn– фактор (множитель) текущей стоимости аннуитета, определяемый по формуле

d – проектная дисконтная ставка (чаще всего цена инвестированного капитала); А t – величина амортизационных отчислений в t-м году; Пч t – величина чистой прибыли от реализации проекта в t-м году.

Наиболее распространенные обобщающие показатели эффективности долгосрочных инвестиций: Чистая текущая стоимость:

ДП Ч=ДП T– И 0.

Если данный показатель положителен, можно осуществлять капиталовложения.

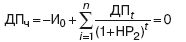

Внутренняя норма рентабельности (НРв) определяется из уравнения:

с помощью специальных компьютерных программ. Если показатель превосходит цену инвестированного капитала, можно принять проект, в противном случае он должен быть отвергнут.

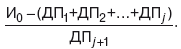

Срок окупаемости (По): если величина денежных потоков постоянна в каждом периоде реализации инвестиционного проекта,

П о=И о/ДП

Если ДП неэквивалентны между собой в различных периодах времени, значение По определяется суммой целой и дробной его составляющих. Целое значение находится сложением денежных потоков за соответствующие периоды времени до тех пор, пока полученная сумма не приблизится к величине И0, но не превысит ее. Дробная часть РВ определяется по формуле:

Проекты со сроком окупаемости меньше, чем установленный инвесторами нормативный промежуток временил принимаются, с! большим сроком окупаемости – отвергаются.

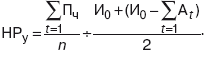

Учетная норма рентабельности

Проекты, имеющие НР убольше целевого (нормативного) показателя, принимаются к реализации, а варианты капиталовложений с меньшей рентабельностью отвергаются.

Индекс рентабельности инвестиций: НРи= ДП T/ И 0

проект принимается к реализации, пока данный показатель превышает 1. Годовые эквивалентные затраты:

З г= И 0/АН d,n

Показатель используется для сравнения альтернативных проектов с различными масштабами капиталовложений и неравными сроками реализации.