Способы соизмерения разновременных затрат, результатов и эффектов. Оценка инвестиционных рисков

Инфляционные процессы в экономике приводят к необходимости сопоставлять разновременные затраты, результаты и эффекты, что прежде всего актуально для капитальных вложений. Коммерческая деятельность предприятия нуждается в постоянном контроле за эффективностью инвестиций, для чего используются две группы критериев, основанных на учетных и на дисконтированных оценках.

К группе учетных оценок относятся такие, как срок окупаемости и коэффициент эффективности инвестиций.

Срок (период) окупаемости, представляющий собой период, необходимый для возврата первоначальных инвестиций, рассчитывается по формуле:

где И – инвестиции, Д ср. – средний ожидаемый доход.

Эффективность инвестиций может быть измерена как отношение дохода (денежных поступлений) к первоначальным инвестициям и находится в обратном отношении со сроком окупаемости:

Недостатком учетной оценки эффективности инвестиционной деятельности является множественность способов определения дохода. Также при расчете срока окупаемости не принимается по внимание временной аспект стоимости денег. Доходы разновременные, но одинаковые по своей величине, рассматриваются как эквивалентные, что, как правило, не может дать реальной оценки эффективности инвестиций, в отличие от применения дисконтированных оценок.

В составе дисконтированных оценок используются: чистая приведенная стоимость или эффект (ПС); общая накопленная величина дисконтированных доходов (ДД); индекс рентабельности инвестиций (Р И); внутренняя норма прибыли (Н П) и др.

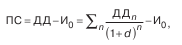

Дисконтированная чистая приведенная стоимость (эффект) рас считывается как разность между общей суммой дисконтированных денежных поступлений за п лет и суммой исходных инвестиций:

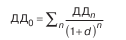

где Дп – общая накопленная величина дохода за п лет;

– общая накопленная величина дисконтированных доходов; d – величина дисконта. Используя этот критерий, необходимо руководствоваться правилом: если показатель меньше нуля, то проект следует отвергнуть.

Для оценки эффективности инвестиционных вложений наряду с абсолютными показателями ПС используются и относительные индексы рентабельности инвестиций, представляющие собой отношение общей суммы накопленных дисконтированных доходов к исходной инвестиции.

Для оценки эффективности планируемых инвестиций может использоваться критерий внутренней нормы прибыли проекта (внутренней доходности, или окупаемости), отражающий ставку дисконтирования, при которой ПС проекта равна нулю. Экономический смысл данного показателя, в отражении верхней границы допустимого уровня банковской процентной ставки, если проект полностью финансируется за счет ссуды банка. Если используются разные источники финансирования, то уровень рентабельности инвестиций не должен быть ниже текущего значения стоимости капитала. Большее числовое значение внутренней нормы прибыли считается предпочтительным.

Инвестиционная деятельность сопровождается риском, т. к. связана с иммобилизацией собственных финансовых ресурсов, привлечением заемных средств, разными сроками их возврата и ценой, поскольку инвестиции осуществляются в условиях неопределенности. Для оценки инвестиционных рисков используются статистические методы оценки: дисперсия, среднеквадратическое отклонение, коэффициент вариации, размах вариации и другие, т. к. требуется учесть неопределенность и вероятностные характеристики получения результатов не ниже требуемого значения, вероятность наступления ожидаемого ущерба.

Инвестиционные проекты характеризуются денежными потоками и необходимостью их финансовой оценки (дисконтирования). Риск может учитываться путем поправок к указанным параметрам.