Панова Юлия Игоревна

Советник Председателя правления КБ ЗАО «Русский международный банк»

Характеристика компонентов системы внутреннего контроля в финансово-банковской сфере

Характеристика компонентов системы внутреннего контроля в финансово-банковской сфере

Каждая организация в своей деятельности сталкивается с определёнными рисковыми ситуациями и моментами неопределённости в бизнес-процессах. На каждом этапе тех или иных операций, осуществляемых бизнесом, принимаются абсолютно разные решения, которые отражаются на результатах финансово-хозяйственной деятельности организаций. Главной задачей в период возникновения моментов неопределенности для руководителей организации является принятие решения о принятии того или иного уровня риска (неопределённости) или минимизации его последствий. С одной стороны такие моменты в бизнесе содержат риски, с другой стороны дают возможности, как для увеличения, так и для снижения финансовых результатов деятельности, операций. Именно система внутреннего контроля позволяет справляться руководителям организации с моментами неопределённости в бизнесе. Результативность использования ресурсов, нахождение оптимального баланса между доходом, ликвидностью и рисками для достижения стратегических целей и задач бизнеса в финансово-банковской сфере помогает система внутреннего контроля.

Такая система состоит из большого количества конкретных методик и процедур, разработанных для успешного достижения целей организациями. Эти методики и процедуры часто называют контрольными моментами, элементами, компонентами и так далее. Все вместе они образуют структуру внутреннего контроля организации.

Создание системы внутреннего контроля в организации будет считаться только тогда эффективной, если будет отвечать следующим критериям:

- система должна быть рентабельной;

- выбор типов контроля строится на анализе связанных с ними издержек и выгодой ожидаемой от применения;

- издержки на организацию и проведения контрольных процедур ниже затраченных ресурсов организацией;

- постановка целей в системе внутреннего контроля должна следовать стратегическим и операционным целей организаций и учитывать ситуации, влекущие как риски для деятельности организации, так и дающие возможности;

- методы и процедуры, применяемые в системе внутреннего контроля не должны быть избыточными.

Для того, чтобы понять каким образом можно выстроить эффективную систему внутреннего контроля для финансово-банковской сферы и адаптированную к условиям развития национальной экономики, необходимо четко понимать принципы действия такой системы и наполнение ее компонентов.

Прежде чем более детально проводить анализ компонентов систем внутреннего контроля, предложенных разными концепциями и учеными, рассмотрим их состав, предложенный моделью COSO, которую использую за основу большинство организаций и теоретиков.

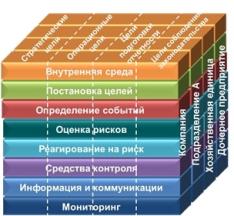

Моделью COSO предложено пять взаимосвязанных элементов - компонентов внутреннего контроля рис. 2.1.

Рис. 2.1. Взаимосвязь целей и компонентов системы внутреннего контроля

Компонент «контрольная среда» включен во все документы COBIT, SAC, COSO и SAS 78, которые, по существу, и рассматривают одинаковые понятия. COBIT включает проявления контрольной среды во все подходящие цели контроля.

Этот документ «разделяет процессы на категории: планирование и организация, закупки и внедрение, доставка и поддержка, мониторинг. Документ обращается к контрольной среде, где это только возможно. Документ SAC делит контрольную среду на меньшее количество категорий, он в основном ориентирован на информационные системы и включает намерения в состав контрольной среды, в то время как в других 3 документах намерения рассматриваются как часть другого компонента»[1]. Построение концепции внутреннего контроля основывается на документах SAS 55 (1988) к SAC (1991, 1994), COSO (1992), SAS 78 (1995), COBIT (1996). COSO и SAS 55/78, использующих большое количество категорий концепции среды и поэтому четко определяют контрольную среду. Возросшее значение доклада COSO в отношении компетенции, честности и этики персонала организации отразилось в дополнениях к документу SAS 55, изложенных в SAS 78.

К основополагающим факторам, определяющим контрольную среду, относятся:

1. Этические ценности менеджмента, которые устанавливают набор стандартов хорошего и плохого поведения в организации и заключаются в установлении набора принципов для руководящего звена при выборе решений, определяя его верность с моральной точки зрения организации и обществу;

2. Компетенция персонала, заключающаяся в рациональном сочетании знаний, способностей, профессиональных навыков работника, от которых зависит результативность компании;

Здесь можно привести основные принципы философии управления И. Ансоффа, который формулирует принципы управления, базирующиеся на двух основных подходах к решению проблем [3]:

-«управление на основе предвидения изменений»- когда внезапные события переходят в категорию ожидаемых, то есть при ускорении темпов изменений можно заранее предупредить будущие тенденции и определить реакцию на них;

-«управление на основе гибких экстренных решений» при возникновении большого количества задач стремительно, когда их невозможно вовремя предусмотреть.

4. Порядок делегирования полномочий и распределения обязанностей, наделение ответственностью позволяет передавать решение незначительных проблем, необходимых для этого прав и корреспондирующую с ними ответственность подчиненным, которые имеют необходимые знания, опыт, заинтересованность в вопросах участия в управлении. В результате в рамках управленческой структуры происходит расщепление и рациональное перераспределение прав, обязанностей и ответственности между ее субъектами.

5. Организационная структура определяет существующие формы власти и подчинения. В организационной структуре осуществляются основные информационные связи, а сама структура, рассматриваемая с позиции целостности системы с особыми свойствами, состоящую, в то же время, из элементов и подсистем со специфическими свойствами. Даже будучи относительно обособленными, они взаимодействуют между собой. Так, организация может состоять из технологической, информационной, экономической, социальной и ряда иных подсистем, каждая из которых, в свою очередь, имеет свои, таким образом, являясь внутренне сложной.

Более укрупнено факторы контрольной среды можно представить в следующем виде на рисунке 1.3.

000

000

Рис. 2.2. Факторы контрольной среды

В итоге, говоря о контрольной среде, как компоненте системы внутреннего контроля, можно заключить, что этот компонент является основой для всех остальных компонентов внутреннего контроля, обеспечивая дисциплину и структуру, а также общее отношение к вопросу организации системы.

Следующий компонент - оценка рисков подразумевает выявление и анализ соответствующих рисков, способных оказать негативное воздействие на деятельность организации при достижении установленных в организации целей.

Компонент средства контроля включают мероприятия по осуществлению контроля, распределению полномочий и ответственности и способствуют обеспечению необходимых действий для устранения рисков, которые могут препятствовать организации достижению её целей. Средства контроля осуществляются в рамках всей организации, на всех её уровнях, во всех ипостасях функционирования.

Компонент информационная среда и система коммуникации играют ключевую роль в системах внутреннего контроля, поскольку они создают информационную среду организации (например, отчеты и заключения, включающие финансовую и экономическую информацию, а также информацию по операционной деятельности и соблюдению внутренних процедур и норм законодательства, которая позволяет развивать и управлять бизнесом). В более широком смысле - обеспечение информационных потоков во всей организации.

Компонент мониторинг - процесс оценки качества работы системы внутреннего контроля в течение промежутка времени путем наблюдения и отдельных оценок организации системы.

Рис 2.3. Взаимосвязь целей и компонентов системы управления рисками

Краткая характеристика этих 3 дополненных компонентов можно представить в следующем виде [4]:

1.Постановка целей. Цели должны быть определены до того, как руководство начнет выявлять события, которые потенциально могут оказать влияние на их достижение. Процесс управления рисками предоставляет «разумную» гарантию того, что руководство компании имеет правильно организованный процесс выбора и формирования целей, и эти цели соответствуют стратегии организации уровню принятых ею рисков.

2. Определение событий. Внутренние и внешние события, оказывающие влияние на достижение целей организации, должны определяться с учетом их разделения на риски или возможности. Возможности должны учитываться руководством в процессе формирования стратегии постановки целей.

3. Реагирование на риск. Выбор руководством методов реагирования и воздействия на риск (событие), в том числе предотвращение, снижение, перенос или принятие риска, также разработка контрольных процедур, позволяющих привести остаточные риски в соответствии с приемлемым уровнем.

Система внутреннего контроля является важнейшей частью современной системы риск-менеджмента организации, позволяющей достичь цели, поставленные собственниками с минимальными затратами.

Наполнение рассмотренных компонентов системы внутреннего контроля, которые предложены разными концепциями, моделями и учеными, можно привести для финансово-банковской сферы и представить в виде структуры системы внутреннего контроля на рис. 2.4.

Поскольку контроль является важной составляющей, а точнее - функцией - управления в целом [5], для раскрытия его механизмов необходимо изучить особенности ее составных элементов, а для этого необходимо классифицировать систему контроля по разным признаками.

«Систему внутреннего контроля классифицируют по форме внутреннего контроля в зависимости от:

- особенностей организационной и правовой структуры субъекта;

- видов и масштабов финансово-хозяйственной деятельности субъекта;

- рациональности и целесообразности охвата контролем сфер деятельности субъекта»[6];

- отношения собственников, руководящего состава организации к ведению контроля.

Кроме того различают внутренний контроль в зависимости от применяемых методов, механизмов и приемов контроля. К общим методам контроля относятся индукция, дедукция, анализ, синтез, обобщение и другие. К самостоятельно разработанным методам относят замеры, взвешивание, пересчет, инвентаризацию, наблюдение, экспертизу, сверку, обратную калькуляцию, логическую и экономическую проверку, тестирование, анкетирование, опрос и т. д. Специальные методы включают методы экономической статистики, анализа, прогнозирования, моделирования и прочие.

«В зависимости от времени контроль подразделяют на: оперативный, тактический и стратегический.

В зависимости от данных, которые используются при контрольных мероприятиях, различают:

- фактический контроль,

- документальный контроль,

- контроль показателей, полученных с помощью обработки программными средствами.

По этапам проведения контрольных мероприятий различают предварительный, текущий и последующий контроль. Контроль может быть плановым и внеплановым, разовым, постоянным и периодическим.

По степени охвата данных может быть сплошным и выборочным»[7].

В зависимости от типа системы внутреннего контроля он может быть:

- автоматизированным, то есть осуществляться с помощью технических программных комплексов,

- неавтоматизированным, то есть осуществляется вручную без применения программных технических средств,

- смешанный или частично автоматизированный, то есть возможна частичная автоматизация отдельных стадий контроля, при которой внутренний контроль осуществляется с применением средств автоматизации в сочетании с обработкой данных вручную.

В зависимости от значимости субъектов контроля в процессе осуществления контрольных операций разделяют на:

- проверяющих (контролеров-ревизоров), непосредственно осуществляющих контроль;

- участников процесса, в обязанности которых входят функции контроля, - это различные специалисты подразделений организации.

Данная классификация не является исчерпывающей, но в ней приведены основные классификационные признаки, необходимые для правильного понимания системы внутреннего контроля и возможности формирования собственной структуры системы внутреннего контроля организациям финансово-банковской деятельности.

Рассмотрим далее основные элементы структуры системы внутреннего контроля в разрезе ее элементов.

Субъекты и объекты внутреннего контроля включают: структурные подразделения, которые предназначены для организации и проведения контрольных мероприятий, контролируемые подразделения и бизнес-процессы. Политика организации в сфере внутреннего контроля формирует цели и задачи, достижение которых обеспечивается за счет распределения функций между участниками контроля и методы контроля. Формулировка политики внутреннего контроля и управления рисками – являются основополагающими аспектами в организации системы, т.к. именно они определяют отношение руководителей организаций.

Первый элемент, с которого необходимо начать рассматривать элементы системы внутреннего контроля является - постановка целей.

В широком смысле целью системы внутреннего контроля для финансово-банковского сектора экономики является сохранение и эффективное использование различных ресурсов и потенциалов кредитных организации, обеспечение их эффективного функционирования, а также устойчивости и поступательного развития в разных экономических условиях.

Моделями, рассматриваемыми систему внутреннего контроля в рамках менеджмента и аудита, предложены различные цели [8], их сравнительная характеристика приведена в таблице 2.1.

Таблица 2.1

Сравнительная таблица целей, предложенных отдельными моделями

| п/п |

Название модели |

Организационные цели внутреннего контроля |

|

1. |

COBIT |

|

|

2. |

SAC |

|

|

3. |

COSO |

|

|

4. |

SASs 55/ 78 |

|

Изучение целей этих моделей, а также методик других авторов, рассматривавших теоретико-экономические вопросы внутреннего контроля, позволяет говорить о совпадении трех основных целей.

Характеристика этих целей доработана и расширена в рамках полноты охвата финансово-хозяйственной деятельности организаций финансово-банковской сферы:

- эффективность и результативность операций, финансово-хозяйственной деятельности;

- надежность и достоверность информации (включая финансовую отчетность);

- соблюдение законодательных правил, норм и требований.

Цель как обеспечение эффективности и результативности финансово-хозяйственной деятельности необходима для избегания непроизводительных затрат и чрезмерного использования ресурсов во всех областях ее функционирования. Основа данной цели – это предотвращение неэффективного использования всех ресурсов организации. Обеспечение сохранности ресурсов (активов и документов)должны защищаться адекватной системой внутреннего контроля, поскольку существует также вероятность их хищения, умышленного и непредумышленного уничтожения или они могут быть использованы в неподобающих целях. Защита некоторых определенных ресурсов приобретает особо важное значение в связи с появлением и развитием информационных, телекоммуникационных и компьютерных систем. Большие объемы информации, хранящиеся на электронных носителях, могут быть уничтожены, если не обеспечить должных мер по их сохранности и хранению.

Поскольку данная цель состоит из двойственных элементов - обеспечение эффективности использования и обеспечение сохранности ресурсов, то в зависимости от приоритетов организации, могут возникать противоречия в ее достижении. Противоречия между обеспечением эффективности финансово-хозяйственной деятельности и необходимостью сохранить активы (ресурсы) могут возникнуть вследствие их одновременного выполнения, что влечет за собой определённые расходы. Постановка такой цели требует взвешенной оценки приоритетов в бизнесе, чтобы не превысить затраты над прибылью на проведение мероприятий, что повлечет неэффективность применяемых мероприятий для финансово-хозяйственной деятельности.

Включение такой цели в систему внутреннего контроля как обеспечение надежности и достоверности информации (включая финансовую отчетность) необходимо организациям для ведения успешного и эффективного руководства организацией. Надежная информация необходима для принятия управленческих решений. Для ведения деятельности в организации используется большой объем самой разнообразной информации, и методы ее обработки тоже разнятся. Для выполнения данной цели построение концепции контроля не должно зависеть и влиять на отношение к ведению систем документооборота - ручной обработке информации или с использованием компьютерных технологий.

Одной из основополагающих целей системы внутреннего контроля является обеспечение соблюдения законодательных правил, норм и требований, которая является необходимым условием организации делового процесса, который невозможен без подчинения его участников определенному порядку. В целях обеспечения соответствия деятельности организации законодательным правилам, нормам и требованиям и для выполнения задач организации устанавливаются также внутренние методики и правила. Система внутреннего контроля должна обеспечить необходимую степень уверенности в том, что работники организации следуют выработанным методикам и правилам.

Определим отдельные концептуальные основы, без выполнения которых невозможно достижение установленных целей системы внутреннего контроля любой организацией:

- ответственность организации за установление должной системы внутреннего контроля, при которой подготовка информации (отчетности) осуществляется в рамках общепринятых принципов (например, бухгалтерский учет) с соблюдением законодательных норма и требований.

- построенная система внутреннего контроля организации должна давать степень уверенности в объективности и достоверности обрабатываемых данных и информации в организации.

- система внутреннего контроля разрабатывается с учетом потенциальных затрат и выгод от ее использования, при этом нет необходимости строить «идеальную» модель системы, требующей дорогостоящих вложений, приносящих убытки, модель системы должна отвечать за надежность применимых методов контроля, способных минимизировать негативные последствия от воздействия риск-событий.

- при создании системы внутреннего контроля учитываются условия ее разработки и особенности будущего практического применения, поскольку привязка к реальности и эффективность применения системы будет в первую очередь зависеть от уровня компетентности и профессионализма использующих ее людей. Ошибки в данной ситуации могут быть вследствие неверного толкования или непонимания инструктивного материала (документов), что с большой вероятностью может способствовать возникновению ошибок (появлению операционных рисков).

Отметим, что цели системы внутреннего контроля в организациях схожих по видам осуществляемой деятельности, могут разниться или значительно отличаться друг от друга, что в первую очередь будет зависеть от стратегии развития бизнеса и решений собственников и руководителей организаций. Хотя цели контроля могут отличаться одни от других, но методы их достижения одинаково применяются в любых случаях.

Определение задач системы внутреннего контроля строится на их установлении в наиболее общей форме, по отношению к каждому из крупных типов финансово-хозяйственных операций, осуществляемых данной организацией.

Основные задачи системы внутреннего контроля заключаются в достижении следующих показателей эффективности управления:

- соответствия деятельности компании разработанному и утвержденному бизнес-плану развития;

- устойчивости компании с финансово-экономической точки зрения и соответствия параметров ее деятельности требованиям законодательства;

- сохранности ресурсов и потенциалов организации [9];

- полноты, правильности и точности документов и полноты первичной информации для принятия эффективных управленческих решений;

- рационального и экономного использования всех видов ресурсов;

- соблюдения работниками внутренних требований и локальных нормативных актов;

- соблюдения требований законодательства РФ.

Эти и многие другие задачи обусловливают создание в организации эффективной системы внутреннего контроля.

Таблица 2.2 показывает пример разработки конкретных задач системы внутреннего контроля соответствующих частным целям системы внутреннего контроля.

Таблица 2.2.

Задачи системы внутреннего контроля по отношению к финансово-хозяйственным операциям

| п/п |

Цель системы внутреннего контроля |

Задачи системы внутреннего контроля |

|

1. |

Осуществление определенного вида и типа финансово-хозяйственных операций |

Реальность и объемы проводимых операций, их соответствие виду, типу и форме |

|

2. |

Разрешение проведения определенного типа финансовых операций |

Санкционированность проведения таких операций |

|

3. |

Своевременность осуществления финансовых операций |

Соблюдение сроков документооборота проведенных операций |

Таким образом, если конкретные показатели, которые говорят об эффективности управления и развития организации, достигаются в рамках взаимосвязанного взаимодействия разных элементов системы внутреннего контроля, обеспечивается реализация задач и, соответственно, достигаются цели функционирования системы внутреннего контроля.

Определение контрольных функций позволяет руководителям и собственникам организаций своевременно принимать меры по дальнейшему развитию бизнес-процесса в направлении достижения намеченных стратегических и оперативных целей и своевременно выявлять области максимального риска.

Правильное построение и выполнение контрольных функций позволяет обеспечить готовность организации к ревизиям и проверкам, проводимыми внешними контрольными и регулирующими органами. Поэтому необходимо создание достаточно гибкой системы контрольных мероприятий и механизмов, внутреннего финансового и хозяйственного контроля, которая предусматривает и регламентирует следующие стратегически важные функции системы внутреннего контроля:

- организация и осуществление постоянного контроля за финансово-хозяйственной деятельностью «на всех участках, а также за своевременностью и полнотой выполненных работ и оказанных услуг;

- «своевременное предоставление руководству и другим должностным лицам организации всей необходимой информации для руководства, координации и осуществления производственно-хозяйственной и финансово-экономической деятельности;

- организация и обеспечение сохранности материально-денежных ресурсов на всех этапах деятельности» [10];

- организация и проведение в полном объеме требований, мероприятий внутренних руководящих документов (например, плановых и внеплановых инвентаризаций имущества и финансовых обязательств);

- организация контроля за полнотой и своевременностью выполнением своих должностных функций структурными подразделениями и службами организации;

- разработка и оптимизация документооборота с учетом особенностей финансово-хозяйственной деятельности;

- «достижение взаимосвязанности на предприятии управленческого, бухгалтерского и налогового учета, а также адаптация форм управленческой, бухгалтерской и налоговой отчетности»;

- организация и своевременное проведение мониторинга всех видов деятельности организации, а также «результатов проведенных ревизий и проверок внешними контрольными органами и внутренними контрольными структурами организации» [11];

- своевременное представление достоверной информации о состоянии финансово-хозяйственной деятельности организации внешним пользователям.

- «планомерная подготовка организации к проведению ревизий и проверок, эффективное взаимодействие с внешними аудиторами, предупреждение санкций со стороны налоговых и других внешних контрольных органов;

- разработка предложений по улучшению финансово-хозяйственной деятельности предприятия» [12];

- создание, организация и осуществление контрольных процедур в рамках системы внутреннего организации, оценка их эффективности;

- другие.

Функционирование системы внутреннего контроля призвано сводить к минимуму различного рода риски в деятельности организации. «Система оценки рисков должна выявлять и предупреждать возможность появления финансовых или иных потерь связанных с внутренними и внешними факторами. Оценка рисков в рамках системы внутреннего контроля осуществляется с помощью проверок эффективности работы бухгалтерии, наличия контрольной среды, механизмов и системы средств внутреннего контроля, результативности их деятельности. Цель этой системы - выявлять потенциальные объекты внутреннего контроля, отклонения в работе которых от регламентированных параметров могут существенным образом негативно отразиться на финансово-хозяйственной деятельности предприятия в целом» [13]. В связи с этим правильное применение организацией методов и механизмов контроля позволяет обеспечить удержание рисков и потерь от них в допустимых пределах, установленных в рамках действующей системы управления рисками организации.

Функционирование системы внутреннего контроля, сформированной в соответствии с вышеприведенной структурой, будет приносить деятельности организации реальную ощутимую пользу, если в процессе ее работы будут соблюдаться контрольные принципы. «Критерием эффективности системы внутреннего контроля является соблюдение принципов внутреннего контроля организацией.

Процедуры контроля - составной элемент технологических процедур управления, технологии управления в целом. Отсутствие единого описания процедур влечет несогласованность действий отдельных работников и целых подразделений организации. Процедуры контроля определяют также порядок и последовательность работ в плановой ситуации и при возникновении отклонения или конфликта во взаимоотношениях работников»[14].

Учеными рассматривают и предлагают различное наполнение перечня контрольных принципов, к числу которых, несомненно, могут быть отнесены следующие принципы: ответственности; сбалансированности; подконтрольности каждого субъекта внутреннего контроля, работающего в организации; своевременного сообщения об отклонениях; принцип ущемления интересов; интеграции; заинтересованности администрации [15]; компетентности, добросовестности и честности субъектов внутреннего контроля; соответствия; постоянства; приемлемости (пригодности) методологии внутреннего контроля; непрерывности развития и совершенствования; приоритетности; комплексности; согласованности пропускных способностей различных звеньев системы внутреннего контроля; оптимальной централизации (или адекватности организационной структуры); единичной ответственности; потенциальных функциональных имитаций; регламента; разделения обязанностей; разрешения и одобрения; взаимодействия и координации [16].

Указанные принципы могут применять в таком виде, либо они могут быть укрупнены или детализированы организацией самостоятельно в зависимости от приоритетов и стратегии деятельности самой организации. Совокупность указанных принципов является основанием эффективности системы внутреннего контроля, их соблюдение будет эффективно для организации любых направлений и масштабов деятельности.

Тем не менее, даже наличие у организации разработанных принципов не дает гарантии отсутствия проблем контролируемости деятельности организации, которые зависят от желания субъектов отслеживать разные ситуации. Поэтому организации могут иметь состояние системы внутреннего контроля такие как: бесконтрольность, формальный, реальный или тотальный контроль. В состоянии бесконтрольности субъект теряет контроль над ситуацией, цели не достигаются. Формальный контроль близок к бесконтрольности, ориентирован на частное мнение, проводится время от времени. Реальный контроль основан на учете подлинных фактов и способствует достижению запланированных целей, предусматривает запас ресурсов для использования в необходимой ситуации и определённых условиях, достоверен и объективен. Тотальный контроль предусматривает оценку всех элементов деятельности и операций организации и может быть неэффективен с точки зрения затрат и больших, лишних усилий на ничтожных ситуациях, не оказывающих значительного значения на бизнес-процесс.

Для создания эффективной системы внутреннего контроля основанной на реальных действиях субъектов следует учитывать, что организация системы внутреннего контроля находится под воздействием многих факторов. Назовем основные из них:

- отношение руководства к внутреннему контролю (т.е. насколько правильно собственники, руководители и управляющий персонал понимает роль внутреннего контроля в управлении своей организации);

- внешние условия функционирования компании, ее размеры, организационная структура, масштабы и виды деятельности;

- количество и региональная неоднородность (разветвленность филиальной сети) месторасположения ее обособленных подразделений;

- стратегические установки, цели и задачи;

- степень механизации и компьютеризации деятельности;

- ресурсное обеспечение;

- уровень компетентности и профессионализма кадрового состава.

Исходя из вышеприведенных факторов следует, что ключевой для системы внутреннего контроля является информация о степени управляемости объекта контроля, т.е. информационная прозрачность данного объекта для возможности принятия эффективных управленческих решений. Качество информации в системе внутреннего контроля определяется по таким критериям, как достаточность, достоверность, своевременность, аналитичность.

Таким образом, в современных условиях система внутреннего контроля организации должна присутствовать на всех уровнях управления организацией. Именно эффективная система внутреннего контроля - это залог и гарантия успешной деятельности каждой организации финансово-банковской сферы.

Список использованной литературы:

1. Серебрякова Т.Ю. Концептуальные модели сквозного внутреннего контроля. Дис. на соиск. уч. степ. д.э.н., [Место защиты: ГОУ ВПО Марийский государственный технический университет], Йошкар-Ола, 2010

2. http://udik.com.ua/books/book-1143/chapter-40064/#2

3. Электронный учебник: управление персоналом, раздел: Влияние философии менеджмента на стратегию управления персоналом // http://www.market-pages.ru/upravlenieperson/4.html

4. The Committee of Sponsoring Organizations of the Treadway Commission.Краткое изложение концептуальных основ Управление рисками организаций: интегрированная модельhttp://www.coso.org/documents/coso_ERM_ExecutiveSummary_Russian.pdf

5. Фролова Е.Е. Лицензирование банковских операций как форма государственного регулирования банковской деятельности (теория, практика, проблемы). Дис. на соиск. уч. степ. к.ю.н. [Место защиты: АНХ при Правительстве РФ], М., 2004; Фролова Е.Е. Государственный финансовый контроль в сфере денежного обращения. Дис. на соиск. уч. степ. д.ю.н. [Место защиты: РУДН], М., 2011

6. Иванова Е.Л. Контроль и ревизия. Конспект лекций. М., ЭКСМО, 2007

7. См. подробнее: Иванова Е.Л. Указ. соч.; Фролова Е.Е. Указ. соч.

8. См. подробнее О.А. Рыбалко. Адаптация системы внутреннего контроля к требованиям международной учетной практики при осуществлении внешнеторговой деятельности//Вестник Пермского университета, № 4(15), 2012, с. 93-100; Богомолова И.В. Контроль и внутренний аудит инновационной деятельности в университетских технопарках. Дис. на соис. уч. степ. к.э.н., [Место защиты: Ур. гос. техн. ун-т-УПИ им. первого Президента России Б.Н. Ельцина], Екатеринбург, 2010

9. Кузаева О.А. Развитие системы контроллинга в корпоративных объединениях (вопросы теории и практики). Дис. на соиск.уч. степ. д.э.н. [Место защиты: Рос. гос. социал. ун-т].М., 2007.323 с.

10. Кузнецова А. Ю. Создание, функционирование и совершенствование системы внутреннего контроля / А. Ю. Кузнецова, В. П. Шегурова // Молодой ученый. — 2012. — №12. — С. 232.

11. Кузнецова А. Ю. Указ. соч.

12. Там же.

13. А.А. Ваниева. Роль внутреннего аудита в управлении современным предприятием//Казанская наука, № 10, 2010, с. 122

14. Кузаева О.А. Указ. соч.

15. http://www.webkursovik.ru/kartgotrab.asp?id=-105437

16. Там же