Исаева Патимат Гаджиевна

канд. эк. наук, доцент Дагестанского государственного университета, г.Махачкала

Процесс управления ценообразованием в коммерческом банке

1) определение целей ценовой политики;

2) анализ спроса на различные виды банковских услуг;

3) оценку издержек по оказанию этих услуг (анализ процентных и непроцентных издержек банка);

4) выбор метода определения цен;

5) формирование общей стратегии банковского ценообразования;

6) определение конкретных уровней банковских тарифов на от дельные типы услуг.

Рассмотрим более подробно содержание выбора метода формирования цен на банковские продукты.

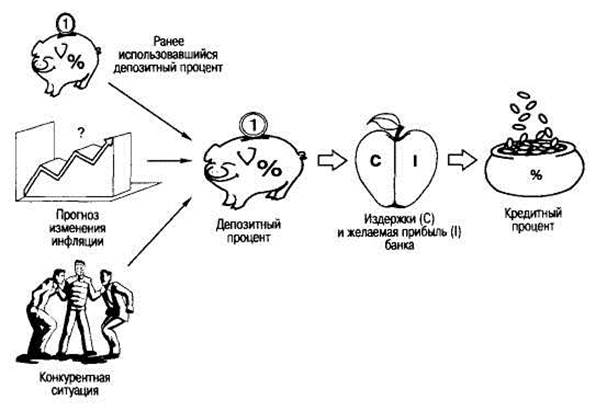

Затратный метод, преобладающий сегодня в отечественных банках, но широко используемый пока и многими банками развитых стран, соответствует логике, показанной на рис. 1.

Как видим, в этой логике «первой ценой» в ассортименте инструментов банковского маркетинга является цена услуги по хранению и наращиванию депозитов вкладчиков, т.е. депозитный процент. Хотя банки привлекают денежные ресурсы и иными способами, но именно депозитные операции являются основным источником, а потому здесь и далее мы будем говорить именно о депозитном проценте, имея в виду, что та же логика будет относиться и к стоимости денежных ресурсов, получаемых банком из иных источников (приращение собственного капитала, учет векселей и др.).

Рисунок 1. Затратный метод банковского ценообразования — от депозитного процента к кредитному (С —cost,I—income)

Итак, формирование депозитного процента определяется ранее действовавшей величиной такого процента, прогнозом инфляции, анализом конкурентной ситуации конкретного банка и еще рядом соображений, которые могут быть весьма дифференцированными в различных банках.

Затем к депозитному проценту добавляется надбавка (аналог торговой наценки), призванная покрыть издержки банка и сформировать достаточный для него уровень прибыльности операций. На этой основе формируется «стартовая» ставка кредитного процента, величина которой затем варьируется для клиентов в зависимости от условий кредитных договоров с ними и оцениваемого банком уровня риска невозврата кредита конкретным заемщиком. Результатом такого метода ценообразования часто оказывается цена кредита, несоразмерная возможной рентабельности использования заемных ресурсов и потому отпугивающая клиентов. Не случайно, видимо, в последние годы все больше российских фирм находят возможности кредитоваться за рубежом по ставкам куда более низким, чем у отечественных банков, что уже привело к заметному возрастанию частной внешней задолженности России.

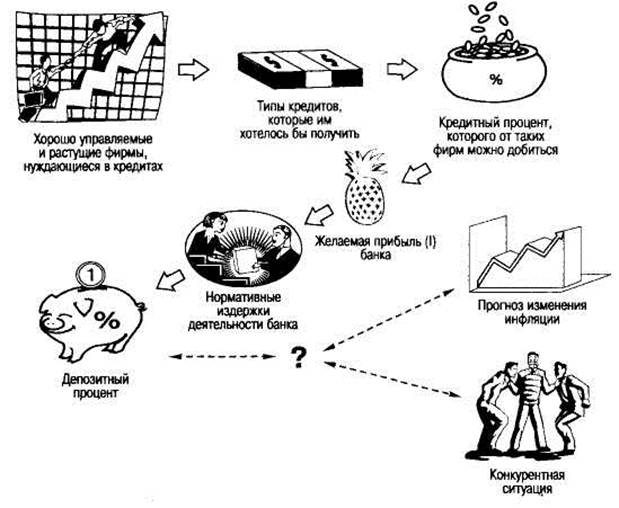

В логике этого метода отправной точкой является идентификация целевой группы заемщиков, т.е. хорошо управляемых и явно растущих фирм, нуждающихся в кредитных ресурсах для ускорения своего роста. Задача банковских маркетологов состоит еще и в том, чтобы идентифицировать кредитные нужды этих потенциальных заемщиков, т.е. понять — какие типы кредитов и на какие сроки такие заемщики хотели бы получить. Затем должна решаться классическая задача маркетинговых исследований — определение предельного уровня цены (кредитного процента), которую такие заемщики готовы будут заплатить за предоставляемые им в пользование денежные ресурсы.

Вычитая из такой ставки кредитного процента требуемую величину доходности по кредитным операциям, мы определяем предельно допустимую величину издержек по привлечению и организации использования денежных средств вкладчиков. Очищая, наконец, эту величину от нормативных издержек осуществления собственно банковской деятельности, определяем предельно приемлемую для банка величину депозитного процента, которую далее анализируем с учетом прогноза инфляции и условий конкуренции.

В случае неприемлемого результата у менеджмента банка есть несколько способов достижения соответствия ставок по депозитам и кредитам:

1) изменение требований к целевой группе потенциальных заемщиков;

2) предложение иного пакета условий кредитных соглашений;

3) корректировка требуемого уровня доходности по банковским операциям;

4) активизация усилий по снижению нормативных издержек банковской деятельности.

Рисунок 2. Ценностный метод банковского ценообразования —от кредитного процента к депозитному

Исходя из того, какой из перечисленных выше факторов играет решающую роль в ценообразовании, можно построить некую классификацию альтернативных методов банковского ценообразования. Ассортимент этих методов, которые далее будут рассмотрены подробно, включает:

1. Чисто затратное ценообразование (модель «издержки плюс»).

2. Целевое ценообразование на основе анализа безубыточности и желаемой нормы прибыли.

3. Ценностное ценообразование.

4. Ценообразование по рыночным ставкам.

5. Партнерское ценообразование.

6. Ценообразование по модели «ненового прорыва».

7. Премиальное ценообразование.

Наиболее рациональным мы полагаем ценностный метод ценообразования. Но, так же как и в промышленности, торговле и небанковских услугах, внедрение этого метода в банковской сфере — задача весьма сложная, и ее решение потребует от российских банков и больших усилий, и немалого времени.

Что касается выбора ценовой стратегии банка, то она определяется влиянием трех основных факторов.

1. Спрос. Уровень (величина) спроса является функцией величины рыночного сегмента, занятого банком, и эластичности спроса по цене на различные банковские услуги. При этом рынки юридических лиц обычно обладают большей чувствительностью к цене, чем рынки физических лиц. Однако надо понимать, что различные группы потребителей могут обладать неодинаковой чувствительностью к цене на конкретные виды банковских услуг, а потому при идентификации мотивов поведения клиентов лучше оперировать не агрегированными данными, а сегментировать клиентов.

2. Цены конкурентов. Если спрос определяет «потолок» цен на банковские услуги, а издержки — «пол», то цены конкурентов задают границы того диапазона, в котором реально можно формировать цены. Поэтому при анализе конкурентов необходимо тщательно изучать цены и качество услуг, оказываемых конкурирующими банками. Это позволяет менеджерам банка оценить его услуги с точки зрения их относительной ценности по сравнению с ценностью услуг банков-конкурентов. А это, в свою очередь, дает возможность понять, можно ли просить за эти услуги премиальные цены или, наоборот, надо «приманивать» клиента более низким уровнем цен или большими скидками, чем у конкурентов.

3. Структура издержек. Структура издержек на оказание банковских услуг задает, как правило, нижний уровень для установления цен, если только менеджеры банка по стратегическим причинам не считают желательным или необходимым устанавливать цены ниже издержек, неся убытки.

Все эти факторы определяют содержание и логику процесса установления цен на банковские услуги.

Для многих российских банков стандартной являетсястратегия пониженных цен, или ценового проникновения,когда банк на свою услугу устанавливает первоначально низкую цену для стимулирования спроса и завоевания какой-то части рынка, а после закрепления своего положения идет на повышение цены банковской услуги. Это хорошо видно на примере кампаний, проводившихся рядом отечественных банков при организации выпуска тех или иных новых видов пластиковых карт.

Вообще для всех тех видов банковских услуг, где возможен существенный эффект обучения, а клиенты отличаются высокой чувствительностью к ценам, весьма разумно устанавливать цены на как можно более низком уровне, чтобы быстро нарастить рыночную долю и за счет этого добиться превосходства в издержках над конкурентами. Очевидно, что на таком рынке отказ от подобной схемы ценообразования просто неразумен, так как он лишь открывает дорогу для вновь входящих на рынок конкурентов и создает «зонтик цен» для конкурентов с более высокими издержками. Более того, такая стратегия воздержания от понижения цен все равно ведет к серьезным потрясениям, когда избыточные мощности участников рынка приводят к ценовой войне, в результате которой многие проигравшие банки оказываются вынуждены покинуть рынок. Надо сказать, что банковская отрасль особенно подвержена опасности возникновения избыточных мощностей вследствие действия двух факторов:

1) большого и все растущего числа финансовых институтов, оказывающих услуги, сходные с банковскими;

2) исторической тенденции к возникновению слишком большого числа банковhttp://www.bankiru.info/knigi/bankovskii_marketing/1_3_5.htm - _ftn3.

Использование ценообразования для проникновения в рынок в последнее десятилетие стало основным инструментом в электронно-банковском бизнесе (e-banking), что вынудило многие банки уйти из этого сегмента рынка, а другие банки, не сумевшие захватить большую долю рынка, вынуждены вести такие операции с прямыми убытками. Скажем, именно по этой причине один из крупных американских банков Bankers Trust, столкнувшись с тем, что выживание на таком рынке потребует от него крупных системных инвестиций, принял решение вообще покинуть этот сегмент рынка и сконцентрироваться только на оптовых банковских операциях, т.е. обслуживании юридических лиц.

Имеются в отечественной банковской практике и примеры использованиястратегии «снятия сливок».О премиальной стратегии ценообразования можно говорить в том случае, когда банк устанавливает цену на какую-либо свою услугу существенно выше среднего рыночного уровня. Для того чтобы такая стратегия была успешной, необходимо соблюдение ряда условий:

- наличие достаточно большого сегмента клиентов, готовых воспринять премиальную цену;

- рост издержек при снижении объемов операций не должен быть настолько большим, чтобы поглотить дополнительный доход от установления повышенной цены;

- повышенная цена не должна стимулировать входа на рынок новых конкурентов;

- высокая цена должна соответствовать заранее сложившемуся у клиентов представлению о высоком качестве данной услуги.

Надо сказать, что в банковской отрасли применение премиальной стратегии ценообразования является достаточно редким явлением, прежде всего из-за того, что здесь крайне трудно возвести барьеры, препятствующие входу в рынок новых конкурентов. Практика показывает, что, например, на рынке услуг для юридических лиц любой новый банковский продукт с легкостью копируется конкурентами уже через несколько месяцев. Более того, такие инновации невозможно защитить и патентами, так как услуги практически не патентуются, а, кроме того, создать заменяющую услугу не представляет большого труда.

Пожалуй, только в области электронного банковского дела можно обнаружить пример, когда удалось создать инновационный продукт, для которого можно было реализовать премиальную стратегию ценообразования. Речь идет о созданном компанией Merrill Linch счете денежного менеджмента, который опирался на систему инновационных решений не только собственно в банковском деле, но и в системной архитектуре, а потому для него удалось обеспечить ограниченную патентную защиту. В результате компания Merrill Linch получила возможность устанавливать цены на этот продукт на несколько более высоком уровне, чем у появившихся позже последователей, обращая внимание клиентов на эксклюзивность и повышенное качество этой своей услуги. В настоящее время упрощенные формы этого продукта предлагаются менее требовательным клиентам по более низким ценам, что означает превращение данного банковского продукта в услугу массового потребления.

В отечественной практике к примерам реализации подобной стратегии можно отнести такие вклады Сбербанка РФ, как «Новогодний вклад», срочный вклад с ежемесячной выплатой дохода, депозит «фиксированный процент», «СБ-60» и другие вклады. В практике других коммерческих банков к такого рода решениям можно отнести начисление процентов на сумму депозита по плавающей процентной ставке, установление процентных ставок по привлеченным и размещенным средствам в иностранной валюте и др.

К стратегии «снятия сливок» примыкает стратегияпрестижного ценообразования, основанная на том, что цена блага часто воспринимается покупателем как сигнал качества этого блага. Отсюда — идея установления высокой ставки по особой услуге, доступной не всем, а только особой группе клиентов. Так, в системе Сбербанка РФ — это номерной вклад при минимальной сумме первоначального взноса 20 тыс. руб. и сумме дополнительного взноса не менее 10 тыс. руб. Это срочный депозит на 12 мес., сумма которого выше 50 тыс. руб. К этой группе можно отнести и целевой вклад на детей, который выплачивается ребенку по достижении им 16 лет, но не ранее, чем через 10 лет после открытия счета.

Формирование и реализация ценовой стратегии банка неизбежно должны осуществляться с учетом ряда факторов внешней среды.

Имидж конкретного банка или финансовой организации прямо влияет на их способность реализовывать ту или иную ценовую стратегию. Например, вряд ли среднего размера национальному банку удастся брать высокую плату за консультирование транснациональной корпорации, тогда как банку, специализирующемуся на розничных операциях в сфере сбережения населения, будет очень тяжело получить высокую цену за эксклюзивные услуги в области управления частными инвестициями. Отсюда следует простая идея: менеджеры банка должны постоянно вести мониторинг того, как клиенты воспринимают имидж данного банка, чтобы понять, какого вида и уровня услуги клиенты ожидают от этого банка и какие цены они считают возможным платить за эти услуги.

При формировании ценовой политики банка его менеджеры должны также учитывать возможное влияние его политики на третьи лица — акционеров, организованные группы клиентов и правительство. Скажем, в США в штате Калифорния большое влияние на развитие событий на рынке розничных банковских услуг оказал тот факт, что организованные группы потребителей (общества потребителей) начали оказывать давление на банки, чтобы заставить последние предоставлять даже владельцам самых мелких счетов «социально значимый» набор банковских услуг. Это пришло в резкое противоречие с попытками банков заставить клиентов возмещать реальную стоимость их банковского обслуживания. Уже зафиксированы случаи, когда государственные органы начинают оказывать давление на банки, чтобы заставить последние отказаться от попыток расчистить свою клиентскую базу от невыгодных клиентов путем установления для них повышенных тарифов на обслуживание.

Как правило, когда банки ведут свои операции в разных регионах большой страны или в разных странах мира, они устанавливают для каждого региона обслуживания разные цены на свои услуги. Основой для такой дифференциации являются условия местных денежных рынков, а также действующие правила регулирования банковского рынка. Новый аспект в эту проблему вносит глобализация мирового бизнеса. Это связано с тем, что транснациональные корпорации хотят получать от своего банка обслуживание по всему миру по единым ценам. Поэтому банки, которые традиционно оперируют на основе локальных факторов ценообразования, в этой ситуации могут оказаться менее конкурентоспособными, чем банки, которые уже перешли к глобальному планированию прибыли по счетам транснациональных корпораций и потому решают вопросы установления норм прибыли и премий за риск не индивидуально для каждого национального ранка, на котором ведет операции компания-клиент, а глобально, т.е. с учетом общей прибыльности обслуживания данного клиента по всем национальным рынкам, где он присутствует.

Скидки в банковском деле обычно связываются как с объемом операций, так и с ценностными характеристиками банковских услуг. Как правило, крупные клиенты ведут переговоры с банком о тарифах на обслуживание и добиваются более низкого уровня этих тарифов, чем средние и мелкие клиенты. Но в то же время лишь немногие банки могут похвалиться тем, что у них имеется четко формализованная политика предоставления скидок таким клиентам. Частично это связано с неумением большинства банков адекватно оценивать свои издержки, хотя нередко причиной является то, что многие банки ориентированы, скорее, на объем операций, чем на прибыль.

Что касается скидок, связанных с ценностными характеристиками услуг, то к такого рода решениям можно отнести скидки с договорных уровней доходности в случае преждевременного изъятия средств с депозитных счетов. Этому противостоят премиальные условия для тех клиентов, которые долго удерживают положительные и крупные остатки средств на своих счетах. Аналогично, например, для тех авто владельцев, которые заправляются бензином, оплачивая его по дебетовым карточкам, цена бензина такая же, как у тех, которые платят наличными. Напротив, авто владельцы, которые оплачивают бензин с помощью кредитной карточки, платят за него несколько дороже. По тем же соображениям по срочным депозитным счетам ставки доходности устанавливаются, как правило, выше, чем по текущим счетам.

Таким образом, единственное, на что следует обратить внимание, создавая систему скидок для банка, это на то, чтобы эффект от использования таких скидок был адекватен общемаркетинговой стратегии банка, а не просто являлся механической реакцией на действия конкурентов или давление со стороны клиентов.

С этой точки зрения, периодически раздающиеся в России призывы к повышению барьеров для входа в банковский бизнес за счет увеличения минимальной величины уставного капитала банков вполне рациональны, хотя, возможно, и несколько преждевременны.