К.э.н., доцент Жуманова Д.Т.

Казахский агротехнический университет им.С.Сейфуллина, г.Астана

Микрофинансирование в Республике Казахстан

Система микрокредитования в Казахстане начала свое развитие в середине 90 годов прошлого столетия. Микрофинансовые проекты начали развиваться через государственную поддержку и международные институты развития (USAID, UNDP, Winrok International, другие). По своему юридическому статусу это были организации, осуществляющие отдельные виды банковских операций, согласно лицензии уполномоченного органа.

Утвержденная в 2002г. «Концепция развития финансового сектора в Республике Казахстан», определила микрофинансирование как 3-й уровень кредитной системы Казахстана, при этом коммерческие банки являются ее 1-м уровнем, кредитные товарищества, ипотечные компании и ломбарды определены как 2-й уровень кредитной системы в общей структуре финансового сектора республики. В 2003 году был принят Закон «О микрокредитных организациях в Республике Казахстан» ограничивший микрофинансирование в республике исключительно предоставлением кредитов, т.е. микрокредитованием. В целом, учитывая необходимость минимизации системных рисков, данная политика со стороны государства на тот момент была полностью оправданной и целесообразной.

Становлению системы микрокредитования государство отводит особую роль. Микрокредиты призваны стимулировать развитие малого бизнеса – одного из факторов диверсификации экономики – и решить социальные задачи: вопросы занятости селян, молодежи и переселенцев. Для увеличения числа микрокредитных организаций (МКО) согласно законодательству значительно сокращены процедуры их создания и регистрации. А для упрощения работы с клиентами отменены лицензирование и надзор со стороны Национального банка и Агентства по финансовому надзору.

Однако ощутимого результата это не принесло. Если доля микрофинансирования в странах с переходной экономикой колеблется от 20 до 40%, то в Казахстане сегмент микрокредитования в совокупном кредитном портфеле государства составляет всего около 2%.

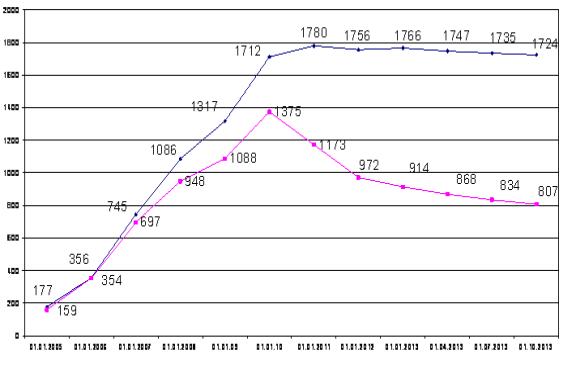

Как показывают статистические данные, количество МКО резко выросло с 2005г. со 178 до 1780 в 2011г. затем наблюдается снижение их количества и в 2012г. их насчитывается 1754.При этом, количество действующих МКО резко снижается и составляет в 2012г. – 972 ед. Таким образом, в 2012г. количество МКО уменьшилось всего на 1,5% в сравнении с 2011г., а количество действующих МКО на 17 %. (рисунок 1).

В 2012г. количество всех выданных кредитов МКО сократилось на 26% в сравнении с 2011г. и их общая сумма на 28% (рисунок 2).

Основной проблемой для большинства МКО является отсутствие стабильного доступа к источникам кредитования и нерегулируемость МКО со стороны органов управления. Многие международные инвестиционные компании настороженно относятся к нерегулируемым субъектам финансового рынка. Эксперты уверены, что основная проблема, с которой сталкивались иностранные инвесторы, – это недостаток информации о деятельности микрокредитных организаций и финансовая непрозрачность этих организаций. Под финансовой прозрачностью понимается не только наличие финансовой отчетности, но и ее подтверждение внешним аудитом, а также оценка деятельности организации, выполненная независимым специализированным рейтинговым агентством.

Достаточно заинтересованы в сотрудничестве с микрокредитными организациями коммерческие банки, но при этом они рассматривают МКО как стандартного заемщика и требуют твердые залоги, в то время как основным активом большинства микрокредитных организаций является их кредитный портфель.

Поэтому решением указанных проблем связано прежде всего с государственной поддержкой микрокредитования, назрела необходимость принятия закона, регламентирующего права и обязанности участников микрофинансового рынка. В 2012 году вышел Закон Республики Казахстан «О микрофинансовых организациях», который способствует усилению контроля над выдачей микрокредитов и совершенствованию механизмов микрокредитования. Целью закона является развитие сферы микрофинансовых услуг, укрепление финансовой деятельности и повышение прозрачности микрофинансовых организаций, обеспечение доступности микрокредитов широким слоям населения, обеспечение защиты прав и интересов потребителей услуг микрофинансовых организаций, а также введение регулирования, контроля и надзора за деятельностью микрофинансовых организаций. В соответствии с указанным Законом, микрофинансовая организация – юридическое лицо, являющееся коммерческой организацией, официальный статус которого определяется государственной регистрацией в органах юстиции и прохождением учетной регистрации, осуществляющее деятельность по предоставлению микрокредитов, а также дополнительные виды деятельности, разрешенные настоящим Законом. Микрофинансовая организация предоставляет микрокредиты в размере, не превышающем восьмитысячекратного размера месячного расчетного показателя, установленного на соответствующий финансовый годзаконом о республиканском бюджете, на одного заемщика. В законе предусмотрены обязательные условия, необходимые для включения организации в реестр. Во-первых, это соответствие размера уставного капитала размеру, установленному Нацбанком. Во-вторых, обязательное участие в системе кредитного бюро.

Регулирование невозможно без мониторинга финансового состояния данных организаций. Установлены пруденциальные нормативы: минимальный размер уставного капитала, минимальный размер собственного капитала, достаточность собственного капитала, максимальный размер риска на одного заемщика, коэффициент левереджа, также предполагается введение классификации выданных кредитов и других активов и, соответственно, предусматривается возможность создания провизии в порядке и на условиях, устанавливаемых Нацбанком.

Вместе с тем введены меры надзорного реагирования в случае нарушения организациями действующего законодательства. Ограничения в деятельности микрофинансовых организаций предполагают: запрет на осуществление предпринимательства, за исключением предоставления микрокредитов и разрешенных видов деятельности, к которым будут относиться привлечение займов и грантов от резидентов и нерезидентов Казахстана. При этом запрещается привлекать деньги в виде займов от граждан.

В качестве переходного периода для реализации предлагаемых изменений предлагается установить три года. Все действующие микрокредитные организации должны быть перерегистрированы в микрофинансовые организации до 2016г.

Но как показывают данные (рисунок 1), в 2013г. сохраняется тенденция снижения количества зарегистрированных и действующих МКО.

Создание государством хороших стартовых условий для роста МКО не повлияло на качественное развитие института микрокредитования: на 1 октября 2013г. из общего числа зарегистрированных МКО 47% бездействует или находится во временном простое.

Литература:

1. Закон Республики Казахстан № 56-V ЗРК «О микрофинансовых организациях», 26.11.2012г.

2. http://www/stat.gov.kz/ Данные статистического агентства РК