Аликин А.Ю., к.э.н. Вайсман Е.Д.

Южно-Уральский государственный университет, Россия

Определение наиболее перспективных направлений стратегического развития

Мировая практика показывает, что успешное функционирование хозяйствующих субъектов в современных, динамично изменяющихся экономических условиях, а также рост инновационной активности возможны только при их непрерывном стратегическом развитии. По мнению многих отечественных экспертов, инновационное развитие всей экономики РФ и отдельных предприятий тесно связано с развитием различных экономических институтов и инновационной инфраструктуры. При этом такое развитие сопровождается необходимостью коренной перестройки текущей хозяйственной деятельности и значительными инвестиционными затратами, то есть с реализацией стратегии диверсификации.

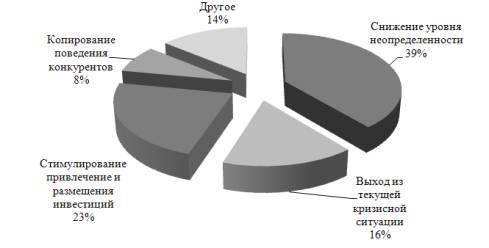

В настоящее время значительное число количество российских компаний уделяет все большее внимание проблемам своего стратегического развития, при этом, согласно проведенного аудиторско-консультационной группой «Развитие бизнес-систем» маркетингового исследования [2] компаний, имеющих опыт в этой области, основными целями разработки стратегии являются: снижение уровня неопределенности – 39%; стимулирование привлечения и размещения инвестиций – 23%.

Основные причины разработки стратегии российскими компаниями представлены на Рис.1.

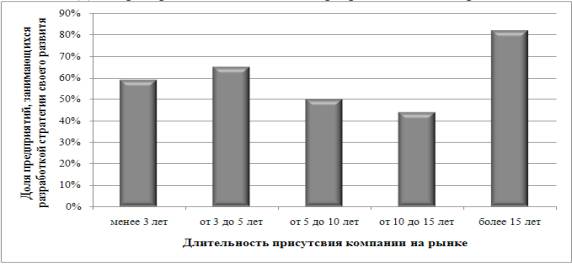

Необходимо отметить, что компании, присутствующие на рынке различное по продолжительности время и находящиеся на разных стадиях своего жизненного цикла уделяют различное внимание вопросам своего стратегического развития.

Рис. 1 Основные причины разработки стратегии российскими компаниями

На Рис. 2 показана зависимость доли предприятий, занимающихся разработкой стратегии своего развития и длительности их нахождения на рынке [2]. Результаты исследования свидетельствует о высокой степени интереса российских предприятий к стратегии развития. Некоторый спад доли предприятий, занимающихся разработкой стратегии своего развития, среди компаний, присутствующих на рынке от 5 до 15 лет, можно объяснить проведением на данной стадии их жизненного цикла организационных изменений, которые снижают гибкость и оперативность в решении стратегических вопросов.

Рис. 2. Доля предприятий, занимающихся разработкой своего развития

Проведенное исследование работ, посвященных проблемам выбора направления стратегического развития[3,4], позволяет констатировать, что существующие сегодня подходы к оценке не позволяют комплексно и объективно учесть все факторы, влияющие на инвестиционную привлекательность того или иного направления при принятии управленческого решения в области стратегического менеджмента. В частности, остаются вне области рассмотрения характеристики «ближнего» и «дальнего» окружения предприятия.

Во-первых, выбор направления стратегического инновационного развития требует многоуровневых, комплексных оценок макро- и микроэкономических институтов. Поэтому в качестве первого принципа выступает принцип интегральности оценок.

Во-вторых, выбор направления стратегического инновационного развития необходимо проводить на нескольких уровнях, что потребует использования соответствующего метода на каждом из них. Следовательно, вторым принципом управления является принцип комплексности используемых методов.

В-третьих, практически любой вариант стратегического развития требует затрат, иногда существенных, при этом данные затраты носят не текущий, а инвестиционный характер, поэтому следующим принцип является инвестиционный характер затрат.

В соответствии с данными принципами, нами была разработана модель выбора наиболее привлекательного направления стратегического инновационного развития, которая, в отличие от существующих подходов, учитывает весь комплекс факторов и институтов, оказывающих влияние на инвестиционный потенциал того или иного направления стратегического инновационного развития предприятия, а также их взаимное влияние внутри соответствующих кластеров.

При построении модели были выделены три основных института, которые характеризуются общностью решаемых задач и получением значительных для работы всей модели результатов:

1) Институт анализа необходимости проведения диверсифицированного инновационного развития;

2) Институт выбора наиболее перспективных направлений диверсифицированного инновационного развития

3) Институт оптимизации портфеля направлений диверсифицированного инновационного развития.

В связи с ограниченным объемом описания научно-исследовательской работы, остановимся более подробно на институте выбора наиболее перспективных направлений стратегического инновационного развития

Применение данного института основано на анализе степени соответствия инвестиционной эвентуальности кластера, включающей показатели инвестиционной эвентуальности региона и отрасли народного хозяйства, и внутренних возможностей предприятия для реализации выбранного направления диверсифицированного развития.

При этом под термином эвенетуальность мы понимаем возможности и риски того или иного объекта при осуществлении в отношении него инвестиционной деятельности.

С целью определения инвестиционной эвентуальности регионов нами была разработана методика сегментации регионов по следующим интегральным показателям:

1) инвестиционная привлекательность;

2) инвестиционный риск;

3) инвестиционная активность.

Представленные интегральные показатели, используемые в предложенном методе, складываются из нескольких групп коэффициентов, каждая из которых, в свою очередь, характеризуется набором частных показателей.

Для каждого из макроэкономических показателей, положенных в основу расчета интегрального показателя инвестиционной привлекательности субъекта федерации, определяются позитивные и негативные коэффициенты, на основании которых рассчитывается сводный интегральный показатель по формуле (1).

![]() (1)

(1)

Где ![]() – уровень инвестиционной привлекательности субъекта федерации по позитивным (негативным) показателям.

– уровень инвестиционной привлекательности субъекта федерации по позитивным (негативным) показателям.

Предлагаемые показатели оценки инвестиционной привлекательности региона сведены в таблицу 1.

Таблица 1

Показатели оценки инвестиционной привлекательности региона

|

Наименование частных показателей |

Методика расчета |

|

1. Показатели производственно-финансового потенциала | |

|

Валовой региональный продукт |

Объем ВРП на душу населения |

|

Объем промышленного производства |

Объем продукции промышленного производства на душу населения |

|

Темпы изменения объема промышленного производства |

Среднегеометрический годовой темп изменения за 5 предшествующих периодов, исходя из объемов в сопоставимых ценах |

|

Оборот организаций |

Оборот организаций на душу населения |

|

2. Показатели социально-трудового потенциала | |

|

Доля экономически активного населения во всем населении |

Доля экономически активного населения во всем населении |

|

Доля безработных в экономически активном населении |

Доля безработных в экономически активном населении |

|

Доля лиц с высшим образованием в трудоспособном населении |

Доля лиц с высшим образованием в трудоспособном населении |

|

Обеспеченность населения жильем |

Жилье (кв.м. общей площади) на душу населения |

|

Объем платных услуг для населения |

Стоимостной объем платных услуг на душу населения |

|

3. Показатели институционального и инфраструктурного потенциала | |

|

Протяженность автомобильных дорог |

Протяженность автомобильных дорог на душу населения |

|

Протяженность железнодорожных дорог |

Протяженность железнодорожных дорог на душу населения |

|

Грузооборот |

Объем грузооборота на душу населения |

|

4. Потребительский потенциал | |

|

Объем розничного товарооборота |

Объем розничного товарооборота на душу населения |

|

Объем доходов населения |

Объем доходов на душу населения |

Полученные значения предлагается преобразовывать в баллы по формуле многомерной средней (2):

![]() , (2)

, (2)

где – уровень инвестиционной привлекательности субъекта федерации;

i=1…n – частные показатели оценки;

m – субъект федерации;

pm – значение частного показателя оценки для соответствующего субъекта федерации;

pmax- максимальное значение частного показателя оценки среди всех рассматриваемых субъектов федерации.

С целью определения инвестиционных рисков того или иного региона Российской Федерации, нами был проведен анализ научных экономических трудов, посвященных данной проблематике.

В Таблице 2систематизированы наиболее полные классификации рисков.

Таблица 2

Некоторые используемые на практике классификации рисков

|

Источник (автор) |

Основание классификации |

|

Методические рекомендации по оценке эффективности инвестиционных проектов. Вторая редакция |

Реальная практика проектной деятельности, которая учитывает ряд «типичных», наиболее часто встречающихся рисков |

|

И.Т. Балабанов |

Общесистемный подход, учитывающий риски реальных и финансовых инвестиций |

|

М.В. Грачева |

Многоаспектный подход к анализу проекта, учитывающий взаимовлияние проекта и окружающей его внешней среды, а также специфику проекта |

|

Р.М. Качалов |

Агрегированные группы факторы риска производственного предприятия |

|

Г.Б. Клейнер |

Выделение внешних и внутренних агрегированных групп факторов риска |

|

Н.В. Хохлов |

Выделение агрегированных групп рисков: причины (род опасности), характер деятельности, вид объектов и т.д. |

|

Г.В. Чернова |

Выделение ряда агрегированных групп факторов риска, связанных с характером опасности, с причиной (природой) ущерба, с подверженностью риску, с уязвимостью от рисков, с взаимозависимостями между рисками, с наличием информации, с затратами на защиту от рисков и т.д. |

Проведя анализ существующих классификаций рисков, нами была предложена общая классификация инвестиционных рисков регионов, на базе которой в дальнейшем была предложена методика их оценки (Таблица 3).

Таблица 3

Классификация инвестиционных рисков регионов

|

Классификационный признак |

Виды рисков |

|

По сферам возникновения | финансовые, связанные с балансом задолженности между регионом и Федеральным центром; экономические, связанные с изменениями экономических факторов; социальные и криминогенные, связанные с социальными сложностями; политические, связанные с изменением политического курса элит; нормативно-законодательные, связанные с изменениями законодательства и нормативной базы; прочие риски |

|

По степени ущерба | частичные; допустимые; критические; катастрофические |

|

По источникам возникновения | несистематический, присущий конкретному региону, зависящий от его состояния и определяющийся его конкретной спецификой; систематический, не зависящий от региона, о определяющийся внешними обстоятельствами |

С целью оценки инвестиционного риска регион нам представляется целесообразным использовать классификацию рисков по сферам возникновения (Таблица 4).

Таблица 4

Показатели оценки инвестиционного риска субъекта Федерации

|

Наименование частных показателей |

Методика расчета |

|

1. Показатели финансового риска | |

|

Соответствие долговой нагрузки региона его собственным доходам |

Отношение объема общего долга региона к объему общих доходов бюджета региона без учета финансовой помощи из вышестоящего бюджета |

|

Структура текущих расходов региона |

Отношение расходов на обслуживание долга региона к общим расходам бюджета |

|

Соответствие расходов региона его собственным доходам |

Отношение дефицита бюджета региона к общим доходам бюджета региона без учета финансовой помощи из вышестоящего бюджета |

|

Соотношение собственных доходов региона и получаемой им безвозмездной помощи |

Доля финансовой помощи из вышестоящих бюджетов в собственных доходах бюджета региона |

|

Наличие существенных просроченных обязательств |

Сумма просроченной (неурегулированной) задолженности по долговым обязательствам региона |

|

2. Показатели экономического риска | |

|

Соответствие среднего уровня оплаты труда населения и потребительских цен |

Соотношения величины средней зарплаты в регионе и стоимости набора товаров и услуг в регионе |

|

Выполнение регионом своих обязательств по оплате труда |

Объем просроченной задолженности по з/п за счет бюджета региона |

|

Исполнение регионом своих обязательств в прошлом |

Наличие и качество публичной кредитной истории региона |

|

Степень диверсификации экономики региона |

Отношение объема ВРП, производимого 2-мя наиболее крупными отраслями к общему ВРП |

|

Качество планирования и исполнения бюджета |

Исполнение бюджета по налоговым доходам по сравнению с первоначально утвержденным планом |

|

3. Показатели социального и криминогенного риска | |

|

Естественный прирост населения в регионе |

Темп прироста населения в регионе |

|

Уровень безработицы в регионе |

Доля безработных в соответствии с классификацией Международной Организации Труда в общей численности экономического населения региона |

|

Уровень бедности населения |

Доля населения с доходами ниже величины прожиточного минимума |

|

Техногенная аварийность региона |

Число аварий на источниках теплоснабжения, паровых и тепловых сетях |

|

Уровень преступности в регионе |

Число зарегистрированных преступлений на 1000 человек населения |

|

4. Показатели политического риска | |

|

Стабильность законодательной власти |

Количество лет до выборов в Законодательное собрание региона |

|

Стабильность исполнительной власти |

Количество лет до назначения высшего должностного лица региона |

|

5. Показатели нормативно-законодательного риска | |

|

Стабильность законодательства в области инвестиционной деятельности |

Частота внесения изменений в региональный закон «Об инвестициях и инвестиционной деятельности» |

|

Налоговые риски |

Срок предоставления налоговых льгот |

|

Налоговое регулирование инвестиционной деятельности – количество видов деятельности в регионе, имеющих льготы по налогообложению | |

|

4. Показатели прочих рисков | |

|

Объем загрязнения окружающей среды |

Объема загрязняющих веществ, отходящих от стационарных источников на душу населения |

Интегральный коэффициент оценки инвестиционного риска для каждого региона рассчитывается по формуле 3:

![]() (3)

(3)

Где xi- значение единичного параметра инвестиционного риска; qi – относительный вес данного параметра, определенный экспертным путем.

С учетом того, что увеличение интегрального коэффициента риска оказывает негативное влияние на уровень инвестиционной эвентуальности региона, формула для расчета интегрального коэффициента инвестиционной эвентуальности региона принимает вид:

![]() (4)

(4)

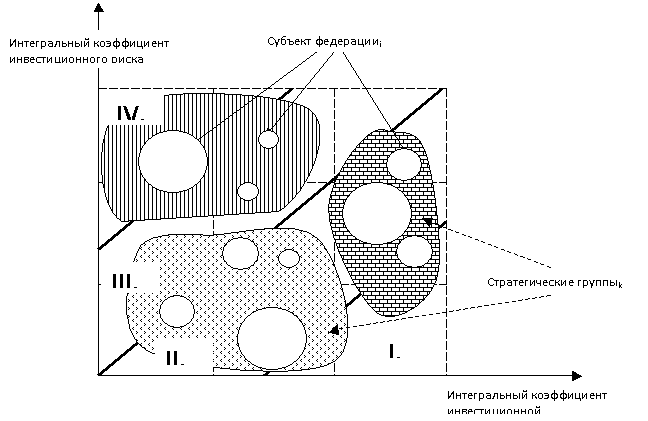

Непосредственно сегментацию регионов РФ предлагается проводить на основе построения матрицы инвестиционной эвентуальности, в которой регионы РФ, разбиты на стратегические группы по соотношению интегральных параметров «инвестиционный потенциал» - «инвестиционные риски».

При этом диаметр кружков, обозначающих соответствующие регионы РФ, соответствует показателям инвестиционной активности данных регионов, определяемой в соответствии с официальными данными Федеральной службы государственной статистики РФ по разделу «Инвестиции в основной капитал по субъектам Российской Федерации» (Рис.3).

При этом диаметр кружков, обозначающих соответствующие регионы РФ, соответствует показателям инвестиционной активности данных регионов, определяемой в соответствии с официальными данными Федеральной службы государственной статистики РФ по разделу «Инвестиции в основной капитал по субъектам Российской Федерации» (Рис.3).

Рис. 3 Модель построенной матрицы инвестиционной эвентуальности региона

В рамках предложенной модели определение инвестиционной эвентуальности той или иной отрасли при выборе направления диверсифицированного инновационного развития проводится по схеме аналогичной выбору наиболее инвестиционно привлекательного региона. При этом сравниваются частные показатели инвестиционного потенциала и инвестиционного риска не отдельных регионов, а отраслей промышленности.

Таким образом, в качестве факторов, оказывающих влияние на инвестиционную эвентуальность отрасли народного хозяйства используются следующие внешние институты:

1. институт оценки инвестиционной привлекательности отрасли;

2. институт оценки инвестиционного уровня инвестиционного риска отрасли;

3. институт оценки инвестиционной активности предприятий отрасли.

Сводный интегральный показатель инвестиционной эвентуальности отрасли народного хозяйства рассчитывается исходя из интегральных коэффициентов инвестиционной активности, инвестиционной привлекательности и инвестиционного риска соответствующей отрасли народного хозяйства по формуле:

![]() (5)

(5)

При этом значения интегральных коэффициентов ![]() , рассчитываются аналогично соответствующим интегральным коэффициентам оценки регионов (формулы 1-3).

, рассчитываются аналогично соответствующим интегральным коэффициентам оценки регионов (формулы 1-3).

Сводный интегральный показатель инвестиционной эвентуальности кластера характеризует обобщенную инвестиционную эвентуальность отраслей народного хозяйства и инвестиционную эвентуальность регионов возможного размещения данных отраслей (формула 6)

![]() (6)

(6)

В данном случае наиболее инвестиционно привлекательными являются кластеры с максимальным значением сводного показателя инвестиционной эвентуальности. При этом возможны ситуации, когда в отдельных регионах экономически нецелесообразно размещать определенные виды отраслей народного хозяйства.

К преимуществам разработанной многомерной модели оценки инвестиционной привлекательности направления стратегического развития можно отнести следующее:

1. позволяет принимать обоснованные управленческие решения в области стратегического развития промышленного предприятия;

2. учитывает комплекс факторов, оказывающих влияние на инвестиционную привлекательность промышленного предприятия на различных уровнях;

3. позволяет учесть интересы различных участников инвестиционной деятельности и длительности инвестирования.

4. Необходимо отметить, что предложенная многомерная модель является адаптивной и позволяет при соответствующей корректировке применяться для управления стратегическим развитием оценке предприятий различных отраслей народного хозяйства.

Литература:

1. Концепция долгосрочного социально-экономического развития Российской Федерации на период до 2020 года, утв. Распоряжением Правительства РФ от 17.11.2008 г. № 1662-р.

2. Официальный сайт компании ООО «Развитие бизнес-ситстем» [Электронный ресурс]. – Режим доступа: http://www.rbsys.ru/page.php?service/development-strategy/.

3. Штерн, К., Сток, Дж. Стратегии, которые работают: Подход BCG / К.Штерн, Дж.Сток. – М.: Манн, Иванов и Фербер, 2005. – 496 с.

4. Минцберг, Г. Школы стратегий: Пер. с англ. под ред. Ю.Н. Каптуревского / Г.Минцберг, Б.Альстренд, Дж. Лэмпел. – СПб: Издательство Питер, 2000. – 320 с.