Финансовое состояние предприятия и пути его оздоровления

Понятие финансового состояния

Финансовое состояние предприятия (ФСП) характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. Разработкам методик анализа финансового состояния предприятий посвящены исследования таких авторов, как И.Т. Балабанов, В.В. Ковалёв, М.И. Литвин, Г.В. Савицкая, Е.С. Стоянова, Р.С. Сайфулин, А.Д. Шеремет и др.

Анализ финансового состояния делится на внутренний и внешний, цели и содержание которых различны.

Внутренний анализ ФСП – это исследование механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования.

Внешний финансовый анализ – это исследование финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности.

По мнению большинства авторов, анализ ФСП включает следующие блоки:

а) оценка имущественного положения и структуры капитала;

- анализ размещения капитала;

- анализ источников формирования капитала;

б) оценка эффективности и интенсивности использования капитала;

- анализ рентабельности (доходности) капитала;

- анализ оборачиваемости капитала;

в) оценка финансовой устойчивости, независимости и платежеспособности;

- анализ финансовой устойчивости;

- анализ ликвидности и платежеспособности;

г) оценка кредитоспособности и риск банкротства.

Методики оценки финансового состояния

Методики оценки финансового состояния разных авторов несколько отличаются друг от друга. Ниже будут рассмотрены методики некоторых авторов.

Рассмотрим методику анализа финансового состояния на примерах, описанных в книгах : А.И. Ковалева «Анализ финансового состояния предприятия», Стояновой Е.С. «Финансовый менеджмент: теория и практика» и Шеремет А.Д. «Методика финансового анализа».

Стоянова Е.С. особое внимание уделяет специфическим методам анализа: это расчеты эффекта финансового рычага и операционного рычага, а также расчету финансовых коэффициентов.

Важнейшими коэффициентами отчетности, использующимися в финансовом управлении по мнению Е.С. Стояновой, являются:

- коэффициенты ликвидности (коэффициент текущей ликвидности, срочной ликвидности и чистый оборотный капитал);

- коэффициенты деловой активности или эффективности использования ресурсов (оборачиваемость активов, оборачиваемость дебиторской задолженности, оборачиваемость материально производственных запасов и длительность операционного цикла);

- коэффициенты рентабельности (рентабельность всех активов предприятия, рентабельность реализации, рентабельность собственного капитала);

- коэффициенты структуры капитала (коэффициент собственности, коэффициент финансовой зависимости, коэффициент защищенности кредиторов);

- коэффициенты рыночной активности (прибыль на одну акцию, балансовая стоимость одной акции, соотношение рыночной цены акции, ее балансовой стоимости, доходность акции и доля выплаченных дивидендов).

Важным инструментом финансового менеджмента является не только анализ уровня и динамики основных коэффициентов в сравнении с определенной базой, считает автор, но и определение оптимальных пропорций между ними с целью разработки наиболее конкурентоспособной финансовой стратегии.

Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно двумя третями экономической рентабельности. Предприятие, использующее кредит, увеличивает либо уменьшает рентабельность собственных средств, в зависимости от соотношения собственных и заемных средств в пассиве, и от величины процентной ставки. Тогда и возникает эффект финансового рычага.

ЭФР=2/3 (ЭР-СРСП) * ЗС/СС, (14)

где ЭР – экономическая рентабельность, равная отношению прибыли до выплаты процентов и налогов к активам;

СРСП – среднерасчетная ставка процента;

ЗС – заемные средства

СС – собственные средства.

То есть для того, чтобы повысить рентабельность собственных средств, предприятие должно регулировать соотношение собственных и заемных средств.

Большое внимание Е.С. Стоянова уделяет операционному анализу, называемому также анализом «издержки-объем-прибыль», - отражающим зависимость финансовых результатов бизнеса от издержек и объемов производства сбыта.

Ключевыми элементами операционного анализа служат: операционный рычаг, порог рентабельности и запас финансовой прочности.

Действие операционного рычага проявляется в том, что любое изменение от реализации всегда порождает более сильное изменение прибыли («Финансовый менеджмент», учебник автор Е.С. Стоянова, стр. 191). В практических расчетах для определения силы воздействия операционного рычага применяют отношение валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли.

Порог рентабельности – это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибыли. Вычислив порог рентабельности, получаем пороговое (критическое) значение объема производства – ниже этого количества предприятию производить не выгодно: обойдется себе дороже. Пройдя порог рентабельности, фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Наращивается и масса прибыли.

Разница между достигнутой фактической выручкой от реализации и порогом рентабельности составляет запас финансовой прочности.

Ковалев А.И. предполагает организацию финансового анализа в виде двухмодульной структуры:

- экспресс-анализ финансового состояния,

- детализированный анализ финансового состояния.

Экспресс-анализ финансового состояния.

Его целью является наглядная и простая оценка финансового благополучия и динамики развития предприятия. В процессе анализа А.И. Ковалев предлагает рассчитать различные показатели и дополнить их методами, основанными на опыте и квалификации специалиста. Автор считает, что экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор финансовой отчетности, экономическое чтение и анализ отчетности.

Цель первого этапа - принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению. Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей, проверяется правильность и ясность всех отчетных форм; проверяются валюта баланса и все промежуточные итоги.

Цель второго этапа - ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта.

Третий этап - основной в экспресс-анализе; его цель - обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей.

А.И. Ковалев предлагает проводить экспресс-анализ финансового состояния по выше изложенной методике. Экспресс-анализ может завершаться выводом о целесообразности или необходимости более углубленного и детального анализа финансовых результатов и финансового положения.

Детализированный анализ финансового состояния.

Его цель - более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

Таблица 23

|

Направление анализа |

Показатели |

|---|---|

|

1. Оценка экономического потенциала субъекта хозяйствования. |

|

|

1.1.Оценка имущественного положения |

Величина основных средств и их доля в общей сумме активов. Коэффициент износа основных средств. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия. |

|

1.2. Оценка финансового положения. |

Величина собственных средств и их доля в общей сумме источников. Коэффициент покрытия (общий). Доля собственных оборотных средств в общей их сумме. Доля долгосрочных заемных средств в общей сумме источников. Коэффициент покрытия запасов. |

|

1.3. Наличие «больных» статей в отчетности. |

Убытки. Ссуды и займы, не погашенные в срок. Просроченная дебиторская и кредиторская задолженность. Векселя выданные (полученные) просроченные. |

|

2. Оценка результатов финансово-хозяйственной деятельности |

|

|

2.1. Оценка прибыльности. |

Прибыль. Рентабельность общая. Рентабельность основной деятельности. |

|

2.2. Оценка динамичности. |

Сравнительные темпы роста выручки, прибыли и авансированного капитала. Оборачиваемость активов Продолжительность операционного и финансового цикла. Коэффициент погашаемости дебиторской задолженности. |

|

2.3. Оценка эффективности использования экономического потенциала. |

Рентабельность авансированного капитала. Рентабельность собственного капитала. |

А.И. Ковалев предлагает следующую программу углубленного анализа финансово-хозяйственной деятельности предприятия:

А. Предварительный обзор экономического и финансового положения субъекта хозяйствования:

- характеристика общей направленности финансово-хозяйственной деятельности;

- выявление «больных» статей отчетности.

Б. Оценка и анализ экономического потенциала субъекта хозяйствования: оценка имущественного положения; построение аналитического баланса-нетто;

Вертикальный анализ баланса; горизонтальный анализ баланса; анализ качественных сдвигов в имущественном положении; оценка финансового положения: оценка ликвидности; оценка финансовой устойчивости.

В. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования:

- оценка основной деятельности;

- анализ рентабельности; оценка положения на рынке ценных бумаг;

- показатели оценки имущественного положения;

- «Сумма хозяйственных средств, находящихся в распоряжении предприятий» - это показатель обобщенной стоимости оценки активов, числящихся на балансе предприятия; доля активной части основных средств (рост этого показателя оценивается положительно);

- коэффициент износа – обычно используется в анализе как характеристика состояния основных фондов;

- коэффициент обновления – показывает, какую часть от имеющихся на конец отчетного периода основных средств составляют новые основные средства;

- коэффициент выбытия – показывает, какая часть основных средств выбыла из-за ветхости и по другим причинам.

Г. Оценка ликвидности и платежеспособности. В оценку входят показатели:

- «Величина собственных оборотных средств» - характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов. Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами;

- маневренность функционирующего капитала – характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств. Для нормального функционирования предприятия этот показатель меняется в пределах от 0 до 1.

- коэффициент покрытия (общий) – дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств, это рассматривается как успешно функционирующее.

- коэффициент быстрой ликвидности по смыслу аналогичен коэффициенту покрытия, однако, из расчета исключены производственные запасы. В западной литературе он ориентировочно принимается ниже 1, но это условно.

- коэффициент абсолютной ликвидности (платежеспособности) показывает, какая часть краткосрочных обязательств может быть погашена немедленно. В международной практике считается, что значение его должно быть больше или равным 0,2-0,25.

- доля собственных оборотных средств в покрытии запасов, характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, рекомендуется граница 50 %.

- коэффициент покрытия запасов – рассчитывается соотношением величин «нормальных» источников покрытия запасов, и суммы запасов. Если значение показателя меньше единицы, то текущее финансовое состояние неустойчивое.

Д. Оценка финансовой устойчивости – одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы.

Оценивается коэффициентами:

- коэффициент концентрации собственного капитала – характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более, финансово устойчиво предприятие.

- коэффициент финансовой зависимости – является обратным к коэффициенту концентрации собственного капитала. Рост этого показателя в динамике означает заемных средств.

- коэффициент маневренности собственного капитала показывает, какая часть собственного капитала используется для финансирования текущей деятельности, тёе. вложена в оборотные средства.

- коэффициент структуры долгосрочных вложений – коэффициент показывает, какая часть основных средств и прочих вне оборотных активов профинансирована внешними инвесторами.

- коэффициент долгосрочного привлечения заемных средств характеризует структуру капитала. Чем выше показатель в динамике, тем сильнее предприятие зависит от внешних инвесторов.

- коэффициент отношения собственных и привлеченных средств – он дает общую оценку финансовой устойчивости предприятия. Рост показателя свидетельствует об усилении зависимости от внешних инвесторов.

Е. Оценка деловой активности: такими качественными критериями являются широта рынков сбыта продукции, репутация предприятия и тёп.

Количественная оценка дается по двум направлениям:

- степень выполнения плана по основным показателям, обеспечение заданных темпов их роста;

- уровень эффективности использования ресурсов предприятия.

Для реализации второго направления могут быть рассчитаны: выработка, фондоотдача, оборачиваемость производственных запасов, продолжительность операционного цикла, оценка авансированного капитала.

К обобщающим показателям относятся: показатель ресурсоотдачи и коэффициент устойчивости экономического роста.

Ресурсоотдача (коэффициент оборачиваемости авансированного капитала) – характеризует объем реализованной продукции на рубль средств, вложенных в деятельность предприятия. «Коэффициент устойчивости экономического роста» - показывает, какими темпами может развиваться предприятие.

Ж. Оценка рентабельности:

К основным показателям этого блока относятся рентабельность авансированного капитала и рентабельность собственного капитала. При расчете можно использовать либо балансовую прибыль либо чистую.

По мнению, А.Д. Шеремета независимо от того, в какой сфере деятельности осуществляется бизнес - торговля, сервис, производство, конечная цель не меняется. Все многообразие решений для достижения этой цели может быть сведено к трем основным направления:

- решения по вложению капиталов (ресурсов),

- операции, проводимые с помощью этих ресурсов,

- определение финансовой структуры бизнеса.

Своевременное и качественное обоснование этих направлений финансовых решений является по существу содержанием финансового анализа, рассматриваемого как единое целое, независимо от того, внешний он или внутренний.

Для наглядности в таблице 24 приведем некоторые показатели, которые являются дискуссионными.

Таблица 24

|

Наименование показателя |

Автор |

Формула расчета |

Норматив |

|---|---|---|---|

|

Коэффициент общей ликвидности |

Шеремет А.Д. |

Отношение денеж. ср-ва + кратксрочные финансовые вложения + краткосрочная дебиторская задолженность к краткосрочным обязательствам |

> 1 |

| Стоянова Е.С. |

Отношение оборотных средств к краткосрочным обязательствам |

от 1 до 2 |

|

|

Ковалев А.И. |

Отношение текущих активов к краткосрочным обязательствам |

> 2 | |

|

Коэффициент абсолютной ликвидности |

Шеремет А.Д. |

Отношение денежных средств + краткосрочных финансовых вложений к краткосрочным обязательствам |

>0,2 |

|

Стоянова Е.С. |

Отношение денежных средств к краткосрочным обязательствам |

От 0,2 до 0,25 |

|

|

Ковалев А.И. |

Отношение денежных средств + краткосрочные финансовые вложения к краткосрочным обязательствам |

>0,2 | |

|

Коэффициент рентабельности и продаж |

Шеремет А.Д. |

Отношение прибыли от реализации продукции к выручке от реализации |

Показывает, сколько прибыли приходится на единицу реализованной продукции |

|

Стоянова Е.С. |

Отношение чистой прибыли к выручке от реализации или отношение валовой прибыли от реализации к выручке от реализации |

Первый показывает изменения в ценообразовании и себестоимости, второй показывает сколько денежных средств принесла каждая единица прибыли |

|

|

Ковалев А.И. |

Отношение прибыли от реализации к чистой выручке от реализации |

Показывает, насколько прибыльно предприятие ведет свою деятельность |

|

|

Коэффициент оборачиваемости основных средств |

Шеремет А.Д. |

Отношение выручки от реализации продукции к средняя величина основных средств и прочих вне оборотных активов |

Характеризует эффективность использования основных средств и прочих вне оборотных активов |

|

Стоянова Е.С. |

Отношения реализованной продукции к среднегодовой стоимости основных средств |

||

| Ковалев А.И. |

Отношение чистого объема от реализации к среднегодовой стоимости недвижимого имущества |

Характеризует оборачиваемость иммобилизованных средств |

|

|

Коэффициент оборачиваемости собственного капитала |

Шеремет А.Д. |

Отношение выручки от реализации продукции к средней величине чистых активов |

Показывает скорость оборота собственного капитала |

|

Стоянова Е.С. |

Отношение объема реализации продукции к среднегодовой стоимости собственного капитала |

Отражает излишек или недостаток продаж |

|

|

Ковалев А.И. |

Отношение чистого объема реализации к среднегодовой стоимости собственного капитала |

Определяет скорость оборота капитала |

Основной целью финансового анализа в целом является получение определенного числа наиболее представительных параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия. Это относится прежде всего к изменениям в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, в составе прибылей и убытков.

Локальные цели финансового анализа:

- определение финансового состояния предприятия;

- выявление и устранение недостатков в финансовой деятельности;

- поиск резервов улучшения финансового состояния предприятия и его платежеспособности;

- прогноз возможных финансовых результатов, экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов;

- разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия.

В литературе, как правило, выделяют четыре типа финансового состояния (финансовой устойчивости) предприятия: абсолютно устойчивое, нормальное финансовое состояние, неустойчивое и состояние финансового кризиса. Для определения типа финансового состояния предприятия используют методику расчёта абсолютных показателей путём соотношения запасов и затрат предприятия с источниками их финансирования или коэффициентный анализ. При соотношении запасов и затрат предприятия с источниками их финансирования рассчитывают показатели наличия и излишка (недостатка) собственных оборотных средств, а также обеспеченности запасов и затрат только собственными источниками финансирования, а затем собственными и заёмными источниками в сумме. Если запасы и затраты предприятия обеспечены собственными оборотными средствами, то состояние предприятие считается абсолютно устойчивым, если для финансирования недостаточно не только собственных, но и заёмных средств, то предприятие находится в состоянии кризиса. При проведении коэффициентного анализа рассчитывают такие основные коэффициенты финансового состояния как ликвидности, платежеспособности, финансовой независимости, финансовой устойчивости, деловой активности и др.

Ниже приведена методика определения типа финансового состояния.

Абсолютными показателями финансовой устойчивости являются показатели, характеризующие состояние запасов и обеспеченность их источниками формирования.

Для оценки состояния запасов и затрат используют данные группы статей «Запасы» II раздела актива баланса.

Для характеристики источников формирования запасов используют три основных показателя:

а) Наличие собственных оборотных средств (СОС) – разница между капиталом и резервами и вне оборотными активами. Увеличение этого показателя по сравнению с предыдущим периодом свидетельствует о дальнейшем развитии деятельности предприятия. В формализованном виде наличие оборотных средств можно записать как

СОС =СИ - ВА, (15)

где СИ – собственные источники ВА – вне оборотные активы (I раздел актива баланса).

б) Наличие собственных и долгосрочных заемных источников формирования запасов и затрат (СД), определяемое по формуле:

СД = СОС + ДП, (16)

где ДП – долгосрочные пассивы (IV раздел пассива баланса).

в) Общая величина основных источников формирования запасов и затрат (ОИ):

ОИ = СД + КЗС, (17)

где КЗС – краткосрочные заемные средства Соответственно можно выделить и три показателя обеспеченности запасов источниками их формирования:

а) Излишек (+) или недостаток (-) собственных оборотных средств (ΔСОС)

ΔСОС = СОС – З, (18)

где З – запасы

б) Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов (ΔСД):

ΔСД = СД – З (19)

в) Излишек (+) или недостаток (-) общей величины основных источников формирования запасов ((ΔОИ):

ΔОИ = ОИ – З (20)

отмеченные выше показатели обеспеченности запасов источниками их формирования интегрируются в трехкомпонентной показатель S:

S={ΔСОС; ΔСД; ΔОИ} (21)

И характеризующий тип финансовой устойчивости:

S = {1; 1; 1}, то есть ΔСОС>0; ΔСД>0; ΔОИ>0

абсолютная устойчивость (в современных условиях развития экономики России встречается крайне редко);

S = {0; 1; 1}, то есть ΔСОС<0; ΔСД>0; ΔОИ>0

нормальная устойчивость, гарантирующая платежеспособность предприятия;

S = {0; 0; 1}, то есть ΔСОС<0; ΔСД<0; ΔОИ>0

неустойчивое финансовое состояние, характеризуемое нарушением платежеспособности предприятия, когда восстановление равновесия возможно за счет пополнения источников собственных средств и ускорения оборачиваемости запасов;

S = {0; 0; 0}, то есть ΔСОС<0; ΔСД<0; ΔОИ<0

кризисное финансовое состояние, при котором предприятие является неплатежеспособным и находится на грани банкротства, ибо основной элемент оборотного капитала – запасы не обеспечены источниками их покрытия.

Все относительные показатели финансовой устойчивости можно разделить на две группы.

Первая группа – показатели, определяющие состояние оборотных средств:

- оэффициент обеспеченности собственными средствами;

- оэффициент обеспеченности материальных запасов собственными оборотными средствами;

- коэффициент маневренности собственных средств.

Вторая группа – показатели, определяющие состояние основных средств (индекс постоянного актива, коэффициент долгосрочно привлеченных заемных средств, коэффициент реальной стоимости имущества) и степень финансовой независимости (коэффициент автономии, коэффициент соотношения заемных и собственных средств).

Рассчитанные фактические коэффициенты за отчетный период сравниваются с нормой, с их значением за предыдущий период, с показателями аналогичных предприятий и тем самым выявляются реальное финансовое состояние, слабые и сильные стороны фирмы.

Содержание и способы расчета относительных показателей финансовой устойчивости приведены ниже.

Коэффициент обеспеченности собственными средствами

КОСС = (СИ – ВА)/ОА > 0,1 (22)

характеризует степень обеспеченности предприятия собственными оборотными средствами, необходимую для финансовой устойчивости. Здесь ОА – оборотные активы (II раздел баланса).

Коэффициент обеспеченности материальных запасов собственными средствами

КОМЗ = (СИ – ВА)/З = 0,6 – 0,8 (23)

показывает, в какой степени материальные запасы покрыты собственными средствами или нуждаются в привлечении заемных.

Коэффициент маневренности собственного капитала

КМ = (СИ – ВА)/СИ (24)

показывает, насколько мобильны собственные источники средств с финансовой точки зрения: чем больше КМ , тем лучше финансовое состояние; оптимальное значение КМ = 0,5.

Индекс постоянного актива

КП = ВА/СИ (25)

показывает долю основных средств и внеоборотных активов в источниках собственных средств.

При отсутствии долгосрочного привлечения заемных средств

КМ + КП = 1.

Коэффициент долгосрочного привлечения заемных средств

КДПА = ДП/(СИ + ДП) (26)

показывает, какая часть деятельности финансируется за счет долгосрочных заемных средств для обновления и расширения производства наряду с собственными средствами.

Коэффициент реальной стоимости имущества, показывающий долю средств производства в стоимости имущества, уровень производственного потенциала предприятия, обеспеченность производственными средствами производства (норма > 0,5):

КРСИ = (ОС +М +НЗП)/ВБ, (27)

где ОС – основные средства;

М – Сырье и материалы;

ВБ – валюта баланса.

Коэффициент автономии (финансовой независимости или концентрации собственного капитала).

КА = СИ/ВБ (28)

Характеризует долю собственного капитала в общей сумме источников финансирования. Рост КА означает рост финансовой независимости.

Коэффициент соотношения заемных и собственных средств

КСЗС = ЗИ/СИ, (29)

где ЗИ – заемные источники (V раздел пассива баланса).

Его рост в динамике свидетельствует об усилении зависимости предприятия от привлеченного капитала (<1).

Одной из официальных методик расчёта финансовых коэффициентов является методика, предлагаемая Федеральной службой статистики.

Коэффициент соотношения заемных и собственных средств. Отношение заёмных средств к собственным

К1 = ЗС/СС *100

Данные Росстата о некоторых коэффициентах финансового состояния приведены в таблице 25.

Таблица 25

|

Коэффициент текущей ликвидности |

Коэффициент обеспеченности собственными оборотными средствами |

Коэффициент автономии |

|

|---|---|---|---|

|

2007 |

130,7 |

-10,5 |

55,9 |

|

2008 |

129,2 |

-14,1 |

50,5 |

|

2009 |

129,4 |

-18,8 |

51,6 |

|

2010 |

134,3 |

-14,1 |

52,4 |

|

2011 |

136,2 |

-17,8 |

50,8 |

|

2012 |

128.1 |

-25.5 |

48,2 |

|

2013 |

125,3 |

-30,7 |

45,3 |

|

2014 |

121,1 |

-41,2 |

40,1 |

|

2015 |

126,6 |

-42,6 |

39,9 |

Как видно из таблицы, предприятия России не обеспечены собственными оборотными средствами, коэффициент обеспеченности собственными оборотными средствами имеет устойчивую тенденцию снижения и за период с 2007 по 2015 год он снизился в 4 раза. Коэффициенты текущей ликвидности и автономии также снижаются: на 3 и 29 % соответственно, что свидетельствует об общем ухудшении финансового состояния предприятий страны.

Пример 5. Расчёт абсолютных и относительных показателей финансового состояния по данным баланса.

Таблица 22

|

Активы и пассивы |

Код |

2016 |

2015 |

2014 |

|---|---|---|---|---|

|

I. ВНЕОБОРОТНЫЕ АКТИВЫ |

||||

|

1110 |

||||

| Результаты исследований и разработок |

1120 |

|||

|

Нематериальные поисковые активы |

1130 |

|||

|

Материальные поисковые активы |

1140 |

|||

|

Основные средства |

1150 |

18897 |

19013 |

19514 |

|

Доходные вложения в материальные ценности |

1160 |

|||

|

Финансовые вложения |

1170 |

|||

|

Отложенные налоговые активы |

1180 |

1645 |

1798 |

570 |

|

Прочие внеоборотные активы |

1190 |

507 |

507 |

507 |

|

Итого по разделу I |

1100 |

21049 |

21318 |

20591 |

|

II. ОБОРОТНЫЕ АКТИВЫ |

||||

|

Запасы |

1210 |

3223 |

2190 |

7943 |

|

Налог на добавленную стоимость по приобретенным ценностям |

1220 |

160 | ||

|

Дебиторская задолженность |

1230 |

111626 |

108999 |

65641 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

|||

|

Денежные средства и денежные эквиваленты |

1250 |

45448 |

28773 |

18469 |

|

Прочие оборотные активы |

1260 |

611 |

297 |

2436 |

|

Итого по разделу II |

1200 |

160908 |

140259 |

94649 |

|

БАЛАНС |

1600 |

181957 |

161577 |

115240 |

|

III. КАПИТАЛ И РЕЗЕРВЫ |

||||

|

Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

1310 |

25403 |

25403 |

25403 |

| Собственные акции, выкупленные у акционеров |

1320 |

|||

|

Переоценка внеоборотных активов |

1340 |

|||

|

Добавочный капитал (без переоценки) |

1350 |

|||

|

Резервный капитал |

1360 |

1271 |

1271 |

1271 |

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

34522 |

26287 |

18866 |

|

Итого по разделу III |

1300 |

61196 |

52961 |

45540 |

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||||

|

Заемные средства |

1410 |

|||

|

Отложенные налоговые обязательства |

1420 |

|||

|

Оценочные обязательства |

1430 |

|||

|

Прочие обязательства |

1450 |

|||

|

Итого по разделу IV |

1400 |

|||

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||||

|

Заемные средства |

1510 |

25000 |

15000 |

|

|

Кредиторская задолженность |

1520 |

73637 |

69408 |

50465 |

|

Доходы будущих периодов |

1530 |

|||

|

Оценочные обязательства |

1540 |

21839 |

23190 |

16593 |

|

Прочие обязательства |

1550 |

285 |

1018 |

2642 |

|

Итого по разделу V |

1500 |

120761 |

108716 |

69700 |

|

БАЛАНС |

1700 |

181957 |

161577 |

115240 |

Таблица 23

|

Показатель |

Порядок расчета |

2015 |

2016 |

|---|---|---|---|

|

1. Реальный собственный капитал |

с.1300 |

52961 |

61196 |

|

2. Внеоборотные активы |

с.1100 |

21318 |

21049 |

|

3. Наличие собственных оборотных средств (СОС) |

(стр.1-стр.2) |

31643 |

40147 |

|

4. Долгосрочные пассивы |

с.1400 |

0 |

0 |

|

5. Наличие долгосрочных источников формирования запасов (СДИ) |

(стр.3+стр.4) |

31643 |

40147 |

|

6. Краткосрочные кредиты и заемные средства |

с.1500 |

108616 |

120761 |

|

7. Общая величина основных источников формирования запасов (ОИ) |

(стр.5+стр.6) |

140259 |

160908 |

|

8. Общая величина запасов |

с.1210 |

2190 |

3223 |

|

9. Излишек (+) или недостаток (-) собственных оборотных средств |

(стр.3-стр.8) |

29453 |

36924 |

|

10. Излишек (+) или недостаток (-) долгосрочных источников формирования запасов |

(стр.5-стр.8) |

29453 |

36924 |

|

11. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов |

(стр.7- стр.8) |

138069 |

157685 |

|

12. Трехкомпонентный показатель ситуации |

Абсолютная финансовая устойчивость |

1.1.1 |

1.1.1 |

На основании проведенных расчетов можно сделать вывод, что у предприятия абсолютно устойчивое финансовое состояние. Это означает удовлетворительный уровень платежеспособности и независимость предприятия от кредиторов, по крайней мере, при формировании запасов. В качестве причины такого положения вещей следует назвать, прежде всего, особенности структуры активов и пассивов предприятия.

Результаты анализа обеспеченности запасов источниками средств не достаточно полно характеризует финансовую устойчивость предприятия, исключительно по трехкомпонентному показателю ситуации судить о финансовом положении предприятия нельзя. Поэтому необходимо провести расчет относительных показателей финансовой устойчивости.

Таблица 24

|

Показатель |

Порядок расчета |

Норматив |

2015 |

2016 |

|---|---|---|---|---|

|

Коэффициент автономии |

(с. 1300 + с.1530) /с. 1700 | ≥ 0,5 |

0,33 |

0,34 |

|

Коэффициент концентрации заемного капитала |

(с. 1500 + с.1400) / с. 1700 | ≤ 0,5 |

0,67 |

0,66 |

|

Коэффициент финансовой устойчивости |

(с. 1300 + с.1530 + с. 1400) / с. 1700 | ≥ 0,75 |

0,33 |

0,34 |

|

Коэффициент финансовой зависимости |

с. 1700 / (с. 1300 + с. 1530) |

< 2 |

3,05 |

2,97 |

|

Коэффициент маневренности собственного капитала |

(с. 1200 - с. 1500) / (c. 1300 + с. 1530) |

0,2–0,5 |

0,60 |

0,66 |

|

Коэффициент соотношения собственных и заемных средств |

с. 1400 + с. 1500) / (с. 1300 + с. 1530) |

≤ 1 |

2,05 |

1,97 |

Коэффициент автономии характеризует степень зависимости организации от заемного капитала. Полученное значение свидетельствует о значительной зависимости предприятия от кредиторов.

На рассматриваемом предприятии данный показатель на начало исследуемого периода равен 0,33, это свидетельствует о том, что сумма собственных средств мала, и составляет незначительную долю всех средств предприятия, при этом предприятие не в состоянии покрыть все свои обязательства. Рост коэффициента автономии к концу анализируемого периода до 0,34 свидетельствует о незначительном росте финансовой независимости компании, в целом риск финансовых затруднений в будущем велик.

Соответственно, значение коэффициента концентрации заемного капитала, равное на конец рассматриваемого периода, 0,66 позволяет говорить о преобладании заемного капитала (66% от валюты баланса).

Т.к. у предприятия нет долгосрочных кредитов и займов, значение коэффициента финансовой устойчивости равно значению коэффициента автономии и оно более чем в 2 раза меньше нормативного значения (≥ 0,75).

Коэффициент финансовой зависимости (обратное значение коэффициента автономии) показывает, в какой степени организация зависит от внешних источников финансирования, сколько заемных средств привлекла организация на 1 руб. собственного капитала. Он показывает также меру способности организации, ликвидировав свои активы, полностью погасить кредиторскую задолженность. Значение коэффициент финансовой зависимости за 2016 г. снизилось с 3,05 до 2,97, что благоприятно для предприятия, однако, его значение намного выше нормативного (< 2), что ещ. раз подтверждает зависимость предприятия от внешних источников финансирования.

Коэффициент маневренности собственного капитала в 2015-2016 гг. был велик. Данное значение коэффициента характеризуется как явно не соответствующее принятому нормативу.

Коэффициент соотношения собственных и заемных средств характеризует степень зависимости организации от внешних займов (кредитов). Он показывает, сколько заемных средств приходится на 1 руб. собственных. Его значение должно быть равным меньше 1. Высокий уровень коэффициента отражает потенциальную опасность возникновения в организации дефицита денежных средств, и может привести в конечном итоге к банкротству.

Значения показателей финансовой устойчивости в целом отрицательно характеризуют финансовое положение на предприятии.

Анализ финансовой устойчивости свидетельствует о значительном преобладании заемного капитала (который при этом представлен исключительно краткосрочными обязательствами), в этом кроется основная опасность для финансового положения данного предприятия.

Методики оценки банкротства

Легитимное определение банкротства дается в ст.2 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)»: «Несостоятельность (банкротство) – признанная арбитражным судом несостоятельность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей» . Из этого следует, что только арбитражный суд может объявить то или иное предприятие банкротом. Как видим, в законодательстве России не различают термины банкротства и несостоятельности, считая их синонимами. Отметим, что и в зарубежном законодательстве данные термины являются равнозначными и взаимозаменяемыми.

Понятие диагностики банкротства в научной и методической литературе с незначительными отклонениями трактуется более или менее однозначно. Наиболее полно определение данного понятия можно представить так: диагностика банкротства – это совокупность методов, направленных на выявление проблем, слабых мест в системе управления, которые являются причинами неблагополучного финансового состояния и других негативных показателей деятельности.

Диагностику можно понимать и как оценку деятельности компании с точки зрения получения общего управленческого эффекта, и как определение отклонений существующих параметров системы от первоначально заданных, и как оценку функционирования организации с подвижной, изменяющейся внешней средой в целях предупреждения кризисов.

На сегодняшний день в теории и практике экономических исследований сформировалось множество методов диагностики кризисного состояния организаций и вероятности их банкротства. В целях ограничения данной совокупности методы классифицируются по определенным признакам (таблица 25).

Таблица 25

|

Основание |

Методы |

|---|---|

|

1. По составу критериев |

|

|

2. По степени формализуемости методического подхода |

|

|

3. По характеру аналитической информации |

|

|

4. По характеру зависимости результативного и факторных признаков |

|

|

5. По территориальному происхождению |

|

|

6. По статусу |

|

|

7. По возможности практического применения к сферам деятельности |

|

|

8. По степени доступности исходной информации |

|

|

9. По виду анализа |

|

На основе методов прогнозирования разработано большое количество методик прогнозирования банкротства.

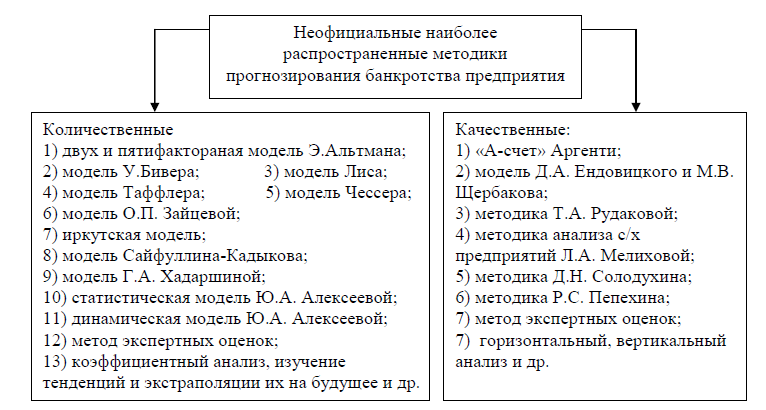

На данный момент основными нормативно-правовыми актами, регламентирующими процедуру и методику анализа степени и факторов несостоятельности предприятия являются: Федеральный закон от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)»; Приказ Минэкономразвития РФ от 21.04.2006 № 104 «Об утверждении Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций», Постановление Правительства РФ от 25.06.2003 № 367 «Об утверждении Правил проведения арбитражным управляющим финансового анализа»; Распоряжение Федерального управления по делам о несостоятельности (банкротстве) при Госкомимуществе РФ от 12.08.1994 № 31-р «Об утверждении Методических положений по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса». Кроме того, существует огромное количество неофициальных методик. Правильно применяемые они дают достаточно достоверные результаты. Наиболее распространенные неофициальные методики прогнозирования банкротства предприятия представлены на рисунке 3.

Неофициальные наиболее распространенные методики прогнозирования банкротства предприятия

Количественные

1) двух и пятифактораная модель Э.Альтмана;

2) модель У.Бивера; 3) модель Лиса;

4) модель Таффлера; 5) модель Чессера;

6) модель О.П. Зайцевой;

7) иркутская модель;

8) модель Сайфуллина-Кадыкова;

9) модель Г.А. Хадаршиной;

10) статистическая модель Ю.А. Алексеевой;

11) динамическая модель Ю.А. Алексеевой;

12) метод экспертных оценок;

13) коэффициентный анализ, изучение тенденций и экстраполяции их на будущее и др.

Качественные:

1) «А-счет» Аргенти;

2) модель Д.А. Ендовицкого и М.В. Щербакова;

3) методика Т.А. Рудаковой;

4) методика анализа с/х предприятий Л.А. Мелиховой;

5) методика Д.Н. Солодухина;

6) методика Р.С. Пепехина;

7) метод экспертных оценок;

7) горизонтальный, вертикальный анализ и др.

Рисунок 3. Неофициальные, наиболее распространенные методики прогнозирования банкротства

Помимо указанных на рисунке 3 количественных методик прогнозирования банкротства, можно также отметить такие методики, как модель Д. Коннана - М. Гольдера; девятифакторная модель Фулмера; модель Спрингейта; скоринговый метод Credit-Men Ж. Депаляна; модель Г. Чонаевой; рейтингово-скоринговая методика оценки Г.В. Савицкой; модель ученых Московского государственного университета печати; модель Н.В. Пчеленок — М.М. Петрыкиной для агропромышленных организаций; модели ученых Нижегородского филиала Национального исследовательского университета «Высшей школы экономики»; векторная модель Е.В. Горюнова и др.

Сравнительный анализ эффективности методик прогнозирования банкротства

В зарубежной и российской экономической литературепредлагается большое количество несколько отличающихся между собой методик и математических моделей диагностики вероятности наступления банкротства коммерческих организаций. Поскольку в рамках данной работы невозможно проанализировать все методы прогнозирования банкротства, проанализируем в основном методики прогнозирования банкротства, основанные на методах многомерного дискриминантного анализа (статистический метод).

В современной практике зарубежных фирм для оценки вероятности банкротства наиболее широкое применение получили модели, разработанные Э. Альтманом и У. Бивером.

Индекс Альтмана представляет собой функцию от нескольких показателей, характеризующих экономический потенциал предприятия. Альтман определил коэффициенты значимости отдельных факторов в общей интегральной оценке вероятности банкротства.

Модель Альтмана имеет вид: Z = 1,2X1+1,4X2+3,3X3+0,6X4+1,0X5, (30)

где Z – интегральный показатель уровня угрозы банкротства;

X1 – отношение оборотных активов к сумме всех активов предприятия;

X2 – уровень рентабельности капитала;

Х3 – уровень доходности активов;

Х4 – коэффициент соотношения собственного акционерного капитала (в идеале рыночной стоимости акций) и заемного капитала;

Х5 – оборачиваемость активов.

Уровень угрозы банкротства предприятия по модели Альтмана оценивается по специальной шкале, по которой вероятность банкротства определяется как «очень высокая», «высокая», «возможная» и «очень низкая».

Если Z>2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,8

Однако данная модель имеет ряд недостатков, которые затрудняют ее применение. Во-первых, рассчитанные автором модели коэффициенты не соответствуют современным экономическим реалиям; во-вторых, ее можно применять только для предприятий, котирующих свои акции на открытом рынке; в-третьих, влияние внешних факторов на результаты работы предприятия в современной экономической ситуации весьма существенно и редко поддаются прогнозу.

У. Бивер предложил пятифакторную модель для оценки финансового состояния предприятия с целью диагностики банкротства, содержащую следующие показатели: рентабельность активов; удельный вес заемных средств в пассивах; коэффициент текущей ликвидности; доля чистого оборотного капитала в активах; коэффициент Бивера (отношение суммы чистой прибыли и амортизации к заёмным средствам). Система показателей У. Бивера и их значения для диагностики банкротства представлены в таблице 26.

Таблица 26

|

Показатель |

Значение показателя |

||

|---|---|---|---|

|

Благоприятно |

5 лет до банкротства |

1 год до банкротства |

|

|

1. Коэффициент Бивера |

0,4-0,45 |

0,17 |

-0,15 |

|

2. Рентабельность активов, % |

6-8 | 4 | -22 |

|

3. Финансовый леверидж, % |

<38 | <50 | <80 |

|

Коэффициент покрытия оборотных активов собственными оборотными средствами |

0,4 |

< 0,3 | < 0,06 |

|

5. Коэффициент текущей ликвидности |

< 3,2 | < 2 | < 1 |

Особенностью модели является то, что весовые коэффициенты для индикаторов в ней не предусмотрены и итоговый показатель вероятности банкротства не рассчитывается.

Полученные значения данных показателей сравниваются с их нормативными значениями, рассчитанными У. Бивером для трех видов фирм: для благополучных компаний; для компаний, обанкротившихся в течение года; для фирм, ставших банкротами в течение пяти лет.

Известны другие модели. Так британский ученый Таффлер (Taffler) разработал в 1977 г. линейную регрессионную модель с четырьмя финансовыми коэффициентами для оценки финансового здоровья фирм Великобритании на основе исследования 46 компаний, которые потерпели крах и 46 финансово устойчивых компаний в период с 1969 по 1975 года. Модель Таффлера имеет следующий вид: Z = 0,53X1+ 0,13X2+ 0,18X3+ 0,16X4, (31)

где Х1 – отношение прибыли от продаж к краткосрочным обязательствам;

Х2 – отношение оборотных активов к общей сумме обязательств;

Х3 – отношение долгосрочных обязательств к общей сумме активов;

Х4 – отношение выручки от продаж к общей сумме активов.

Если показатель Z принимает значение больше 0.3, то предприятие имеет небольшой риск банкротства в течение года, если значение меньше 0.2, то у предприятия присутствует большой риск банкротства.

Удельный вес финансовых показателей в модели Таффлера по степени влияния на результирующий показатель Z распределяется следующим образом: X1 –53%, X2 – 13%, X3 – 18%, X4 – 16%. По проведенным тестам данная модель идентифицирует компанию банкрота с вероятностью 97% за год до банкротства, 70% за два года до банкротства, 61% за три года и 35% за четыре года.

Отсутствие в России статистических материалов по организациям- банкротам не позволяет скорректировать приведенную выше методику исчисления весовых коэффициентов и пороговых значений с учетом российских экономических условий.

Учеными Казанского государственного технологического университета была разработана корректировка методик предсказания банкротства с учетом специфики отраслей. Они предлагают деление всех предприятий по классам кредитоспособности. Расчет класса кредитоспособности происходит на следующих основаниях:

- к первому классу кредитоспособности относят фирмы, имеющие хорошее финансовое состояние (финансовые показатели выше среднеотраслевых, с минимальным риском невозврата кредита);

- ко второму – предприятия с удовлетворительным финансовым состояние (с показателями на уровне среднеотраслевых, с нормальным риском невозврата кредита);

- к третьему классу – компании с неудовлетворительным финансовым состоянием, имеющие показатели на уровне ниже среднеотраслевых, с повышенным риском непогашения кредита.

Поскольку, с одной стороны, для предприятий разных отраслей применяются различные показатели ликвидности, а с другой – специфика отраслей предполагает использование для каждой из них своих критериальных уровней даже по одинаковым показателям, учеными Казанского государственного технологического университета были рассчитаны критериальные значения показателей отдельно для каждой из таких отраслей, как: промышленность (машиностроение); торговля (оптовая и розничная); строительство и проектные организации; наука (научное обслуживание).

В случае диверсификации деятельности предприятие отнесено к той группе, деятельность в которой занимает наибольший удельный вес. Значения критериальных показателей для распределения предприятий промышленности по классам кредитоспособности приведены в таблице 27.

Новые методики диагностики возможного банкротства для условий функционирования российских предприятий были разработаны О.П. Зайцевой, Р.С. Сайфуллиным и Г.Г. Кадыковым.

Таблица 27

|

Показатель |

Значение показателей по классам |

||

|---|---|---|---|

|

1-й класс |

2-й класс |

3-й класс |

|

|

Соотношение заемных и собственных средств |

Менее 0,8 |

0,8 – 1,5 |

Более 1,5 |

|

Вероятность банкротства (Z-счет Альтмана) |

Более 3,0 |

1,5 – 3,0 |

Менее 1,5 |

|

Общий коэффициент покрытия (ликвидность баланса) |

Более 2,0 |

1,0 – 2,0 |

Менее 1,0 |

В их модели комплексный коэффициент банкротства рассчитывается по формуле со следующими весовыми значениями:

Zкомп = 0,25X1+0,1X2+0,2X3+0,25X4+0,1Х5+0,1Х6, (32)

где Х1 – коэффициент убыточности предприятия, характеризующийся отношением чистого убытка к собственному капиталу;

Х2 – соотношение кредиторской и дебиторской задолженности;

Х3 – показатель соотношения краткосрочных обязательств и наиболее ликвидных активов, этот коэффициент является обратной величиной показателя абсолютной ликвидности;

Х4– убыточность реализации продукции, характеризующийся отношением чистого убытка к объёму реализации этой продукции;

Х5– соотношение заёмного и собственного капитала;

Х6 – коэффициент загрузки активов как величина, обратная коэффициенту оборачиваемости активов.

Весовые значения частных показателей для коммерческих организаций были определены экспертным путём, а фактический комплексный коэффициент банкротства следует сопоставить с нормативным, рассчитанным на основе рекомендуемых минимальных значений частных показателей: Х1 = 0; Х2 = 1; Х3 = 7; Х4 = 0; Х5 = 0,7; Х6 = значение Х6 в предыдущем периоде.

Если фактический комплексный коэффициент больше нормативного, то вероятность банкротства велика, а если меньше – то вероятность банкротства мала.

Р.С. Сайфуллин и Г.Г. Кадыков предложили использовать для оценки финансового состояния предприятий рейтинговое число: R = 2Х1+0,1Х2+0,08Х3+0,45Х4+Х5, (33)

где R – рейтинговое число;

Х1– коэффициент обеспеченности собственными средствами;

Х2– коэффициент текущей ликвидности;

Х3 – коэффициент оборачиваемости активов;

Х4– коммерческая маржа (рентабельность реализации продукции);

Х5– рентабельность собственного капитала.

При полном соответствии финансовых коэффициентов их минимальным нормативным уровням рейтинговое число будет равно 1 и организация имеет удовлетворительное состояние, а с рейтинговым числом менее 1 предприятие характеризуется как неудовлетворительное.

Модель Р.С. Сайфуллина и Г.Г. Кадыкова является наиболее точной из всех представленных моделей, однако небольшое изменение коэффициента обеспеченности собственными средствами с 0,1 до 0,2 приводит к изменению итогового показателя («рейтингового числа») на 0,2 пункта. К такому же результату приводит и значительное изменение коэффициента текущей ликвидности от нуля (от полной неликвидности) до двух, что характеризует высоколиквидные предприятия.

Учеными Иркутской государственной экономической академии предложена своя четырехфакторная модель прогноза риска банкротства (модель R), которая имеет следующий вид: R = 8,38Х1+Х2+0,054Х3+0,063Х4, (34)

где Х1 – отношение оборотного капитала к общей сумме активов;

Х2 – отношение чистой прибыли к собственному капиталу;

Х3 – отношение выручки от реализации к общей сумме активов;

Х4 – отношение чистой прибыли к интегральным затратам.

Вероятность банкротства предприятия в соответствии со значением модели R определяется следующим образом (таблица 28):

Таблица 28

|

Значение R |

Вероятность банкротства, % |

|---|---|

|

Меньше 0 |

Максимальная (90 - 100) |

|

0 - 0,18 |

Высокая (60 - 80) |

|

0,18 - 0,32 |

Средняя (35 - 50) |

|

0,32 - 0,42 |

Низкая (15 - 20) |

|

Более 0,42 |

Минимальная (до 10) |

К очевидным достоинствам данной модели можно отнести то, что механизм ее разработки и все основные этапы расчетов достаточно подробно описаны в источнике, но по результатам практического его применения появилась информация о том, что значение R во многих случаях не коррелирует с результатами, полученными при помощи других методов и моделей, к примеру, при расчете по модели R-счета получаются значения, говорящие о наилучшем состоянии анализируемого предприятия, а все прочие методики дают далеко не столь утешительный результат.

Каждая из перечисленных выше методик прогнозирования банкротства имеют свои достоинства и недостатки, сравнительный анализ которых приведен в таблице 28.

Таблица 28

|

Модель |

Достоинства модели |

Недостатки модели |

|---|---|---|

|

Пятифакторная модель Э. Альтмана |

Переменные в модели отражают различные аспекты деятельности предприятия, возможно динамическое прогнозирование изменений финансовой устойчивости |

Модель применима только в отношении акционерных обществ, чьи акции обращаются на рынке ценных бумаг. |

|

Методика У. Бивера |

Используются ключевые показатели, что позволяет в полной мере оценить реальное финансовое положение предприятия |

Субъективность выводов при разнящихся показателях значений коэффициентов |

|

Модель Таффлера |

Простота расчета, возможность применения при проведении внешнего диагност. анализа |

Получаемые прогнозы неадекватны, достичь (отрицательного) уровня Z- счета практически невозможно |

|

Модель Р.С. Сайфулина - Г.Г. Кадыкова |

Модель может применяться в целях классификации предприятий по уровню риска. |

Модель не позволяет оценить причины попадания в зону неплатежеспособных, не учитывает отраслевой особенности |

|

Модель ИГЭА |

Механизм разработки и все основные этапы расчетов подробно описаны, что облегчает практическое применение методики |

Значение R-счета практически не коррелирует с результатами, получаемыми при помощи других методов и моделей. Получаемые прогнозы не соответствуют реальному финансовому состоянию предприятий. Нет отраслевой дифференциации интегрального показателя |

Итак, проблема прогнозирования вероятности банкротства для отдельного предприятия состоит, с одной стороны, в отсутствии общепризнанных методик прогнозирования банкротства, с другой, существующие методики ориентированы в основном на установление факта несостоятельности тогда, когда признаки банкротства предприятия уже налицо. Это означает, что, несмотря на существование большого количества моделей прогнозирования банкротства предприятий, нельзя доверять на 100% какой-либо одной из них для анализа предприятия. Для предотвращения неоднозначных результатов общего анализа необходимо использовать различные модели с оптимальным количеством коэффициентов, учитывая специфику предприятия, а также использовать ряд других показателей для повышения эффективности данных методик.

По результатам финансового анализа может быть разработана стратегия финансового оздоровления с целью вывода предприятия из неблагоприятного финансового состояния путём комплексного использования внутренних и внешних резервов. К внешним можно отнести выпуск новых акций и облигаций, использование факторинга, лизинга, кредита, привлечение государственных субсидий и тёд. К внутренним – внедрение ресурсосберегающих технологий, сокращение непроизводительных расходов и потерь, повышение качества продукции, более полное использование производственных мощностей, рациональное использование всех видов ресурсов и др.

В федеральном законе «О несостоятельности (банкротстве)» выделены следующие меры финансового оздоровления предприятий: перепрофилирование производства, закрытие нерентабельных производств, ликвидация дебиторской задолженности, продажа части имущества должника, уступка прав требований должника, исполнение обязательств предприятия его собственником, продажа части бизнеса и др.