Банкротство предприятий. Профилактика банкротства

Банкротство предприятий: сущность и понятия

Институт несостоятельности (банкротства) является неотъемлемой частью правовой системы любого государства с рыночной экономикой. Вопросы, связанные с невозможностью оплатить поставленные товары, оказанные услуги, вернуть деньги, взятые в долг у ростовщика, возникли практически одновременно с появлением товарно-денежных отношений.

На протяжении всей своей истории люди изучали рынок и все его возможные закономерности, учились строить различные его модели и всячески его совершенствовать. Однако, несмотря на все действия, направленные на прогнозирование рынка, проведение маркетинговых исследований, эта проблема преследует нас и сегодня.

Ни для кого не секрет, что на рынке постоянно возникают и исчезают всевозможные физические и юридические лица, осуществляющие самостоятельную, осуществляемую на свой риск деятельность, направленную на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг. Субъекты рынка постоянно взаимодействуют, вступают во всевозможные отношения. Неотъемлемой частью всей системы взаимоотношений является неспособность одного или нескольких участников исполнить взятые на себя добровольно, а равно возложенные на них в принудительном порядке обязательства. Именно в этой неспособности исполнить обязательства и заключается весь предпринимательский риск.

Несмотря на развитие и совершенствование системы хозяйствования, многообразие форм собственности, все правовые системы приводят к одному очень простому выводу — по долгам необходимо платить. Но вот как платить, какие действия необходимо предпринять для наиболее полного исполнения обязательств должника — и есть самый спорный вопрос.

Полагают, что слово «банкротство» пришло из средневековой Италии (bankarupta), видимо, образовавшись либо от bank broken, либо от bench broken (клиенты переворачивали стол, на котором неудачливый торговец менял деньги на площади либо просто торговал).

Реализация механизма банкротства в практике зарубежных стран началась еще с той эпохи, когда несостоятельные должники попадали в рабство к своим кредиторам. С течением времени такая потеря свободы уступила место наказаниям государственным. Начали учитывать степень вины несостоятельного должника в соответствии с уточнением качества признака или действий, приведших к этому результату.

Во французском законодательстве понятие «несостоятельность» применимо только к коммерсантам, поэтому к лицам неторговых профессий положения о банкротстве не применяются. В германском законодательстве субъектом банкротства может быть всякий должник, прекративший платежи и подпадающий под конкурс. В Швеции предусматривается ответственность должника, совершающего действия, ведущие к неплатежеспособности: когда он каким-либо образом лишает себя значительной части своей собственности, в результате чего он оказывается либо неплатежеспособным, либо существенно ухудшает свою платежеспособность. В США лицо, в отношении которого возбуждены процедуры банкротства, во время производства считается несостоятельным, а после судебного решения может быть признано банкротом.

В российской правовой истории встречаются различные варианты смыслового использования определений несостоятельности и банкротства. Наибольший интерес представляет предреволюционный период, так как уровень российского права того времени оценивается достаточно высоко.

Г.Ф. Шершеневич считал, что банкротством является «неосторожное или умышленное причинение несостоятельным должником ущерба кредиторам посредством уменьшения или сокрытия имущества». То есть для того, чтобы лицо было признано банкротом, необходимы квалифицирующие признаки.

В современном российском законодательстве понятия «несостоятельность» и «банкротство» равноценны (в данном случае не имеются в виду преднамеренное и фиктивное банкротство). Повидимому, это не совсем правильный подход, так как юридическая техника должна учитывать устоявшееся содержание фразеологических комплексов и традиции их правового использования. Даже если принять во внимание сформировавшееся восприятие слова «банкротство», целесообразнее было бы использовать американский вариант сочетания несостоятельности и банкротства.

К общим признакам банкротства в различных законодательных актах европейских стран относятся неплатежеспособность, увеличение кредиторской задолженности, нерентабельность сделок или использования имущества. Аналогичны и определения уголовно наказуемых деяний, когда «преступное» банкротство подразделяется на простое и злостное.

Как свидетельствует мировая практика, банкротство — неизбежное явление любого современного рынка, который использует несостоятельность в качестве рыночного инструмента перераспределения капитала и отражает объективные процессы структурной перестройки.

В истории современной России с момента начала рыночных реформ были приняты федеральные законы, регулирующие процедуру банкротства: Закон «О несостоятельности (банкротстве)» от 19 октября 1992 г., Федеральный закон «О несостоятельности (банкротстве)» от 8 января 1998 г.

Необходимость совершенствования законодательства о банкротстве, приведения его в соответствие с действующим законодательством РФ обусловили принятие 26 октября 2002 г. нового Федерального закона «О несостоятельности (банкротстве)».

Действие этого закона распространяется на все юридические лица, за исключением казенных предприятий, учреждений, политических партий и религиозных организаций.

Отношения, связанные с несостоятельностью (банкротством) граждан, в том числе зарегистрированных в качестве индивидуальных предпринимателей, также регулируются этим федеральным законом.

Под несостоятельностью (банкротством) предприятий понимается признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Законом определен следующий признак банкротства юридического лица: неспособность удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.

Новый закон не определяет минимального размера денежных обязательств и обязательных платежей, необходимых для обращения в арбитражный суд с заявлением о признании предприятия банкротом. Состав и размер денежных обязательств и обязательных платежей, необходимых для возбуждения процедуры банкротства, будет определяться арбитражным судом.

От состояния предприятий-банкротов, идентифицированного отмеченными признаками, следует отличать:

• фиктивное банкротство — заведомо ложное объявление предприятия, имеющего возможность удовлетворить требования кредиторов в полном объеме, о своей несостоятельности в целях введения в заблуждение кредиторов для получения от них отсрочки или рассрочки платежей, или скидки с долгов;

• преднамеренное банкротство — преднамеренное создание или увеличение неплатежеспособности предприятия руководителем или собственником, нанесение ими ущерба предприятию в личных интересах или интересах иных лиц, заведомо некомпетентное ведение дел.

В этих случаях мера ответственности за допущение банкротства предприятия устанавливается в соответствии с Уголовным кодексом.

Не следует применять к временно неплатежеспособному предприятию меры по возбуждению процедуры банкротства, потому что банкротство — исключительная мера по отношению к должнику, неспособному самостоятельно преодолеть затянувшийся кризис неплатежей.

На основании сказанного, можно сделать вывод, что банкротство предприятия — это строго определенное состояние его неплатежеспособности, при котором к его имуществу может быть предъявлено взыскание со стороны кредиторов.

Причины неплатежеспособности и возможного банкротства хозяйствующих субъектов

Высокоэффективная рыночная экономика доказала свою жизнеспособность на протяжении всего времени своего существования.

Социалистическая административно-плановая экономика также всегда претендовала на высокую эффективность. И она действительно оказывалось высокоэффективной, когда концентрировалась на крупных политико-экономических задачах (например, выход в космос, строительство крупного предприятия, создание наиболее эффективных видов вооружений и т.д.). В то же время в сфере производства товаров для населения, для массовых потребителей плановая экономика всегда предлагала рынку ограниченный ассортимент, как правило, низкокачественных товаров, изготавливаемых по устаревшим технологиям.

Вся эта совокупность специфических характеристик определила особую предрасположенность многих российских предприятий к кризису и предбанкротным явлениям в условиях реформирования экономики, и фактически подтвердилось положение экономической теории о том, что в условиях монополии при отсутствии рыночного регулирования цен колебаниями спроса и предложения и государственного контроля за ценами неизбежны рост цен и одновременно сокращение объемов производства.

Спад российского промышленного производства к середине 1990-х годов приобрел структурный характер. Одновременно с сокращением производства отдельных видов продукции стала наблюдаться стабилизация выпуска продукции других видов. Такая ситуация в промышленности возникла впервые с начала экономических реформ.

Рост цен и спад производства одновременно сопровождались прогрессивным ростом всех видов неплатежей, и прежде всего между предприятиями.

Существующая в настоящее время официальная процедура определения неплатежеспособности предприятия предусматривает введение в практику развития его финансового состояния коэффициента текущей ликвидности Кт.л и коэффициента обеспеченности собственными средствами Косс

Рассмотрим наиболее применяемые подходы к определению этих коэффициентов:

- нормативный — задаются конкретные границы значений коэффициентов. Его преимущество заключается в простоте и наглядности при принятии решений о платежеспособности;

- отраслевой — фактический уровень коэффициентов указывает не только на плохое или хорошее финансовое состояние предприятия, но и отражает структуру активов и пассивов, объективно различающуюся в зависимости от сферы деятельности предприятия;

- динамический — решение о платежеспособности предприятия принимается на основе сравнения текущих и критических значений коэффициента покрытия, вычисляемых для каждого предприятия отдельно с учетом его особенностей.

Рассмотрим один из многочисленных выводов, сделанных по итогам проведенного исследования на примере нефтедобывающей отрасли.

1. Предприятия нефтедобычи, нефтепереработки и торгов нефтепродуктами в отличие от других отраслей имеют устойчивый сбыт продукции, внешне благополучны, имеют достаточно средств на высокую оплату труда работников, располагают валютными резервами, т.е. здесь внешне нормальная и благополучная производственная деятельность (здоровый бизнес).

2. Вместе с тем финансовое положение отрасли неудовлетворительно, так как практически утрачен собственный капитал в оборотных фондах, который утрачен за счет неэффективных для собственников долгосрочных финансовых вложений, малоэффективных инвестиций в основные фонды; переход в стадию тотального заемщика, осуществляющего свою текущую производственную деятельность за счет чужих средств; неспособность своевременно оплачивать свои долговые обязательства партнерам, бюджету и во внебюджетные фонды и т.д.

3. Вместе с тем отрасль стремится жить на широкую ногу и продолжать линию, которая привела ее к финансовому кризису за счет формирования фондов в объемах, в несколько раз превышающих нужды производства и нормального финансово-хозяйственного функционирования; занимается другими видами деятельности (прежде всего финансовым кредитованием и товарными ссудами); во внешнеэкономической деятельности во многих случаях строит свои фактические (а иногда и договорные) отношения в пользу импортеров.

Диагностика кризисов в жизненном цикле предприятия

Протекакодие в российской экономике процессы обусловливают необходимость создания концепции формирования системы антикризисного управления. Не многие ожидали, что результатом реформ станет кризис, но многие понимают, что из кризиса экономику способен вывести только новый тип управления. Такое управление и получило название антикризисного. Основными предпосылками к разработке концепции антикризисного менеджмента являются, вопервых, циклическое развитие экономики и, во-вторых, существующая система управления отечественными предприятиями.

В современных условиях хозяйствования для реформирования промышленных предприятий в системе кризисных ситуаций необходимо проведение анализа различных научных взглядов на характер и тенденцию экономического развития; кроме того, следует хорошо понимать содержание структурного кризиса российской экономики и характер его влияния на развитие промышленных предприятий.

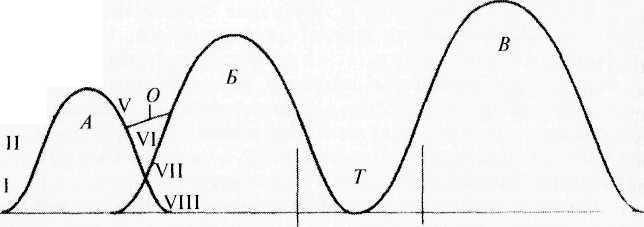

В развитии любого предприятия просматриваются определенные закономерности, которые могут отличаться скоростью протекания и амплитудой уровня развития. Проследим их по схеме жизненного цикла предприятия (рис. 34.1), в котором можно выделить следующие стадии: I — зарождение, II — развитие, III бурный рост, IV — стабильное развитие, V - появление тенденции спада, VI — активный спад, VII — банкротство, VIII — ликвидация деятельности.

Рис. 34.1. Жизненные циклы предприятия (А, Б, В)

Однако ликвидация деятельности предприятия не всегда совпадает с ликвидацией самого предприятия. Так, на рисунке между жизненными циклами Б и В существует временной лаг Т, когда предприятие, исчерпав все свои резервы в период функционирования в цикле Б, может продлить свою жизнь в цикле В лишь при условии сторонних финансовых инъекций. В период же Т предприятие претерпевает кризис. Такой жизненный путь характерен для большинства отечественных предприятий, адаптированных к бюджетным ассигнованиям.

Однако существует и другой путь. Кризис можно предотвратить, если вовремя переориентировать направление деятельности предприятия. Это означает необходимость выделения финансовых средств из прибыли, получаемой от успешно развивающейся деятельности в период стабильного развития предприятия, на маркетинговые исследования и перепрофилирование этой деятельности в будущем. Стадия развития нового вида деятельности должна совпасть со стадией появления тенденции спада в результатах осуществляемой деятельности. В этом случае скачок в развитии предприятия в переходный период будет сглажен (на рисунке — линия О), так как влияние негативной тенденции на жизнедеятельность предприятия будет ослаблено наложением позитивной тенденции в развитии новой деятельности. Таким образом жизненный цикл предприятия можно продлить. Это идеальная модель жизни предприятия. В действительности предпринимательская деятельность всегда связана с риском. При наступлении рискового случая возникает потребность в финансовом оздоровлении «неудачников».

Различают два вида тактики финансового оздоровления.

Защитная тактика — это проведение сберегающих мероприятий, основу которых составляет сокращение всех расходов, связанных с производством и сбытом продукции, содержанием основных фондов и персонала.

В ходе реализации защитной тактики решаются следующие задачи: установление жесткого контроля затрат в целях устранения убытков; определение порога рентабельности; сокращение доли накладных расходов и фиксированных издержек, норм расхода ресурсов всех видов; снятие с производства убыточной продукции; анализ по причинам и центрам ответственности; продажа или передача в аренду лицензий, патентов, имущества бесперспективных производств, объектов незавершенного строительства; реализация долгосрочных финансовых вложений, сверхнормативных запасов товарноматериальных ценностей; установление обоснованных цен на продукцию с учетом норм рентабельности и эластичности спроса; франчайзинг; выявление и использование внутрипроизводственных резервов; проведение перепрофилирования производства; реструктуризация и погашение просроченной задолженности; списание безнадежных долгов; кадровые перестановки, высвобождение персонала; укрепление дисциплины труда и производства; совершенствование организации труда; улаживание дел с кредиторами; истребование дебиторской задолженности; повышение культуры труда; аудит и совершенствование бухгалтерского учета, учетной политики; формирование управленческого и финансового учета на предприятиях и т.д.

Наступательная тактика — проведение мероприятий реформаторского характера, направленных на приток инвестиций извне либо обеспечение условий для их поступлений в любой форме: от реализации производства, венчурного капитала, кредитов, капитала за счет повышения эффективности использования имущества, включая фондовый портфель, истребование государственной поддержки, налоговых льгот, участие в конкурсах инвестиционных проектов.

В данном случае решаются следующие задачи: смена руководства (собственника); укрепление положения предприятия в деловом мире; проведение активного маркетинга; политика более высоких цен; повышение инвестирования собственного производства; обновление основных фондов; повышение оборачиваемости оборотных средств; сокращение норм расходов ресурсов всех видов в результате внедрения прогрессивных технологий; сокращение трудоемкости производства; изменение видов деятельности; обновление ассортимента; максимальное повышение объемов производства перспективных видов продукции и обеспечение их заказами; обеспечение нематериальными активами (лицензиями, патентами); разработка пакета бизнес-планов; формирование банка данных о рыночной конъюнктуре; проведение экспертизы платежеспособности заказчиков; повышение культурно-технического уровня персонала; реструктуризация; выпуск дополнительной эмиссии ценных бумаг; налаживание управленческого учета и т.д.

Типовая форма плана финансового оздоровления предприятия утверждена распоряжением Федерального управления по делам о несостоятельности (банкротстве) при ГКУГИ РФ от 15 декабря 1994 г. № 98-Р «Об утверждении типовой формы плана финансового оздоровления (бизнес-плана), порядка его согласования и методических рекомендаций по разработке планов финансового оздоровления».

Из сказанного можно сделать вывод, что основная задача управления банкротством предприятий заключается не в том, чтобы предотвратить умирание какой-либо его деятельности, которое неизбежно в силу объективных обстоятельств, а в том, чтобы при выявлении диагноза этого умирания направить все усилия на качественное преобразование деятельности.

Профилактика банкротства предприятий

В большинстве развитых стран потенциальные банкроты выжимаются из деловой сферы задолго до официального обретения ими этого статуса. Например, во Франции существует специальная «система тревоги», предупреждающая экономических партнеров о симптомах возможного банкротства.

Мониторинг управления банкротством предприятий представляет собой сформированную на макроуровне систему сбора данных о состоянии предприятий и расчета показателей, позволяющих диагностировать возникновение банкротства, отслеживать тенденции и динамику происходящих изменений и на этой основе принимать оптимальные управленческие решения по региону и стране в целом.

Объективная необходимость применения мониторинга в этой области диктуется тем, что применяемые ранее, в условиях плановораспределительной экономики, методы анализа и прогнозирования практически перестали работать. Возникла необходимость создать соответствующую современным задачам систему изучения и управления сложными процессами, включая несостоятельность предприятий. Следует учитывать опыт зарубежных стран в этой области. Он весьма различен. Так, законодательство Великобритании рассматривает должника с точки зрения изыскания возможности возвращения денег кредиторам.

За объявлением о банкротстве предприятия следует распродажа его имущества. Американское и японское законодательства, напротив, преследуют цель реабилитации должника всевозможными разрешенными способами, включая предоставление ему определенной помощи. Во

Франции предпочитают своевременно предупреждать банкротство.

В нашей стране мониторинг осуществляется на основании распоряжения Федеральной службы России по делам о несостоятельности и финансовому оздоровлению от 31 марта 1999 г. «О введении мониторинга финансового состояния организаций и учета их платежеспособности». Сформирована система управления банкротством предприятий, содержащая следующие элементы.

1. Участники системы, к которым относятся предприятия-банкроты, их кредиторы, государство, трудовые коллективы, руководитель должника, арбитражный управляющий (временный управляющий, административный управляющий, внешний управляющий, конкурсный управляющий), арбитражный суд, инвесторы, дебиторы, саморегулируемая организация арбитражных управляющих.

2. Государственное регулирование, включающее:

- правовое (законодательное, методическое, информационное) обеспечение;

- налоговое регулирование;

- реструктуризацию — очистку от несвойственных бизнесу предприятия объектов, выделение самостоятельно функционирующих элементов бизнеса или их продажа (осуществляется в соответствии с постановлением Правительства РФ от 22 мая 1998 г. № 476) «О мерах по повышению эффективности применения процедур банкротства»;

- обучение арбитражных управляющих;

- финансово-кредитную политику государства, выражающуюся в оказании финансовой поддержки на безвозмездной основе и на условиях льготных кредитов жизненно важным для экономики предприятиям в соответствии с Положением о порядке предоставления государственной финансовой поддержки неплатежеспособным предприятиям и использования средств федерального бюджета, отраслевых и межотраслевых внебюджетных фондов в целях реорганизации или ликвидации неплатежеспособных предприятий (Приложение № 2 к постановлению Правительства РФ от 20 мая 1994 г. № 498);

- социальную защиту работников предприятия-банкрота, выражающуюся в создании рабочих мест для них, переподготовке, выплате пособий (регулируется в соответствии с Положением об организации работы по содействию занятости в условиях массового высвобождения, утвержденным постановлением Правительства РФ от 5 февраля 1993 г. № 99);

- методическое обеспечение проведения диагностики деятельности предприятий, профилактики банкротства, а также санации в случае его возникновения;

3. Система государственных органов и служб на федеральном и территориальных уровнях, обеспечивающих государственное регулирование.

4. Принципы управления банкротством, к которым относятся;

- создание правовой основы предпринимательских отношений в условиях банкротства;

- уменьшение влияния государственного и административного управления банкротством, т.е. демократический подход к решению судьбы предприятия-должника;

- предоставление честным должникам возможности возобновления своей деятельности;

- введение системы безопасных мер при банкротстве;

- создание мер для возрождения бизнеса;

- защита предприятия от влияний споров, тяжб на ускорение его разрыва;

- сохранение перспективных предприятий, имеющих временные финансовые трудности;

- защита интересов всех участников банкротства, причем отдается приоритет интересам кредиторов;

- справедливое распределение конкурсной массы, которая составляет все имущество должника, имеющееся на момент открытия конкурсного производства и подлежащее распродаже.

Таким образом, в России существует мощная система профилактики банкротства предприятий на макроуровне, которая впитала в себя успешный зарубежный опыт многих развитых стран.

Антикризисное управление деятельностью предприятий

Основополагающие процедуры, применяемые к предприятиямдолжникам, отражены в Федеральном законе «О несостоятельности (банкротстве)».

Совокупность мер, применяемых к предприятиям-банкротам согласно действующему законодательству, можно разделить на две основные группы: реорганизационные и ликвидационные.

Основное отличие всех реорганизационных процедур от ликвидационных заключается в том, что их применение не влечет за собой прекращения деятельности предприятий-должников. Главная задача здесь — организовать вывод предприятия из неплатежеспособного состояния и обеспечить нормальное его функциониро]вание.

Реорганизация. К реорганизационным процедурам относятся внешнее управление имуществом, досудебная санация, наблюдение, мировое соглашение.

Под внешним управлением имуществом понимается процедура, применяемая к предприятию-должнику в целях восстановления его платежеспособности, которая направлена на продолжение деятельности данного предприятия. Внешнее управление вводится решением арбитражного суда по заявлению должника, кредитора или уполномоченного органа и осуществляется на основании передачи функций по управлению предприятием-должником арбитражному управляющему.

Досудебная санация — это меры по восстановлению платежеспособности должника, принимаемые собственником имущества должника — унитарного предприятия, учредителями (участниками) должника, кредиторами должника и иными лицами в целях предупреждения банкротства.

Наблюдение — процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов.

Мировое соглашение — процедура банкротства, применяемая на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами.

Ликвидация. К ликвидационным процедурам относятся конкурсное производство и принудительная ликвидация предприятиядолжника по решению арбитражного суда.

Ликвидация предприятий-должников осуществляется в процессе конкурсного производства, при котором определяется ликвидируемое имущество должника (конкурсная масса), распределяемое между кредиторами в порядке очередности.

Конкурсное производство — процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.

Законом определена очередность при расчетах с кредиторами. Вне очереди покрываются судебные издержки, а также расходы по оплате труда конкурсного управляющего и по осуществлению деятельности предприятия-банкрота в период его правления. В первую очередь по требованиям граждан погашается задолженность по выплате пособий за причинение вреда жизни и здоровью. Затем — по выплате выходных пособий, по оплате труда лицам, работающим по трудовым договорам (контрактам) и по выплате авторских вознаграждений. В третью очередь производятся расчеты с другими кредиторами.

Требования кредиторов по обязательствам, обеспеченным залогом имущества должника, удовлетворяются за счет стоимости предмета залога преимущественно перед иными кредиторами, за исключением обязательств перед кредиторами первой и второй очереди, права требования по которым возникли до заключения соответствующего договора залога.

Процедуры, предусмотренные в процессе банкротства в широком смысле слова, целесообразно определить как антикризисные. Тогда собственно процедуры банкротства будут составной частью антикризисных.

Процесс реализации антикризисных процедур применительно к деятельности предприятий-должников называется антикризисным процессом.

В условиях рыночной экономики антикризисный процесс управляем.

Антикризисное регулирование — это макроэкономическая категория, представляющая собой меры воздействия со стороны государства, направленные на защиту предприятий от кризисных ситуаций.

Антикризисное управление деятельностью предприятий представляет собой совокупность форм и методов реализации антикризисных процедур применительно к конкретному предприятию-должнику. В отличие от мониторинга это микроэкономическая категория, отражающая производственные отношения на уровне предприятия.

Механизм антикризисного управления включает: диагностику технико-экономического и финансового состояния предприятия, оценку перспектив развития бизнеса, маркетинг, антикризисную инвестиционную политику, управление персоналом, производственный менеджмент, организацию ликвидации предприятия.

Стратегические мероприятия заключаются в анализе и оценке положения предприятия, изучении производственного потенциала, разработке производственных программ, политики доходов, инноваций, разработке общей концепции финансового оздоровления предприятия.

Банкротство предприятий, несомненно, процесс болезненный, но оно несет в себе созидающую силу. Главная его цель видится в проведении структурной перестройки всего народного хозяйства страны в соответствии с рыночным спросом при условии достижения прибыльной работы каждого предприятия. Практическое значение банкротства для всех его участников проявляется в следующем:

- для общества — формируется структура экономики, приспособленная к рынку;

- для населения — производятся нужные ему товары;

- для кредиторов — есть шанс спасти свои деньги;

- для персонала предприятия — в конечном итоге создается требуемая работа.

Таким образом, явление банкротства предприятия — неизбежный спутник рыночной экономики, выполняющий роль санитара, контролирующего состояние ее здоровья и обеспечивающий условия для ее дальнейшего развития.

Выводы

1. Начиная с 1992 г. в России законодательно закреплено право предприятий на банкротство. Это исторически закономерное явление в экономике имеет строго определенные признаки и отличительные особенности в разные периоды своей «зрелости», что позволяет распознать его в процессе профилактики на макроуровне и в процессе диагностирования — на микроуровне хозяйственной деятельности.

2. Несмотря на объективность закономерностей, банкротство поддается антикризисному управлению деятельностью предприятия.

Сущность этого управления состоит в своевременном выявлении негативных тенденций и упреждающем принятии профилактических мер по их преодолению либо ослаблению. Если деятельность предприятия признана неперспективной, задача антикризисного управления сводится к обоснованию направлений и организации ее перепрофилирования.

3. Любое предприятие, а значит, и экономика страны, может развиваться в бескризисном пространстве лишь при безошибочной постановке диагноза его состояния и правильно проведенного процесса финансового оздоровления.