Налоги как источник доходов государства

В экономиках, основанных на частной собственности и рыночных механизмах, источником денежных ресурсов государства служат прежде всего налоги на доходы и имущество граждан и фирм. Такого рода устройство государственных финансов постепенно формируется в последние годы и в России.

Финансы — 1) денежные средства, ценные бумаги и иные денежные обязательства семьи, предприятия, государства; 2) совокупность денежных отношений, организованных государством, в процессе которых осуществляется формирование и использование общегосударственных фондов денежных средств для осуществления экономических, социальных и политических задач.

Знакомство с миром государственных финансов мы начнем с устройства и действия современных налоговых систем, тем более что налоги прямо влияют на жизнь каждого гражданина, чем бы он ни занимался и где бы ни работал.

Говоря о налоге, мы понимаем под этим обязательную для гражданина, домохозяйства или организации выплату в пользу государства, порядок и условия которой определяют законы страны.

Механизм изъятия налогов — налогообложение — один из древнейших экономических механизмов, родившийся вместе с государством как таковым. Без налогообложения государство вообще существовать не может, хотя в некоторых случаях может обойтись без собственной армии и даже национальной валюты.

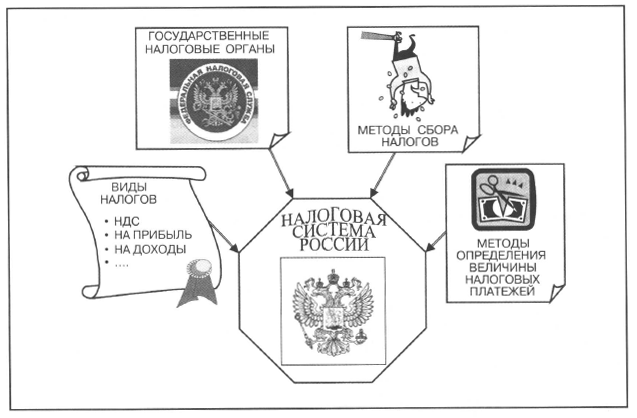

Под системой налогообложения страны понимают (рис. 13-1):

- перечень видов налогов с домохозяйств и организаций, которые по законам данной страны государство может взимать для формирования своих доходов;

- методы определения величины платежей по тем или иным видам налогов;

- методы организации сбора и использования налогов;

- круг государственных организаций, которые занимаются сбором налогов.

Рис. 13-1. Структура налоговой системы страны

Долгий и конфликтный опыт налогообложения позволил экономической науке сформулировать три основных принципа создания налоговой системы, в соответствии с которыми она должна быть:

- нейтральной;

- справедливой и

- эффективной как источник получения доходов государства.

Налоговая система может быть признана нейтральной, если она не влияет на то, как люди и фирмы отвечают на главные экономические вопросы: ЧТО производить? КАК производить? ДЛЯ КОГО производить? Создать абсолютно нейтральную систему налогов (например, просто брать с каждого гражданина страны одинаковую абсолютную сумму денег) в реальности никому не удавалось, но каждое государство стремится к нейтральности налогообложения, сокращая, например, до минимума всякого рода льготы по уплате одного и того же налога для разных плательщиков.

Еще труднее реализовать в налогообложении принцип справедливости, так как даже ответ на вопрос: «Какое налогообложение более справедливо?» — в каждой стране разный. Единственное, что в реальности может сделать государство, — стараться создать такую систему налогообложения, чтобы налоги были соразмерны возможности налогоплательщика их платить.

Более однозначен для понимания принцип эффективности. По сути он означает, что налоговая система, с одной стороны, должна давать государству необходимые ему доходы, а с другой — не должна быть сама по себе слишком дорогим и сложным делом. Добиться этого не так просто. Например, сейчас в России есть налог на недвижимое имущество, который каждое домохозяйство, имеющее жилье в собственности, платит раз в год. Величина этого налога пока соизмерима с почтовым уведомлением о его уплате.

Создавая системы налогообложения, каждая страна решает одни и те же вопросы:

- что облагать налогами (какова основа налогообложения);

- какой должна быть ставка каждого налога (механизм налогообложения).

Основы налогообложения. Механизм сбора налогов совершенствовался человечеством тысячелетиями. И все же если проанализировать систему налогов, действовавших в Римской империи, то мы обнаружим там зачатки тех же принципов налогообложения, которые использовались и в конце XX в.

Например, римляне пользовались прямыми и косвенными налогами. Когда мы говорим о прямом налоге, то имеем в виду сбор в пользу государства, взимаемый с каждого гражданина или хозяйственной организации. Размер этого сбора может зависеть от различных факторов, но чаще всего он устанавливается в зависимости от размера доходов или стоимости имущества.

Примером прямого налога может служить подушная подать, т. е. налог, взимавшийся с каждой «живой души». Это предок нынешнего подоходного налога, который обязаны платить все граждане.

Наряду с прямыми налогами в практику издревле вошли косвенные налоги, которые вносятся гражданином не прямо в государственную казну, а сначала накапливаются у продавцов определенных товаров, которые затем и перечисляют собравшиеся у них суммы налогов государству.

Скажем, римские пошлины с вина — это косвенный налог, поскольку платить его должны были не все граждане Рима, а только те, кто вел торговлю вином. В ту же категорию попадает сбор за обмен и размен денег — его взимали лишь с тех, кому нужно было выполнить такие операции с денежными знаками. В нынешней российской действительности косвенными налогами являются акцизы на отдельные виды товаров (в частности, табачные, ювелирные и винно-водочные изделия) или налоги на продажу жилья.

Акциз — налог, взимаемый с покупателя при приобретении некоторых видов товаров и устанавливаемый обычно в процентах к цене этого товара.

Акцизные налоги широко распространены во всем мире и нередко составляют немалую часть той конечной цены, которую уплачивает за товар покупатель. Использование акцизных налогов (особенно когда оно сочетается с разумной экономической политикой в других сферах) позволяет укрепить бюджет и дать стране средства для развития. Именно так, например, укрепил бюджет России на пороге XX в. выдающийся государственный деятель премьер-министр граф Сергей Юльевич Витте.

Современные налоговые механизмы крайне разнообразны (только в России используется примерно 40 различных налогов), а их использование регулируется специальными законами (в России это Налоговый кодекс). При этом некоторые из налогов являются целевыми, т. е. привязаны к конкретному направлению государственных расходов.

В России целевыми являются, например, налог на воспроизводство минерально-сырьевой базы и налог для создания дорожных фондов. Первый из них призван дать средства для финансирования работы геологов и буровиков, отыскивающих и готовящих к промышленному использованию новые месторождения полезных ископаемых взамен уже исчерпанных. Второй (его еще называют дорожным налогом) собирают для финансирования ремонта и строительства дорог. Некоторые налоги по экономической природе вообще напоминают цены. К этой категории особенно близка государственная пошлина.

Пошлина — плата, взимаемая государством с граждан и хозяйственных организаций за оказание им определенного вида услуг.

Например, государство берет с россиян пошлину за:

- оформление свидетельств о браке и рождении детей;

- выполнение процедуры расторжения брака;

- подтверждение права на получение наследства;

- принятие жалобы к рассмотрению в суде;

- выдачу разрешения на ввоз товаров зарубежного производства в страну (а иногда и за разрешение на вывоз товаров отечественного производства за рубеж).

Практически эти пошлины оплачивают те услуги, которые государственные службы оказывают обращающимся к ним гражданам, а само государство действует как один из продавцов услуг на рынке.

В России различают налоги федеральные, региональные и местные. Федеральные налоги поступают в доходы Правительства РФ, региональные пополняют бюджеты региональных органов власти, а местные — бюджеты городов и других муниципальных органов власти.

Федеральные налоги включают налог на добавленную стоимость; акцизы; налог на доходы физических лиц; единый социальный налог (взнос); налог на операции с ценными бумагами; платежи за пользование природными ресурсами: за право пользования объектами животного мира и водными биологическими ресурсами, за загрязнение окружающей среды, за пользование водными объектами; налог на прибыль организаций; налоги, служащие источником образования дорожных фондов: налог на пользователей автомобильных дорог, налог с владельцев транспортных средств; государственную пошлину; налог с имущества, переходящего в порядке наследования и дарения; сбор за использование наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний; налог на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте; налог на игорный бизнес; сборы за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции; налог на добычу полезных ископаемых.

Виды региональных налогов: налог на имущество предприятий; лесной налог; сбор на нужды образовательных учреждений, взимаемый с юридических лиц; налог с продаж; единый налог на вмененный доход для определенных видов деятельности.

Местные налоги: налог на имущество физических лиц; земельный налог; реги-страционный сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; сбор за право торговли; целевые сборы с граждан и предприятий, учреждений, организаций независимо от их организационно-правовых форм на содержание милиции, на благоустройство территорий, на нужды образования и другие цели; налог на рекламу; налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров; сбор с владельцев собак; лицензионный сбор за право торговли винно-водочными изделиями; лицензионный сбор за право проведения местных аукционов и лотерей; сбор за выдачу ордера на квартиру; сбор за парковку автотранспорта; сбор за право использования местной символики; сбор за участие в бегах на ипподромах; сбор за выигрыш на бегах; сбор с лиц, участвующих в игре на тотализаторе на ипподроме; сбор со сделок, совершаемых на биржах, за исключением сделок, предусмотренных законодательными актами о налогообложении операций с ценными бумагами; сбор за право проведения кино- и телесъемок; сбор за уборку территорий населенных пунктов; сбор за открытие игорного бизнеса.

Механизм налогообложения. В основе механизма налогообложения лежат ставки налогов, исходя из которых рассчитываются денежные суммы, подлежащие уплате домохозяйствами или организациями в доход государства.

Ставка налога — величина платы, которую налогоплательщик должен внести в доход государства в расчете на единицу налогообложения.

Ставка налога определяется как абсолютная сумма платежа либо как доля от стоимости того, к чему привязан данный налог (например, доходы или стоимость имущества). При этом чрезвычайно спорным всегда является вопрос о том, какова должна быть количественная величина этой ставки: должна ли она быть единой либо меняться по какой-то схеме.

В мировой практике можно обнаружить три разные системы по видам налоговых ставок:

- прогрессивную;

- пропорциональную;

- регрессивную.

В прогрессивной системе ставка налога возрастает по мере роста величины облагаемого дохода или стоимости имущества. В России она использовалась, например, в 90-е гг. XX в. по отношению к личным доходам. Применение такой системы означает, что богатые граждане платят в виде налогов большую долю своих доходов, чем менее состоятельные или преуспевающие.

В пропорциональной системе налогообложения используется единая ставка на-логообложения независимо от абсолютной величины базы налогообложения (дохода, прибыли, имущества и т. д.). Такое налогообложение применяется в России, например, при обложении прибыли юридических лиц.

Наконец, схема исчисления налогов в регрессивной системе построена зеркально по отношению к прогрессивной: в ней предусмотрено снижение ставки обложения по мере роста абсолютной величины облагаемого дохода или имущества. Регрессивная схема нередко оказывается разумной при обложении доходов самых богатых граждан. Причина проста — при обычной прогрессивной схеме они вынуждены платить так много, что им становится дешевле оплатить услуги юристов и налоговых консультантов, которые помогают им легально уменьшить налогообложение. В итоге государство от прогрессии налогов не выигрывает, а проигрывает. Напротив, при невысокой ставке меньше стимулов к уклонению от налогов.

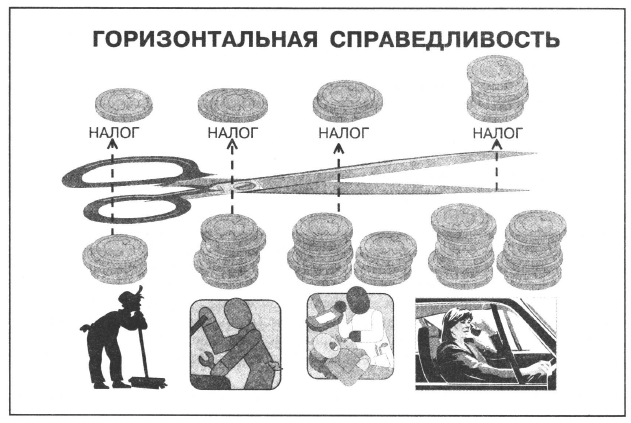

Перечисленное выше разнообразие способов налогообложения не случайно. Оно порождено необходимостью создания в каждой стране такой системы сбора налогов, которая воспринималась бы обществом как более или менее справедливая. Существуют два подхода к обеспечению налоговой справедливости — горизонтальная справедливость и вертикальная справедливость.

Горизонтальная справедливость (рис. 13-2) предполагает равное налогообложение равных доходов. Напротив, вертикальная справедливость (рис. 13-3) — это система налогообложения, при которой применяются различные налоговые ставки в зависимости от уровней дохода.

Рис. 13-2. Горизонтальная налоговая справедливость (каждый из граждан отдает в качестве налога 1/3 своих доходов)

Рис. 13-3. Вертикальная налоговая справедливость (доля доходов, отдаваемая в качестве налогов, увеличивается по мере роста исходной суммы доходов)

Каждая из систем налогообложения имеет свои достоинства и недостатки. В связи с этим они часто используются в рамках комплекса налогов, так как практически все страны мира собирают доходы с помощью не одного, а многих различных налогов.

Размер налогообложения зависит от того, решение каких задач общество возлагает на государство. Чем серьезнее эти задачи, тем больше средств нужно государству для их решения и тем тяжелее будет в стране налоговое бремя. Именно под углом этих двух проблем мы и попытаемся рассмотреть механизмы налогообложения и масштаб налоговых изъятий.

Масштаб налоговых изъятий. Хотя система налогообложения имеет древние корни и опыт человечества в этой сфере Огромен, по сей день не утихают споры о том, как лучше устроить налоговую систему и каковы должны быть уровни ставок налогообложения.

С одной стороны, чем большую долю доходов граждан и фирм государство концентрирует в своих руках, тем лучше оно может помочь социально незащищенным группам граждан, активнее поддержать развитие в стране образования, здравоохранения и науки.

С другой стороны, имеющийся мировой опыт показывает, что чем слабее налоговый гнет на экономику, тем быстрее она развивается.

В итоге система налогов всегда формируется как компромисс между интересами различных групп общества, а также между интересами страны в целом и ее отдельных регионов. Именно поэтому не существует однозначных правил построения налоговых систем, хотя экономической науке известно немало проверенных вековой практикой принципов на/логовой политики. Но каждая страна использует эти принципы по-своему в зависимости от стоящих перед нею задач.

В России нет года, чтобы на заседаниях законодательных и исполнительных органов власти не возникало острейших споров о том, как изменять налоги и способы их сбора.

Возможности дальнейшего введения новых налогов практически исчерпаны — можно добиваться лишь более полного сбора налогов, ранее утвержденных законодательной властью. Поэтому задача российского правительства на ближайшее десятилетие не изобретение новых налогов, а совершенствование механизма взимания уже действующих и общее улучшение механизма налогообложения в соответствии с рекомендациями финансовой науки.

Теперь надо выяснить, что происходит с налоговыми сборами, как они трансформируются в расходы государства. Как формируется и расходуется государственный бюджет.