Финансовая система и финансовая политика государства. Государственный бюджет

- Финансы и финансовая система. Принципы построения и функции финансовой системы

- Финансовая политика. Субъекты финансовых отношений

- Государственный и консолидированный бюджеты. Бюджетный дефицит и государственный долг. Бюджетный федерализм

- Налоги и налоговая система. Принципы налогообложения. Виды налогов. Кривая Лаффера

- Система налогов Российской Федерации

Финансы и финансовая система. Принципы построения и функции финансовой системы

Исторически финансы были связаны с деятельностью государства. Они сложились как государственные финансы в виде образования и использования государственной казны.

Это положение не только сохранилось, но и получило дальнейшее развитие. В современных условиях государство организует финансовую систему и использует ее для управления народным хозяйством страны.

Термин финансы в современной мировой экономической литературе имеет расширен и суженную трактовку.

В широком смысле финансы представляют собой движение всех видов стоимостных величин в хозяйственном процессе и всех их форм, включая денежно-кредитные. Такая трактовка финансов получила особенно широкое распространение в американской экономической литературе.

В узком смысле термин финансы используется лишь применительно к бюджетным проблемам. Данный подход используется в немецкой и российской экономической литературе. Причем в немецкой экономической литературе более четко используют различие между расширенной и суженной трактовкой понятия «финансы».

Итальянский экономист А. Пезенти указывает, что на Западе возникла концепция функциональных финансов, согласно которой деятельность государства должна быть направлена на достижение основной цели государственной экономической политики: «полной занятости без инфляции» (правительство с помощью финансов должно обеспечить поток общих расходов на товары, который необходим для покрытия всей суммы производимых товаров).

В нашей экономической литературе в теоретическом плане выделяются понятия: финансы, финансовая система, финансовая политика.

Финансы – это система экономических отношений, выражающих процессы формирования, распределения и использования денежных средств, обеспечивающих расширенное воспроизводство.

Финансы, подобно кровеносной системе, пронизывают весь экономический организм страны, поддерживают его жизнедеятельность, обеспечивают воспроизводство всего общественного продукта.

Финансовая система – это совокупность финансовых отношений, связанных с использованием фондов денежных средств через соответствующие финансовые учреждения.

Система финансовых отношений включает в свой состав следующие звенья:

- бюджеты различных уровней;

- фонды социального, имущественного и личного страхования;

- валютные резервы государства;

- денежные фонды предприятий, организаций и фирм;

- прочие специальные денежные фонды.

Через финансовый механизм государство образует фонды денежных средств, которые используются для выполнения различных функций в экономической, социальной и политической сферах.

Принципы построения финансовой системы. В современных условиях наиболее распространенным является принцип фискального («фискал» – казенный, «фискальный» – в интересах казны) федерализма. Такой подход используется и при построении финансовой системы России.

Принципы построения финансовой системы предполагают:

- экономическую самостоятельность и четкое разграничение функций между отдельными звеньями финансовой системы (федеральный, республиканский, областной). Правительство финансирует решение задач общегосударственного значения – оборона, космос, внешнеэкономическая деятельность; местные органы – развитие школ, коммунальных учреждений, организаций общественного порядка и т. д. Местные бюджеты своими доходами и расходами не входят в государственный бюджет;

- формирование бюджета осуществляется на нормативной основе;

- взаимодействие между бюджетами различных уровней внутри государства строится на основе соглашений;

- доходная часть бюджетов формируется в основном за счет налогов.

С помощью финансовой системы воспроизводятся все процессы по перераспределению общественного продукта и национального дохода; регулирование финансовой политики осуществляется государством.

Функции финансовой системы. Американский экономист Р. Масгрейв сформулировал три классические функции, выполняемые финансовой системой: аллокация ресурсов; перераспределение доходов; стабилизация экономики.

Функция аллокации ресурсов связана с предоставлением обществу определенных благ со стороны государства, которые не может и не желает предоставлять частный сектор: внутренняя и внешняя безопасность (полиция, армия); создание транспортной сети (дороги, освещение); строительство городских инженерных коммуникаций (водопровод, канализация) и т. д. Предоставление такого рода благ предполагает, что часть имеющихся производственных ресурсов будет израсходована иначе, чем это было бы сделано частным сектором, т. е. будет осуществлена аллокация ресурсов.

Целью функции перераспределения доходов является корректировка распределения доходов и имущества для достижения большей социальной справедливости. Перераспределение доходов основывается на двух основных правилах. Во-первых, лица, имеющие повышенный доход, вносят в фонд общества по своим относительным размерам долю, превышающую получаемую ими общественную помощь. Во-вторых, лица с низкими доходами получают от государства больше, чем вкладывают в общий финансовый фонд.

Функция стабилизации экономики осуществляется путем реализации целевых установок экономической политики, направленной на обеспечение высокой занятости, стабильности цен, постоянного и соразмерного экономического роста.

Кроме указанных финансовая система выполняет более узкие, традиционные функции.

Аккумулирующая функция – осуществление посредством специального экономического механизма концентрации денежных средств, создания материальной основы существования государства и обеспечения его функционирования.

Регулирующая функция выступает в виде стимулирования деятельности хозяйствующих субъектов, направленного на развитие НТП и решение социальных проблем.

Распределительная функция осуществляется путем формирования и использования денежных средств через соответствующие фонды целевого назначения: госбюджет, фонд соцстраха, фонды предприятий, специальные фонды. В результате достигается структурная перестройка народного хозяйства, выполняются различные программы целевого назначения.

Контрольная функция направлена на обеспечение правильности взимания налогов и использования их по целевому назначению.

Финансовая политика. Субъекты финансовых отношений

В нашей экономической литературе в широком плане под финансовой политикой было принято понимать единство объективного и субъективного. Объективная сторона заключается в том, что политика строится в соответствии с требованиями экономических закономерностей. Отсюда следует, что успех проведения финансовой политики во многом зависит от познания, выявления экономических закономерностей. Вместе с тем политика всегда субъективна, так как реализуется людьми, их волей и усилиями.

Финансовая политика – это совокупность мероприятий государства по мобилизации финансовых ресурсов, их распределению и использованию на основе финансового законодательства. В этом случае объективные моменты выступают базовыми при построении финансового законодательства; субъективные – это действия людей по мобилизации финансовых ресурсов, их распределению и использованию на реализацию стратегических целей, специализированных программ и на осуществление текущей народнохозяйственной деятельности.

В условиях кризиса финансовая политика, с одной стороны, направлена на остановку спада производства, а также на стимулирование его развития, на концентрацию финансовых ресурсов для их вложения в приоритетные отрасли экономики; с другой – на сдерживание социальных программ, сокращение расходов на оборону и т. д.

При переходе экономики от кризисного к состоянию устойчивого развития направление финансовой политики изменяется. Определяющим условием становится достижение устойчивого общеэкономического равновесного развития.

Субъектами (носителями) финансовых отношений являются государства, предприятия, фирмы, учреждения, организации, отрасли экономики, районы страны и отдельные граждане. Связи, возникающие между ними по поводу формирования и использования фондов денежных средств, через соответствующие институты выступают в виде финансовых отношений. Эти отношения складываются в виде групп отношений:

- между государством и местными органами;

- между государством и предприятиями;

- между фирмами;

- между фирмами и банками;

- между государством и общественными организациями;

- между государством и населением.

Финансовые отношения охватывают систему платежей в госбюджет и различные фонды государственных организаций; взаимные платежные обязательства, осуществляемые на основе договоров между фирмами; отношения между предприятиями и банками по поводу получения и использования кредитов; отношения между государством и населением, связанные с получением различного рода трансфертных выплат, с реализацией займов, с организацией розыгрышей по лотерейным билетам и т. д.

Государственный и консолидированный бюджеты. Бюджетный дефицит и государственный долг. Бюджетный федерализм

Центральным звеном всей финансовой системы является государственный бюджет. С его помощью государство осуществляет распределение и перераспределение валового национального продукта между территориями, отраслями и сферами народного хозяйства.

С одной стороны, бюджет (в переводе с фр. – кожаный кошелек, сумка для хранения денег) – это совокупность финансовых ресурсов, которыми располагает экономический субъект (государство, территория, предприятие, семья); с другой – бюджет – это соотношение между доходами и расходами экономического субъекта, соответствие между поступлением и расходованием средств в течение определенного времени, обычно года.

Бюджетная политика – это формирование и использование средств всех уровней как единого целого с целью реализации стратегических целей государства.

Государственный бюджет – это централизованный фонд денежных средств, которым располагает правительство, использующее его на финансирование народного хозяйства, содержание аппарата управления, обеспечение обороны, осуществление социальной политики, развитие науки, культуры, образования. Государственный бюджет выступает в качестве материального средства реализации функций государства.

В процессе использования централизованных денежных средств складываются бюджетные отношения. Они представляют собой финансовые отношения, которые возникают между государством, с одной стороны, и предприятиями, организациями и населением – с другой.

Перераспределение ВНП при помощи бюджета осуществляется путем особых экономических форм в виде доходов и расходов.

Доходы бюджета формируются за счет источников, которые делятся на внутренние и внешние.

К внутренним относятся доходы, которые связаны с внутренним (национальным) производством товаров и услуг. Доходы включают в себя такие компоненты, как:

- налоги (обязательные платежи, взимаемые в государственный или местный бюджет с физических и юридических лиц);

- сборы (платежи за право торговли, за парковку автотранспорта, курортные сборы, акцизные сборы, таможенные пошлины и т. д.).

Внешние источники – это доходы в виде заемных средств, предоставляемых другими государствами или международными организациями.

Расходование бюджета осуществляется путем распределения и использования бюджетных средств на нужды хозяйства и на выполнение функций государства. С учетом общественных нужд бюджетные средства могут выделяться: на нужды народного хозяйства; на социально-культурные мероприятия; на оборону; на управление.

Расходы подразделяются на расходы, включаемые в бюджет текущих расходов и бюджет развития. В бюджет текущих расходов входят расходы на текущие нужды. В бюджет развития включаются средства, предназначенные для инвестиций, связанных с социально-экономическим развитием территорий, с инновационной деятельностью, с осуществлением крупных экономических программ.

В тех случаях, когда расходы превышают доходы, возникает бюджетный дефицит.

Необходимо иметь в виду, что если дефицит носит временный характер и не превышает 10 % от суммы доходов, то он считается вполне допустимым. Дефицит, превышающий уровень 20 %, является критическим.

Преодоление бюджетного дефицита в первую очередь должно опираться на развитие производства, на достижение финансовой устойчивости всех отраслей и предприятий различных форм собственности, на активизацию предпринимательской деятельности.

Секвестр. В целях обеспечения стабильности в области бюджетных отношений могут устанавливаться размеры дефицита бюджета. Если в процессе исполнения бюджета происходит превышение предельного уровня дефицита, то вводится механизм секвестирования расходов, который заключается в том, что осуществляется пропорциональное снижение государственных расходов по всем статьям.

Государственный долг – это сумма бюджетных дефицитов, накопленных в стране за определенный период времени, за вычетом имевшихся в это же самое время положительных сальдо. Государственный долг может быть внутренним и внешним.

Внутренний долг – это задолженность правительства населению своей страны. Внутренний долг выступает в виде облигаций государственных займов.

Внешний долг – это задолженность государства гражданам и организациям других стран.

Наличие большого государственного долга сопровождается расстройством функционирования финансовой системы, возникновением неплатежей, появлением неуверенности в деловой активности среди предпринимателей и отдельных граждан.

Бюджетная система – это совокупность используемых в стране бюджетов, основанных на определенных принципах и юридических нормах, с учетом государственного устройства.

Бюджетное устройство России включает в свой состав:

- федеральный (республиканский) бюджет, в котором сосредоточиваются бюджетные ресурсы, необходимые для осуществления затрат, имеющих общегосударственный характер;

- бюджеты субъектов Федерации (региональные бюджеты);

- местные бюджеты (бюджеты муниципальных образований).

В целом в бюджетную систему России включаются: федеральный бюджет; республиканские бюджеты республик, входящих в состав Российской Федерации; краевые и областные бюджеты; городские бюджеты Москвы и Санкт-Петербурга; бюджеты районов, областных городов, расположенных на территории области; бюджеты поселков, районных городов, расположенных на территории района и других населенных пунктов. Вся бюджетная система России построена с учетом принципа единства и принципа самостоятельности.

Принцип единства означает, что все бюджеты строятся по единым правовым нормам.

Принцип самостоятельности означает, что все уровни бюджетной системы обеспечиваются собственными источниками в виде доходов и правом их использования на нужды каждого из субъектов.

Консолидированный бюджет – это свод бюджетов нижестоящих территориальных уровней и бюджета соответствующего национально-государственного или административно-территориального образования, используемый для проведения сопоставимых расчетов и анализа.

Внебюджетные фонды – это особая форма использования денежных средств, привлекаемых помимо бюджета для финансирования различных решаемых государством задач. По целевому назначению внебюджетные фонды делятся на экономические и социальные; по уровню управления – на федеральные, региональные и местные.

К числу основных внебюджетных фондов в России относятся:

- Фонд государственного социального страхования;

- Пенсионный фонд;

- Фонд обязательного медицинского страхования и др.

Фонд государственного социального страхования предполагает создание денежных ресурсов для выплаты пособий по временной нетрудоспособности, беременности и родам, на погребение, для финансирования санаторно-курортного обслуживания. Этот фонд создается страховым методом при обязательном участии предприятий и организаций.

Пенсионный фонд представляет собой организационно-финансовую структуру, которая обслуживает пенсионеров. Он занимается целевым сбором средств для выплаты пенсий и пособий на детей. Доходы Пенсионного фонда формируются за счет страховых взносов предприятий и организаций; граждан, занимающихся трудовой деятельностью; а также средств из республиканского бюджета для выплаты государственных пенсий и пособий военным.

Государственный фонд занятости необходим для материальной поддержки лиц, потерявших работу, а также для их обучения другой специальности. Фонд формируется за счет обязательных отчислений работодателей, обязательных страховых взносов с заработка работников в пределах общей суммы взимаемых налогов.

Фонд обязательного медицинского страхования предназначен для оказания бесплатной медицинской помощи. В Петербурге, например, учреждения здравоохранения, включенные в систему оказания обязательных медицинских услуг, выдают гражданам страховые медицинские полисы, владельцы которых получают право на бесплатную медицинскую помощь.

Бюджетный федерализм – это совокупность принципов и механизмов бюджетно-финансовых отношений между различными уровнями власти и управления, предполагающая децентрализацию финансовой системы и расширение бюджетных прав регионов.

Основными принципами бюджетного федерализма являются:

- самостоятельность бюджетов различных уровней;

- законодательное разграничение бюджетной ответственности и полномочий по расходованию доходов между федеральными, региональными и местными органами управления;

- установление правовых методов регулирования межбюджетных отношений и предоставление финансовой помощи субъектам Федерации;

- обеспечение соответствия (сбалансированности) между функциями по расходованию средств и поступлениями доходов, закрепленными за данным бюджетным уровнем.

Российская система бюджетного федерализма включает:

- систему полюсов бюджетных потоков: федеральный бюджет, бюджеты 89 субъектов Федерации и местные бюджеты;

- налоговый федерализм, т. е. разграничение налогов на федеральные, региональные и местные;

- создание блока финансовых трансфертов в виде федерального фонда финансовой поддержки субъектов Федерации;

- блок дотаций и субвенций субъектам Федерации.

Налоги и налоговая система. Принципы налогообложения. Виды налогов. Кривая Лаффера

Налоги – это обязательные платежи, взимаемые государством с юридических и физических лиц на основе установленного законодательства. Исторически они возникли с появлением государства в виде «взносов граждан» для содержания публичной власти.

В современных развитых странах налоги обеспечивают до 90 % поступлений в государственный и примерно 70 % в местный бюджеты.

Налоговая политика является одним из важнейших методов государственного регулирующего воздействия на экономику страны.

Налоговая система строится на основе существующих законодательных актов страны, которыми устанавливаются основные элементы налога. К их числу относятся:

Субъекты налоговой системы или налогоплательщики, т. е. физические и юридические лица, которые в соответствии с существующим законодательством обязаны платить налоги.

Объекты налоговой системы – доход или имущество, с которого в соответствии с законодательством начисляется налог (заработная плата, прибыль, недвижимое имущество и т. д.).

Источник налога – чистый доход общества.

Налоговая ставка – это процент или доля, подлежащая уплате с дохода или имущества; налоговая ставка – это размер налога в расчете на единицу налогообложения (с одного рубля дохода, с рубля стоимости имущества и т. д.).

Твердые налоговые ставки – это метод, в соответствии с которым налоговые ставки устанавливаются в абсолютной сумме на единицу облагаемой продукции (тонна нефти, кубометр газа, сотка земли и т. д.).

В зависимости от налоговых ставок налоги делятся на прогрессивные, пропорциональные, регрессивные, дегрессивные.

Прогрессивное налогообложение предполагает, что ставка налогообложения возрастает вместе с ростом размера облагаемого дохода (налоговая ставка по мере роста дохода увеличивается).

Пропорциональное налогообложение означает, что норма налогообложения не зависит от размера подлежащего налогообложению базового дохода (независимо от размера дохода действует единая налоговая ставка).

Регрессивное налогообложение – по мере увеличения дохода норма налогообложения понижается.

Дегрессивное налогообложение предполагает увеличение налоговой ставки по мере роста базового дохода. При этом прирост нормы налогообложения по мере роста базового дохода снижается, т. е. каждый последующий прирост нормы налогообложения меньше предыдущего.

Функции налогов. При выборе системы налогообложения необходимо учитывать функции, выполняемые налогами.

Сущность фискальной функции сводится к тому, чтобы с помощью налогов создать централизованные денежные средства и обеспечить за счет этого материальные условия для функционирования государства.

Экономическая функция предполагает выполнение налогами активных действий при осуществлении экономических процессов. Налоги, участвуя в перераспределении финансовых средств, оказывают стимулирующее воздействие на темпы экономического роста; усиливают или ослабляют накопление капитала; расширяют или сужают платежеспособный спрос населения.

Принципы налогообложения. Система налогообложения должна основываться на определенных принципах. В этом отношении не потеряли своего актуального значения знаменитые четыре основополагающих принципа налогообложения, сформулированные А. Смитом.

Принцип справедливости. Все граждане государства должны участвовать в содержании правительства соответственно доходу, который они получают под покровительством и защитой государства.

Принцип определенности. Налог, вносимый каждым отдельным гражданином страны, должен быть точно определен по сумме, сроку и способу уплаты.

Принцип удобности. При взимании налога необходимо устанавливать время и способ внесения налога с точки зрения удобства плательщика. Принцип экономии заключается в снижении издержек, связанных с взиманием налога.

Система налогообложения должна быть построена таким образом, чтобы из кармана народа изымалось как можно меньше средств сверх того, что поступает в казну государства. Если, например, сбор налога требует большой армии чиновников, то их заработная плата может поглотить значительную сумму от налоговых поступлений.

Кроме этого, система налогообложения должна быть понятной для налогоплательщика, а объект налога должен иметь защиту от нередко наблюдаемого в настоящее время двойного, тройного обложения.

Принципы рациональной системы налогообложения сформулированы известным немецким экономистом Х. Халлером.

Принцип дешевизны налогообложения. Налогообложение должно быть построено таким образом, чтобы затраты государства на его реализацию были настолько низки, насколько это возможно.

Принцип дешевизны уплаты налогов. Система налогообложения должна быть такой, чтобы затраты налогоплательщика и процедура выплаты налогов были настолько низки, насколько это возможно.

Принцип ограничения бремени налогов. Налогообложение должно быть как можно менее ощутимым для налогоплательщика, с тем чтобы оказывать минимальное негативное воздействие на его экономическую активность.

К настоящему времени сложились две основные концепции налогообложения.

Первая концепция основана на установлении размера налогов пропорционально тем выгодам, которые получают от государства физические и юридические лица. Речь идет о финансировании тех благ, которыми пользуются хозяйствующие субъекты и получают от них выгоду. Например те, кто пользуются мостами, дорогами и т. д., должны оплачивать расходы, связанные с их содержанием и ремонтом. Осуществление этой концепции связано с трудностями определения личных выгод, получения каждым налогоплательщиком доходов за счет расходов государства на оборону, здравоохранение, просвещение и т. д.

Вторая концепция основана на системе установления размера налогов, которая строится в прямой зависимости от получаемого дохода физическими и юридическими лицами.

Данная концепция является более справедливой, рациональной и относительно простой.

Кривая А. Лаффера. При налогообложении весьма важным моментом является установление оптимальных ставок налогов. Общеизвестно, что высокие налоги сдерживают экономическую активность хозяйствующих субъектов, что ведет к сокращению объемов производства и доходов. Низкие налоги усиливают стимулирование производителей и тем самым способствуют расширению производства и увеличению доходов.

Существуют разные подходы к использованию налоговых ставок с целью воздействия на экономические процессы. Одни решают возникшие в экономике проблемы с позиций спроса («экономика спроса»), другие – с позиций предложения («экономика предложения»).

Представители экономики спроса, к числу которых относятся кейнсианцы, например, предлагают при повышении темпов инфляции вводить более высокие налоги. Совокупные доходы и покупательная способность общества уменьшаются, что ведет к ограничению спроса. В результате цены снижаются и инфляция затухает.

Сторонники экономики предложения, наоборот, советуют снижать налоги, что стимулирует производство, ведет к увеличению предложения и снижению темпов инфляции. Они полагают, что высокие налоги увеличивают издержки предприятий, которые перекладываются на потребителя в форме более высоких цен, вызывая тем самым усиление инфляции.

В результате возникает дилемма: представители экономики спроса считают, что спрос создает свое собственное предложение, а сторонники экономики предложения полагают, что предложение создает себе свой спрос. Решение этой дилеммы не имеет однозначного ответа.

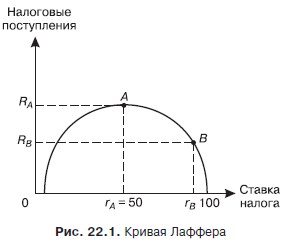

В то же время американский экономист Артур Лаффер в начале 1980-х гг. установил, что при повышении ставки налогов доходы государства сначала увеличиваются. Но, если налоговая ставка превысит некую границу, доходы от налоговых поступлений начнут уменьшаться, так как слишком высокие налоги снижают у людей желание работать в «светлой» легальной экономике. Чем выше ставка налога, тем ниже объемы производства и меньше доходы государства. Отображенная графически взаимосвязь между ставками налогов и налоговыми поступлениями получила название кривой Лаффера (рис. 22.1).

Графическое изображение кривой свидетельствует о том, что при нулевой ставке налога поступления в бюджет отсутствуют, при 100 %-ной ставке поступления в бюджет также отсутствуют. В легальной экономике при отсутствии дохода никто работать не желает, население и предприниматели уходят в теневую экономику. В остальных случаях производители будут работать и платить налоги, которые поступают в бюджет.

Максимальная величина налоговых поступлений в бюджет достигается в точке А при налоговой ставке гд = 50 %. Если экономика, находящаяся справа от точки А, сместится в точку В, то уменьшение уровня налоговой ставки до rB в краткосрочном периоде приведет к временному сокращению налоговых поступлений в бюджет, а в долгосрочном периоде – к их увеличению (повышение стимулов к труду приведет к расширению предпринимательской деятельности в легальной экономике).

Следует иметь в виду, что на практике идеи А. Лаффера использовать достаточно трудно, так как кривая Лаффера не дает ответа на вопрос о том, какая ставка налога является максимальной. В разных странах используются различные налоговые ставки, величины которых обусловлены налоговой политикой государства; величиной и структурой государственного сектора; состоянием экономического положения страны и т. д. Считается, что высшая ставка подоходного налогообложения колеблется в пределах 50–70 %.

Система налогов Российской Федерации

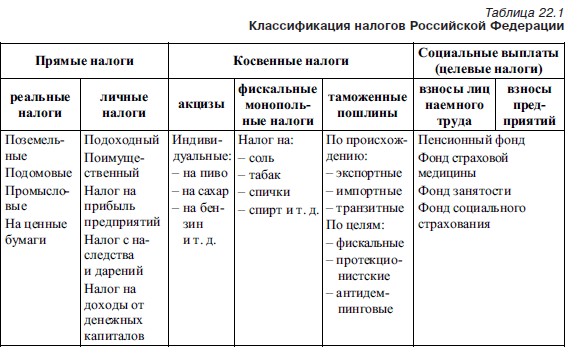

Современная налоговая система включает два основных вида налогов: прямые и косвенные налоги.

Прямые налоги устанавливаются непосредственно на доход или имущество. Прямые налоги подразделяются на реальные и личные.

Реальными налогами облагаются отдельные объекты имущества: земельные участки, дома, промышленные и торговые предприятия, денежный капитал.

Личными налогами облагаются доходы отдельных физических или юридических лиц.

К числу таких налогов относятся подоходный, поимущественный, с наследств и дарений.

Косвенные налоги взимаются с покупателей через цены, устанавливаемые на товары и услуги. Владелец товара или услуг при их реализации получает доход, в состав которого входят налоговые поступления. Последние непосредственно перечисляются в фонд государства.

Целевые налоги. Кроме прямых и косвенных налогов в последнее время широкое распространение получили взносы, связанные с социальными выплатами. К их числу относятся: пенсионный фонд, фонд страховой медицины, фонд занятости, фонд социального страхования. По своей сущности они являются целевыми налогами, так как имеют определенное назначение. Классификация основных видов налогов Российской Федерации представлена в табл. 22.1.

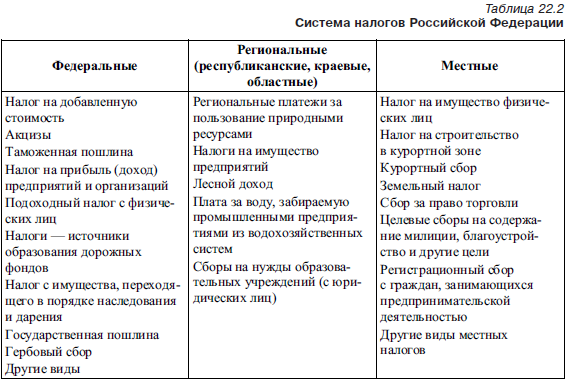

Система налогов. В Российской Федерации в зависимости от органа, который взимает налог, различают федеральные, региональные и местные налоги (табл. 22.2).

Федеральные налоги взимаются центральным правительством на основании государственного законодательства и направляются в государственный бюджет.

Региональные налоги включают в себя региональные платежи за пользование природными ресурсами (плата за воду, лесной налог и др.).

Местные налоги взимаются местными органами на соответствующей территории и поступают в местные бюджеты.

К числу важнейших налогов относятся:

- Подоходный налог с физических лиц – прямой прогрессивный налог, взимаемый со всей совокупности доходов населения. Подоходный налог является регулирующим налогом. Значительная его часть обычно зачисляется в местные бюджеты.

- Налог на прибыль предприятий и организаций – прямой пропорциональный налог. Ставка этого налога разделена: 13 % от прибыли (доходов) предприятий и организаций зачисляется в федеральный бюджет, до 22 % – в региональные бюджеты.

- Налог на добавленную стоимость (НДС) – косвенный, регрессивный налог, относящийся к числу регулирующих. Основная его ставка составляет 20 %. Во многих случаях часть этого налога зачисляется в региональные бюджеты. По оценкам экономистов, НДС оказывает сдерживающее влияние на экономический рост.

Акцизы – это сборы, взимаемые при продаже особых товаров. Их перечень утверждается специальным законом. К числу таких товаров обычно относятся табачные изделия, драгоценности, нефтепродукты и т. д. Этот налог является косвенным, регрессивным, регулирующим, устанавливается на товары с неэластичным спросом.

Поимущественные налоги – это налоги на личное имущество граждан и имущество (фонды) предприятий. Его ставка составляет 0,1 % на имущество граждан и до 2 % – на имущество юридических лиц. Поимущественные налоги, как правило, закрепляются за региональными и местными бюджетами. Они являются прямыми, пропорциональными налогами.