Ценные бумаги. Рынок ценных бумаг

Понятие, виды и классификация ценных бумаг

Понятие и характеристики ценной бумаги

Ценные бумаги – это не деньги и не материальный товар. Они олицетворяют собой фиктивный капитал. Реальный капитал функционирует в сфере производства, услуг, а ценные бумаги, его олицетворяющие, самостоятельно обращаются на рынке в качестве фиктивного капитала. Их ценность состоит в тех правах, которые они дают своему владельцу.

Ценная бумага – особый «товар», который обращается на своем собственном рынке – рынке ценных бумаг и не имеет ни вещественной, ни денежной потребительской стоимости, т. е. не является ни физическим товаром, ни услугой.

Это всего лишь документ, который продается и покупается по соответствующей цене. Документ, который выражает связанные с ним имущественные и неимущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и других сделок, служит источником получения регулярного или разового дохода.

Наряду с изложенным выше, можно справедливо утверждать, что ценная бумага – инструмент привлечения денежных средств, объект вложения финансовых ресурсов. Ценные бумаги выступают разновидностью денежного капитала, движение которого опосредует последующее распределение материальных ценностей.

В Гражданском кодексе Российской Федерации содержится сущностная характеристика ценной бумаги как документа, удостоверяющего с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

С экономической точки зрения ценная бумага есть форма существования капитала, которая облегчает его перераспределение и может обращаться на рынке как товар и приносить доход.

Оборот ценных бумаг определяется рядом нормативных актов, важнейшими из которых являются ГК РФ, а также федеральные законы РФ № 39-ФЗ от 22.04.1996 г. «О рынке ценных бумаг» и № 208-ФЗ от 26.12.1995 г. «Об акционерных обществах» и иные нормативно-правовые акты.

Каждая ценная бумага имеет свои экономические характеристики, основными из которых являются:

- ликвидность;

- доходность;

- надежность.

Ликвидность – способность ценной бумаги обмениваться на деньги в кратчайший срок. Поэтому можно утверждать, что ликвидность обратно пропорциональна времени, которое требуется для превращения ценной бумаги в деньги.

В целях поддержания ликвидности ценной бумаги, как правило, используют институт маркет-мейкеров. Маркет-мейкеры по договору с биржей постоянно поддерживают минимальное количество лотов на продажу и покупку ценной бумаги с заданным спрэдом и в течение заданного времени торговой сессии.

Доходность – это отношение дохода, полученного от ценной бумаги, к инвестициям в нее. Доходность выражается в процентах и приравнивается к годовому измерению. Совокупный доход по ценным бумагам складывается из двух составляющих:

- дохода от владения ценной бумагой как таковой (процент, дивиденд);

- дохода, связанного с отчуждением ценной бумаги (купля-продажа).

Надежность – устойчивость курсов ценных бумаг к изменениям рыночной конъюнктуры. Надежность зависит в первую очередь от надежности эмитентов.

О надежности эмитента облигаций инвесторы судят по его рейтингу, эмитента акций – по допуску к обращению на бирже и включению в котировальные списки.

Классификация ценных бумаг

Гражданский кодекс, закрепляя классификацию различных видов и характеристик ценных бумаг, имеет в виду юридическое, а не экономическое их значение, особенно когда речь идет о категориях предъявительских, именных и ордерных ценных бумаг. При этом далеко не каждый вид ценной бумаги может одновременно существовать в виде как предъявительских, так и именных или ордерных бумаг, поскольку закон может ограничивать такую возможность.

С развитием науки гражданского права, появлением новых видов ценных бумаг растет и число классификационных признаков. Если гражданское право середины – конца XIX в. выделяло не более трех-пяти классификационных признаков:

по содержанию, личности кредитора, личности должника, то в настоящее время их можно выделить не менее 20.

На практике однородные ценные бумаги различаются по числу признаков, поскольку речь идет о различиях не только между видами ценных бумаг, но и между бумагами одного и того же вида, выпускаемые, например, акции, облигации разных эмитентов.

Классификация ценных бумаг – это их деление на виды по определенным признакам, которые им свойственны. Под видом ценных бумаг понимается совокупность, для которой все существенные признаки являются общими, одинаковыми. Виды ценных бумаг могут делиться на подвиды. Например, облигация – один из видов ценных бумаг, но облигация может быть купонной и бескупонной, а купонная облигация может быть с фиксированным и плавающим купоном.

В самом широком смысле ценные бумаги можно разделить на классы (группы): основные ценные бумаги и производные. Если в ценных бумагах выражено основное право, вытекающее из обладания ими, то они относятся к классу основных ценных бумаг (акция, облигация, вексель, чек, банковский сертификат и др.).

Производные ценные бумаги выпускаются для подтверждения или исполнения дополнительных, второстепенных прав (обязательств) по ценной бумаге. Например, опцион эмитента, дающий право его владельцу стать в будущем обладателем акций. Таких примеров единицы. Поэтому в большинстве своем правильным будет говорить о производных финансовых инструментах. Классические фьючерсные, опционные контракты на товарные, денежные и фондовые активы, форвардные контракты, свопы не являются производными ценными бумагами.

Из множества классификационных признаков, свойственных ценным бумагам, приведем наиболее характерные.

1. Появление ценных бумаг можно классифицировать по признаку их государственной регистрации:

- ценные бумаги, подлежащие государственной регистрации;

- нерегистрируемые органами государственного управления ценные бумаги.

Выпуск ценных бумаг может сопровождаться или не сопровождаться их обязательной регистрацией в органах государственного управления. Обычно государственной регистрации подлежат эмиссионные ценные бумаги, так как их выпуск затрагивает интересы большого числа участников рынка.

По российскому законодательству обязательной регистрации подлежат выпускаемые акции, облигации, банковские сертификаты (регистрируются Центральным банком РФ), закладные. Есть ценные бумаги с особым статусом регистрации. Например, биржевая облигация как финансовый инструмент, не требующий регистрации эмиссии регулятором, бумаги регистрируются самой биржей.

Остальные виды российских ценных бумаг, независимо от размеров их выпуска, государственной регистрации не подлежат.

2. По форме привлечения капитала ценные бумаги могут быть:

- долевыми (отражают долю в уставном капитале общества);

- долговыми, представляющими собой форму займа капитала (денежных средств).

3. Поскольку в юридическом определении говорится о бумаге как о документе, то следующую классификацию можно привести по признаку документарности и бездокументарности их выпуска и обращения.

Документарные ценные бумаги, иначе именуемые «бумажными», – это ценные бумаги, выпускаемые в форме документа. Бумажная форма – исторически первая форма ценной бумаги. Обязательно и только в документарной форме должны выпускаться, например, вексель, чек, коносамент, складские свидетельства.

Однако существуют ценные бумаги, которые выпускаются только в бездокументарной форме. К ним относятся, согласно ст. 16 закона «О рынке ценных бумагах», именные эмиссионные ценные бумаги, а также (п. 2 ст. 20 закона «Об ипотечных ценных бумагах») ипотечные сертификаты участия. Бездокументарные ценные бумаги представляют собой записи на материальных (компьютерных, электронных) носителях, осуществление которых регулируется законодательством.

Бездокументарная форма ценной бумаги в настоящее время связана с ее принадлежностью к эмиссионным ценным бумагам. При документарной форме эмиссионных ценных бумаг сертификат и решение о выпуске ценных бумаг являются документами, удостоверяющими права, закрепленные ценной бумагой. Документарные ценные бумаги выпускаются либо с их обязательным хранением, либо без него – с традиционными формами хранения. При централизованном хранении на весь выпуск оформляется глобальный сертификат.

При бездокументарной форме выпуска инвестор устанавливается на основании записи в системе ведения реестра владельцев ценной бумаги или, в случае депонирования ценной бумаги, записи по счету депо.

4. По цели использования ценные бумаги подразделяются:

- на инвестиционные;

- неинвестиционные.

Инвестиционные ценные бумаги приобретаются с целью получения фиксированного дохода и/или роста стоимости – акция, облигация, депозитарная расписка, опцион эмитента.

Неинвестиционные ценные бумаги обслуживают оборот на товарных и других рынках в качестве расчетных, платежных и иных документов – чек, вексель, складское свидетельство, коносамент.

5. Исходя из специфики рынка, на котором обращаются ценные бумаги, можно привести следующую классификацию:

- ценные бумаги денежного рынка;

- ценные бумаги рынка капиталов;

- товарные ценные бумаги.

Ценные бумаги денежного рынка характеризуются сроком их выпуска (как правило, до 1 года) и решают задачи поддержки равномерности кассовых потоков в экономике страны, обеспечение бесперебойного платежного и денежного оборота.

На денежном рынке происходит перераспределение ликвидности, т. е. свободной денежной наличности. Денежный рынок обслуживает главным образом движение оборотных капиталов компаний, краткосрочной ликвидности банков и государства. На денежном рынке обращаются валюты и краткосрочные долговые инструменты, к нему же относятся депозиты и кредиты.

Создание нового сегмента денежного рынка – рынка обеспеченных денег (cash driven repo) привело к появлению и практическому использованию в качестве обеспечения по сделкам РЕПО нового вида ценной бумаги – клирингового сертификата участия (КСУ). КСУ – неэмиссионная ценная бумага, выдаваемая НКО НКЦ – (небанковская кредитная организация Национальным клиринговый центр, АО) в обмен на активы, вносимые участником клиринга в имущественный пул. КСУ решает задачу повышения ликвидности и удлинения сроков сделок на денежном рынке.

Рынок капиталов – это рынок долгосрочных операций, обеспечивающих формирование собственного (акционерного) капитала, привлечение инвестиций.

На рынке капиталов представлены такие инструменты, как государственные облигации, облигации и акции акционерных обществ, паи и акции инвестиционных фондов и другие финансовые инструменты для инвестирования.

Денежный рынок и рынок капиталов различаются по функциям, инструменты могут и совпадать (например, облигации).

Функции рынка капиталов – формирование и перераспределение капиталов, определение рыночной стоимости компаний, инвестирование и спекулирование.

Товарные ценные бумаги воплощают собой право на ценность, выраженную в товарах. К категории данного рода относятся такие ценные бумаги, с владением которыми связаны известные вещно-правовые отношения; например, коносамент, складское свидетельство и др. Всякий владелец одного из указанных документов имеет право распоряжения ценностями (товаром), обозначенными в них. Нередко данный класс ценных бумаг называют товарораспорядительными документами.

6. По наличию начисляемого дохода ценные бумаги могут быть:

- бездоходными;

- доходными.

С точки зрения начисляемого дохода ценные бумаги, как правило, являются доходными, но могут быть и бездоходными, когда выполняют функции расчетных, платежных документов.

Характеристика параметра доходности различает:

- процентные доходы;

- дисконт;

- дивиденды.

Доходные ценные бумаги – это бумаги, в которых заложено условие эмитента выплатить определенный доход в форме процента по облигации или дисконта по ней. Последняя форма (дисконтная) представляет собой разницу между номинальной стоимостью и рыночной ценой приобретения облигации (ниже номинальной стоимости). В этом случае обеспечивается возможность получения владельцем не растянутых во времени платежей (купонов), а единой суммы, выплачиваемой эмитентом в момент погашения ценной бумаги. К доходным ценным бумагам относят облигации (купонные, дисконтные), акции (при условии систематической выплаты дивидендов).

Бездоходные бумаги – это ценные бумаги, которыми не предусмотрена выплата дохода эмитентом. Они предусматривают лишь обязанность должника уплатить оговоренную в ценной бумаге сумму. К таким бумагам относят в классическом понимании чеки и векселя.

7. В зависимости от формы владения и порядка передачи прав различают следующие ценные бумаги:

- на предъявителя;

- именные ценные бумаги;

- ордерные ценные бумаги.

Практическое значение такой градации выражается в придании различного правового статуса определенному виду ценных бумаг, а также в установлении порядка передачи закрепленных в них прав.

Предъявительской является такая ценная бумага, где не указывается конкретное лицо, которому принадлежит исполнение. Права по такой ценной бумаге принадлежат ее предъявителю. При этом не должно содержаться какой-либо конкретики в отношении указания на это лицо. Иными словами, осуществление и передачу прав по такой бумаге имеет право получить то лицо, которое ее предъявит, а обязанное лицо не может требовать ничего, более этого предъявления. В качестве ценных бумаг на предъявителя в соответствии с российским законодательством могут быть выпущены чеки, облигации, векселя, простые складские свидетельства. Форма выпуска подобных ценных бумаг может быть только документарная.

Именной признается такая ценная бумага, исполнение по которой может быть осуществлено только лицу, прямо указанному в ней. Указание это распространяется для любой формы ценных бумаг как документарной, так и бездокументарной.

Таким образом, в обязанность должника, помимо самого исполнения, входит идентификация кредитора, которая осуществляется путем предъявления документов, удостоверяющих личность. Закон не ограничивает передачу таких ценных бумаг, однако для этого необходимо соблюдение целого ряда формальностей и обязательных процедур, что в значительной степени осложняет их оборот, в отличие от ценных бумаг на предъявителя. Так, в п. 2 ст. 146 ГК РФ говорится следующее: «Права, удостоверенные именной ценной бумагой, передаются в порядке, установленном для уступки требований (цессии). В соответствии со статьей 390 настоящего Кодекса лицо, передающее право по ценной бумаге, несет ответственность за недействительность соответствующего требования, но не за его неисполнение». В свою очередь это означает, что для передачи права по именной ценной бумаге необходимо соблюсти требование к форме такой уступки, кроме того, об этой уступке должно быть уведомлено обязанное по данной ценной бумаге лицо.

Именная ценная бумага содержит не только имя ее владельца, но и регистрируется в специальном реестре. В качестве именной ценной бумаги могут обращаться акции, облигации, сберегательные и депозитные сертификаты и др.

Именная ценная бумага обладает двумя важными свойствами: всегда известно имя ее владельца, все операции с именной ценной бумагой фиксируются, регистрируются и являются доступными для налогообложения.

Ордерная ценная бумага так же, как и именная, выписывается на конкретное лицо, которое, однако, может осуществить удостоверенное право не только самостоятельно, но и назначить своим распоряжением (которые именуются ордером или приказом) другое управомоченное лицо. Для передачи прав по данной ценной бумаге необходимо сделать на ней передаточную надпись, именуемую индоссаментом. Индоссамент может осуществляться не только на оборотной стороне ценной бумаги, но и на добавочном листе, специально предназначенном для этих целей. Такой лист для векселя именуется аллонжем.

Если по именной ценной бумаге передающий свое право на нее отвечает перед новым кредитором только за действительность обязательства, закрепленного в такой бумаге, но не за его исполнение, то владелец ордерной ценной бумаги в случае передачи ее другому лицу отвечает как за существование, так и за его осуществление. При этом в круг солидарных ответчиков входят также все лица, совершившие передаточные надписи на такой бумаге, если не сделали в ней специальной оговорки «без оборота на меня». К таким ценным бумагам можно отнести, например, двойные складские свидетельства, коносаменты, векселя.

Законодатель оставляет за собой право в ограничении выпуска какого-либо вида ценных бумаг в качестве предъявительской, ордерной или именной, потому как п. 2 ст. 145 ГК РФ содержит норму следующего содержания: «Законом может быть исключена возможность выпуска ценных бумаг определенного вида в качестве именных, либо в качестве ордерных, либо в качестве бумаг на предъявителя».

8. Следующее основание, по которому можно подразделить ценные бумаги, заключается в том, кто является их эмитентом, т. е. лицом, которое несет от своего имени обязательства перед владельцем ценных бумаг по осуществлению закрепленных ими прав.

По этому признаку разделяют:

- государственные ценные бумаги;

- муниципальные ценные бумаги;

- корпоративные (частные) ценные бумаги.

Поскольку по своей сути ценные бумаги служат для привлечения свободных денежных средств граждан и, как правило, для покрытия определенной части расходов, то для государства, муниципальных образований, покрывающих соответственно свои бюджетные расходы, а также для отдельных хозяйствующих субъектов свойственно выпускать различные виды ценных бумаг.

Таким образом, федеральными государственными ценными бумагами признаются ценные бумаги, выпущенные от имени Российской Федерации, государственными ценными бумагами субъектов Российской Федерации признаются ценные бумаги, выпущенные от имени субъекта Российской Федерации, а муниципальными ценными бумагами признаются ценные бумаги, выпущенные от имени муниципального образования. Государственные и муниципальные ценные бумаги могут быть выпущены в виде облигаций или иных ценных бумаг, относящихся к эмиссионным ценным бумагам. Тем самым ограничивается круг ценных бумаг, в которых могут быть выражены заимствования как государства, так и муниципальных образований, принадлежностью их к эмиссионным. Иными словами, государственные и муниципальные ценные бумаги не могут существовать в виде векселя, складского свидетельства или же коносамента, а также иных бумаг, которые не отвечают требованиям. При этом следует отметить, что выпуск государственных ценных бумаг возможен только, если он утвержден законом или решением представительного органа муниципального образования о бюджете соответствующего уровня. К данным видам ценных бумаг следует отнести государственные краткосрочные бескупонные облигации (ГКО), облигации федерального займа (ОФЗ), облигации государственного сберегательного займа Российской Федерации (ОГСЗ), целевые облигации Российской Федерации – государственные сберегательные облигации (ГСО), облигации внутреннего валютного займа (ОВВЗ), казначейские обязательства Российской Федерации и др.

Поскольку для частных лиц не существует ограничений на выпуск определенных видов ценных бумаг, то в целом на них и приходится основная масса по выпуску ценных бумаг во всем их многообразии. При этом может устанавливаться государственный контроль за порядком и условиями выпуска ценных бумаг.

В настоящее время основными эмитентами корпоративных (частных) ценных бумаг выступают юридические лица. В качестве корпоративных (частных) ценных бумаг могут выпускаться акции, облигации, депозитарные расписки, векселя, чеки, складские свидетельства и множество других.

9. В зависимости от наличия дополнительных гарантий по получению исполнения выделяют ценные бумаги:

- с обеспечением;

- без обеспечения.

Основным требованием здесь выступает наличие либо поручительства, либо банковской гарантии, либо залога, а также иных способов, которыми обеспечивается исполнение обязательств эмитентом. В таком качестве выступают облигации с ипотечным покрытием и ипотечные сертификаты участия; клиринговые сертификаты участия; облигации, обеспеченные залогом определенного имущества общества, либо облигации под обеспечение, предоставленное обществу для целей выпуска облигаций третьими лицами.

Размещение облигаций без обеспечения допускается не ранее третьего года существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества.

10. По сроку существования ценные бумаги делятся:

- на срочные;

- бессрочные.

Срочные – это ценные бумаги, срок существования которых ограничен во времени по условиям выпуска, т. е. имеют заранее известные сроки обращения. Характерным примером являются облигации и векселя.

Бессрочными являются бумаги, существование которых не ограничено во времени, т. е. осуществление прав по ним растянуто во времени, а момент прекращения исполнения обязательств эмитентом заранее не известен. Классическим примером в подобном качестве выступает акция. Такие бумаги могут существовать либо вечно, либо до момента погашения – при выпуске ценной бумаги дата никак не обозначена. К данным бумагам также можно отнести некоторые бессрочные корпоративные и государственные облигации.

Обычно срочные ценные бумаги делятся на три подвида:

- краткосрочные, имеющие срок обращения до 1 года;

- среднесрочные, имеющие срок обращения условно от 1 года до 5–10 лет;

- долгосрочные, имеющие срок обращения от 5–10 лет до 30 лет и более.

11. Ценные бумаги можно классифицировать по признаку обращаемости:

- рыночные (свободнообращающиеся) ценные бумаги;

- нерыночные, которые выпускаются эмитентом и могут быть возвращены только ему (не могут перепродаваться).

Основные виды ценных бумаг являются рыночными, т. е. могут свободно продаваться и покупаться на рынке. Однако в ряде случаев обращение ценных бумаг может быть ограничено, и ценную бумагу нельзя продать никому, кроме того, кто ее выпустил, и строго через оговоренный срок.

12. По уровню риска ценные бумаги могут быть:

- безрисковые;

- рисковые (рискованные).

В свою очередь, рисковые ценные бумаги можно подразделить:

- на низкорискованные;

- среднерискованные;

- высокорискованные.

Безрисковые ценные бумаги – ценные бумаги, по которым риск практически отсутствует. В мировой практике – это краткосрочные государственные долговые обязательства (казначейские векселя), другие государственные ценные бумаги (государственные бескупонные краткосрочные облигации, облигации федерального займа и им подобные).

Все остальные ценные бумаги по уровню риска принято делить на низкорискованные (облигации корпораций с кредитным рейтингом, соответствующим кредитному рейтингу государства), среднерискованные (корпоративные облигации) и высокорискованные (как правило, акции).

Эмиссионные ценные бумаги

Ценные бумаги можно разделить на две большие группы: эмиссионные и неэмиссионные.

Эмиссионная ценная бумага – любая ценная бумага, в том числе бездокументарная, которая характеризуется одновременно следующими признаками:

- закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных настоящим Федеральным законом формы и порядка;

- размещается выпусками;

- имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги.

Выпуск эмиссионных ценных бумаг – это совокупность всех ценных бумаг одного эмитента, предоставляющих одинаковый объем прав их владельцам и имеющих одинаковую номинальную стоимость в случаях, если наличие номинальной стоимости предусмотрено законодательством Российской Федерации. Таким образом, характерными чертами данной группы ценных бумаг являются их массовые объемы выпуска, каждому из которых присваивается либо единый государственный регистрационный номер, либо идентификационный номер. К ним можно отнести акции, облигации, опционы эмитента и др.

По российскому законодательству к эмиссионным ценным бумагам относятся: акции; облигации; российские депозитарные расписки; опционы эмитента.

Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является бездокументарной именной ценной бумагой.

Акцию можно рассматривать как бессрочный кредит, который был предоставлен эмитенту в обмен на участие в прибыли в качестве одного из владельцев компании. Наряду с этим акция дает право на управление и на часть имущества, оставшегося после ликвидации компании.

Дивидендом является часть чистой прибыли акционерного общества, подлежащая распределению среди акционеров, приходящаяся на одну обыкновенную или привилегированную акцию. Чистая прибыль, направленная на выплату дивидендов, распределяется между акционерами пропорционально числу и виду принадлежащих им акций. Размер окончательного дивиденда не может быть больше рекомендованного Советом директором акционерного общества, но может быть уменьшен общим собранием акционеров.

Выплата дивидендов, объявленных общим собранием акционеров, является обязательной для общества. Запрещается объявлять и выплачивать дивиденды, если общество неплатежеспособно либо может стать таковым после выплаты дивидендов.

Основным видом акций, обращающихся на рынке капиталов, являются обыкновенные акции. Необходимо отметить, что они имеют последнюю очередность в требованиях к активам в случае ликвидации их эмитента.

Привилегированная акция – это обыкновенная акция, владелец которой вместо права голоса имеет право на получение фиксированного дивиденда и преимущественное по сравнению с владельцем обыкновенной акции право на часть имущества в случае ликвидации акционерного общества. По существу, это «гибридная» ценная бумага, которой присущи признаки не только акции, но и облигации.

Нестабильность рынка фиксированных доходов может привести к созданию привилегированных акций с плавающей ставкой дивиденда.

Согласно действующему законодательству номинальная стоимость размещенных привилегированных акций не должна превышать 25 % от уставного капитала общества.

Право на выпуск акций имеют только акционерные общества. Акции выпускаются без установленного срока обращения. Акции публичных акционерных обществ могут продаваться их держателями без ограничений. При реализации акций непубличного акционерного общества необходимо учитывать, что его акционеры имеют преимущественное право их приобретения. Кроме того, эти акции выпускаются только в форме закрытой подписки и не могут быть предложены для приобретения неограниченному кругу лиц.

Одной из характеристик акции является ее номинал (номинальная стоимость) – условная величина, выражаемая в денежной форме и определяющая долю имущества акционерного общества, которая приходится на одну акцию.

На основе номинала в Российской Федерации рассчитывается сумма дивидендов, выплачиваемая акционеру. Вместе с тем номинальная стоимость акции не имеет практического значения для инвестора – это больше бухгалтерский термин.

Основной характеристикой акции является ее курсовая (рыночная) стоимость, т. е. цена, по которой акция продается и покупается на вторичном рынке.

Курс акции может быть «на открытие», «на закрытие», торговой сессии организатора торговли (фондовой биржи) или средневзвешенный. Нередко речь идет о котировке цен, что предполагает наличие цены спроса (bid price) и цены предложения (offer price). Курсовая цена может находиться в диапазоне цен спроса и предложения, а может и равняться им.

Курсовую стоимость акций можно рассчитать по формуле:

| Кp = | Дивиденд, руб. | × 100% |

| Ссудный процент |

По закону владелец акции, или акционер, имеет ряд обязательных прав:

- на получение части прибыли от деятельности акционерного общества, которая называется дивидендом;

- на участие в управлении акционерным обществом путем участия в работе его общего собрания и возможности выбора в состав тех или иных органов управления им;

- на долю имущества, остающегося в результате прекращения деятельности акционерного общества по каким-либо причинам, пропорционально имеющемуся у акционера числу акций;

- свободно распоряжаться акцией, т. е. право купить-продать ее, подарить, завещать, отдавать в залог, обменивать и т. п.;

- на преимущественное приобретение новых эмиссий данного акционерного общества пропорционально имеющемуся у него числу акций;

- другие права согласно уставу акционерного общества.

Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение в срок, предусмотренный в ней, от эмитента облигации ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение установленных в ней процентов либо иные имущественные права. Доходом по облигации являются процент и (или) дисконт. Чем чаще начисляется купонный доход, тем выше его реальная сумма при одной и той же ставке и выше рыночная цена облигации.

Классификация облигаций представлена в табл. 33.

Т а б л и ц а 33

| № п/п | Признак классификации | Классификационные группы облигаций |

|---|---|---|

| 1 | Эмитент | Государственные (федеральные, субфедеральные). Муниципальные. Корпоративные. Иностранные (еврооблигации) |

| 2 | Срок обращения | Фиксированный. Без фиксации |

| 3 | Порядок владения облигацией | Именные. На предъявителя |

| 4 | Цели заимствования | Обычные (финансирование общего дефицита финансовых ресурсов). Целевые (средства от продажи облигаций направляются на финансирование конкретных мероприятий) |

| 5 | Форма возмещения при погашении | Возмещаемые в денежной форме. Возмещаемые в натуральной (имущественной) форме |

| 6 | Способ погашения облигации | Погашение номинала происходит один раз в конце срока. Облигации с распределением по времени их погашения |

| 7 | Форма дохода | Фиксированная купонная (процентная) ставка. Плавающая купонная (процентная) ставка. Равномерно возрастающая купонная (процентная) ставка. Бескупонная (дисконтная) |

| 8 | Характер обращения | Обыкновенные. Конвертируемые (дают право обмена на акции того же эмитента) |

| 9 | Способ обеспечения выплат по облигациям | Обеспеченные (залогом, поручительством, гарантией). Необеспеченные |

Облигации обладают следующими ценовыми характеристиками:

– номинальной стоимостью, отраженной в условиях займа и являющейся базовой величиной для расчета доходов;

– эмиссионной стоимостью – стоимостью, по которой происходит размещение облигаций среди их первых владельцев. В зависимости от типа облигаций и условий эмиссии эмиссионная цена может быть равна, меньше или больше номинальной стоимости;

– рыночной (курсовой) стоимостью, которая определяется на вторичном рынке на основе спроса и предложения. Она может быть ниже номинала, выше или равняться ему. Если цена облигации ниже номинала, то разница между рыночной стоимостью и номинальной называется скидкой, дисконтом или дизажио. Если же цена облигации выше ее номинала, то разница между рыночной ценой и номинальной называется премией или ажио.

– выкупной ценой называется цена, по которой эмитент выкупает облигацию по истечении срока займа. Она может не совпадать с номинальной и зависит от условий займа. В России, согласно законодательству, выкупная цена облигаций всегда равна номинальной и само понятие «выкупная цена» отсутствует.

Таким образом, облигация – ценная бумага, удостоверяющая внесение ее владельцем (кредитором) денежных средств и подтверждающая обязательство заемщика (должника) возместить кредитору не только номинальную стоимость данной ценной бумаги или иного имущественного эквивалента в обусловленный срок, но и уплатить фиксированный процент (если иное не предусмотрено правилами выпуска). Изменение условий выпущенного в обращение облигационного займа не допускается.

Большинство облигаций предлагают купон с указанием фиксированной процентной ставки, который устанавливается в момент эмиссии облигации, что дает кредитору заранее известную годовую норму доходности. Вместе с тем облигации могут быть и бескупонными. В данном случае доходом признается разница между ценой приобретения и ценой продажи (или суммой долга в момент погашения).

Некоторые облигации могут выпускаться с плавающей процентной ставкой, которая будет привязана к ключевой ставке (ставке рефинансирования, учетной) Центрального банка или к другим ставкам (например, Лондонской межбанковской ставке предложения по межбанковским депозитам – LIBOR). Рыночная цена такой облигации будет менее изменчивой, так как процентная ставка корректируется с определенной периодичностью (например, каждые шесть месяцев или квартал) для того, чтобы отразить рыночные условия, сложившиеся в настоящий момент.

Обеспеченные облигации выпускаются под залог, и в качестве обеспечения могут служить недвижимость эмитента, оборудование, ценные бумаги. Обеспечением может быть также банковская гарантия, поручительство.

Необеспеченные облигации характерны для эмитентов, чье финансовое положение не вызывает сомнений, и эмитент имеет высокий рейтинг на фондовом рынке.

Облигации имеют право выпускать только юридические лица независимо от организационно-правовой формы собственности, а также государственные (федеральные, субъектов Федерации) и муниципальные органы исполнительной власти. В отличие от владельца акции, владелец облигации не имеет права голоса.

Еврооблигации – те же самые облигации, но выпущенные в валюте, которая для заемщика считается иностранной. Эта валюта может быть любой: евро, доллар, рубль. Если российская компания выпускает облигации в рублях – это просто облигации, а если в евро или долларах – это еврооблигация. Если американская компания выпускает облигации в долларах – это просто облигация, если она выпускает их в евро, рублях – это еврооблигация или иностранная облигация.

Выпуск облигаций в иностранной валюте может иметь множество причин: например, компании нужно рассчитываться с поставщиками в этой валюте или как-то застраховаться от рисков. Для частного инвестора еврооблигации нужны, чтобы диверсифицировать портфель с помощью нескольких валют.

Депозитарная расписка – это свободно обращающаяся на фондовом рынке вторичная (производная) ценная бумага, выпущенная в форме сертификата авторитетным депозитарным банком мирового значения на акции иностранного эмитента и свидетельствующая о владении определенным количеством акций иностранной компании, депонированных в стране нахождения этой компании, кругооборот которых осуществляется в другой. Фактически депозитарные расписки – это непрямое владение акциями иностранных компаний.

В мировой практике различают следующие виды депозитарных расписок:

ADR – американские депозитарные расписки, которые допущены к обращению на американском фондовом рынке;

GDR – глобальные депозитарные расписки, операции с которыми могут осуществляться в нескольких странах.

Российская депозитарная расписка (РДР) – именная эмиссионная ценная бумага без номинальной стоимости, удостоверяющая право собственности на определенное количество представляемых ценных бумаг (акций или облигаций иностранного эмитента либо ценных бумаг иного иностранного эмитента, удостоверяющих права в отношении акций или облигаций иностранного эмитента) и закрепляющая право ее владельца требовать от эмитента российских депозитарных расписок получения взамен российской депозитарной расписки соответствующего количества представляемых ценных бумаг и оказания услуг, связанных с осуществлением владельцем российской депозитарной расписки прав, закрепленных представляемыми ценными бумагами. В случае, если эмитент представляемых ценных бумаг принимает на себя обязательства перед владельцами российских депозитарных расписок, указанная ценная бумага удостоверяет также право ее владельца требовать надлежащего выполнения этих обязанностей.

В случае, если эмитент представляемых ценных бумаг (иностранный эмитент акций или облигаций, права в отношении которых удостоверяются представляемыми ценными бумагами) принимает на себя обязанности перед владельцами российских депозитарных расписок, указанные обязанности должны быть предусмотрены договором между эмитентом представляемых ценных бумаг и эмитентом российских депозитарных расписок. Изменение указанного договора не требует согласия владельцев российских депозитарных расписок.

Эмитентом РДР может выступать исключительно профессиональный участник рынка ценных бумаг, оказывающий на фондовом рынке услуги по хранению сертификатов ценных бумаг и/или учету и переходу прав на ценные бумаги – депозитарную деятельность.

Опцион эмитента – эмиссионная ценная бумага, закрепляющая право ее владельца на покупку в предусмотренный в ней срок и/или при наступлении указанных в ней обстоятельств определенного количества акций эмитента такого опциона по цене, определенной в опционе эмитента.

С юридической точки зрения, опционы можно сравнить с предварительным договором купли-продажи акций, в котором фиксируется их будущая цена и сроки возможного приобретения. В момент покупки опциона оплачивается стоимость опциона, а не акций. Отличие опциона от предварительного договора в том, что в дальнейшем эмитент не вправе принудить держателя опциона купить у него акции. В таком случае внесенные в оплату опциона денежные средства не возвращаются.

С другой стороны, если опцион будет предъявлен к исполнению, эмитент обязан продать его владельцу оговоренное в нем количество акций по установленной цене. Внесенные за опцион денежные средства в счет оплаты акций не засчитываются.

Опцион относится к производным ценным бумагам, он предоставляет право покупки основных ценных бумаг – акций (так называемый базисный актив). Он является своего рода страхованием рисков (более правильно – хеджированием).

Кроме того, достоинство опциона в том, что использование данного финансового инструмента не требует большого начального капитала. Опцион эмитента обладает всеми свойствами классической ценной бумаги. Имеет свою текущую стоимость, обращается на рынке ценных бумаг.

По российскому законодательству в качестве базисного актива рассматриваются только акции.

Размещаются опционы путем открытой или закрытой подписки, при этом в их оплату могут вноситься только денежные средства. Опционы являются именной ценной бумагой, по форме выпуска – бездокументарной.

Неэмиссионные ценные бумаги

Неэмиссионные ценные бумаги не обладают признаками, присущими эмиссионным ценным бумагам, и выпускаются, как правило, штучно. Каждый такой вид ценной бумаги закрепляет за владельцем индивидуальный объем прав, который осуществляется в специально установленные для него сроки. Выпуск этих бумаг не носит элемента публично-правового характера, т. е. для них не характерна государственная регистрация. Должник самостоятельно, без какого-либо специального контроля выпускает ценную бумагу, хотя при этом деятельность самого эмитента может контролироваться со стороны государства, например, лицензироваться. К данному роду ценных бумаг относятся банковские сертификаты, векселя, чеки, коносаменты, складские свидетельства, закладные, инвестиционные паи, ипотечный сертификат участия, клиринговый сертификат участия. Перечень неэмиссионных ценных бумаг может пополняться.

Банковский сертификат – свободно обращающееся свидетельство о депозитном (сберегательном) вкладе в банк с обязательством последнего выплаты этого вклада и процентов по нему через установленный срок.

Сертификаты – ценные бумаги, удостоверяющие сумму вклада, внесенную в банк, и права владельца на получение по истечении срока суммы вклада и процентов по нему (могут выпускаться в разовом порядке и серии, могут быть только именными, процентными (с фиксированной и плавающей ставкой) и дисконтными).

Депозитные сертификаты выпускают только для юридических лиц, зарегистрированных на территории РФ. Сберегательные сертификаты выпускают только для физических лиц. Максимальный срок обращения депозитных сертификатов – один год, сберегательных сертификатов – до трех лет.

Уступка права по именному сертификату происходит на основании цессии (цедент уступает право, цессионарий приобретает право, цессия подписывается обеими сторонами лично).

Сертификат не может служить расчетным или платежным средством, но он позволяет исполнить все функции, свойственные ценным бумагам.

Сертификаты используются:

- как особый вид депозита с фиксированной процентной ставкой, которая устанавливается при выдаче;

- ценная бумага, которую можно продать, подарить другому лицу;

- ценная бумага, которую можно завещать;

- ценная бумага, которую можно использовать в качестве залога при кредитовании.

Именные сертификаты участвуют в системе страхования банковских вкладов.

Банки, принимающие решение о выпуске сертификатов, обязаны в 10-дневный срок предоставить условия и порядок их выпуска и обращения для регистрации в главное территориальное управление ЦБ РФ.

Существуют и обязательные условия по выпуску сертификатов, а именно:

- они выпускаются только в валюте РФ;

- могут быть только срочными;

- их владельцами могут быть резиденты и нерезиденты РФ;

- они не пролонгируются.

Вексель – письменное денежное обязательство должника о возврате долга, форма и обращение которого регулируются специальным законодательством – вексельным правом.

Вексель представляет собой особый вид ценной бумаги, письменное долговое денежное обязательство строго установленной законом формы. Данное обязательство предполагает, что векселедержатель (кредитор) имеет безусловное право получения денежного долга с векселедателя (должника) через определенный сторонами срок. Это и есть простой вексель, или соло-вексель. Выписывать векселя могут физические и юридические лица.

Вексель выступает как средство платежа, его используют и как механизм краткосрочного кредитования.

Обязательные реквизиты векселя:

- вексельная метка;

- валюта;

- сведения о плательщике по данному векселю;

- сведения о лице, в пользу которого осуществляется платеж;

- указание места платежа;

- указание срока;

- подпись лица, выставившего вексель.

Индоссамент представляет собой передаточную надпись на векселе, свидетельствующую о передаче права получения платежа от векселедателя третьему лицу. Сама передаточная надпись располагается, как правило, на оборотной стороне документа.

Аваль – вексельное поручительство, т. е. какое-то лицо берет на себя ответственность за платеж по векселю. Платеж может быть полным или ограничен частью суммы.

Переводные (коммерческие) векселя выпускаются хозяйствующими субъектами в качестве долговых инструментов в уплату за реализацию товаров (работ, услуг). Такие векселя получают дополнительное доказательство своей кредитоспособности в форме акцепта. Хозяйствующий субъект, получающий вексель, может извлечь из самого векселя очень мало пользы, но он вправе продать этот вексель другому банку для того, чтобы получить необходимые денежные средства. Банк приобретает вексель с подходящим дисконтом по отношению к номинальной стоимости в связи с финансовым риском непогашения долгового обязательства в срок.

У переводного векселя (тратты) как долгового обязательства есть три участвующие стороны:

- векселедатель (трассант – лицо, выпустившее вексель в обращение);

- должник (трассат – плательщик по переводному векселю, в чей адрес отдан приказ заплатить по переводному векселю);

- ремитент.

Переводной вексель является безусловным приказом кредитора (трассанта) в адрес должника (трассата) уплатить в установленный в нем срок указанную сумму трассанту или третьему лицу (ремитенту). Третьим лицом – векселедержателем чаще всего является банк продавца.

Трассант может назначить самого себя трассатом (плательщиком). Например, банк может выпустить переводной вексель на самого себя.

Таким образом, тратта – долговой инструмент, который продавец (кредитор) выставляет на покупателя (заемщика).

Процесс расчета дисконта аналогичен процедуре с казначейскими векселями, однако ставка дисконта отражает величину риска, связанного с данной операцией.

Чек – письменное поручение чекодателя банку уплатить чекополучателю указанную в нем сумму денег. Чек – это ценная бумага, содержащая ничем не обусловленное письменное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю при наличии средств на счете чекодателя.

Существуют различные виды чеков:

1. По порядку выплаты (перечислению) денег:

- денежный чек. Предназначен для получения наличных денег в банке;

- расчетный чек. Оплата наличными деньгами не разрешена, все перечисления – в безналичном порядке.

2. По правам владельца:

– именной чек, который выписывается на конкретное лицо с оговоркой «не приказу», что означает невозможность дальнейшей передачи чека другому лицу. Переход прав по именному чеку может иметь место лишь в общем порядке перехода прав по долговым требованиям, установленным гражданским законодательством;

– ордерный чек – выписывается на конкретное лицо с оговоркой «приказу», означающей, что возможна дальнейшая передача чека. Передача ордерного чека совершается посредством передаточной надписи на обороте чека. Надпись должна содержать обозначение лица, которому чек передан, и подпись передающего лица (именная передаточная надпись) или же одну только подпись передающего лица (бланковая надпись).

Если последняя надпись на обороте бланковая, чекодержатель может:

а) превратить бланковую надпись в именную на свое имя или на имя другого лица;

б) передать чек другому лицу посредством новой передаточной именной или бланковой надписи;

в) передать чек другому лицу посредством простого вручения.

Передаточная надпись на имя плательщика имеет значение расписки в платеже. Зачеркнутая передаточная надпись считается ненаписанной. Поправки в передаточной надписи считаются несделанными;

– предъявительский чек выписывается на предъявителя и может передаваться от одного лица к другому путем простого вручения.

Таким образом, чек есть, в сущности, разновидность переводного векселя, но с некоторыми особенностями:

- чек выражает только расчетные функции и как самостоятельное имущество в сделках не участвует (нельзя купить чек на вторичном рынке, нельзя его заложить, передать в управление или дать взаймы);

- плательщиком по чеку всегда является банк или иное кредитное учреждение;

- чек не требует акцепта плательщика, поскольку предполагает, что чекодатель дотировал у плательщика необходимую для этого сумму денег.

Чекодателем является лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков.

Чекодержатель – лицо, в пользу которого выдан чек.

Чек является средством платежа и непосредственно связан с наличием денежных средств, находящихся на текущем счете чекодателя в его банке. Отказ в оплате чека удостоверяется протестом. Способом обеспечения платежа является авалирование чека путем соответствующей надписи на самом чеке или на прикрепленном к нему листе (аллонже).

Чекодатель не вправе отозвать чек до истечения установленного срока для предъявления его к оплате.

Выдача чеков осуществляется на основании соглашения (чекового договора) между чекодателем и плательщиком.

Реквизиты чека:

- наименование «чек» (чековая метка);

- безусловный приказ о платеже определенной денежной суммы;

- наименование плательщика;

- указание валюты платежа;

- обозначение места платежа;

- дата и место выставления чека;

- подпись чекодателя.

Коносамент – документ (контракт) стандартной (международной) формы на перевозку груза, удостоверяющий его погрузку, перевозку и право на получение.

Коносамент – это транспортный документ, являющийся ценной бумагой, который содержит условия договора морской перевозки и выражает право собственности на конкретный указанный в нем товар. Коносамент представляет собой документ, держатель которого получает право распоряжаться грузом.

Виды коносаментов:

- линейный коносамент – это документ, в котором излагается воля отправителя, направленная на заключение договора перевозки груза. Линейный коносамент определяет отношения между перевозчиком и третьим лицом – добросовестным держателем коносамента;

- чартерный коносамент – это документ, который выдается в подтверждение приема груза, перевозимого на основании чартера. Чартер представляет собой договор фрахтования, т. е. соглашение о найме судна для выполнения рейса или на определенное время. Чартерный коносамент не служит документом для оформления договора морской перевозки, так как в этом случае заключается отдельный договор на фрахт судна в форме чартера. Чартерный коносамент определяет отношения между перевозчиком и третьим лицом – добросовестным держателем коносамента;

- береговой коносамент – документ, который выдается в подтверждение приема груза от отправителя на берегу, как правило, на складе перевозчика.

При приеме на борт судна груза, для которого был выдан береговой коносамент, в нем делаются отметки о погрузке товара на судно, дате погрузки и другие отметки. Иногда при приеме на борт судна груза береговой коносамент заменяется на бортовой коносамент;

- бортовой коносамент – документ, который выдается, когда товар погружен на судно.

В коносаменте как ценной бумаге должны быть определенные обязательные реквизиты и сведения о грузе. Их отсутствие лишает коносамент функций товарораспорядительного документа, и он перестает быть ценной бумагой. Коносамент выписывается в нескольких экземплярах, один из которых вручается грузоотправителю. При выдаче груза по одному из экземпляров коносамента все остальные экземпляры теряют силу.

Грузополучатель определяется в коносаменте тремя способами. В зависимости от этого коносаменты делятся:

– на именной коносамент – ценная бумага, в которой указывается наименование определенного получателя.

– ордерный коносамент – ценная бумага, по которой груз выдается либо по приказу отправителя или получателя, либо по приказу банка. Ордерный коносамент является наиболее распространенным в практике морских перевозок.

– коносамент на предъявителя – документ, в котором указывается, что он выдан на предъявителя, т. е. в нем не содержатся какие-либо конкретные данные относительно лица, обладающего правом на получение груза, и поэтому груз в порту назначения должен быть выдан любому лицу, предъявившему его.

Закладной в соответствии со ст. 13 Федерального закона от 16.07.1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)» признается именная ценная бумага, удостоверяющая следующие права ее законного владельца:

- право на получение исполнения по денежному обязательству, обеспеченному ипотекой, без представления других доказательств существования этого обязательства;

- право залога на имущество, обремененное ипотекой.

Правовое регулирование закладной основывается на Федеральных законах: № 102-ФЗ от 16.07.1998 г. «Об ипотеке (залоге недвижимости)», № 122-ФЗ от 21.07.1997 г. «О государственной регистрации прав на недвижимое имущество и сделок с ним», № 152-ФЗ от 11.11.2003 г. «Об ипотечных ценных бумагах», а также некоторых подзаконных нормативных актах.

Складские свидетельства (складские документы) согласно действующему законодательству – простые и двойные складские свидетельства, а также складские квитанции. Два первых документа являются ценными бумагами. Простое складское свидетельство удостоверяет принятие складом на ответственное хранение товара определенного качества.

Складские свидетельства – неэмиссионные ценные бумаги, поэтому операции с ними не подпадают под действие Закона «О рынке ценных бумаг». Механизм оборота этих бумаг, лицензирования товарных складов и обеспечения добросовестности действий участников рынка законодательно не прописан.

У складского свидетельства существует ряд реквизитов, установленных законодательством и без которых оно не может иметь соответствующий статус:

- наименование и место нахождения товарного склада, принявшего товар на хранение;

- текущий номер складского свидетельства по реестру склада;

- наименование и количество принятого на хранение товара – число единиц и (или) товарных мест и (или) мера (вес, объем) товара;

- дата выдачи складского свидетельства;

- указание на то, что свидетельство выдано на предъявителя.

Товар, сданный на хранение по складскому свидетельству, можно заложить, а можно продать свидетельство, тем самым продав и товар. Если для продажи удобнее использовать простое свидетельство, то для залога – двойное.

Двойное складское свидетельство состоит из двух частей – складского свидетельства и залогового свидетельства, которые могут быть отделены друг от друга и обращаться раздельно. Каждая из двух частей двойного складского свидетельства является ценной бумагой. В этом заключается отличительная особенность двойного складского свидетельства, смыслом которого является возможность обременения товара залогом.

Обе части двойного складского свидетельства должны иметь идентичные подписи уполномоченного лица и печати товарного склада. Отсутствие хотя бы одного из реквизитов лишает документ его статуса.

Простое складское свидетельство является ценной бумагой на предъявителя. В отношении двойного складского свидетельства и его частей подобная определенность отсутствует.

Применение во взаиморасчетах складских свидетельств дает определенные преимущества, по сравнению с денежными расчетами.

Инвестиционные паи паевых инвестиционных фондов (далее ПИФ) среди распространенных на рынке неэмиссионных ценных бумаг представляют наибольший интерес для частных инвесторов, поскольку получение доходности по таким ценным бумагам обеспечивается управляющей компанией под контролем специализированного депозитария.

В соответствии со ст. 14 Федерального закона «Об инвестиционных фондах» под инвестиционным паем понимается именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее ПИФ, право требовать от управляющей компании надлежащего доверительного управления ПИФом, право на получение денежной компенсации при прекращении договора доверительного управления ПИФом со всеми владельцами инвестиционных паев этого ПИФа (прекращении ПИФа).

Паевой инвестиционный фонд представлен как обособленный имущественный комплекс, не являющийся юридическим лицом. В составе данного комплекса находится как имущество, переданное в доверительное управление управляющей компании учредителем (учредителями) доверительного управления с условием объединения этого имущества с имуществом иных учредителей доверительного управления, так и имущество, полученное в процессе такого управления. Доля в праве собственности на данное имущество удостоверяется ценной бумагой, выдаваемой управляющей компанией – инвестиционным паем.

Поскольку паевой инвестиционный фонд не является юридическим лицом и соответственно управлять своими активами самостоятельно не может, то управлением активами фонда занимается компания, имеющая специальное разрешение (лицензию) на управление активами инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов.

Ипотечный сертификат участия (ИСУ) – это именная ценная бумага, удостоверяющая долю ее владельца в праве общей собственности на ипотечное покрытие, право требовать от выдавшего ее лица надлежащего доверительного управления ипотечным покрытием, право на получение денежных средств, полученных во исполнение обязательств, требования по которым составляют ипотечное покрытие, а также иные права.

Ипотечные сертификаты участия по своей экономической природе не являются долговыми бумагами, а предполагают участие инвестора в доходах, получаемых от ипотечных активов. ИСУ, как и закладные, можно включать в ипотечное покрытие под выпуски облигаций. Этот инструмент дает более высокую, чем облигации, доходность. Однако и риски при этом распределены на всех владельцев ИСУ.

Приобретая ИСУ, инвестор получает доходность со всего пула кредитов.

Функцию взаимодействия с инфраструктурными компаниями, обеспечивающими хранение закладных, поток платежей по закладным, находящимся в ипотечном покрытии, регистрацию изменений, подготовку отчетности и периодические выплаты инвесторам по ИСУ, берет на себя управляющая компания, зарегистрировавшая правила доверительного управления по выпуску.

Главными факторами, влияющим на доходность выпущенных ИСУ, являются:

- качественный пул закладных в ипотечном покрытии;

- качественный сервис закладных, находящихся в ипотечном покрытии;

- надежность элементов инфраструктуры.

Полное погашение ИСУ осуществляется после истечения срока действия договора доверительного управления ипотечным покрытием и исполнения обязанности по выплате владельцам ИСУ денежных средств за счет платежей, полученных по обязательствам, требования по которым составляют ипотечное покрытие. Досрочное погашение ИСУ возможно по условиям договора доверительного управления.

В соответствии с Законом «Об ипотечных ценных бумагах» (№ 152-ФЗ) срок действия договора доверительного управления ипотечным покрытием должен составлять не менее года и не более сорока лет.

Клиринговый сертификат участия (КСУ) – предъявительская документарная неэмиссионная ценная бумага с обязательным централизованным хранением, относящаяся к определенному пулу.

КСУ не выдаются на руки владельцу таких ценных бумаг. Учет и переход прав на них осуществляются в соответствии с правилами, установленными ГК РФ и законом «О рынке ценных бумаг» для бездокументарных ценных бумаг. Суммарная номинальная стоимость КСУ должна соответствовать определенной в соответствии с договором об имущественном пуле стоимости имущества, переданного этим участником пула в имущественный пул. Сертификаты одного имущественного пула имеют одинаковую номинальную стоимость.

Участники могут вносить в пул денежные средства (евро, доллары США, российские рубли) и все облигации, принимаемые клиринговой организацией – НКО НКЦ (АО) в качестве обеспечения (ОФЗ, корпоративные облигации, еврооблигации). Список активов, принимаемых в имущественный пул, расширен за счет создания пула акций.

При внесении ценных бумаг в пул участник сохраняет право собственности на них, включая право на получение дохода и участие в корпоративных действиях, и одновременно получает возможность заменять эти активы на другие, использовать для исполнения обязательств по сделкам на фондовом рынке и в РЕПО с центральным контрагентом.

При погашении клиринговых сертификатов участия клиринговая организация обязана выдать из имущественного пула имущество, внесенное этим участником пула, за исключением случаев, предусмотренных федеральными законами и (или) договором об имущественном пуле.

Рынок ценных бумаг

Понятие и сущность рынка ценных бумаг

В классическом виде рынок ценных бумаг представляет собой совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками.

Вместе с тем современное состояние рынка требует дополнения к ценным бумагам и производных финансовых инструментов. Более того, в базовом определении не указана цель экономических отношений между участниками рынка.

Учитывая, что перед каждым эмитентом стоит задача повышения рыночной капитализации компании, решение которой позволит каждому акционеру увеличить свое богатство, результатом экономических отношений по поводу выпуска и обращения ценных бумаг и производных финансовых инструментов в рыночной экономике служит не что иное, как выявление их равновесной справедливой цены.

Таким образом, наиболее полным может быть следующее определение рынка ценных бумаг.

Рынок ценных бумаг есть совокупность экономических отношений по поводу выпуска и обращения ценных бумаг и производных финансовых инструментов между его участниками с целью выявления равновесной текущей (справедливой) цены и получения инвестиционного дохода.

Особенностью рынка ценных бумаг является то, что здесь движение денежных средств (в отличие от кредитного рынка) оформляется специальным документом – ценной бумагой, которая «оторвана» от своего «носителя» и может быть свободно куплена, продана (обладает ликвидностью) на фондовом рынке.

Рынок ценных бумаг занимает существенную долю финансового рынка и является важнейшей составной частью как денежного рынка, так и рынка капиталов, которые в совокупности и составляют финансовый рынок.

Иными словами, рынок ценных бумаг пронизывают две основные составляющие финансового рынка, т. е. он существует одновременно в двух ипостасях – в инструментах денежного рынка и как основа фондового рынка на рынке капиталов.

Таким образом, рынок ценных бумаг является сегментом как денежного рынка, так и рынка капиталов, но эти рынки объединены по признаку срочности (краткосрочный денежный рынок и средне-долгосрочный рынок капиталов).

Свобода передвижения денежных потоков в те отрасли, где есть лучшие условия для инвестирования, – очень важная задача рынка ценных бумаг. Без достаточной ликвидности финансовых инструментов и рынка в целом невозможно обеспечить свободу передвижения капитала. Ликвидность может быть обеспечена только при наличии такого числа покупателей и продавцов, которого будет достаточно для того, чтобы иметь относительно сбалансированный спрос и предложение, чтобы действия отдельных участников рынка не могли резко изменить его соотношение, а покупатели и продавцы могли бы без особых усилий найти друг друга и были бы удовлетворены справедливым ценообразованием. Решают все эти вопросы на рынке ценных бумаг как финансовые посредники, так и инфраструктурные институты.

Таким образом, основная цель функционирования рынка ценных бумаг состоит в том, чтобы сформировать механизм для привлечения в экономику инвестиций путем построения взаимоотношений между теми, кто испытывает потребность в средствах, и теми, кто хочет инвестировать избыточный доход.

Рынок ценных бумаг создает почву для объединения заемщиков и инвесторов.

Первоклассными заемщиками выступают предприятия различных форм собственности и государство, а финансовые институты и физические лица – это основные поставщики капитала. Вместе с тем сам финансовый институт также может выступать заемщиком капитала в целях финансирования собственных операций.

Механизм функционирования рынка ценных бумаг имеет свои особенности, которые связаны с конкретной структурой обращающихся ценных бумаг, деловой активностью тех или иных участников рынка, общим состоянием экономики, выбранной моделью рынка. Он должен учитывать специфику и природу отдельных ценных бумаг как финансовых инструментов.

Механизм функционирования рынка ценных бумаг может быть представлен с двух сторон.

Рынок ценных бумаг с институциональной стороны представляет собой совокупность кредитных и некредитных финансовых организаций, посредством которых осуществляется аккумулирование и перераспределение финансовых ресурсов в экономике. Методы институционального регулирования связаны прежде всего с регулированием финансового положения конкретных финансовых институтов и качеством управления ими.

С функциональной же стороны – это механизм взаимодействия спроса и предложения на ценные бумаги и финансовые инструменты (активы). Методы функционального регулирования связаны с установлением правил совершения определенных операций (т. е. выполнения определенных функций). Поскольку в большинстве случаев для защиты интересов инвесторов на рынке ценных бумаг основной акцент делается именно на то, как профессиональные участники обслуживают клиентов, а не на финансовое состояние профессиональных участников, именно методы функционального регулирования составляют основу регулирования рынка ценных бумаг. Поскольку методы функционального регулирования рынка, составляющие основу всей системы его регулирования, связаны с установлением правил совершения операций, они во многом смыкаются с вопросами деловой этики и обычаев делового оборота.

Таким образом, рынок ценных бумаг есть сфера взаимодействия различных субъектов и в то же время сфера движения потоков финансовых и денежных ресурсов между различными частями экономической системы.

Классификация рынка ценных бумаг

Можно выделить несколько способов классификации рынка ценных бумаг:

- по статусу (иерархии, территориальному принципу) – международный (глобальный), национальный, региональный рынки ценных бумаг;

- по характеру движения ценных бумаг – первичный и вторичный;

- по форме организации – организованные (биржевые) и децентрализованные рынки;

- по сроку предоставления денег – денежный рынок и рынок капиталов;

- по срокам исполнения сделок – кассовый и срочный рынок;

- по экономической природе – рынок долевых, долговых ценных бумаг, рынок производных финансовых инструментов;

- по эмитентам – рынок государственных (федеральных), муниципальных и корпоративных ценных бумаг.

Анализируя классификацию рынка ценных бумаг по статусу, начнем с национального рынка.

Начальный уровень рынка ценных бумаг может быть только национальным по причине того, что основным связующим звеном выступают единая валюта, единые правила обращения ценных бумаг, единые требования к участникам рынка. Разделяя рынки на национальные и региональные, необходимо иметь в виду, что региональный рынок – это объединение нескольких национальных рынков (европейский, азиатский, в рамках Евразийского экономического сообщества и др.).

Поэтому для нас региональным будет рынок на территории бывшего Советского Союза, хотя не исключено рассмотрение России как участницы и европейского, и азиатского региональных рынков. Но конечная цель для любого эмитента, в том числе государства (не исключая и субъекты Федерации, и муниципалитеты), – выйти со своими ценными бумагами на открытый, доступный для всех инвесторов рынок, чтобы получить более дешевые заимствования. И критерием здесь может быть только признанный всеми инвесторами рейтинг выпущенных в обращение ценных бумаг, т. е. рейтинг самого эмитента.

Поэтому интернационализация рынка ценных бумаг означает, что национальный капитал переходит границы стран. Формируется мировой рынок ценных бумаг, по отношению к которому национальные рынки являются самостоятельными.

Для инвестора любой страны, как и для инвесторов любого региона России, важно получить возможность вкладывать свои свободные денежные средства в любые предлагаемые к обращению ценные бумаги.

Национальные рынки можно рассматривать как составные части глобального всемирного рынка ценных бумаг. При этом повышение уровня организованности рынка и усиление регулирующей роли государства имеют одну цель – обеспечить стабильность функционирования рынка (купирование кризисных явлений) и повысить доверие к нему со стороны всех инвесторов.

В России сформирован национальный рынок ценных бумаг и Россия является полноправным участником процесса его интернационализации.

Национальный (внутренний) рынок охватывает рынок одного единственного государства.

С точки зрения финансовых инвестиций наибольший интерес представляют первичный и вторичный рынки ценных бумаг.

Законодательно первичный рынок ценных бумаг определяется как отношения, складывающиеся при эмиссии (для эмиссионных ценных бумаг) или при заключении гражданско-правовых сделок между лицами, принимающими на себя обязательства по иным ценным бумагам, и первыми инвесторами, профессиональными участниками рынка ценных бумаг, а также их представителями.

Таким образом, первичный рынок – это рынок, на котором происходит первичное размещение ценной бумаги. В результате продажи бумаг на первичном рынке лицо, эмитировавшее их (т. е. выпустившее их в обращение), получает необходимые ему финансовые ресурсы, а бумаги попадают в руки первоначальных держателей, которые либо оставят их у себя (с целью реализации имущественных или неимущественных прав, которые удостоверяет данная ценная бумага, например, право на получение дивидендов, накопленного купонного дохода, участие в управлении акционерным обществом), либо продадут с целью получения спекулятивного дохода.

Первая и последующая перепродажи ценной бумаги происходят на вторичном рынке. Вторичный рынок – это рынок, на котором происходит дальнейшее обращение ценных бумаг.

Вторичный рынок играет ключевую роль во всем процессе биржевого оборота. Он позволяет инвесторам активно перепродавать ценные бумаги, фиксировать прибыль, получать краткосрочные доходы, вкладывать денежные средства в ценные бумаги и их производные. Без развитого вторичного рынка дальнейшее обращение ценных бумаг было бы затруднено или вовсе невозможно. А это, в свою очередь, оттолкнуло бы инвесторов, и в итоге общество осталось в проигрыше, так как все начинания, особенно новейшие, не получили бы необходимой финансовой поддержки, что в итоге привело бы к стагнации и регрессу в экономике.

Во всем мире важнейшей чертой вторичного рынка ценных бумаг является его ликвидность, т. е. возможность успешной и обширной торговли, способность поглощать значительные объемы ценных бумаг в короткое время, при небольших колебаниях курсов и при низких издержках на реализацию.

Биржевой рынок ценных бумаг ассоциируется с деятельностью фондовой биржи – это организованный рынок ценных бумаг, где торговля осуществляется строго по установленным правилам и регламентам в течение биржевой сессии.

Обязательным условием обращения ценных бумаг на фондовой бирже является их допуск (листинг). Биржа устанавливает критерии прохождения листинга и требования по применению процедуры делистинга, в также ранжирует ценные бумаги по уровням (котировальным листам). Проходят листинг только ценные бумаги надежных эмитентов.

В настоящее время в мире насчитывается более 200 бирж, крупнейшими фондовыми биржами являются: Нью-Йоркская (NYSE Euronext), Токийская, Лондонская, Шанхайская, Гонконгская, Фондовая биржа Торонто, Франкфуртская.

Внебиржевой рынок ценных бумаг представляет собой сферу обращения ценных бумаг, не допущенных к биржевой торговле. Чаще всего это акции небольших компаний, которые не прошли листинг из-за ограниченного выпуска в обращение или недостаточной надежности.

Когда говорят, что внебиржевой рынок может быть тоже организованным, то прежде всего имеют в виду, что нет юридического лица, именуемого биржей, но торговля ценными бумагами осуществляется так же, как на классической фондовой бирже, по строго установленным правилам. Ценные бумаги перед допуском к обращению на таком рынке тоже проходят процедуру листинга, которая немного мягче, чем на фондовой бирже, но компаниям предъявляются требования по величине активов, количеству обращающихся акций и числу дилеров, которые готовы котировать данные акции как маркет-мейкеры. Торговля на организованном внебиржевом рынке осуществляется между профессиональными посредниками – дилерами.

Реальный неорганизованный внебиржевой рынок характеризуется, конечно, тем, что торговля происходит стихийно и без каких-либо всеобщих правил, покупатель весь риск берет на себя. При этом условия сделок оговариваются между покупателем и продавцом. Становление рынка ценных бумаг в новейшей истории России можно охарактеризовать такими критериями. Для неорганизованных рынков больше подходит термин «децентрализованные рынки». Все участники сделок на таких рынках должны совершать операции в рамках законодательства, как правило, при непосредственном участии профессиональных участников рынка ценных бумаг (брокеры, дилеры, управляющие, депозитарии, реестродержатели).

Некоторые авторы по форме организации выделяют отдельно электронные (компьютеризированные) рынки ценных бумаг в рамках биржевых. Чаще всего так и бывает. Это подтверждает эволюция развития бирж. На классическом (традиционном) фондовом рынке биржевая торговля ассоциируется с реальным присутствием брокеров и дилеров в едином зале (в биржевых ямах), и сделки совершаются с помощью жестов (так называемая голосовая торговля). На начальной стадии развития российского рынка ценных бумаг многие биржи использовали такую форму организации торговли. В настоящее время в России практически все действующие биржи являются не чем иным, как электронными биржами, но в мире на биржах США, Англии, Японии остается незыблемой и классическая (традиционная) форма совершения сделок на биржах.

По срокам предоставления денег рынок ценных бумаг классифицируется как денежный рынок и рынок капиталов. На денежном рынке образуются краткосрочные обязательства (сроком до одного года), на рынке капиталов – со сроком более года.

Рынок капиталов, по сути, и есть фондовый рынок – организованная система экономических отношений и форм поведения их участников, где, с одной стороны, частные компании (хозяйствующие субъекты, предприятия) и государственные структуры могут получить средства на длительный срок для финансирования своих проектов, а с другой – инвесторы (частные лица и институциональные инвесторы) могут разместить свободные деньги.

На рынке капиталов представлены такие инструменты, как государственные облигации, облигации и акции акционерных обществ, паи и акции инвестиционных фондов, множество других активов, во что инвесторы могут вложить свои деньги. При этом следует отличать рынок капиталов от денежного рынка, где обращаются валюты и краткосрочные долговые инструменты.

По срокам исполнения сделок рынок ценных бумаг может быть кассовым и срочным. Кассовый (кэш-рынок, спот-рынок, наличный) – это рынок с немедленным исполнением сделок. Для рынка акций в России переход на систему торговли и исполнения сделок по принципу Т + 2, означает, что все кассовые сделки на фондовом рынке исполняются через 2 рабочих дня после их совершения. Кассовые сделки на валютном рынке – это сделки today, tomorrow, spot.

Как правило, производные финансовые инструменты относятся к так называемым срочным инструментам, когда срок их исполнения отнесен в будущее, поэтому нередко используется в связи с этим, термин срочный рынок как место обращения большинства производных финансовых инструментов.

По экономической природе можно рассматривать рынок долевых, долговых ценных бумаг, рынок производных финансовых инструментов. К долевым ценным бумагам, где первое место занимают акции, можно отнести и паевые ценные бумаги (инвестиционные паи, ипотечные сертификаты участия), удостоверяющие отношения совладения или долевого участия в формировании инвестиционного фонда. К долговым ценным бумагам, опосредующим кредитные отношения, относятся облигации, сберегательные сертификаты, депозитные сертификаты, векселя и др. Особую категорию представляет рынок производных финансовых инструментов, выполняющих одну из главных функций – хеджирования или страхования активов от неблагоприятного изменения цен на них. К производным финансовым инструментам относятся классические фьючерсные и опционные контракты, форвардные контракты, депозитарные расписки, опционы эмитента, варранты, свопы.

По эмитентам классификация выделяет рынок государственных (федеральных), муниципальных и корпоративных ценных бумаг. Рынок государственных ценных бумаг – это рынок ценных бумаг, эмитентом которых является государство в лице соответствующих органов государственной исполнительной власти как на федеральном, так и на субфедеральном уровне (федеральные и субфедеральные государственнные ценные бумаги). Самостоятельный статус имеет рынок муниципальных ценных бумаг. Альтернативой рынку государственных и муниципальных ценных бумаг служит рынок корпоративных ценных бумаг, роль и значение которого в рыночной экономике трудно переоценить.

Функции рынка ценных бумаг

Подходы к рассмотрению функций рынка ценных бумаг могут быть различными. За базовый принцип следует взять основную цель функционирования рынка ценных бумаг – сформировать механизм для привлечения в экономику инвестиций. В этой связи на первое место необходимо поставить функцию аккумулирования свободных денежных средств для финансирования экономики страны с целью поддержания экономического роста.

1. Аккумулирующая (мобилизационная) функция рынка ценных бумаг состоит в аккумулировании (мобилизации) свободных денежных средств вкладчиков, инвесторов для целей организации и расширения масштабов деятельности хозяйствующих субъектов. Эмиссия ценных бумаг является важнейшей функцией процесса привлечения капитала. Эта область деятельности участников рынка, занимающихся операциями с ценными бумагами, называется гарантированием размещения ценных бумаг (underwriting).

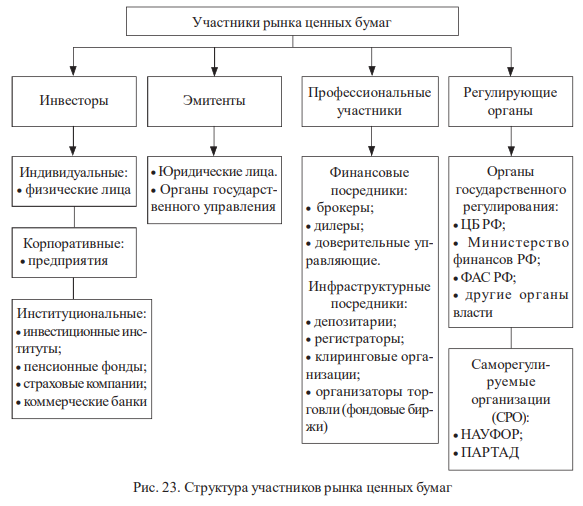

Учитывая, что на рынке ценных бумаг основными его участниками являются финансовые посредники, роль которых заключается в поиске и сведении незнакомых экономических субъектов, имеющих взаимодополняющие по отношению к финансовым ресурсам потребности, после аккумулирования свободных денежных средств обязательно наступит этап их распределения и в дальнейшем – многократного перераспределения в соответствии с инвестиционными предпочтениями инвесторов. На второе место выходит функция рынка ценных бумаг, в основе которой лежит характеристика риск-профиль инвестора.

2. Распределительная (перераспределительная) функция рынка ценных бумаг состоит в обеспечении движения свободных денежных средств (осуществление перелива капитала от одной корпорации к другой, между отраслями, между странами в поисках лучших инвестиций владельцев свободных денежных средств).

В ходе реализации данной функции постоянно выявляется справедливая (инвестиционная) стоимость ценных бумаг, участники рынка поддерживают его эффективность на условиях владения инвесторами равнодоступной, объективной информации как заложенной уже в старых ценах, так и новой, появляющейся на рынке. В этой связи нельзя не обозначить информационную функцию, роль которой будет только расти в условиях повышенной неопределенности финансовых и фондовых рынков.

3. Информационная функция сообщает вкладчикам, пайщикам, инвесторам о ситуации на фондовом рынке и дает им ориентиры, помогающие рациональнее размещать свои капиталы. Данная функция претерпела серьезные изменения на современном этапе, поскольку информация играет решающую роль в выявлении цен на рынке, эффективность которого, по мнению ряда экспертов, все больше ставится под сомнение.

Наряду с обозначенными ключевыми функциями рынка ценных бумаг необходимо выделить такую самостоятельную функцию, как ценообразование активов.

4. Ценовая функция (функция объективизации цен, ценообразования) дает ответ на главный вопрос – о справедливой стоимости ценных бумаг. Безусловно, сам рынок как экономическая категория ответа на этот вопрос не даст. Ценообразование биржевых активов можно отнести к функциям биржи, ценообразование внебиржевых активов построено на оценочной деятельности и ответ можно получить от соответствующих уполномоченных институтов. В широком понимании можно отнести к функциям рынка ценных бумаг так называемую ценообразующую функцию.