Внутренний аудит предприятия

- Аудит учета операций с денежными средствами

- Аудит учета основных средств и нематериальных активов

- Аудиторская проверка соблюдения трудового законодательства и расчетов по оплате труда

- Аудит готовой продукции и ее реализации

- Аудиторская проверка кредитных и расчетных операций

- Аудиторская проверка кредитных организаций (банков)

- Аудиторская проверка финансовых результатов

- Аудит финансового состояния предприятия

Аудит учета операций с денежными средствами

Аудит денежных средств включает проверку кассовых операций на счетах в банках, денежных документов и переводов в пути.

Проверка кассовых операций

Проверка (ревизия) кассы означает выполнение следующих операций (рис. 3).

Рис. 3. Особенности аудита кассовых операций

Источники информации для проверки

Основными документами, которые необходимо изучить при проверке кассовых операций, являются: кассовая книга, отчеты кассира, приходные и расходные кассовые ордера, журнал (книга) регистрации приходных и расходных кассовых ордеров, журнал (книга) регистрации выданных доверенностей, журнал (книга) регистрации депонентов, журнал (книга) регистрации расчетно-платежных ведомостей, оправдательные документы к кассовым отчетам, авансовые отчеты. Многочисленные и разнообразные операции движения денежных средств в кассе предприятия находят отражение в следующих регистрах синтетического учета и отчетности:

- главная книга;

- журнал-ордер № 1 и ведомость № 1 (для журнально-ордерной формы);

- баланс предприятия (форма № 1);

- отчет о прибылях и убытках (форма № 2);

- отчет о движении денежных средств (форма № 4);

- другие регистры учета кассовых операций.

Законодательные и нормативные документы, регулирующие объект проверки:

- Порядок ведения кассовых операций в РФ (утвержден решением Совета Директоров 22 сентября 1993 г. № 40).

- Положение о правилах организации наличного денежного обращения на территории РФ (Положение Банка России от 05.01.98 г. № 14-П).

- Закон № 54-ФЗ от 22 мая 2003 г. «О применении контрольнокассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт».

Прежде чем приступить к сплошной проверке кассовых операций, аудитор должен спланировать эту проверку.

Признаками отсутствия или недостаточности внутреннего контроля за движением денежных средств в кассе организации для аудитора являются:

- отсутствие в организации налаженной системы проведения внезапных ревизий кассы с полным пересчетом денежной наличности и проверкой других ценностей, находящихся в кассе;

- отсутствие на предприятии приказа руководителя о периодичности проверок;

- наличие признаков формального проведения ревизий кассы;

- предоставление права подписи приходных и расходных кассовых ордеров другим лицам, кроме главного бухгалтера и руководителя организации, не отраженное в распоряжениях руководителя;

- формальное проведение ревизии при смене кассира;

- отсутствие в штате организации должности кассира и возложение этих функций на счетного работника без письменного распоряжения руководителя предприятия;

- отсутствие договоров с кассиром о полной материальной ответственности;

- отсутствие у кассира навыков подготовки к ревизии кассы, свидетельствующих о том, что такая процедура является для него обычной.

Ответственность за соблюдение порядка ведения кассовых операций возлагается на руководителей организации, главного бухгалтера и кассира, поэтому аудитор должен опросить каждое ответственное лицо.

В результате опроса ответственных лиц могут не совпадать ответы. Например, кассир может не знать, имеется ли на предприятии приказ о внезапных ревизиях кассы, руководитель предприятия — о необходимости заключения договора о полной материальной ответственности с кассиром. Несовпадения в ответах, незнание положений по организации кассовой работы свидетельствуют, как правило, о слабых сторонах внутреннего контроля на предприятии.

Инвентаризация кассы

Инвентаризация кассы проводится немедленно по прибытии аудитора на место проверки в присутствии кассира и главного бухгалтера. При наличии нескольких касс аудитор опечатывает их, чтобы предотвратить возможность покрытия недостачи денег в одних кассах за счет денежной наличности других касс. Одновременно кассир составляет отчет о кассовых операциях за последний день, выводит остаток денег по кассовой книге и дает расписку, что все приходные и расходные документы включены им в отчет и к моменту ревизии кассы неоприходованных и несписанных денег не имеется.

Отчет визирует главный (старший) бухгалтер предприятия (фирмы). Начинается подсчет денег и других ценностей, находящихся в кассе. Сначала это делает кассир, потом аудитор. В период инвентаризации в кассе могут находиться частично оплаченные платежные ведомости на выплату заработной платы, пособий и другие выплаты, а также различного рода временные надлежащим образом не оформленные расписки о получении взаимообразно работниками предприятия денег из кассы.

Выплаты по частично оплаченным платежным ведомостям аудитор принимает к зачету, о чем делается отметка в акте. Расписки к зачету в наличный остаток приниматься не должны. Фактическое наличие денежных средств и других ценностей в кассе сопоставляется с данными об их остатках, зафиксированными в бухгалтерском учете. После этого аудитор оформляет результаты инвентаризации актом, который, кроме него, подписывают еще кассир и главный (старший) бухгалтер (см. образец акта).

Образец

(предприятие, организация)

АКТ № ________

инвентаризации наличия наличных денежных средств

«_____________» 201_ г.,Расписка

К началу проведения инвентаризации все расходные и приходные документы на денежные средства сданы в бухгалтерию и все денежные средства, поступившие на мою ответственность, оприходованы, а выбывшие списаны в расход.

Материально ответственное лицо ________________________________

(должность, Ф., и., о., подпись)На основании приказа (распоряжения) №__ от «_» 200_ г. проведена инвентаризация денежных средств по состоянию на «_» 200_ г.

При инвентаризации установлено следующее:

- Наличных денег ________ руб. коп.

- Почтовых марок ________ руб. коп.

- ___ руб. коп.

- ___ руб. коп.

Итого фактическое наличие ___________ руб. коп.

(прописью)По учтенным данным ______________ руб. коп.

Результаты инвентаризации: излишек, недостача

Последние номера кассовых ордеров:

Приходного № , расходного №Председатель комиссии

(должность, Ф.И.О., подпись)Члены комиссии: -

(должность, Ф., и., о., подпись)

(должность, Ф., и., о., подпись)Подтверждаю, что денежные средства, перечисленные в акте, находятся на моем ответственном хранении.

Материально ответственное лицо

(должность, Ф., и., о., подпись)

200 г.Объяснение причин излишков или недостач

Материально ответственное лицо

(подпись)Решение руководителя предприятия

При ревизии кассы аудитору необходимо также выяснить:

- имеется ли обязательство кассира о материальной ответственности установленной формы, предусмотренной порядком ведения кассовых операций;

- соответствует ли помещение кассы нормальным условиям работы кассира, обеспечена ли охрана кассы и сохранность денег при доставке из банка;

- не находится ли в кассе на отдельные даты денежная наличность, значительно превышающая установленные лимиты;

- проводятся ли периодические внезапные проверки кассы и имеются ли акты таких проверок.

Направления проверки кассы аудитором показаны на схеме (рис. 4).

При обнаружении недостач на значительные суммы или злоупотреблений следует потребовать отстранения кассира от должности и рекомендовать руководству предприятия передать дело следственным органам.

Проверяющий устанавливает соблюдение сроков обычных инвентаризаций, которые предусматривает руководитель предприятия, но не реже одного раза в квартал. Такая операция должна проводиться внезапно с участием представителя администрации.

Направление проверки

Наличие обязательств кассира о материальной ответственности установленной формы

Соответствие помещения кассы нормативным условиям работы кассира, надежность охраны кассы и сохранности денег

Наличие в кассе на отдельные даты денежных сумм, значительно превышающих установленные лимиты

Проведение периодических внезапных проверок кассы и наличие актов таких проверок

Рис. 4. Проверка работы кассы аудитором

Проверка полноты и своевременности оприходования денежных средств

Кассы предприятия и фирм принимают наличные деньги по приходным кассовым ордерам. Эти деньги могут поступать из банков, от работников в оплату каких-либо услуг, могут быть остатками неиспользованных авансов и др. Особое внимание следует обратить на полноту и своевременность денег, полученных по каждому чеку из банка. Некоторые допускают ошибку, когда просматривают толъко корешки чеков. Необходимо проверять также выписки банка (по шифру, соответствующему получению наличных денег). Если на выписках есть следы подчисток, исправлений, а также при расхождении остатков, аудитор должен получить выписку в банке из текущего счета или расчетного счета и сверить записи в бухгалтерии ревизуемой организации с данными выписки. В процессе проверки иногда выяснялось, что для сокрытия фактов присвоения наличных денег работники бухгалтерии исправляли шифры в выписках банка (шифр, соответствующий получению наличных денег, исправлялся на шифр, обозначающий безналичные расчеты), уничтожали корешки чеков, по которым были получены деньги, а на соответствующие суммы прилагали фиктивные платежные поручения. Необходимо тщательно проверять не только полноту оприходования сумм, полученных из банка, но и другие поступления: от родителей за содержание детей в детских учреждениях, квартирную плату и др. Проверяя полноту и своевременность оприходования денег, полученных с расчетного счета в банке, аудитору следует применить метод взаимного контроля. При этом сравнивают суммы, отраженные в ведомости № 1 по дебету сч. 50 и суммы по журналу-ордеру № 2 по кредиту сч. 51. Эти суммы должны совпадать.

Действенным методом контроля является проверка книг регистрации приходных и расходных кассовых ордеров, которые не должны вести кассиры предприятия. В результате этой проверки могут быть выявлены неоприходованные суммы. Неоприходование денег по кассе связано со списанием полученных сумм непосредственно на расходы или сокрытием приходных операций.

Правильность списания денег в расход

Кассовые операции по списанию денег в расход проверяются по документам, приложенным к кассовым отчетам.

Прежде всего нужно знать, что наличные деньги выдаются из кассы фирмы только по расходным кассовым ордерам или другим надлежаще оформленным документам (платежные ведомости, заявления на выдачу денег, счета и др.).

Документы на выдачу денег должны быть подписаны руководителем предприятия и главным бухгалтером или лицами, ими уполномоченными.

Кассовые операции по списанию денег в расход изучают по документам, приложенным к кассовым отчетам за весь период, подлежащий проверке.

При аудите используют следующие формы учетной документации по кассовым операциям:

- КО-1 — приходный кассовый ордер;

- КО-2 — расходный кассовый ордер;

- КО-3 — журнал регистрации приходных и расходных документов;

- КО-4 — кассовая книга;

- КО-5 — книга учета принятых и выданных кассиром денег;

- Главная книга, балансы на соответствующие даты и др.

Необходимо обращать внимание на оформление кассовых документов:

- имеется ли подпись руководителя, разрешающая выдачу денег из кассы;

- имеется ли на каждом документе расписка получателя;

- погашаются ли кассовые документы (приходные — штампом «получено» и расходные — штампом «оплачено» с указанием даты);

- имеется ли доверенность на получение денег от других организаций.

В процессе проверки необходимо убедиться в документальной обоснованности записей в книге, которые должны подтверждаться правильно оформленными приходными и расходными ордерами или заменяющими их документами. Последние бухгалтерия обязана записывать в журнале регистрации ордеров, что делается не всегда. Отсутствие такого журнала создает возможность для злоупотреблений путем уничтожения кассовых ордеров. Таким образом, возникают неучтенные деньги.

Наиболее распространенной и опасной формой злоупотреблений является повторное списание сумм по кассе по одним и тем же документам. С целью выявления этого необходимо внимательно проверить полноту приложений к кассовым отчетам, а сами приложенные документы (ведомости, ордера) — на наличие подчисток, исправлений и т. д. Выборочным путем можно проверить, получал ли отдельный работник фактически указанную в ведомости сумму.

Аудитор должен тщательным образом проверить соблюдение в организации порядка ведения кассовых операций в соответствии с нормативными документами.

Аудитор должен удостовериться в следующем:

- обслуживается клиентура одним кассиром или несколькими;

- работает ли кассир только в проверяемом предприятии или совмещает свои обязанности с другими;

- имеется ли обязательство кассира о полной материальной ответственности и ознакомлен ли он с правилами ведения кассовых операций;

- имеется ли расписка об этом.

К сожалению, не во всех организациях кассовые помещения изолированы, некоторые не имеют сигнализации. Наличные деньги и другие денежные документы должны храниться в несгораемом шкафу. В помещении для пересчета денег клиентами обязательно должны находиться представители предприятия.

Аудиторам необходимо проконтролировать, проводились ли внезапные проверки кассы, проводилась ли ежедневная сдача в бухгалтерию кассовых документов кассиром и есть ли на них расписка главного бухгалтера или его заместителя, имелись ли случаи подписи руководителем или главным бухгалтером незаполненных чеков и выдача их кассиру для самостоятельного заполнения при получении денег в банке.

Обращается внимание на записи в кассовой книге, которая должна быть пронумерована, прошнурована и опечатана сургучной печатью, а все листы — заверены подписями руководителя и главного бухгалтера.

Следует иметь в виду, что в кассовой работе не может быть неточностей и ошибок. Даже мелкий просчет в кассе приносит помимо материальных потерь моральный ущерб их допустившим. К большому сожалению, аудиторами выявляются многочисленные нарушения в кассовой работе: хранение денег в неисправных шкафах, которые по окончании работы не опечатываются, отсутствие охранной сигнализации, дубликатов к ключам от сейфов, всевозможные подчистки в кассовых книгах. Выявлены факты, когда к работе с ценностями на предприятиях допускались лица, находящиеся в родственных отношениях.

Ревизия кассовых операций предусматривает контроль:

- злоупотреблений (включение в ведомости подставных лиц, завышение итоговых сумм к выдаче и др.) по оплате труда, особенно депонированной зарплате и при выдаче подотчетных сумм;

- использования не по целевому назначению полученных из банка денег на зарплату, командировки и хозяйственные нужды и соответствие их остаткам лимита, установленного банком;

- своевременной сдачи в банк остатков средств по невыданной заработной плате, выручке от реализации материальных ценностей за наличный расчет, путевок, других поступлений в кассу;

- выдачи наличных денег посторонним лицам без доверенностей. При наличии таких факторов аудитор должен уточнить их причины, установить, по чьему распоряжению они были выданы и не скрываются ли за этим злоупотребления;

- подписей в расходных кассовых документах, нет ли фактов подписей только одним руководителем или главным бухгалтером;

- незаполненных чеков с подписями руководителя и главного бухгалтера и выдачи их кассиру для самостоятельного заполнения;

- за хранением денежных чековых книжек, которые должны находиться в сейфе у главного бухгалтера;

- наличия и подлинности на кассовых ордерах и других денежных документах подписей должностных лиц и получателей денег;

- законности произведенных из кассы выплат денежных средств, списываемых на расходы без последующего представления отчетов по этим операциям;

- аудитору необходимо выборочно проконтролировать итоги страниц кассовой книги и перенос сумм остатков наличных денег с одной страницы на другую;

- аудитор сопоставляет балансовые данные по счету «Касса» с главной книгой, журналами-ордерами и кассовой книгой;

- за правильностью корреспонденции счетов по кассовым документам;

- за своевременностью депонирования невыплаченных сумм;

- результаты ревизии кассы оформляются актом.

Проверка банковских операций

Направления проверки банковских операций показаны на схеме (рис. 5).

При проверке банковских операций по расчетному и валютному счетам в учреждениях банка необходимо установить:

- в каких учреждениях банка открыты счета организации;

- сопоставить сальдо по счетам 51, 52, 55 с данными выписок банка. Они должны быть тождественными;

- в соответствии с действующим порядком остатки средств предприятия на валютных счетах, ценные бумаги, дебиторскую и кредиторскую задолженность в иностранных валютах отражают в балансе, главной книге и других учетных регистрах в рублях в суммах, определяемых путем пересчета иностранных валют по курсу ЦБ РФ, действующему на последнюю дату перед фиксированием учетных данных в отчетных формах и регистрах. Возникающие при этом курсовые разницы относят на счет 91 «Доходы и расходы»;

- соответствуют ли суммы по выпискам банка суммам, указанным в приложенных к ним первичных документах;

- не допускалось ли в этих случаях неправильное отражение в бухгалтерском учете банковских операций (например, отнесение полученных наличных денег на другие балансовые счета вместо отражения по счету «Касса».

Направления проверки банковских операций по расчетному и валютному счетам в учреждениях банка

Учреждения банка, где открываются расчетный и валютный счета

Соответствие суммы по выпискам банка суммам, указанным в приложении к ним первичных документов

Правильность отражения банковских операций в бухгалтерском учете

Рис. 5. Проверка банковских операций по направлениям

Каждая операция, отраженная в выписке банка, должна быть подтверждена соответствующим документом: счетом, платежным поручением, требованием.

Приложенные к выписке банка первичные документы группируются в определенном порядке: сначала прилагаются к выписке все приходные документы, а за ними — все расходные.

Такая проверка банковских выписок должна сочетаться с изучением банковских документов — по существу произведенных операций, при этом аудитор должен выяснить:

- допускаются ли неправильное перечисление авансов и платежей по бестоварным счетам и другие незаконные операции (оплата в качестве услуг счетов организаций, не имеющих отношения к проверяемому предприятию, и др.);

- правильно и своевременно ли используются банковские ссуды под сезонное накопление товарно-материальных ценностей, по неоплаченным счетам заказчиков за выполненные работы и др.;

- достоверны ли представляемые документы на получение ссуд;

- верно ли отражены в учете и законно ли используются полученные из банка лимитированные и нелимитированные чековые книжки; соблюдается ли порядок их учета как документов строгой отчетности; выдаются ли они подотчетному лицу под расписку; составляются ли подотчетными лицами отчеты об использовании чековых книжек;

- соответствуют ли обороты и сальдо по отчетам подотчетных лиц оборотам и сальдо банка по спецссудным счетам;

- проставляются ли на транспортных документах номера, дата и суммы чеков и т. д.

Тщательной проверке должны быть подвергнуты операции по открываемым на ряде предприятий текущим счетам уполномоченных лиц (производителей работ и других) для выплаты на месте заработной платы и других целевых расходов (законность всех этих операций, а также качество и обоснованность самих документов).

Проверяется реальность сумм, числящихся в бухгалтерском учете на счете 57 «Переводы в пути». На этот счет часто неправильно относят просроченную задолженность заказчиков за выполненные работы и другие суммы, в то время как на нем должны отражаться денежные суммы (выручка), сдаваемые в кассы банка, но еще не зачисленные банком на расчетный счет предприятия, а также суммы, перечисленные проверяемому предприятию другой фирмой, но не поступившие в отчетном месяце на расчетный счет предприятия, т. е. находящиеся к концу месяца в пути. Основанием являются — при сдаче выручки — копия квитанции инкассатора (почты) о сдаче денег, а при перечислении денежных средств — авизо предприятия с указанием номера, даты, суммы, наименования учреждения банка или почтового отделения, принявшего перечисления.

Проверяют перечисления денежных средств в погашение задолженности поставщикам.

Устанавливают правильность и полноту зачисления денежных средств на расчетный и валютный счета. Так, взносы наличных денег должны отмечаться во всех выписках банка в ходе проверки кассовых операций. Особое внимание по списанию денежных средств с расчетного счета и валютных счетов необходимо обращать на своевременность и полноту оприходования и целевого использования наличных денег, полученных из банка.

Правильно и законно ли совершаются операции с векселями, банковскими картами и аккредитивами. Необходимо определить причину таких расчетов; не вызываются ли они неплатежеспособностью предприятия. Направления проверки банковских операций приведены на схеме (рис. 6).

Направления проверки аудитором реализации банковских операций

Наличие неправильного перечисления авансов и платежей по бестоварным счетам и другие незаконные операции

Правильность и своевременное использование банковских ссуд под сезонное накопление товарно-материальных ценностей, достоверность документов, предоставляемых на получение ссуд

Правильность отражения в учете и законность использования полученных из банка лимитированных и нелимитированных чековых книжек, выдача их подотчетному лицу

Правильность и законность совершения операций с векселями, с аккредитивами и банковскими картами

Рис. 6. Проверка реализации банковских операций

Особое внимание необходимо уделять движению денежных средств на валютных счетах с учетом ПБУ 3/2000 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Аудитору необходимо особенно пристально проверить порядок движения средств на транзитном валютном счете, который открывается организациям-экспортерам и на который зачисляется выручка. Часть этой выручки (на момент написания учебника — 25%) подлежит обязательной продаже. Поэтому необходимо провести расчеты, сверить суммы с выпиской банка на зачисление выручки, ее продажи и перевода с транзитного счета на текущий валютный. Этот порядок отражения операций по валютным счетам определен Положением ЦБ «О валютном регулировании и валютном контроле на территории РФ»

Основные нарушения при проведении кассовых операций рассматриваются в следующих направлениях:

- Прямое хищение денежных средств:

- ничем не замаскированное;

- замаскированное необходимыми документами и расписками.

- Неоприходование и присвоение поступивших денежных сумм:

- из банка;

- от различных физических и юридических лиц по приходным ордерам.

- Излишнее списание денег по кассе:

- повторное использование одних и тех же документов;

- неправильный подсчет итогов в кассовых документах и отчетах;

- подлог в документах, законно оформленных.

- Присвоение сумм, законно начисленных разным лицам и организациям:

- присвоение депонированной заработной платы и средств, начисленных по другим основаниям;

- присвоение сумм, причитающихся другим предприятиям.

- Расчеты с населением наличными за готовую продукцию, товары, выполненные работы и оказанные услуги без применения ККМ и другие ошибки.

При проведении аудиторской проверки расчетного, валютного и других счетов аудитор должен предусмотреть следующее:

- Банк обязуется принимать и зачислять денежные средства на счет клиента, выполнять его распоряжения о перечислении и выдаче соответствующих сумм со счета и другие операции (в соответствии с Гражданским кодексом РФ).

- Банк не вправе контролировать направления использования денежных средств клиента или устанавливать другие ограничения.

- Банк обязан заключать договор банковского счета с клиентом.

Списание денежных средств со счета осуществляется банком только на основании распоряжения клиента. При недостатке средств на счете списание производится в установленной очередности. Договор банковского счета может быть расторгнут по заявлению клиента в любое время.

В ходе проверки аудитор определяет наличие договора и факта уведомления об открытии счета налоговым органом.

Типичными ошибками при аудите денежных средств на счетах в банках являются:

- Отсутствие выписки банка, подчистки и исправления в выписках банка со счетов.

- Не полностью представлены оправдательные документы к выпискам.

- Отсутствие на документах штампа банка о принятии документов для отработки.

- Нарушения порядка покупки и продажи иностранной валюты на внутреннем рынке РФ и ряд других ошибок.

Вопросы для самопроверки

- Как проводится инвентаризация кассы?

- Каковы особенности аудита кассовых операций?

- Как составляется акт инвентаризации денежных средств и что включается в него?

- Каковы направления проверки аудитором условий работы кассы?

- Как производится списание денег на расход и какие используются формы учетной документации?

- Что включает в себя аудит кассовых операций?

- Как осуществляется проверка (ревизия) банковских операций и каковы ее направления?

Аудит учета основных средств и нематериальных активов

Аудит основных средств можно разделить на следующие основные этапы:

- Аудит сохранности, использования и правильности классификации основных средств.

- Аудит оценки и правильности начисления амортизации основных средств.

- Аудит операций по движению основных средств.

- Аудит затрат на ремонт основных средств.

- Аудит операций по аренде и лизингу.

- Аудит операций по учету основных средств при совместной деятельности.

Используются следующие нормативные документы:

- ПБУ №6/01г.

- План счетов бухгалтерского учета.

- Единые нормы амортизационных отчислений.

- Учетная политика предприятия.

- Рассмотрим основные направления аудита основных средств.

Контроль операций по движению основных средств

Проверка операций с основными средствами позволяет установить:

- соответствуют ли балансовые данные показателям главной книги, журналам-ордерам или другим учетным регистрам;

- соответствует ли величина основных средств, числящихся в балансе, итогам инвентарной книги (карточек), в которой ведут аналитический учет основных средств;

- производилась ли предусматриваемая Правительством РФ переоценка основных средств, правильность применения коэффициентов пересчета балансовой стоимости объектов;

- проводилась ли инвентаризация имущества;

- наличие договоров о полной имущественной ответственности с лицами, от которых зависит сохранность основных средств;

- установить, нет ли неиспользуемого оборудования, его качественное состояние или условия хранения; принятые меры к реализации излишнего имущества. Аудитору следует по документам удостовериться в отсутствии незаконного предоставления в личное пользование работникам данного предприятия имущества, приобретенного для производственных целей. Проверка наличия движения основных средств производится по схеме, приведенной на рис. 7;

- проектно-сметную документацию и приемо-сдаточные акты на выполненный объем ремонтных работ;

- не скрываются ли под видом капитального ремонта зданий и сооружений затраты на новое строительство или реконструкцию, относящиеся к капитальным вложениям. Затраты на ремонт, как известно, относят на себестоимость продукции, и в случаях необоснованного их увеличения уменьшается налогооблагаемая база; соблюдение действующего порядка ликвидации пришедших в негодность основных средств, полноту приходования ценностей (запасных частей, лома, материалов), полученных от этой операции, а также правильность отражения в бухгалтерском учете финансового результата от ликвидации (он должен относиться на счет 91-3 «Выбытие основных средств»); операции по продаже основных средств и их безвозмездной передаче (дарении), имея в виду, что прибыль не должна уменьшаться на стоимость подаренного имущества, так как следует списывать на дебет счета 91-3, а затем на 91-9, однако установленный порядок нарушают, что приводит к искажению конечного финансового результата и, следовательно, недобору налогов, поступающих в бюджет.

- эффективность использования основных средств. Обобщающим показателем эффективности использования основных средств является фондоотдача — отношение объема производства продукции (работ, услуг) к среднегодовой балансовой стоимости основных производственных фондов.

Объекты и порядок движения основных средств

Отсутствие фактического наличия и движения основных фондов по данным бухгалтерского учета

Наличие используемого оборудования, его состояние, условия хранения

Соблюдение порядка учета основных фондов I

Своевременность принятия основных фондов материально ответственным лицом

Своевременность ввода в эксплуатацию основных фондов

Правильность списания основных фондов и оформления документов на списание

Рис 7. Проверка наличия движения основных фондов

Виды бесхозяйственности и нарушений в использовании основных фондов показаны на схеме (рис. 8);

Виды бесхозяйственности при использовании основных фондов

Плохое хранение и содержание основных фондов

Использование основных фондов не по назначению

Недогруженность основных фондов при эксплуатации

Использование общественных основных фондов в личных целях

Правильность и своевременность использования средств на ремонт зданий и сооружений

Рис. 8. Выявление бесхозяйственности и нарушений в использовании основных фондов

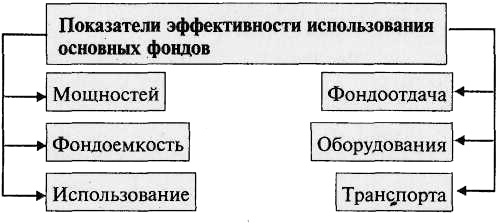

Оценка эффективности использования основных фондов (средств) по показателям показана на схеме (рис. 9). Ее изменения в ряде случаев могут объясняться увеличением удельного веса активной части фондов, в том числе и ведущих групп оборудования. Экстенсивность нагрузки исчисляется как отношение фактического времени работы оборудования к установленному режимом или календарному фонду времени.

Рис. 9. Оценка эффективности использования основных фондов

Коэффициент сменности исчисляется отношением числа отработанных за сутки станко-часов к общему числу станков и показывает, сколько в среднем смен работала каждая единица оборудования, как используются транспортные средства (арендуемые и собственные) и как организован учет их работы; какова их нагрузка, допускаются ли простои, по каким причинам.

Исследуя эффективность использования основных фондов, нужно проверить наличие неиспользуемого оборудования, его качественное состояние, условия хранения; что сделано для реализации излишнего и ненужного имущества (причины образования такого имущества); соответствие фактического наличия и движения основных фондов данным бухгалтерского учета.

Реальность числящихся на балансе основных фондов проверяется сопоставлением учетных данных с данными последней инвентаризации, проведенной на предприятии (фирме). Кроме того, аудитор производит контрольную инвентаризацию основных фондов на отдельных производственных участках.

Приступая к проверке сохранности и правильности использования основных фондов, необходимо знать, что на каждый самостоятельный объект основных фондов открывается карточка аналитического учета, на которой фиксируются: техническая и экономическая характеристика объекта, его местонахождение, первоначальная оценка, нормы амортизации и переоценка.

Здесь же отражаются и все изменения характеристик объекта, например достройка, модернизация и т. д. Поэтому всегда можно проверить на месте соответствие учетных данных фактическому наличию и состоянию основных средств, руководствуясь ПБУ6/01.

Теперь предприятие само может переоценить основные фонды или переоценка проводится по постановлению правительства. Базой для переоценки основных фондов (средств) является их полная балансовая стоимость и коэффициенты пересчета балансовой стоимости в восстановительную;

- при проверке затрат на капитальные вложения устанавливают, нет ли завышенного по сравнению с проектно-сметной документацией и фактическим состоянием объема работ, а также реальность с учетом конъюнктуры договорной цены приобретенных основных средств.

- контролируется ли балансовый показатель «Долгосрочные финансовые вложения», который должен подтверждаться наличием акций, облигаций, договоров на произведенные инвестиции в уставный капитал других предприятий.

Нематериальные активы (схема на рис. 3.8) учитывает отдельно от основных средств на счете 04 «Нематериальные активы», где отражаются права предприятий на пользование землей, водой, другими природными ресурсами, объектами промышленной и интеллектуальной собственности (авторское право в области производства, науки, литературы, искусства, других видов творческой деятельности: изобретения, рацпредложения, промышленные образцы; программы для ЭВМ базы данных; экспертные системы; торговые секреты, товарные знаки, фирменные наименования и знаки обслуживания), деловая репутация.

Понятие «ноу-хау» — совокупность конфиденциальных, технических, производственных, коммерческих, административных, финансовых и других знаний, оформленных в виде технической документации, навыков производственного опыта, необходимых для организации того или иного вида производства, но не запатентованных.

К нематериальным активам относится также приобретенное место на товарной бирже, в стоимость которого включаются все расходы, связанные с доведением его до состояния, когда место на товарной бирже можно будет использовать с выгодой для предприятия. Они учитываются на счете 04 в первоначальной оценке, которую определяют для объектов:

- внесенных учредителями в счет их вкладов в уставный фонд предприятия — по договоренности сторон. Это важный вопрос особенно на предприятиях, созданных в форме акционерных обществ. Большое значение имеет оценка прав на научно-интеллектуальную собственность (НИС). В некоторых случаях эта часть собственности стоит десятки миллионов рублей, обычно НИС оценивается всеми учредителями в зависимости от реального вклада каждого.

Поэтому аудитор должен установить, каким образом оценивалась НИС и учитывалось ли при этом мнение учредителей;

- приобретенных за плату у других предприятий и лиц — исходя из фактических затрат на приобретение и приведение этих объектов в состояние годности для применения;

- полученных от других предприятий, лиц безвозмездно - экспертным путем. Износ нематериальных активов учитывается на счете 05. Ежемесячная часть стоимости нематериальных активов переносится на производственные затраты (издержки обращения) по нормам, которые предприятия определяют исходя из установленного срока использования этих активов.

По материальным активам, по которым не определен срок полезного использования, нормы износа устанавливаются в расчете на 10 лет (но не выше срока деятельности предприятия). Первоначальная стоимость нематериальных активов при полном их использовании в установленный срок полностью переносится на стоимость продукции (работ, услуг) в виде начисленного износа, учитываемого на счете 05. При праве пользования на 5 лет сумма начисленного износа составляет 1/60 часть первоначальной стоимости, на 10 лет - 1/20 часть.

По этому разделу аудитор должен проверять правильность приемки и отражения в бухгалтерском учете нематериальных активов, в том числе НДС; правильность их оценки; имеются ли надлежаще оформленные документы; правильно ли начисляется износ; обоснованность списания нематериальных активов и пр.

Состав нематериальных активов приведен на схеме (рис. 10)

Правила приема, отражения в учете нематериальных активов и их списание показаны на схеме, приведенной на рис. 11.

Нематериальные активы

Первоначальная стоимость, права пользования: землей, водой и другими ресурсами, зданиями, сооружениями, оборудованием

Право на использование изобретений, «ноу-хау», внесенных участниками предприятия или фирмы в счет вкладов в уставный капитал и приобретенных в процессе деятельности

Долгосрочные вложения в имущество, не имеющее материально-вещественной структуры

Право на промышленную и интеллектуальную собственность — на изобретения, промышленные образцы, торговые знаки, программное обеспечение вычислительной техники, авторское право и т. д.

Рис. 10. Состав нематериальных активов

Принятие нематериальных активов на баланс

Соглашение сторон, предусматривающее порядок, условия и сроки передачи документации, ее объем, стоимость

Акт приема-передачиИзнос и списание нематериальных активов

Нормативы износа. При невозможности применить общие нормы износ устанавливается из расчета 10 (20) лет. За рубежом (США) этот срок составляет до 40 лет

Обоснование списания нематериальных активов

Рис. 11. Правила приема, отражения в учете нематериальных активов и их списание

Контроль начисления износа по собственным и арендованным основным средствам. НДС по основным средствам

Обязательно проверяется правильность ежемесячного начисления амортизации, которое производится по единым нормам в течение нормативного срока службы основных средств (рис. 12).

Порядок начисления амортизации и износа основных фондов

Балансовая стоимость основных фондов

Единые нормы амортизационных отчислений на полное восстановление основных фондов

Индексация амортизационных отчислений

Ускоренная амортизация активной части основных фондов

Правильность отнесения амортизационных отчислений на себестоимость продукции

Рис. 12. Соблюдение норм и правил начисления амортизации (износа) основных средств

Предприятиям разрешено осуществлять ускоренную амортизацию активной части средств труда, увеличивая норму годового износа не более чем в 2 раза. Малые предприятия могут в первый год функционирования включать в затраты дополнительно до 50% первоначальной стоимости основных фондов.

При проведении аудиторской проверки детально рассматриваются правильность расчета амортизации и определение остаточной стоимости, так как от этого зависит реальность показателей себестоимости и финансовых результатов. Способ начисления амортизации определяется самой организацией. Необходимо установить порядок расчета и отражения на счетах бухгалтерского учета амортизации при выбытии основных средств.

Если организация применяет способ ускоренной амортизации, необходимо проверить законность принятия решения и порядок включения в налогооблагаемую базу в соответствии с законодательством.

Практика показывает, что в некоторых фирмах не амортизируют нематериальные активы, занижается тем самым себестоимость продукции, да и стоимость их часто бывает произвольной, не согласованной между учредителями предприятия: и акционерами.

По этим активам величину износа определяют по нормам, установленным предприятием самостоятельно.

Нематериальные активы используются длительное время, и в течение этого времени они переносят свою стоимость на производимую продукцию, выполненные работы и оказанные услуги путем начисления по ним амортизации (износа). Величина износа исчисляется ежемесячно по нормам, установленным самим предприятием исходя из первоначальной стоимости и срока их полезного использования (но не выше срока деятельности предприятия). Срок полезного действия нематериальных активов определяется предприятием, а при затруднениях он принимается за 10 лет. По окончании установленного срока полезного использования нематериальных активов начисление износа по ним прекращается.

При начислении износа дебетуют счета затрат, а кредитуют счет 05 «Износ нематериальных активов».

При выбытии нематериальных активов вследствие их продажи, списания, безвозмездной передачи и других причин составляют следующие записи:

1) Дебет - 05

Кредит — 04 — на сумму износа;

2) Дебет- 91-2

Кредит — 04 — на недоамортизированную часть;

3) Дебет— 51

Кредит — 91-1 — на сумму выручки от реализации НМА.

Расходы, связанные с выбытием НМА, списывают:

Дебет—91-2

Кредит— 50, 51.

Финансовый результат от реализации нематериальных активов определяется как разница между суммой остатков счетов 91-2 и 91-1, которая списывается на счет 91-9 и в конце года на счет 99 «Прибыли и убытки».

Типичные ошибки, выявленные при аудите основных средств и нематериальных активов:

- Не везде ведется аналитический учет объектов на инвентарных карточках, а если и ведется учет по карточкам, то не всегда соблюдаются требования по оформлению и заполнению реквизитов.

- Несоответствие информации о наличии основных средств по данным главной книги и инвентарным карточкам.

- Неправильное и несвоевременное начисление амортизации.

- Оприходование основных средств не всегда осуществляют по цене их приобретения, не всегда учитывают расходы по доставке и монтажу.

- При покупке основных средств у физических лиц не всегда удерживается НДФЛ.

- Неправильно рассчитывают ускоренную амортизацию.

- Отсутствуют документы, подтверждающие отнесение объектов учета к НМА и неправомерно увеличение их стоимости за счет текущих затрат.

- Факты хищения средств.

Вопросы для самопроверки

- Каковы основные направления аудита основных средств?

- Какова схема проверки движения основных фондов?

- Что относится к бесхозяйственности и нарушениям в использовании основных фондов?

- Как дается оценка эффективности использования основных фондов?

- Что входит в состав нематериальных активов и как осуществляется контроль над ними?

- Каковы правила приема, отражения в учете нематериальных активов и их списание?

Аудиторская проверка соблюдения трудового законодательства и расчетов по оплате труда

Законодательные и нормативные документы.

- Гражданский кодекс РФ, ч. 1 и 2.

- Инструкция о составе фонда заработной платы и выплат социального характера (с учетом изменений и дополнений, 1995 г., 1999 г., 2004 г.).

- Трудовое законодательство РФ.

Источники информации:

- приказы о приеме, увольнении, передвижении, переводе, предоставлении отпусков и пр.;

- табель учета рабочего времени;

- наряды, рапорты, маршрутные листы;

- листки на доплату, рапорты о выработке, акты на брак;

- лицевые счета работников (бухгалтерия);

- личные карточки работников (отдел кадров);

- расчетно-платежные ведомости;

- сводные ведомости распределения зарплаты;

- журналы-ордера, главная книга, баланс.

К основным задачам по проверке соблюдения трудового законодательства относятся:

- положения Закона о труде, состояние внутреннего контроля по трудовым отношениям;

- учет и контроль выработки и начисления заработной платы рабочим-сдельщикам;

- учет начисления зарплаты повременщикам и правильность расчета других видов оплат;

- расчеты удержаний из зарплаты физических лиц;

- аналитический учет по работающим;

- сводные расчеты по зарплате, расчет налогооблагаемой базы, учет расчетов с бюджетом по налогам.

На предприятии прежде всего проверяется соблюдение трудового законодательства. В связи с этим аудитор должен проверить, как ведется оформление сотрудников при приеме на работу и увольнении; учет рабочего времени сотрудников; как построена система оплаты труда и т. д.

Правильность оформления (прием на работу и увольнение) проверяется по приказам, контрактам и трудовым соглашениям.

Что касается систем оплаты труда, принято, что в основном используются сдельная и повременная системы оплаты.

Учет рабочего времени, соблюдение установленного режима работы и начисления заработной платы работающим, состоящим на повременной оплате труда, организуется в табеле учета использования рабочего времени и расчета заработной платы (форма № Т-12). По этому документу можно проверить все необходимые данные по каждому работающему, включая отработанное время, дни отпуска, время нахождения в командировке, дни болезни и др.

На рис. 13 и 14 приведены схемы, показывающие направления проверки при аудите штатного расписания, должностных окладов и расчетов с работниками.

Направления проверки

Наличие утвержденного штатного расписания

Соблюдение установленных штатным расписанием должностных окладов

Соблюдение штатной дисциплины

Рис. 13. Аудит штатного расписания и должностных окладов

Направления и содержание проверок

Организация и состояние учета

Правильность расчетов по заработной плате

Соблюдение порядка учета труда и заработной платы

Состояние табельного учета рабочего времени

Оформление расчетно-платежных документов

Соответствует ли аналитический учет по заработной плате синтетическому и т. д.

Рис. 14. Содержание проверок расчетов с работниками

Определяются доплаты к основной заработной плате в связи с отклонениями от нормативных условий труда; оплата простоев и брака не по вине рабочего; за работу в ночное время; сверхурочную работу; в праздничные дни; начисление отпускных, расчет пособия по временной нетрудоспособности; удержания и вычеты из зарплаты. Могут производиться удержания аванса, по исполнительному листу, взносов по заявлению работника, по распоряжению администрации, отпускных за неотработанные дни использованного отпуска при увольнении.

Проверяется обоснованность выплаты премий; не применяются ли премиальные системы, не утвержденные в установленном порядке. При этом аудитору необходимо иметь в виду, что одни виды премий выплачиваются за счет и в пределах фонда оплаты труда, другие — из фонда материального поощрения и иных источников.

Аудиторская проверка выявляет факты злоупотреблений, допускаемых бухгалтером в преступном сговоре с кассиром. Такие случаи возможны, когда при правильности итогов по каждой фамилии работников в расчетно-платежной ведомости общие итоги этой ведомости бухгалтер умышленно завышает. Рассмотрим пример.

| № п/п | Фамилия, и., о. | Начислено | Удержано | К выдаче |

|---|---|---|---|---|

| 1 | Веремеев И. П. | 4000 | 520 | 3480 |

| 2 | Ничипоров М. К. | 3800 | 494 | 3306 |

| 3 | Гуреев И. Г. | 3500 | 455 | 3045 |

| 4 | Бузин Ф. И. | 3000 | 390 | 2610 |

| Итого | 24 300 | 3159 | 21 141 | |

Из приведенных данных видно, что итог графы 5 в действительности составил 12 441 руб., а указан 21 141, т. е. на 8700 руб. больше. Списав по расходному кассовому ордеру 21 141 руб., счетный работник создал излишек наличных денег — 8,7 тыс. руб., который может быть присвоен.

Для выявления таких факторов аудитору целесообразно осуществить лично либо поручить другому работнику проверку подсчетов горизонтальных и вертикальных итогов расчетно-платежных ведомостей (выборочно), которые должны совпадать.

Проверяя правильность отражения в учете начисленных, но невыплаченных сумм, необходимо обратить внимание на то, что иногда создается нереальная депонентская задолженность, которую потом получают по ордерам с поддельными подписями и которая подлежит отнесению на счет 99 «Прибытки и убытки».

Особое значение имеет проверка правильности удержания налога на доходы физических лиц (НДФЛ) как со штатного персонала, так и с лиц, привлекаемых к работе на условиях договора.

Контроль заключается в проверке соблюдения требований ст. 207 НК РФ гл. 23 НК РФ, согласно которой плательщиками налога являются физические лица:

- являющиеся налоговыми резидентами РФ;

- не являющиеся налоговыми резидентами РФ и получающие доходы от источников, расположенных в России.

Проверяя правильность расчета налога, необходимо иметь в виду, что освобождаются от налогообложения следующие виды доходов физических лиц: пособия по беременности и родам, пособия по безработице; государственные пенсии, назначаемые в порядке, установленном действующим законодательством; выходное пособие при увольнении работников в связи с ликвидацией организации или сокращением штатов; суммы единовременной материальной помощи независимо от размера, оказываемой в связи со стихийными бедствиями, террористическими актами, на погребение, а в других случаях — не более 2000 руб. за налоговый период (календарный год); стоимость подарков, полученных от организаций или индивидуальных предпринимателей, но не более 2000 руб. в год; алименты, получаемые налогоплательщиками, и другие доходы в соответствии со ст. 217 НК РФ.

Для целей налогообложения доход, полученный физическим лицом в календарном году, уменьшается на определенные суммы — налоговые вычеты. Эти вычеты поделены на четыре группы: стандартные, социальные, имущественные и профессиональные в соответствии со ст. 218, 219, 220, 221 Налогового кодекса РФ, часть II и Закона № 203 от 29 декабря 2004 г. «О внесении изменений в часть II НК РФ».

Стандартные налоговые вычеты — ежемесячные вычеты из доходов в размере 300 руб., 500, 600 и 3000 руб., право на которые имеют отдельные категории налогоплательщиков.

Право на ежемесячные вычеты в размере 3000 руб. имеют: инвалиды-чернобыльцы, инвалиды ВОВ, инвалиды из числа военнослужащих, ставших инвалидами I, II, III групп вследствие ранения, контузии или увечья, полученных при защите СССР, РФ или при исполнении иных обязанностей военной службы и т. д.

Налоговый вычет в размере 500 руб. за каждый месяц налогового периода распространяется на следующие категории налогоплательщиков: Героев Советского Союза и Героев РФ, лиц, награжденных орденом Славы трех степеней; участников ВОВ; инвалидов с детства и инвалидов I и II групп; лиц, выполнявших интернациональный долг в Республике Афганистан и других странах, в которых велись боевые действия, и т. д.

Налоговый вычет в размере 400 руб. за каждый месяц налогового периода распространяется на те категории физических лиц, которые не имеют специальных льгот. Этот вычет действует до месяца, в котором доход, исчисленный нарастающим итогом с начала календарного года, превысил 20 000 руб. Начиная с месяца, в котором доход превысил 20 000 руб., налоговый вычет не применяется.

Если налогоплательщик имеет право более чем на один стандартный вычет (кроме расходов на содержание детей), ему предоставляется только один максимальный из них.

Стандартные налоговые вычеты предоставляются одним из работодателей по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на эти вычеты.

При смене физическим лицом в течение календарного года места работы стандартные налоговые вычеты по новому месту работы предоставляются с учетом дохода, полученного с начала налогового периода по другому месту работы, в котором налогоплательщику предоставлялись налоговые вычеты. Сумма полученного дохода подтверждается справкой о полученных налогоплательщиком доходах по старому месту работы.

Если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, чем предусмотрено ст. 218 НК РФ, то по окончании налогового периода на основании заявления налогоплательщика, прилагаемого к налоговой декларации, документов, подтверждающих право на такие вычеты, налоговым органом производится перерасчет налоговой базы с учетом предоставления стандартных налоговых вычетов.

Аудитор проверяет сроки перечисления налога. По истечении каждого месяца, но не позднее срока получения в банке средств на заработную плату, предприятия обязаны перечислить в бюджет сумму налога.

Ревизия правильности начисления на заработную плату

Аудитору следует выборочно проверить правильность записей по счету 69 «Расчеты по социальному страхованию и обеспечению». На нем отражают информацию по начислениям и выплате за счет средств социального и медицинского страхования, а также расчеты с Пенсионным фондом России. Эти начисления должны производиться с сумм оплаты труда по всем основаниям, включая трудовые соглашения, договоры подряда и другие разовые документы.

При начислении страховых взносов в расчет не принимаются:

- компенсация за неиспользованный отпуск;

- выходное пособие при увольнении;

- компенсационные выплаты (доплаты взамен суточных, в возмещение ущерба за увечье или иное повреждение здоровья);

- различные виды денежных пособий, выдаваемых в качестве материальной помощи;

- поощрительные выплаты в связи с юбилейными датами, днями рождения,,производимые за счет фонда потребления, денежные награды, присуждаемые за призовые места на соревнованиях, смотрах, и т. д.;

- стипендии, выплачиваемые предприятием учащимся и аспирантам, направленным на обучение с отрывом от производства;

- пособия молодым специалистам за время отпуска после окончания ими учебных заведений;

- вознаграждения за выполнение работ по договорам гражданско-правового характера;

- стоимость спецодежды, спецобуви, молока, лечебно-профилактического питания, дотации на обеды, стоимость путевок в доме отдыха за счет фонда социального развития и др.

Часть средств (в среднем до 74%) начисленной суммы остается в распоряжении предприятия. Эту долю устанавливают по согласованию с региональным или отраслевым отделением фонда социального страхования России.

Правильность начислений в указанный фонд проверяют одновременно с проверкой достоверности учета затрат на производство (издержек обращения) \ начислений сумм по оплате труда, а также при аудите безналичных расчетов и кассовых операций. Должны быть проанализированы практика составления расчетной ведомости по страховым взносам, в Пенсионный фонд Российской Федерации и взаимоотношения с органами страхования и занятости.

При аудировании расчетов по оплате труда проводят следующие мероприятия:

1. Проверка ведения учета по рабочим-сдельщикам.

Аудитор проверяет оформление первичных документов (наряды, маршрутные листы и др.), правильность применения норм и расценок, наличие подписей должностных лиц, заполнение всех реквизитов, обращает внимание на имеющиеся исправления.

Особое внимание уделяется расчетам сдельного заработка при бригадной форме оплаты труда, правильность переноса итоговых сумм по работающим в расчетно-платежные ведомости. Важно установить, нет ли случаев повторного начисления сумм по ранее оплаченным нарядам.

2. Контроль аналитического учета.

Он может быть сплошным или выборочным. Обычно применяется выборочный метод контроля. Вначале проверяется правильность справочных данных (льгот по подоходному налогу, данные по другим удержаниям, размер оклада и др.), затем — правильность расчета начислений и удержаний.

По начисленным видам оплат можно проверить: начисление повременной оплаты; расчеты по среднему заработку; за дни пребывания в отпуске; премий и других видов оплат.

Например, проверка начисленной повременной оплаты Сn ведется по следующей формуле:

Cn = Cокл х tp / tф;

где Cокл — оклад работающего;

tp — отработанные часы за месяц по графику рабочего времени;

tф — месячный фонд рабочего времени (по табелю).

При несовпадении данных, получаемых аудитором, с бухгалтерскими записями необходимо установить причину расхождения и если выяснится, что бухгалтер-расчетчик неправильно произвел расчеты, отметить ошибки, исправления и принять решение о необходимости пересчета начисления и по другим работающим.

Вопросы для самопроверки

- Как производится аудиторская проверка соблюдения трудового законодательства и расчетов по оплате труда?

- Какие злоупотребления по заработной плате могут быть?

- Как осуществляется контроль расчетов по оплате труда?

- Как ведется оформление сотрудников при приеме на работу и увольнении?

- Правильность расчета НДФЛ, порядок расчета с бюджетом.

- Как начисляются доплаты, производится расчет отпускных и оплата листка по временной нетрудоспособности?

Аудит готовой продукции и ее реализации

Нормативные документы:

- Положение о бухгалтерском учете и отчетности.

- План счетов.

- Об использовании метода ускоренной амортизации.

- Положение о составе затрат по производству и реализации себестоимости продукции.

- Инструкция по планированию, учету и калькулированию себестоимости продукции.

При проверке готовой продукции аудитор должен обратить внимание на счета: 40 «Выпуск продукции», 43 «Готовая продукция», 45 «Товары отгруженные», 90 «Продажи».

При этом аудитору следует проверить:

- правильность организации складского хозяйства и охрану доступа к готовой продукции;

- наличие договора о материальной ответственности;

- соответствие применяемого на предприятии варианта учета выпуска продукции без применения или с применением счета 40 «Выпуск продукции» положениям, предусмотренным учетной политикой;

- правильность составления документов по учету движения готовой продукции. Существуют два способа:

- при компьютерном учете ежедневно составляются оборотные ведомости учета выпуска из производства и движения готовой продукции в разрезе складов;

- при ручном способе заполняются сортовые карточки складского учета на основании накладных на сдачу готовой продукции, требований на отпуск продукции, приказов-накладных на отгрузку (отправку продукции потребителям), актов, ведомостей. В бухгалтерии составляются или обрабатываются сгруппированные ведомости учета выпуска и движения готовой продукции по складам;

- проведение бухгалтерской проверки правильности и полноты записей в карточках количественного учета и заверяется ли это бухгалтером;

- случаи неполного оприходования продукции или полного оприходования, но в заниженной оценке реализации неучтенной продукции (в предыдущем отчетном периоде);

- полное укомплектование продукции, учтенной на счете 43 «Готовая продукция», а также прохождение испытаний и приемки;

- верность определения коммерческой производственной себестоимости продукции;

- правильность расчета отклонений фактической себестоимости от плановой;

- применяемый на предприятии способ оценки готовой продукции.

Используются несколько способов оценки:

- По фактической производственной себестоимости (для предприятий, выпускающих крупное уникальное оборудование и транспортные средства).

- По сокращенной производственной себестоимости (для тех же видов продукции).

- По оптовым ценам реализации (оптовые цены выступают в качестве учетных цен). Используется при устойчивых оптовых ценах.

- По плановой (нормативной) себестоимости. Преимущество этого способа — в единстве оценки в планировании учета.

- По свободным отпускным ценам и тарифам, увеличенным на сумму НДС. Применяется при единичных заказах.

- По свободным рыночным ценам. Применяется, когда невозможно определить себестоимость продукции.

Кроме того, аудитор проверяет:

- правильность определения выручки от реализации готовой продукции в зависимости от момента реализации установленной учетной политики предприятия;

- наличие и правильность оформления договора на поставку;

- правильность документирования операций по отгрузке товаров;

- случаи снижения рыночных цен на товары в течение года (при моральном устаревании или частичной потере первоначального качества);

- возврат товаров покупателями в связи с низким качеством;

- случаи отказа от акцепта;

- соблюдение сроков подачи документов на оплату в банк;

- использование в учете счета 45 «Товары отгруженные»;

- два варианта учета готовой продукции: с использованием счета 40 и без него.

Аудитор также должен проверить правильность составления следующих проводок:

1) Дебет — 40 «Выпуск продукции (работ, услуг)»

Кредит — 20 «Основное производство»

Кредит — 23 «Вспомогательное производство» — плановая себестоимость выпущенной продукции;

2) Дебет — 43 «Готовая продукция»

Кредит — 20 «Основное производство» — списание суммы фактической себестоимости готовой продукции;

3) Дебет — 45 «Товары отгруженные»

Кредит — 40 «Выпуск продукции (работ, услуг)»

Кредит — 43 «Готовая продукция» — списание суммы себестоимости отгруженной продукции;

4) Дебет — 43 «Готовая продукция»

Кредит — 40 «Выпуск продукции» — передача готовой продукции с производства на склад;

5) Дебет — 90 «Реализация продукции»

Кредит — 43 «Готовая продукция» — списание фактичесой себестоимости готовой продукции.

Проверить особенности определения выручки в зависимости от момента реализации:

а) момент реализации — оплата:

Дебет — 50 «Касса»

Дебет — 51 «Расчетные счета»

Дебет — 52 «Валютные счета»

Дебет — 55 «Специальные счета в банках»

Кредит — 90 «Продажи» — поступление денежных средств за реализованную продукцию;

б) Дебет — 51 «Расчетные счета»

Кредит — 62 «Расчеты с покупателями и заказчиками» — денежные платежи, поступившие в порядке предоплаты до отгрузки продукции;

в) момент реализации — отгрузка:

1) Дебет — 62 «Расчеты с покупателями и заказчиками»

Кредит — 90 «Продажи» — договорная стоимость изделий и работ;

2) Дебет — 90 «Продажи»

Кредит — 40 «Выпуск продукции (работ, услуг)»

Кредит — 43 «Готовая продукция» — фактическая себестоимость продукции;

3) Дебет— 51 «Расчетные счета»

Кредит — 62 «Расчеты с покупателями и заказчиками» — поступление денег за продукцию.

Таким образом, при проверке учета отгрузки и реализации продукции аудитору необходимо установить:

- наличие договоров на поставку готовой продукции и правильность их оформления;

- правильность оформления документов и применяемых цен;

- соблюдение способа определения выручки по счету 90 «Продажи»;

- ведение синтетического и аналитического учета по соответствующим счетам;

- ведение ведомостей и журналов.

При аудите операций по отгрузке и реализации продукции необходимо обратить внимание на учет расходов, связанных со сбытом продукции. Такие расходы называют коммерческими и учитывают на счете 44 «Расходы на продажу». К таким расходам относятся: затраты на тару и упаковку, транспортные расходы по сбыту продукции, комиссионные сборы и отчисления, затраты на рекламу, стоимость образцов товаров и т. д.

При аудите ведения учета по счету 44 необходимо проверить:

- обоснованность включения затрат в состав коммерческих расходов;

- соблюдение норм расхода;

- соблюдение основных положений по учету тары;

- правильность отражения операций на счетах бухгалтерского учета.

Вопросы для самопроверки

- Какие основные нормативные документы использует аудитор при проверке учета готовой продукции и реализации?

- Каковы направления проверки?

- Назовите особенности проведения аудита учета готовой продукции и реализации.

- В чем конкретно состоит проверка учета отгрузки и реализации продукции?

Аудиторская проверка кредитных и расчетных операций

Виды расчетов предприятий. Инвентаризация расчетов

Контроль за состоянием расчетно-платежной дисциплины непосредственно влияет на финансовое положение предприятия, его платежеспособность.

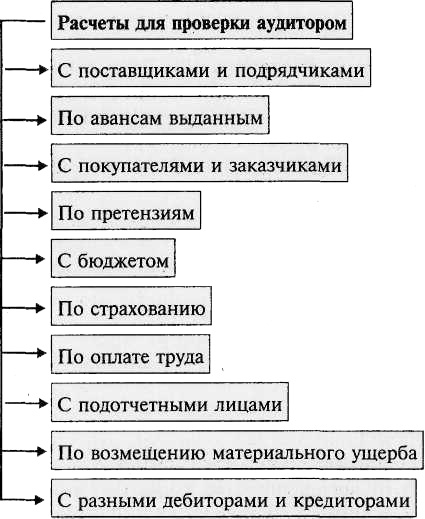

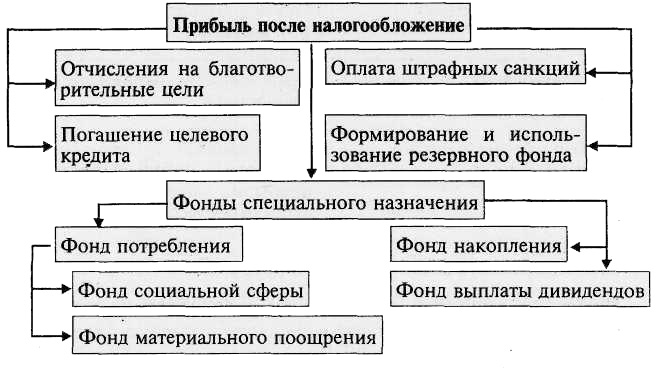

При проверке необходимо анализировать состояние расчетов: с поставщиками и подрядчиками (счет 60), с покупателями и заказчиками (счет 62), с бюджетом (счет 68), с персоналом по оплате труда (счет 70) и др. (см. схему на рис. 15).

Сверяя балансовые показатели с главной книгой, журналами-ордерами, машинограммами и другими учетными регистрами, надо установить, не допущено ли «свертывания» сальдо долгов, когда из большей суммы остатка (по данным аналитических счетов) вычитают меньшую, «приукрашивая» отчетные данные.

Рис. 15. Виды расчетов предприятий (фирм, предпринимателей)

Проверку состояния расчетов целесообразно начинать с анализа материалов, их инвентаризации (см. схему на рис. 16)

Инвентаризация расчетов >

Виды расчетов: с покупателями, поставщиками, подотчетными лицами, рабочими и служащими, депонентами и другими дебиторами и кредиторами, с банками по ссудам и т. д.

Содержание инвентаризации >

Выявление остатков и проверка обоснованности сумм, числящихся на этих счетах

Задачи аудитора >

Совместно с членами инвентаризационной комиссии: установление сроков возникновения задолженности по счетам дебиторов и кредиторов, реальности ее и лиц, виновных в пропуске сроков исковой давности, если это имело место

Рис. 16. Инвентаризация расчетов

Инвентаризация расчетов с покупателями, поставщиками, подотчетными лицами и другими дебиторами и кредиторами заключается в выявлении по документам остатков и тщательной проверке обоснованности сумм, числящихся на балансовых счетах. Аудитор и члены инвентаризационной комиссии устанавливают даты возникновения задолженности, ее реальность и лиц, виновных в пропуске сроков исковой давности.

Результаты инвентаризации расчетов оформляются актом. В нем следует указать суммы:

- несогласованной дебиторской и кредиторской задолженности;

- безнадежных долгов;

- кредиторской и дебиторской задолженности, по которой истекли сроки исковой давности.

По этим видам задолженности к акту инвентаризации расчетов должна быть приложена справка, в которой приводятся:

- наименование и адреса дебиторов и кредиторов;

- сумма задолженности (указано, за что она числится, с какого времени и на основании каких документов).

По суммам дебиторской задолженности, по которым истекли сроки исковой давности, в справке указываются лица, виновные в пропуске этих сроков.

Важным вопросом проверки являются правильность списания задолженности вследствие неплатежеспособности должника.

Этот долг может быть отнесен на убыток, однако это не должно являться аннулированием задолженности. Ее следует отражать за балансом в течение 5 лет с момента списания для наблюдения за возможностью взыскания в случае изменения имущественного положения должника.

Ревизия подотчетных сумм

На счете 71 учитываются:

- расчеты с подотчетными лицами;

- авансы на административно-хозяйственные расходы;

- операционные расходы;

- служебные командировки.

Аудитору надо проводить сплошную проверку авансовых отчетов и приложенных к ним документов путем сличения учетных записей с данными утвержденных отчетов. Авансы на командировочные расходы должны выдаваться лишь лицам, работающим на этом предприятии.

В отдельных фирмах допускают авансирование личных нужд сотрудников под видом вьщачи авансов на хозяйственные и командировочные расходы. Поэтому аудитору следует выяснить, имеются ли удостоверения на командирование работников, срок командировки, стоимость проезда, сумму суточных по действующим нормам и за проживание в гостинице, своевременно ли подотчетные лица представляют отчеты по авансам и возвращают неизрасходованные остатки средств. Аудитору надо тщательно проверить достоверность приложенных к авансовым отчетам документов и законность произведенной по ним оплаты. В необходимых случаях проводят встречные проверки.

При контроле операций по подотчетным суммам следует также выяснить, определен ли круг лиц, которым предоставлено право получать деньги под отчет; не выдают ли авансы сверх установленных размеров или лицам, не отчитавшимся по ранее полученным суммам; не допускается ли оплата через подотчетных лиц расходов, которые могли быть оплачены непосредственно из кассы; имеется ли на авансовых счетах отметка руководителя о целесообразности произведенных расходов; своевременно ли отражены расходы, произведенные из подотчетных сумм.

Проверка расчетов по возмещению материального ущерба Тщательной проверке следует подвергнуть расчеты по возмещению материального ущерба — бухгалтерский счет 73-3. Направления проверки расчетов представлены на схеме (рис. 17).

Направления проверки расчетов

Отнесение на виновных лиц недостачи, растрат и хищений средств и ценностей, наличие завуалированных недостач, затрат и хищений на других балансовых счетах

Соблюдение порядка и сроков передачи дел о растратах и хищениях средств или ценностей в следственные или судебные органы

Наличие случаев возврата следственными органами или судебными органами материалов по растратам и хищениям вследствие некачественного их оформления

Наличие мер, принятых к виновным лицам

Правильность использования установленных лимитов банковских ссуд и своевременность их погашения по кредитным операциям

Рис. 17. Направления проверки расчетов по возмещению ущерба

Аудит кредитов и займов

Аудит связан с проверкой по счетам 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам». При этом следует изучить следующее:

- соблюдение «правила финансирования» (соотношение собственных и заемных средств не должно превышать 60 : 40). В результате предприятия могут иметь достаточные средства для погашения всех кредитов в случае необходимости. Данное соотношение может колебаться не только в зависимости от размера предприятия, но и от отрасли, в которой функционирует фирма. Можно еще отметить, что чем крупнее предприятие, тем выше у него доля привлеченных средств;

- возможность предприятия погасить кредиты и займы в срок (с помощью коэффициента ликвидности);

- правильность отнесения полученных кредитов к краткосрочным и долгосрочным;

- наличие и правильность заполнения всех реквизитов кредитного договора: объект кредитования, срок кредита, условия и порядок его выдачи и погашения, форма обеспечения обязательств, процентные ставки и порядок их уплаты, обязательства, права, ответственности сторон, периодичность предоставления документов в банк;

- цели фактического использования кредита и их соответствие условиям договора (нецелевое использование заемных средств может повлечь за собой санкции);

- отражение предприятием вместе с остатками не погашенных кредитов причитающихся банкам процентов (для этого можно использовать как данные баланса, так и приказ об учетной политике предприятия);

- порядок получения займов и реализации (выпусков) краткосрочных и долгосрочных ценных бумаг. Аудитору также следует установить разницу между рыночной и номинальной стоимостью ценных бумаг, так как это оказывает влияние на платежеспособность предприятия;

- ведения аналитического учета по заимодавцам и срокам погашения кредита;

- законность и обоснованность выдачи ссуд на индивидуальное жилищное строительство и др.;

- законность и обоснованность получения от других предприятий ссуд (займов) и порядок их погашения.

Аудитор также проверяет правильность проводок по счетам:

1) получение кредита:

Дебет — 51 «Расчетные счета»

Дебет — 52 «Валютные счета»

Кредит — 66, 67 «Расчеты по краткосрочным и долгосрочным кредитам и займам»;

2) погашение кредита:

Дебет — 66 «Расчеты по краткосрочным кредитам и займам»,

Дебет — 67 «Расчеты по долгосрочным кредитам и займам»

Кредит — 51, 52;

3) начисление процентов по кредитам:

Дебет — 91-2 — «Прочие расходы»

Кредит — 66, 67 «Расчеты по краткосрочным и долгосрочным кредитам и займам»;

4) платежи основного долга и процент:

Дебет — 66, 67

Кредит — 51 «Расчетные счета»

Кредит — 52 «Валютные счета»;

5) выдача кредита работникам организации:

Дебет — 73-1 «Расчеты по предоставленным займам»

Кредит — 50 «Касса»

Кредит — 51 «Расчетные счета».

Аудитор проверяет, как используются основные нормативные документы:

- План счетов бухгалтерского учета.

- Положение о составе затрат на производство и реализацию продукций.

- Инструкция ЦБ РФ «О порядке кредитования предприятий и организаций».

Кроме того, для проверки правильности отражения в балансе средств целевого финансирования и поступлений аудитор должен использовать данные журнала-ордера № 12.

Вопросы для самопроверки

- Как проводится аудит расчетов кредитов и займов?

- Каковы основные направления проверки?

- Какие счета проверяет аудитор?

- Какие нормативные документы используются?

Аудиторская проверка кредитных организаций (банков)

Основные этапы аудиторской проверки

Предлагается перечень вопросов, которые необходимо рассмотреть в ходе аудиторской проверки кредитной организации.

- Анализ учредительных документов:

- их соответствие законодательству;

- законность внесения в них изменений;

- наличие решений собрания пайщиков (акционеров), совета и правления банка по вопросам, регулирующим деятельность кредитной организации; правомочность их решений, соответствие действующему законодательству и уставу кредитной организации.

- Анализ устава банка

В уставе банка должны содержаться необходимые сведения в соответствии с действующим законодательством, а именно:

- вид банка;

- предмет и цели деятельности банка;

- состав участников (учредителей);

- фирменное наименование и местонахождение;

- размер уставного фонда;

- порядок распределения прибыли и возмещения убытков;

- порядок создания и использования фондов банка;

- состав, порядок образования и компетенция органов управления банка;

- порядок принятия решений органами управления банка, в том числе перечень вопросрв, по которым необходимо единогласие или квалифицированное большинство голосов;

- положение о ревизионной комиссии банка.

- Своевременность, полнота и источники формирования уставного фонда

Порядок проверки правильности формирования уставного фонда зависит от способа его формирования. Уставный фонд может создаваться паевыми взносами или выкупом акций.

При проверке выясняются:

- полнота перечисления заявленного взноса;

- соблюдение сроков формирования уставного фонда;

- источники формирования (за счет собственных средств учредителей или участников банка либо путем привлечения кредита, взносов третьих лиц).

Для проверки используются: учредительный договор, в котором указывается сумма взноса учредителей, и подписные листы, список пайщиков или акционеров с указанием сумм взносов в уставной фонд.

Анализируются порядок и сроки формирования объявленного уставного фонда. При этом используется список акционеров (пайщиков) с указанием взноса в уставный фонд банка. По ежедневным банковским балансам и первичным банковским документам проверяется фактическое поступление средств от акционеров (пайщиков), их зачисление на балансовый счет «Уставный фонд» и полнота внесения взносов каждым участником банка.

- Эффективность организационной структуры кредитной организации

При этом оцениваются:

- соответствие организационной структуры утвержденному штатному расписанию;

- наличие положения о структурных подразделениях, должностных инструкций сотрудников управлений (отделов);

- порядок работы кредитного комитета;

- наличие положений о вкладах, порядке кредитования; формирования и использования фондов банка;

- наличие положения о распределении прибыли (смета затрат);

- наличие порядка открытия и обслуживания счетов клиентов;

- порядок установления и изменения внутренних тарифов кредитной организации;

- оценка внутренних правил прохождения документооборота в кредитной организации, ее филиалах и отделениях;

- оценка документов, регламентирующих деятельность филиалов;

- наличие работы внутреннего аудита в кредитной организации.

- Проверка расчетных операций

Проверка расчетных операций включает:

- правильность и своевременность осуществления операций по счетам клиентов;

- правильность оформления платежных документов, своевременность выставления и выполнения аккредитивов;

- формирование юридического «досье» клиентов в соответствии с действующими нормативными актами;

- своевременность извещения налоговой инспекции и Пенсионного фонда обо всех открытых счетах;

- законность открытия и закрытия расчетных, текущих, валютных и других счетов клиентов, корреспондентских счетов (субсчетов).

- Правильность оформления и ведения кассовых операций

Целью аудита кассы и кассовых операций является проверка соблюдения коммерческим банком банковского законодательства в сфере хранения, ведения и учета операций с денежной наличностью.

Следует иметь в виду, что в отличие от безналичных (депозитных) денег, представляющих обязательства коммерческих банков, наличные деньги являются обязательствами Центрального банка России и обеспечиваются его активами. Поэтому интересы Центрального банка по поддержанию устойчивого денежного обращения страны и интересы отдельных коммерческих банков, заключающиеся в получении прибыли, могут не совпадать. В результате этого у банков постоянно существует соблазн пойти на некоторые нарушения действующего законодательства с целью увеличения своих прибылей.

Таким образом, от независимых аудиторских организаций требуется особое внимание к ведению в коммерческих банках кассовых операций с денежной наличностью. Вместе с тем необходимо отметить, что аудит кассовых операций вопреки сложившемуся убеждению далеко не аналогичен ревизии кассы.

Так, внезапная ревизия кассы является прерогативой служб самого банка, а не внешнего аудита (если только проведение ревизии кассы не предусмотрено договором). Не является задачей внешнего аудита и выявления лиц, виновных в найденных нарушениях. Аудиторы устанавливают только сам факт нарушения.

Не должны аудиторы составлять или подписывать никаких актов (например, актов о сумме фактических остатков наличных денег и их соответствия кассовым документам), они готовят только аудиторское заключение.

Особенностью аудиторской проверки операций с кассовой наличностью является то, что она ни в коем случае не должна нарушать нормального хода кассовых операций банка. Аудитор в течение рабочего дня не имеет права находиться в кассовом помещении операционной кассы, поэтому вопросы, возникающие в ходе аудиторской проверки, приходится выяснять после окончания операционного дня.

Наконец, еще одним отличием аудиторской проверки от ревизии является то, что аудиторы не только выявляют недостатки в деятельности банка, но и по возможности дают свои рекомендации по улучшению работы.

- Анализ депозитных операций банка

Проводится анализ по следующим укрупненным разделам:

- процентная политика;

- учет движения привлеченных средств юридических и физических лиц;

- правильность начисления и выплата процентов.

- Анализ активных операций банка

Проверка активных операций банка является наиболее трудоемким, но вместе с тем и наиболее важным направлением аудиторской деятельности, поскольку объектом проверки выступают все балансовые и забалансовые статьи активов банка.